深入解讀Terra生態借貸協議Mars Protocol 鎖倉空投值得參與嗎?

Terra生態中的Mars Protocol近日公布了鎖倉空投規則,Delphi Digital的聯合創始人Tom Shaughnessy也在推特上呼籲正在紐約參加區塊鏈會議的人停下來查看Mars的鎖倉空投文章,實際上,Delphi Labs和IDEO CoLab共同孵化了Mars。

根據PANews查看,Mars具備借貸和槓杆挖礦的功能,很可能成為Terra生態中最大的項目之一。Terra的代幣LUNA的市值也接近前十,本次鎖倉空投可能吸引上億美元的資金參與,本文將對項目和鎖倉空投規則進行詳細介紹和解讀,提前帶您解密該項目是否值得參與,該如何參與?

借鑑傳統工業控制器的動態利率模型

首先,Mars是一個借貸協議。常規的借貸協議一般採用线性利率、帶結點的线性利率或非线性利率模型。在Compound和Aave採用的帶結點的线性利率模型中,每一種資產都會有一個設定好的最佳利用率,當每一種資產的利用率(借款與存款的比例)超過最優利用率時,利率就會急劇升高。而資產利用率在最優利用率以下時,利率較低,激勵用戶進行借貸。

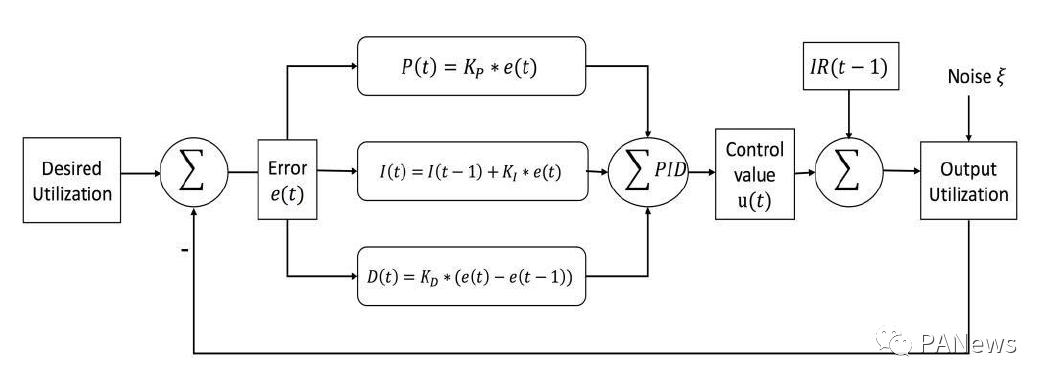

Mars採用的是Delphi Labs設計的動態利率模型,這一模型借鑑於傳統的工業過程的控制器,被稱為proportional-integral-derivative controller(比例-積分-微分控制器,簡稱PID控制器)。因為PID控制器算法簡單、可靠性高,在工業過程控制中被廣泛應用,大多數的控制回路都具有PID結構。例如汽車的巡航控制中,需要對汽車的速度進行控制,在上坡和下坡時,PID控制器可以根據公式在上坡時增加動力,在下坡時減少動力,以維持速度的穩定。

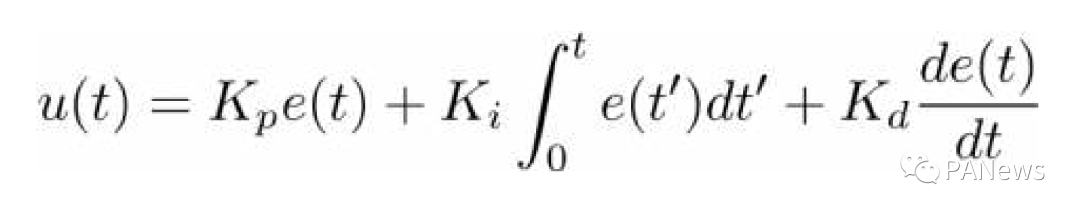

PID本身又由三種糾正算法綜合命名,分別為比例控制、積分控制和微分控制,如下面的公式所示,e(t)是設定值和真實值之間的誤差,也就是設計的最佳利用率與實際利用率之間的差值,Kp為偏差比例參數,Ki為積分參數,Kd為微分參數。三個部分相加,分別對公式的當前誤差、歷史誤差和未來變化誤差進行調控。

雖然Aave等使用的利率算法也能基本有效對利率進行調控,但是在極端情況下,這些算法可能會失效,而對參數進行修正又需要投票,不能及時進行調整。例如Aave在上线AMPL之後,由於短期內AMPL價格高於1美元,借入AMPL的用戶可以獲得通脹收益,而只需要支付少量利息,因此AMPL的利用率達到了100%,即全部的AMPL都被借出,存款用戶無法贖回自己的資產。社區希望通過投票修改AMPL在極端情況下的借款利率,但在這個階段需要持續幾天,在此期間,AMPL價格重新跌回1美元以內。

Mars採用的PID控制器不會預先定義利率曲线,而是根據市場狀況進行實時變化,從而產生自適應的利率,以達到最佳利用率,利率會在每個區塊上根據公式重新計算。

抵押借貸與槓杆挖礦

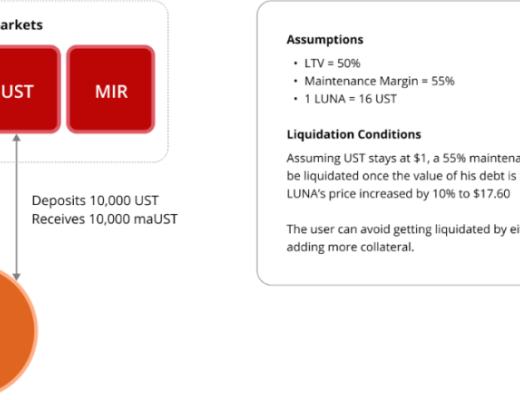

和其它去中心化的借貸協議一樣,Mars支持超額抵押進行借貸,用戶將資產存入Mars,會得到代表它們份額的計息代幣maToken,可以抵押maToken進行借貸。當用戶的抵押品相對於債務的價值過低時,將面臨清算。

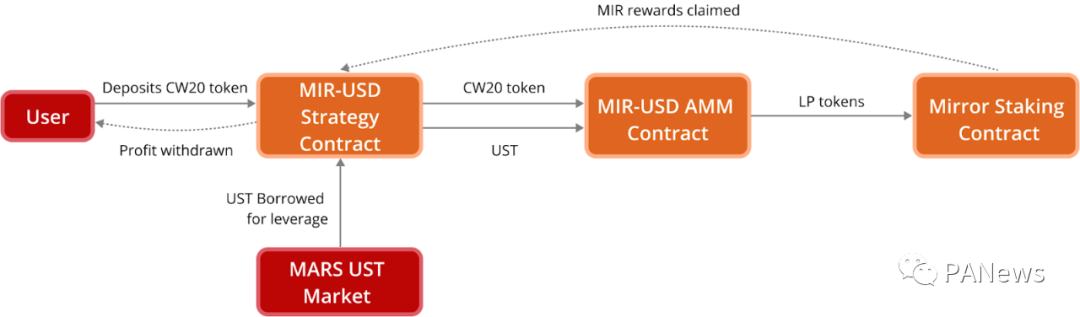

Mars還支持槓杆挖礦,即官方所稱的無抵押借貸。這裏的無抵押借貸只代表抵押品不在Mars的流動性池中,用戶需要提供一定的資金參與,本金與借入的資金組成LP代幣進行挖礦,資產被存入Mirror等合約。當負債與LP資產的比值過高時,Mars智能合約仍能完成對用戶資產的清算。

因為抵押借貸需要超額抵押,資產利用率低,通過槓杆挖礦則可以提高借貸需求和資金利用率,並為Mars的存款人帶來更高的收益。

一开始,Mars將支持兩種槓杆挖礦策略,即Mirror的MIR-UST和Anchor的ANC-UST,用戶可以通過自動復合進行一鍵式挖礦。例如,存入MIR,可以借入同等價值的UST,組成MIR-UST的流動性,以使用2倍槓杆挖礦。若MIR價格上升,LP資產中的MIR和UST的價值都將上升;若MIR價格下跌,LP資產中的MIR和UST價值都將下降,有可能面臨清算。

與Terra生態中Anchor的區別

當前Terra生態中的DeFi儲蓄協議Anchor也有借貸功能,可以將PoS鏈中質押的資產代幣轉化為bAsset,並為質押資產帶來流動性,同時抵押bAsset可以借入Terra中的穩定幣UST,UST持幣用戶也可以存入資金獲得利息收益。例如,LUNA的持有者可以將LUNA鑄造為bLUNA,質押bLUNA借入UST。但Anchor本質上是一個儲蓄協議,可以借入的資產主要為穩定幣UST,而抵押品主要是bLUNA,還有少部分bETH。

Mars則是一個更加通用的借貸協議,既可以抵押LUNA等資產借入穩定幣UST,也可以抵押UST等穩定幣資產借入LUNA、MIR、ANC等資產,且還附加了槓杆挖礦功能。這就需要Terra生態中的資產足夠多樣化之後才有用武之地,而現在可能時機已經成熟,當前Terra中的TVL已經接近80億美元,僅次於以太坊、BSC和Solana。

通證經濟

Mars的代幣模型與Sushi非常接近,分為MARS和xMARS,將MARS質押到Mars DAO中可以獲得xMARS,以承擔Mars智能合約系統的部分價值和風險。

xMARS代表着對Mars協議的投票權,可以投票改變智能合約的各項參數,並決定MARS國庫的支出。

xMARS獎勵良好的治理,並懲罰不好的治理。如果協議運行良好,智能合約將用使用費回購MARS代幣,並計入質押者的份額,借款用戶支付的利息只有80%會被分配給存款人,剩余20%中的一部分會用於回購MARS代幣,並分配給xMARS的持有者。如果協議運行不好,xMARS也作為一道保險,質押份額中的一部分可能用於彌補協議的虧損。

MARS和xMARS也代表在Mars協議中所佔據的份額,持幣者從智能合約用戶和社區參與者的集體努力中獲得貨幣價值。

鎖倉空投規則與權益

9月22日,Mars公布了鎖倉空投規則,用戶質押UST參與空投,一共可以獲得MARS代幣總量的2.5%,也就是250萬MARS。鎖倉時間為1~52周可選,鎖倉時間越長,權重越大,根據鎖倉金額和時間加權計算獎勵。目前官方並未公布具體开始時間。

在代幣分發之前,會有持續14天的點火階段,而點火階段的前12天和最後2天的規則並不相同。在前12天,用戶可以隨時存入UST,也可以贖回UST。在最後2天,贖回功能將被禁用,在此期間,用戶只能存入UST。此舉是為了防止巨鯨以大量資金參與以阻止其他人存款,並在最後一刻取走大量存款。點火階段結束後,鎖倉空投的參與者即可一次性領取MARS代幣獎勵。用戶也可以選擇多個時間段分別參與,例如部分資金鎖倉4周,部分資金鎖倉52周,獎勵將累計計算。

參與鎖倉空投不僅可以獲得MARS代幣,參與資金也將直接計入Mars的存款,具體權益包括以下內容。

可以立即獲得MARS總量2.5%的代幣,根據用戶投入的UST代幣金額與鎖定時間,按加權比例計算每個用戶可以申領的代幣數量。

用戶的參與資金將被轉移到Red Bank,供其他人用戶借用,即參與鎖倉空投的資金將被視為存款,只是在選定的參與期限內不能退出。

和其它未參與鎖倉空投的存款用戶一樣,將獲得xMARS代幣作為流動性挖礦獎勵,獎勵在每個區塊上積累,理論上可以隨時提取。

可以獲得UST利息,但這部分需等到鎖定期滿。到期後,參與者將收到maUST代幣,可以贖回初始的UST存款,以及參與期限內的UST利息。

也就是說,除了MARS總量2.5%的鎖倉空投以外,參與者還將享有和普通存款用戶一樣的收益,只是不能提前退出。因此,本次鎖倉空投對准備長期用UST進行穩定幣理財的用戶比較友好。

參與指南

鑑於Mars在利率算法上的創新以及自身借貸與槓杆交易功能可能在Terra生態中佔據的地位,Mars的市值有可能超越除Terra及其穩定幣之外最大的Anchor。

參與鎖倉空投不僅可以獲得流通的MARS代幣,還可以獲得UST存款利息和xMARS代幣獎勵,而UST的鎖倉時間最多為1年,那么本次鎖倉空投有可能吸引上億美元的資金參與。這可能造成短期內UST出現較高溢價,並使LUNA價格上漲,想要參與的用戶應提前准備。

Terra生態中已有大量資金鎖定在Anchor中,截至9月23日,Anchor的TVL高達30億美元,其中包括20億美元的bLUNA,2.9億美元的bETH,UST的總存款為15億美元,總借款為7.9億美元。若參與者想要將Anchor中的bLUNA贖回為LUNA,並用於鑄造UST,則需要提前從Anchor中退出,因為bLUNA的贖回過程需要等待24天,而集中通過Terraswap快速退出可能造成bLUNA的負溢價。

Anchor中的UST長期存款用戶也不妨將資金轉移到Mars中參與鎖倉空投,既可以獲得Mars中存款利息和代幣獎勵,也可以獲得額外的鎖倉空投獎勵。

根據以往Fei Protocol等項目的經驗,時間越往後越能確定參與的收益,最後幾小時參與的資金可能較多。

最後,UST本身是一種算法穩定幣,並沒有任何法幣資產支撐,可以通過銷毀1美元的LUNA鑄造1UST,也可以銷毀1UST以獲得1美元的LUNA。雖然UST已有較多的應用場景,但非UST的持幣者也不能完全忽視UST可能存在的風險。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes警告:美股明天可能重演1987年「黑色星期一」,比特幣是避險首選?

美 國總統川普在 3 日宣布對包括臺灣在內的多個國家實施「對等關稅」後,全球金融市場初現劇烈動盪。...

腦哥訪問臺大醫學系高材生:靠合約狂賺百萬,卻被以太坊插針爆倉90%資產

擁 有超過 27 萬訂閱數的區塊鏈 Youtuber 腦哥,近期在他的個人頻道「腦哥 Chill塊...

ChainCatcher HK 實探|一文速覽 BNB Chain MVB 第九期入圍項目,誰將是下一匹黑馬?

4月5日,香港銅鑼灣謝斐道535號,AWS辦公空間內,一場低調而專注的閉門活動正在進行。BNB C...

HashKey Eco Labs CEO Kay公布HashKey Chain品牌升級:構建金融和RWA的首選公鏈

2025年4月6日,由萬向區塊鏈實驗室和HashKey集團聯合主辦的第三屆Web3 Festiva...

下周必關注|對等關稅將於4月9日生效;3月CPI數據即將公布(4.7-4.13)

下周重點預告 4 月 9 日 白宮高級官員:基准關稅稅率將於 4 月 5 日凌晨生效,對等關稅將於...

PANews

文章數量

312粉絲數

0

評論