投研报告:TOKEMAK项目解析

本篇原创者:

Ely,Cobo北美研究总监,区块链硬核研究小组俱乐部创始人、湾区WSB俱乐部联合创始人

Alex Zuo (左常柏),Cobo 资管 VP,前 TokenInsight 联合创始人,业内最大 FOF 牵头人

导语:因项目的原创性以及与 Cobo 主营业务量化配资的相似性,Cobo Labs 在 8 月 10 日开始关注 Tokemak 并撰写了内部调研报告,我们当时的结论是:待 8 月 14 日晚 8:30 第一批白名单用户解锁抛压后,高风险基金 Bloodyfish (指 Cobo DeFi 基金中的高风险类型产品)谨慎参与挖矿,并看好治理代币中期升值潜力,治理代币仅抛售资金成本部分。截止发稿当天,代币 TOKE 价格已经从 8 月 14 日的 19 美金,涨至 41 美金,涨幅高达115%。本篇为 Cobo Lasb 研究报告,不构成任何投资建议。

风险预警

-

最大的风险在于市场恐慌大面积撤资时的挤兑风险,所质押的币是否能刚性 1:1 兑付。

-

代码未开源,文档不完善,无路线图。

-

本金存入取出有时间限制,治理代币提取有时间限制。

-

项目收益严重依赖治理代币 TOKE 价值,投资者和管理者无代币奖励外的其他收益,TOKE 价值有较大不确定性。

项目评分

项目基本情况

i. 投资机构:Framework Ventures 领投,Electric Capital、Coinbase Ventures、North Island Ventures、Delphi Ventures 和 ConsenSys 参投。其中IDO:预启动阶段 DeGenesis 分发 300 万代币,每枚价格 $8。

ii. 团队:主要成员是交易背景,前身是流动性做市商 FRACTAL

iii. 代码情况:协议未开源

产品

Tokemak 是一项可持续的 DeFi 流动性分配协议,此协议的核心在于打造可持续的流动性,而不是短暂的流动性挖矿,同时通过去中心化的方式「引导」流动性的分配。

项目特点:

-

以更加开放性的方式提升资金利用率

以低风险吸收存款来获得充足的流动性

-

在流动性工作中引入多种角色( LP 和 LD )各尽其能

i. 解决问题:解决初创项目流动性痛点

早期的 DeFi 项目通常以冷启动的方式开始,项目需要在初期花费大量的精力和资源设计流动性挖矿以激励用户来为协议提供流动性,其中也存在激励分配方案不合理等问题。目前多数流动性挖矿依靠单一的资金量算法来计算奖励,还没有引入更多的维度来使流动性挖矿的效力变得可持续,比如 10M 的 LP 存在 1 天比 1M 的 LP 存在 7 天奖励要更多,那么对于一个协议来说,或许能够维持 7 天的流动性是更可靠的。Tokemak 将通过 LD 的引导为这类项目提供均衡的可持续的流动性。

Tokemak 用户用质押闲置资产来提供流动性 ( Liquidity Provider, LP:单币或 LP 提供者)的同时,有另一个去中心化的角色通过不同的 DEX 或 DeFi 协议择优引导 ( Liquidity Director, LD:质押 $TOKE 的用户) 流动性的分配。LD 的角色有可能是策略编写人 / 项目方 / 基金经理 等,让更多的角色能够参与到与流动性相关的工作中并提供获得收益,而非单一的流动性挖。

ii. 如何激励和保持代币反应堆 LP 和 LD 两侧平衡

被引导的流动性池被称之为「反应堆」。如果有大量资产存入给定的反应堆,并且引导该流动性的 TOKE 数量很少,则 APY 将在反应堆的 LD 侧增加,鼓励 LD 抵押更多的 TOKE 并参与引导该流动性。同样的逻辑反过来也成立——如果有大量的 TOKE 抵押在反应堆中,但存入了少量 LP 资产,则反应堆的 LP 方会收到增加的 APY 以激励进一步的资产存入。LD 和 LP的 APY 浮动是为了保持足够的 LD 质押 TOKE 来完成引导流动性的工作量和足够的流动性抵押之间的平衡。

iii. 风险

协议将吸收的单币存款引导到其他协议中做 LP 时势必面临无常损失,为了保持 LP 能够完整取回质押的资产,$TOKE 被用来抵抗无常损失。在极端情况下,无常损失风险由 LP 转移到 LD。

-

正常情况下协议将从 PCA(协议控制资产)中取回资产,尽管这可能出现赤字。

-

为了弥补赤字,Tokemak 将系统范围内的资产盈余吸入 PCA。

-

如果协议面临大规模的撤资,并且最终出现无法覆盖的 IL 损失时,质押中的 TOKE 将起作用,首先该反应堆中未来的 TOKE 收益将会被支配(尽可能少),以满足 IL 缺口。(⚠️APR变少)

-

当未来的收益也无法覆盖缺口时,质押中的 $TOKE 将会被支配以补充 IL 缺口。(⚠️本金损失)

最大的风险在于市场恐慌大面积撤资时的挤兑风险,所质押的币是否能刚性 1:1 兑付,只有社区足够强大,LD 足够专业,合作项目方足够多样以及产品开发足够完整才可能实现良性的东拆西借。

同业竞争

Tokemak 所处的是去中心化资管和借贷赛道。在传统金融市场中,Prime Borkerage 业务与其类似。通过中心化机构调配,让资金在机构间(尤其是对冲基金间)更高效率流通。这个业务为投行创造了巨大的利润,它的核心是两方面:廉价的资金以及风控。传统金融市场能做 PB 业务都是有着上百年历史以及齐全牌照的大投行大托管行。靠着历史信用积累的信用,可以拿到最便宜资金。而对于借款方的风控一直是个黑盒子,时不时会出现类似 Bill Hwang 的事件,让 PB 损失惨重。CeFi 中类似 Cobo,贝宝,Matrixport 这样的托管和金融公司,以及有技术优势的 Cyberx都在这个领域也有了一些发展,但同样面临资金成本和风控的问题。

Tokemak 通过amm 管理切入,未来业务有非常大的可拓展性和想象空间。如果 Tokemak 在这个领域尽快拓展支持的产品类别,以及能将链上风控能力提高,将会对 DeFi 领域产生比较大影响。公司现阶段还没有竞争对手,但如果无法在产品端和风控上有进展,迟早借贷头部公司如 AAVE 会切入这个领域。

在 DeFi 领域,目前也有数个项目采用这种基于 DAO 投票来治理挑选专业人士提供资管服务,相当于以去中心化的方式治理中心化的流动性引导分配(与智能合约实现的机枪池相比)。同类相对中心化资管/主动资产管理 DeFi 项目有 Set Protocol , 用户可通过加入一系列代币创建一个经过审核的投资组合 ( set ) 以及提供流动性代理挖矿策略;Enzyme Protocol, 资管项目的元老;dHedge ,一个建立在 Synthetix 之上的资产管理协议,允许任何人在以太坊区块链上建立自己的投资基金或投资他人管理的基金;DePlutus Protocol,在可投加密货币皆为白名单协议等的风控机制下,任何人都可以成为基金管理人,管理人必须按照一定比例自投资金,基金管理人可以选择主动策略或算法等不同策略进行资金管理;Cook Protocol, 一个去中心化基金市场协议,有基金管理人和投资人组成,基金管理人需要质押治理代币 COOK 来开设基金,如果基金管理人有任何违规行为,持有基金份额代币 ckToken 的用户可投票没收 COOK 甚至撤换基金管理人;Hord平台将优秀的投资策略推送给用户,可以接受任何DEX中任何有流动性的代币,每个基金生成的ETF Token 都可以在 Hord 的订单簿 DEX 上交易,包括封闭式和时间锁定的代币;Solrise Protocol 是 Solana 上还在测试网阶段的资管协议。

经济模型

TOKE 背后代表掌握着更多底层的流动性,当协议越壮大,TOKE 的需求量升高,TOKE 的通胀性质是和它所掌握的流动性挂钩,也和其合作的项目的 TVL 挂钩,最终的激励结构可能是 TOKE 本身产生的激励以及协议控制资产收益(PCA) 的一部分组成。

这里的需求模型有点跟 veCRV 相似(不是代币模型),因为当 TOKE 协议掌握了大量流动性时,市场上对它的需求会大大增加,而决定流动性分配份额的是 TOKE DAO,同时需要质押大量的 TOKE 代币,在市场反馈良好的情况下,外界对于流动性的需求可能会超过 TOKE的排放速度,这是来自官方的愿景。

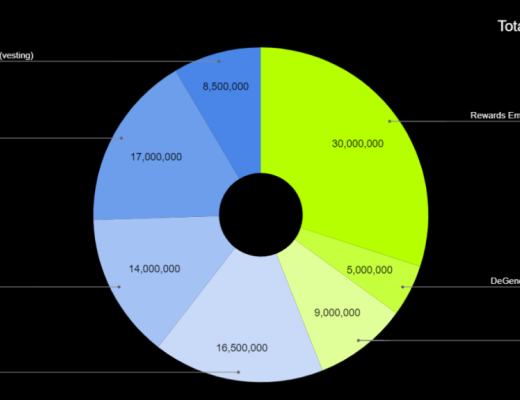

总供应量:100,000,000 TOKE

-

30,000,000 TOKE (30%):奖励释放(24 个月释放)

-

5,000,000 TOKE ( 5% ):在「零周期」(Cycle Zero) 的 DeGenesis 事件和 CoRE (反应堆抵押事件)中,TOKE 将进行第一次发行

-

9,000,000 TOKE ( 9% ):DAO 储备金

-

16,500,000 TOKE ( 16.5% ):贡献者( 12个月锁定,12 个月线性释放)

14,000,000 TOKE ( 14% ):团队( 12个月锁定,12 个月线性释放)

-

17,000,000 TOKE ( 17% ):投资者( 12个月锁定,12 个月线性释放)

-

8,500,000 TOKE ( 8.5% ):DAOs & Market Makers ( 12个月锁定,12 个月线性释放)

项目的初始 The Denesis Event 阶段相当于早期白名单用户参与 Launcpad, 参与 TOKE 的初始分发,3 百万的 TOKE 在蜕变阶段被分发,根据阶段结束后的市值,每枚价格 $8。

项目池子一共有 5 个,两个只开放给参与 DeGenesis 的用户,为单币ETH,USDC 质押(持续时间两周,两周后 APY 下降为正常);三个为公开 LP 池和 TOKE 单币池( TOKE 单币池持续时间到零周期结束)。全部奖励来自于初始的 3M TOKE,奖励额度如下:

-

ETH Genesis Pool: 1,410 TOKE / day

-

USDC Genesis Pool: 2,530 TOKE / day

-

TOKE Single Asset Staking: 4,900 TOKE / day

-

TOKE/ETH Sushi LP Pool: 13,300 TOKE / day

-

TOKE/ETH Univ2 LP Pool: 13,300 TOKE / day

奖励按天分发,但只能每周一取,在每个周期开始的前 24 个小时内允许用户存取资金和奖励(存入在 24 小时期间不会有区别,方便各个时区的用户)

目前代币分布:

持有地址数量:TOKE 持有地址 1,955 个,原因是大部分在质押中,前 十 名地址包含合约地址数,共持代币数量,合约地址用处预测。前十持币地址中有5个为合约地址,第一个持总量 96%, 为未分发部分钱包,其他为质押的 tToken 合约。

社区信息

Twitter链接 :

https://twitter.com/TokenReactor

Discord链接 :

https://discord.com/invite/Z5f92tfzh4

Medium链接 :

https://medium.com/tokemak

关注人数细节: Discord-8486;Twitter-12.6K

安全板块

安全评级 - 中级风险 (此处不公开)

风险观察项包括:代码未开源/项目中心化程度高/严重依赖第三方协议/无披露路线图

参考资料

https://medium.com/tokemak/tokenomics-4b3857badc73

https://dune.xyz/airbayer/Tok

https://pro.nansen.ai/token-god-mode/notable?token_address=0x2e9d63788249371f1dfc918a52f8d799f4a38c94

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

Cobo Labs

文章数量

3粉丝数

0