MEV:產生、類別和發展

導語

區塊鏈的透明度和可追溯性超過了世界上的絕大多數系統,但是在這背後仍然存在着看不見的博弈,MEV(礦工可提取價值/最大可提取價值)就是隱藏的黑暗森林。在每一筆交易背後都可能有它的身影。

這篇文章旨在對 MEV 做一個系統化的介紹,包括 MEV 的原理和產生、MEV 的類型、MEV 的市場規模、應對 MEV 的多種方法、基於 MEV 的協議和應用,以及其他公鏈中的 MEV。我們希望不管你對 MEV 是否有了解,都可以有所收獲。

01. MEV 的原理

MEV 全稱為 Miner Extractable Value,礦工可提取價值。指礦工(也包含驗證者等)在區塊鏈上對於自己挖掘的區塊,在打包區塊的過程中,運用將交易重新排序、插入、忽略或審查等能力,獲得除了交易費用和區塊獎勵之外的利潤金額。

而在當今的以太坊生態上,許多專注於 DeFi 交易的策略機器人也進入到了提取 MEV 的行列。因此,MEV 也可以稱為 Maximal Extractable Value,最大可提取價值;指在未經許可的情況下,從交易訂單中提取的總價值。

02. MEV 的產生

MEV 的產生來源於,當用戶在區塊鏈上提交一筆交易,交易信息被傳送到網絡與實際區塊被挖掘出來之間存在延遲。在以太坊交易被包含在一個區塊中之前,該交易位於稱為內存池(mempool)的待處理公开訪問的交易池中,每個人都可以看到其中的內容。套利者和礦工可以監聽此內存池,並找到機會最大化自己的利潤,例如通過提前交易。礦工還可以重新排列交易順序。而在這段時間內,用戶基本上不能控制這筆交易何時並按照何種順序執行。總的來說,礦工挖掘區塊的過程是公平的,但礦工對可以包含在區塊中的交易有很大的控制權。MEV 就是礦工和套利者向普通用戶徵收的無形稅款。

03. MEV 的類型

MEV 在 DeFi 領域,分為良性 MEV、不良 MEV 和災難性 MEV。

3.1 良性 MEV

主要發生在套利交易和清算。

1. 套利交易

指通過在不同交易所之間的套利來保持市場的有效性,益於生態系統。

例子<1>:用戶在不同 DEX 之間進行套利。基本上是當代幣價格發生變化時,第一位在資產價格變化後立即在交易所進行交易的用戶,獲得套利利潤,使價格最終趨於一致。此類型的提取 MEV 不依賴內存池中其他的交易,只取決於第一位用戶。

例子<2>:用戶在交易平臺進行了一筆大額交易導致價格下滑,產生了較大的套利空間。套利機器人進行套利交易,將市場價格套利至真實價格水平。此類型的提取 MEV 不會在過程中損害原始交易者的利益。

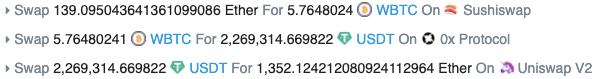

實際案例:套利者先用139.095個ETH在SushiSwap买入5.7648個WBTC;然後在0x Protocol上用5.7648個WBTC 买入2,269,314.6698個USDT;最後在Uniswap上賣出2,269,314.6698個USDT,換取1,352.1242個ETH;獲利1,213.029個ETH(= 1,352.1242 ETH - 139.095 ETH)。

(0xb72689042f313adbffbe4d192b0febc4c8a8346b75a549d5b4d4795b37180488)

2. 清算

有些協議的運轉需要依賴於MEV,比如對 Aave Protocol、Maker、Compound 的清算。在 DeFi 抵押借貸協議中,當抵押物價值下降時,如果沒有補足或者出售抵押資產,就會觸發清算程序。清算人可以以低於市場價格3%-5%的折扣,獲得如 ETH 這樣的抵押資產,而這3%-5%的折扣價值,就是 MEV。

實際案例:用戶A在Aave Protocol上存入1,100.8306個 LINK 作為抵押物,以借出11,558.3174個 DAI。假設某時 LINK 的價格下跌,導致抵押物的總價值降低,並已跌出清算线;但此時1,100.8306個LINK的總價值,仍舊高於11,558.3174個 DAI。此刻訂單公开掛出,進行強行清算,任何用戶都可以對這筆訂單進行清算。於是,用戶B在 Compound 上借出11,558.3174個 DAI,並在 Aave Protocol 上付出11,558.3174個 DAI,以換取1,100.8306個 LINK,從而賺取清算 MEV。

(0x963054a6001e4711a64b5dc35a37a0eb3aaf3bb7c204f021dd5e85e7a8a51a31)

3.2 不良 MEV

主要發生在機器人搶跑、三明治套利交易等。不利於以太坊的正常運行。

1. 三明治套利(Sandwich Trading)

用戶在交易平臺進行一筆交易時,套利機器人在用戶的交易被執行前發現了這筆可套利的交易,並將這筆用戶的交易夾在自己的买單和賣單之間。用戶的訂單被套利機器人以人為的操縱方式擡高價格執行,無形中用戶的交易成本被增加,然後套利機器人將該筆訂單出售以獲取即時利潤。

例子:假設此刻某流動性池的市場價XX/YY=1:50,某用戶用200 XX买入4 YY。套利機器人先於該用戶構造了一筆210 XX买入4 YY的交易;訂單被排在後面的該用戶想要成交,就要用多於的210個XX买入4 YY。此時,套利機器人賣出4 YY,從而賺取一筆差價,而該交易用戶還要承受更大的滑點損失。

2. 搶先交易

用戶在交易平臺進行一筆交易時,套利機器人在內存池中看到了這筆可套利的交易並立即復制該交易,同時使用更高的 Gas 費用在該筆交易執行前向礦工提交已復制的交易。交易類型可能是較小滑點系數的 DEX 交易或者參與 IDO 等。

由於鏈上數據是公开的,出現機會時,會有很多個機器人監聽到被提交的交易信息开始行動參與,並給出越來越高的 Gas 費用報價。开始一場爭奪套利交易的費用競爭,這種競拍行為被稱為最優 Gas 費競拍/PGA(Priority Gas Auction)。然而,由於只有一方可以賺取 MEV,其余參與競爭的機器人大都會取消其交易或是交易失敗,這會提高原本不應該被提高的 Gas 費用。在這場 PGA 競爭中,如果沒有礦工捕獲 MEV,競拍結算價格和總 MEV 之間的差額就是獲勝機器人的利潤。

例如:DeFi 套利機器人捕捉到某筆交易創造的一個10,000美元的 MEV 套利機會。他提交這筆交易給礦工,並且給出高價 Gas 費為了讓提交的交易被礦工優先打包處理,如果其向礦工支付6000美元的 Gas 費,那么這部分就是礦工在這筆交易中獲得的 MEV,剩余的4000美元就是套利機器人可以提取的 MEV 利潤。

3.3 災難性 MEV

指通過重組等方式,對區塊鏈共識層造成威脅和傷害。

當大多數礦工都通過重組交易順序或者重組區塊等方式獲取MEV的時候,每個打包的區塊內容都不相同,大量的叔塊甚至2-5個區塊的重組會更多的發生。

這導致的後果包括:交易確認時間變長,用戶在平臺的體驗下降;增加了51%算力攻擊的可能性;大量的交易失敗,包含很多失敗的 MEV 交易,以太坊鏈上網絡可能會變得擁堵,鏈上交易的 Gas 費用成本變得更高,這可能會阻礙以太坊的網絡效應。

通常情況下,區塊生產者的“激勵兼容”策略應該是延長最長鏈。但是在極端情況下,如果某個區塊的後置狀態有利可圖(例如,有非常高 MEV,只有通過在該區塊之後直接建立一個區塊才能提取),甚至可能會讓延長最長鏈的共識失效。

例如:假設礦工每找到一個區塊的獎勵為100美元。礦工A找到了3個區塊,其中第一個區塊包含了10,000美元的交易套利機會。礦工B可以在礦工A發現的3個區塊上繼續挖礦,或者可以重新挖掘第一個區塊,以進行該交易10,000美元的套利。於是,礦工B決定重新挖掘第一個區塊;同時,礦工B也需要重新挖掘第2個和第3個區塊,以符合區塊高度。對於礦工C,D,以及其他礦工來說,重新挖掘這三個區塊也是他們的最優選擇,這就是time-bandit攻擊。在區塊獎勵遠小於 MEV 的情況下,礦工都會選擇在損害共識的情況獲取利潤。

04. MEV 很難被完全解決

如果試圖阻止礦工獲取MEV利潤金額,就有可能激勵共識協議外的市場的產生。例如,如果所有交易只允許支付相同的Gas費用,礦工將可能與交易商串通,並接受一定的賄賂以優先該交易商的交易。如果所有的交易費用被燒毀或支付給一個公共账號,礦工將可能單獨收取 Gas 費用。

所以 MEV 很難被徹底解決,但可以從以太坊應用程序的架構,和用戶與之互動的方式進行結構性改變。

05. 如何應對 MEV

如何減輕不良 MEV 和災難性 MEV 的存在,利用良性 MEV 是一個重要的話題。根據對應方式和解決思路來說,對待 MEV 有兩種思路:

“進攻” - 承認 MVE 將繼續存在,找到一種方法提取良性 MEV 並民主化地協調各方面的利益。

“防守” - 消除或者減輕 MEV。

5.1 “進攻”

1. 搶先即服務 FRaaS (Front-running as a Service)

Flashbots 是 FRaaS 的主要呼籲者和代表性施行者。通過提取交易的 MEV 並進行利潤再分配的方式保護交易者利益。本質上通過補償交易者、給礦工賞金激勵,使多方達成合作,造成多贏局面。目前包括 Ethermine、星火礦池、F2Pool、HiveonPool 等礦池都已支持 Flashbots。

我們將在後一部分詳細介紹 Flashbots。

5.2 “防守”

在這個應對策略類別中分為,徹底消除 MEV 和減輕或者最小化 MEV。

1. 減輕或者最小化 MEV

a. 隱私交易:將交易提交到隱私的內存池(mempool)排隊等待打包,而不是公开型的內存池。以躲开其他交易機器人的監聽。

提供這類服務的協議包括:

1inch 的 Stealth Transactions:目前僅在 1inch 錢包 ios 客戶端提供。目前這種方式面臨,交易可能被打包進叔塊從而被公开的風險。

Taichi Network:由目前以太坊算力第二大礦池星火礦池創立,用戶可以通過太極網絡提供的接口直接發送交易到星火礦池的隱私池。由於星火礦池並不對這筆交易進行網絡公开發布,這筆被發送出去的交易在未被正式確認前,在 Etherscan 上無法看到該筆交易的狀態。

bloXroute:提供隱私通信功能,允許交易在不被暴露的情況下直接到達礦工手中。bloXroute 的 BDN(區塊鏈分發網絡)通過自己的網關軟件將區塊鏈節點與 BDN 鏈接,網關軟件和區塊鏈節點首先翻譯從區塊鏈進入BDN的信息。然後,在第二層,它會進行區塊壓縮。通過極大縮小區塊大小,使其隨後更高效地在區塊鏈分發網絡(BDN)中發送/傳輸。

b. 新型交易模式:設計更好的應用程序,盡可能的減少程序所產生的 MEV。

CowSwap:作為 DEX,當兩個交易者各自持有對方想要的資產時,訂單可以在他們之間直接結算,無需外部做市商或流動性提供者的操作。用戶的訂單由求解器(Solver)發送,並設置了嚴格的滑點區間,求解器相互競爭,為用戶爭取最優惠的價格。

Gnosis V2:通過批量拍賣,並集成各去中心化交易所作為流動性來源,為交易者提供最優價格,盡可能降低滑點,從而抵御 MEV。

2. 消除 MEV

a. 通過從底層機制,改變交易的排序方式。

-

MEV拍賣,MEVA(MEV Auction):由 Optimisim 的 CTO Karl Floersch 於2020年年初提出,將礦工打包交易權力和交易排序權力進行分拆,礦工只保留打包交易的權力,而交易排序權力則通過拍賣的方式由第三方進行。這個第三方通常是序列器(Sequencer)。由於大部分 Layer-2 在設計上都通過序列器進行交易排序,所以 MEVA 可以說是一種專門為 Layer-2 打造的方案。

我們將在後面的部分介紹序列器的作用。

公允排序服務 FSS(Fair Sequencing Services):公允排序服務由Chainlink 开發,使用 Chainlink 的預言機服務。它首先向預言機網絡傳遞請求,然後將請求轉發到指定的、且適用 FSS 的智能合約上。預言機網絡通過一個名為 Aequitas 的設計,將這些加密的請求訂單以到達的時間進行分發 (這意味着低延遲的請求將獲勝) ,而且在最終順序之前,它們不能被解密或查看內容。

b. 加密:對交易發送的信息進行加密,使得礦工無法得知交易內容。

閾值解密 Threshold Decryption:由 Sikka 开發,作為 Tendermint Core BFT 共識引擎的插件,以創建內存池級別的隱私協議。使用此插件,用戶可以將加密交易提交到區塊鏈,只有在由2/3驗證者提交同意到區塊後才能解密和執行。

基於閾值加密的分布式密鑰生成 (DKG):Shutter Network 使用基於閾值加密的分布式密鑰生成 (DKG) 協議來防止以太坊上的災難性 MEV。在用戶交易發出之前進行加密,通過礦工消息池,確認被打包進區塊後,再對交易信息進行解密。

06. MEV 的市場規模

由於 MEV 可以在用戶與區塊鏈交互的任何時候發生,MEV 在以太坊上的精確值很難被估計,目前主要通過已提取的 MEV 相加(下限值)來建立這個市場。

以下數據來源於 Flashbots MEV-Explore。自2020年1月1日,截止2021年9月8日,累計實現的 MEV 約7.2億美元,其中過去30天已實現 MEV 高達3,140萬美元,過去24小時已實現的 MEV 就達到10萬美元。這足以成為礦工非常重要的收益來源。當然,現實數據受 DeFi 交易量影響很大。但隨着 DeFi 整體規模的增大,MEV 規模也會相應增大。

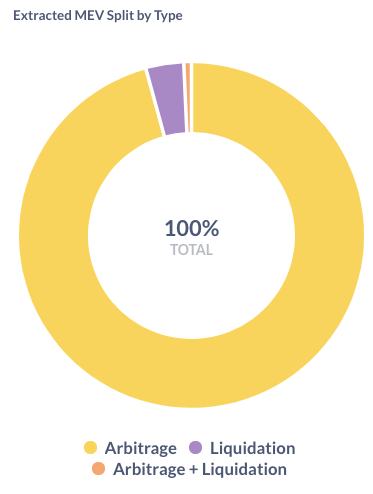

目前市場上的 MEV 主要來自於交易套利,佔據90%以上;清算產生的 MEV,不到5%。

(Flashbots, MEV Explore)

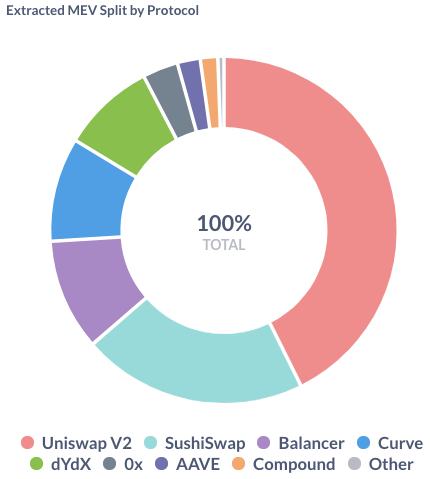

以協議分類,MEV 最常發生在的協議包含 Uniswap(44%)、SushiSwap(21%)、Balancer(10%)、Curve(9.7%)、dYdX(8.6%)、0x Protocol(3.1%)、AAVE(1.9%)、Compound(1.4%)。

(Flashbots, MEV Explore)

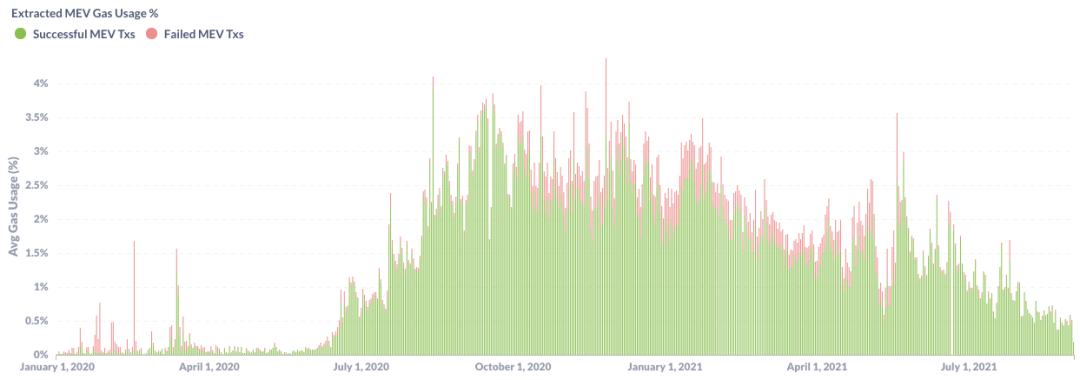

自2020年1月,截止2021年9月,從提取的 MEV 的 Gas 值用量到整個網絡 Gas 使用量。綠色代表成功的 MEV 交易,紅色代表失敗的 MEV 交易。根據 Flashbots 研究統計,失敗的 MEV 交易的 Gas 費至少可以填滿6,235個區塊,代表 MEV 產生的低效率。

(Flashbots, MEV Explore)

07. 基於 MEV的協議和應用

7.1 Flashbots

Flashbots 成立於2020年11月,是一個針對 MEV 的去中心化研究和开發組織,致力於構建良性的 MEV 生態,同時減輕 MEV 帶來的負面影響和風險,提升 MEV 提取的民主化和透明化水平,讓所有用戶都可以詳細了解 MEV 的細節。

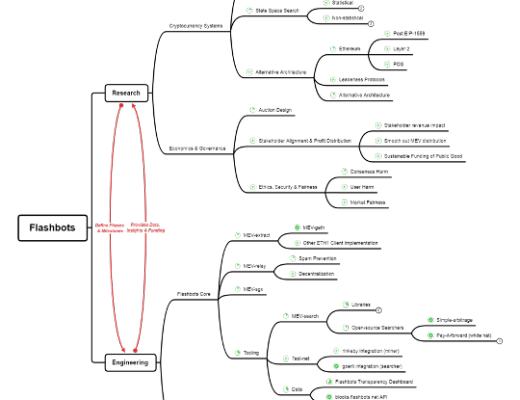

Flashbots 正在進行的項目如圖所示,主要分為研究和工程兩部分。我們將詳細介紹工程中的MEV-Geth,MEV-Relay,和 MEV-Explore。

1. MEV - Geth

MEV-Geth 是一種經過修改的 go-ethereum 客戶端,為了解決提取 MEV 過程中所產生的高額 Gas 費。不僅可以像其他節點一樣監聽內存池(mempool)的信息,還可以連接到 Flashbots 運營的中繼服務器。MEV-Geth 把 MEV 交易隔離到鏈下,為礦工和交易搜索者提供一個專屬渠道進行競拍,允許他們之間交流交易順序偏好,防止交易不被網絡中其他節點發現,以緩解鏈上 Gas 費過高和網絡擁堵。

MEV-Geth 引入了“交易搜索者”的概念,其工作為監聽以太坊狀態和交易池中提取 MEV的機會,找到最有價值的排序,並使用交易捆綁的標准化模版競標將其提交給礦工。交易搜索者可以配置他們想要把交易提交給的礦工名單列表。想要參與 Flashbots 核心項目的礦工,必須經過篩選才能進入 MEV-Geth 的白名單。

MEV-Geth 在所有捆綁交易中挑選出最有價值的捆綁交易。將包含此捆綁交易的區塊與不包含任何捆綁交易的普通區塊進行比較。MEV-Geth 將執行,如果包含此捆綁交易更有價值,否則此捆綁交易將自動回到一個普通 Geth 區塊中。

MEV-Geth 的優勢在於其無許可性,即沒有可信的中間人審查交易;MEV-Geth 是高效性,可以防止不必要的 Gas 費過高,網絡擁堵;同時 MEV-Geth 對預先交易和失敗交易有隱私保護。當預先交易被包含在區塊裏會變得透明。失敗的交易隱私防止失敗交易被包含在區塊,意味着沒有人可以找到它們。

2. MEV - Relay

MEV-Relay 是一個交易捆綁(Bundle)中繼服務器,可以將礦工與希望被包含交易的套利機器人直接連接。MEV-Relay 可以模擬每一個捆綁交易,並過濾無效的或在支付中低於市場 Gas 費的捆綁交易。交易搜索者把想要打包上鏈的已排序好的交易,以捆綁的形式通過 MEV-Relay 並提交給在 MEV-Geth 白名單上的礦工。礦工以封閉拍賣評估捆綁的交易,生成帶有交易序列信息的區塊模板進行上鏈,將其交易包含在區塊中。

一個捆綁交易包含的信息有:

待執行的捆綁交易(由一組已排序好的未完成的以太坊交易、區塊高度、最小超時時間、最大超時時間組成);

以 ETH 形式轉账給礦工的小費,這些交易不需要支付 Gas 費,失敗的交易也不需要支付成本。只有當交易搜索者的捆綁交易被包含在一個區塊中,捆綁交易中的小費才會支付給礦工,沒有則不然。

由於這些交易是通過並行的中繼服務器發送,其幫助減少了 Gas 競爭和使區塊鏈膨脹的失敗交易。

MEV-Geth 和 MEV-Relay 的運作流程:

使用者可使用 MEV-Geth 中的交易捆綁,其中包含:交易搜索者和/或其他用戶的內存池中待處理的一個或多個事務。交易搜索者通過智能合約調用向礦工支付的小費函數。並且,Flashbots 捆綁包將始終位於該區塊的頂部。

MEV-Relay 接收捆綁交易,並將其發送給所有列入白名單的 MEV-Geth礦工。

礦工從 MEV-Relay 接收 Flashbots 捆綁包,並在 MEV-Geth 中對其進行處理。

MEV-Geth 從發送的所有捆綁交易中選擇利潤最高的捆綁交易上鏈,將捆綁交易放到一個新的區塊的頂部。

然後,MEV-Geth 將包含此捆綁包的區塊與不包含任何捆綁包的區塊進行比較。

僅當交易搜尋者的捆綁包包含在一個區塊中時,與他們的捆綁包相關的小費才會被支付。

如果區塊沒有包含捆綁交易,該交易沒有上鏈,則交易搜索者和/或其他用戶不會花任何錢,即交易失敗或者取消交易都無需支付 Gas 費。

目前存在的隱患:

交易搜索者發送任何性質包括失效的捆綁交易,給中繼服務器都是零成本。因此交易搜索者可以用無效的捆綁交易向網絡發送垃圾信息,從而對其他網絡參與者形成拒絕服務攻擊。

目前礦工可以在一個區塊裏打包多個捆綁交易,為了使自己利益最大化,礦工會選擇交易搜索者支付小費最高的捆綁交易優先打包。並且礦工在接觸到捆綁交易的內容後,可以通過解析,重新排序或增加交易進行 MEV 提取。

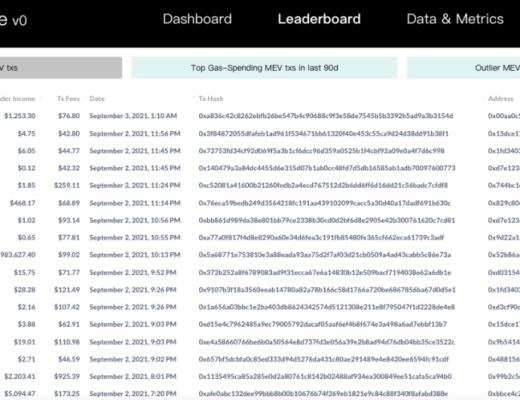

3. MEV - Explore

MEV-Explore 是通過 MEV-Inspect 收集到的數據構成的一個公共面板,顯示實時的量化MEV價值、交易、分類、Gas 費用消耗等相關資訊。

MEV-Inspect 是一個區塊鏈信息搜集工具,可以掃描以太坊交易並識別 MEV 提取活動,使 MEV 指標隨時間推移而可視化。

MEV-Explore 數據範圍自2020年1月1日的第一個區塊9193266起。把已提取的 MEV 按類型分為:套利、清算和套利+清算。目前覆蓋8種 DeFi 協議:AAVE,Balancer,Compound,Curve,dYdX,SushiSwap,Uniswap V2 和 0x Protocol,後續會擴大協議範圍。目前僅涵蓋單筆交易 MEV 機會,不包括三明治交易(Sandwich Trade)或多筆套利交易;也不涵蓋 CEX-DEX 套利,因為 CEX 沒有可供抓取的公开數據。

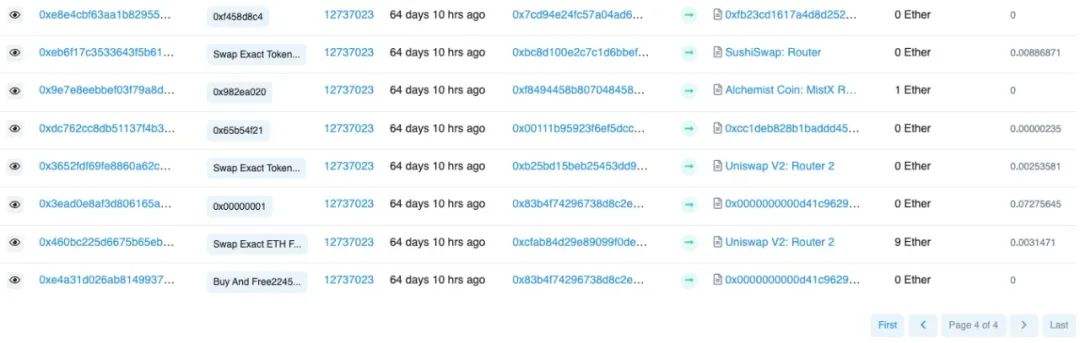

MEV-Explore 在 Leaderboard 中列出了所有 MEV 交易,包含最新 MEV 交易、最近90天最高 Gas 費 MEV 交易和未確定的異常 MEV 交易。

7.2 mistX by Alchemist

Alchemist 是由 @thegostep 在2021年2月發的一條 Twitter 开始的,@thegostep 是以太坊、Ampleforth 的核心开發者之一,同時也參與了 Flashbots。Alchemist 是一個完全由社區推動的去中心化組織。目前已有5個核心項目正在進行:Crucible、Copper、mistX、sandwitched 查詢和 Crucible NFT Design。

$MIST 是 Alchemist 的治理代幣,主要功能為 Alchemist 籌集前期研發資金,並進行社區治理,代幣總量無上限,並有增發機制。代幣其中50%給 Alude 獎勵池,25%給 MIST 社區多籤,25%給 MIST 國庫。

1. mistX

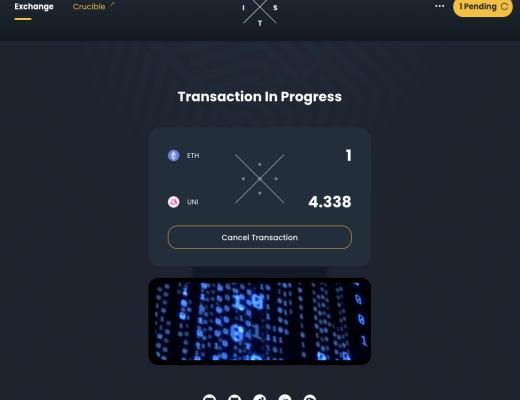

mistX 是一個無 Gas 費的去中心化交易所,通過 Flashbots 綁定交易,實現交易確認。mistX 在鏈上作為交易搜索者,Flashbots 將 mistX 直接與礦工連接,保護用戶發起的交易信息不會發布到公开的內存池(mempool),而是以捆綁交易的形式進入 Flashbots 系統。其他交易搜索者無法搶跑、夾擊該用戶的交易,因為捆綁交易總是位於區塊的頂部。用戶有效地隱藏了交易信息,使其不被搶跑者發現,從而防止交易被操縱,為礦工的爭奪利益提供了公平的競爭環境,是第一個可以讓普通用戶使用 Flashbots 的應用。

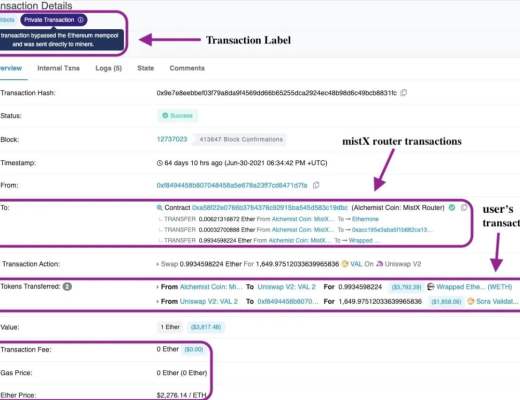

通過 mistX 處理的以太坊交易不需要用戶提供任何 Gas 費(Transaction Fee, Gas Price 都為0 Ether)。當一筆交易發生時,小費將被確定並作為交易中的一部分價值通過智能合約調用被提交支付給礦工,用戶不需要確保錢包中持有足夠的 ETH 支付 Gas 費用。如果交易失敗或者用戶因任何原因取消交易,都不需要支付任何 Gas 費,給礦工的小費也將被退回。

每一筆通過 mistX 支付的礦工小費,都會保留其中一部分給mistX平臺,用於支持 Alchemist 生態系統。

核心的 Crucible NFT 和 crucible.alchemist.wft 上相連的 Aludal 獎勵池。通過 crucible.wft 訂閱 MIST-ETH LP 意味着 Alchemists 在 mistX.io 交易時可以獲得獎勵。因此,在 mistX 上進行的代幣交易會對 $MIST 的價格有直接影響。這種好處不僅獎勵mistX 用戶,而且獎勵了 Alchemist 社區和所有 $MIST 持有者。

mistX.io 對以太坊區塊鏈產生了積極的影響,減少了網絡擁堵,促進了效率;通過不將失敗的交易納入區塊,不對失敗的交易收取 Gas 費,以釋放區塊空間。

例子<1>:某用戶的交易中包含 ETH 的兌換(ETH->Token, or, Token->ETH)。礦工直接從用戶的交易中扣除部分,以任何被交易的代幣作為小費。這個功能不僅對於礦工更民主化 MEV,也使交易者在以太坊區塊鏈上民主化交易。

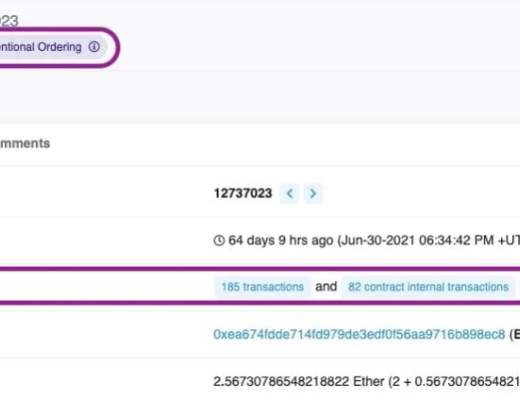

例子<2>:對於以太坊區塊鏈的12737023區塊。頂部有兩個標籤:“Flashbots”和“Unconventional Ordering”。第一個標籤代表 Flahsbots 技術被用來將幾個交易捆綁在一起。第二個標籤代表這個區塊的頂部位置同時包含常規交易和捆綁交易。這些捆綁交易繞過了以太坊公共內存池,直接發送給礦工,因此這些交易沒有按照 Gas 費的價格排序。用戶不需要支付市場 Gas 費或者交易費用。

這個區塊中總共有185個交易,前8個交易都是 被Flashbots 保護的交易。Flashbots 將這些交易捆綁在一起,並將它們放在區塊頂部,這樣就不會發生機器人搶跑、三明治套利等攻擊。

在交易細節頁面,交易標籤為“Private Transaction”,代表該交易在確認前不會在以太坊公共內存池發布,而是直接發送給礦工。這允許該交易被保護不被夾在中間,失敗的交易會被退回,不被記錄在區塊上。mistX.io 將捆綁交易發送到 MEV-Relay,MEV-Relay將已批准的捆綁交易發送給進入 MEV-Geth 白名單的礦工。這些捆綁交易必須全部打包確認執行,或者完全不執行。這代表捆綁交易中的每一筆交易都必須通過,否則沒有交易會被包含在區塊中。

用戶打算使用 mistX.io 將1 ETH 換成1650 VAL,已經成功執行。mistX.io 並非完全不收費,mistX 從用戶的交易,和已將交易納入區塊給礦工的小費中獲取利潤。成功執行這項交易的總金額約為0.00654 ETH,其中0.0062 ETH 以小費支付發送給礦工,0.0003 ETH 以小費支付發送給 mistX 錢包。mistX 將所有礦工小費的5%用於豐富 Crucible 和Aludal 獎勵計劃。這有利於 mistX 的用戶,和 $MIST 代幣持有人和社區成員。

2. sandwiched.wtf

Alchemist开發的sandwiched.wtf 查詢工具界面,用於查詢、分析某一個账戶是否存在被進行三明治攻擊的歷史,還有被提取的利潤金額,這有助於強調 MEV 對個人的影響。目前 sandwiched.wtf 僅可搜索 Uniswap v2 的交易,後續會擴大協議範圍。

7.3 ArcherSwap

ArcherDAO 於2020年8月推出,幫助礦工在不傷害交易者利益的前提下,獲得無害的MEV。第三方供應商(Supplier)在鏈上發現存在套利、清算機會的 MEV 交易,並發給ArcherDAO;ArcherDAO 會將該筆交易路由給礦工,讓其優先打包;如果最後套利成功,供應商和礦工以 $ARCH 治理代幣的形式分享 MEV 利潤。ArcherDAO 讓供應商和礦工直接合作,優化 MEV 中各方的利益,避免了套利者之間的競爭而產生的收益浪費。

2020年10月6日,ArcherDAO 完成了由 Ascensive Assets 領投的種子輪投資。

ArcherDAO於2021年8月更名為 Eden Network,其治理代幣 $ARCH 遷移為 $EDEN,$EDEN 供應總量為2.5億個代幣。

ArcherDAO 利用 Flashbots 的技術完成抗 MEV 的生態,並擁有兩款具有抗 MEV 特徵的產品:Archer Relay 和 Archer Swap。

1. Archer Relay

一個私有交易節點,作為交易者和礦工之間的橋梁。交易者的交易會通過 Archer Relay路由給礦工;在大額交易後使用回跑機器人產生自動再平衡交易,以同步市場價格。可以接受、協調、路由所有的交易,將籤名的交易協調至各個項目、用戶和礦工。

2. ArcherSwap

ArcherDAO 在現有 DEX 基礎上拓展的一個新的 DEX,目前沒有構建自己的流動性池,允許交易者使用 Uniswap 和 SushiSwap AMMs 的流動性,並使用熟悉的用戶界面啓動代幣交換,以提供更好的用戶體驗。ArcherSwap 與 MEV-Geth 客戶端兼容,用戶可以直接作為 Flashbots 生態系統中的交易搜索者提交交易。可以防止機器人搶跑,避免三明治攻擊,並對於交易取消和交易失敗的用戶是零滑點和零 Gas 費成本,使得用戶可以將滑點系數設置為0%,避免價格波動導致交易失敗產生本不需要產生的 Gas 費;同時,礦工只有滿足交易者設置的條件,交易成功執行後才會得到小費。

08. EIP-1559 對於 MEV 的影響

2021年8月5日,區塊高度12965000,以太坊網絡完成了代號為“倫敦”的硬分叉升級。“倫敦”升級涉及五項提案,其中涉及到以太坊交易 Gas 費用的 EIP-1559 最為重要。EIP-1559 是由以太坊聯合創始人 Vitalik Buterin 和 ethhub_io 創始人 Eric Conner共同提出的以太坊 Gas 費用改進提案,其核心思路為,將交易手續費分為兩部分:基礎費用(base fee)和小費(tip)。基礎費用隨着網絡需求,即 Block Gas Limit 變動,當一個區塊的 Block Gas Limit 的利用率高的時候,基礎手續費升高;相反,如果利用率低,基礎手續費降低。並且所有基礎手續費都將會被燃燒。小費則是用來激勵礦工的費用,這與最優 Gas 費競拍類似,小費高的交易將會被礦工先執行,只有小費才被礦工捕獲。

簡單來說,MEV 和 EIP-1559 相互作用的方式尚不明確,但是有幾點是我們可以關注的。

1. MEV 的部分轉移

EIP-1559 本質上來說把礦工所能提取價值的一部分(基礎費用)轉移到了以太坊上,由以太坊本來提取這個價值。這對以太坊本身的發展起到了積極的作用,尤其是以太坊的代幣 Ether 的價值。

2. 礦工對 MEV 提取的增加

EIP-1559 帶來的第一個顯著的效果是礦工的收入銳減,由於基礎費率無法被礦工所獲取。礦工將會進一步的為 MEV 提取付出額外的努力來緩解收入的減少。一方面這有利於 MEV 基礎設施的拓展,另外一方面災難性 MEV 的防控仍舊艱巨。

3. 新的問題

EIP-1559可能會帶來的新的不穩定因素和問題,比如礦工們協調使得區塊的目標大小降到基礎費用為0的情況,這樣礦工可以捕獲全部的價值,即小費。當然,這需要許多礦工的私下串通,否則對於單一礦工而言這顯然會帶來短期的經濟損失。現在對於串通和這種攻擊何時有利可圖的分析和計算尚早,但是這仍表明我們應關注 EIP-1559 可能會帶來的新問題。

09. 其他公有鏈和 Layer-2 中的 MEV

9.1 ETH 2.0

ETH 2.0,也被稱為 Serenity,“寧靜”,是如今以太坊系統(ETH 1.0)的升級版本,也是以太坊將要過渡到的下一階段。ETH 2.0 和 ETH 1.0 最大的差異就是共識系統的轉變,簡單來說,將由 ETH 1.0 中的工作量證明(POW)過渡到 ETH 2.0 中的權益證明(POS)。在 ETH 2.0 中,區塊的生產者是至少抵押 32 ETH 的驗證者(節點),而不再是礦工。ETH 2.0也分為多個階段,第一階段 Beacon Chain “信標鏈”已在2020年12月上线,並有超過500萬 ETH 質押在信標鏈中,信標鏈即為 ETH 2.0 的底層 PoS 共識機制。下一階段的目標是“合並”,即將信標鏈與當前的 ETH 1.0 鏈合並。

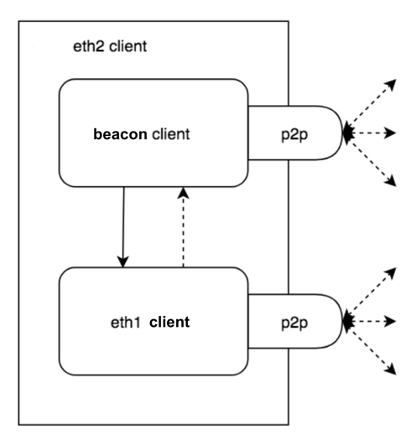

合並後的 ETH 2.0 將包含兩條鏈,用於底層共識的信標鏈和作為執行引擎的舊 ETH 1.0鏈。一個 ETH 2.0 客戶端的可能結構如下:

就像今天在 PoW 以太坊中所做的一樣,ETH 2.0 中的 ETH 1.0 客戶端維護着從其 p2p網絡接收到的內存池(mempool)。信標客戶端與其交互以形成 ETH 1.0 中的區塊。由於 ETH 2.0 中的交易排序流程將與 PoW 以太坊的交易排序流程相同,因此我們有理由認為 MEV 仍然存在於 ETH 2.0 中。不同之處在於誰對排序有最終控制權,在 ETH 2.0中是驗證者,而不是ETH1.0中的礦工。同時,由於產塊者的大幅度增加和產塊概率的不確定性,ETH 1.0 中擁有高算力的礦工提取大部分 MEV 的情況在 ETH 2.0 中再也不可能發生,杜絕了許多負面和災難性的 MEV 情況。

同時,MEV 的經濟收益依然存在,假設所有驗證者平均機會參與產塊,並獲得協議規定的最大產塊獎勵的情況,並且所有獎勵平均分配。根據 Flashbots 的測算,在當前的驗證者(160k個)水平下,我們發現 MEV 可以將驗證者獎勵提高75.3%,或者提供12.86%的 APR,而不是7.35%的非 MEV APR。從中得出的一個結論是,更高的驗證者獎勵意味着更多的 ETH 持有者將成為驗證者,這反過來意味着 ETH 2.0 將通過擁有更多的驗證者而更加安全。

對於 ETH 2.0 中的 MEV 探索仍在起步階段,並且 ETH 2.0 本身就存在高度不確定性。不過可以肯定的是,在如今 ETH 2.0 的結構中 MEV 仍然存在,並且對 ETH 2.0 本身起到積極作用,同時在 ETH 2.0 中也可能會迸發出新的問題。

9.2 BSC(Binance Smart Chain)

幣安智能鏈(BSC)是一個完全兼容以太坊智能合約的區塊鏈,與以太坊的不同之處在於它使用了權益證明(POS)的共識機制,並且只有抵押資產最多的前21個驗證者才有資格產生新區塊。BSC 是一個共識高度集中的區塊鏈,驗證者需要超過1000萬美元的資產才可以參與產塊的過程,並且現在大多數驗證者都由幣安實際控制。

BSC 上的 MEV 相比於 ETH 來說少了很多,尤其是來自於新區塊產生者,即 ETH 中礦工的 MEV。幣安實際控制的節點並不提取 MEV,因為他們要保證相對的公平性,極少數非幣安實際控制的驗證者也不敢冒失去中立性而惹怒幣安的風險提取 MEV。在 BSC中,套利機器人,三明治交易等良性和不良 MEV 仍在存在,這是由於其內存池機制等和ETH完全相同。但 BSC 中的 MEV 規模現在無法估計,BSC 也沒有計劃推出其 MEV解決方案。

9.3 Optimism

Optimism Rollup 是以太坊最主要的 Layer-2 擴容方案之一。Layer-2 也被稱為“鏈下”解決方案,其主要目的是擴展區塊鏈的性能,將運行和處理交易的過程放到非主鏈中,並最後在主鏈中結算。Optimism Rollup 就是一個兼容 EVM 的鏈下執行系統。

由於需要執行交易,在 Optimism 中仍在存在交易順序的問題,在 Layer-2 中,存在着一個獨有的叫做序列器(Sequencer)的模塊,用來生成保證交易執行和排序的已籤名收據。序列器將由一組檢驗者進行檢查,如果定序程序發現惡意行為,他們可以提交欺詐證明,取消任何不正確的交易,並強制沒收其存款,從而取消無效交易。

為了決定誰來使用序列器,Optimism Rollup 使用 MEVA(MEV Auction)方案,通過拍賣過程選取唯一的序列器。

由於使用MEVA,Optimism 消除了來自於原 ETH 中來自於礦工的 MEV。

9.4 Arbitrum

Arbitrum 由 Off Chain Labs 开發,是一個兼容 EVM 的鏈下執行系統,也是以太坊最主要的 Layer-2 擴容方案之一。在決定交易順序的結構上 Arbitrum 也使用序列器結構,但是跟 Optimism 的 MEVA 不同的是,Arbitrum 使用 Chainlink 开發的 FSS(Fair Sequencing Services)方案決定順序,以消除來自於礦工的 MEV。

結語

本文介紹的 MEV 內容是一個階段性全景式的介紹,不過仍有許多部分沒有涉及,例如對於 MEV 收益的詳細測算等等,對這一話題感興趣的讀者可以參考 Flashbots 的研究文章。雖然 MEV 依舊是一個非常早期的領域,但我們希望通過本文讓讀者們領略到鏈上鏈下的博弈和無數研究者建設者對此的攻防演練,這份“於無聲處聽驚雷”的驚心動魄和魅力。

出品:DODO Research

作者:Rita Chen

編輯:Mark Wang

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

“對等關稅”致納指跌入技術熊市, BTC再次回踩年线,市場預計6月降息概率超90%(03.31~04.06)

本報告所提及市場、項目、幣種等信息、觀點及判斷,僅供參考,不構成任何投資建議。 本周 BTC 开於...

更公平的啓動方式?詳解Unichain生態首個Memecoin啓動平臺Pure

作者:念青,ChainCatcher 今年 2 月,隨着 LIBRA 和陰謀集團的曝光,Pump....

Arbitrum選舉風波:5ETH撬動650萬美元投票權,DAO治理淪為資本獵場

作為以太坊 Layer 2 擴容方案的領軍者,ArbitrumDAO 被寄予厚望,不僅在於其技術實...

評論