Messari 解讀 Sperax USD:配備動態槓杆的混合穩定幣

穩定幣的最基本形式是作為一種交換媒介,使得傳統的價值存儲(例如,法定貨幣)可以在整個加密經濟中使用。我們已經見證了 DeFi 協議以各種方式設計穩定幣,嘗試創建可擴容、資本高效且治理最小化的貨幣,以模仿我們現實世界的價值資產存儲。為了讓這些穩定幣產生收益,用戶必須採取額外的措施,在 DeFi 中借出它們。這一操作使穩定幣成為一種資本資產,表現得更像是一個高息儲蓄账戶,而不是一種交換媒介。

有息價值存儲

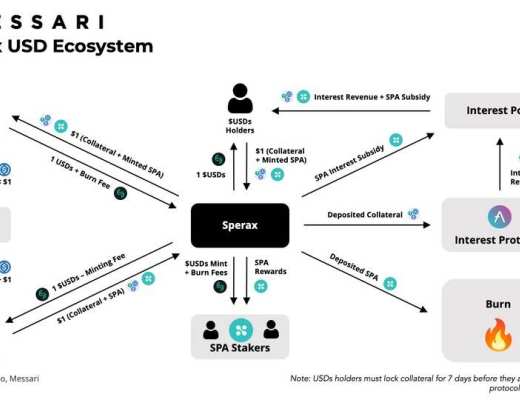

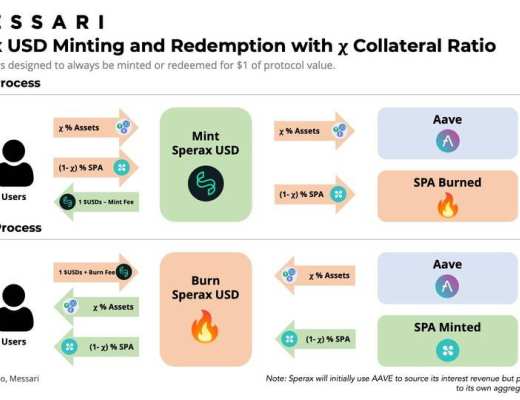

迄今為止,我們還沒有看到一種去中心化的穩定幣為其持有者提供原生收益。Sperax 旨在通過即將推出的穩定幣 Sperax USD ($USD) 來改變這種狀況。Sperax 是總部位於硅谷的一家區塊鏈公司,其使命是構建世界上任何人都可以訪問的 DeFi 基礎設施。Sperax 的穩定幣模型使用戶可以隨時存入或贖回 1 美元的協議價值,與 1 美元法幣進行交換。與 FRAX 類似,支撐 Sperax USD 的抵押品,分別包含外部加密資產形式的外源抵押品,以及 SPA 形式的內源抵押品——SPA 是 Sperax 的原生治理代幣,同時可以吸收波動性和累積價值。外源和內源抵押品之間的平衡將由協議的動態抵押品比率決定。

Speax USD 與其他去中心化穩定幣的不同之處在於,它是一種原生收益資產。Sperax 將其外源抵押品部署到收益耕種聚合器,並定期將利息收入空投給 Sperax USD 持幣者,賦予 Sperax USD 資本資產的屬性。這一屬性將激勵持幣者保持 Sperax USD 的流通,並使得 Sperax DAO 額外擁有了貨幣政策槓杆。

Sperax USD 價值的具體構成

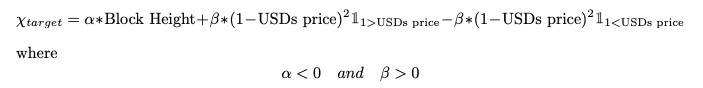

目標抵押品比率 (?) 將決定任意時間點支持 Sperax USD 價值的抵押品構成,將由以下等式控制,當 Sperax USD 的交易接近其 1 美元錨定價格時,且隨着時間推移,其作為資產逐步成熟,它將更青睞算法穩定模型:

來源 : Sperax USD 白皮書

Sperax 已經確定了上述參數的最優值,使協議能夠響應快速的價格波動,另外目標抵押品比率以每月大約一個百分點的速度降低。 這些參數最終將由 Sperax DAO 予以管理。

Sperax 基金會計劃先以保守的 95% 抵押品比率推出 Sperax USD,在开始階段將 SPA 價格波動的影響降至最低。在採取這一預防措施的同時,Sperax USD 將由一籃子加密貨幣作為外源抵押資產,包括 USDC、USDT、UST、ETH 和 WBTC。與 Iron Finance 和 FRAX 等競爭對手在穩定幣剛發布時完全依賴 USDC 相比,外源抵押中納入 ETH 和 WBTC,可能會在剛發布時造成相對較大的波動。未來的抵押品類型將由 Sperax DAO 決定。資產的波動性及抵押不足的可能性將是敲定這些新抵押品類型的關鍵因素,但目標將是優選那些經歷高增長和具備低相關性的資產。

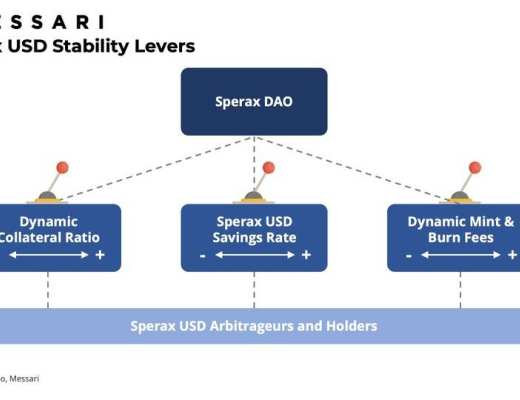

穩定性槓杆 (Stability Levers)

當 Sperax USD 高於或低於 1 美元交易時所產生的套利機會,將作為 Sperax USD 的基礎穩定機制。雖然套利留給市場參與者執行,但 Sperax 可以使用三個槓杆來激勵市場以促進套利交易,維系 Speax USD 與美元的價格錨定。

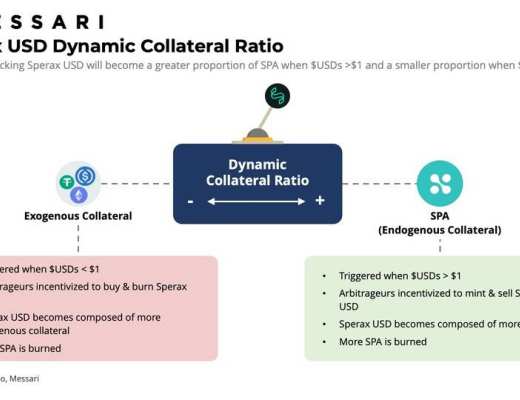

動態抵押品比率 (Dynamic Collateral Ratio)

如前文所述,Sperax USD 的外源和內源抵押品之間的權重是一個動態目標,會隨着市場波動而變化。在市場進入牛市時,由於抵押品價值膨脹,Sperax USD 的流通價格將攀升至高過其錨定價格。作為回應,抵押品比率將下降,Sperax USD 抵押品中 SPA 的價值佔比將升高。套利者將能夠鑄造新的 Sperax USD,在去中心化交易所(DEX)以溢價售出,通過擴大 Sperax USD 的流通供應量,將其價格壓低至與美元錨定的水平。抵押品中 SPA 的價值佔比升高,將導致鑄造 Sperax USD 時銷毀的 SPA 比例也升高。

當市場進入熊市時,Sperax USD 的流通價格將因抵押品價值減少而跌至錨定價格之下。抵押品比率將上升,Sperax USD 的抵押品中一攬子外源加密抵押品的價值佔比將升高。套利者可以在公开市場上以折扣價購买 Sperax USD 並予以銷毀,以產生利潤。在市場收縮期間,Sperax USD 對 SPA 的依賴減少,這意味着當 Sperax USD 被銷毀時, 進入市場的 SPA 比例較小。由於抵押品比率的目標是每月減少一個百分點,隨着協議逐漸成熟,Sperax USD 將逐漸更多地依賴 SPA 來保持穩定性。這也將給 SPA 代幣帶來通縮壓力,因為該協議為新鑄造 Sperax USD 而銷毀的 SPA 平均佔比比例上升。

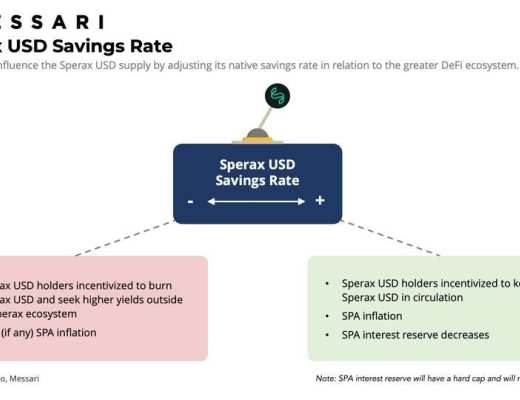

Sperax USD 存款利率

本着提高資本效率的精神,Sperax 將其外源抵押品投入到廣大的 DeFi 生態系統中。當用戶鑄造 Sperax USD 時,他們的外源抵押品被部署到 DeFi 收益耕種協議並賺取利息。Sperax 最初先使用 Aave 協議,但最終將創建自己的收益聚合器。為了產生收益,Sperax USD 鑄造後需要至少 7 天才能銷毀。在這一初始鎖定期過後,收益聚合器產生的利息收入由協議收集,並每周分配給 Sperax USD 持幣者。因此 Sperax USD 持幣者得到直接激勵,以保持該穩定幣的流通。

雖然收益聚合器產生的利息收入金額將是可變的,且 Sperax 無法控制,但它仍然能夠影響傳遞給 Sperax USD 持幣者的利息收入。為了吸引 Sperax USD 的流動性並補償新協議的風險,Sperax 將通過其 SPA 儲備金發放補貼來提高整體利息支出。利息補貼還將作為一種機制,通過降低長期回報速度來穩定該協議的平均短期回報。其背後的想法是,波動率較小的收益率會創造出更具粘性的穩定幣,並降低貨幣供應速度。

為利息補貼預留的 SPA 將設置封頂。隨着 Sperax USD 趨於成熟,項目希望 SPA 的價值屆時將變得更加穩固,已不再需要 SPA 補貼來激勵 Sperax USD 的流動性。這意味着如果 SPA 要保持可持續性,最高長期儲蓄率不能超過收益聚合器實現的利息。為了仍然保持對 Sperax USD 持幣者利息收入的控制,Sperax 可以扣留收益聚合器產生的部分收入。這將產生另一種方式激勵用戶在價格低於其錨定值時銷毀 Sperax USD。由於傳遞給持幣人的利息收入將低於收益聚合器直接交互產生的利息,因此用戶可以銷毀 Sperax USD,直接從收益聚合器尋求收益。

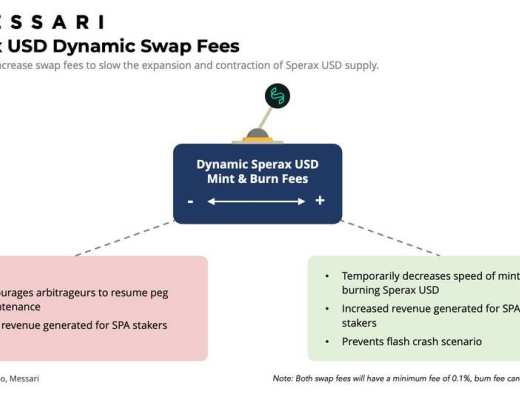

動態交易費率(Dynamic Swap Fee)

為了對抗貨幣牛市和熊市所產生的波動,Sperax 對鑄造或贖回 Sperax USD 收取動態費用。 對於一筆給定交易,任何操作的基本費用將從 0.1% 起步。鑄造費旨在防止 Sperax USD 的發行泛濫,且當 Sperax USD 的 3 天平均價格低於 1 美元錨定值時,這一費用將按二次方增加。贖回費的目的是防止銀行擠兌情況,避免造成支撐 Sperax USD 的外源抵押品數量被掏空。當 Sperax USD 贖回量與 Sperax USD 鑄幣量的 3 天平均比率超過特定閾值時,費用將呈指數增長。起始閾值將由 Sperax 基金會的模擬值確定,但未來將由 Sperax DAO 控制。具體增加的贖回費用也將為 SPA 質押者帶來更多收入。當市場參與者預期 SPA 貶值並將其在公开市場上拋售,從而導致 SPA 價值進一步貶值時,這一價格壁壘會有助於緩解出現的負面反饋循環。因此,贖回費用的增加不僅會讓贖回發生的成本更高及減緩 Sperax USD 供應量的收縮,還會導致在市場跳水時更多的價值回到 SPA 代幣。

與任何其他算法穩定幣一樣,這一模型並非完美,並且寄希望於價格衝擊相對短暫和無常。 不過,當價格衝擊確實發生時,流通供應量擴張和收縮被拖慢,會降低重現最近 Iron Finance 閃崩情景的可能性,因為該協議的其他穩定機制將獲得更多時間來啓動和重新平衡系統。

降低破產可能

所有穩定幣面臨的最大問題之一是協議破產的可能性。當協議所持有資產的市場價值低於其流通的穩定幣供應價值時,就會發生這種情況。抵押支持的穩定幣模式採用超額抵押來抵御破產風險。一旦抵押品的價值下跌後太過於接近協議債務的價值,協議將清算抵押品以支付部分債務並保持償付能力。由於 Sperax USD 的設計機制是基於非足額抵押,因此 Sperax 不具備雄厚的抵押緩衝。相反,協議破產的可能性只能通過增強對 SPA 價值的信心來予以緩解。

為防止破產,當總抵押品比率(鎖定的總價值 / 流通中的 Sperax USD)低於目標抵押品比率時,Sperax USD 將啓用單獨的鑄造和銷毀比率。當這種情況發生時,Sperax 將向套利者釋放更多的 SPA,並保留更大比例的外源抵押品。Sperax USD 的銷毀將隨之減少其流通供應量,且將余下抵押品比率推回到目標抵押品比率。

設計缺陷

Sperax 解決協議破產的方法是建立在犧牲現有 SPA 持幣者利益之上,屆時由於 SPA 過度通脹,這些持幣者的資產將被稀釋。盡管為利息補貼預留的 SPA 金額將被封頂,但用於緩解協議破產的 SPA 儲備金不設上限,以確保協議的功能正常。當協議被迫從系統中清除壞账時,這會類似於 Maker 的 MKR 通脹。為了讓 SPA 的價值繼續支撐協議,交易費用收入和長期 SPA 通貨緊縮兩者結合,其影響力必須超過因緩解破產可能性而引起的通貨膨脹。這在早期會讓 Speax USD 更加舉步維艱。因此在啓動時,初始抵押品比率 (95%) 意味着其價值支撐幾乎完全依賴於外源資產,僅有少量 SPA 供應會被銷毀。鑑於抵押品比率旨在隨着時間推移而逐步降低,因此銷毀的 SPA 量應會隨着 Speax 美元供應量的擴張而緩慢增加。

Sperax USD 模型的另一個缺陷涉及如何調整抵押品比率。與 FRAX 的 V1 版本類似,Sperax USD 抵押品比率與 SPA 市場流動性並無關聯。當用戶贖回 Sperax USD 並立即將他們新鑄造的 SPA 投放市場時,這會導致 SPA 價格的負面反饋循環。如果 SPA 流動性不足,增加的供應將降低 SPA 的價值,且這一過程將不斷循環往復。Sperax 所使用的動態交易費用機制將有助於在短期內緩解這個問題,但為了讓協議可持續發展,它可能需要遵循 FRAX 採用的增長比率來確定抵押品比率調整。這意味着,隨着 SPA 流動性相對於 Sperax USD 供應量的增長,抵押品比率將下降。假設贖回者立即出售新鑄造的 SPA,只有當市場可以消化新增加的 SPA 供應而不會出現滑點時,才會增強 SPA 的可依賴度。

推測中另一個擔憂是,Sperax USD 在投放市場時可能會面臨身份危機。它融合了資本資產和價值存儲資產的特性,可能會導致它根據市場變化而扮演不同的角色。當利率很高時,Sperax USD 可能更像是一個儲蓄账戶。當利率縮水時,Sperax USD 應該更接近於一種交換媒介。這種不斷變化的行為特徵與穩定幣的可預測性自相矛盾,但也許這就是這一貨幣實驗的重點。

未來發展路线

Sperax USD 即將到來的發布將成為 Sperax 項目迄今為止最大的裏程碑。 到目前為止,Sperax USD 還沒有「產品測試」。 相反,該基金會是依靠數以千計的模擬和測試模型來確定其穩定槓杆和算法支持的適當參數。Sperax USD 最初的穩定機制是由之前幫助構建 Luna 的 Terra 穩定幣模型的一組研究人員开發的。其中一名團隊成員 Marco Di Maggio 是哈佛商學院教授,也是整個加密領域中最受尊敬的算法穩定幣研究人員之一。

隨着 Sperax USD 的部署,Sperax 基金會將會把开發工作逐漸轉移到推出一系列合成衍生品。該協議开發的衍生品將使用戶能參與主動投資策略,而不是僅靠持有 Sperax USD 產生被動回報。Sperax 的愿景是成為世界上任何人建立保值金融產品的去中心化樞紐,而這些產品將是向着這一使命推進的下一個步驟。

來源 : Sperax.io

Sperax 最初將在以太坊網絡上推出 Sperax USD 及其衍生品。在接下來的幾年裏,Sperax 基金會將把 Sperax USD 及其相關應用轉移到 Sperax 智能合約平臺,後者目前正在开發中。這個底層鏈將利用以 Speax USD 為基礎的貨幣系統及其各種穩定性槓杆。鑑於 Sperax USD 兼具資本資產和交換媒介兩種屬性,如果成功的話,未來基於 Sperax USD 的金融生態系統的功能,可能會與我們之前看到的任何系統都大不相同。

受 Messari Hub 成員項目 Sperax 委托,以下報告由 Messari Hub 分析師撰寫。 所有內容均由作者獨立制作,並不一定反映 Messari, Inc. 或要求提供報告組織的意見。 Messari Hub 的付費會員資格不會影響編輯的決定或內容的選擇。作者可能持有本報告中提到的加密貨幣。加密項目可以通過 Messari Hub 委托社區分析師進行獨立研究。

撰文:Chase Devens,Messari Hub 分析師

編譯:Perry Wang

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Uniswap公告Unichain主網明年初上線!首測路線圖兩功能,UNI強彈17%

去 中心化交易所(DEX)龍頭 Uniswap 於 10 月宣佈推出專為 DeFi 設計的 Lay...

下周必關注|LayerZero決定是否开啓“費用开關”;Aligned空投注冊結束(12.23-12.29)

下周重點預告 12 月 23 日 Aligned 將向 891322 個地址空投 26% 的 AL...

空投周報 | OpenSea基金會官推上线;Azuki、Doodles疑似即將發幣(12.16-12.22)

@OdailyChina @web3_golem Odaily星球日報盤點了 12 月 16 日至...

資金費率的演變:從2021年黃金時代,到2024-2025年套利復興

資金費率起源 資金費率起源於加密貨幣衍生品市場,特別是從永續期貨合約中發展而來。它作為一種機制,用...