一文了解AC針對Uniswap v3 LP無常損失推出的保險協議:Protection Markets

一文了解AC針對Uniswap v3 LP無常損失推出的保險協議:Protection Markets

注,原文來自Gamma Strategies,以下為全文編譯。

無常損失(IL)是流動性提供者(LP)最關心的問題,因為它的影響會引起回報的波動,特別是對於那些價格趨於偏離的資產。隨着人們對提供流動性的興趣上升,處理這種風險的創新也开始被开發出來,在這篇Gamma Strategies文章中,我們將回顧Yearn Finance創始人Andre最近分享的一份合約,Protection Markets。

7月3日,Andre Cronje在推特上分享了一個在Uniswap上針對無常損失的現收現付制保護市場的原型,名為ProtectionMarket.sol。該合約指定了一個pERC20代幣,其功能是一個獨立的保險市場,用於保護無常損失,保費由供求關系決定。

保護市場(Protection Market)

假設你有興趣在WETH/USDC Uniswap v3池中做LP,以賺取交易費用,但又擔心潛在的嚴重價格波動導致你在投資期限內遭受重大的無常損失。那么,ProtectionMarket.sol原型合約就為你提供了創建一個市場的可能性,你可以通過向這個市場提供額外的WETH來對衝無常損失,並保護你提供資產的匯率不受IL影響。不過,這是以保險費為交換條件的,保險費需在保護有效時支付,且由供求關系決定,是可變的年利率。

在保護市場上有兩類參與者,保護者和對衝者。這些參與者參與特定Uniswap池的保險市場,並將兩種資產中的一種定義為RESERVE(儲備資產)。在這個市場上,兩個參與者都向智能合約提供RESERVE代幣,並通過允許他們行使保險合約來補償所發生的無常損失,從而賺取費用,作為向對衝者提供保護的回報。

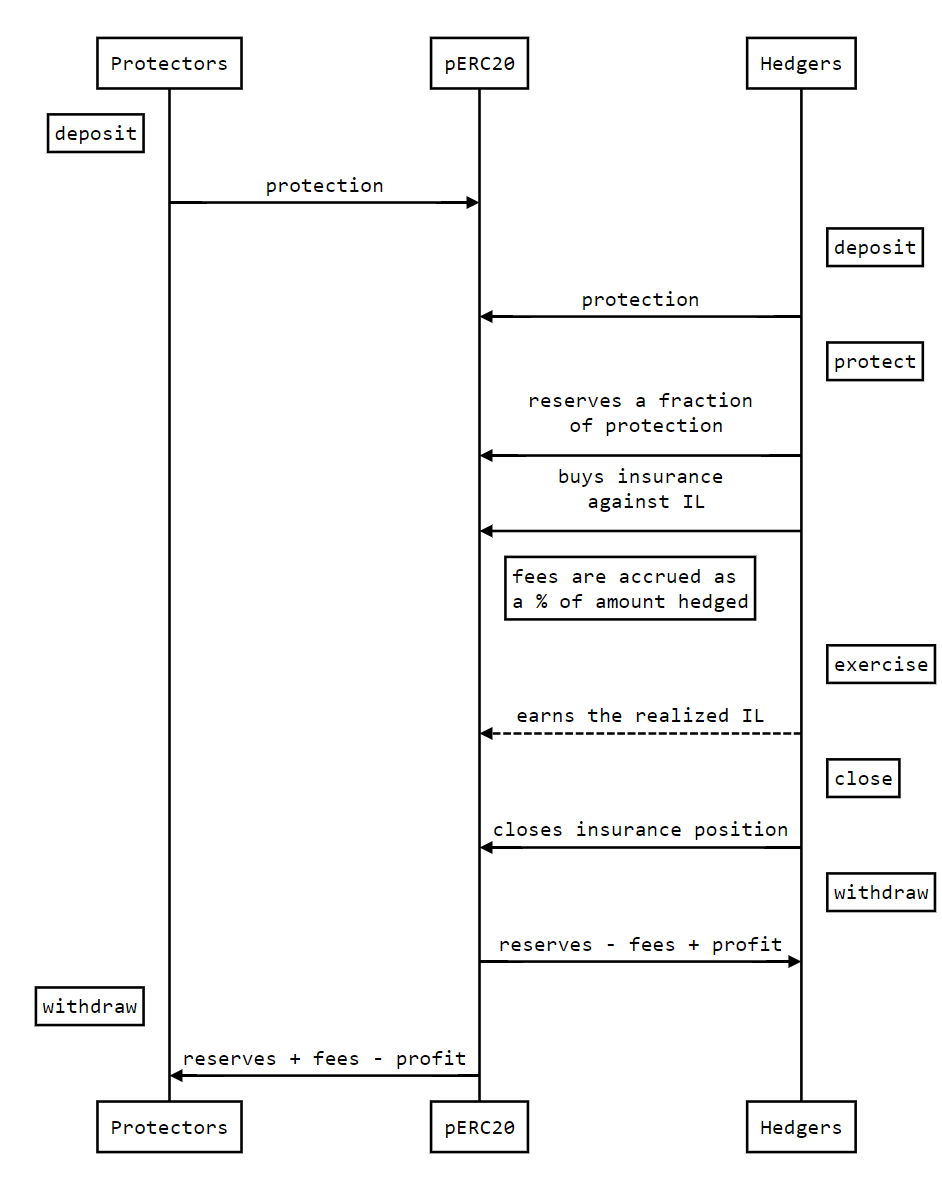

以下是該合約的運作示意圖:

1. 保護者和對衝者都在合約中存入儲備資產RESERVE。

2. 對衝者通過預先提供保護者賺取的一些費用來購买保護,以免遭受無常損失。

3. 只要支付了費用,對衝者就可以隨時行使他們的合約,並關閉他們的保險頭寸。

4. 只要有足夠的流動性來覆蓋對衝頭寸,保護者和對衝者就都可以撤回他們的流動性資金。

無常損失計算

該合約允許用戶保護無常損失提供的部分流動性,以換取不斷累積的費用。這種機制匯集了不同保護提供者的流動性,並將這種對衝的風險分散到了所有參與者身上,同時還為DeFi提供了新的收入來源,即對衝費用(用保險的術語來說就是保費),這些費用根據供需情況動態更新。

當你執行保護函數時,你實際上是為你可能產生的任何無常損失購买了保險,以補償你無常損失的價格差(需要減去保費)。無常損失是根據你購买保護時的價格計算的,不涉及流動性池中的特定頭寸,允許最大程度的組合。

在購买了保險並提供了一些預留的費用後,你可以調用exercise函數來執行你的保險合約,其中你的准備金將被修改如下金額,以表示對IL的補償:

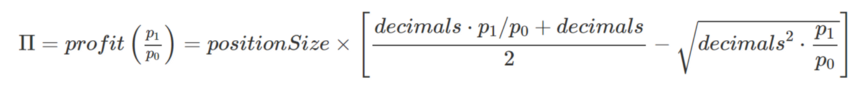

其中p_0是你拿到合約時的交換價格,p_1則是現在的價格,因此利潤是價格變化的函數,可以將你的頭寸價值與無常損失聯系起來。

假設小數點(decimals)=18,那么利潤函數看起來就會像下面藍色的曲线,是相對價格變化的函數。在紅色部分,則顯示了如果它對價格變化進行1比1的補償,利潤函數會是什么樣子。顯示表明,對於20%的價格下降,無常損失補償約為10%,但對於20%的價格上升,補償則會少一點。

這個函數總體上表現為你所期望的那樣,如果價格不動,你就不會產生無常損失,因此合約就不會有任何回報,而隨着相對價格的變動,你的無常損失就越高。請注意,這個利潤函數假設了一個恆定的產品函數市場,所以適當地對衝集中的流動性頭寸將需要進一步的努力。

費用結構和經濟學

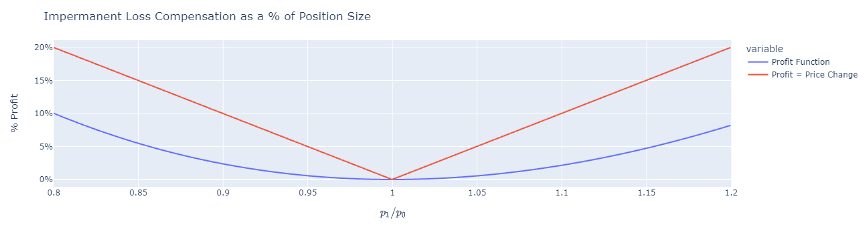

費用是以對衝金額的百分比持續復利計算的,對衝金額則是以利用的APY確定的,而對衝流動性(totalHedged)與池中整體流動性(totalProtection)的比率則類似於Compound借款市場的利率。

2021年7月4日,Compound USDC供應的市場利率模型

隨着對對衝服務需求的增加,利用率也應該增加,而所得費用也將相應增加。這將激勵更多的保護提供者向池子裏供貨,增加保險項目的償付能力。保護市場合約確保對衝的總金額最多相當於資金池中全部流動性資金的規模。這可以為對衝者提供大量的保障,即使是極端程度的無常損失。

決定保護市場是否在經濟上可行的最相關的參數是費用函數的參數,以及儲備費用要求的大小。這些參數必須仔細校准,以吸引保護提供者和對衝者向資金池供貨。

在經濟理論中,評價保險的標准是它是否精算公平,也就是說,支付的費用是否足以減少潛在結果的變異性(在這種情況下,提供流動性應計的無常損失),使其值得。鑑於我們看到的數字資產的重大價格變動,所需的費用最終可能是巨大的。然而,如果不讓市場來計算,就很難估計什么是合理的。

流動性提供者的使用

為流動性頭寸使用保護市場是一種潛在的改進,可以降低LP策略的收益波動性,因為集中的流動性提供了可定制的無常損失風險。

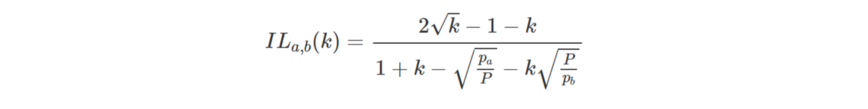

假設在[p_a,p_b]範圍內以價格P提供流動性,而價格變化為p_1=k⋅p_0,無常損失將作為變化的百分比被推導為:

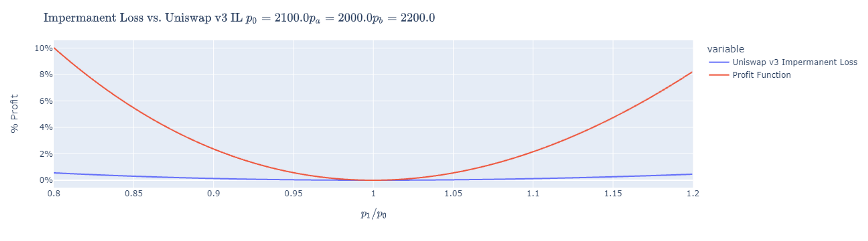

與我們之前看過的保護市場的利潤函數進行比較,對於理解所需的對衝量是有幫助的。假設p_0=2100,那么在[2000,2200]範圍內進行LP,那么Uniswap V3的IL與保護市場的利潤函數就如下圖所示。

鑑於Uniswap v3集中流動性的功能所提供的虛擬流動性,當範圍相對較窄時,需要建立相對較小的對衝頭寸來彌補較大的LP頭寸的無常損失,如上述例子。

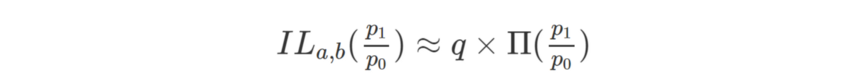

而為了量化對衝比率,需要計算彌補IL k=p1⋅p0的百分比變化所需的對衝q的單位(假設沒有維持頭寸的成本):

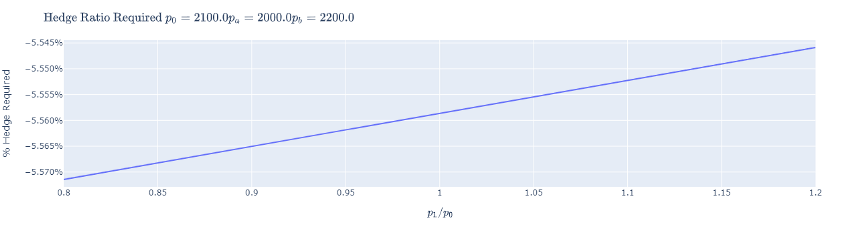

對衝比率的計算

窄區間對衝比率的計算

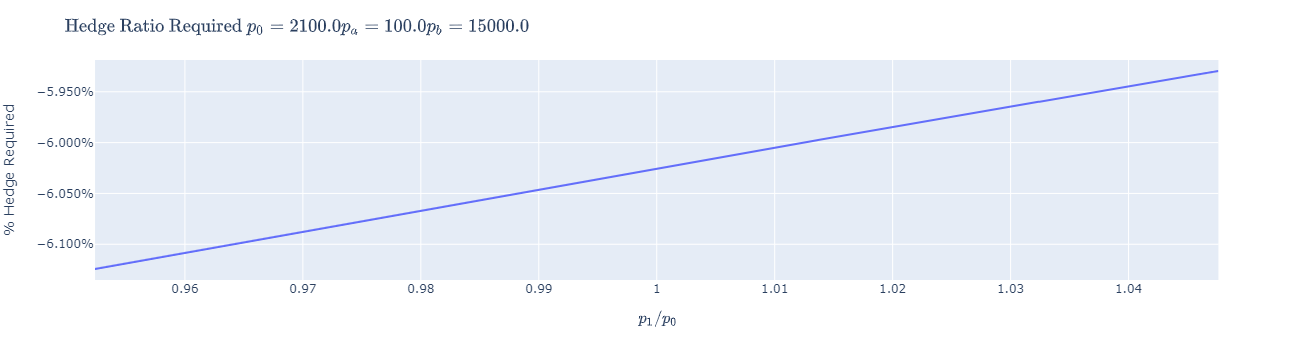

以保護市場的盈利功能來說,你需要為你的每一個單位的頭寸購买0.05個單位的保險。作為理智的檢查,考慮另一個更寬的LP範圍,在這個範圍內,你將面臨明顯更多的無常損失:假設範圍為[100,15000],那么在相同的初始價格下,需要以下對衝比率:

結論性意見和實施

無常損失保護市場是一項重要的服務,我們預計流動性供應商會對此有很高的要求。我們正在與Visor合作,為他們的頭寸實施這項服務。這將為改善Uniswap v3上LP策略的風險狀況提供一種自動化的方法。對於Protection Markets,定價是重點,特別是仔細校准收費系統將是其採用和成功的關鍵。

金色財經 > 區塊鏈 > 一文了解AC針對Uniswap v3 LP無常損失推出的保險協議:Protection Markets

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

AB慈善基金會正式啓動 探索“制度信任 + 技術驅動”的全球公益新範式

近日AB 慈善基金會宣布正式啓動,並上线新版官網 www.ab.org,標志着一個以“制度信任”為...

川普操縱市場「不演了」,白宮讚美下屬影片曝光:你賺25億他賺5億,今天真美好

美 國總統川普在昨晚(9)於 TruthSocial 上發布了一則「快進場買 DJT」消息,隨後宣...

價值投資大師霍華馬克斯最新備忘錄《無人知曉》:別信專家了,沒人能預測金融末日何時來臨

2 008 年 9 月 15 日星期五,紐約證券交易所收盤後不久,雷曼兄弟突然申請破產的訊息震驚全...

巴比特資訊

文章數量

141粉絲數

0

評論