一文細說Synthetix將成敗寄托於Optimism是否是正確的選擇

Synthetix是以太坊平臺上最大的合成資產平臺之一,但以太坊高昂的gas費使用戶在Synthetix上交易合成資產變得極其昂貴,並壓縮了SNX的質押收益。 創建,兌換和交易合成資產都是復雜的交易,因此Synthetix本身是一個gas消耗大戶。

幸運的是,隨着Synthetix進入以太坊Layer2,Optimism Ethereum(OE)擴展解決方案可以將gas費用減少幾個數量級。 節省gas為質押者創造了發展合成資產基礎的機會,也為資產管理協議創造了代表投資者賺取交易合成資產的費用的機會。 Synthetix收入模型創建了一個積極的反饋環,而OE帶來的性能改進和成本降低將使收益復合。如果Synthetix能夠管理L2遷移等執行風險和Optimism採用等系統性風險,那么Synthetix將被定位為L2的最大受益者之一。

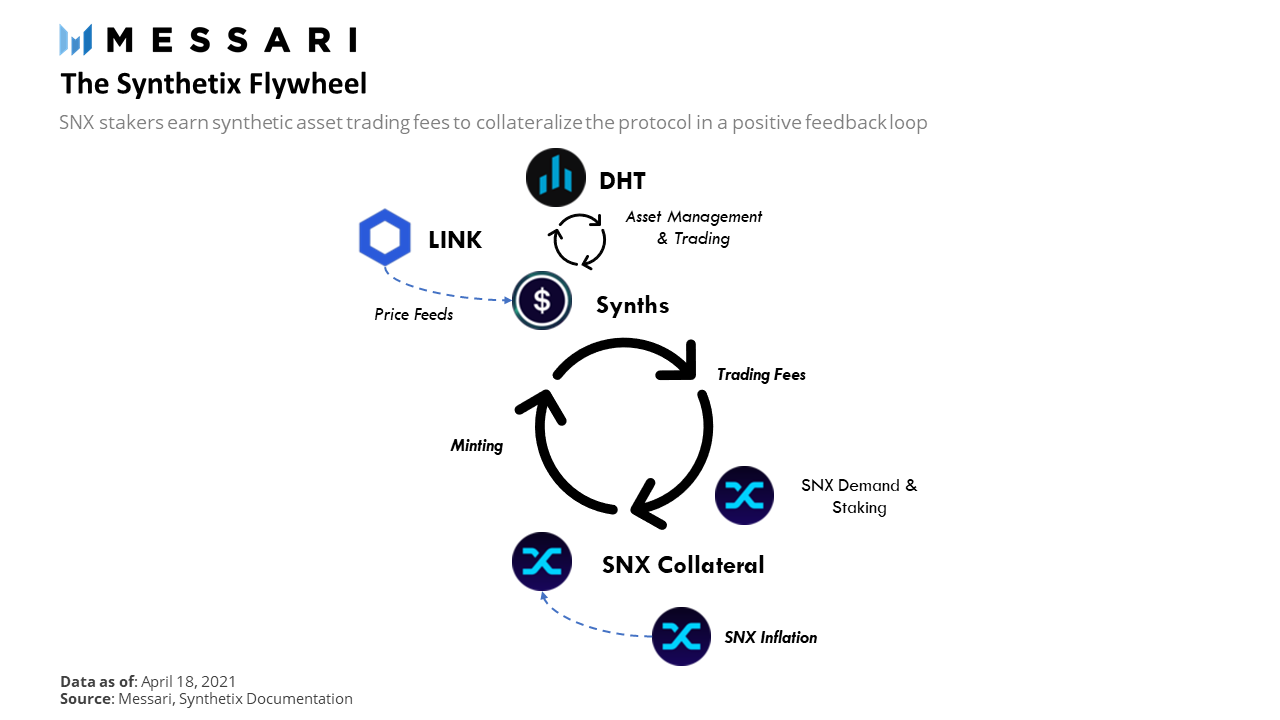

Synthetix的飛輪

Synthetix通過兩種收入來源獎勵SNX質押者——SNX通貨膨脹和sUSD交易費用。通貨膨脹是程序性的,由Synthetix DAO控制。鑑於合成資產的總供應量是SNX作為抵押品被質押的數量的函數,其目的是激勵Synthetix的流動性。 質押者會根據通貨膨脹時間表和Synthetix上SNX池的質押者比例,每周一次獲得SNX獎勵。 質押者可以在每個時期結束時收取他們的獎勵,並且必須在協議中將其新的SNX托管一年。交易費用獎勵也由DAO控制,去年Synthetix.Exchange上平均每筆交易41 bps。在每個時期,質押者會根據其SNX池份額賺取sUSD交易費,而無需第三方托管。

SNX質押者目前的APY為31.2%,其中包括30.3%的SNX通貨膨脹收益和0.9%的sUSD交易費。通貨膨脹收益需要DAO決定才能改變,因此它們保持穩定。但是,交易費收益率需要更多的Synthetix.Exchange交易才能增長。

交易獎勵模型旨在推動積極的SNX質押反饋循環,從而增加平臺的抵押或創造更多合成資產的容量。隨着質押的SNX總價值的增加,Synthetix質押物也隨之增加。更多的合成資產交易產生了更多的交易費,獎勵給SNX質押者。隨着SNX質押變得越來越有吸引力,SNX需求增加,這也增加了Synthetix質押率,並增加了合成資產容量。合成資產交易為SNX價值創造了以下動力:

Optimism上的Synthetix

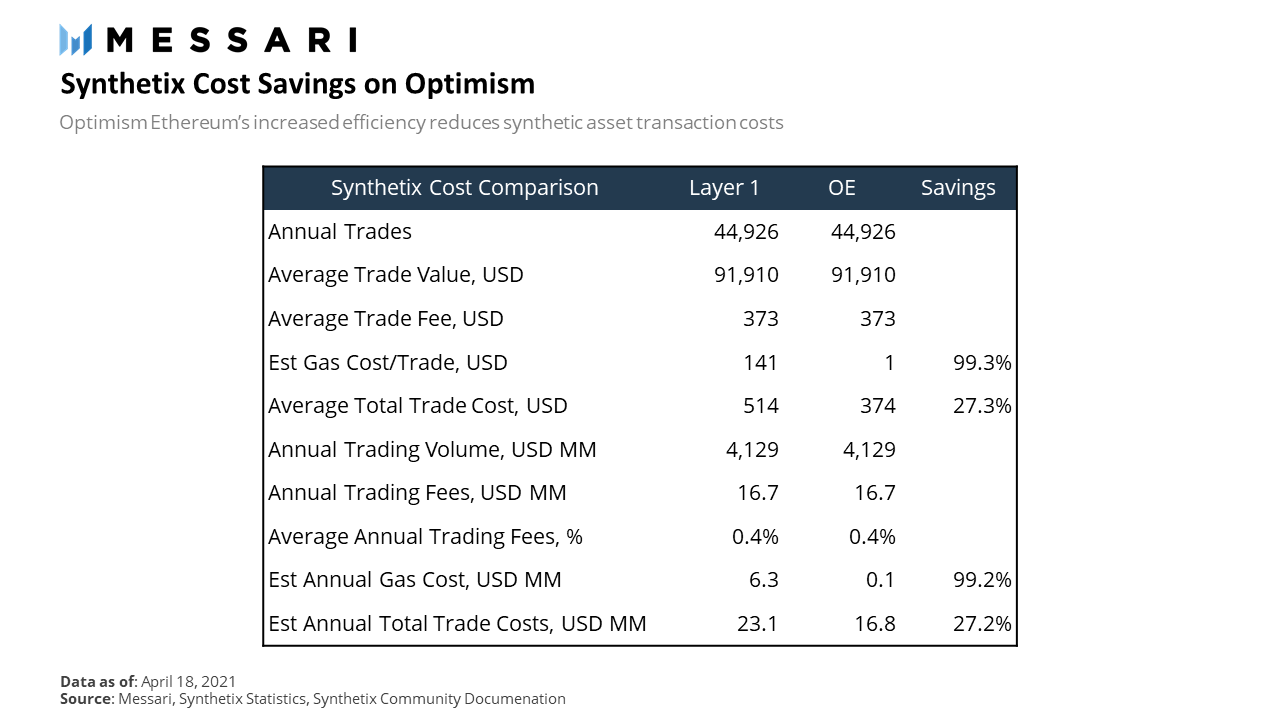

每筆交易的以太坊gas需求取決於交易復雜性和優先級,而不是經濟價值,因此,交易價值下降時,gas成本會相應增加。 在協議級別,下表顯示了Synthetix的gas成本不到協議交易費的一半。

Optimism大大降低了gas成本。根據平均交易量,當ETH 2,391美元和Gas價格125 Gwei的時候,OE可以在所有合成資產交易中節省超過99%的gas成本。按目前的交易量,這代表合成資產交易商可增加的價值630萬美元。 dHedge,1inch和Zapper.fi等應用程序通過匯總整個DeFI的投資和交易機會來管理用戶資產。這些一站式商店制定了復雜的策略,這些策略也需要沉重的gas成本。 OE上的gas節省量隨着交易頻率而不是交易量的增加而增加,因此資產管理者可以隨着用戶和交易的增長而增加其份額。

在幾種以太坊Layer 2擴展解決方案中,Optimism Ethereum(OE)是當前的最愛。OE使用與以太坊主鏈平行工作的側鏈。在完成一批事務之後,Rollup會向主網提出一個新狀態。打個比方,他們總結並公證了交易。 Rollup使用Solidity編程語言使其與以太坊虛擬機(EVM)兼容,從而簡化了將Layer1 項目移植到Layer 2的過程。

2020年10月,針對OE的Synthetix交易競賽測試在近104,000筆交易中節省了超過1000萬美元的gas費用。到目前為止,OE可以處理近300倍的智能合約調用,或每秒近2,000次基本傳輸。OE同時提供了Synthetix價值,吞吐量和成本效益的來源。

Synthetic資產管理

通過Synthetix.Exchange進行路由時,合成資產之間的交易將對交易者和SNX質押者均有利。 首先,交易者獲得零滑點價格。 Synthetix定價公式允許基於預言機提供的價格在合成資產之間直接轉換。 由於滑點通常隨交易量的增加而增加,因此零滑點對較大的交易的好處大於對較小的交易的好處。 其次,SNX質押者從Synthetix.Exchange上進行的合成資產交易中賺取費用。 可以通過使用Synthetix“交換(exchange)”功能通過Synthetix.Exchange路由合成資產交易的dapp可以在Synthetix之外訂購合成資產交易。 零滑點將吸引大量交易,這將鼓勵交易dapp使用Synthetix.Exchange進行合成資產之間的交易。 Synthetix上更多的合成資產數量將增加向SNX質押者提供的交易費回報。

2020年9月,Synthetix开始了他們的“交易量計劃”,以激勵开發人員在其平臺中建立合成資產到合成資產的交易。 獲得批准的計劃申請人可以在計劃期間按0.3%的Synthetix協議交易費用的75%賺取返利。

該計劃的成功促使Synthetix在2020年12月對該計劃進行了擴展,並有可能無限期地對其進行擴展。 到2020年4月6日,Synthetix Twitter帳戶宣布2021年3月的交易量計劃參與者可獲得24,000美元的回扣。 Curve以118,000美元的交易量領先,其次是dHedge,1Inch和Enzyme平臺。

Synthetix在其平臺統計信息頁面上添加了“交易量計劃”報告,該頁面顯示當前和將來的參與者都有擴展的空間。 在撰寫本報告前的一個月,交易所交易平臺產生了140萬美元的合成資產交易費用。 排除Synthetix.Exchange和Kwenta,這兩個本地平臺均不符合參與該交易量計劃,參與者產生了701,000美元的交易費。 在這段時間內,不到一半的合成資產交易是直接在Synthetix平臺上完成的。 這代表着資產管理協議可以從Synthetix獲得的合成交易市場份額的近50%。 這將使Synthetix針對資產管理交易實現進行優化,而不是針對平臺用戶和個人用戶進行優化。

風險性

遷移到OE會對Synthetix帶來執行風險。 社區必須在用戶體驗與平臺復雜性帶來的不穩定的技術要求之間取得平衡。 Synthetix的創始人Kain Warwick在2020年10月的博客文章中指出,OE通過使用Solidity進行構建簡化了此過程。 無需大量重寫智能合約,Synthetix即可為協議穩定性和用戶體驗分配資源。 盡管是互補的,但SNX質押和合成資產交易的核心功能使用不同的經濟學原理,因此用戶在遷移期間需要不同的激勵來使用Synthetix。 Synthetix計劃在2021年7月之前在OE Mainnet上啓動交易。Layer 2 SNX質押已在OE上全面運行,這將把質押分裂在L1和L2之間。協議團隊通過合並抵押物和債務池來降低風險。 當用戶及其資產從L1遷移到L2時,這可以增強協議的經濟穩定性。

Synthetix還必須降低OE採用的風險。 幾種L2擴展解決方案將於2021年上线,隨着dapp在這些產品上的推出,它們將爭奪用戶。 Synthetix的創始人Kain Warwick在OE更新文章中承認了其中的風險:“僅選擇正確的設計和權衡是不夠的——我們還必須針對其他人最有可能選擇的解決方案進行優化。” 幸運的是,對於Synthetix,它們並不孤單。 在2021年3月,Uniswap宣布V3將於2021年7月在OE上發布。作為領先的以太坊DEX,Uniswap的決定可能會將L2的採用方向推向OE。 Synthetix开發人員選擇OE以最低的單位成本和最低的技術復雜性來提高交易吞吐量。 Synthetix完全致力於OE,因此其成功取決於OE的採用。

原文:Messari Research

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

巴比特資訊

文章數量

141粉絲數

0