3分鐘了解DeFi專業做市商協議Hashflow

注:DeFi“非自動化”做市商協議Hashflow今日宣布完成320萬美元種子輪融資,領投方是Dragonfly Capital與Electric Capital,其他參投機構包括Alameda Research、Metastable Capital、Galaxy Digital、IDEO Ventures等。

在這篇文章中,Dragonfly管理合夥人Haseeb Qureshi解釋了什么是Hashflow協議。

過去一年來,自動化做市商(AMM)推動了DeFi的爆炸式增長。

Uniswap每天處理超過10億美元的交易量,這鞏固了它的地位,使其成為全球十大現貨交易所之一。而Sushiswap和Curve則緊隨其後,它們的每日交易額也達到了數億美元。

但AMM遠沒有達到理想的地步,正是因為這些AMM存在着諸多問題,我們才能看到不斷湧現的新AMM設計。Uniswap V3是彌補AMM背後弱點(即恆定乘積滑點以及資本效率低下問題)的最新嘗試,但我們仍然面臨着很高的交易費用(每筆交易大約30個基點)、搶跑交易、三明治攻擊、gas效率低下以及交易頻繁失敗的痛楚。而目前,我們尚不清楚Uniswap V3或任何其它AMM能否從根本上解決這些問題。

DeFi最初被認為能夠消除障礙和效率低下的問題,那么,為什么在DeFi上交易要比在中心化交易所昂貴的多呢。

我曾預測稱,當專業做市商找到採用DeFi的方法時,他們最終將把CeFi價格與DeFi橋接起來。他們可以像Uniswap一樣,以無需信任且易於使用的方式執行此操作。但是,由於這些做市商不會受到AMM曲线簡單定價的限制,所以他們將能夠像在鏈下定價一樣在鏈上定價。換句話說,你在DeFi上獲得的價格可以和在幣安上看到的價格相同。

唯一的問題就是,什么時候。隨着Uniswap取得了巨大的成功,你不得不懷疑:為什么這還沒有發生呢?做市商到底在哪裏?

答案很簡單:做市商是受到交易量的吸引,而直到最近,DeFi中才實現可觀的交易量。然而,目前中心化交易所的現貨交易量與DeFi相比仍然超過了10倍,更不用說衍生品了。

但自去年之後,每個加密市場的做市商都可以使用DeFi,而DeFi是未來,他們已經准備好加入競爭,但他們想要的不僅僅是作為被動的Uniswap LP,而需要的是一個能夠讓他們有效地服務於DeFi訂單流(OrderFlow)的平臺。

而這個平臺就是Hashflow。

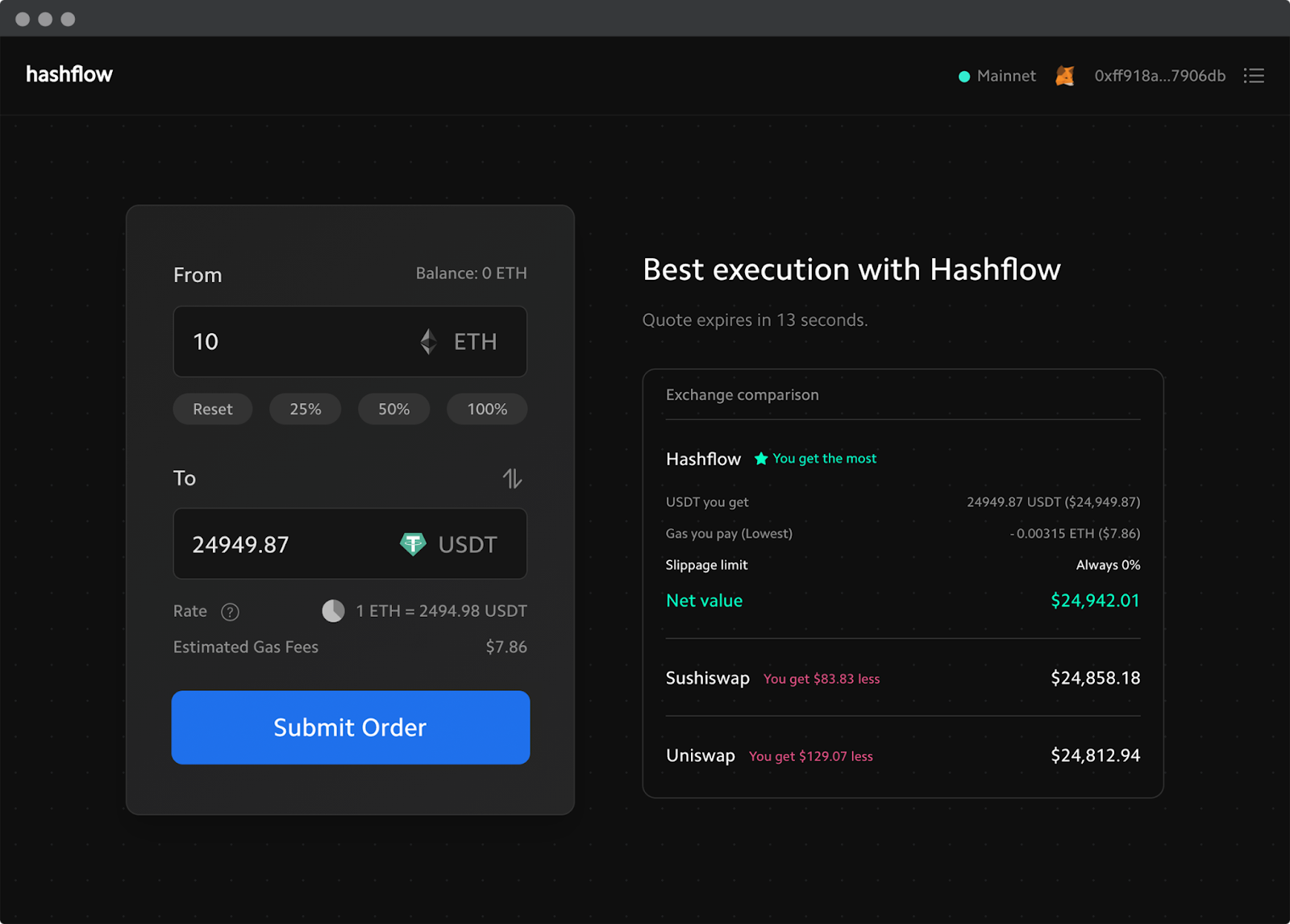

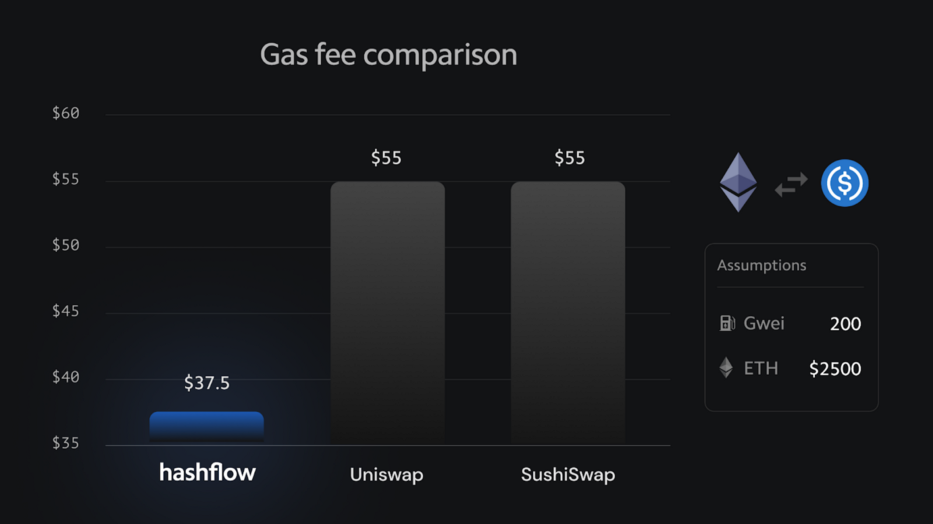

Hashflow是一種將鏈上用戶連接到頂級加密做市商的協議。它將這一流程簡化為其必要的要素—非常節省gas的定價(要比Uniswap便宜約50%),頂級的加密做市商,以及最大化資本效率。

因為這是defi,你不需要相信這些做市商。他們會給你報價,如果你不喜歡,就不用接受。這和Uniswap一樣是無需許可的,但價格會更優惠。

Hashflow還附帶了一個內置的訂單路由,如果Uniswap提供了一個更好的價格,它將通過Uniswap一鍵服務你的訂單。

你可以把Hashflow想象成一個去中心化的影子經濟商,通過將你與世界上最優秀的做市商聯系起來,Hashflow為CeFi的所有流動性創建了一個門戶。你可按幣安上的匯率在鏈上直接結算交易,並通過它減少損失以及gas成本。

不同於0x或Uniswap,Hashflow不需要做任何其他事情,它只需驗證一個籤名以及發起交易,它沒有曲线,沒有鏈上路由,沒有其它任何的東西。

它也可以完全抵抗MEV(礦工可提取價值),基於籤名的定價也意味着沒有更多的搶跑交易,沒有更多的三明治攻擊等等。

最終,Hashflow將支持無需許可的做市商池子,這意味着任何人都可以將資本分配給這些做市策略(通過一些內置的護欄來緩解不良行為)。最好的做市策略可以與資本相結合,所有這一切都可以用比任何AMM更高的資本效率來完成。

從長遠來看,所有市場都趨向於效率。而DeFi也將隨着時間的推移變得更加高效。我相信Hashflow是這一進程的下一步。

Dragonfly與Electric Capital共同領投了Hashflow的種子輪,Alameda Research、Metastable Capital、Galaxy Digital、IDEO Ventures、Gumi Cryptos、Morningstar Ventures以及包括Balaji Srinivasan、Kain Warwick和Ryan Sean Adams在內的天使投資人加入了這輪融資,我們非常高興能夠支持Hashflow為DeFi帶來市場效率的愿景。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

巴比特資訊

文章數量

141粉絲數

0