你是否真的了解Curve AMM界的無冕之王

衆所周知,AMM 機制的 DEX 普遍存在三大痛點:高昂的交易手續費、高滑點以及無常損失風險。作為同樣採用 AMM 機制的 DEX,Curve 通過建立相似價值資產池(如各類穩定幣資產)來解決以上痛點,並建立了一系列獨特的創新機制激勵 LP 們提供流動性。自 2020 年初上线以來,Curve 在 Defi 行業一直扮演着行業創新先鋒、拓荒者的角色,是當前無可替代的行業龍頭之一。

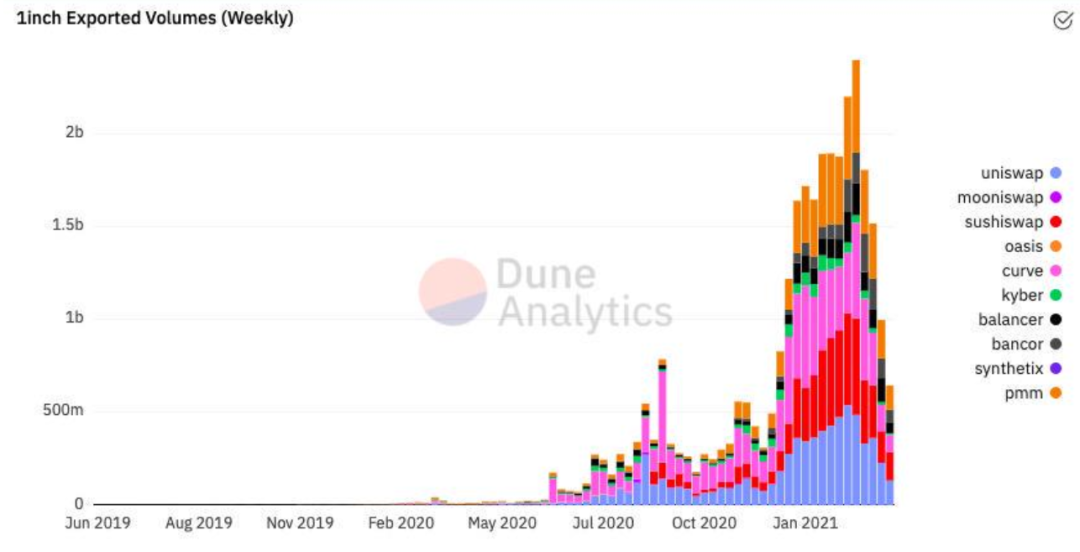

目前,Curve 對應交易對的手續費、交易滑點和無常損失均遠低於諸如 Uniswap 或 Sushiswap 等一衆 AMM DEX。在 1inch 的交易來源中,份額和 Uni、Sushi 相差不大,說明:

-終端用戶對於 Curve 提供服務的需求非常強,不弱於 Uniswap;

-Curve 交易路徑具有非常強的競爭力,可供 1inch 優選。

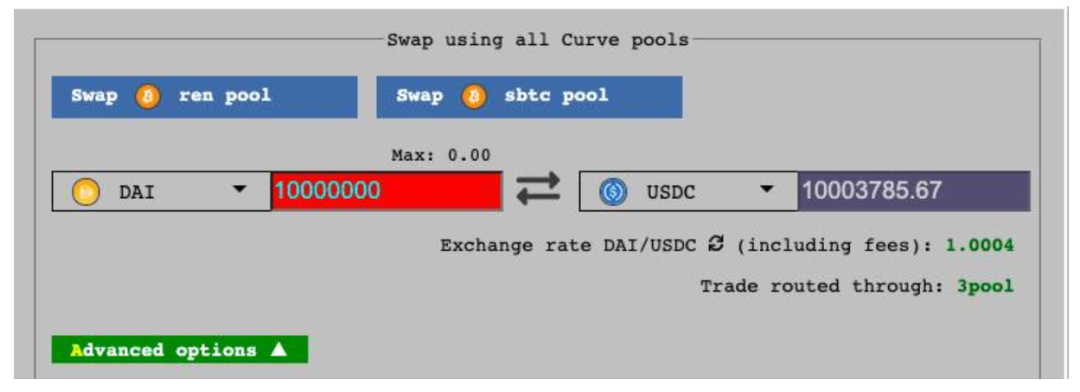

-在大額穩定幣交易上壟斷地位,手續費極低(0.038%),對於大額穩定幣用戶而言,毫無疑問會選擇 Curve。

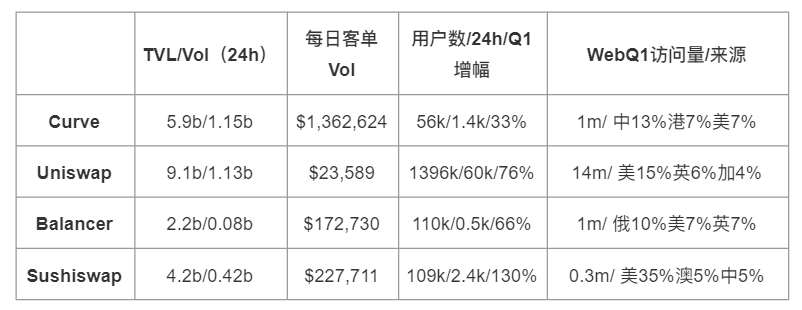

鑑於 Curve 穩定幣兌換業務的數據水分最低,其 5.9Billion 的 TVL 幾乎可以和 Uniswap 相提並論,近期日交易量迅速增長至 11.5 億美金的日交易量更是追上了 Uniswap 處於同一水准,而其單用戶每日交易量達到驚人的 130 萬美元, 是 Sushiswap 和 Balancer 的 6 倍多、Uniswap 的 60 倍多,說明了其業務圍繞高淨值客戶展开,在專業領域的無限改進空間,已為 Curve 形成了難以替代的價值。

在一個成熟化的金融市場,兩個核心訴求是提升資本利用效率和無套利原理,而 Curve 的曲线設計,決定了 Curve 不是靠套利驅動的(Sushiswap 和 Uniswap 上 80% 的交易量都是套利驅動的),同時,Curve 是首家提高資本效率的 AMM,現在已經成為穩定幣交易的利基市場。

如果說 AMM 領域的創新才剛剛开始並且正在朝着提升資本效率突飛猛進,那 Curve 無疑是在這條路上走得最遠,想得最深的選手。

AMM 曲线創新

完整的 AMM 機制有三大組成部分:流動性提供者(LP)、流動性礦池(由各種交易對組成)和用於確定交易對價格的數學公式(曲线)。由此可見,對於 AMM 機制而言,最本質的創新是對定價曲线的思考和不斷迭代。

1. 恆定乘積函數

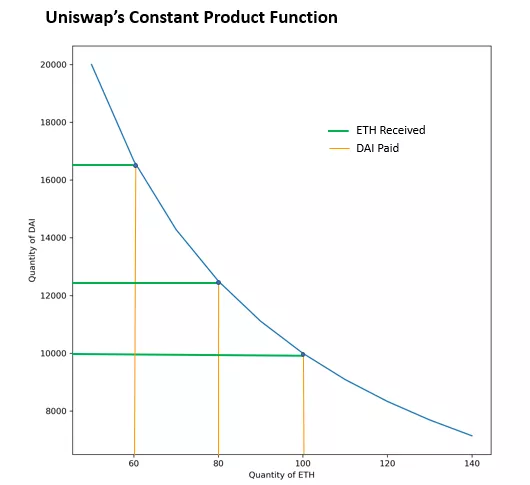

恆定乘積函數「X*Y=K」,其流動性沿着價格曲线均勻分布,如下圖所示:

恆定乘積函數的好處是,它能確保任何一種資產在任何價格都有流動性,這也是 Uniswap 的繁榮基礎——長尾資產繁榮。但其壞處是,資本利用效率被無限的價格區間「攤薄」而「降低」:

對用戶而言,交易額越大,跨越的價格區間越大,價格越是偏離,滑點越高——導致損失越大,損失本質來源於 X*Y=K 曲线的特性,價格越偏離,套利空間越大,其有促進均值回歸的作用。

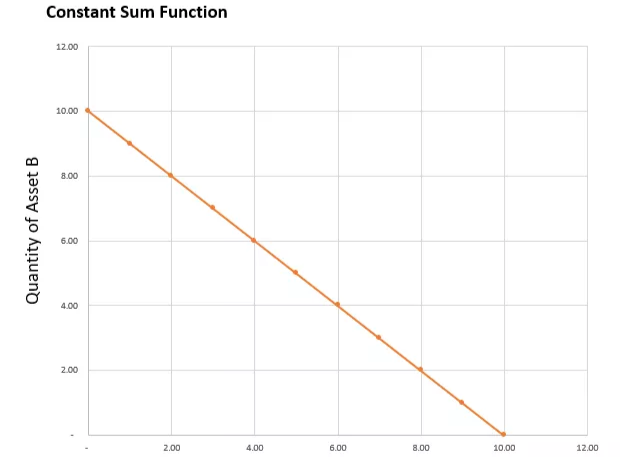

若採用如下圖所示的恆定總和函數「X+Y=K」,則簡單地實現了低滑點,但同時很容易被抽幹流動性,無法起到做市商的作用。

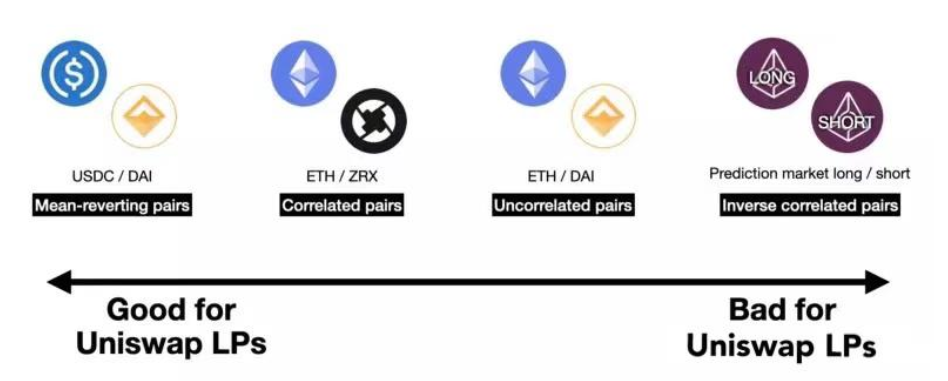

對流動性提供者(LP)而言,無常損失來自於單邊波動——使無常損失成為永恆,而圍繞均值回歸的波動,越猛烈,收取的交易費越高。因此,在沒有項目代幣激勵的情況下,做 LP 其實是在賭短期內:

兩種資產價值比不會發生太大變化,避免遭受無常損失

交易活躍,池子收取大量交易費。

所以對於像 Uniswap 這樣的產品來講,賺錢友好度的交易對應該如下

2. AMM 商業模型

由此,我們思考,一個 Dex 在常規下能否有正向的賺錢商業模式?

AMM 有幾種用戶:

-不知情用戶:他們只是簡單尋找流動性,隨機交易,日常买賣等,LP 能在均值回歸的情況下,避免無常損失,從此類用戶身上獲得大量交易手續費;

-知情用戶:此類用戶能在忍受價值偏離的情況下交易,大概率知道些什么,會讓 LP 蒙受損失;

-套利用戶:本質上是 LP 的知情用戶,雖然幫 LP 回歸池子價格,但同時分食了本該屬於 LP 的費用。

但是,問題在於恆定乘積函數「X*Y=K」並不能分清用戶種類。

雖然在市場火熱的情況下 LP 不在乎損失,有平臺幣補貼,有幣價補貼,一切不成問題。

雖然 Uniswap 佔據了非常多的優勢,並還會持續:

新型代幣分發渠道;

壟斷行業零售流量和用戶心智;

極簡的用戶操作和接受成本;

........

但是,一旦有定價更優、收費更低、更符合專業場景的 AMM 出現,則一定會:

首先吸引比較在乎滑點、收費等的專業用戶、不知情用戶,形成健康的商業模型;

LP 的遷移形成趨勢,導致深度越來越好、滑點越來越低;

在專業場景下形成真正的護城河。

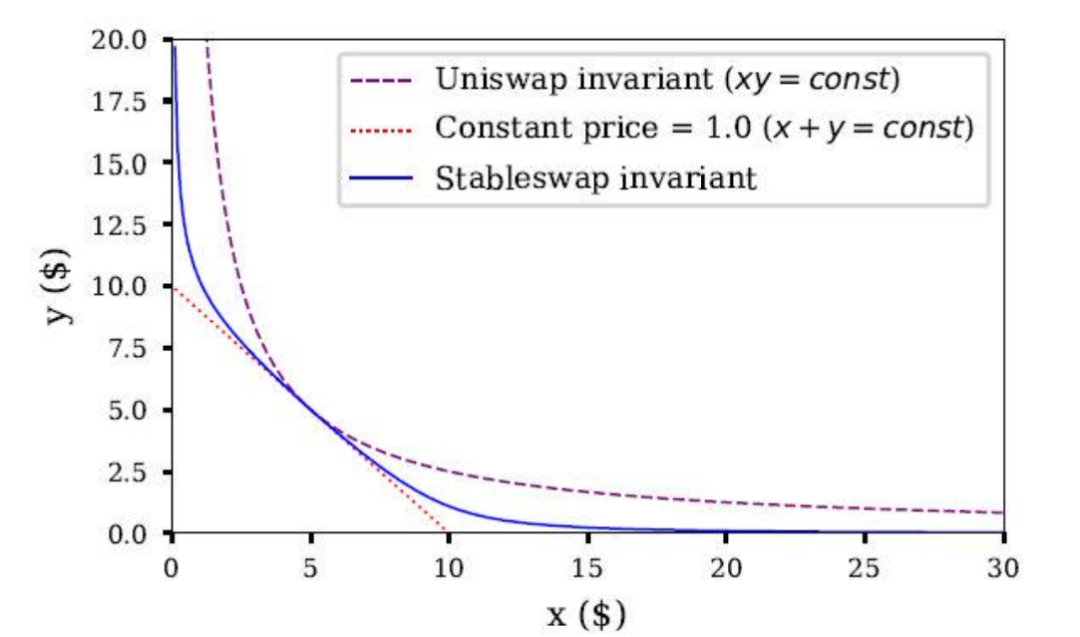

3. Curve 的特定資產函數

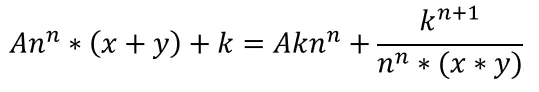

Curve 走出了自己的路。相似價值資產之間的兌換場景,優化出了無法拒絕的低滑點,低手續費,低無常損失風險。Curve Finance 採用結合了恆定總和和恆定乘積函數創造的混合 AMM:在曲线的平衡點附近創建一條相對平坦的曲线,類似於恆定總和函數,以保持價格相對穩定,同時使兩端更加傾斜,類似於恆定乘積函數,因此在曲线的每個點都有流動性,如下圖藍色曲线所示:

(n 代表資產數量(在本例中 n=2),A 是一個 "放大系數 "參數,它決定了函數與常積函數的相似程度。A 的值越低,Curve 的函數就越接近 Uniswap 的函數。)

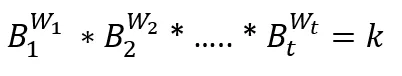

而 Balancer 則實現了多種資產同池兌換,每兩個資產之間兌換都達到 Uniswap 的效果:恆定平均 AMM

不贅述,簡單講,保持 k 不變,乘式中每項都代表一種 pool 中資產,一項的參數改變,可引起另一項的參數改變,每兩種資產之間的曲线與 Uniswap 曲线十分類似:

4. Uniswap V3 的資本效率進化

反觀 Uniswap 的 DAI/USDC 池,池中絕大部分交易集中在 0.99-1.01 美元之間,但此區間僅使用了 LP 資金的 0.5%,剩余 99.5% 的資金從未被使用。

此缺點將在 Uniswap V3 中得到解決。在 Uniswap V3 中,LP 在提供流動性時,允許 LP 選擇自定義的價格範圍,如將 V2 中價值 2500 萬美金的 DAI/USDC 池集中放在 V3 的 0.99-1.01 價格區間,將在此價格區間中提供等同於 V2 中 50 億美金的相同深度,最大資本效率將達到 4000 倍,使 V3 成為一個適應不同資產的極靈活的協議,同時交易手續費也可選擇降低至 0.05%(而 Curve 低達 0.04%)。

團隊

Curve 創始人 Michael Egorov,團隊 6 人,皆遠程辦公。2020 年 1 月,項目初期,從 Curve 上线的第一個月到鎖倉量達到 1000 萬的時間段,只有 Michael 一個人。2 月开始,和 iearn 進行了密切合作。值得關注的是,AC 可以看作是早期 Curve 核心人物之一,頻繁參與產品規劃和外部溝通。

關於 Michael Egorov 學術生涯:Michael 研究的領域頗為廣泛,計算機、物理學、哲學、數學均有涉及:2003-2008 年:莫斯科物理技術學院,應用數學和物理專業。被稱為「俄羅斯的 MIT」,2003 年獲得過國際奧林匹克物理競賽銅牌獎。2008-2011 年:澳洲斯威本科技大學,獲得物理和哲學雙博士學位。2011-2014 年:莫納什大學,博士後,研究超冷原子。期間,還任職領英項目工程師。Michael 一直保持對物理學的熱愛,曾在接受採訪時提到,在 Curve 中,代幣的不變量有時就像量子力學中的哈密頓函數。區塊鏈行業生涯:2013 年:首次买入 BTC 並开始關注加密貨幣。2016—2019 年: Michael 參與 NuCypher,任 CTO,從事分布式密鑰管理系統的开發。2018 年,Michael 成為一些 DeFi 協議的活躍用戶,如 MakerDao;2019 年在使用 DEX 時,他並沒有覺得 Uniswap 有多么優秀。Michael 看到了穩定幣的機會,想到了开發一個新的穩定幣 DEX 的方案,並在當年 11 月份發布了白皮書。當時根據他測算,理論上與一般的 DEX 相比,交易成本大約能降低到 1/100。在相同量下,Curve 能夠提供比 Uniswap 和 Balancer 高出 100-1000 倍的市場深度。2020 年 1 月,Michael 在瑞士正式啓動了 Curve Finance。

產品創新

正如前文分析,Curve 的交易手續費、滑點以及無常損失風險遠低於目前主流的 Dex,由此產生的問題是分給 LP 的手續費也遠遠低於其他 Dex,那么 Curve 如何依靠其獨特的激勵機制吸引 LP 們源源不斷地注入流動性呢?我們認為,Curve 是強大的 Defi 生態的集大成者,背靠着整個 Defi 生態向用戶輸出價值。通過 Defi 組合,用戶可以在 Curve 賺取傳統 LP 收益的同時在任何一個對應的 Defi 平臺賺取收益。Curve 的創新主要體現在:

1. DeFi 組合——提供比其它 DeFi 協議更多的收益方式:

通過流動性資金在其它協議賺取收益,如早期的 iearn。除了 CRV 治理代幣獎勵,還有在其它協議資產池中,獎勵其它協議治理代幣。Curve 早在剛上线沒多久,2020 年 2-3 月就實現了:

基礎組合:用戶將 DAI 轉換為 Compound 的 cDAI,先獲得了 Compound 的收益;再將 cDAI 投入 Curve,即獲得了 Curve 的交易手續費收益。

高級組合:收益進一步提升,用戶將 DAI 轉換為 iearn 的 yDAI,再投入 Curve。YFI 的收益策略等同於基於 Curve,可以說 Curve 為 DeFi 挖礦這座金字塔提供了底層的利潤來源。

這些舉措給早期 DeFi 積木提供了非常創新和啓發性的樣板,Curve 很可能在設計階段就和 iearn(AC)合作了,團隊能抓住 DeFi 的核心,即提升資本效率,如黑洞般吸引資金,不僅技術層面上的對 AMM 曲线改進,更創造更多收益方式贏取用戶。

2. 跨資產兌換:

1 月 18 日,Curve 宣布推出跨資產兌換交易服務,與合成資產協議 Synthetix 合作

簡單來說:跨資產兌換過程包括兩筆交易。以 DAI 兌換 wBTC 為例,首先 DAI 會兌換為 sUSD,再兌換為 sBTC;其次,sBTC 會兌換為 wBTC。

具體來說:第一筆交易是將 DAI 兌換成 sBTC。用戶確認交易後,會收到代表交易的唯一 NFT(ERC-721),然後交易將立即進入 6 分鐘的結算期,在此期間,不要關閉瀏覽器。在 Synthetix 結算期之後,用戶可以通過點擊「完成交易」按鈕來完成第二筆交易,即把 sBTC 兌換成 wBTC。在確認這筆交易後,用戶就能收到 wBTC 了。

整個過程中,Synthetix 起到橋梁的作用(借助 Synthetix 的抵押合成資產模型,sUSD 和 sBTC 兌換是無滑點的),Synthetix 的合成資產在 Curve 上已經有 sBTC 和 sUSD 兩個池,且這兩個池的流動性都不低。sUSD 池的流動性超過 8300 萬美元,而 sBTC 池的流動性超過 2.5 億美元。最後 sBTC 和 wBTC 的兌換,則利用了 Curve 的 CFMM,可以做到極低的滑點。

缺點:此方案雖然交易滑點幾乎為零,但資產價格在 6 分鐘結算期內可能劇烈變動造成損失。在 Curve 和 Synthetix 的整合中,我們看到了 Curve 強大的創新能力,通過利用 defi 的組合性做跨資產兌換,教育了市場其「提升資本效率」的 AMM 真正的價值,和破除了 Curve 僅能做穩定幣兌換的刻板印象,也是 1 月分 crv 價值回歸的主要推動力。

3. 开放性:

Equilibrium 和 Ellipsis 將在 substrate 和 BSC 上構建新 Curve 版本,而 Curve 官方也持开放合作態度,提供受版權保護的代碼,這也反哺了 Curve,如 veCRV 持有者會得到 25% 的 Ellipsis 激勵,而如今 Ellipsis 的鎖倉量已高達 22 億美金。

代幣

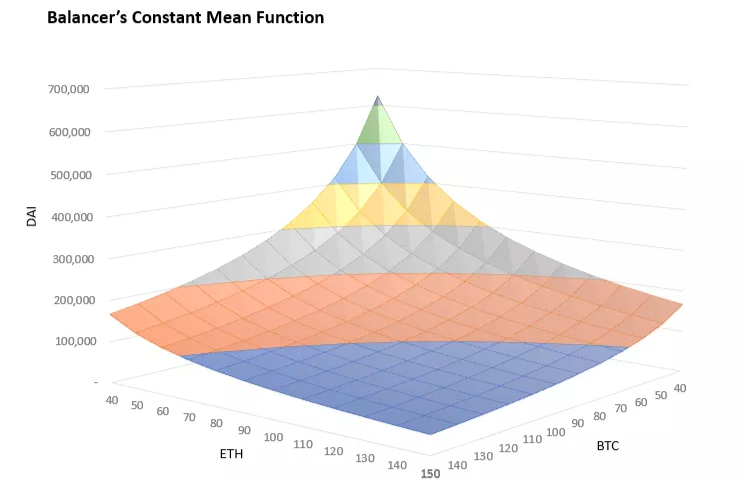

1. CRV 的鏈上數據:

總供應量:30.3 億枚

當前流通量:3.44 億枚

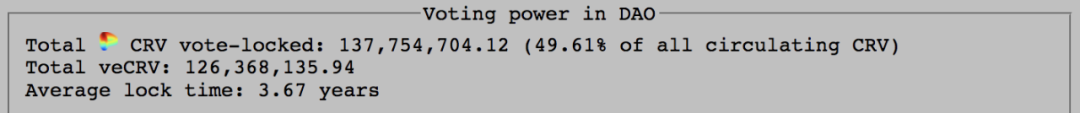

當前總鎖定量:1.38 億枚(平均鎖倉時間:3.67 年)

持幣用戶數:2.6 萬

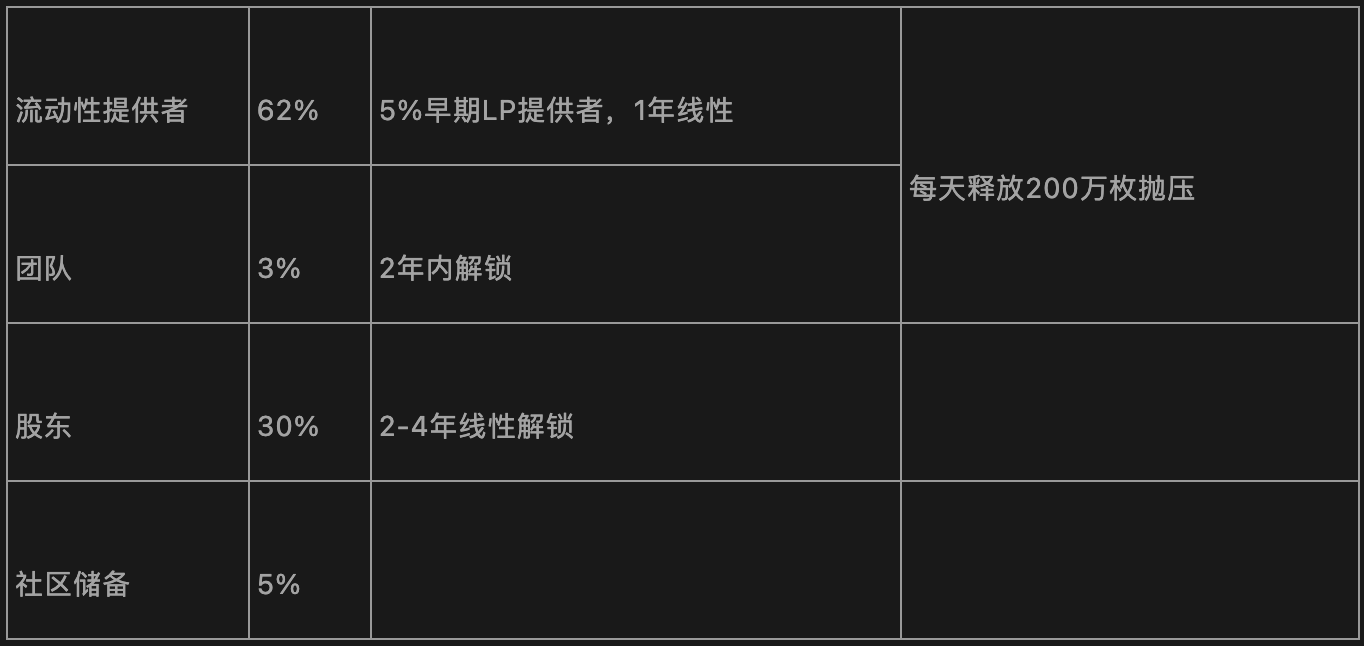

分配比例:

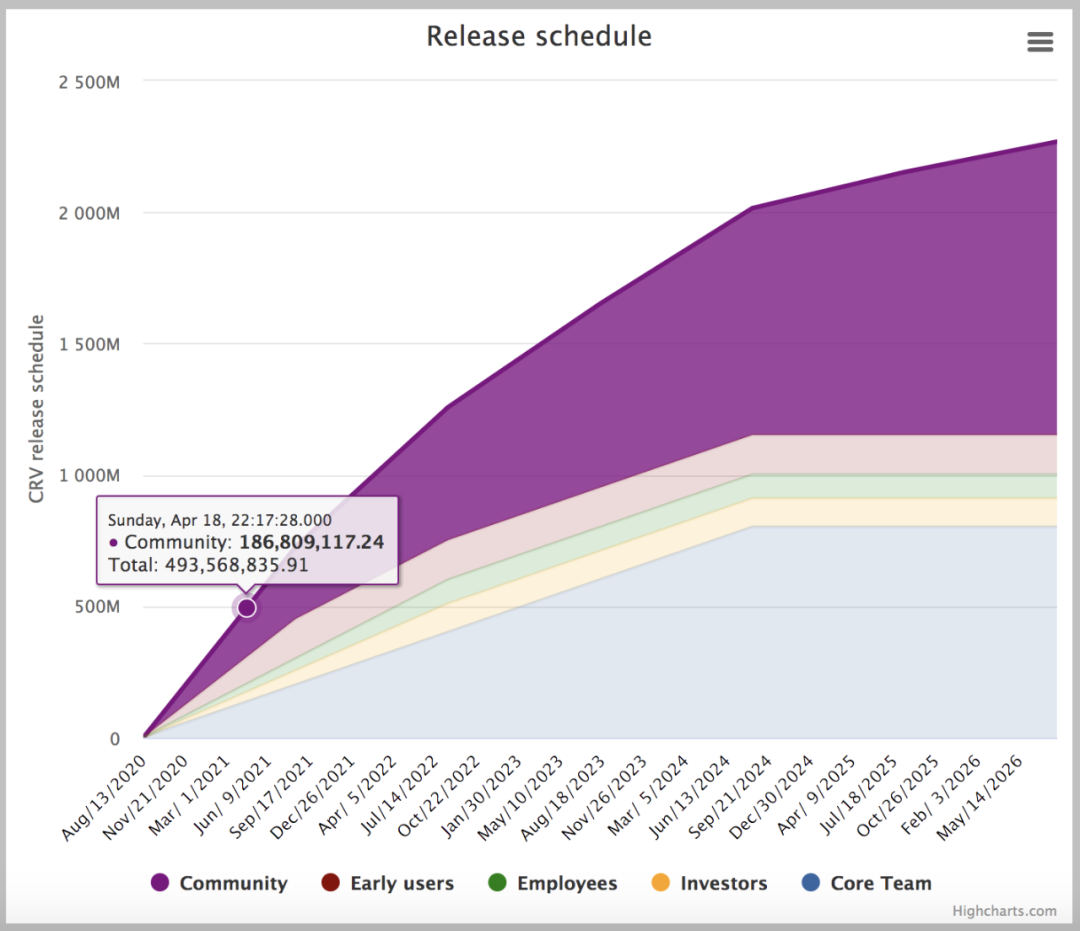

供應曲线:

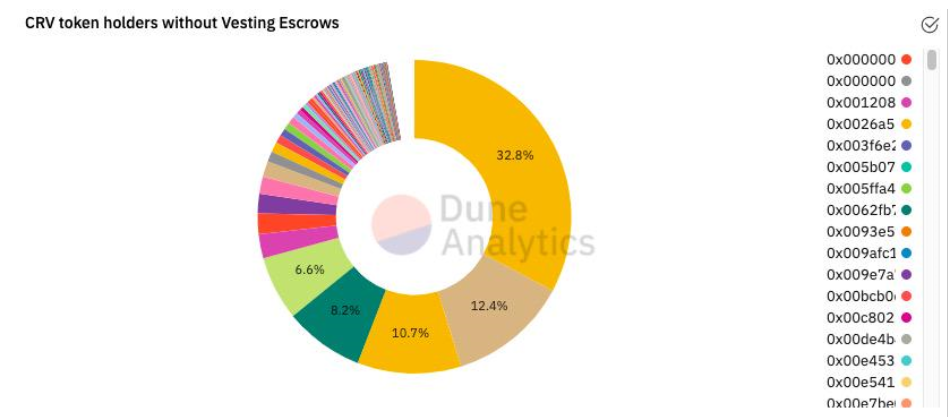

代幣地址集中度:

(去除未分配代幣)地址的分布是比較公平的:

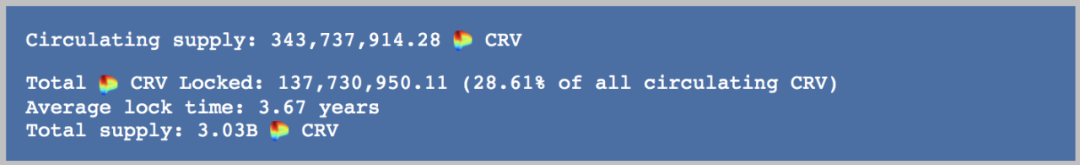

2. 代幣鎖倉與社區治理:

自 2020 年 8 月开始,Curve 通過啓動 DAO 從而开啓了去中心化治理之路。同其他 DAO 一樣,CRV 作為 Curve DAO 的治理代幣,賦予了代幣持有者社區治理的投票權和治理權。CRV 既可以從二級市場直接購买也可以通過流動性挖礦獲得,即在 Curve 提供流動性不僅可以獲得交易手續費收益,同時也可以獲得獎勵的 CRV 代幣。LP 們在獲得 CRV 獎勵的同時也擁有了 Curve 協議的 DAO 治理權。

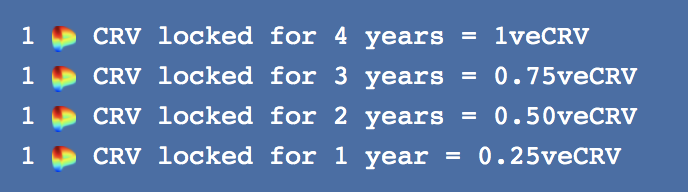

鎖倉規則

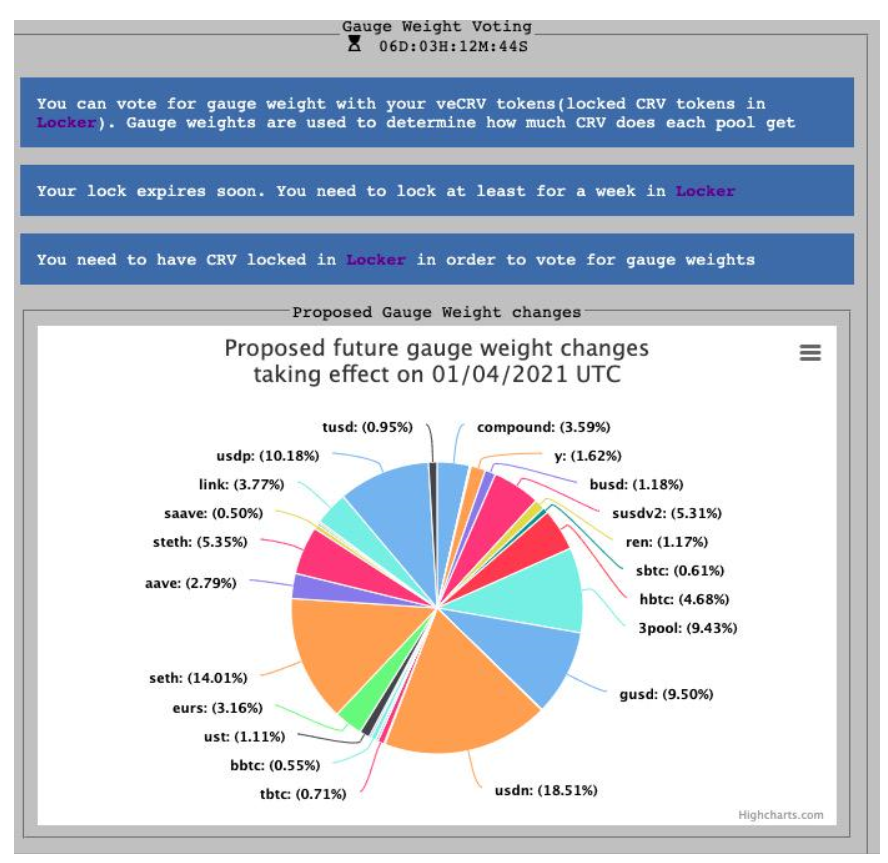

鎖定 CRV 可以根據時間加權獲得投票代幣 veCRV,鎖定時間越長,投票權重越大。

目前,鎖四年才能獲得 1:1 的 veCrv,獲得投票權以及所有池子一半交易費(0.04%÷2=0.02%,按照鎖倉比例)。

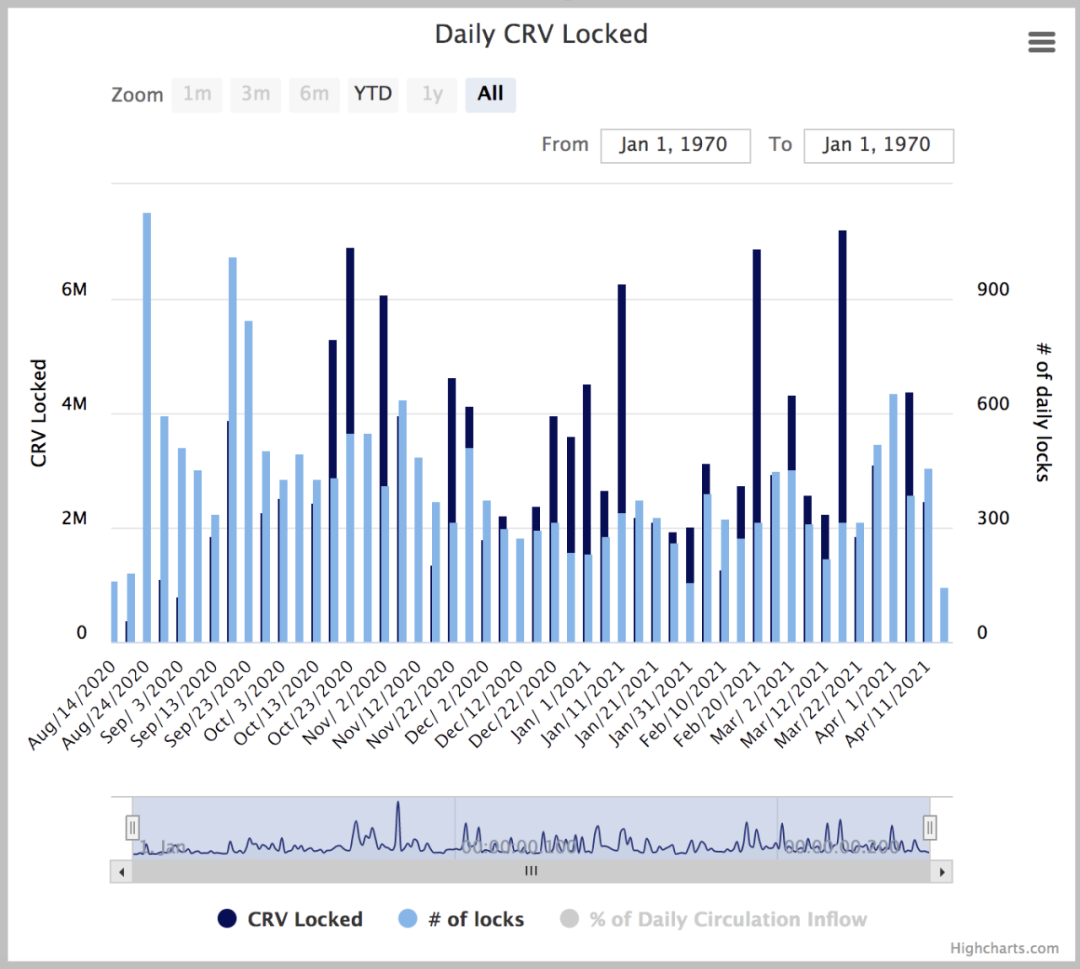

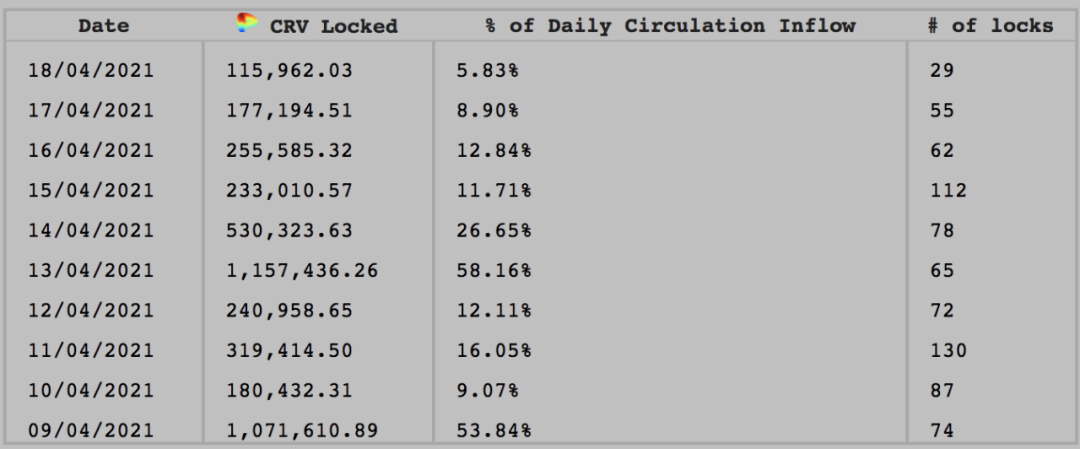

目前社區鎖倉了 48.81% 流通中的 CRV,平均鎖倉時間為 3.67 年(平均鎖倉年限持續上漲)。偶爾有些天數鎖倉量會超過 200 萬的釋放量,市場上的拋壓很小。

強大的社區治理:

Curve DAO:Curve DAO 是少見的高活躍度 DAO。從开啓 DAO 投票以來,已經 close53 個提案。

繁榮的節點生態:各大項目都為了保證自己的穩定幣或者合成資產在 Curve 池中,都不斷購進 CRV 鎖倉,並在 proposal 中提出上幣申請。DeFi 世界的頭部玩家都爭相鎖倉進入 Curve 生態,從生態角度上說來說,是比技術更深的護城河。

總結

當 Curve 因為穩定幣兌換體驗過於絲滑,而僅被認知為穩定幣交易所時,它和 Synthetix 拿出了跨資產兌換,持續喫掉 Synthetix 中最大單,再一次給大家展示了 DeFi 可組合行應該怎樣創新;當輿論拿 Uni V3 質疑 Curve 時,我們判斷 Curve 極難丟掉其在特定資產兌換上的優勢,並且相信 Curve 在專業領域的創新將帶來持續的競爭力,甚至在未來喫到更多 AMM 的創新紅利。

最優的 Defi 生態是什么樣的?也許最終的答案不只有一個。作為 Defi 的深度參與者,我們認為,Dex 之間的激烈競爭是行業發展強大驅動力,並且更希望看到行業百花齊放的繁榮態勢。目前,Curve 憑借其低交易費用、低滑點和低無常風險等絕對優勢牢牢佔據了特定資產交易市場並不斷掘進深度,而 Uniswap、Sushi 等其他 AMM 機制的 DEX 為其他多樣化的加密資產提供了流動性交易平臺,持續拓寬業務邊界。僅在特定資產交易這部分市場,Curve 牢牢抓住高淨值用戶,就有巨大的想象空間。從 Defi 組合、跨資產交易到近期與 Equilibrium 合作打入波卡生態,Curve 作為一個不斷為我們帶來驚喜的技術驅動型團隊,我們從不擔心團隊的創造力。當然,Curve 开發團隊也在不斷探索特定資產以外的其他資產交易,若真能實現,那 Curve 將成為行業有史以來最強大的 Dex 之一。

原文來源:ContinueGroup

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...