Flux:借貸協議破局者

金融市場的繁榮,從來都離不开流動性的釋放,這個定律在作為去中心化金融的DeFi領域也不例外。

所以我們在2020年看到Compound推出“借貸即挖礦”時,料想不到會由此釋放出被壓抑許久的加密貨幣流動性,然後就像扣響了扳機那樣引爆了DeFi市場,甚至整個加密貨幣市場都由此走向繁榮。

而DeFi世界釋放流動性的起點就是始於借貸。

但傳統的超額抵押借貸協議,很容易在行情劇烈波動時導致用戶資產被清算,而行情劇烈波動在牛市以及熊市的中早期都很常見。

因此借貸這個看似已經非常飽和的領域,其實亟需新的破局者來提供更安全且高效的借貸協議。

Flux就存在這種破局者的可能性。

模型的創新

作為Conflux生態上的第一個借貸協議,其實團隊隨便Fork出一個已經成熟的項目,也會有非常不錯的市場反應。

畢竟以Conflux的體量以及影響力,第一個借貸協議沒有理由不爆。

但Flux的團隊沒有選擇這條捷徑,而是獨立开發出了一個新的借貸產品。

用Flux團隊的創始人Robin的話來講就是,“自己造的輪子,哪條花紋裂了我們都知道,對後續技術擴展性升級了然於胸”。

首先作為抵押借貸平臺的Flux,最核心的業務是用戶存入特定資產賺取利息,也可以超額抵押資產並支付一定的利息來借出資產,

Flux只是提供了一個聚合的貨幣市場,這一點與Compound和AAVE等借貸產品類似。

之所以說Flux是借貸協議的破局者,是因為相比於以Compound和AAVE等借貸產品,它做了很多改進——比如利率模型更通用,以及清算邏輯更抗風險,從而能夠承受幣價的大幅波動帶來的穿倉風險。

首先最核心的是利率模型,因為它決定了借貸的成本/收益以及風險。

比如過高的利率看似對放款人是有利的,但這樣會導致無人借款,最終損害的還是放款人的利益。反過來利率太低的話也會降低放款人的參與熱情。

當然利率模型更重要的是決定了風險。

2020年的3.12黑天鵝事件中,由於幾乎所有的加密貨幣都巨幅暴跌,所以MakerDao、Compound等抵押借貸平臺出現了大量清算資產,甚至以0DAI的價格被清算機器人拍走。

作為後來者的Flux,就針對這種傳統抵押借貸協議存在的風險做出了改進。

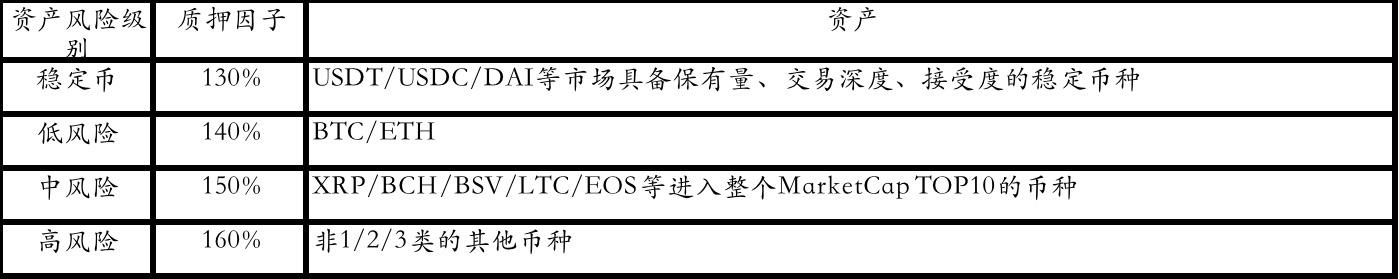

主要是根據不同級別風險的資產設定了不同的抵押因子。

資產質押因子

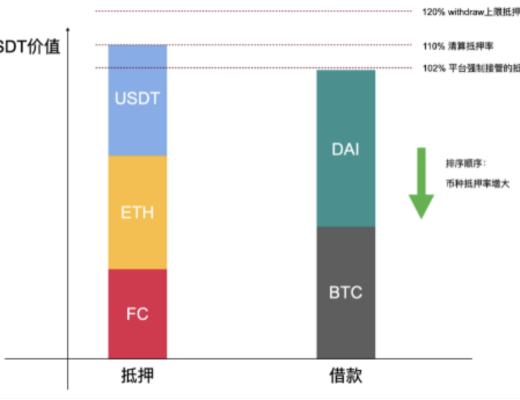

每個账戶都是結合資產的價格、余額以及抵押因子來動態地計算出借款額度,然後用戶只能在借款額度內借出資產。

值得強調的是,抵押資產不可取出,但同樣可賺取存款利息。

在Flux協議中,每種貨幣市場都有獨立的一對現行利率(供給和借款利率),利率隨資金利用率而動態變化——借款需求旺盛時,資金利用率會升高,利率也上升。

這種按資產風險級別來分梯度處理借貸的方式,盡可能地在合理範圍內降低了整體的風險。

但是我們仍要按照最壞的情況出現來做預案,假如資產真的暴跌了怎么辦?

Flux為了進一步降低風險,保護流動性提供者,又對清算模型做出了創新。

當借款人的账戶抵押率低於110%時,將會觸發清算——任意账戶都可以作為清算人,參與存款資產的拍賣。

具體是清算人替借款人償還所有借款到流動性池中,然後獲得借款人的全部存款(也就是抵押資產)。

所以借款人必須通過追加存款或者償還全部(其實部分也行)借款來提高抵押率,以避免資產被清算。

而當抵押率跌破102%時,就會清算穿倉(breakdown),由平臺指定的清算人來接管清算。指定清算人將抵押資產在交易所賣出,然後再償還至Flux貨幣市場。

當然Flux的改進與創新遠不止於此,但這種按梯度且分步驟處理風險資產的方式,相對於傳統的抵押借貸協議,確實在利率利差、清算手續費以及在清算线等方面有可取之處。

這也是為什么說Flux具備借貸協議破局者的可能性。

生態的可能性

如果說Flux在技術、業務模式上的創新只是具備了成為破局者的潛在可能性,那么在生態上的可能性則為Flux成為破局者插上了翅膀。

首先是借助公鏈生態所帶來的可能性。

一個再優秀不過的項目如果是部署在一個已經被廢棄的公鏈上,那就是好酒也怕巷子深。

Flux首先是Conflux生態上首個抵押借貸平臺,也是第一款支持CFX的DeFi應用。

Conflux本身就是被低估的新興公鏈,並且已經聚集了一大批用戶以及資產,作為首個抵押借貸平臺的Flux,本身也會作為流動性釋放者來激活整個Conflux生態的資產。

目前已經在Conflux生態驗證過的Flux,4月10日又在BSC上线,2小時TVL就突破了5千萬美元。

需要強調的是,BSC頭礦包產出,共100萬個FLUX,其中75萬加入頭礦挖礦中,25萬鎖倉14天分配給开發團隊和社區DAO組織等。

未來的Flux,將是橫跨Conflux、BSC、Heco、OKChain和以太坊的協議,將觸達目前絕大多數的DeFi用戶以及資產。

甚至Flux對很多DeFi用戶來說,不止是借貸或者挖礦平臺,而是跨鏈拆借平臺。

總之憑借着在模式上的種種創新,Flux對於整個DeFi市場中的借款人、存款人、清算人等各類市場參與者還是非常具有吸引力。

這又反過來吸引更多的品類以及更大規模的資產進入Flux平臺,與之而來的對於利差、清算手續費等需求最終會充分提高Flux的代幣——FLUX的價值。

FLUX的發行發行總量2100萬,根據挖礦權重分配每日基礎產量,但分配了500萬個FLUX作為頭礦包,分別100萬FLUX在五條鏈上:Conflux(已釋放完成)、BSC(正在釋放)、HECO、OKchain、ETH。

據了解,FLUX的V2保證金借貸模式已經進入安全審計階段,應該很快就會在以太坊上迎來上线。

V2能夠將V1的存款作為保證金,然後可以开數十倍槓杆來借出資產以用於挖礦或者交易。當然,一旦虧損超過V1的账戶存款,就會爆倉。

在FLUX規劃的時間线中,最期待的還是Flux V3,希望能在半年內與大家見面。

稱為“大殺器”的V3上线的話,“屆時所有抵押借貸模式、各式DeFi挖礦將有可能因為Flux V3的出現而集體失效,包括Flux V1。”

創始人Robin表示,“我們狠起來連自己的命也會革掉。”

據了解,Flux V3不是簡簡單單模式創新就能完成的,而是需要公鏈开發級規模團隊深入公鏈底層的技術深度才能完成真正的區塊鏈信貸產品。

但無論如何,當下的Flux V1正在布局各大公鏈中,從目前的市場表現來看,影響力已經初見成效,順利的話規模能夠躋身借貸市場的頭部。

以破局者姿態現身的Flux ,將在未來的Flux V2和Flux V3帶來更亮眼的表現——徹底破局抵押借貸協議市場。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...