Oxygen協議如何為DeFi新用戶一站式解決需求?

就像內容行業從報紙、收音機,到現在的視頻形式,任何行業的巨大變革,歸根結底都是技術上的演變所致。同樣,金融行業也是如此。

100 年前,十幾歲的利弗莫爾常常在對賭行的交易大廳站上一整天,盯着黑板上寫的一個又一個的價格,擠到櫃臺上,寫下买入的金額和數量。

人的思想都跳脫不出當下技術的限制,利弗莫爾能精確判斷市場波動,但他想不到,百年後,互聯網發展到現在,投資者在金融市場的參與方式已經有了翻天覆地的改變。

尤其是讓資本瘋狂的 2020 年,二級市場成為全民話題。人們通過機構提供的服務,隨時隨地參與激烈的金融資本市場。流量的爆發也讓金融企業成為資本最炙手可熱的寵兒,互聯網券商 Robinhood 就是最明顯的案例,半年來,Robinhood 完成融資的消息持續在科技媒體的頭條中出現,Google Ventures、紅杉資本和 a16z 等頂級投資機構都是 Robinhood 背後的支持者。

但是,這也讓人們看到了中心化機構的限制,在美國散戶抱團大战空頭之際,Robinhood 單向暫停了相關股票的交易操作。這不僅在市場上引來了大量指責,也开始讓市場思考,中心化機構在金融市場上如何進一步被迭代?

答案,是讓所有人擁有自己主動參與金融市場的能力。比如,在 DeFi 領域新興的 Oxygen 協議,將曾經只有高淨值用戶在投行才能獲得的服務,傳遞給了市場上的所有用戶。

Oxygen 為新用戶搭建的平臺

當然,DeFi 自 2020 年开始已經有了質的變化,從 2020 年初的 8 億美金鎖倉量,到現在 540 億美金的鎖倉量,除去加密貨幣市值的上漲因素,越來越多的投資者認可 DeFi 才是最核心的邏輯。

這些對於沉浸在加密貨幣行業的投資者,早已不是新鮮概念,他們知道如何在 MakerDAO 上抵押生成資產,知道如何在 Aave 上抵押借貸資產,知道如何在 Uniswap 上交易資產。但這依然僅僅是小衆用戶,金融市場的想象空間,核心是仍然徘徊在傳統行業的龐大新用戶,那么對於這些新用戶,怎么引入 DeFi 呢?

當面對一個全新的應用時,互聯網一代的用戶需要就兩點:方便、簡單。而 Oxygen 非常適合即將從互聯網流入的 DeFi 用戶。

Oxygen 協議搭建在高性能公鏈 Solana 的 Serum 生態上,以太坊網絡早已不是 DeFi 用戶的首選,社區的分歧、網絡的性能,單筆轉账動輒幾十上百美金的手續費,習慣了互聯網的用戶必然不能接受這樣的產品性能。

以 Solana 為代表的新興公鏈,Solana 的每秒交易量可達到 50,000 筆,同時手續費幾乎可以忽略,平均每 100 萬筆交易總手續費為 10 美元,相當於每筆交易平均只需要 0.00001 美元。相比於以太坊公鏈,新用戶可以做到幾乎對手續費無感,同時性能堪比中心化的應用。

而基於 Solana 建立的去中心化交易所 Serum 則可以提供更加豐富的金融生態系統,包括借貸、交易等主流 DeFi 應用,對於沒有基礎的新用戶來說,這無疑是當前最好的選擇。

同時,Oxygen 也會集成剛剛進入 Solana 生態的地圖應用 Maps.me,這款剛剛完成 5000 萬美金融資的互聯網應用,帶着自己 1.4 億的注冊用戶,正等待着適合這些新流量的最佳 DeFi 應用。

不管是平臺性能還是流量,Oxygen 都已經選擇了最優解,那它最終能為用戶帶來什么?

Oxygen 的功能

在 Oxygen 裏,投資者會有多種應用場景:

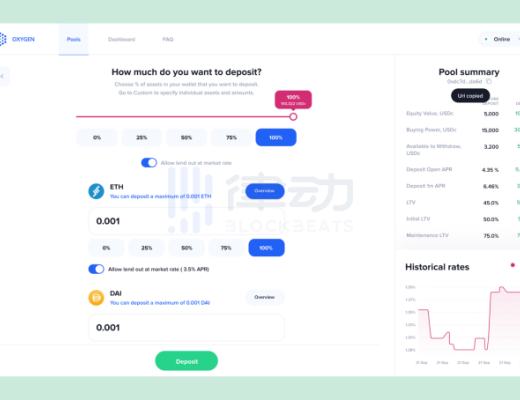

首先,用戶可以存入資金,獲得存儲利息,同時,用戶可以從資金池中借出資產,向資金池支付借款利息。

相比於傳統金融,Oxygen 在資金效率上極其高效,用戶可借出資產同時可以借入其它資產,借出的資產可收取收益外,同時也可以自由使用借入的資產增加收益。

用戶想借入其它資產時,可將账戶內的「所有資產」總值作為抵押保證金,用戶遭到清算的風險或是追加保證金的可能性會降低。 就好像二級市場交易時常見的組合保證金,在同一账戶內,投資者可以利用不同資產類別做對衝,降低風險。

簡單來說,用戶創建一個資金池,將資產放進資金池,標記可以借出的資產,以及希望的利率。一旦匹配成功,借款人愿意支付要求的利率,則資產就會被借出,這時候,貸款給其他人的用戶就會獲得利息,也就是被動收入,如果需要,他們也可以使用資金池中的資產作為抵押,借出其它資產。

除了借貸,用戶可以直接與資金池進行交易,Oxygen 協議使用的是訂單簿實時報價,用戶每次交易都可以獲得最優的價格。DeFi 領域當下最火的 AMM 交易模式其實並不適合傳統領域新入行業的用戶,訂單簿才更符合用戶的習慣。

最後,用戶可以使用 Oxygen 協議合成資產,金融市場包羅萬象,加密貨幣僅僅是一個萬億美金的市場,放眼全球,市場熱點瞬息萬變,股票市場的新能源、醫療板塊,現在的貴金屬市場,都是曾經和當下的全球關注點。而這些資產商品,都可以通過抵押在資金池的資產作為保證金去合成,然後執行交易。

Oxygen 是使用通用的鏈上風險管理引擎,以此評估每個用戶的資金池,而不是固定地借入、貸出模型,因此可支持創建任何產品,包過通證、衍生品、非线性資產以及其他產品,而同一個账戶使用的是全倉保證金模式,資金可交叉使用,作為這些產品的保證金。

Oxygen 代幣分配

據官網數據顯示,Oxygen 代幣 OXY 總量 100 億,按比例分成 6 個部分,其中社區基金擁有 45 億枚,佔總量的 45%,產品及技術增長擁有 25 億,佔總量的 25%,團隊留 10%,私募 10%,合作夥伴佔 8%,IE0 佔 2%。

值得注意的是佔總量 88% 的 OXY,其中包含私募的 10% 部分,將全部鎖倉 6 年,而在上市第一年僅流通 2.5 億枚 OXY,這意味着團隊,合作夥伴和投資者都將致力於开發 Oxygen 生態系統,並看好其長期發展。並且該協議所產生的 100% 的費用都將用來回購及銷毀 OXY 通證。

而 OXY 的價值支撐其實更大部分靠的是其協議內的利潤,要知道,在傳統金融領域,撮合雙方供需會收取相應的中介費,例如在股票借貸中,對衝基金向養老基金借入股票是需要支付養老基金利息,這其中 80% 就是主經紀商服務的收益。

而在 Oxygen 協議中,有三部分生態收益,包括貸款方所賺取收益的一小部分、協議內根據交易量和資產管理池收取的交易費用,以及清算費用。而這些費用將交由 OXY 通證持有者的社群進行管理。

DeFi 領域的邏輯已經無需認證,日益增長的生態、用戶,以及鎖倉量都說明了 DeFi 這個方向的正確性。現在缺少的是用戶教育,Oxygen 協議其實填補了這部分空白。

新用戶學習成本有限,在同一個應用內完成新金融所有的玩法,是 Oxygen 的核心競爭力。他們不需要知道那些知名的 DeFi 應用,他們只需要能夠在 Oxygen 協議中解決需求就足夠了。

2 月 24 日,Oxygen 協議宣布完成了 4000 萬美元融資,由 Alameda Research 領投,Multicoin Capital、Genesis Trading、CMS 等機構參投。這些頂級機構的關注也從另一方面確認了 Oxygen 的價值。

在與互聯網體驗幾乎沒有區別的 Solana 網絡上,結合上 Maps.me 的 1.4 億新用戶,一站式 DeFi 應用 Oxygen 協議或許可以成為 DeFi 世界的一匹黑馬。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。