无处不在的预言机:黄金时代

胖协议,瘦应用时代之后,最有价值的中间件将是预言机。

预言机在DeFi的应用:Price Feeds并不简单

在 DeFi 中被广泛采用的预言机主要有两种。一类是以Chainlink为代表的通用预言机,提供按交易量加权平均的价格(Volume Weighted Average Price),并与Aave 和 dydx 等主流的 defi 协议达成合作。另一类是DEX本身可以作为Price Feed的来源,利用TWAP(Time Weighted Average Price)来自动实现价格的推导运算,并开放接口给其它协议。

在DeFi这个领域中预言机的主要用法是作为Price Feed(喂价服务)。一个合格的预言机需要时及时准确地更新基础资产的价格。例如在 Chainlink 的价格反馈机制里,每当基础资产的价格变化 0.5%,就会自动触发价格更新。价格的实时准确性对于DeFi十分重要,尤其是在当下DeFi协议运用越来越复杂的模型,非及时的价格导致的连锁反应对协议造成巨大损失甚至于崩溃。

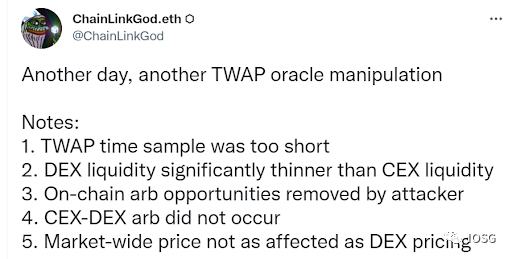

就在上周,Inverse Finance 因预言机故障而遭受重创,黑客通过该故障获得了 1560 万美元。通过利用 TWAP 预言机设计缺陷,该漏洞利用类似于典型的闪电贷款类型的恶意价格操纵。但它不是发生在一个区块内,而是发生在多个区块内。黑客手中的代币(INV)的总价值 ,飙升至 64.4 万美元,而市场公允价值为 1.7 万美元。这个事件是一个重要警示:对于预言机来说,提供准确且安全的价格至关重要,尤其随着抵押品类型愈加丰富,小类别币种在DEX的交易深度仍远小于CEX。

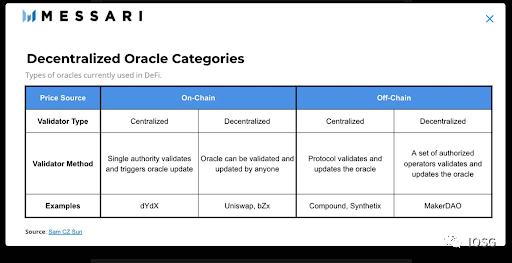

成为公众认可的预言机的另一个基本条件是去中心化,即它是否允许单点故障。许多去中心化预言机的倡导者声称,中心化预言机将使区块链的努力毫无意义。市场上应用最广泛的协议,如 Chainlink 和 Band 协议,都非常强调他们在获取链下数据的同时分散网络的架构。例如,Chainlink 将节点分成两个不同的部分,其中一组负责上传链下数据,而另一组则独立负责进一步的验证。除了 Compound 是仍然使用自己的中心化预言机之外,市场上的大多数DeFi协议都已经/正在计划与第三方预言机集成,这主要是因为它们广泛的市场覆盖和去中心化。

预言机可能是GameFi中的关键

Cryptomines是预言机在加密游戏领域被实际使用的一个案例。这个用例里体现的最独特的特性是,代币支付和铸造量可以通过oracle自动调整以保证其美元价值的稳定,这样,对于即使是对项目不完全熟悉的新人也能够以简单的数学预测他/她的回报天数。这种新颖的机制在 Cryptomines 的案例中称为“pancho”,游戏能够通过该功能持续获得新玩家。但是,上面提到的预言机是专门为管理代币价格而构建的,而不是像我们在大多数用例中看到的那样报告价格,因此它可能未必是每个游戏都需要的通用解决方案。

另一个被广泛采用的预言机功能被称为 VRF(verifiable randomness function 可验证的随机函数)。无论在基础设施层面,还是在应用层,随机性都是区块链的重要组成部分。例如,Axie 利用 Chainlink VRF 为铸造稀缺的NFT提供安全保障。在铸造期间,它可以抵抗会被攻击者操纵的可预测确定性。对于游戏玩家来说,VRF 可以在奖励必须以公平和随机的方式分配的情况,或者在打开包含随机游戏资产的战利品宝箱时实施。

预言机未来将成为嫁接不同生态的桥梁

虽然最近 DeFi 已经有些饱和,但我们认为,当新的基建加入这场游戏,预言机将有机会发挥更大的作用。传输到链上的链下数据会比单纯的喂价数据多的多。例如,要扩大目前的保险协议范围,有许多类尚未被利用的链下数据,如一个人的银行账户历史,全球市场的指标,即实际利率,定价指标如通货膨胀率/CPI等等。

NFT 预言机可以作为连接 DeFi 和 NFT 的桥梁。我们已经看到一些项目在朝这个方向发展,但还没有看到能实用的里程碑。想象一下,借款人可以把他们的 NFT 作为抵押品,主流代币(如Eth)不再是唯一的选择,资本利用率将随之大大提升。NFT 作为抵押品要面对的棘手问题是,要么 NFT 的清算过程可能不像代币那样顺利,要么借款人的习惯还没有培养起来,即没有人能忍受可能会失去他/她的 punk 的风险。考虑到 Gaming NFT 的属性相对接近于代币,我们预计,与 PFP NFT 相比,Gaming NFT 可能更适合用于借贷。此外,随着我们看到 Coinbase 开放自己的市场,甚至 Opensea 启用 Moonpay,以法币计价的 NFT 将大规模起飞。预言机会很乐意从中分一杯羹。

另一个预言机可能产生更积极的作用的方向是数据索引。在 The Graph 的引领下,随着我们看到独角兽应用在市场上的飙升,API 调用变得更加频繁。然而,一个主要的批评是,API 的策展和调用之间的不平衡仍是一大阻碍。我们已经看到许多策展者质押着Subgraph,但实际发生的API调用是随机且稀少的。我们分析我们看到的案例可知,有几个原因导致没有持续的调用。1. Dapps 可能只是偶尔需要调用某个API,而不是经常性地调用 2.Dapps 可能发现使用底层 API 并不像想象中那么有用,因此不再查询。

以 Twitter 的 API 为参考,建议的 API 的平均调用时间间隔为15分钟。然而,对于大多数流行的subgraph来说,调用的方式是相当随机的 — 对于 Livepeer 来说,也就是第2个几乎完全被策展的 Dapp,调用的请求量在去年6月至8月达到峰值,而在过去6个月,我们很少有请求发出。此外,发送调用请求的用户目前不需要支付任何 $GRT 代币(或者很少),尽管The Graph的原本模型假定用户是需要支付一定的代币去奖励索引者。目前,我们猜测是 The Graph 自己在补贴索引者。

预言机,作为 The Graph 和 Dapp 的中间人,能够使 web3 API 查询达到我们在 web2中看到的同等级甚至更高的活跃度。具体来说,预言机可以提供两项帮助,使整个动态过程有更强的稳定的绑定。为了帮助消除 The Graph 目前存在的问题,预言机可以通过获得所有的subgraph的访问权,然后提供 Dapp 最需要的最可靠的subgraph。此外,就像预言机最初擅长的,他们可以驱动链下 API 上链, 从而扩大 The Graph 的生态系统。想象一下,去中心化的社交应用可以以去中心化的方式访问 Twitter 数据库,并且在此过程中个人数据可以不被滥用。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...

IOSG

文章数量

41粉丝数

0