研報:DeFi衍生品賽道龍頭

基本情況

dYdX是一個基於以太坊开發的分布式數字資產衍生品交易平臺,主要是集中在期貨賽道,以訂單薄式在Layer2網絡上提供期貨交易、保證金交易以及現金交易。dYdX於2017年成立,2021年8月推出其治理Token,截止至12月27日,其流通市值為6.33億美元,總市值也已突破90億美元。

目前進展

自dYdX上线以來,一直備受關注,自2020年以來,dYdX迅速迭代。2020年8月在永續合約市場中集成Chainlink預言機,2021年4月全倉保證金永續合約全新 Layer2主網上线,交易量突破3億美元到10億美元再到30億美元,不斷創新高,吸引了衆多投資機構的青睞。自dYdX治理Token上线以來,備受加密領域各界人士關注。

投資機構

dYdX已經完成了4輪融資:

(1)2017年12月,獲得200萬美元種子輪融資,Polychain Capital、1confirmation、Kindred Ventures、Caffeinated Capital、Andreessen Horowitz、Abstract Ventures、1confirmation等衆多投資機構參投;

(2)2018年10月,獲得1000萬美元A輪融資,Bain Capital Ventures、Abstract Ventures、Craft Ventures、Andreessen Horowitz、Polychain Capital 、Fred Ehrsam (Coinbase 前合夥人)以及 Brian Armstrong (Coinbase CEO)等投資機構及個人投資者參投;

(3)2021年1月,獲得1000萬美元B輪融資,Three Arrows Capital 和 deFiance Capital 領投,新投資者 Wintermute、Hashed、GSR、SCP、Scalar Capital、Spartan Group、RockTree Capital 以及現有投資者 a16z、Polychain Capital、Kindred Ventures、1confirmation、Elad Gil、Fred Ehrsam 等機構跟投。

(4)2021年6月,獲得6500萬美元C輪融資,由Paradigm領投,流動性提供商QCP Capital、CMS Holdings、CMT digital、Finlink Capital、Sixtant、Menai Financial Group、MGNR、Kronos Research以及風險投資公司HashKey、Electric Capital、delphi digital和StarkWare跟投。

經濟模型

2021年8月dYdX推出治理Token DYDX,主要用途為社區治理、質押區塊獎勵、流動性區塊獎勵、作為平臺交易費。

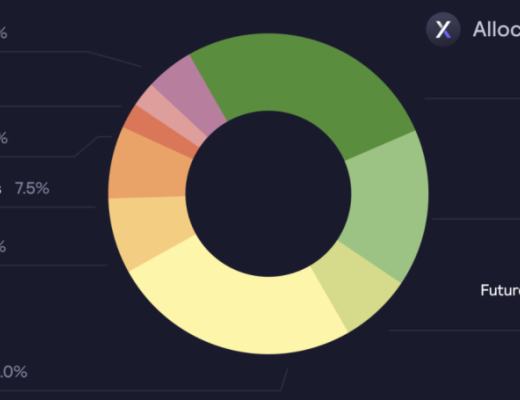

總體經濟模型是通脹模型。DYDX前五年總供應量為10億枚,五年以後按照每年最高為2%的通脹率增加相對應的DYDX通脹供應,具體通脹率由社區提案實施決策。前五年的10億DYDX,主要分配情況如下:社區50%(其中25%分配給dYdX Layer2協議上交易的用戶,7.5%根據公式分配給流動性提供者,5%分配給社區資金,2.5%分配給將USDC質押到流動性池的用戶,2.5%分配給質押到保險資金質押池的用戶),早期投資者27.73%,早期團隊成員15.27%,未來團隊成員7%。

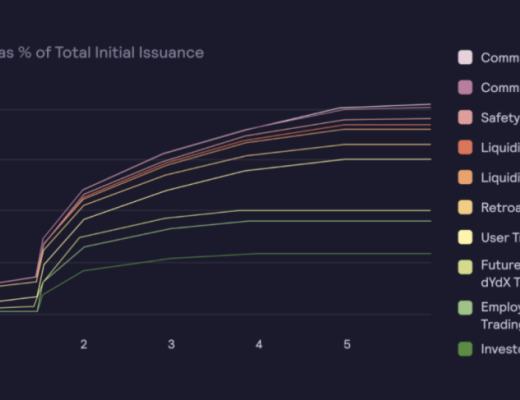

投資者、早期團隊成員和未來團隊成員的Token將會進行鎖倉,鎖倉18個月後开始進行釋放,將在48個月內進行釋放完畢。

所有DYDX的持有者均可對dYdX協議進行提案或對相應的治理進行投票,也可以委托給其他以太坊的地址。同時,持有者能夠通過質押 USDC 獲得 DYDX 獎勵,DYDX 獎勵將根據每個抵押者在池中總 USDC 中所佔的份額不斷分配。持有者必須在質押14天之後才能進行質押解鎖並提取質押者的 USDC。如果持有者不要求退出質押,則他們質押的 USDC 將持續到下一個質押周期。

DYDX分配圖

來源:https://dydx.foundation/blog/zh-CN/introducing-dydx-token

DYDX 5年內的流通圖

來源:https://dydx.foundation/blog/zh-CN/introducing-dydx-token

項目優勢

dYdX是最早成立並推出可用產品的期貨賽道的DEX,主要採用的是訂單薄式,买賣雙方進行自動做市,點對點進行交易。dYdX採用了與CEX類似的運營模式,能夠給用戶提供與CEX接近的交易體驗。目前,dYdX總鎖倉量為10.01億美元,處於DeFi賽道衍生品中項目的龍頭地位。

預期風險

雖然目前dYdX正在處於穩步發展過程中,但是由於期貨DEX賽道處於早期階段並且也在快速發展,類似的產品越來越多,競爭力越來越大,其龍頭地位有被挑战的風險。同時,dYdX偏中心化運營,也可能存在類似操作價格及其他暫未暴露的風險。

綜合評價

自dYdX上线以來,也是受到衆多投資者的關注和青睞,在Layer2开發出來以後更是直接成為DeFi衍生品的爆點。其治理Token DYDX的價格不斷上漲,反映了市場對於dYdX較好的反響以及較大的期望。若能夠持續不斷改進其出現的問題和方案,則dYdX的發展很有可能會再進一步。

綜上,dYdX值得持續關注。

本文為達瓴智庫公衆號原創,內容旨在信息傳遞,不構成任何投資建議。著作權歸 Daling Research 所有。

作者:Jane

排版:Shine

審核:Amber

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...