五大策略教你如何規避 DeFi 中的無常損失

五大策略教你如何規避 DeFi 中的無常損失

無常損失 (Impermanent loss,也稱“非永久性損失”),即由於向自動化做市商 (AMMs) 提供流動性而導致價值損失,是 DeFi 中提供流動性的固有風險。理解如何駕馭這種現象能夠讓流動性提供者 (LPs) 能夠更好地為 AMMs 提供流動性。本文將概述一些不同的策略,教你如何在 DeFi 活動過程中減少或避免無常損失。

什么是無常損失?

DeFi 生態系統中的去中心化交易所 (DEXs) 开創了自動化做市商 (AMM) 模式。AMMs 以流動性池為中心,流動性池由流動性提供者 (LPs) 驅動,這些 LPs 向這些流動性池提供 (存入) 加密資產,以供任何人 (交易者) 通過這些流動池進行交易。

其中的主要理念是什么?即交易員可以隨時通過流動性池來兌換他們想要的代幣,LPs 能夠在流動性池中的代幣被使用時賺取一部分的交易費。

然而,對於許多流動性池來說,它們的 LPs 在特定時間段內能否從交易費用中獲利,這是遠遠不能保證的。這是因為存在所謂的無常損失:由於 AMMs 工作方式的基本性質和加密貨幣的波動性,無常損失是向流動性池提供資產時的一種基本風險。

簡單地說,像 Uniswap 這樣的 AMMs 使用特殊算法來自動維持一個流動性池的資產比例平衡,比如維持 ETH/WBTC 池中的這兩種資產價值 50/50 的比例,而 ETH 和 WBTC 價格的波動會導致這一比例的再平衡 (rebalancings),在這種情況下,LPs 會承受與其初始存款相比的資金損失。

上圖:流動性池的概念,圖源:Finematics

這種損失也被稱為“非永久性”損失,因為只有當 LPs 在處於無常損失的時候撤出流動性資金時,這個損失才是永久性的。例如,由於市場波動,你在某個流動性池中的 LP 頭寸可能在今天遭遇無常損失,但明天這種無常損失又消失了,周而復始。

理解無常損失最簡單的方法是什么?

當 LP 頭寸的價值低於這些存入的代幣在公开市場上的價值時,就發生了無常損失。換句話說,比起向 Uniswap 上的 ETH/WBTC 池存入流動性資產,如果你在錢包中簡單地持有 ETH 和 WBTC 獲利更多,那么此時就發生了無常損失。

一個無常損失的例子

如果你依舊無法理解無常損失,這裏有一個簡單的例子可以幫助你進行理解。

假設你去 Uniswap,你想在 ETH/USDC 池中提供 1000 美元的流動性。如果當前的 ETH 價格是 1,850 美元,USDC 價格為 1 美元,且由於你需要在這兩種資產中各投入 500 美元的流動性,這意味着你最終將往該池中存入約 0.27 ETH 和約 500 USDC。

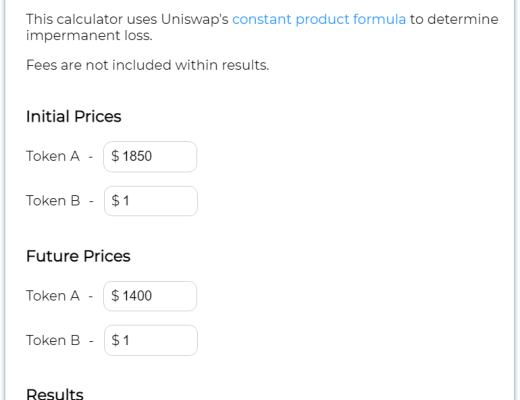

然後讓我們假設在幾個星期之後,ETH 的價格下降到 1400 美元。此時你的 LP 頭寸再平衡將使你的頭寸變成 0.31 ETH 和 434.96 USDC,總價值為 869.92 美元。相比較而言,如果你一开始只是一直簡單地持有最初的 0.27 ETH 和 500 USDC (而不是用於往 Uniswap 上提供流動性),那么此時這兩筆資產的總價值是 878.38 美元,比 869.92 美元多出了逾 8.50 美元。在這個假設的例子中,LP 遭遇了不到 1% 的無常損失(8.50美元/1000美元=0.85%)。

如果你對無常損失的計算感興趣,可以考慮使用 dailydef.org 的以 Uniswap 為中心的無常損失計算器工具:

https://dailydefi.org/tools/impermanent-loss-calculator/

截圖來源:dailydefi.org 無常損失計算器

緩解無常損失的策略

現在我們知道什么是無常損失,那么我們如何對抗它?在許多流動性池中,無常損失是一個不可避免的現實,但肯定有一系列的策略可以用來減輕甚至完全避免無常損失的影響。

以下是一些最基本的緩解無常損失的策略。

1. 避开高波動性的流動性池

像 ETH 這樣的加密貨幣資產不像穩定幣那樣與外部資產的價值掛鉤,所以它們的價值會隨着市場需求而波動。

要注意的是,以波動性資產為中心的流動性池是無常損失風險的最大來源。雖然像 ETH 和 WBTC 這樣的加密藍籌股可能波動較大,但其他小型幣種面臨着更大的日內價格波動的可能性,所以從無常損失的角度來看,它們的風險更大。

如果對你來說,避免無常損失是最為重要的方面,那么一個明智的選擇是,避免向高波動性的流動性池提供流動性。

2. 選擇錨定同一種資產的流動性池

諸如 USDC 和 DAI 等穩定幣都是錨定美元的價值,因此這些穩定幣總是在大約 1 美元附近交易。然後還有其他錨定同一種資產的加密資產,比如錨定 ETH 的 sETH 和 stETH,錨定 BTC 的 WBTC 和 renBTC 等等。

在這些錨定同一種資產的流動性池 (比如 USDC/DAI 池) 中,這些代幣之間的波動性很小。這種動態自然會對 LPs 造成很少甚至沒有無常損失。因此,如果你想成為 LP 並賺取費用,但又不想面臨大量的無常損失,那么選擇向這些錨定同一種資產的流動性池提供流動性是一個不錯的選擇。

3. 向質押池提供流動性

在 DeFi 中,並非所有的 LP 機會都來自於雙代幣流動性池。實際上,對於 LPs 來說,其他受歡迎的收入來源是質押池 (staking pools),質押池通常是用於保障 DeFi 協議的 (面臨資不抵債時的) 償債能力,而且質押池僅接受存入一種類型的資產。

比如,借貸協議 Liquidity 的質押池 Stability Pool:用戶向 Stability Pool 池提供 LUSD 穩定幣,以確保 Liquidity 協議的償付能力,作為交換,這些 LPs 將從 Liquidity 協議的累計清算費用中獲得分成收益。這樣的質押池中不存在無常損失,因為不存在兩種資產之間的比例再平衡!

4. 選擇資產比例不均衡的流動性池

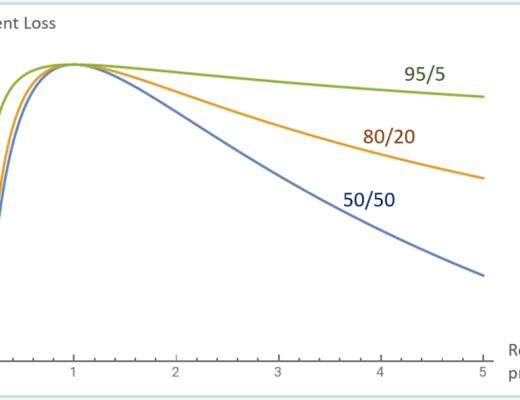

資產比例不均衡的流動性池是指池中的資產價值比率並非傳統的以 50/50 分割的流動性池。Balancer 以开創這種靈活的流動性池而聞名,該平臺上的流動性池中的資產比率可以是 95/5、80/20、60/40 等等。

這些資產比例對於無常損失會產生影響。例如,基於 80/20 的 AAVE/ETH 池的情況,如果 AAVE 的價格相對於 ETH 的價格上漲,那么鑑於該池的 LPs 的大部分風險敞口是 AAVE (佔該池中的 80%),因此價格波動帶來的無常損失影響要小於 LPs 為 AAVE/ETH 池提供 50/50 的流動性。

因此,向這種資產比例不均衡的流動性池提供流動性,也是一種緩解無常損失的途徑,盡管這依然完全取決於基礎資產的價格表現。

5. 參與流動性挖礦計劃

如今,流動性挖礦計劃 (即協議向最初的 LPs 分發治理代幣) 在 DeFi 中無處不在。為什么呢?因為流動性挖礦為這些 DeFi 協議提供了一種簡單的方式來實現協議治理的去中心化、吸引流動性,並贏得早期用戶的心。

然而,參與流動性挖礦還有另一個優勢,即在許多情況下,參與流動性挖礦獲得的代幣獎勵可以彌補 LPs 面臨的任何無常損失。實際上,如果你通過參與流動性挖礦在兩個月的時間裏獲得的代幣獎勵相當於你最初存入的流動性價值的 25% -100%,那么在此期間遭受 5% 的無常損失就不值一提了。

至少,這些代幣獎勵可以抵消 LP 遭遇的無常損失,因此作為 LP,你要時刻牢記那些提供激勵的流動性池。

總結

隨着 AMMs 越來越受歡迎,無常損失是越來越多的人將不得不應對的現象。好消息是,有一些可行的策略可以幫助你有能力和謹慎地做到這一點。

展望未來,Uniswap V3 最近的推出引入了「集中流動性」,即允許 LPs 在特定價格區間提供流動性,而不是像之前那樣必須接受在整個價格範圍 (零-正無窮) 提供流動性,這種方式處於 DeFi 領域最前沿。「集中流動性」放大了 LPs 的收益和無常損失,因此這是一種全新的、更高效的 LP 模式。隨着這種集中流動性模型繼續得到進一步採用,預計將看到更多關於無常損失管理的討論!

撰文:William M. Peaster,來源:Bankless

金色財經 > 區塊鏈 > 五大策略教你如何規避 DeFi 中的無常損失

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP飆升至三年新高,ChatGPT預言2025年可達5美元!

人工智能預測XRP何時可能達到5美元,並對新興山寨幣STARS給出看漲預測 全球交易者正在轉向Ch...

今日推薦|傳統金融巨頭Visa、摩根大通等正在積極推動資產代幣化

什么是代幣化資產?代幣化資產是資產所有權的數字化表示,存儲在區塊鏈上。這些數字代幣使得高價值資產可...

COW 單日翻倍領漲 DeFi 賽道,V 神最愛的 swap 有什么本領?

隨着特朗普的勝選,加密資產全线普漲,但最為矚目的項目當屬剛剛上线幣安的 COW,最高漲幅204%。...

今日推薦|DeFi 代幣飆升 30%,交易員預計在特朗普領導下 DeFi 將迎來“更友好”的環境

DeFi 公司擔心在美國證券交易委員會的監督下為其代幣實施“價值累積機制”——但隨着當選總統唐納德...