解讀4種投資策略:2021年DeFi的表現是否優於以太坊?

在DeFi的爆炸式增長中,出現了無數新項目、工具和全新構想新金融產品的設計方式。這種創新伴隨着成長的煩惱和風險。因此,DeFi通常需要更多的實踐。這是一種非常不同的體驗,與許多加密貨幣投資者所習慣的設置和忘記它的方法截然不同。

文章將探討積極參與DeFi的一些獨特考慮因素,探討持有現貨ETH、一籃子DeFi治理代幣與積極參與收益農業之間的回報差異。將涵蓋以下方面的概念和工具:管理收益和風險敞口;衡量被動和主動策略之間的回報差異;參與主動策略的成本。

01 管理收益和風險敞口

接受加密貨幣空間是實驗性的並且充滿風險,但並不意味着人們應該忽視風險管理。相反,投資者需要逐漸意識到,相對於現有的基准和可比策略,他們所承擔的風險有多大。

了解傳統金融所使用的指標,往往有助於了解風險/回報狀況。下面將研究交易員通常用於跟蹤風險和業績的一套指標,並展示這些指標在DeFi和ETH的對比中是如何發揮作用的。本文在分析中比較了4個策略在6個月內的情況。

a.購买並持有ETH。

b.購买並持有DeFi Pulse Index(DPI),一籃子藍籌股DeFi代幣。

c.一個受歡迎的Sushiswap農場(SUSHI-WETH)的Yield farming(收益率養殖)。

d.在Yearn Finance上用穩定幣進行Yield farming。

策略工作原理

在對四種策略進行比較之前,這裏先簡單介紹一下每種策略的工作原理。每一個都是在2021年1月1日獲得的1萬美元的模擬頭寸,以跟蹤表現。

买入並持有ETH

該策略是許多DeFi參與者的基准,是本報告中比較每個策略的基准。

买入並持有DeFi Pulse Index(DPI)

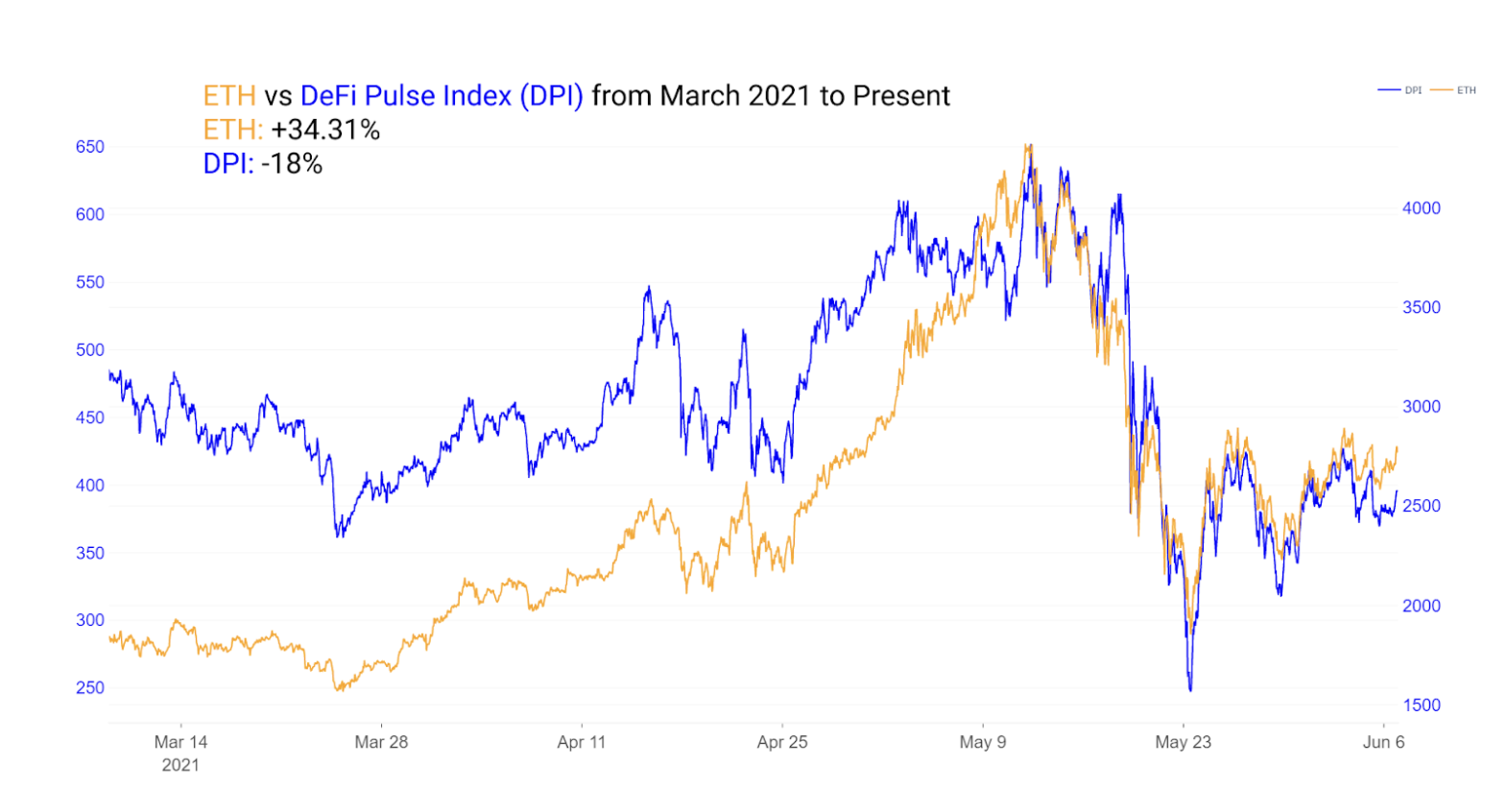

DPI是市值加權的一籃子DeFi治理代幣。它是一種被動指數,旨在反映DeFi代幣的性能。DPI是DeFi中衆多可用指標之一。該指數在每個月的第一天重新平衡。

在Sushiswap上治理代幣的收益率養殖

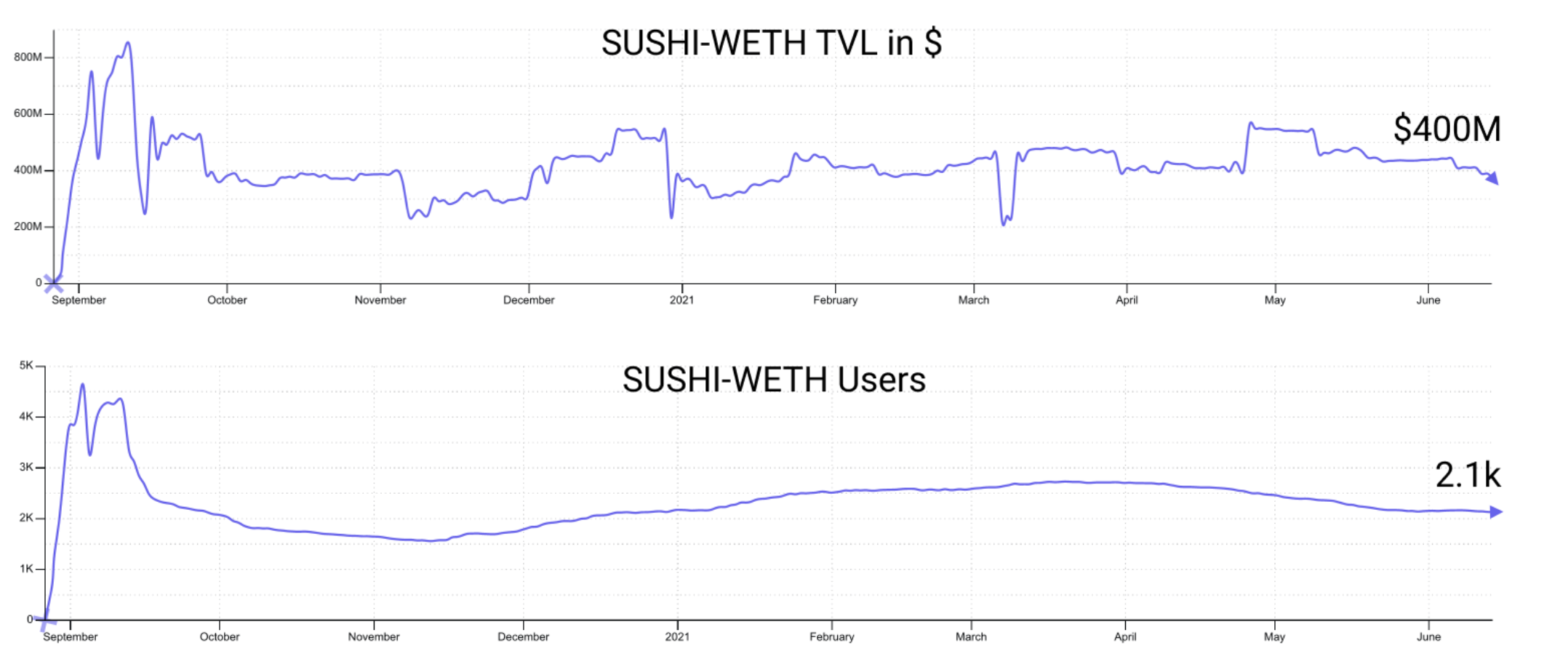

Sushiswap上存在許多收益率不同的資金池。出於本文的目的,將使用Sushiswap中第三大的SUSHI/WETH池(約4億美元TVL)。該池在2020年和2021年初備受歡迎,因為與Sushiswap中的其他池相比,它的獎勵有所增加。在2021年初,SUSHI的獎勵達到100%,到今年6月的年利率約為20%。

流動性提供者能夠質押他們的LP頭寸,以獲得SUSHI的收益以及來自池的費用。交易者可以選擇持有他們在策略中收到的SUSHI代幣,或立即認領和出售。出於分析目的,假設交易者立即賣出來計算回報,並忽略歸屬時間表(在一段時間內解鎖)。

在Yearn Finance上穩定幣的收益率養殖

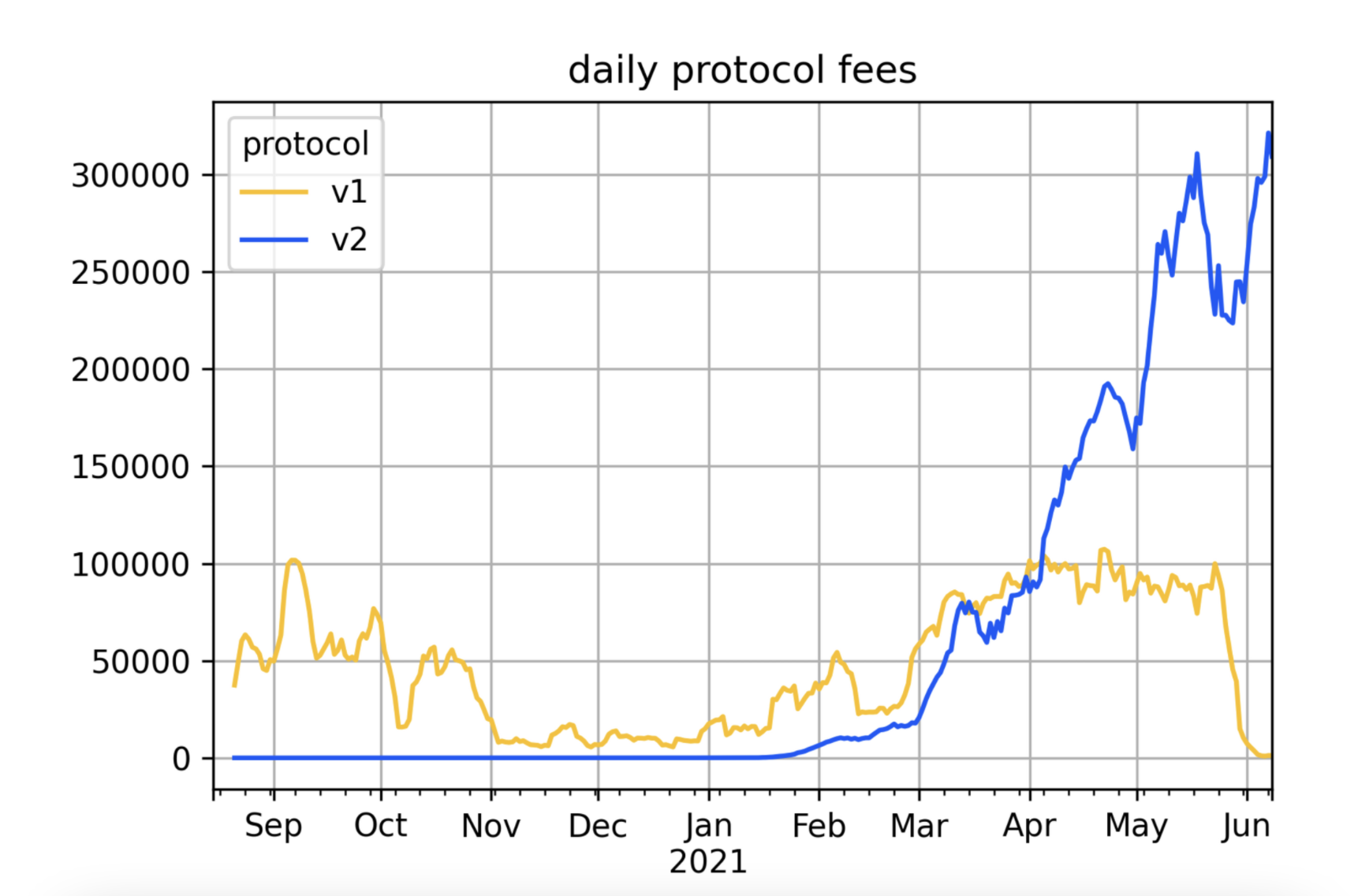

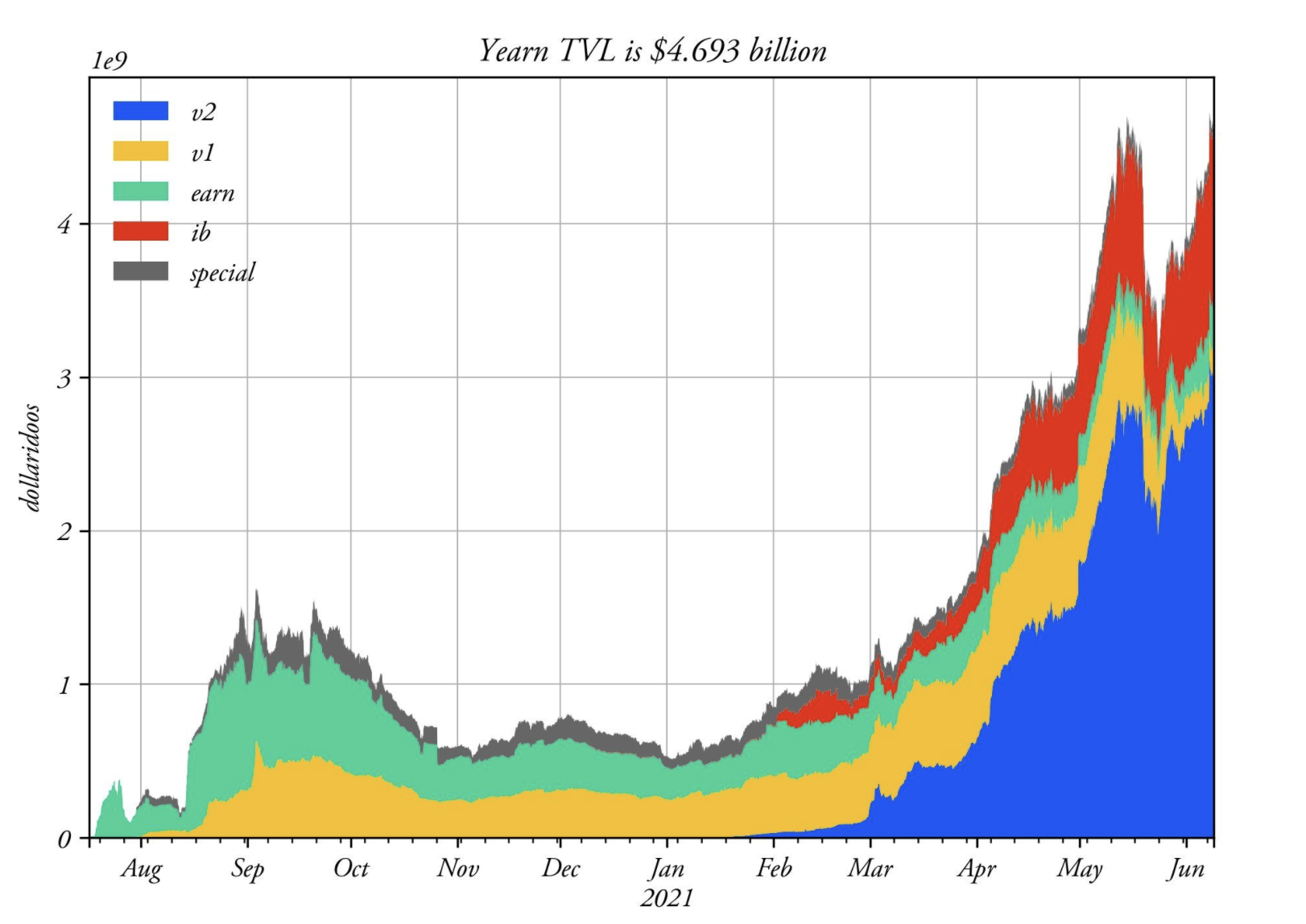

在Yearn存入穩定幣為存款人提供收益。Yearn策略供應商創建了為儲戶帶來收益的策略。作為回報,該平臺收取2%的管理費和20%的績效費。

交易者愿意為Yearn策略師的附加價值支付這些費用。盡管市場低迷,但Yearn的資金已經飆升至歷史最高點。

通過跟蹤yvDAI Vault(金庫)的歷史存款年收益(APY),可以在此策略中計算出儲戶的回報率。

本將比較4個策略從年初开始的所有歷史表現,介紹一套基本的性能指標。

測量Alpha

Alpha在金融中被用作衡量業績的指標。它通常被認為是投資積極回報指標,根據一個市場指數或基准來衡量一項投資的表現,該指數或基准被認為代表了整個市場的走勢。

當投資者提到alpha時,他們通常指的是一個策略相對於某些定義的基准所產生的超額回報。這是對alpha的非風險調整的衡量。

首先使用DeFi Pulse Index(DPI)來衡量購买和持有ETH與購买和持有DeFi治理代幣的對比。可以看到,對回報的簡單比較表明,DeFi治理代幣在今年的大多數時間段內表現明顯低於ETH。從3月份开始,DPI對ETH的回報最差,下降了18%,而ETH在同一時期增長了30%。自2021年开始,DPI上漲2.8倍,ETH上漲3.6倍。

在2021年DPI對ETH產生了負的alpha值。

就2021年的總回報而言,DeFi的參與規模在很大程度上落後於ETH。接下來,比較下买入並持有ETH與Yearn Finance穩定幣養殖的總回報。

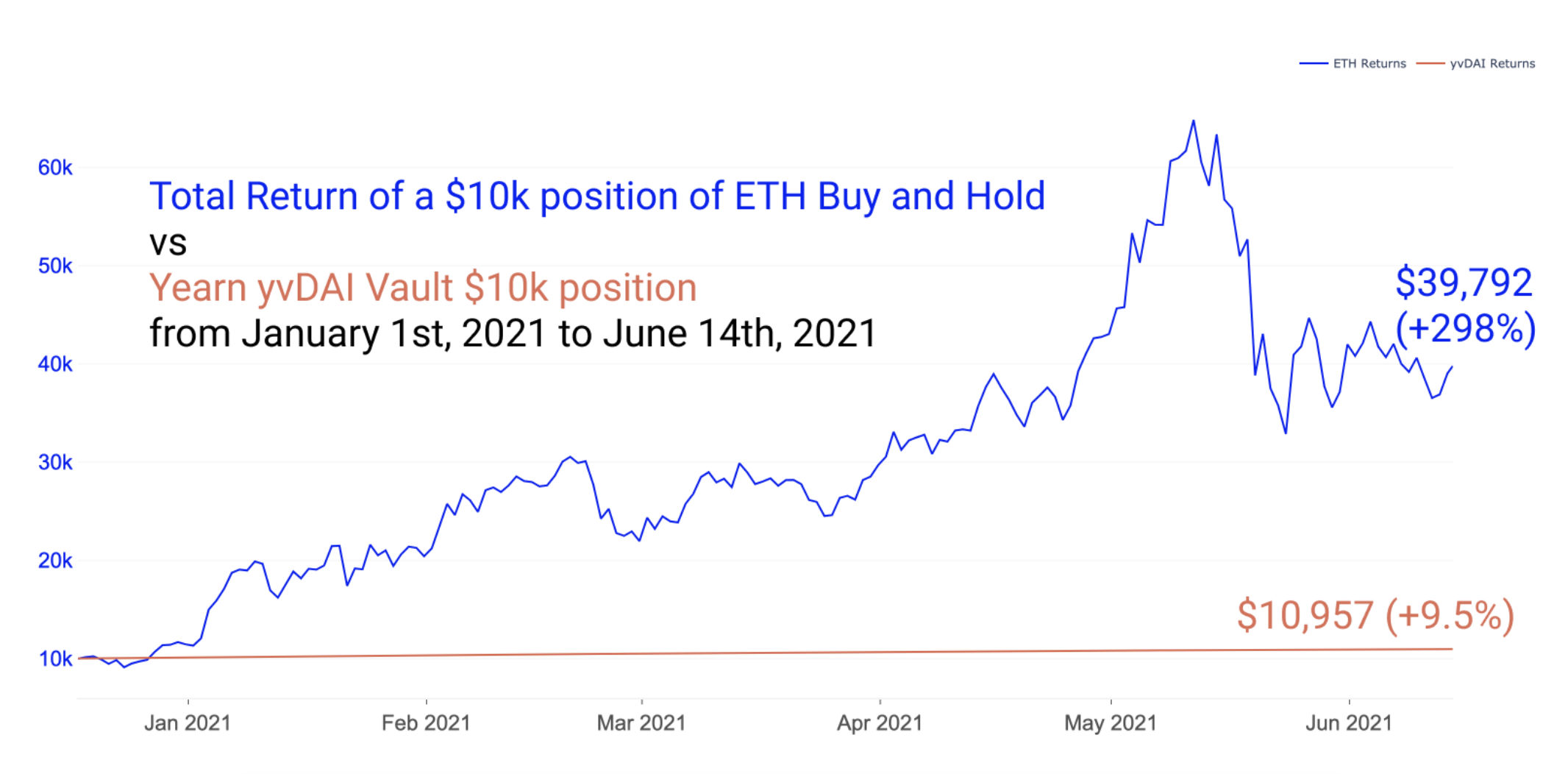

ETH自年初以來的運行是具有歷史意義的。因此,穩定幣策略的表現不及ETH买入並持有的策略也不足為奇。在這一年中,Yearn的yvDAI金庫的平均APY約為15%。如下圖所示,穩定幣策略顯示出一條持平线,因為它今年的表現遠不如ETH。

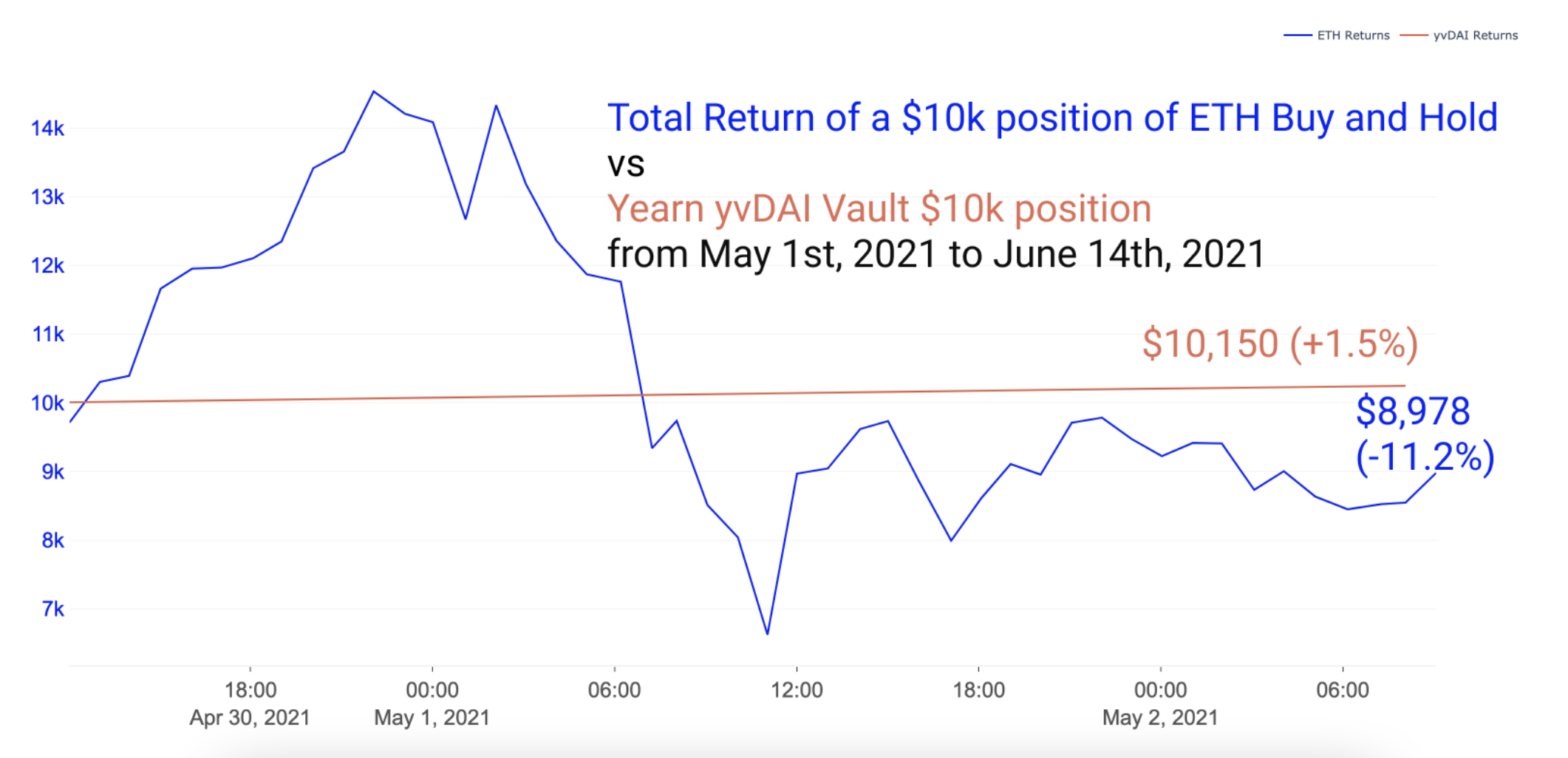

話雖如此,穩定幣策略在各種特殊的時間範圍內表現都優於ETH。例如,自5月初以來,ETH买入並持有的表現明顯落後,而Yearn stables的APY徘徊在8-12%左右。這顯然與簡單持有現金的情況類似,但通過將現金存入Yearn,交易者在獲得收益的同時主要是在規避風險。

根據本文挑選的時間段,yvDAI已經產生了超過ETH买入和持有策略的alpha。一些交易者將其投資組合的一部分一直鎖定在yvDAI或其他Yearn穩定池中,以產生收益,同時持有穩定池以在下行期間獲得买入或進入具有高收益池的機會。

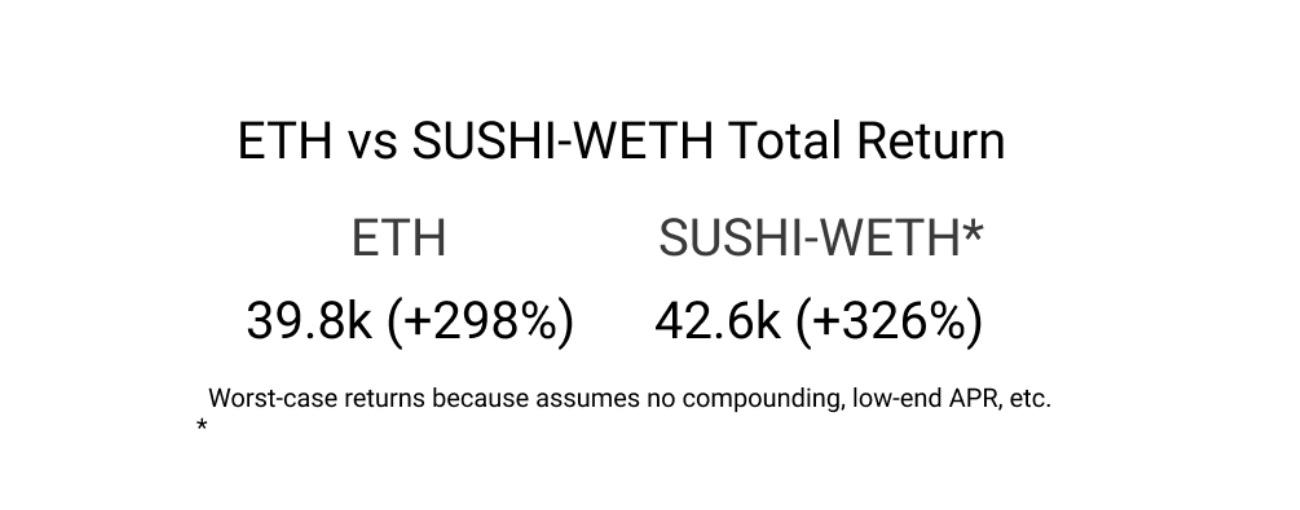

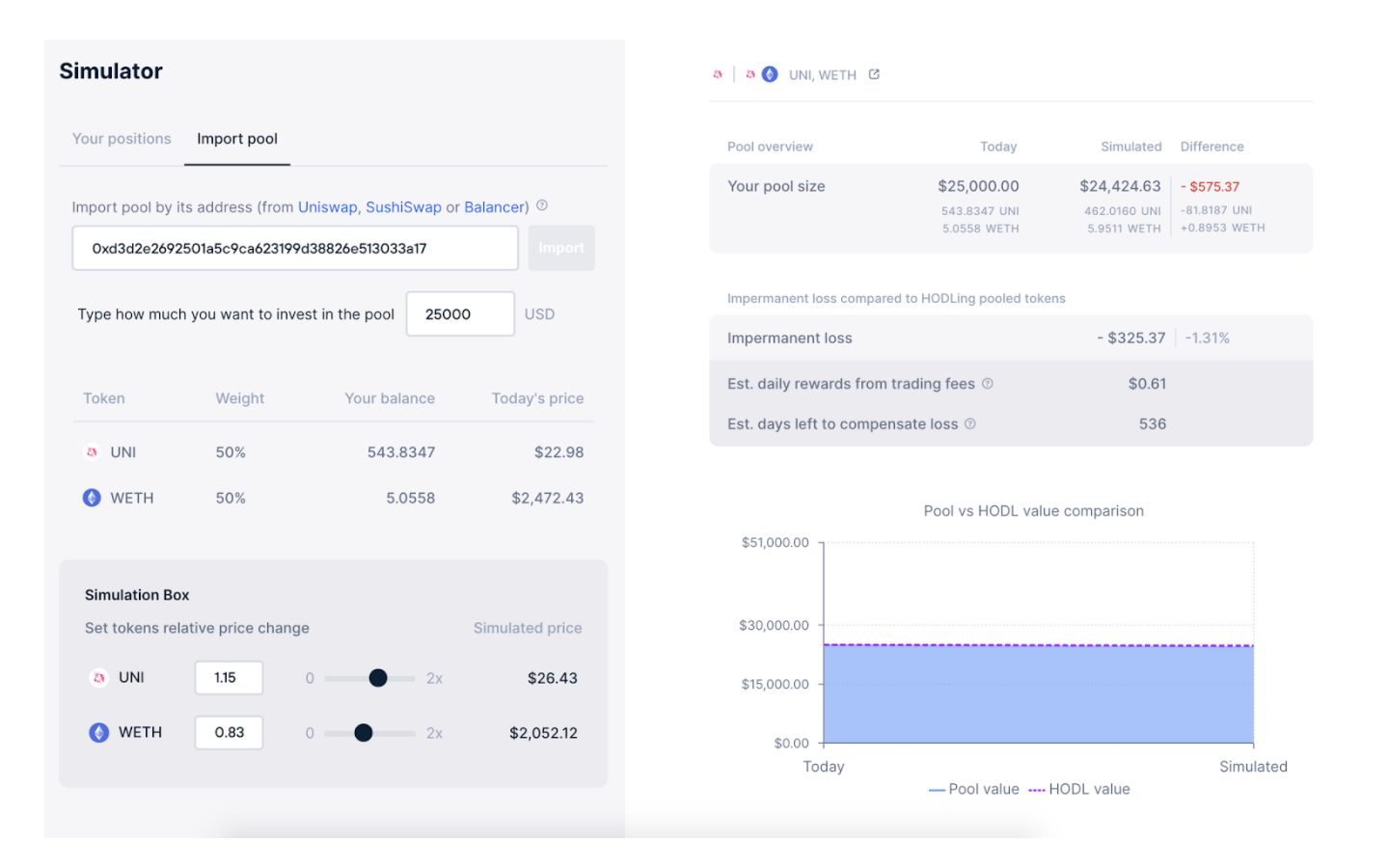

最後,衡量ETH买入並持有與收益率養殖的總回報率,即根據Sushiswap上SUSHI-WETH池的提升獎勵。由於呈現給用戶的選擇和AMM(自動化做市)的行為,這種分析變得有點復雜。在這個模擬中,忽略SUSHI-WETH chop,假設立即出售獎勵,並忽略6個月的歸屬期。在Croco Finance中運行了一個簡單的模擬,可以看到資金池开始為10000美元,在扣除費用和非永久性損失後,結束時達到了3.2萬美元。

在3.2萬美元的基礎上,該策略還增加了額外的Sushiswap獎勵。在所有費用、非永久性損失和激勵流動性獎勵(SUSHI)加在一起後,在此期間實現了最終價值。該數據根據SUSHI-WETH LP質押者在6個月期間平均140% APR的SUSHI獎勵計算得出。收益被模擬為可能出現的最壞情況,沒有復利、底部的APR以及投資標的的糟糕時機等。

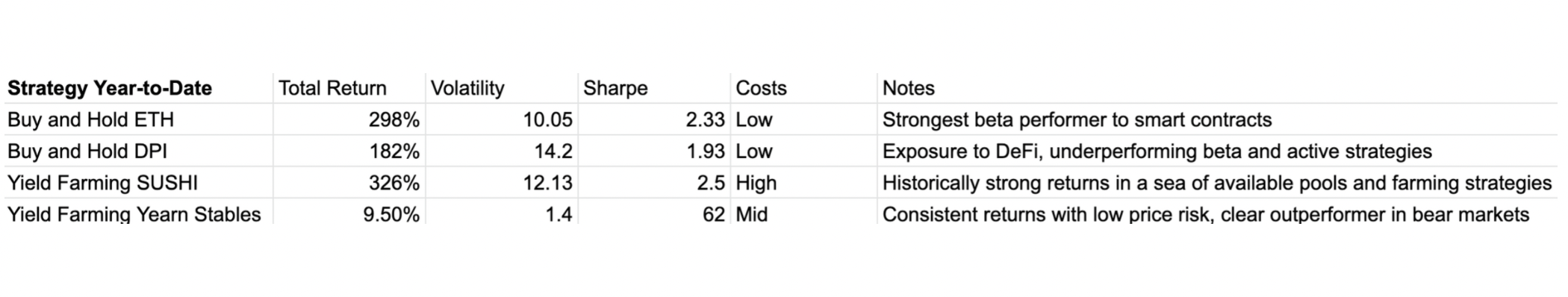

如圖所示,在年初至今的總回報中,簡單地买入和持有DeFi治理代幣的表現明顯低於ETH买入和持有。積極參與SUSHI-WETH池的表現則優於ETH 买入和持有。值得注意的是,在大多數時間段內,穩定幣策略的表現優於ETH,現金策略的表現也是如此。

總回報顯然不是唯一重要的指標。接下來,研究將衡量波動率和風險調整指標。

02 波動率

波動率旨在衡量一段時間內回報的分散情況。標准偏差最常用於測量該值,它是使用歷史回報方差的平方根計算的。更高的標准偏差意味着更高的波動性。

在所有條件相同的情況下,交易者希望波動性較低。當交易者創造超額回報而不增加相對於基准的波動性時,就獲得了風險調整後的Alpha值。

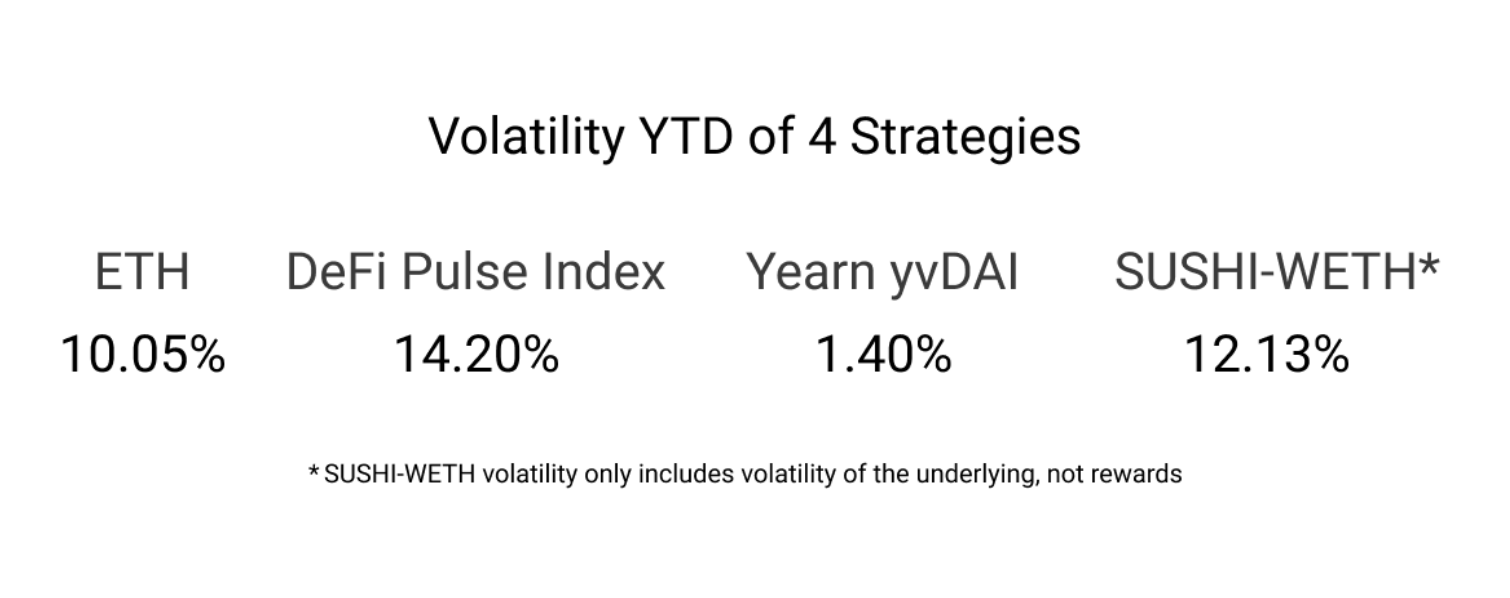

衆所周知,加密資產的波動性很大。但是加密策略不一定是這樣。下圖可以看到四種策略的波動性。可以發現,雖然Yearn Finance策略在總回報方面表現不佳,但其波動性可以忽略不計。尋求穩定回報但低波動性的交易者可能會覺得yvDAI金庫非常具有吸引力。同樣,SUSHI-WETH策略獲得SUSHI獎勵的同時,吸收了ETH帶來的部分DeFi波動性。無論SUSHI-WETH對對衝了怎樣的波動率,它都會遭受非永久性損失。以下波動率僅反映標的物的波動率,扣除費用後,它實際上吸收了部分波動率。

注意:風險也可以表現為DeFi中純價格波動以外的方式,即智能合約風險。

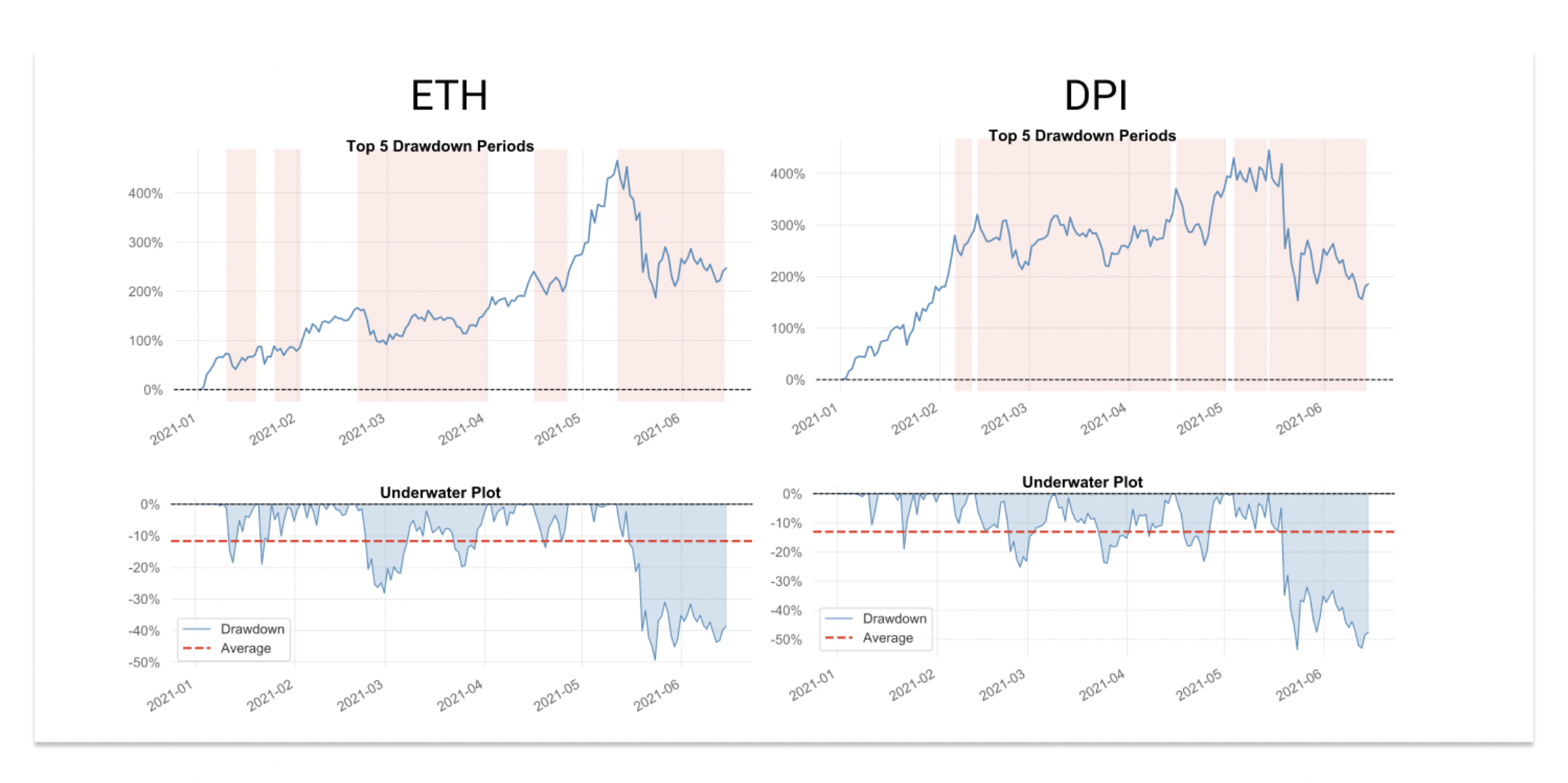

交易者還喜歡使用資金回撤來了解市場下滑期持續的時間和程度。以ETH和DPI之間的區別為例:

DPI的回撤時間明顯長於 ETH。

DPI的平均回撤幅度略超過ETH。

ETH的最大跌幅達到約49%,而DPI跌幅則達到了52%。

03 風險調整指標

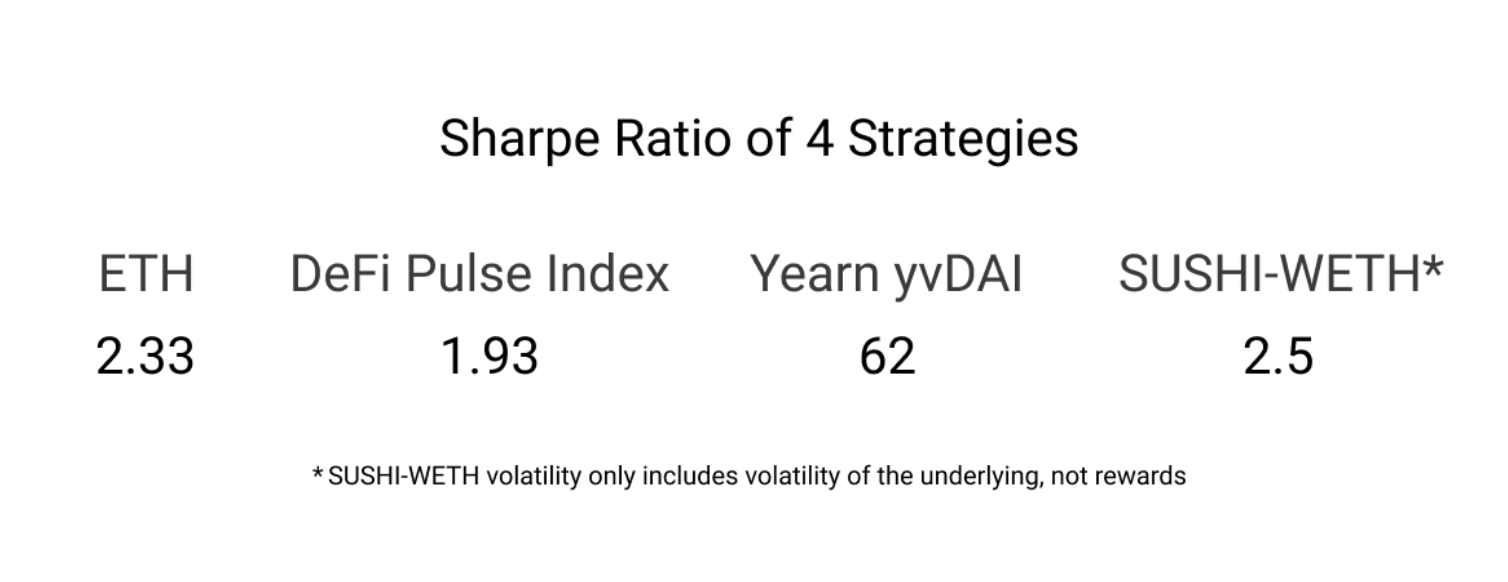

夏普比率(Sharpe Ratio)是一種流行的風險調整指標,旨在衡量波動性的回報。傳統金融不斷考慮風險調整後的回報,因為他們總是考慮保全資本。

夏普比率的計算方法是將收益率減去無風險利率,然後除以收益率的標准差。它在計算中同時捕捉了上行和下行的波動性。

在這種情況下,10 年期被用作無風險利率。需要注意的是,yvDAI夏普比率非常高,因為它是一個穩定的策略。由於研究在這種情況下使用10年期國債利率(1.5%),因此該策略的夏普比率非常高。這是因為該頭寸的波動性可以忽略不計,資產僅相對於無風險利率上升。這種風險偏低、收益遠遠超過無風險利率的策略是非常罕見的。SUSHI-WETH的夏普比率也受到SUSHI獎勵和收取的費用創造的超額回報補貼;任何下行波動都會受到略微抑制,上行波動會得到提升。

注意:智能合約被利用或協議失敗的特殊風險並不體現在純粹基於價格的r/r指標中,例如Sharpe和Calmar Ratio。

此外,交易者必須考慮到被漏洞利用耗盡的礦池所帶來的獨特風險。

應用的指標

通過理解和應用這些指標,可以了解策略在各種環境中的歷史表現。例如,當市場受到影響時,風險承擔策略受到影響,而穩定的farming池繼續看到上升空間。一些交易者選擇在所有市場的stables中持有一定比例的投資組合,以產生收益,同時也擁有可用於逢低买入的資金。

注意:過去的表現絕不代表未來的回報,過去智能合約漏洞利用的安全性絕不代表未來智能合約的安全。

主動策略的成本

參與主動策略會產生一些主要成本,上述分析忽略了這些成本。在足夠大的規模下,一些成本變得可以忽略不計,另一些則仍然相關。下文將涵蓋:Gas費用,非永久性損失(無常損失),市場影響、交易費用和其他費用。

Gas費用

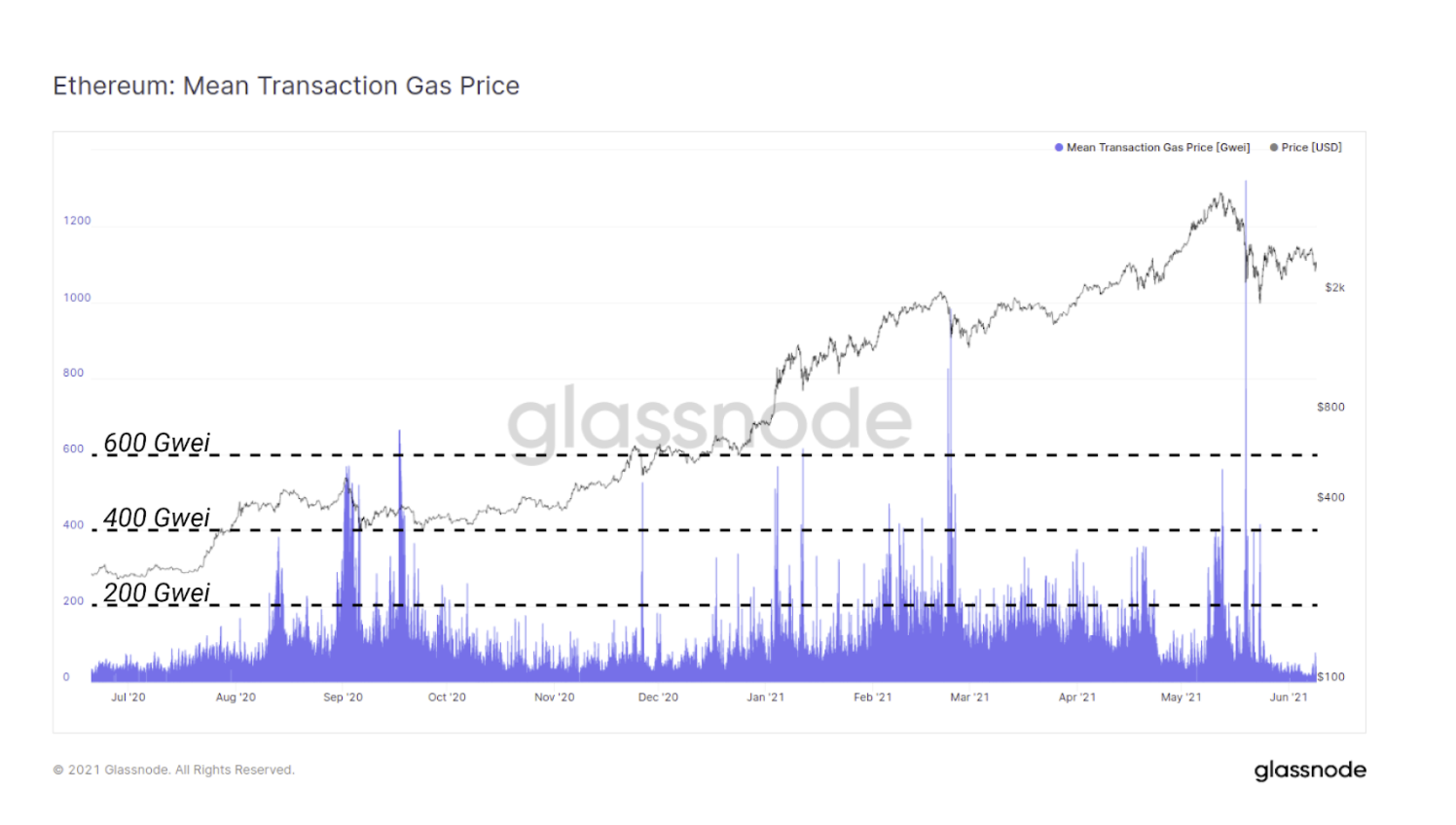

Gas成本是Yield farmers(農民,指通過為DeFi提供流動性賺取收益的人)必須考慮的重要投入,對於較小的倉位規模來說,Gas費用變得越來越昂貴。

DeFi中的每個核心操作都會產生相關的Gas成本:基本代幣轉移、交易批准、掉期交易、Pooling代幣、質押LP位置、領取獎勵以及匯集和質押復合索取獎勵。

七個關鍵操作,這些操作的總Gwei大於400 Gwei,當前Gas平均價格約為10 Gwei(大於50美元)。該價格相比牛市高峯期已下降90%。在高峯時期,平均Gas價格很少低於75-120 Gwei的範圍,這意味着這7個關鍵行動的成本經常超過1500 Gwei,在這些Gas價格下意味着每個操作都需要支付超200美元來交換、匯集、抵押和索取獎勵。

在一個月的時間裏,管理少量的頭寸,投資者的存款和提款的總成本可以輕松達到數百美元。對於許多DeFi參與者而言,進入和退出資金池和抵押頭寸的Gas成本往往是最大的支出。然後,必須考慮到Gas價格的波動,因為歷史上Gas價格已經達到並維持在較高的水平。

非永久性損失(無常損失)

上文提到了無常損失。資產不同的礦池可能會因無常損失而遭受重大損失。基本池由一對50/50的治理代幣與另一個代幣構成。治理代幣遭受重大波動。這種“非永久性損失”是由於AMM池的運作方式而產生的。套利者努力保持這些50/50池的平衡和適當定價,從價格套利中獲利。

由於資產價格與存款時間存在差異,因此這種價格套利會導致非永久性損失。較大的背離會導致更多的無常損失。交易者可以預期到DeFi中幾乎所有風險投資農場中都會出現某種程度的重大無常損失。它們目標是在流動性挖礦獎勵和收取的交易費用方面超越這種損失。

需要注意是,在以下模擬中,1.15 倍的UNI和0.83倍的ETH會導致1.31%的頭寸因無常損失而造成損失。該模擬顯示了收回此費用值所需的天數。回收這個損失的另一種方式是,價格恢復到原來的價值,因此是“非永久性”。

Croco.finance模擬器

其他費用

許多平臺都有使用該協議的交易費用結構。這些是為協議庫和代幣持有者收取收入的機制。例如,標准的DEX費用通常約為0.30%。

滑點(slippage)是交易者預期價格與交易結果價格之間的差額。若交易額預期為1000美元,淨交易額為990美元,則將下滑1%。

價格影響對規模較大的交易者尤其重要。交易者使用聚合器和專門構建的算法,以最大限度地減少因AMM和訂單簿中流動性不足而造成的價格影響。在低流動性環境中,小型交易者可能會因價格影響而損失幾個基點。較大的訂單預計會受到明顯更高的價格影響。大額訂單進入流動性較低的市場,通常可以創造有吸引力的套利機會。

生態系統中的其他費用包括管理費、績效費和提款費等費用,可以說都是由Yearn推廣的。這些是支付給策略开發商,財務部門,有時甚至是持有者的基本費用。

战略成本

購买並持有ETH顯然是成本最低的策略。這種策略的唯一費用是交易所費用。

买入並持有DPI的成本也同樣較低。這是使用像DPI這類指數的優勢。額外費用將包括0.95%的流媒體費用,這可以被認為等同於管理費用。

Sushiswap的Yield Farming將產生交換資產、合並資產和抵押LP頭寸的Gas成本。在1年的時間裏,SUSHI-WETH沒有遭受重大的非永久性損失。反而它從年初至今的費用和SUSHI流動性激勵措施的額外獎勵中獲利6%。

Yearn Finance中的Yield Farming Stables是一種相對更節省Gas的策略,只會產生交換到Stables和存入池的Gas成本。

結束語

對於闲置的买入和持有策略來說,DeFi的回報率一直很低。在大多數時間範圍內,DeFi治理代幣的“买入並持有”策略的表現普遍落後於ETH。然而,許多積極策略的表現都優於ETH,在下行波動加劇期間,積極轉向穩定幣農場(Farms)的策略表現也同樣優於买入並持有ETH。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論