放弃「内卷」 Uniswap死磕流动性

每一个新出现在DeFi世界的去中心化交易所(DEX)都会对标Uniswap,它是以太坊链上最大的DEX。

DEX之间的竞争维度也越来越多,从比锁仓总额(TVL)、交易量,到比用户量,现在它们开始比功能性。除了去中心化地交易各种加密资产,一些DEX平台介入到存币生息、为创新项目融资、引入金融衍生品甚至购买彩票等功能。如同中心化交易所(CEX)的运营模式的复制,DEX们大有内卷之势。

反观Uniswap,它似乎放弃在场景功能上与同行内卷。从v1、v2版本到目前已经上线了不到1个月的v3版本,Uniswap一直在AMM(自动做市商)这条DEX的生命线上升级。在用被动流动性的方式解决了点对点的交易后,它迈向了精细交易深度的新台阶。

Uniswap v3实现聚合流动性后,16亿美元的TVL连v2版的一半都达不到,但1.42亿交易量是v2版本2倍。用较少的锁仓资金实现了更高的交易量,Uniswap v3的确提高了资金的效率,这正是它的阶段性目标之一。

但有跟踪研究的数据表明,v3在流动性提供者(LP)的无常损失方面还没有带来明显的改善,需要等待LP们的策略进步,也需要得到Layer 2这类低Gas费环境的支持。

让LP从被动提供流动性提升到主动管理流动性,既需要时间,也需要相关工具的完善;而向Layer2网络迁移已经在Uniswap的计划之中,只是早前盯准的Optimism链主网要到7月才能面世,焦急的社区快速投票,几乎百分百地同意了Uniswap v3先登Arbitrum网络。

当费率和速度都得到改善后,Uniswap带火的AMM模式才有机会与传统订单簿模式的CEX们一较高下。

低TVL创造出高交易量

Uniswap v3已在以太坊上运转了26天,截至北京时间5月31日凌晨3时,v3上的加密资产总锁仓额(TVL)为16.5亿美元。如果从正式上线时的5月5日看,TVL一直处于上升状态,但如果对比v2版本48.1亿美元的TVL指标,v3对流动性提供者的「吸金」能力看上去弱了很多。

相反,在交易量指标上,v3的水准已经超过了v2。5月31日凌晨3时许,Uniswap v3的24小时交易量为14.2亿美元,同时间内,v2仅为6.86亿美元。也就是说,v3的交易量已经超过了v2的两倍。

OKLink数据显示,自Uniswap的新版本上线后,v2的交易量呈现逐渐下降的趋势,30日内日交易量最高时为50.4亿美元,目前已经连续4天低于10亿美元。反观v3,从上线之初的1.7亿美元交易量不断攀升,最高时达26.2亿美元,有半个月时间都保持在10亿美元以上。

以5月16日v2创下50.4亿美元的月交易高峰看,当日的TVL为75.3亿美元;而在v3上,5月19日市场大跌时,交易量创下月内新高,达26.2亿美元,但当日的TVL仅为8.8亿美元。

数据表明,Uniswap v3用低锁仓资金的水平创造出了高交易量,一定程度上实现了新版本想要达到的目标——提高资本的效率。

至少,从数据上看,作为去中心化交易应用,新版本的Uniswap对LP流动性锁仓资金的依赖性小了很多,集中流动性或叫「聚合流动性」的新设计正在发挥作用,它允许流动性提供者(LP)自定义的价格范围,支持他们将资金集中在大部分交易活动范围内。对于单纯的Swap(币币兑换)用户来说,这样的设计强壮了交易深度。

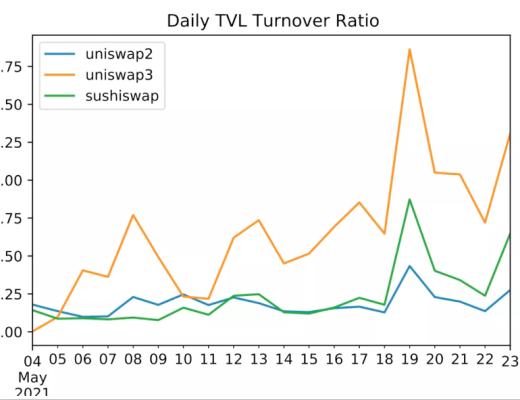

3个DEX的每日TVL周转率比较(数据自IOSG)

「资本效率高确实是v3的一个特点。」区块链投资机构IOSG的分析也得出这样的结论。该机构研究者跟踪观察了Uniswap v3的每日TVL周转率,并将其与v2和Sushiswap进行比较后发现,v3的TVL周转速度更快,「比如高峰期5月19日的市场崩溃,给v3提供1美元TVL,能转化为超过1.7美元的交易量……相同情况下,v2只产生约0.2美元的交易量。」

此外,IOSG还利用DEX聚合器数据验证到,v3的确为交易用户提供了更优的价格。该机构跟踪了Matcha和1inch这两款聚合器——为了给终端用户提供最优价格,它们会将大部分的交易量发送到最具竞争力的交易市场中,「我们观察到一个趋势,即聚合器将大部分的数量分配给最新的Uniswap版本,这意味着更好的定价。」

等不来Optimism 先上Arbitrum

不浪费锁仓资金,提供最优价格,从目前的数据看, Uniswap v3的确提高了资金的效率。但在IOSG看来,v3对比v2,并没有解决无常损失的问题,只是损失的大小可以由LP的行为来决定。

IOSG指出,在Uniswap v2中,被动管理资金的LP相对于套利者而言是静态的;而在v3中,LP和套利者都有定价权。当LP与套利者在市场波动中博弈时,活跃于市场并主动管理头寸的LP才能制约套利者的影响,保护自己不在高波动市场中受损。

该机构根据v3的规则举了一个例子——假设为ETH-DAI提供流动性。

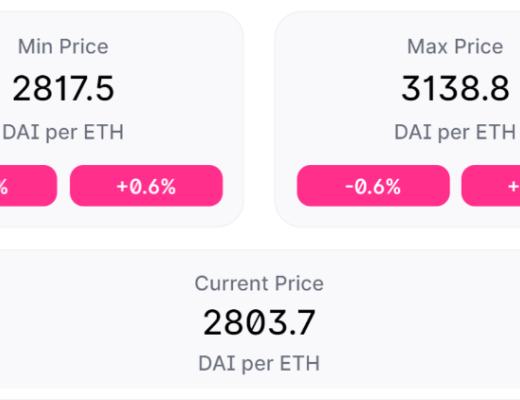

IOSG以ETH-DAI池解释LP的风险敞口

「资金到ETH价格超过2817.5美元才开始活跃,假设ETH的价格最终上升到3138.8美元以上,LP的仓位将完全由DAI组成(v3规则),并且LP对ETH进一步上升的风险敞口为零。之后,DAI的流动性将不活跃,直到ETH价格回落到范围内。假设ETH在某一时刻跌回区间内,并继续跌至2817.5美元以下,LP仓位将完全由ETH组成。」因此,在ETH上涨的情况下,LP失去了价格上涨的敞口;在ETH下行的情况下,LP得到了100%的下跌风险敞口。一旦中心化交易所和Uniswap之间的价格滞后,套利者将压制LP。

这就意味着,不主动根据市场价格调整做市价格范围的LP,将可能遭遇更大的无常损失。IOSG还发现,在Uniswap v3中,套利机器人贡献了大规模的交易量。这也意味着,手动化操作的LP大概率「打不过」使用机器人套利的科学家们。

一个现实的问题是,波动市场下,在不同的价格范围内调整锁仓资金,对于LP来说是需要付出Gas费成本的,部署在以太坊上的Uniswap v3无疑不够友好。而不调整资金池,LP一方面会面临潜在的无常损失,另一方面也意味着收益率的下降。这样的现实大概也是v3内的TVL尚无法超越v2版本的原因。

IOSG认为,LP对头寸的管理成熟、主动管理工具的丰富将逐渐解决v3现存的问题,而且Layer 2部署和低Gas费的环境也支持更积极的LP策略。

当然,Uniswap社区早已注意到Gas高成本对生态发展的制约。在v3版本发布前,团队就表示将在Layer2网络上部署新版本,当时选择的解决方案是支持以太坊EVM的Optimism网络,奈何该网络至少要到7月才开启主网。

Uniswap社区坐不住了,5月27日,社区KOL、也是Compound 创始人的Robert Leshner 发起了投票——是否应该将 Uniswap V3 部署至 Arbitrum网络。该网络也是Layer2的解决方案,且将在28日开放主网。

Leshner解释,谁也不知道知道哪个网络更具吸引力,「如果Uniswap 只决定部署在 Optimism,结果Arbitrum是最受欢迎的Rollup方案,那就会利好竞争对手……将v3部署在Arbitrum, Uniswap不需要更改任何合约就能在短期内解决高Gas费问题。」

两天时间的投票最终得到了压倒性的胜利,社区以将近100%的支持率通过了在Arbitrum部署Uniswap v3的提案。

别人创新功能 Uni雕琢流动性

从2018年11月Uniswap诞生,到如今已经迭代到v3,这个践行AMM模式并将之发扬广大的DEX已经发展了2年半。

相比从去年10月开始伴随着交易所公链疯狂涌入市场的DEX们,老资历的Uniswap更专一于AMM,发行治理代币的决策,都像是在SushiSwap这类后竞争的刺激下做出的。

而后,BSC链上的PancakeSwap来了,Heco链上的MDEX来了,后者干脆也将势力范围扩张到了BSC链上,获得了TVL和交易量的增量,并计划将驻点向更多的区块链网络上拓展。

各种各样的DEX们不仅积极地进行多链部署,还仿照中心化交易所的运营模式开展出了更多的功能。PancakeSwap已经不仅限于交易和吸纳资产流动性,还对外提供IDO、存币生息甚至彩票的销售服务。MDEX也上线了IDO的类似功能。

人们不但觉得DEX之间在同质化,甚至与CEX的运营模式上也在同质化。反观Uniswap,它似乎放弃了在场景上与赛道内选手的「内卷」,一味地朝着AMM模式纵向深挖。

相比v1版本,Uniswap v2允许用户创建任意两种ERC20资产之间的兑换池,将更多资产的流动性聚集在池内,让有交易需求的用户利用池中的流动性完成点对点的「换汇」,并为他们寻找更合适的兑换路径;而v3版本是精细化了兑换池,允许LP们根据市场需提供流动性,通过主动做市提高资金利用率,并从中获取收益。

相比追求TVL的增长空间,Uniswap的进化方向是如何利用好池中的LP流动性,让自动做市商客户为Swap用户服务并从中赚取收益。

将流动性和交易以无需中介的方式运转起来,这是Uniswap创造性的体现,也是它会被评价为DEX典范的根源。别的DEX对标它竞争时,它的眼睛一直盯着中心化交易所。

如果你有印象,大概不会忘记Hayden Adams去年的那次兴奋,「Uniswap 24小时交易量有史以来首次高于Coinbase。」相比现在与其他DEX竞争多元功能,Uniswap死磕AMM更大的期许或许是有朝一日,自动做市商模式下的DEX将超越中心化交易所,成为加密资产市场中真正的区块链基建。

当Layer2丰满,或者再长远一点,以太坊2.0时代到来时,低费用、高效率的区块链网络上运行的Uniswap,才将正式进入与CEX长跑的赛程。不排除Uniswap的野心更大,你还记得那双一度卖到16万美元的袜子代币UNISOCK吗?它真正尝试的是实物代币化。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...