Kava能否成為DeFi領先金融服務提供商?

注:原文來自Messari

以下為全文編譯:

Kava是一個借貸平臺,具有類似於MakerDAO的超額抵押信貸機制,以及名為Hard Protocol的本地跨鏈貨幣市場。Kava區塊鏈是基於側重於跨鏈互操作性的Cosmos SDK構建的,能夠使Kava訪問來自不同區塊鏈的資產。

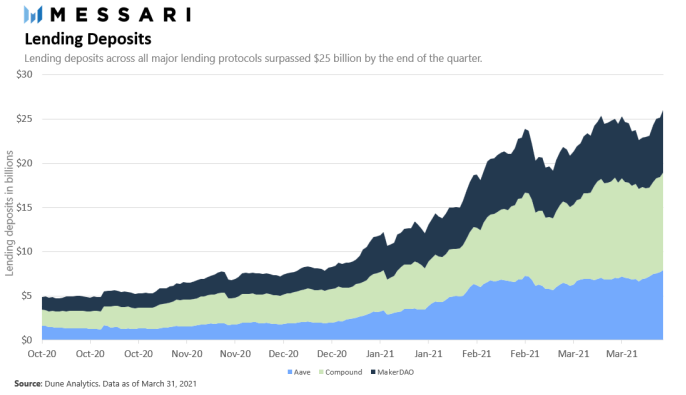

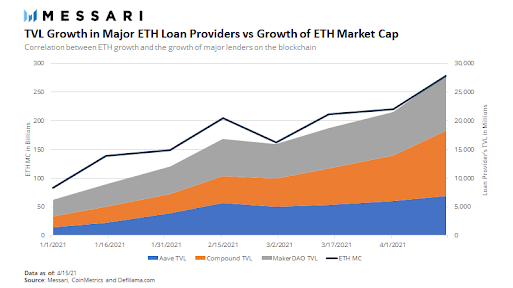

Kava着重於目前Defi兩大重要趨勢的交叉點,即借貸和跨鏈互操作性。首先,借貸協議在今年年初已經爆發,頂級供應商的市值上漲了近752%。

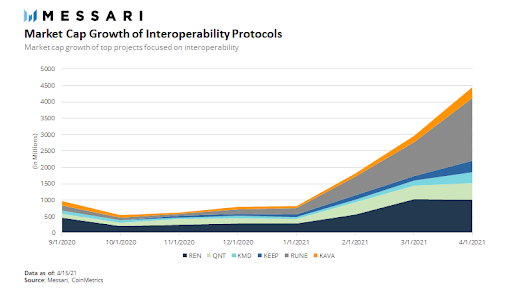

其次,跨鏈互操作性同樣也是一個重要的主題。投資者認識到,在一個日益多鏈的世界中,對連接區塊鏈的需求將越來越大。過去的幾個月裏,市場對該領域也給予了很好的回應,諸如THORChain和Ren等領導者都在這一時期迎來了價值暴漲。

Kava是如何運行的?

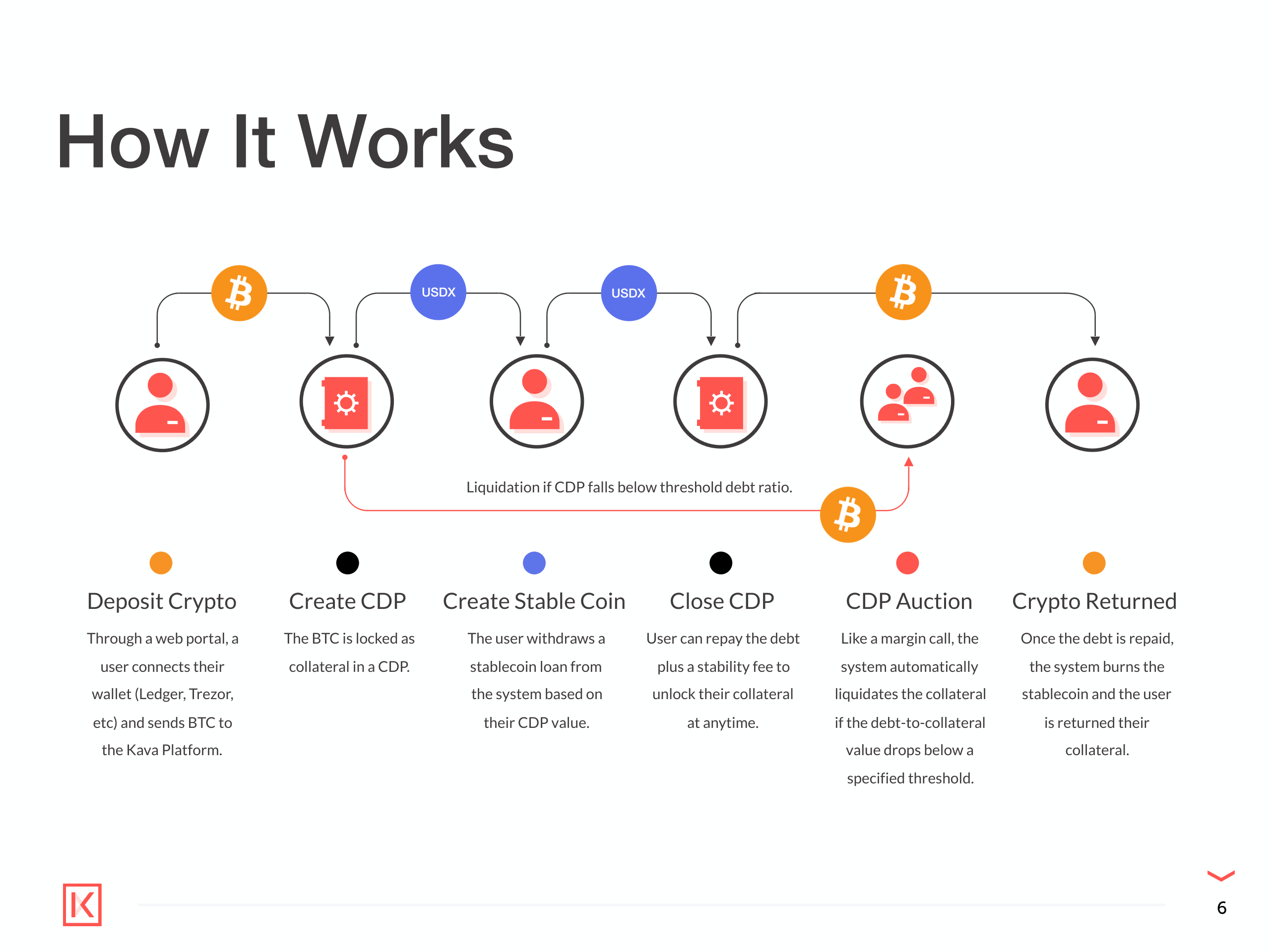

來源:Kava白皮書

Kava的運行類似於MakerDAO,主要區別在於Kava是使用Cosmos SDK構建的區塊鏈。與MakerDAO一樣,用戶可以將抵押品存入抵押債務頭寸(CDP)智能合約。作為回報,用戶可以根據所提供的抵押品價值來鑄造穩定幣,即USDX。風險是保持CDP的比率,否則抵押資產將被清算和拍賣。一旦USDX連同穩定費被一起償還,抵押品便可在任何時候贖回。這也是對抵押資產波動性的系統補償。除了Kava保留一小部分以備不時之需外,USDX在償還後會被立即銷毀。

Kava的四大模塊

拍賣模塊

拍賣模塊的目的是通過三種類型的拍賣來穩定Kava。其中,剩余拍賣(Surplus Auction)是在收集到過剩的USDX費用時啓用的。屆時,USDX將被拍賣給出價最高的人,以換取KAVA,然後進行銷毀。

抵押品拍賣(Collateral Auction)是在CDP比率低於清算閾值時啓用的。屆時,中標者的USDX將被用來支付CDP的未償債務,以換取抵押資產。

債務拍賣(Debt Auction)是在緊急情況下啓用的,當整個系統的抵押品價格下降,且沒有足夠的用戶想購买抵押品時,可用的USDX盈余將被用來在其能力範圍內覆蓋債務。如果沒有足夠的USDX,那么新鑄造的Kava代幣將被拍賣以換取USDX,直到恢復平衡。

價格饋送模塊

Kava與Chainlink合作,將資產價格引入Kava鏈上的CDP智能合約。這對於確定整個合約期間的CDP比率至關重要。

CDP模塊

這一模塊設置了CDP智能合約的參數,以及Kava系統的全局參數。CDP模塊負責允許創建、修改和關閉具有跨鏈互操作性的CDP。目前,用戶可以用XRP、BTC、Binance和Atom的形式發布抵押品。當CDP被用戶關閉時,標准的5%的穩定費並不會完全作為獎勵給到驗證者。相反,其中0.5%將被返還給協議,並儲存起來以備不時之需。

清算模塊

在該模塊中,CDP的比率是使用價格饋送模塊來跟蹤的。作為抵押品的資產價值不能低於所提取貸款價值的1.5倍。如果發生這種情況,抵押品將被自動拍賣。在下跌的市場行情中,如果人們不希望他們的抵押資產被清算,就需要密切關注CDP比率。

Kava的兩大原生代幣

KAVA

KAVA是用於治理Kava區塊鏈的代幣,包括調整系統參數,如抵押品比率、抵押品的增加/移除和利率。另外,它還治理着區塊鏈參數,如獎勵和通脹水平。此外,KAVA也被用於保護網絡,驗證者需要用KAVA來驗證區塊鏈。當然,驗證者也會得到相應的KAVA通脹獎勵。最後,KAVA還充當了系統的最後貸款人。如果整個系統的抵押品不足,KAVA就將被鑄造,以买回USDX,直到系統再次達到足夠的抵押品數量。

USDX

USDX是Kava生態的穩定幣。用戶可以在抵押其其他資產時鑄造USDX。USDX可以用來槓杆頭寸,賺取儲蓄率,並在Hard Protocol上進行質押。

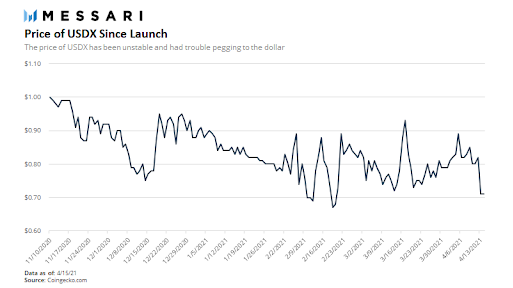

USDX的問題

USDX應該與美元掛鉤,但自推出以來,其交易價格一直沒有接近美元。目前,USDX大約在0.65-0.90美元之間波動。而這也帶來了一些問題。首先,Kava貸款是以USDX計價的, 如果USDX的價格低於1美元,用戶並不能因為USDX低於1美元的價值而獲得更多的USDX,因為CDP智能合約認為1 USDX就等於1美元。如果你抵押了150美元的BTC,你能收到的最大貸款是100 USDX,而不是價值100美元的USDX。另一個問題是,當用戶想用USDX代幣換取其他加密貨幣資產時也會遇到問題。用上面的例子來說,如果用戶拿着那100個USDX換成BTC來槓杆頭寸,USDX就需要穩定。當用戶試圖賣掉BTC換取USDX來結清他們的貸款時,USDX應該仍然保持與購买BTC時相同的價值。目前,Kava提供的只是不穩定的、價值較低的保證金。

上周,USDX的價格從0.67美元漲到了0.82美元,而KAVA代幣的價格則從6.88美元跌到了4.48美元,與此同時,平臺上抵押的資產價值也都隨着市場的低迷而下降。如果全系統的CDP比率過低,Kava的系統穩定計劃將會鑄造更多的KAVA,從而降低其價值。 隨後,將KAVA賣給用戶,以換取USDX,而USDX在這些市場條件下實際上是在升值的。

為了解決USDX的穩定性問題,Kava計劃通過在更多的交易所上市來增加其流動性和使用案例,一旦借貸方面完成,將增加其在HARD協議上的可用性。此外,Kava還計劃在今年晚些時候推出其AMM。

KAVA的代幣經濟學

KAVA通過拍賣模塊的設計,可能會在牛市中出現通縮的情況。例如,當用BTC开設CDP時,設立了5%的APR穩定費,那么,為了關閉CDP並提取抵押資產,就必須支付這筆費用。5%的穩定費以USDX代幣支付,而每次支付穩定費時,其中的0.5%會被儲存在Kava協議中。一旦費用數額達到網絡管理部門確定的剩余水平,多余的USDX將被拍賣給出價最高的人,以換取並銷毀KAVA,從而增加其價值。

此外,KAVA也有通脹的供應屬性。每次創建一個新區塊時,會產生新的KAVA。這些獎勵將被依次分配給驗證者和委托者,以回報他們對網絡的保護。Kava區塊鏈的最佳質押量是在任何給定時間內質押KAVA總供應量的2/3。KAVA使用通脹率來激勵或抑制質押。如果沒有足夠的KAVA質押,每年的通脹率將提高到20%;如果質押量太多,通率可以降低到3%。目前,該平臺正在尋求增加激勵措施,以誘導更多的人在網絡上進行質押,從而穩定網絡。而這也增加了KAVA的供應量,所以KAVA代幣也在貶值。KAVA在熊市中會受到大量通脹的影響,因為其性質是區塊鏈的儲備代幣。如果抵押資產迅速貶值,那么就必須印制和出售大量的KAVA,並通過從用戶手中回購USDTX來維持平臺的CDP比率。然而,在熊市中,投資者通常不希望出售穩定幣來換取波動和膨脹的資產。

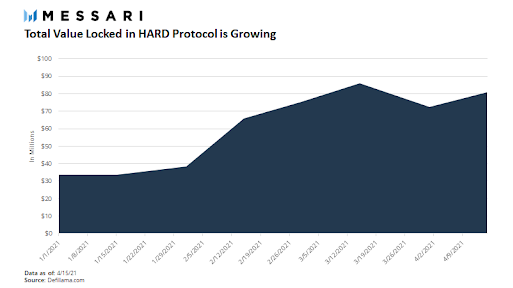

HARD協議

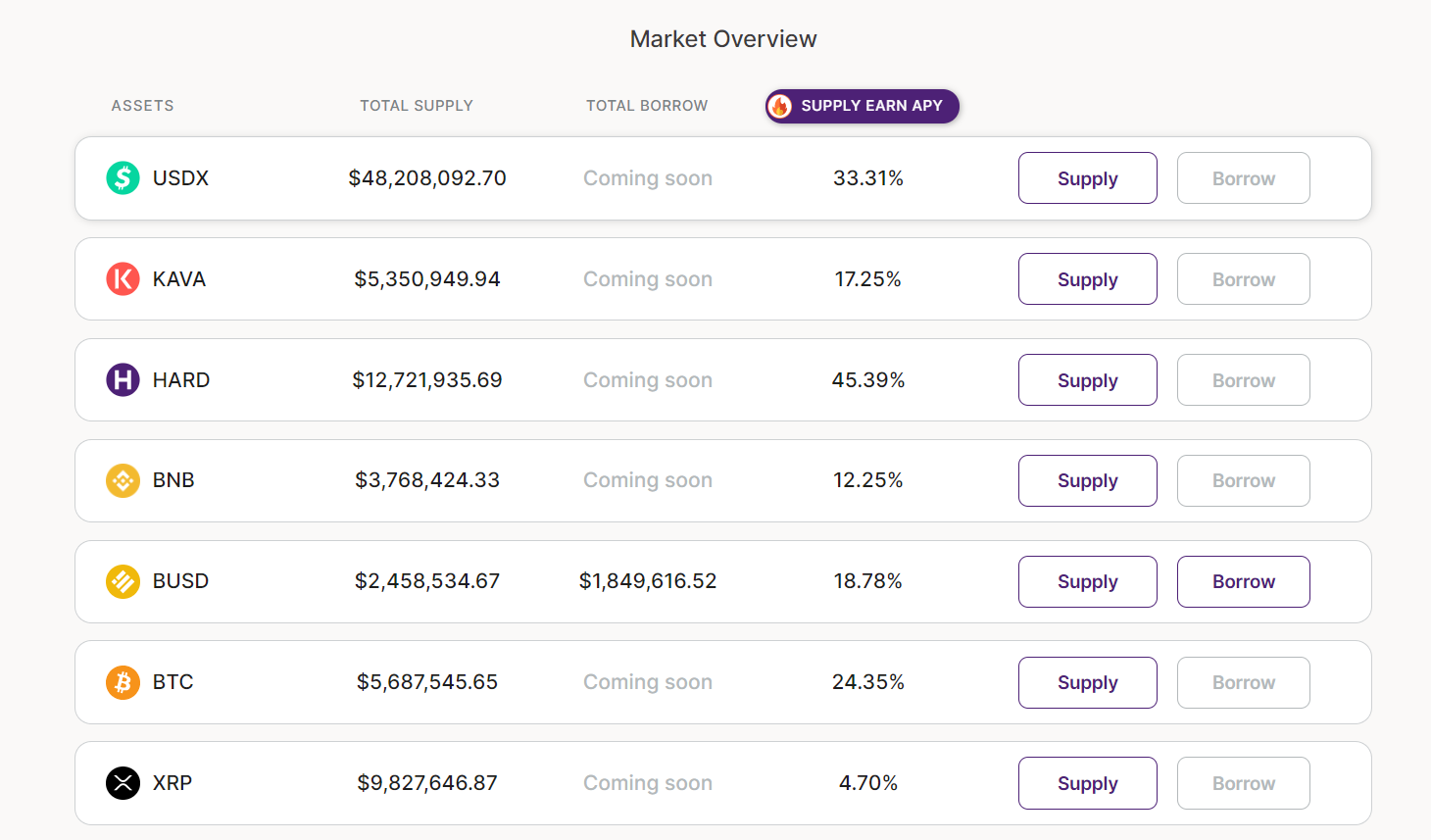

HARD協議是一個跨鏈貨幣市場,允許借入和借出加密貨幣資產。該協議有自己的治理代幣HARD,除去治理以外,也可以在貨幣市場內供應和借貸。此外,HARD也是用於支付其用戶收益的代幣。貨幣市場用戶可以向HARD協議提供USDX和其他跨鏈資產,並獲得收益。目前,只有貨幣市場的供應方在運作,而其余資產的借貸功能正在研究當中。BUSD是目前唯一具有借貸功能的資產。據悉,借款功能有望在Kava 5發布期間實現,但目前仍不可用,因為在完成HARD協議的投票中,並沒有達到法定人數。目前這一進展緩慢,但也是Kava民主治理方式的一個證明。首席執行官Brian Kerr表示,協議代碼已經通過審計,且已經准備好完成。目前,Kava只在等待投票的通過。

來源:HARD協議

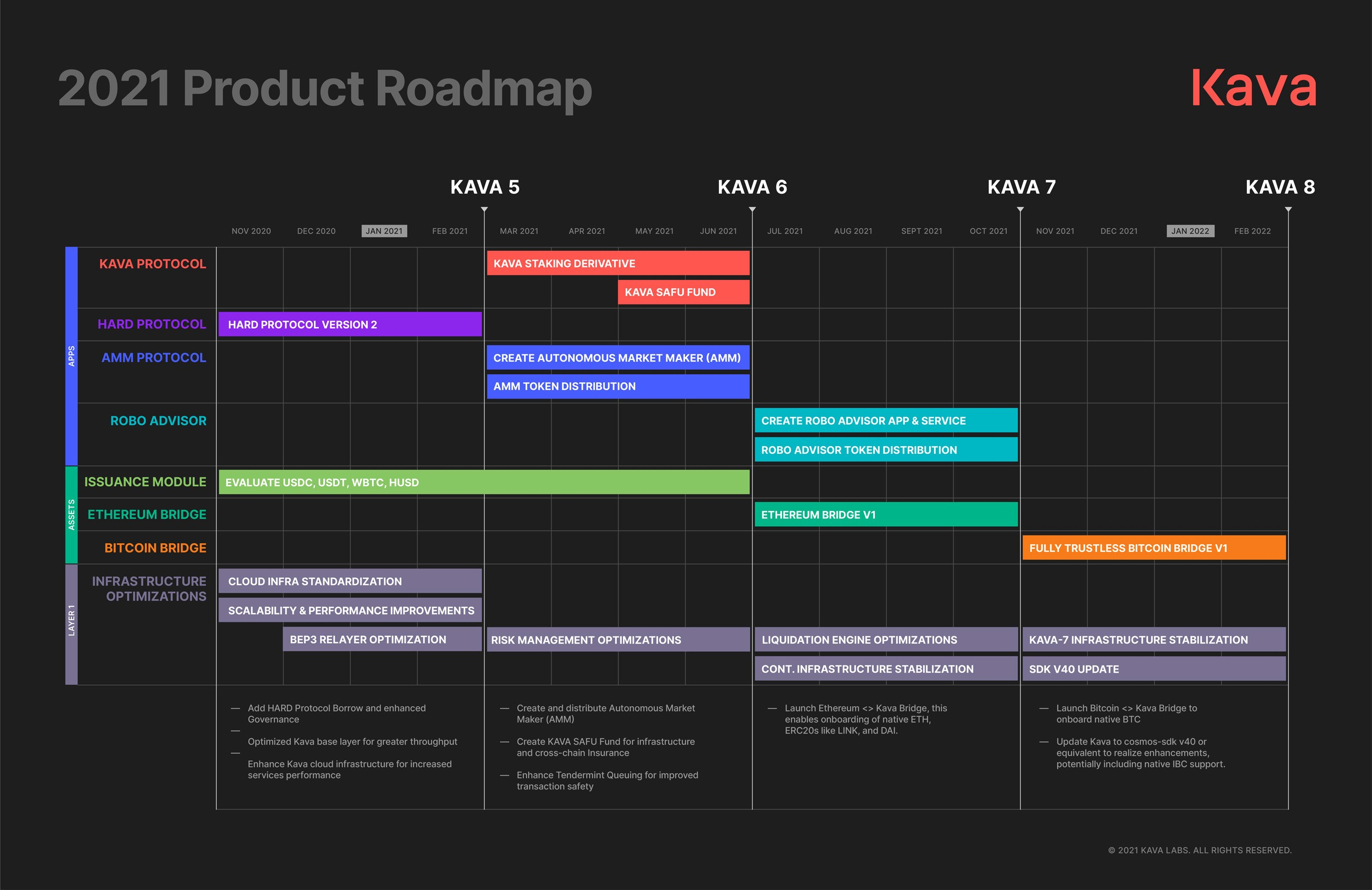

Kava的路线圖

來源:Kava

據Kava的路线圖可以得知,他們正在建立自動化做市商(AMM),從而允許用戶在流動性池的跨鏈資產之間進行交換。另外,Kava還在創建KAVA質押衍生品,從而為KAVA帶來更大的流動性。屆時,用戶可以在通過確保網絡安全而獲得獎勵之外,參與到各種金融服務當中。此外,Kava還在建立機器人顧問服務,從而幫助用戶根據其目標和風險承受能力實施各種金融策略。這是一個目前由Vanguard等基金和其他傳統機構使用的工具,有助於擴大用戶群,可為那些不想或沒有時間來制定自己財務計劃的、不太活躍的用戶所用。除上述事項外,清單上的其他重要事項有:建立以太坊橋,以將ERC-20代幣添加到網絡中;評估將USDC、USDT、WBTC和HBTC添加到其接受的資產中;建立去信任的比特幣橋。

Kava能否成為Defi借貸的領導者?

就目前來看,KAVA和USDX的代幣經濟學還是令人擔憂的。由於USDX的掛鉤問題,Kava向其用戶借出的資產是打折的、不穩定的穩定幣。用戶需要對USDX與美元保持掛鉤充滿信心,這樣,他們就可以以任何可能的方式自由使用貸款功能。USDX是非常新興的穩定幣,而Kava確實也有計劃通過增加交易所上市、完成HARD協議和其AMM來解決其掛鉤問題。

此外,Kava正計劃推出資產安全基金(SAFU),從而在潛在的黑天鵝事件中保護平臺。該基金的目的是在發生黑客攻擊、清算事件、技術故障或任何其他不可預見的問題時收回用戶資金。據Brian Kerr在最近的Medium帖子中所說,"Kava SAFU基金將通過一次性的通脹事件創建,Kava目前代幣供應量的10%將被鑄造,並為Kava SAFU基金持有。" 而且SAFU基金採取的所有行動都將通過治理系統運行。Kava對其安全性感到自豪,也在不斷地測試和審計平臺,這一最新的資產安全基金的補充只是進一步加強了這一點。

就像MakerDAO、Compound和Aave今年能夠與以太坊322%的市值增長並駕齊驅一樣,Kava憑借其跨鏈互操作性,也有可能與加密貨幣中的所有區塊鏈一起增長。正如其路线圖所示,Kava希望積極擴大其平臺上可接受的抵押品資產,而與以太坊和比特幣的橋梁則將允許向Kava區塊鏈提供原生BTC和ERC-20代幣。目前,Kava也已成功地與Binance、Huobi Global和Bitmax等主要平臺進行了整合,以便在其交易所的原生平臺上提供其金融服務。

未來,首席執行官Brian Kerr希望能夠將Kava與PayPal和Fidelity等機構整合,將Kava帶給大衆。Kava AMM的完成將允許在Kava區塊鏈上進行原生的跨鏈互換,而機器人顧問的完成將使通過Kava的金融策略更容易,且更容易被大衆所接受。將來,Kava提供的借貸、貨幣市場、AMM和機器人顧問四種金融服務,有可能會使Kava成為一個全面的去中心化銀行。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論