論再平衡:DeFi實現指數基金的正確方式

DeFi 三年來的發展創新創造了很多原生的金融形態,如 AMM、Pool、CDP、虛擬合成等,這些金融形態均支撐起了高市值、高活躍的新項目和新加密代幣,UNI 一度成為市值前十的加密貨幣,構建起龐大的鏈上交易組織。繼往开來,我們深知 DeFi 洪流已成常態化,並將與底層公鏈一道成為新一輪的基礎設施和錨點,共同催化衍生下個三年大家再度追逐的熱點。

今天我們想把指數、指數基金、指數 ETF 的概念再度呈現在大家面前,並思考這種傳統金融的產物能否以及如何在 DeFi 上復刻、存活、超越。從 Balancer 提出的權重指數基金理論到已經陸續上线的 DeFi 指數產品(如 PieDAO、PowerPool、Set、Synthetix),從形態上的實物與合成之爭到 AMM 再平衡原理,似乎指數基金已經在 DeFi 上落地,然而相比於 DeFi 其他重磅領域的火熱,指數基金或許還缺些什么。通過本篇 research report,我們希望能夠在三方面引起大家的廣泛爭論:指數的資產配置與擇時、引入 AMM 再平衡的合理性、鏈上指數基金的載體。

配置與擇時

首先需要解釋一下指數、指數基金、指數 ETF 三者本來的樣子。在傳統證券市場中,為了反映整體大盤或者各個細分行業下的綜合股票行情,會選取具有代表性的、市值較高的幾種股票標的組成一籃子,並根據市值佔比來設置每種股票在籃子的權重比例,稱之為“資產配置”。每種股票都有當前的市場價格,結合各自的權重比例,通過加權平均的方法便可計算出一個綜合數值,稱為“指數”,例如標普 500、中證 500 等,可以窺一指數而知大盤。隨後這籃子裏的股票有的會大漲,其市值佔比就會變大,有的也會大跌,市值佔比大大減少,甚至跌出籃子、讓位新人,因此在一定周期後,需要對指數進行新一輪的配置,包括重新確定資產標的(剔除與新增)、重新根據最新市值佔比調整各股票標的的權重(可能會強者愈強,市值越大、漲幅越大的股票每輪調整後的權重越來越大)。

指數可謂大盤與行業的晴雨表,圍繞這樣一種純數字形態,證券市場的基金經理會建立一種能夠跟蹤指數的基金,稱之為“指數基金”。如果大盤或者某個行業的指數一路上行,該指數便存在一個正向的收益率,指數基金的本質便是希望可以通過配置跟指數籃子一樣的資產獲得這樣一種正向的收益率,即指數漲則基金漲,並保持幅度基本一致。再進一步人們又發明了更為高效、入場成本也更為低廉的指數 ETF,這是一種集开放式基金和封閉式基金特徵於一體的雙重交易市場,一級市場為基金份額的申購和贖回,對機構开放,形成的 ETF 份額會在二級市場交易,向散戶开放,兩個市場會不斷地出現溢價與套利操作,這使得 ETF 在跟蹤指數上效果更為顯著。

指數基金和指數 ETF 是股民入場配置資產最簡便的方式,只管投錢,剩下的交給大盤和指數基金經理。再回到 DeFi 上來,尤其是近幾年 DeFi 概念代幣板塊的崛起,似乎讓我們看到了所謂“行業指數”的雛形,而在這之前可能只存在一個以主流幣為籃子的“大盤指數”,而且往往這大盤籃子裏的主流幣是全聯動的,基本上只看比特幣的情緒。DeFi 的興盛還帶動了穩健型資產的出現,比如各種鏈上穩定幣、去中心化穩定幣、以 LP token(Uniswap/Curve)和 cToken(cDAI)為代表的收益率型低風險資產,使得在鏈上建立傳統指數基金“股債平衡”成為可能。例如,成立於 2020 年 10 月的 DEFI+L 指數產品包含 7 種市值超過 2 億美元的 DeFi 代幣:LINK、YFI、AAVE、UNI、SNX、COMP、MKR。用戶購买時可以存入對應比例的 7 種代幣鑄造 DEFI+L 指數代幣;成立於 2020 年 7 月的 USD++ 包含 4 種穩定幣:USDC、TUSD、DAI 和 sUSD,USDC 權重設定為 47.22%,TUSD 權重為 28.58%,DAI 權重為 20.42%,sUSD 權重為 3.78%。

從目前的行情來看,主流幣、穩健型資產、DeFi 概念幣之間的聯動性也大為減弱,DeFi 概念幣在一定程度上甚至可以存在獨立行情,其代幣背後的價值支撐也更為豐富,當然這都是相對而言,在壓倒性的熊市面前,整個行業都會顯得非常脆弱。然而歷經多年低迷而重新崛起的加密貨幣大行情還是為我們去敢於嘗試提供了非常有利的條件和基礎假設。因此在嘗試建立鏈上指數基金產品時,我們不妨多去思考該如何劃分加密代幣的“行業”,思考資產間風險的分散和權重的配比,思考可納入指數的代幣應該具備的條件,如均值回歸。

很遺憾的是,截止到目前,雖然形形色色的指數產品都出現了,但卻沒能向市場共識出一種甚至幾種被公允的指數,尤其是可以反映整體市場行情的大盤指數(似乎大家還只認 BTC 的情緒效應)。而且形態單一,基本上都是以幾種頭部的 DeFi 概念幣為籃子被動跟隨。DeFi 天然無門檻以及處處可交易的優勢決定了傳統指數基金的優勢可能並不是鏈上建立指數基金的優勢,任何人都可以輕松購买 DeFi 概念幣,而且大多數人往往都會購买 N 種 DeFi 幣。因此我們想傳達的另外一層意思是,DeFi 建立的指數基金可能並不是幫助用戶解決了入場門檻和購买便捷性方面的需求,鏈上指數基金也不應當完全去復刻傳統指數基金的模式。

於此處我們也給出一種初步思考。DeFi 指數基金吸引用戶的優勢應該在於自己獨特的配置和擇時,而且需要用收益率來說話,尤其是當前還未形成公允的鏈上指數,這就意味着百舸爭流,任何競爭者都可能將自己所擁護的指數發展成為行業風向標。而要達成這個目標,便是我們前面所講,不能止於僅僅是添加頭部幾種 DeFi 概念幣,而應當配置出更為新穎的籃子,並選擇在適當的時機建立(例如在牛市啓動前建立和在牛市頂點建立將是截然不同的結局),以達到極具競爭性的收益率,甚至不亞於某一熱門幣的漲幅。所以做正確的資產配置和擇時才是今後衆多鏈上指數產品在建立自身初期壁壘和用戶選擇效應所採取的正確方式。在加密市場,用戶永遠會以收益率來作為自己評判與選擇的重要指標。正如灰度可以引領主流幣的選擇配置一樣,鏈上指數基金應該也存在灰度模式。與此同時,我們主張種類繁榮的指數被紛紛建立起來,然後去彼此競爭證明,去爭相做大規模,由市場和用戶優勝劣汰,形成優質的復合型資產市場,最好應該出現某些重要指數能夠成為一種嶄新的基礎性資產資源被其他場景和協議所廣泛集成的現象,指數只有成為一種獨特的代幣形態才符合 DeFi 的本質宗旨,可以被組合性才是 DeFi 上建立指數基金有別於傳統指數基金的優勢所在。

再平衡

在傳統指數基金市場,基金經理的職責所在便是做再平衡操作。假設在基金啓動時,基金經理將所擁有的 100 元資金中 50 元用來購买 A 資產(權重為 50%)、30 元用來購买 B 資產(30%)、20 元买 C 資產(20%),在隨後的日子裏,A 出現了大漲翻倍,B 和 C 則穩定不動,則此時實際上 A 資產的權重已經遠遠超過了 50%,所謂的再平衡,便是於此時將 A 部分賣出並變成 B 和 C 資產,使得 A、B、C 三資產的價值佔比重新回到 5:3:2 的初始狀態。這是一種“高拋低吸”的提倡性操作,可以有效地降低隨後的回落風險、保持住收益。在傳統指數基金裏,再平衡並不是一個頻繁的操作,一方面源自基金經理在證券市場不斷买賣資產的摩擦成本,另一方面指數基金往往追求長期性的收益,不對短時的波動性做出劇烈反映,期望可以收獲市場的平均收益。

再回到 DeFi 建立指數基金上,從 Balancer 的提出到已經上线的幾個知名指數產品,似乎大家已經找到了取代傳統基金經理來做再平衡的絕佳方式,即 AMM 自動再平衡。Balancer 引以為豪的幾何加權平均函數表達式可以輕松將多種代幣納入自動交易公式,且可以為每種代幣分配不同的權重,使得每種代幣在池子中的價值佔比不盡相同,這就非常類似傳統指數中的市值加權(不等權)模式,且因為本質是 AMM 交易池,因此可以通過自動套利交易來維持每種代幣的價值佔比永恆不變,例如 Uniswap ETH/DAI 中不論 ETH 如何增漲,幾乎每時每刻 ETH 的價值佔比恆等於 DAI。這似乎就是所謂的“再平衡”了,Balancer 也是這么主張的,它認為可以通過 AMM 自動交易的模式取代基金經理的人工操作,只要在套利機制作用下,不論代幣漲跌,池子中的 N 種代幣資產總能一直維持恆定的權重比例。其他已經推出指數的項目也集成了 AMM 做再平衡。這是 DeFi 可以給予指數基金最精彩的一筆。AMM 做再平衡的優點是,效率極高,且可以將交易手續費變作額外收益,真正實現被動基金,以算法取代人工主觀操作,從長期來看更為正確;缺點是,需要經受 AMM 獨有的無常損失,且某些情況下會限制籃子的增長。我們借此想引出一個討論:究竟是 AMM 實時再平衡還是定周期再平衡更適合指數基金的增長。

我們先來看一下最基礎的指數基金—— Uniswap 交易對。如果從廣義來看,任何 AMM 產品都是指數,Uniswap 本身就是一種集交易與指數基金於一身的特殊形態,任何參與 Uniswap 交易對的 LP 在注入流動性時,從那以後獲得的不僅僅是穩健的手續費收益,其實更多的是被動跟隨市場的貝塔收益。特別是我們縱觀從去年下半年到現在,那時選擇在 Uniswap 上建立 ETH/DAI 流動性的 LP 至今已經獲得了巨額財富,ETH 超越了 6 倍漲幅,Uniswap 的 AMM 機制在這一過程中會逐步將 ETH 變現為 DAI,保障了即便在今天的最高點依然可以有 ETH 可賣,LP 被動地致富了。而如果用戶不選擇成為 LP,僅僅是在自己錢包選擇主觀理財,或許在 ETH 翻倍之時已經清倉大半,很難撐到如今的高點。這便是最為樸素的指數基金,AMM 為 LP 做了再平衡。

接着來看 LP 的財富夢可以保持多久。如果 LP 一直不撤出基金,ETH 具有均值回歸的歷史現象,假如大盤重新回到了低點,LP 的貝塔收益也將不復存在,甚至 AMM 再平衡會不斷买入不斷跌落的 ETH,好在我們相信 ETH 的均值回歸,可以再熬幾年重新等待新一輪價值回升。所以,對 LP 或者指數基金的用戶來講,擇時反倒成了具有決定性的因素,即不要在牛市高點建倉、要在牛市時選擇撤離,DeFi 指數基金雖然去除了基金經理,但反而讓用戶自己成為了基金經理。作為對比,我們再來看一下傳統的定周期再平衡會有什么樣的特徵。

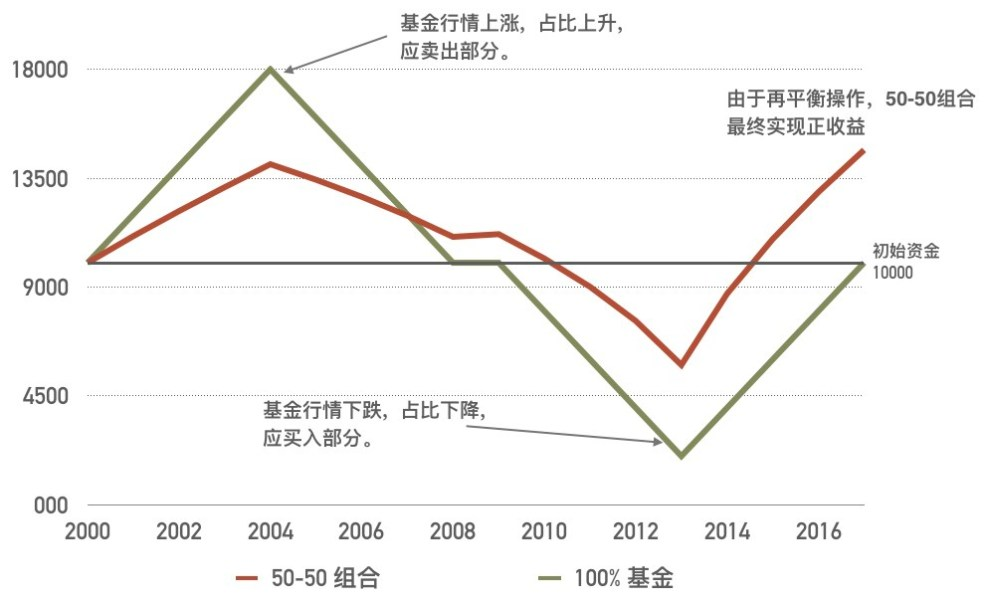

在上面這個假象的走勢圖中,基金經理成功在高點(2004 年)迎來了新一輪再平衡周期並平衡了 50-50 組合,即將基金資產的上漲部分开始賣出換成穩定債券資產(所謂股債平衡)。在轉而的熊市過程中,如果單持有基金,顯然在 2008 年時已經回到了起點,用戶無所收益,空等 8 年。類似的,Uniswap 中當 ETH 重新回落到了起點,用戶的財富和倉位也就回到了起點。然而在定周期再平衡中,在熊市回落過程,只要不到下一輪周期开始,基金經理不會主動去購买跌落資產,因此成功保持住了在高點套現的價值增幅。在隨後的幾年裏,在價值最低點處也恰逢再平衡开始,基金經理开始买入基金,成功抄底並开始享受財富更大幅度上漲的收益。最後在 2016 年時,雖然基金資產價格再次回到了起點(10000 均值回歸),但此時的 50-50 再平衡卻為用戶創造了有史以來最高的財富淨值,如果當初選擇只持有基金(對比,只做 Uniswap AMM 再平衡),這 16 年來財富依舊如初。

雖然這是一次偶然的假象模擬,但我們或許可以大膽假設(小心求證,我們留給日後更為專業和學術的模型模擬),如果長期下來,即便該基金資產始終來回均值回歸,即便用戶自己不去擇時撤出,整體上用戶收益可以有機會做到持續上漲。而反觀 AMM,則完全取決於用戶是否可以在高於自己注入時的點撤出資金,這樣才能獲得貝塔收益。

插一句:這也是我們為什么提出 MOV 超導兌換 V2 協議的考量。雖然最樸素的恆定乘積 AMM 具備基本的定投和網格交易思維,也具備基礎的指數基金再平衡特徵,然而除了無常損失這一痛點外,其實非常依賴用戶的擇時的正確性。我們一直在思考,為什么不可以將真正的無限網格思維通過 AMM 來實現,於是有了超導 V2 多區間分段函數的設計思想——

如上圖,超導 V2 在原有恆定乘積曲线做市商機制的基礎上進一步分段構造出了不同形態的曲线形態,以滿足無限網格的基本定義——“分段买入賣出,即便在市場最高點時也有現貨可以賣出,在市場最低點時也能完成建倉操作”。超導 V2 通過上面四種分段函數的構造,希望可以實現——“在行情上漲時,能夠適當出貨 BTC,但不要大量出貨,逐步逐量,既能夠幫 LP 在達到最高點前守住 BTC,也能夠在上漲行情中智能化地賣出適當數量 BTC,以應對潛在的大跌風險;在行情下跌時,HOLD,以上漲時積累的 USDT 獲得財富增值”。

認真對比便會發現,超導 V2 其實正是現實世界指數基金經理的定期或者定幅再平衡策略。大家都希望可以抓住牛市上升的機遇,並可以在主升浪和高點附近賣出增值資產,去做一次再平衡的風險分散,並且希望可以在轉熊的過程中不再如樸素 AMM 那樣再次等量买回下跌資產,而是可以固守高位套現的財富淨值,直到真正的熊市低點附近再开始新一輪的抄底“再平衡”。當然,我們也需要正視,超導 V2 要成功便不得不依賴准確的預判和靈活調整錯誤,同樣,傳統指數基金的定周期再平衡也不盡然如上面我們所舉 50-50 例子,基金經理也並非可以在周期更跌時刻恰逢牛熊轉換。然而不論是指數基金還是超導 V2,我們鼓勵提倡的都是一種 LP 長期投資行為,數以年計,穿越牛熊而不亂,最終用戶所獲的的收益一定是平均收益,甚至阿爾法收益,如果我們去看現實世界的指數基金,長期信仰奉為圭臬,正如《漫步華爾街》一書中馬爾基爾投資思想的精髓,也是馬爾基爾拿歷史數據證明出來的事實——买入並長期持有市值權重的指數基金。這一建議看起來似乎顯得很消極,因為百年來,投資者都在追求超額收益,要超過市場基准,認為打敗市場才是贏家,但歷史表明:長期下來,只有少數人才能做到這一點,而且方法各異,後人也難以簡單復制。而這一平凡至極,平淡無奇,平常心至的成功經驗——买入並持有,才是可復制的,幾乎也是百分之百能走向成功的經驗。

此外,格雷厄姆和斯文森都大力推薦“資產配置+再平衡”。格雷厄姆建議最簡單的策略:股票和債券各佔一半,並根據市場情況變化進行小幅(例如 5% 左右)的動態平衡。普通投資者無法通過預測股價漲跌、“擇時”來獲取收益。而應盡力在股票價格低於其公允價值時买入,高於其公允價值時賣出。斯文森建議:放棄擇時和選股,通過基於指數基金的資產配置和動態平衡 實現長期投資收益。資產配置在決定投資結果上起主導作用。根據對大量機構投資者的研究,投資收益 90% 源於資產配置,只有 10% 來自選股和擇時。

追求獲得市場平均收益,同時控制住低廉的成本,從而盡量多地真正拿到這個市場平均收益,長期下來,便可以成為那一小部分投資成功的人。所以我們再總結一下再平衡的本質。由於再平衡操作,我們會在高點賣出並在低點买入,最終在零收益的市場實現正收益,實現被動擇時,其背後的道理其實是一個很簡單的常識——均值回歸。任何資產價格都不可能永遠無限上漲,而合規合法的大類資產也不太可能無限下跌。均值回歸這個道理已經經過了無數次的檢驗和證明,泡沫總要破滅,估值窪地總要被填平。基金定投利用的其實也是均值回歸的道理。被動擇時,高拋低吸。

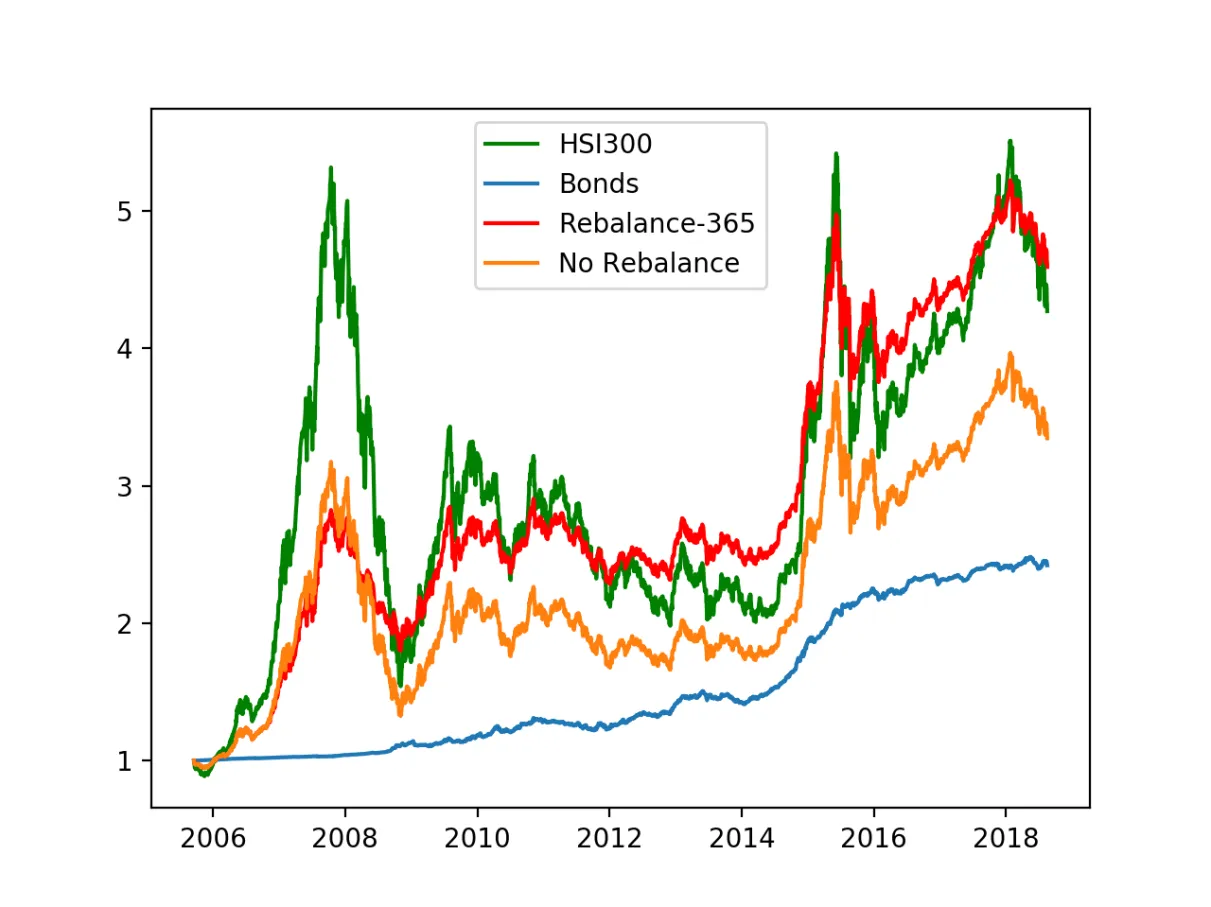

先看圖中橙色线,無再平衡操作的組合,最終收益介於股票基金(綠线)和債券基金(藍线)的中間,波動風險降低了,但是組合的收益也隨着降低了。然後再看 50-50 每年再平衡的組合(紅线),由於再平衡操作的存在,組合的收益遠超沒有再平衡的組合账戶,而且波動明顯更小。50-50 账戶的收益甚至高於全倉指數基金(綠)的收益水平,而且組合的波動大幅降低,不用承受行情過山車之苦。

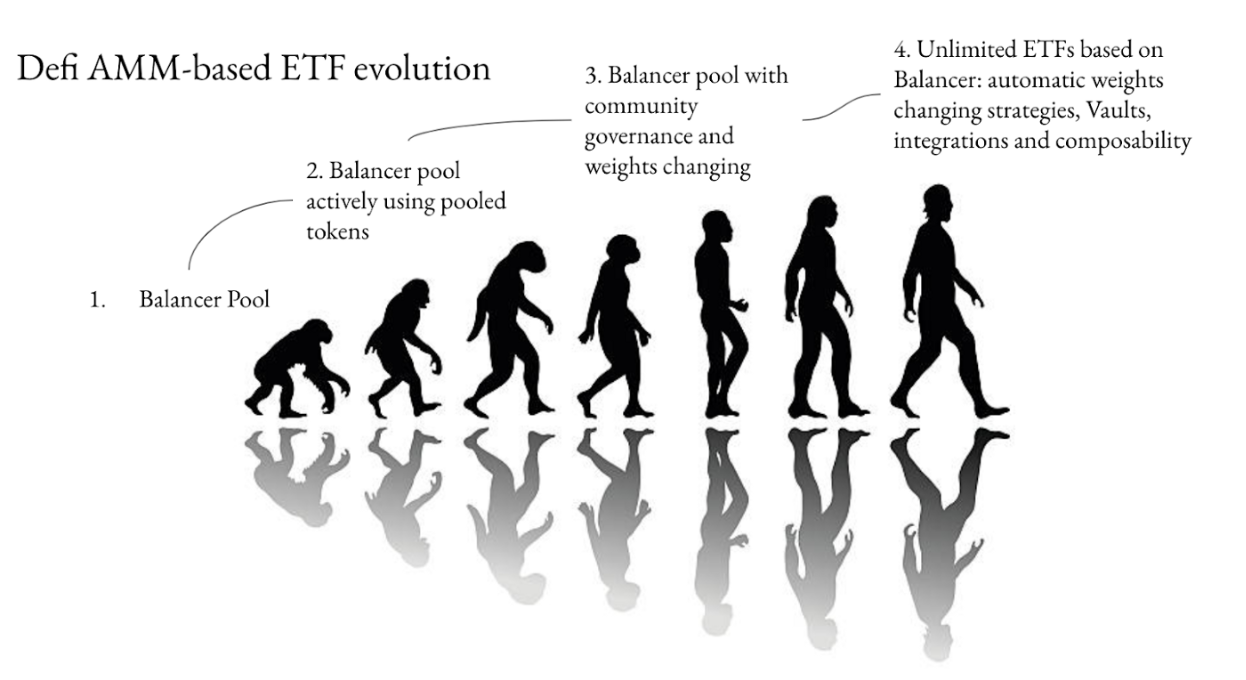

所以,我們建議後來的指數基金競爭者們不妨在再平衡上認真比較和權衡,畢竟在指數基金的領域只有為用戶帶來長久而大幅度的正向收益率才是獲客之本。AMM 是一件絕佳的武器,但也並非如 Balancer 那樣樸素而直接,AMM 自動再平衡與定周期甚至定幅也完全可以有機結合起來。例如,結合起定周期後,DeFi 指數基金不必每時每刻啓動 AMM 套利交易,只需在周期切換時,通過逐步更改公式權重或者通過預言機喂價的方式進行主動做市調整,依然可以自動完成倉位的再平衡,而且可以去除很大一部分的無常損失,同時也能夠在長期的均值回歸中不斷積累財富增值。還有一些創新項目主張在 AMM 再平衡的基礎上改進指數基金的權重,讓在長期以來表現最好的擁有更高的權重,才能確保整體基金的長久支撐。如下圖便是一種進化歷程,值得認真思考。這裏重點提一下 PowerIndex,希望對指導 AMM 再平衡有所幫助。它的流動資金為 1 億美元,每個代幣的份額為 12.5%。後來經過市場表現,想將 Token1 的份額從 12.5% 更改為 10%,將 Token2 的份額從 12.5% 更改為 15%,這將導致向市場交付價值 250 萬美元的 Token1,並從市場吸收價值 250 萬美元的 Token2。這就是為什么必須仔細設計更改指數權重的過程的原因,因為它可能導致資產價格的顯着變化,從而導致集合資本規模的顯着變化。於是 PowerIndex 提出了動態權重更改模型——

Token1 的份額必須在 3 天(或 259,200 秒)內從 12.5% 降低到 10%,Token2 的份額必須從 12.5% 增加到 15%。由於重量變化率以秒為單位,因此每秒將改變重量 2.5 / 259200 = 0.0000096%。新塊的時間戳減去前一個塊的時間戳確定每個特定塊的權重變化。權重變化存在套利缺口,一旦市場上有足夠的流動性,套利者就會在套利缺口對他們足夠有利可圖的情況下平衡儲備金。基本上,他們只會購买一種資產,然後再出售另一種資產(假設在指定時期內市場上沒有其他變化)。

在這一章節最後,我們也想把另外一個爭議拋出來——等權重還是(市值)加權。在傳統指數基金裏,以市值加權的指數,其成份股中的大盤股都會佔較大權重,對指數的影響比較大,而採用等權重加權方法,就是為了規避個別大市值股票權重過高對指數造成的影響。有時候小盤股表現好過大盤股,採用等權重加權,等於是提高小盤股的權重,所以不考慮其他因素的情況下,等權重指數表現會好於傳統指數。數據似乎也證實了這一點,自 2000 年以來,10 年間標普 500 等權重指數顯著跑贏標普 500 指數。除了上述規模效應,等權重指數還隱含了價值投資的理念。一般等權重指數的成份股所佔權重會定期調整,如中證等權重 90 指數的權重調整時間就定為每年 1 月和 7 月的第一個交易日,以定期調整生效日前第五個交易日的收盤後數據計算等權重因子。這裏面就隱含了一個價值效應,同股票漲幅總有差異,漲幅較大的股票在指數中所佔權重就會自然提高,而定期調整權重,實際上就是賣掉漲得多的股票,买入便宜的股票,等於是設定了一個嚴格紀律,按這個紀律來操作,被動實現了對成份股的低买高賣。

雖然我們看到現在出現的 DeFi 指數產品也分為了等權和加權兩大陣營,從目前數據上看(市值)加權的產品規模略大,似乎更受用戶歡迎。然而我們還是講,DeFi 做金融擁有其獨特的優勢,是不會完全復刻傳統金融,也許在傳統金融領域的劣勢反而在 DeFi 上不復存在。所以等權和加權之爭相信會是“配置與擇時”的一個重要考量,我們也無法給出明確的結論,一切依然靠實踐檢驗。不過,在傳統指數基金中,人們傾向市值加權的原因是從小盤股流動性和交易頻率摩擦方面考慮成本和風險,其實在 DeFi 上如果一個幣可以被納入指數,其流動性應該也是無處不在的,當然如果指數基金規模過大,確實需要考慮傳統金融的經驗教訓。

載體

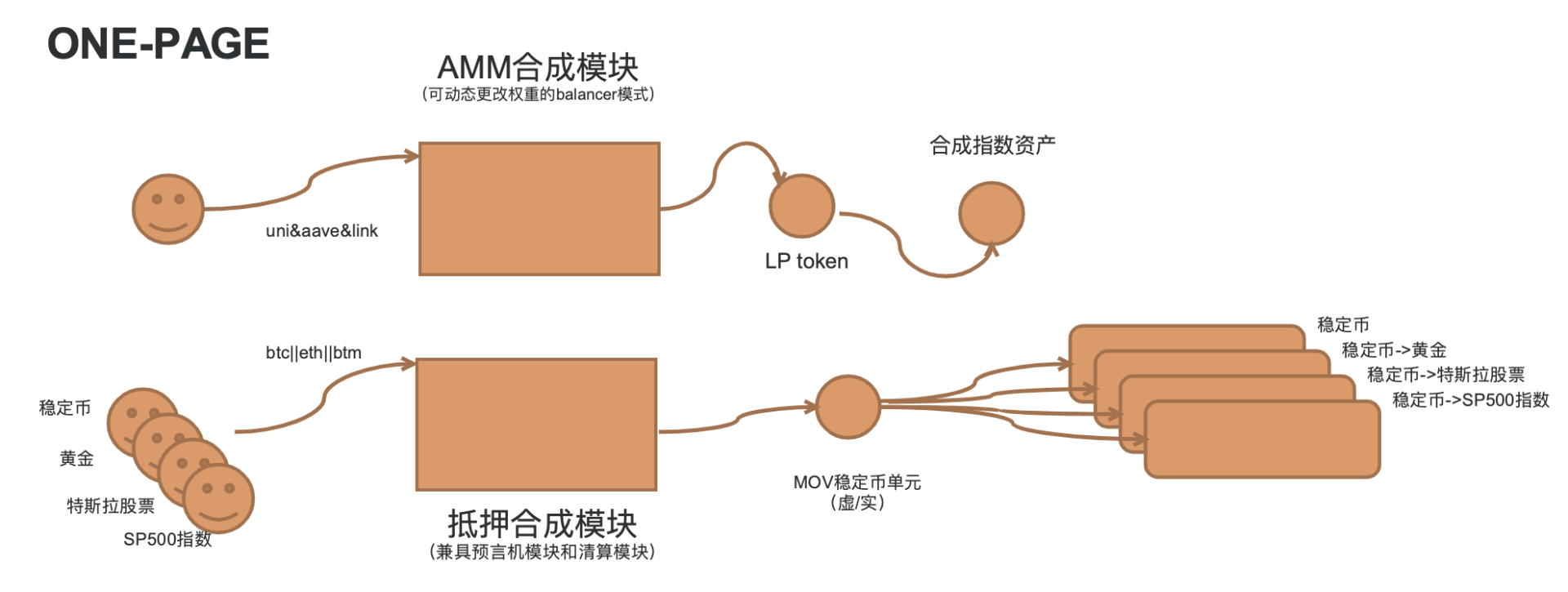

DeFi 指數基金形態應該建立在什么基礎設施之上,是跟現在已經出現的指數產品一樣獨立生長,還是應該由 Uniswap 這種 AMM 大交易平臺衍生,還是應該由合成資產平臺來合成。如前所說,DeFi 指數基金最終的形態應當也是一種合成的 token、合成資產,它不應當僅僅是一個封閉的投資策略池,它的資產也應該流出去,去提供一種更加穩定的穩定幣、一種更為穩健的 DeFi 概念集合、一種真正的大盤晴雨表,這似乎是合成資產平臺的優勢。

如果我們基於 Uniswap 或者 Balancer 來打造,便可以借助 LP token 這一現成的基礎架構。按照 Balancer 的規則,注入流動性可以獲得 BPT(LP Token)。PieDAO 通過 pie-proxy 代理合約與 Balancer 直接綁定,注入流動性不再生成 BPT,而是直接生成指數代幣,例如 DeFi++產品資金池就是生成 DeFi++指數代幣。所以說,LP token 即指數代幣,這也是 DeFi 建立指數基金的巨大優勢,而這種指數代幣又可以被借貸和穩定幣協議所抵押集成,成為一種最為優質的基礎資產。

我們也曾設想能否將以 MakerDAO 為代表的穩定幣合成資產平臺和以 Balancer 為再平衡策略的指數 ETF 合成資產平臺統一起來。其實本質上對用戶來講都可以稱之為 deposit 操作,用戶來到操作界面需要向系統 deposit 不同類型的資產,後臺會進行區別,比如根據用戶 deposit 的單個 btc,進入到穩定幣模塊,並且是超額 deposit,然後給用戶一種穩定幣;根據用戶deposit 了一組資產,比如 uni+aave+sup,便進入指數 etf 模塊,且等額 deposit。而對於無常損失,便可以從這樣一個整體系統的角度去解決,收益率問題亦是如此。

不論是 Uniswap 在不斷迭代自己的特徵,還是 Synthetix 在合成模式上構建了指數產品,還是其他獨立指數項目將 Balancer 模塊集成為己所用,技術上大家可以互通有無,但 DeFi 畢竟還是資產壁壘、用戶效應、收益導向,只有基於頭部 AMM、合成資產平臺等載體,指數才能在資金規模和用戶情緒效應加持下被廣泛認同。我們一直相信,DeFi 上誕生並可以長久存在的金融形態一定是要超越傳統金融固有的形態,指數基金也是,它在 DeFi 上最終可能看起來更不像一個指數產品,或許就是一個 AMM、一個合成資產、一個優質的組合性介質。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論