Fei(肥)了以太坊 Fei(廢)了套利人

新型穩定幣項目Fei Protocol出師未捷,創世啓動後形成巨大的市場拋壓,導致穩定幣FEI沒能穩定在1美元,跌落「水下」。結果,獲得治理代幣TRIBE空投、參與創世挖礦的大多數用戶被套,他們將此形容為「困在水牢」中。

按照Fei Protocol的白皮書,當FEI位於1美元的「水下」時,用戶賣出FEI,會折損FEI的價值;买入FEI,則獲得額外的FEI獎勵。如果市場遲遲無法幫助FEI回到1美元,協議特有的PCV「金庫」會進行Reweight(再平衡),迫使FEI回到「水上」。

4月6日,Fei Protocol經過Reweight後,FEI再度被砸盤。回到1美元成了這個穩定幣的難題。

爭議襲來,Fei Protocol創始人Joey Santoro提出了5個緊急解決方案,核心是改變Reweight的觸發頻率,以穩定FEI的價格。而在一些用戶看來,如果FEI無法增強穩定幣共識、增加使用場景,單純依靠儲備資金進行調控不是長久之計。

此外,魚池F2Pool聯合創始人神魚認為,由於Fei Protocol PCV中的資產價值直接和ETH掛鉤,一旦熊市來臨,協議控制的資產可能會大幅縮水,給幣價穩定留下了潛在風險。

持續位於水下的FEI,正在消磨市場信心。本想依賴市場逐利性調節幣價的它,沒敵得過市場的恐慌情緒。此時,有人拋出了問題:在一衆穩定幣中,誰會用FEI呢?

Fei遭拋售 巨鯨被困「水牢」

火熱的新型穩定幣項目Fei Protocol正因FEI幣價持續低於1美元而被參與者詬病。

4月7日,FEI報價0.921美元,位於1美元下方,這種脫錨美元的狀態被用戶形容為「水下」,而Fei Protocol剛剛啓動了3天。

FEI的價格跌至0.921美元

早些時候,Fei Protocol因獲得a16z、Framework Ventures、Coinbase Ventures、AngelList等知名圈內機構的投資,頗受矚目。正式啓動之前,這個穩定幣項目就已成名。

按照創世啓動規則,參與者可於4月1日至3日間的3天時間,通過官網的Genesis頁面存入ETH。此時,用戶有兩個選擇,要么什么都不做,等待協議自動分發與ETH等價值的穩定幣FEI,以及給用戶空投總量10%的協議治理代幣TRIBE;當然,參與用戶也可以在Preswap上用存入的ETH兌換TRIBE,相當於參與IDO,同時也可獲得額外的TRIBE空投。

無論是哪種形式,這個協議明面上都給參與者呈現出套利機會。如果選擇第一種方式,投資者可以在獲得FEI和TRIBE後,賣出兩種代幣,賺取早鳥收益的TRIBE價值;而IDO方式則提供了TRIBE在二級市場獲利的機會。

知名機構背書的Fei Protocol吸引了大量資金參與。3天的創世期時間,約63.9萬枚ETH湧入其中,價值近13億美元。也是在這3天,ETH從1849美元漲至2070美元,漲幅達到12%。彼時,Fei Protocol的參與者無法預料Fei的發展,不過倒是提升了ETH的市場需求。

Fei Protocol創世啓動結束後,無論哪種方式,參與的投資者都齊齊加入了一場速度競賽。由於用戶參與募資的ETH全部被換成FEI和TRIBE,人們要想換回加密資產硬通貨,就得搶在TRIBE處於幣價高點時賣出。而在以太坊網絡上,搶跑可是個技術活。

一些精通技術的玩家,利用機器人快速將TRIBE賣成FEI,再將FEI賣成ETH,導致了TRIBE和FEI齊跌,大多數人都被套在了「水下」。

有人戲稱,想要套利的巨鯨們被困在了「水牢」裏,如今的念想就是到水面上透透氣,但是FEI至今仍未「上水」。

穩定機制不敵用戶回本意愿

很顯然,Fei Protocol這場新型穩定幣實驗,在某個環節出了問題。

從白皮書來看,Fei Protocol的目標是保持ETH/FEI的交易價格緊緊跟隨ETH/USD的價格,並保持市場的高流動性,以此實現FEI的價格總是與美元價格相當。

其保持高流動性的方式比較特別。Fei Protocol創造了協議控制資產價值(Protocol Controlled Value,簡稱PCV)這個概念。相比DeFi用戶更加熟悉的TVL(總鎖倉價值),PCV由協議控制,用戶不可隨時存取,以保證FEI不會因流動性枯竭長期脫錨。

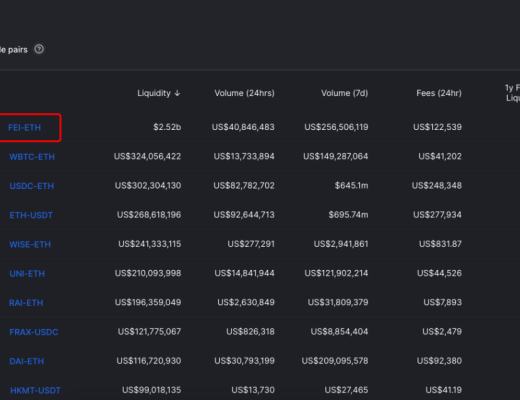

FEI-ETH流動池資金位於Uniswap首位

PCV的存在決定了這個穩定幣項目的創世啓動方式。在募集63.9萬枚ETH後,Fei Protocol鑄造了等價值的FEI,將它們加入到Uniswap FEI-ETH流動性池內。創世結束後,FEI-ETH交易對就以超25億美元的流動性,位居Uniswap所有交易對的首位。

保證了高流動性,尚不足以維持FEI的價格穩定在1美元。所以,Fei Protocol提出了直接激勵(Direct Incentives)理念。根據白皮書的描述,「直接激勵」是指交易活動和使用穩定幣的行為都受到激勵,「獎勵和懲罰」會推動FEI價格向錨定方向發展。

簡單來說,如果FEI低於1美元,用戶賣出FEI會受到懲罰,其中一部分FEI將被燒毀,用戶手裏的FEI價格折損,FEI價格越低,賣出FEI的折損越大。以FEI現在0.921美元的價格算,賣出的「燒傷率」高達72.48%;而倘若用戶在「水下」买入FEI,可獲得額外鑄造的FEI作為獎勵。但獎勵的系數比懲罰系數低。

大量被困於「水牢」的資金,就是因為害怕「懲罰」而不敢輕易拋售。按照白皮書,如果FEI遲遲不回水上,PCV就會出面解決問題,利用Reweight機制用金庫中的資金兌換FEI,使得FEI回到1美元。

白皮書中舉了一個例子。在一個以FEI/USDC計價的Uniswap資產池,目前流動性深度為1100 FEI:1000 USDC。在這個例子中,FEI的價格不足1USDC。Fei Protocol會利用PCV花費一部分USDC买入FEI,使得FEI的價格等於1USDC。

看似天衣無縫的價格穩定機制,最終因市場拋售FEI的強烈意愿和恐慌情緒失了效。4月6日,PCV已經進行了一次Reweight,它重置了FEI的價格和獎勵率。然而,大把等着賣FEI的玩家立即又把它砸到了水下。

「坐牢的滋味不好受,現在都想把FEI換成主流幣,雖然它定位是穩定幣,但是我們並不想像持有USDT一樣持有它。」有玩家向蜂巢財經吐槽,FEI的表現讓人恐慌,現在只想把本金拿回來。

大V藍狐則認為,鎖定ETH的PCV模式沒有問題,但通過空投TRIBE代幣來吸引用戶的方式有問題,很多用戶可能根本不知道怎么回事,以為是擼幣,導致現在信心不足。

官方出臺5項方案供社區討論

本想依賴市場套利機制來控制幣價穩定的Fei Protocol,因市場急於出逃的情緒陷入尷尬境地。相比超額抵押生成的DAI,以及中心化主體背書的USDT、USDC等穩定幣,FEI的市場認可度似乎並不高。

在Fei Protocol的社群裏,一些急不可耐的用戶紛紛表示,大不了提案把PCV裏的資金分了散夥。還有人認為,FEI作為一個穩定幣,如果在它1美元以下時,想要用它去买入ETH,竟然還會有懲罰,「太不合理了」。

針對外界的爭議,Fei Protocol創始人Joey Santoro進行了回應。他認為,造成FEI的價格低於1美元主要原因是流通中的FEI是巨量的,而它目前的使用場景也很局限,這帶來了巨大的拋售壓力。而由於直接激勵措施也在發揮作用,市場的买入行為也推遲了Reweight發生的時間。

Joey Santoro提出了如下5個緊急改進提案,來幫助FEI更好地實現穩定幣這一目標。

1、使用守護者(Guardian)機制強制觸發Reweights,以允許人們出售FEI,這會有點笨拙,因為它會導致FEI價格忽上忽下,但這可以立即完成。

2、提高獎勵的增長速度,這可能最終導致一種情況,即有大量买入支撐和通脹情況,使得價格保持在0.90美元左右低位。

3、為Reweight設置預定義的節奏,例如每隔幾個小時或每次價格低於一定百分比時。這需要更改合約以及DAO投票。

4、利用ETH儲備金更直接地穩定FEI的價格,這需要更多實質性的合約更改,撰寫、審核以及投票的整個流程可能需要1~2周才能完成。

5、將燃燒的百分比限制為2%~5%,這樣可以加快Reweight,並簡化集成。

針對Joey Santoro的提案,有社區用戶認為,改變Reweight的觸發頻率是一個不錯的解決方案,因為PCV中有大量的資金,能夠快速幫助FEI重回1美元;也有人覺得,一味依賴Reweight,實際上沒有解決拋壓問題,提高FEI的使用場景,增強共識才是長遠之道。

在魚池F2Pool聯合創始人神魚看來,Fei Protocol的PCV也不是萬能的,因為PCV裏的資金直接跟以太坊的價格掛鉤,如果ETH劇烈下跌,會導致PCV價值縮水,導致協議更容易在熊市裏耗盡資產。

他認為,治理代幣TRIBE的本質是控制PCV中的資產,假設ETH下跌,PCV資產縮水,TRIBE的價格也很可能下跌。投資者在买入TRIBE時也應合理評估風險。

含着金湯匙出生的Fei Protocol,在短短一周內從高光時刻逐漸歸於黯淡。拋卻其本身的PCV機制來看,單純寄望通過市場套利去穩定幣價的舉措並不奏效。尤其當幣價持續位於1美元下方時,人們的信心會越來越弱,為博獎勵的买入者可能會減少。這一點,在此前的算法穩定幣中已經得到驗證。

過往的時間裏,人們總希望通過市場的逐利性去創造出一個去中心化、無需超額抵押的穩定幣,而號稱新型穩定幣的Fei Protocol依然無法把握人性。看到FEI遲遲沒能「上水」後,有人在社交媒體留下了問題:在一衆穩定幣中,用戶選擇用FEI的理由是什么呢?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論