現在是熊市了嗎?聽研究員分析市場現狀

本文梳理自 21st Paradigm 聯創 Dylan LeClair 在個人社交媒體平臺上的觀點,律動 BlockBeats 對其整理翻譯如下:

比特幣最近跌到了 33,000 美元附近,為什么會出現這樣的價格波動?接下來會發生什么?以下是我從鏈上數據和衍生品,以及宏觀層面的分析:

鏈上數據分析

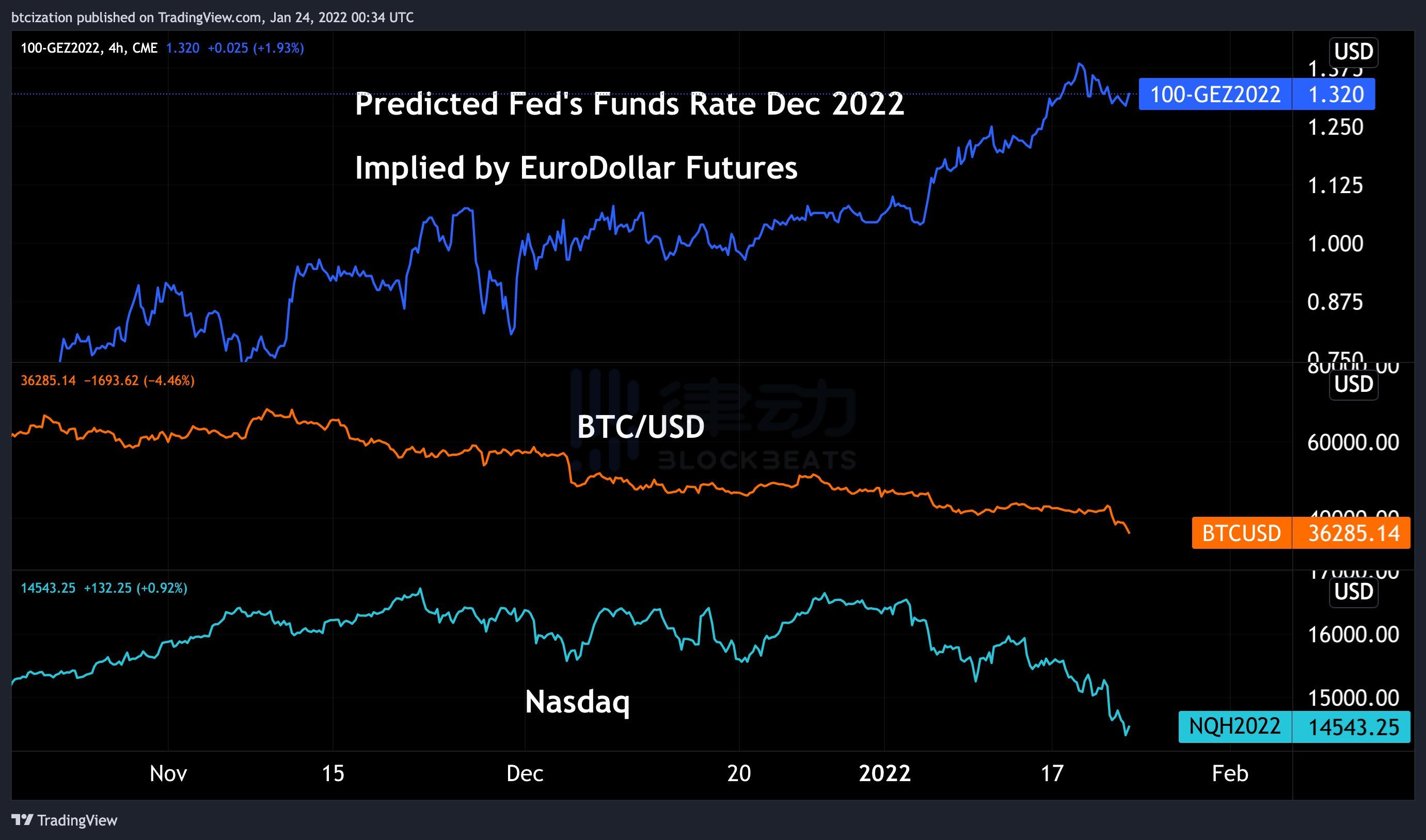

近期最火熱的主題之一就是比特幣與納斯達克(以及其他類型的風險資產)的相關性。目前,納斯達克較最高點下跌了 14%,是自 2020 年 3 月以來超賣幅度最大的一次。而比特幣對納斯達克 30 天相關性指數則高達 0.80。

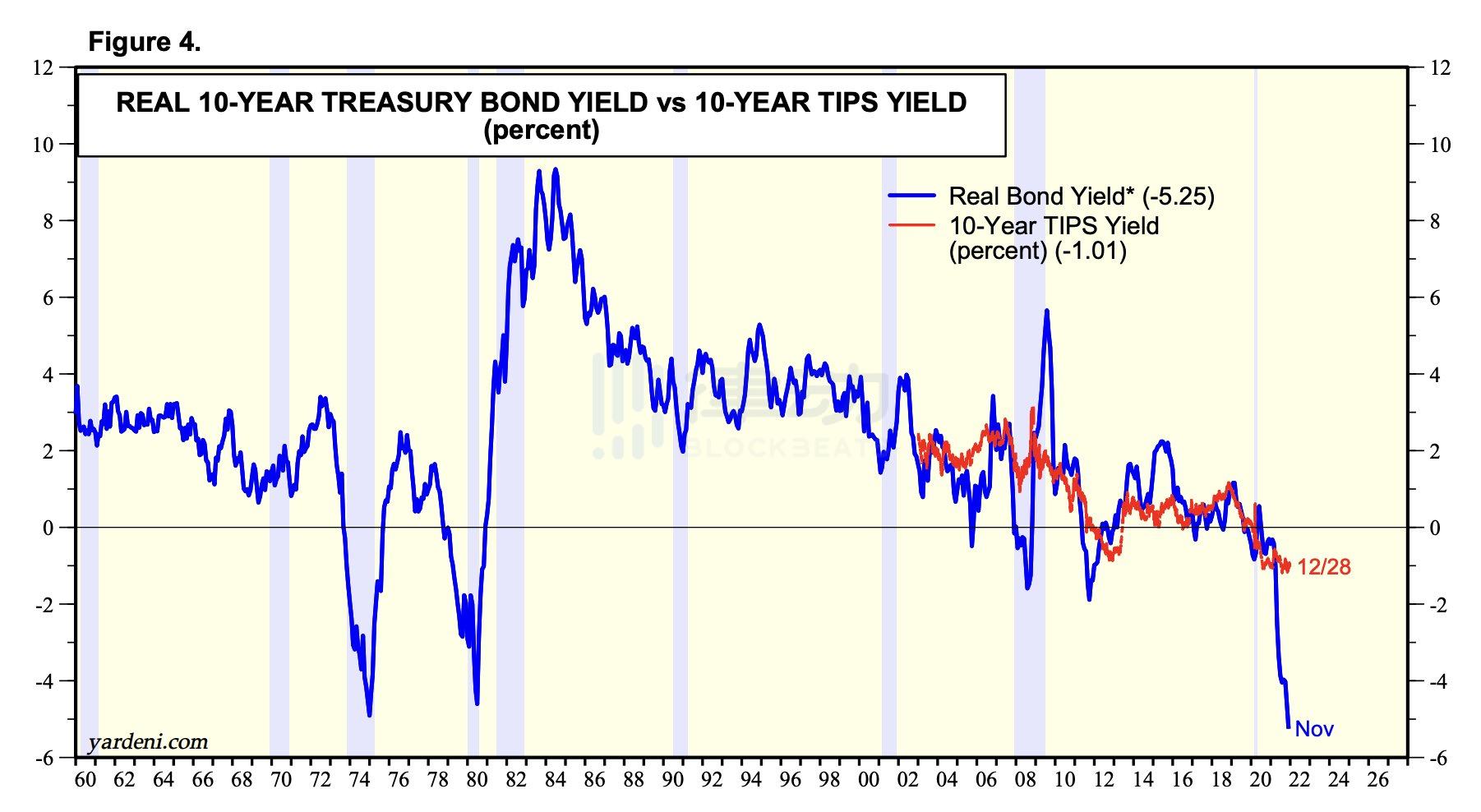

歐洲美元期貨可以看作是一個反映聯邦基金利率預期的市場,目前它已經對 2022 年的 4 次加息做出了反應。當寬松型貨幣政策出現收緊的預期時,市場必然會做出反應。

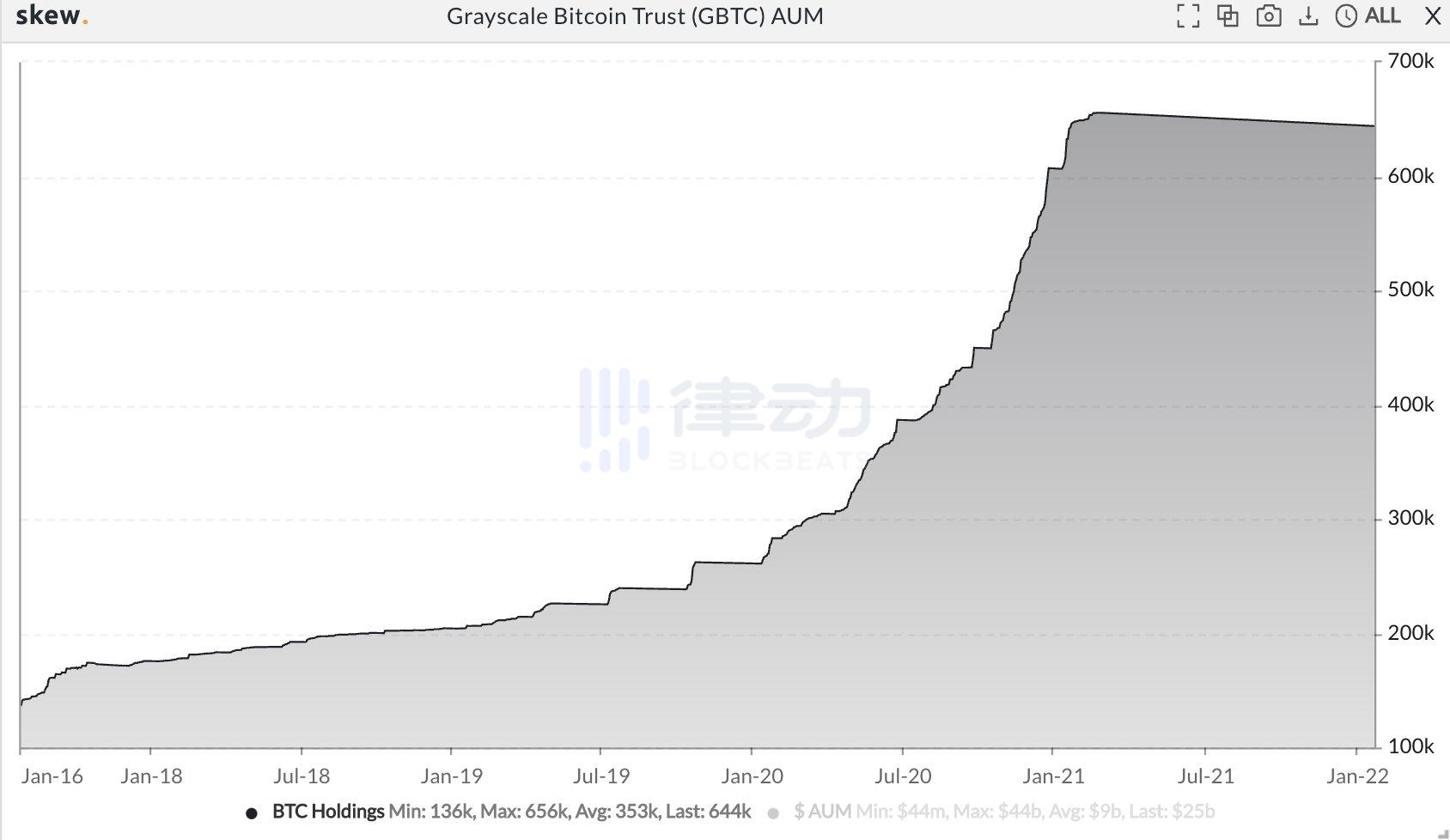

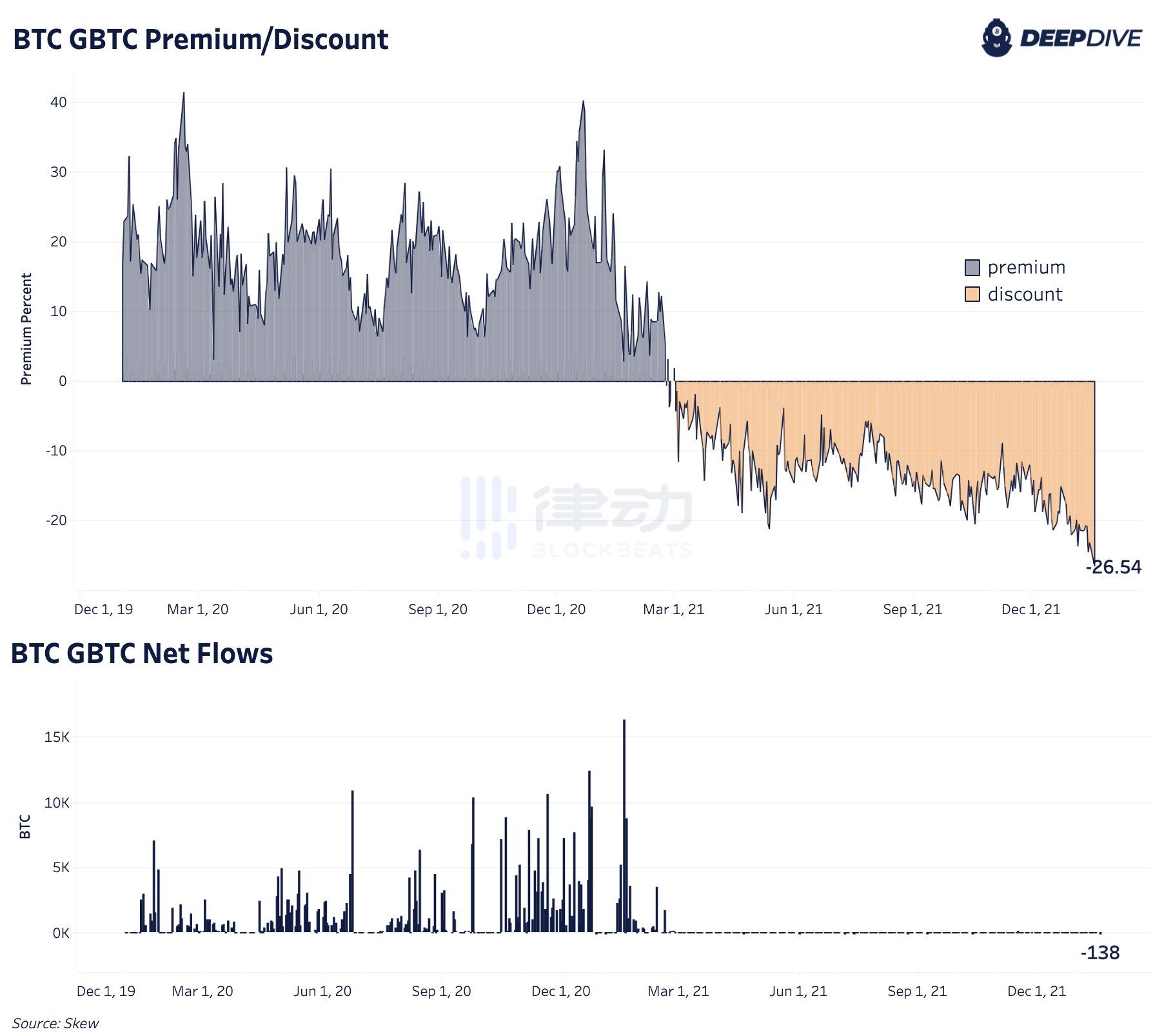

2020 至 2021 年間宏觀基金對比特幣接納程度的不斷提高,使得比特幣越來越像一個高相關性的風險資產。我們可以看看牛市初期的驅動力之一灰度,它代表認可的投資者和機構收購了近 40 萬枚比特幣,以換取灰度股票 (GBTC)。

這些些投資者則尋求從灰度以資產淨值購买 GBTC,並用溢價標記他們的账簿來進行「無風險」的套利交易,但當 GBTC 在去年 2 月开始以低於資產淨值的價格交易時,他們意識到這種套利模式已經被打破。

然而要注意的是,價值 65 萬美元的比特幣仍然在場外交易市場以灰度股票的形式作為衍生品交易。且隨着其溢價轉為折扣,資金开始停止入場,投資者將資金分配給 GBTC 而不是比特幣本身的動機也出現了。

隨着近期市場开啓去風險模式,GBTC 也遭到了不分青紅皁白的拋售,GBTC 對資產淨值的折讓擴大至歷史新低,但考慮到許多信托持有人的情況,這也是有道理的:他們與 2020 到 2021 年間分配資本給比特幣的宏觀投資者是同一批人。

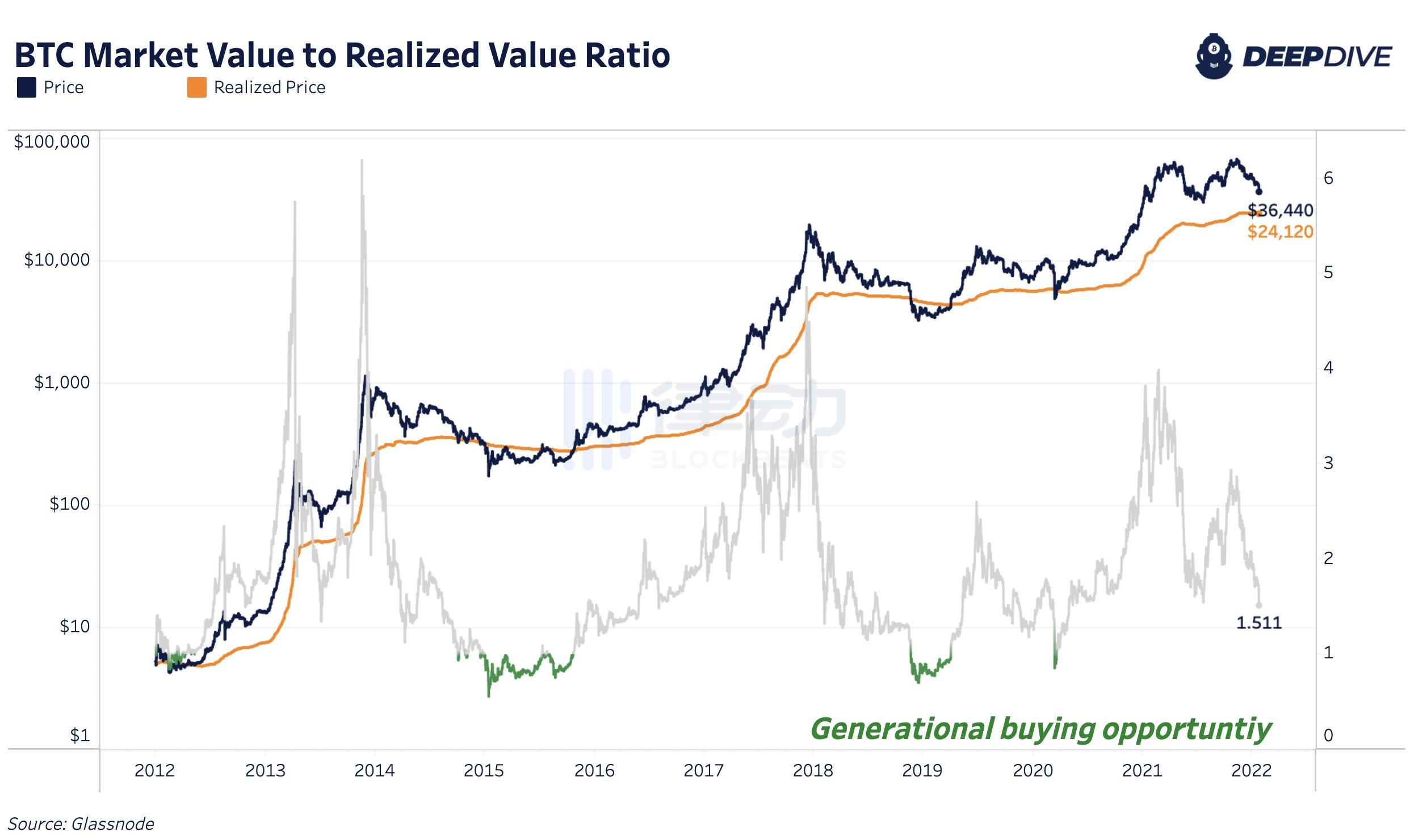

現在讓我們看看當前比特幣交易價格相對於歷史估值的位置。

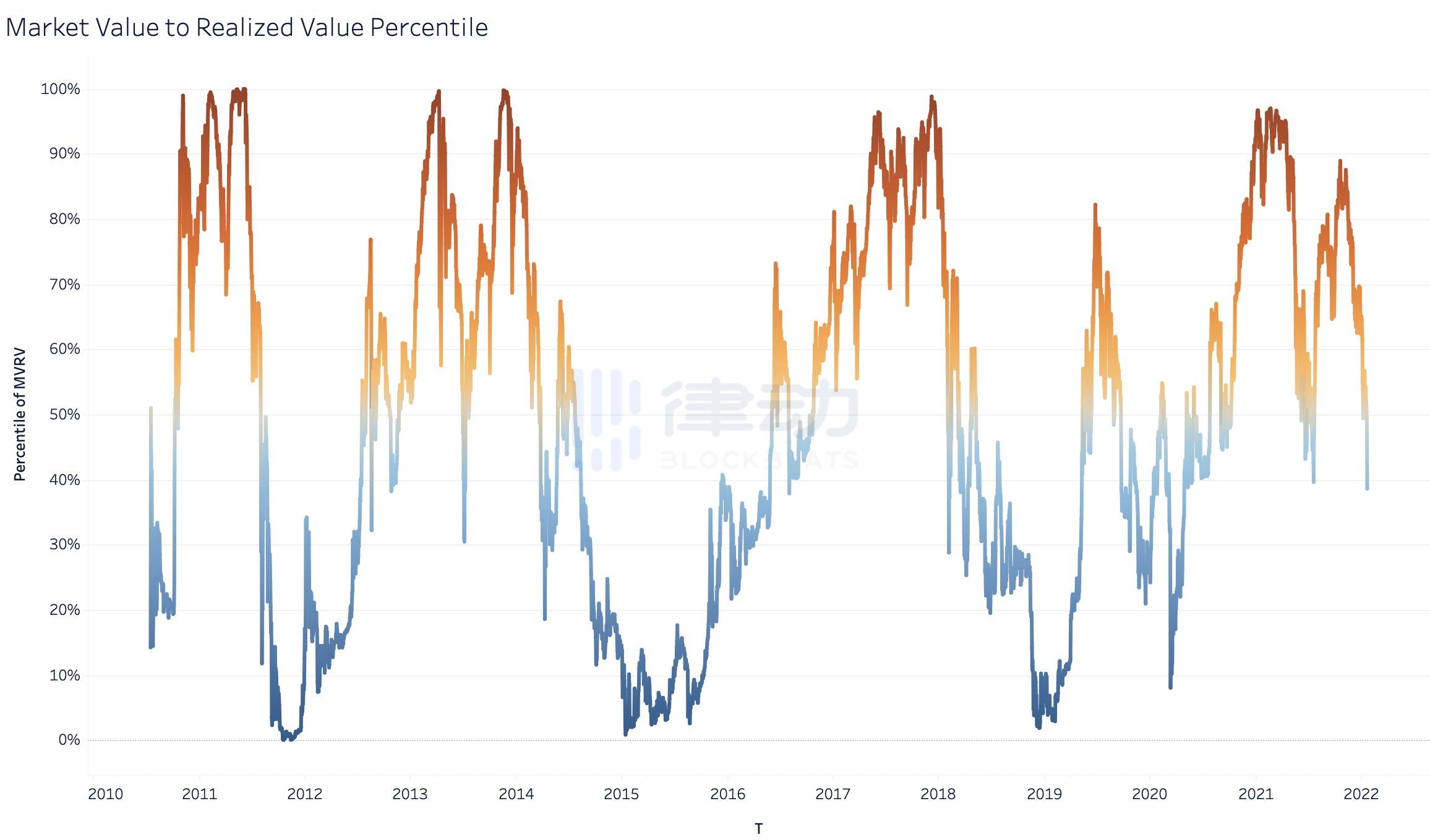

MVRV 比率(成本基礎與價格的比率)顯示的是比特幣的歷史繁榮和蕭條周期。目前比特幣的鏈上成本基礎是 24,000 美元,MVRV 比率約為 1.5。

比特幣當前的 MVRV 比率處於歷史讀數的第 38 個百分位。過去的數據表明,當比特幣跌破實際價格時(MVRV 低於 1.0),幾乎都是絕佳的購买機會。雖然比特幣不一定會跌到 24,000 美元,但這個價格肯定會非常有購买吸引力。

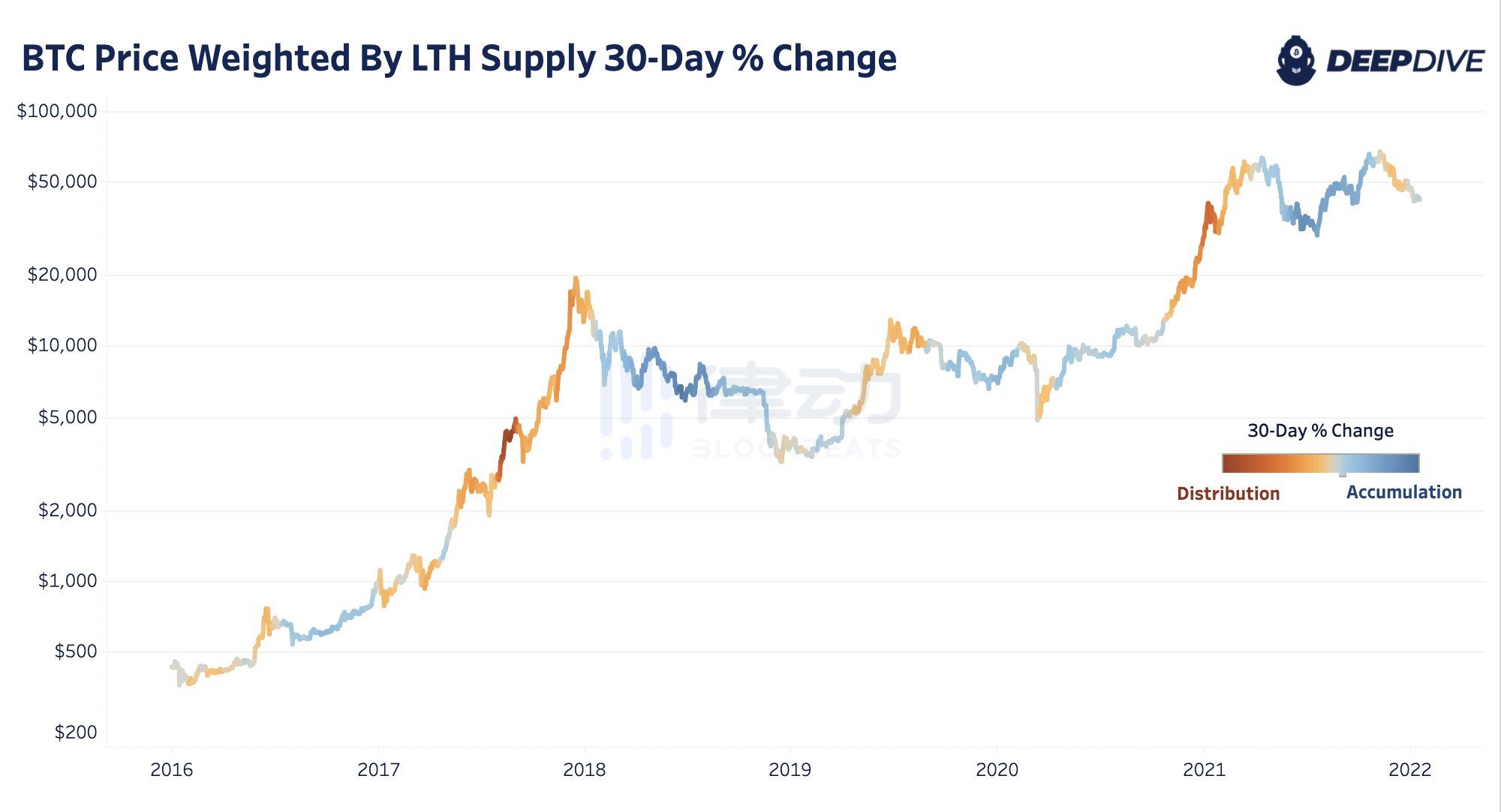

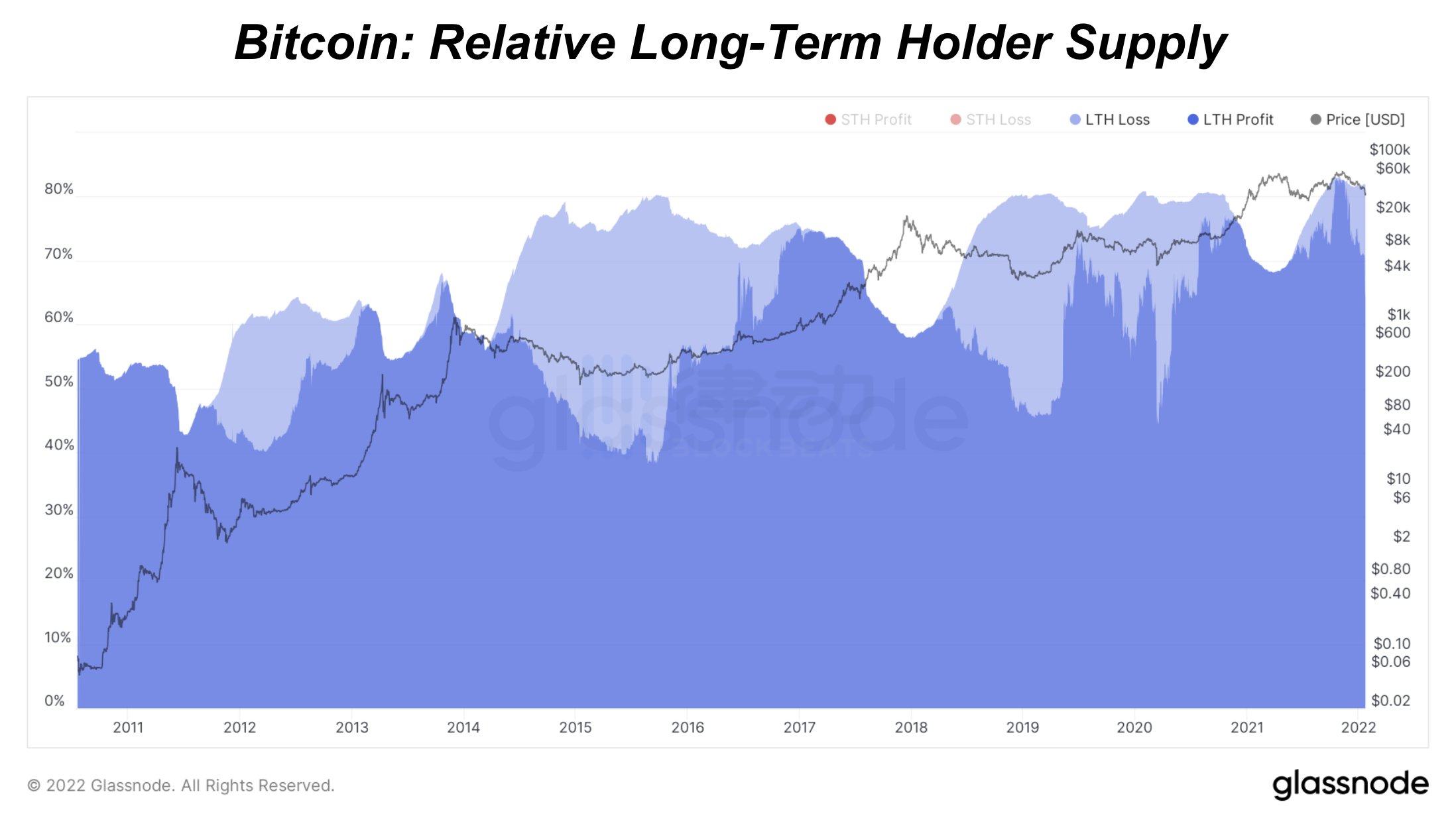

我們還看到長期持有者在過去幾個月的下跌趨勢中不斷拋售,這在比特幣歷史上是一個奇怪的現象,因為長期持有者通常會在熊市和盤整期間不斷積累,並在上漲趨勢中拋售。

顯然宏觀層面的擔憂是背後的推動因素之一,不過欣慰的是囤幣的趨勢現在又开始了。

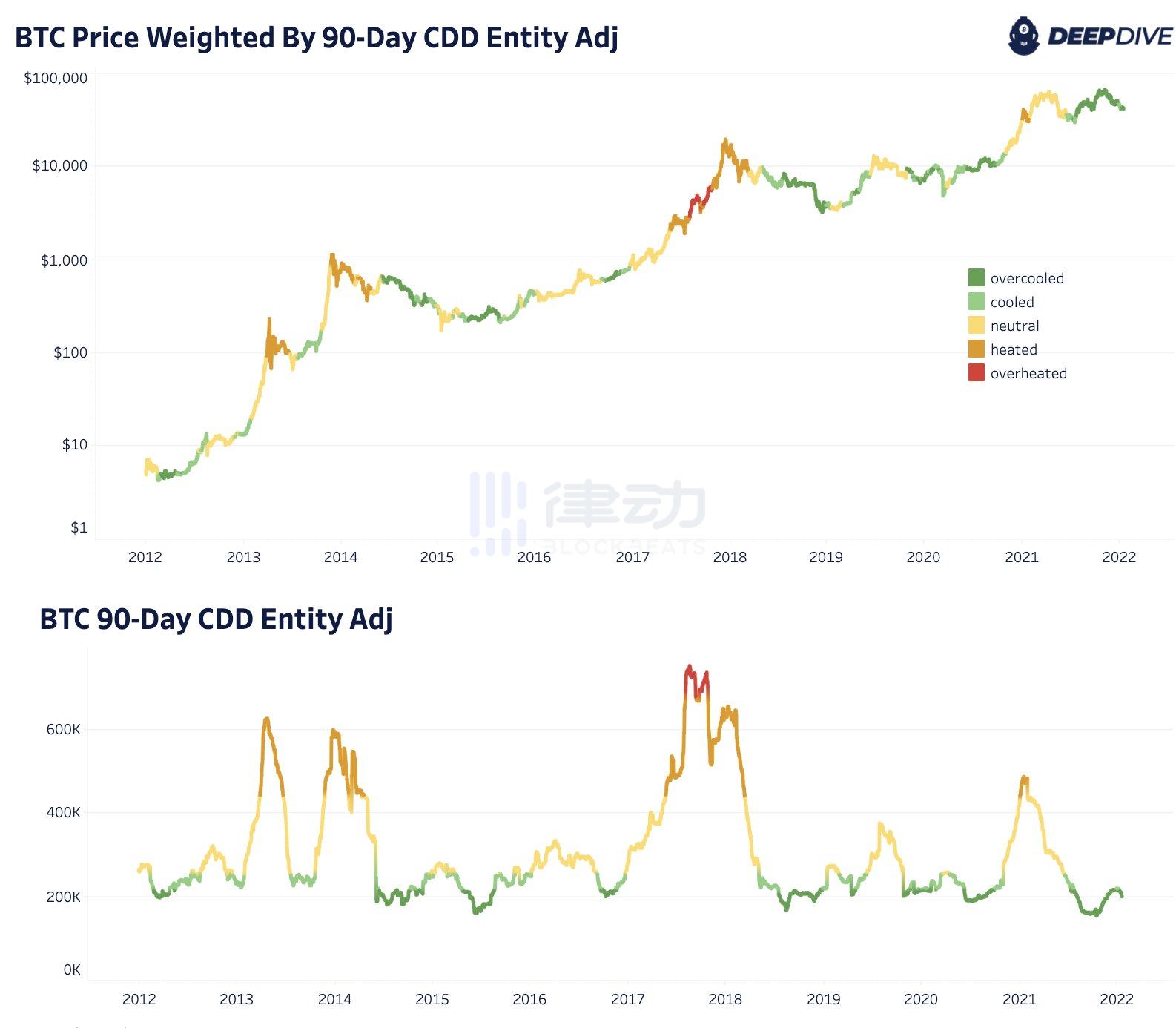

Token 銷毀天數 (CDD) 是通過將交易中的 Token 數量乘以自上次使用這些硬幣以來的天數來計算的,而 90 天滾動匯總數據一般用於顯示資產累積和拋售的相對比值,比特幣目前積累趨勢強勁。

衍生品分析

對於比特幣衍生品,下面幾點需要重點關注:

永續期貨季度期貨用於入場衍生品合約的抵押品類型

永續期貨

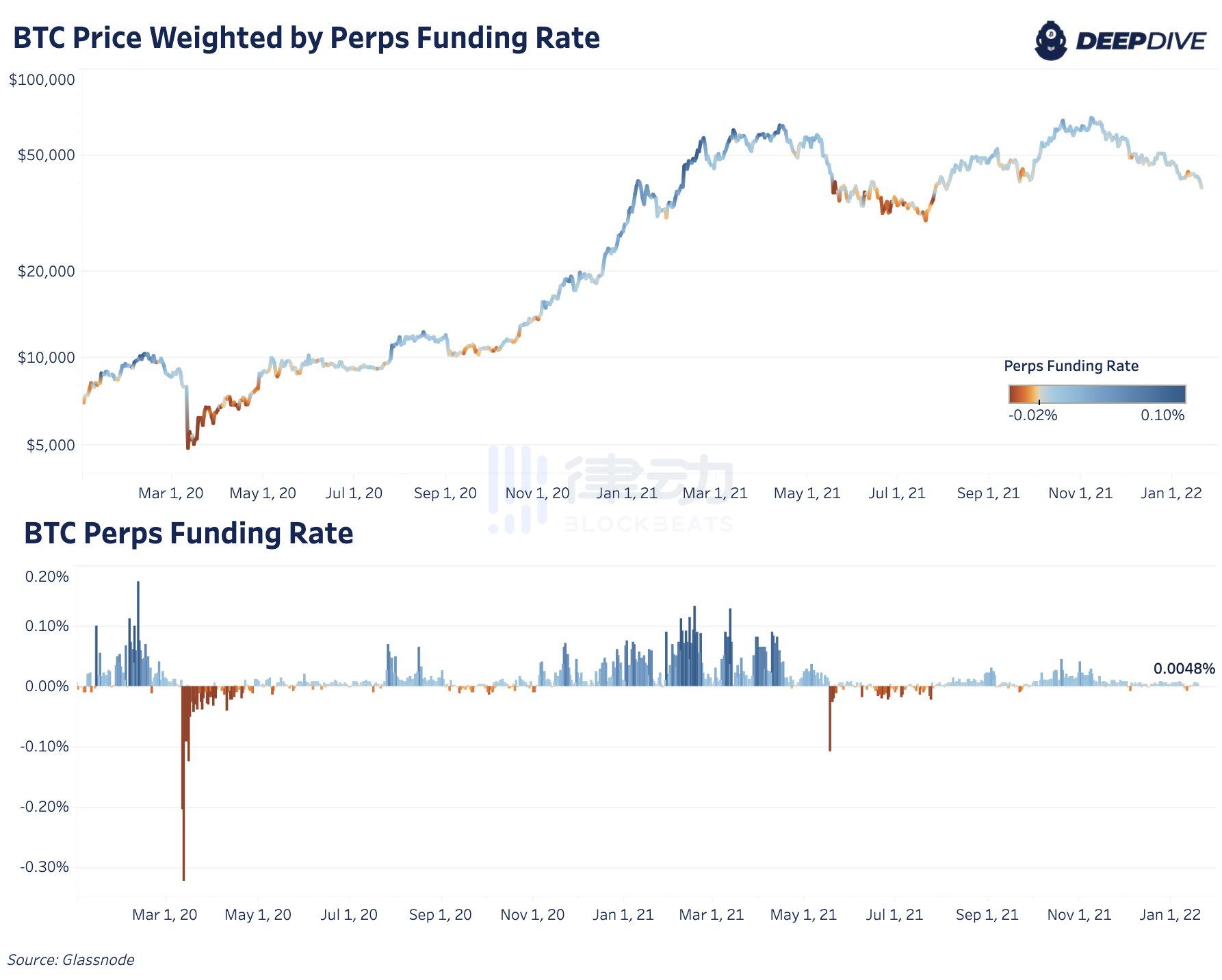

永續期貨資金顯示的是衍生品是否高於或者低於現貨比特幣的價格。目前投機型多頭不再佔主導地位,但空頭也沒有過於激進。市場底部的特徵通常是持續的負資金,並伴隨着空頭在衍生品市場的極度貪婪情緒。

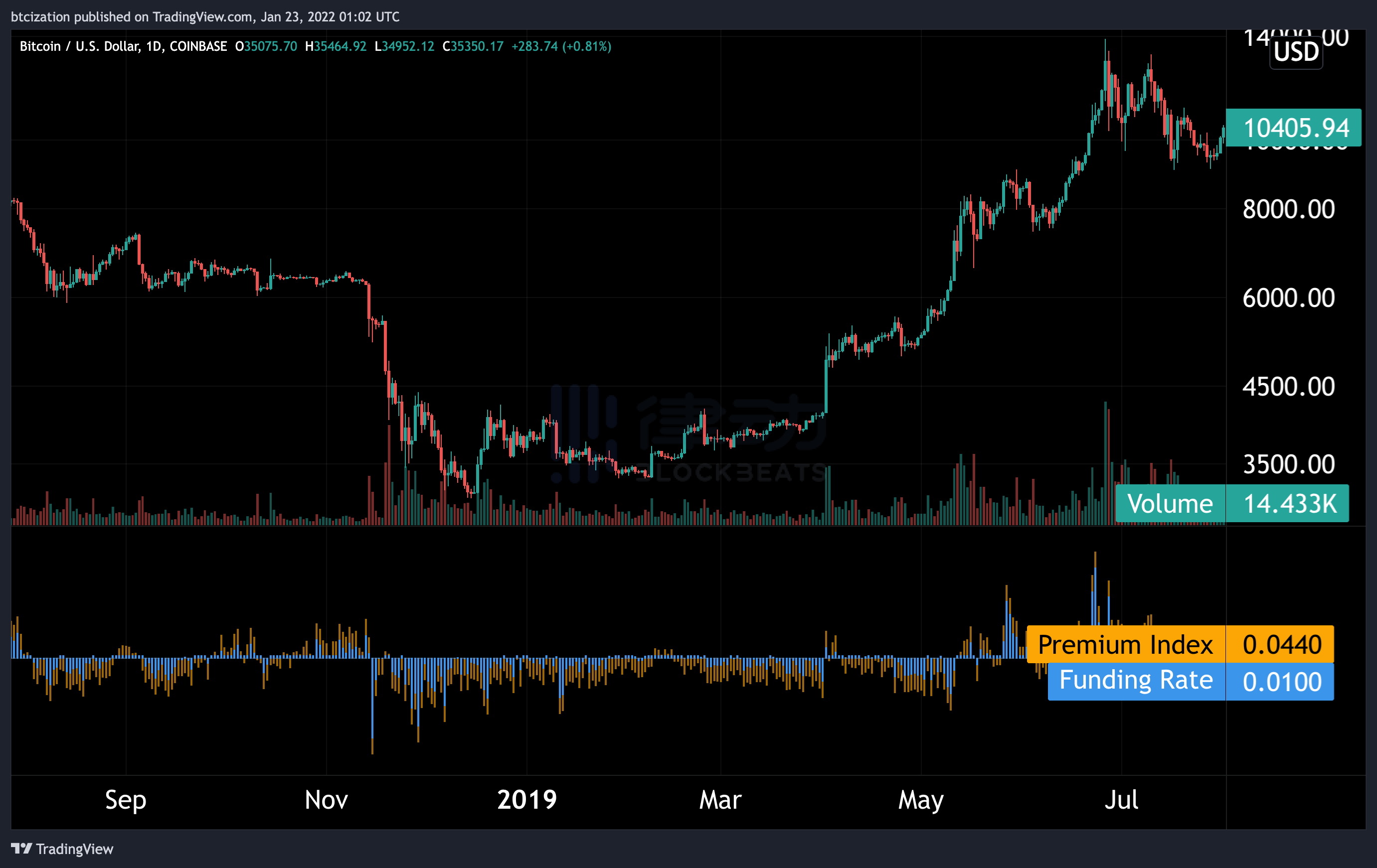

例如,下圖是來自當時主要衍生品交易所 BitMEX 的數據,顯示了 2018 至 2019 年市場的底部,當時空頭在比特幣 85% 的回撤後兇猛的做空 3,000 美元底部。新冠疫情前後和去年夏天的大跌也與此類似。

季度期貨

自去年夏天以來,比特幣價格與期貨基差的相關性就接近了 1:1,這說明現有衍生品交易者一直在推動市場。0% 或者負基數則應該是市場投降的信號。

用於入場衍生品合約的抵押品類型

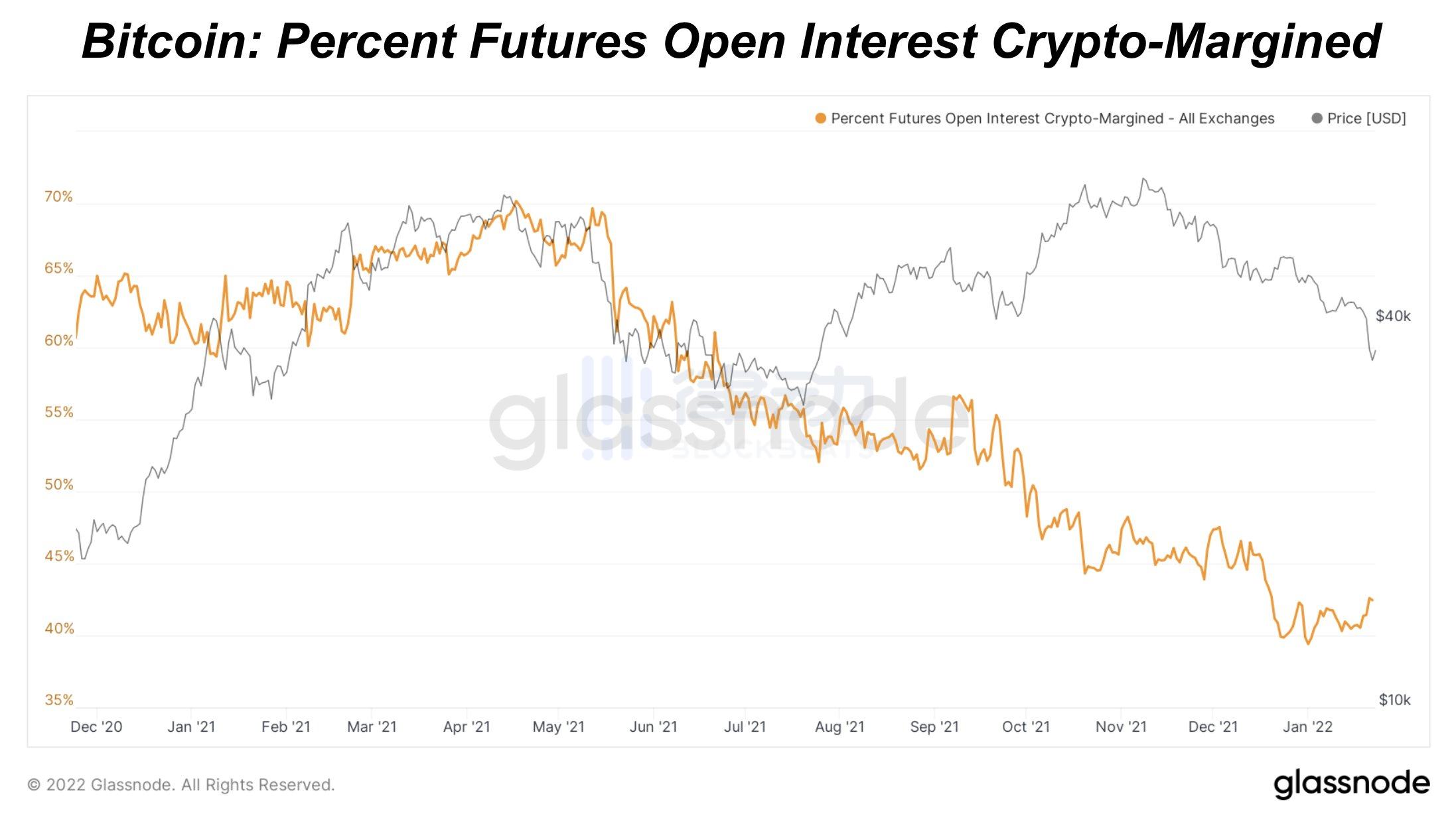

用於比特幣期貨的加密抵押品的使用繼續保持着長期下降的趨勢,這是一個積極的發展趨勢,因為穩定幣不會像比特幣保證金期貨一樣在市場低迷期間展現出凸性關系。

DXY 是用於衡量美元兌其他法幣價值的指標,自 2021 年初以來這一指標一直處於上升趨勢。隨着美聯儲試圖採取緊收政策,關注美元的走強趨勢將非常關鍵,因為強勢的美元是任何資產都沒有好處。

至於牛市何時回歸,我認為條件還是比較成熟的,約 81% 的供給掌握在長期持有者的手中,但供給只是市場的一個方面。恢復牛市需要強勁的現貨需求,而不是衍生品投機。

宏觀市場分析

從宏觀層面來看,一個關鍵的問題是,宏觀基金的邊際拋售何時轉為邊際买入?

現實情況是,實際收益率為負數的美元債券價值近數百萬億,也就是說它們注定會虧損。因此當美聯儲改變收緊政策時,比特幣必定會飛速增長。沒錯,是「當」而不是「如果」。

在長期債務周期中,經濟發展的結局只可能是二元的。在真正的通貨緊縮情景中,隨着整個經濟體系中法定債務的解除,將會存在無限的交易對手風險。

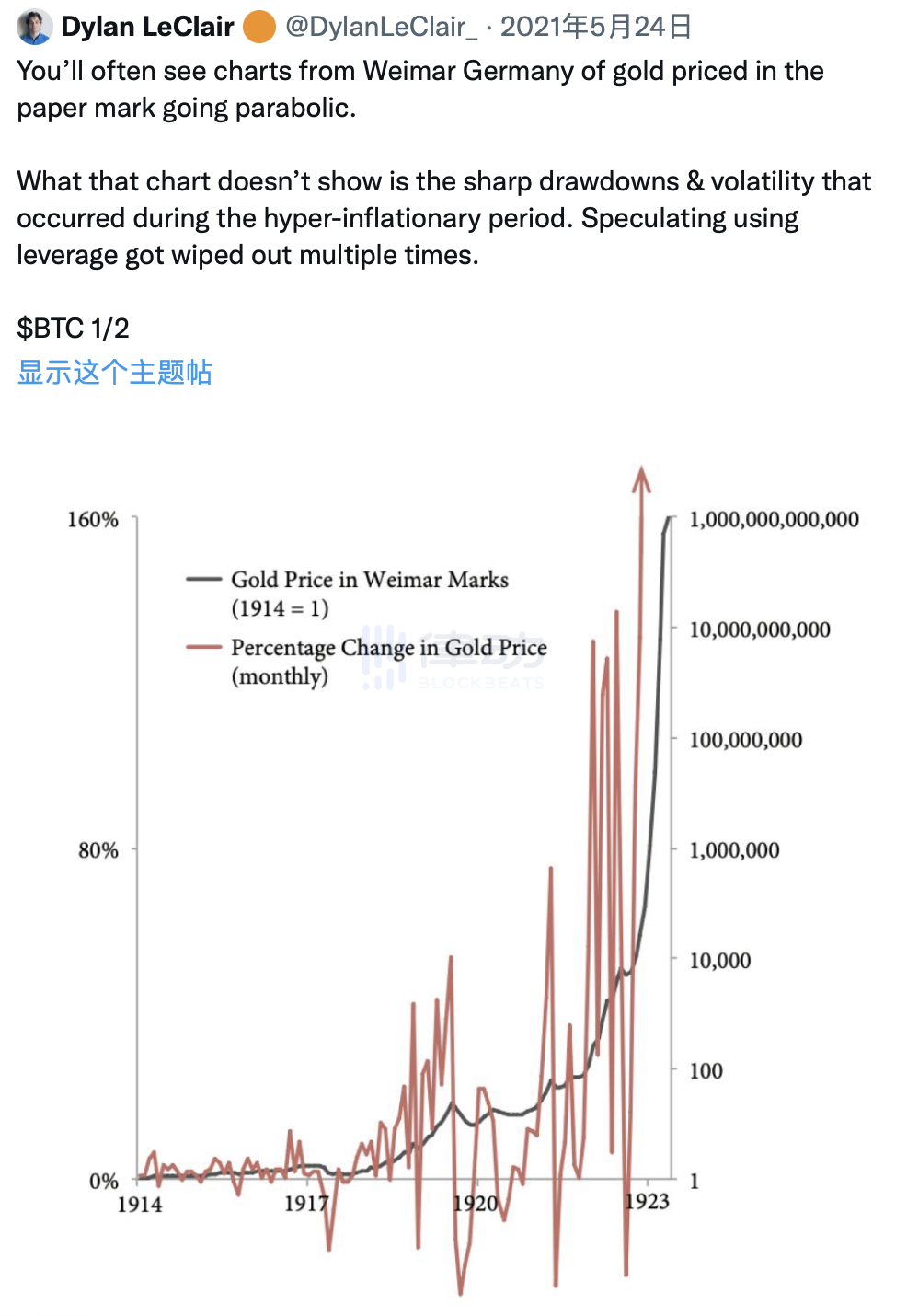

那還會有更多的不利因素嗎?也許會,尤其是如果股市繼續下跌且蔓延至信貸市場。如果你是魏瑪共和國時期的的槓杆黃金持有者,這會導致你多次被清算。雖然美國不是魏瑪,但我們還是能從中汲取教訓。

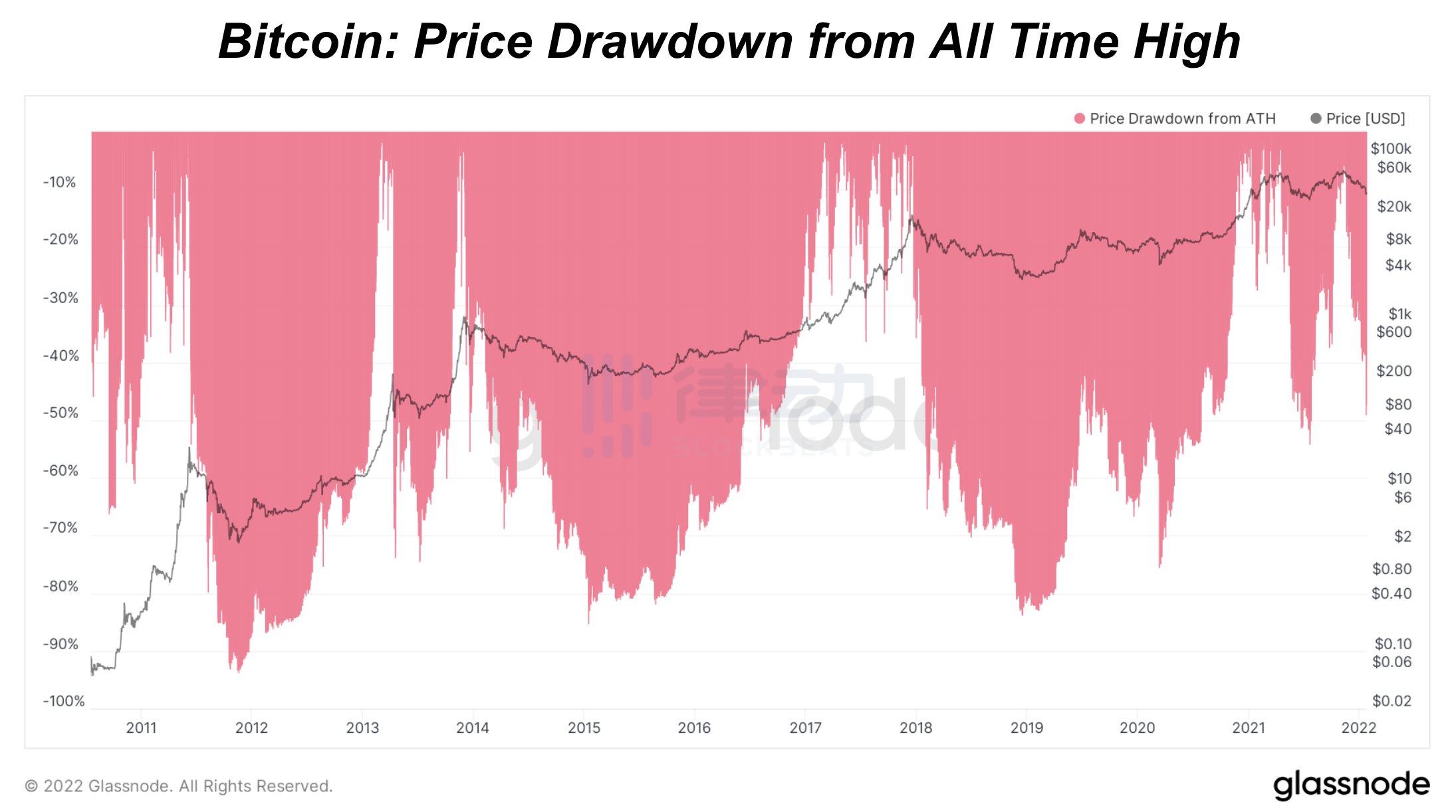

作為資本配置者,你的目標是隨着時間的推移保持和提高自己的購买力。而比特幣的機制幾乎可以保證邊際生產成本將永遠持續上升。因此對於 95% 的人來說,最佳的策略就是被動地將資金配置到比特幣裏,然後長期持有。在這種情況下,波動性將是你的機會,值得慶幸的是,它看起來不會很快消失。

原文作者:Dylan LeClair,21st Paradigm 聯創

原文編譯:0x137

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。