投資者從股票市場到比特幣的轉變 意味着重大變革已經發生

盡管比特幣經過了幾天的調整,在撰寫本報告時,比特幣的價格波動仍然處於一個有利的地位並且有衝擊新的歷史最高價的可能,每日活躍地址數和交易量表現的都非常好。

事實上,很多人對這種加密貨幣抱有非常樂觀的期望,相當多的市場投資者押注於比特幣在4月份會有8萬美元的價格。

Jan&Yann在24日指出“本周五,價值60億美元的比特幣期權合約將到期。而比特幣4月份的價格預期很高,許多投資者認為比特幣的價格可能會漲到8萬美元以上。”

然而在圍繞鏈上數據和指標的討論中,我們常常忽略宏觀環境的作用,使其成為最新的“Uncharted”提到的重要議題。

為什么值得關注宏觀環境呢?加密貨幣市場不是以其不相關為榮嗎?但事實是,這並不總是真的。

簡報指出,比特幣價格的調整是股市普遍低迷造成的,“機構投資者的季度再平衡”、巴西出現的新的新冠病毒增加了不確定性、利率的上漲也推動了這一趨勢。

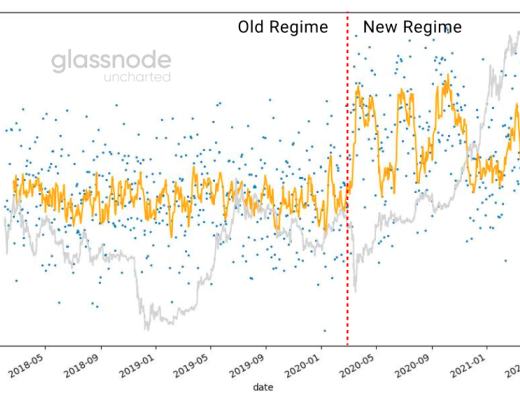

事實上,上述“相關性”是在2020年3月之後出現的,當日內BTC和S&P 500指數的相關性從0上升到0.25。這是機構投資者進入的不利因素,加密貨幣市場和股票市場的投資者基礎日益重疊。

現在,從機構投資者的角度來看,比特幣吸引人的的原因往往是它作為通脹對衝工具的特性。

盡管如今加密貨幣市場可能與主流金融市場有些同步,但自新冠肺炎爆發以來,比特幣作為通脹對衝工具的價值也在攀升,並進一步推高了價格。

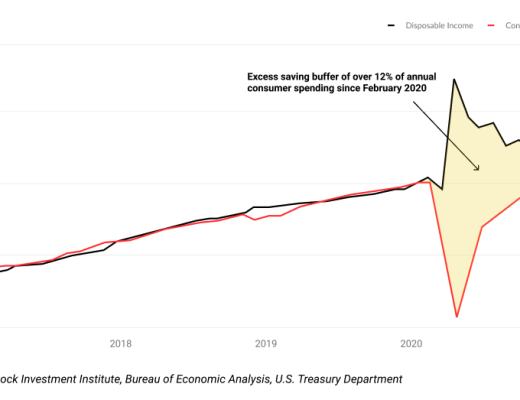

怎么會這樣?簡單地說法幣的超發並沒有停止,而加密貨幣正慢慢地取代黃金等作為更合適的通脹對衝工具。

根據Uncharted的說法,現金流流入黃金ETF的淨值為負。“而僅僅在灰度比特幣信托基金中流入的現金流就比2020年第四季度新开採的比特幣數量還要高出200%。”

事實上,索羅斯基金管理公司的首席信息官最近也強調了這一點。並且指出,“當你從通脹對衝的角度來看黃金價格行動時,它並不像以往一樣吸引人,因為比特幣取代了它的一些基礎地位。”

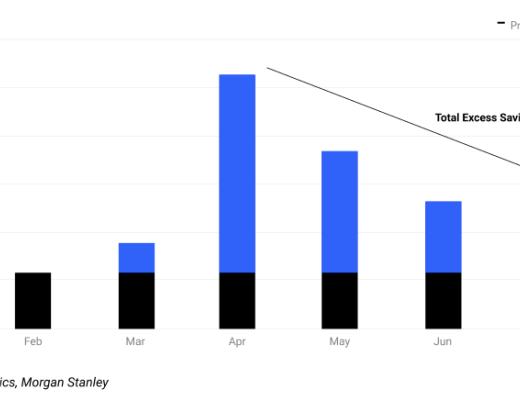

同時美聯儲貨幣政策中貨幣供應量一直的飆升也推動了比特幣價格的上漲。考慮到圍繞新冠帶來的的不確定性,家庭儲蓄的資本比平時更多,這種資本通常會被用來償還抵押貸款,並投資於新的資產類別。

隨着世界各地經濟的开放,我們還能期待什么呢?儲蓄起來的資本最終會被重新投資於加密貨幣等資產嗎?如果是這樣的話,那將意味着支出和交易量的增加,這兩者都將使比特幣作為一種通脹對衝工具更具吸引力。

在這裏,美國國稅局的刺激檢查帶來的影響也值得我們考慮,它在1月份的支付是引起加密貨幣市場價格飆升的關鍵因素。

據報道,三月份的經濟刺激力度比一月要大得多,因此一旦美國成千上萬的家庭最終得到了他們的退稅,類似的事情很有可能會發生。

想想看,目前股票市場的規模是比特幣市值的40倍。這意味着,考慮到伴隨的通貨膨脹和即將出臺的刺激計劃,即使是資金從股票市場以最小的份額分配到加密貨幣市場,也會引起比特幣價格的顯著變化。

同時,有人認為現在對於加密貨幣市場是利好的。因為上述所有因素都給了這個全球最大的加密貨幣提供了一個改變這個月以來價格下跌的機會。如果3月份的刺激支出真的發揮作用,我們可能會再次看到1月份的比特幣價格周期的重演。

原文來源於ambcrypto,由區塊鏈騎士編譯整理,英文版權歸原作者所有,中文轉載請聯系編譯。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。