現貨ETF市場繼續出現正流入 本周比特幣會回到牛市水平嗎

今天是2024年4月23日星期二。比特幣剛剛突破了67,000美元。就像我們之前討論的那樣。我們認為這是非常重要的,它是4小時趨勢上MA200附近的位置,現在MA200大概在67,200美元,如果價格能保持在67,200美元上方,可能會為新一輪上漲奠定基礎。

也有利於市場信心的恢復,在過去兩周多的時間裏面,期貨市場的多頭從謹慎轉為部分看跌,我們也看到資金費率出現了負值,這是去年10月份以來首次出現市場仍處於比較失望的狀態。現在比特幣的資金費率仍然是負值,做空比特幣的人還是佔據着主導,零售投資者的信心也還需要時間恢復,而且從OKX的賺幣年化利率來看,1%的水平是非常低的,市場上對穩定幣的借貸需求非常低,在之前期貨市場瘋狂壓住看漲的時期,這個年化收益率經常超過50%,在市場出現修正的過程中也能保持在10%左右的水平,但現在只剩下1%,即使比特幣從59,500美元反彈已經突破了67,000美元。

我覺得這還遠遠不夠,從我很喜歡的MLV score指標來說,最近一個月時間左右的修正也是健康的,橙色的线如果觸及上方紅色的牛市峯值水平,比特幣現在還存在翻倍的可能性,加上最近的價格修正使得這個指標也出現了較大的回落,而且只是在中期出現了一些停滯,這和以往的周期表現沒有什么不同的,特別是注意這根藍色的线,當比特幣價格的黑色线跌破藍色线的時候,MBRV指標的橙色线也會觸及下方的綠色投降區域,

相信大家現在都很了解這一點,我認為這是在下一輪熊市中分批重倉比特幣的最佳機會,甚至不需要有太多猶豫,無論市場多么低迷,無論有多少人質疑,比特幣把握住這段最佳積累的機會,當然現在我討論的這個機會可能在2026年中旬左右才會看到,也就是大約在兩年以後你才會看到這個最佳的機會出現。

此外,還有個比特幣的價值日銷毀倍數指標,他計算了在一定時間內移動的比特幣數量,和他們未被移動的時間之間的關系,以反映市場中長期持有者的行為變化,這個指標也被簡稱為VDDM,在2021年初曾經達到過一個高峯,這與當年比特幣價格的快速上升相關聯,意味着大量長期持有的比特幣被交易大概是在高價位實現利潤滯後,VDDM逐漸降低表示長期持有者的交易活動減少,最近這個指標也有所回落,但比特幣的價格依然保持在較高水平,這也是比較健康的跡象,而且我們之前也注意到長短期持有者的分配過程有所停滯,在比特幣下跌到6萬美元的過程中,長期持有者減緩了比特幣的出售,甚至一些長期持有者又重新开始積累比特幣。

接下來看看比特幣的ETF市場最近兩周時間裏都經歷了資金流出,資金流入的規模也大不如前。好消息是灰度的GBTC流入正在放緩,這個趨勢看起來也非常的明顯,在上周五看到淨流入之後,昨天周一的ETF交易日中我們也再次看到了資金的淨流入,灰度的GBTC僅流出了539枚比特幣,如果本周我們能看到資金的持續流入,比特幣在本周收盤時候的表現就會更好。

昨天coinshares也發布了報告,數字資產投資產品連續第二周淨流出,,總計超過2億美元按照coinshares的說法,ETP或ETF投資者的興趣繼續減弱,這可能是由於預期美聯儲方面可能會將利率維持在較高水平的時間比市場預期更長而引起的,而且從地區上看,負面情緒幾乎完全來自美國的ETF淨流出,達到了2.44億美元比特幣。看到1.92億美元的淨流出。以太坊連續第六周出現淨流出,淨流出額達到3.4億美元。

現貨ETF中Blackrock的IBIT它的表現應該是最好的,已經是連續69個交易日經歷了流入,彭博社ETF分析Eric認為,如果連續日流入記錄保持下來,它會成為前十位ETF之一,我們之前多次討論過Blackrock的野心,作為全球最大的資產管理公司,現在管理着高達10萬億美元的資產,Blackrock把加密資產分為三個類別,傳統加密資產,如比特幣還有穩定幣如USDC,以及代幣化資產如Buyidel例如Blackrock的IBIT比特幣ETF就管理着172億美元的資產,Blackrock也是circle的股東,而circle正是USDC的發行者,Blackrock之前合作推出的bydual基金在那之後,代幣化基金市場規模迅速擴大,而且bydual已經位列第二,Blackrock也申請了現貨儀太坊ETF,雖然我認為5月份基本上肯定會被拒,但是這其中有Blackrock這個最大的變量,他們接近600個ETF的申請中,目前只有一次被拒的記錄,就像chenlink聯合創始人說的那樣,未來可能會看到更多的現貨ETF出現,而且Blackrock這個最大的資管巨頭很有可能在未來推出自己的區塊鏈平臺,並借鑑Coinbase的base鏈的成功經驗,二層網絡base目前非常活躍,很多开發者都聚集在base鏈上,生態系統正在爆炸性增長。

另一方面最近我也看到了一些Mtgox的消息,在Reddit上有很多人發帖說,這個償還過程有了一些新的進展,我們知道Mtgox計劃在10月份之前會將加密資產償還給當年的受害用戶,這個事件隔一段時間就會有新的消息,如果Mtgox最終真的償還了比特幣,在10月份左右比特幣大概會面臨一些拋壓,當年的這些受害者在收到比特幣之後,大部分基本上就會選擇立即出手,只是不知道Mtgox是否真的會償還,在比特幣減半之後我們知道它的通脹率已經低於1%,即使是同樣有着稀缺屬性的黃金通脹率也要高於比特幣,不過黃金的通脹率很難精准統計,這裏的1.45%可能是一個大概的值,即使如此比特幣在這方面的表現現在更加優秀,每次減半之後礦工的區塊獎勵都會減少,新發行的比特幣供應量減半,而需求保持不變或增加的情況下,最終我們總是會看到價格的上漲,在突破前一輪周期歷史高點之後,比特幣總是會受到一些阻力,但是在休息一段時間之後,特別是我們現在也剛剛經歷了減半,最終新的上升趨勢也會被建立,我們也遲早會看到比特幣突破10萬美元。

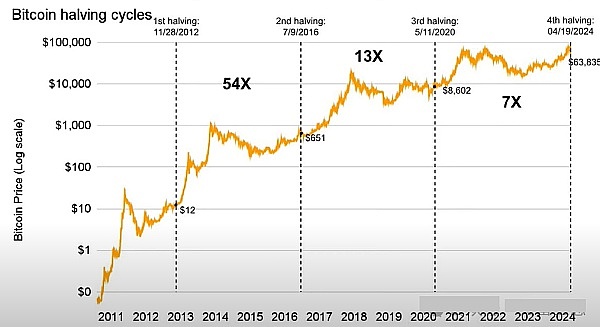

我也看到了mark的推文通過三個圖表闡述了他的觀點,我也是非常贊同的,他首先說的是比特幣的回報率,這是以減半之後到下一次減半期間比特幣的回報率,來計算的從一开始的54倍到之前的13倍再到最後一次的7倍,確實這個回報率有所放緩,但是價格的增長趨勢是非常明顯的,如果將這個回報率減半來計算,假設在2028年4月份的減半中,這個回報率為兩倍,相對於現在的67,000美元價格比特幣可能會保持在13萬美元左右,即使這個預測是非常抽象的,確實也能說明一些未來的趨勢。特別是從2022年到2023年這段時間裏,比特幣在對抗美聯儲利率上升以及量化緊縮政策方面的韌性,在美聯儲自2008年金融危機後,美聯儲一直維持的低利率以及量化寬松政策,發生重大轉變的背景下,2022年初面對高通脹壓力,美聯儲將利率從接近零水平,一路上調達到了超過5%的水平,並在18個月內維持這一水平,而且就像我們已經知道的,現在通脹問題困擾着市場,華爾街甚至开始預計今年不會有降息,鮑威爾近期也一直釋放鷹派信號,2%的通脹目標缺乏新的進展,利率的上升對資產價格產生了顯著影響,比特幣的價格也受到了波動,而我們期待的量化寬松政策,即美聯儲通過印制貨幣購买資產以刺激經濟。

自2008年以來,一直是金融資產包括比特幣的重要推動力,然而為了應對高通脹該政策,在2022年被暫停,這對比特幣構成了挑战,即使是在2022年到現在的高利率環境下,很多人在量化緊縮的環境中質疑比特幣的表現,最終比特幣的7倍增長給出了答案,而未來某個時間點,美聯儲會开始降息,宏觀經濟風險也就可能轉變為比特幣的有利條件,特別是隨着基於債務的金融體系开始對量化寬松政策產生的依賴,這種刺激措施很可能會很快恢復,因為美國的這套體系需要不斷印發新的貨幣來避免崩潰,形成以債養債的死循環,美聯儲會在必要時恢復量化寬松政策,量化寬松政策本身會增加債務負擔,隨着系統承擔更多債務,需要更多的量化寬松來支撐過去三輪量化寬松的規模都在不斷擴大,下一輪量化寬松的規模也會遠超過之前的規模,當美聯儲通過量化寬松增加貨幣供應時,比特幣作為供應固定的稀缺資產,也將會直接受益。所以木頭姐和微策略的Sailor他們總是在含50萬甚至是100萬美元,即使現在的比特幣做不到,我認為在未來數十年最終也會得到實現。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

7月23:Mt. Gox 比特幣錢包在市場緊縮的情況下轉移了價值 28.2 億美元的 BTC

7月23:Mt. Gox 比特幣錢包在市場緊縮的情況下轉移了價值 28.2 億美元的 BTC一個引...

悅盈:比特幣68000的空完美落地反彈繼續看跌 以太坊破前高看回撤

一個人的自律中,藏着無限的可能性,你自律的程度,決定着你人生的高度。 人生沒有近路可走,但你走的每...

羨羨的幣圈日記

文章數量

134粉絲數

0

評論