基於Mantle的借貸協議如何改變DeFi借貸體驗?

與傳統的 TadeFi 不同,DeFi 借貸有着費用較低,透明度高,以及更容易獲取的優勢。然而,潛在的高波動性和智能合約錯誤或黑客攻擊等風險往往給用戶帶來糟糕借貸體驗。在 DeFi 世界中,沒有可以借用的「信用」,因為人們可以很輕松銷毀信用,換到另一個錢包上,因此大多數借貸協議都基於超額抵押的基礎。

目前 Mantle 網絡的生態正是發展的階段,一個好的借貸協議是 DeFi 生態系統運轉良好的的支柱。因此,最近在 Mantle 網絡上,一個名為 Lendle 的借貸協議正在進行 Public Sale,吸引了很多社區成員的注意。

Lendle:基於 Mantle 網絡的借貸協議

Lendle 構建於 Mantle 網絡,Mantle 網絡是 Mantle 與 BitDAO 合並後創建的一個統一的生態系統 Mantle (MNT) 的核心產品,也是一個與 EVM(以太坊虛擬機)兼容的 Layer2 擴展解決方案,採用模塊化架構構建,顯著提高了塊鏈的可伸縮性和吞吐量。

相關閱讀:《Mantle 公鏈詳解: 去中心化組織 BitDao 的升級之路》

Mantle 致力於推進區塊鏈技術的發展和採用,希望帶來廣泛的行業知識、專業知識、網絡和商譽,從而在業內享有盛名。Mantle 網絡集成了 EigenDA 技術(去中心化的數據可用性層),這意味着 Mantle 享受 ETH 的安全性,同時避免在 ETH 上交易。借助 EigenDA,Lendle 用戶的借貸交易循環將更加經濟。

通過使用 EigenLayer,Mantle 能夠提高交易吞吐量,超越傳統的 L2。可訪問的數據可用性還意味着 Mantle 可以在不影響安全性和減少節點操作开銷的情況下提高吞吐量。這減少了驗證器的處理要求並促進了去中心化。通過輪換一個無需許可的排序器集,Mantle 將減少網絡上單點故障或審查的可能性,隨着時間的推移,Mantle 將去中心化其 Sequencer 以提供安全且無需信任的區塊生產。

除了使用 Biconomy 提供账戶抽象外,Mantle 還解決了 optimistic rollups 面臨的兩個主要問題。第一個是高度集中的排序器可能導致的單點故障。第二個是當前的 7 天欺詐證明挑战期。通過實施多方計算 (MPC),Mantle 將挑战期縮短至 1 至 2 天。通過節點將獨立驗證塊並提高總體信心。

基於 Mantle 網絡,Lendle 也希望能幫助用戶更快速、高效地實現大量交易,確保即使在高峯期間也能獲得無縫的用戶體驗。

Lendle 致力於改變 DeFi 領域的借貸體驗

在超額抵押借貸領域,用戶可以提供資產作為抵押品,並以這些資產為抵押借入資金,用戶可以借多少錢是根據所提供的每種資產的貸款價值(LTV)參數計算的。LTV 是 0 到 1 之間的分數,通常由鏈上的波動性和可用流動性決定。

為了保護供應商免受資金損失,Lendle 協議的設計方式是,當滿足特定閾值時,作為抵押品提供的資金可以從借款人處沒收,這將危及借款人不償還貸款的可能性。

Lendle 中用於計算該閾值的參數稱為清算閾值。用戶可以被清算,這意味着當用戶的健康因子 (HF) 降至 1 以下時,其他人可以代表用戶介入償還貸款,並進而沒收所提供抵押品中的等值資金以及獎金。因此,Lendle 的超額抵押貸款使供應商能夠安全地借出其資產以獲得供應年利率,而借款人則能夠以其抵押資產借入資金。

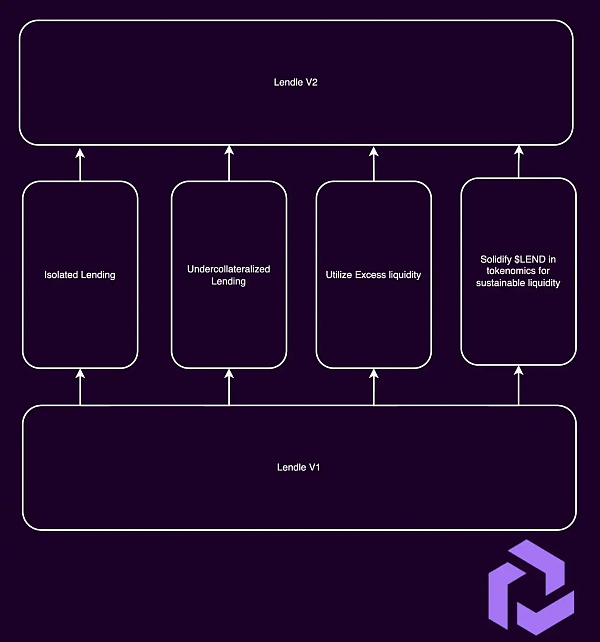

Lendle 提供多個借貸對以實現最大的多功能性,其目標是在 Aave 和 Geist 等巨頭奠定的基礎上开發新一代 DeFi 功能,通過參與 Mantle 網絡擴展平臺提供的服務,在網絡中發揮關鍵作用,為去中心化金融世界帶來新功能。Lendle 將通過四種方式對當前的 DeFi 進行創新:

1. 利用過剩流動性為去中心化交易平臺提供資金,從而降低兌換手續費;

2. 創建獨立的借貸機會,從而能夠在不影響市場其他部分的不良債務風險的情況下上架小衆 Token;

3. 提供不足額抵押的借貸功能;

4. 致力於整合改進後的 VeTokenomics 風格的鎖定模型,以協調用戶互動並激勵粘性流動性。

Lendle 發展路线

Lendle 團隊與 Mantle 網絡上的其他構建者也有着長期聯系,例如 FusionX 背後的團隊。FusionX 是 Mantle 網絡上的原生 DEX,目前僅支持 Mantle 主網和測試網,也是 Mantle 網絡上第一個社區驅動的 AMM。據 Lendle 官網稱,Lendle 是 Mantle 基金會贈款計劃的正式接受者。

據官方路线圖顯示,Lendle 的發展分為四個階段,分別為:推出貸款功能、啓動有限借用功能和令牌預挖掘、預售貸款、美元貸款啓動。目前已完成完成前兩個階段。

Lendle 將在 2023 年第四季度致力於 1/3 貸款行業並重新設計 Token 經濟學,納入有時間限制的 Token 和 Ve 機制,以實現可持續的流動性,於 2024 年前三個季度逐步完成借貸行業和新設計的 Token 經濟的部署,並於 2024 年第四季度推出完整的 Lendle V2 套件。

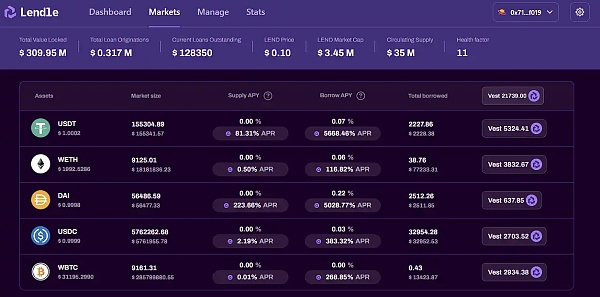

如何在 Lendle 上進行交互

在使用 Lendle 之前,用戶需要通過 MetaMask 等 EVM 錢包與 Lendle 鏈接,安裝 MetaMask 後,添加 Mantle RPC。進入 Lendle 後,在 Lendle 的市場界面上,用戶可以查看 Lendle 協議的統計數據、授予任何獲得獎勵的 Lendle Token、單擊資產徽標打开每個單獨的市場、查看某個市場的 APY/APR 收益率是多少。

APY 是在貸款本機資產中支付借入或給予供應的 Token,金額取決於市場規模和產生的協議費用。APR 由 Lendle Token 圖標表示。這些獎勵來自流動性激勵,並存在於我們的原生 Token $LEND 中,與 APY 不同的是,借款人不需要支付 LEND 來借款,所以兩邊顯示的 APR 都是獎勵。

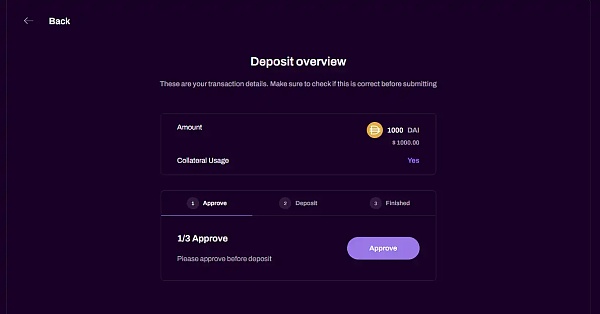

如何在 Lendle 上存款

以 DAI 為例,首先從市場界面打开 DAI 市場。在「保留狀態和配置」板塊,我們可以看到用戶提供的 DAI 總量、APY(來自協議費用)和 APR(來自 LEND Token)的收益率。

在右側的「Your info」下,我們可以看到 DAI 資產的錢包余額、可供應和借用的資產量、用於供應或借用 DAI,單擊「供應」即可進入 DAI 市場的供應屏幕。在底部,我們可以使用 MAX 或輸入自定義數額進行存款,點擊「繼續」進行存款交易,整個過程分三步完成:

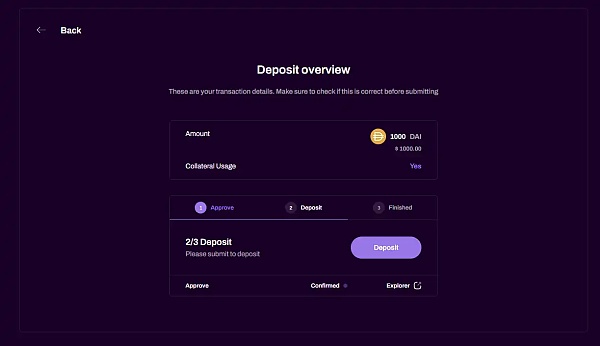

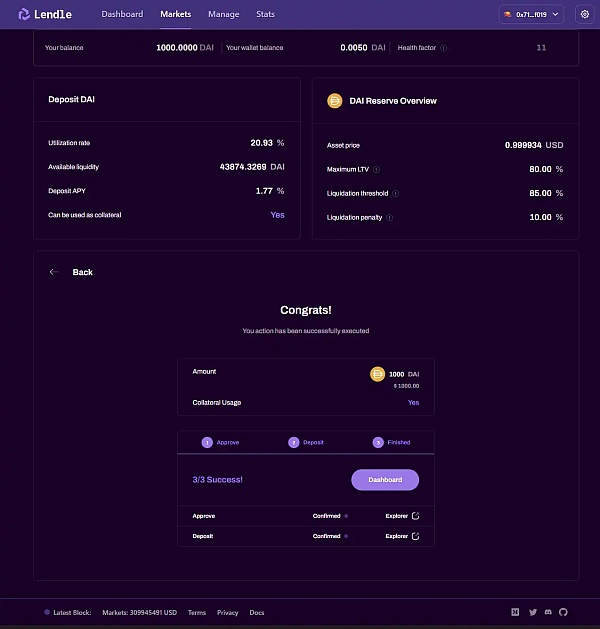

第一步,點擊「approve」和 MetaMask 彈出窗口中的默認值來確定支出的金額,假設為 1000 枚 DAI。

第二步,點擊「deposit」,並在 MetaMask 中再次確認交易。

第三步,在上一步操作完成幾秒鐘後,屏幕將更新到如下圖所示界面。可以在左上角看到余額已更新為 1000,錢包余額為 0,在底部可以看到 2 筆交易。這時我們就已成功向 Lendle 存入 1000 DAI,可在儀表盤獲取存入資金和借款的明細。

如何在 Lendle 上貸款

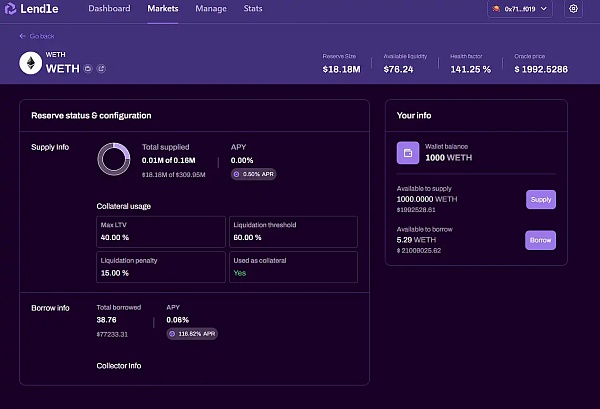

接着,我們再用剛剛存入的 DAI 借出 WETH。

單擊右側「Borrow」按鈕,頂部可以看到借入的 WETH 金額、抵押品價值以及當前的金額健康狀況。比如,此前已經借了 1 WETH,但屏幕顯示的余額為 1.0043WETH,多余部分為協議產生的利息,或者借入 APY 並增加每個時期的償還金額。

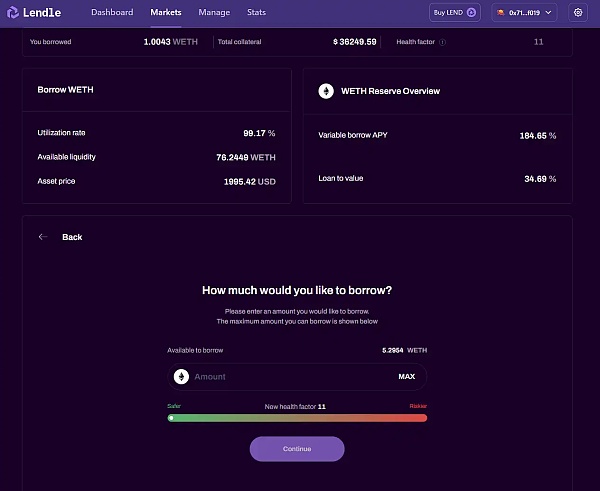

目前,超過 99% 的 WETH 供應量都在被借出,這意味着用戶必須支付的借出利息非常高。現在市場上有 76 WETH 可供借出,在底部點擊 MAX 會根據存入的抵押品類型和數量顯示可借出的金額,即最多可以借出 5.3 WETH。

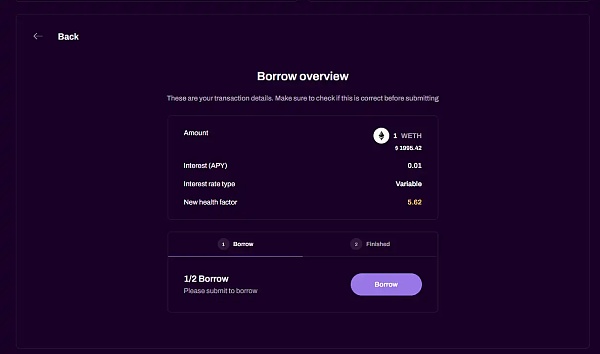

選擇 1 WETH,點擊「Continue」進入下一個屏幕(請注意更新的內容健康因素),然後點擊 Borrow 即开始在你的錢包中籤署交易。交易確認後,就完成了從 Lendle 市場借出了資產的過程。

如何參與 Lendle 的 public sale

8 月 31 日下午,Lendle 正式开展 public sale,採用反向荷蘭式拍賣模式,Token 最初定價為每個 $LEND Token 最低 0.1 美元。當拍賣籌集到預定金額 30 萬美元,將進入價格發現階段。每個 Token 的價格都會隨着每次購买而不斷調整。這種开創性的機制確保價格保持公平,反映不斷變化的市場需求。計算公式為:價格=募集總量/流動性事件流通量。

值得注意的是,流動性活動的每個參與者,包括白名單地址,都將以相同的最終價格獲得 Token,該價格基於拍賣的最終估價。據官網數據顯示,目前 Lendle 的 public sale 已經籌集了 22 萬個$MNT,總金額超過 10 萬美元。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

7月23:Mt. Gox 比特幣錢包在市場緊縮的情況下轉移了價值 28.2 億美元的 BTC

7月23:Mt. Gox 比特幣錢包在市場緊縮的情況下轉移了價值 28.2 億美元的 BTC一個引...

悅盈:比特幣68000的空完美落地反彈繼續看跌 以太坊破前高看回撤

一個人的自律中,藏着無限的可能性,你自律的程度,決定着你人生的高度。 人生沒有近路可走,但你走的每...