市場表現低迷本周期的山寨幣還有投資機會嗎

撰文:Hyphin

編譯:Yangz,Techub News

也許,購买比特幣終究是最好的選擇。

盡管主流幣和美股的價格走勢持續向好,但人們對山寨幣的信心似乎處於異常低位。以往周期所灌輸的期望讓許多投資者對此輪牛市中的山寨幣表現感到失望,投資組合回報已停滯不前。

現狀

加密貨幣行業的市場情緒往往變化無常。首先,投資者們會誇大各種市場消息,特別是在他們重倉了某種代幣的時候。其次,投資者們對某些代幣的成見也可能隨時改變。所以,社媒上的情緒無法作為判斷市場前景的可靠指標。我們能做的是在圖表上繪制相關數據,並進行設想分析,以確定當前形勢的嚴峻程度。

通過跟蹤各種全球指標的指數和綜合圖表,我們可以對整個市場有大致的了解,有助於確定行業內大部分的價值所在及其變化。

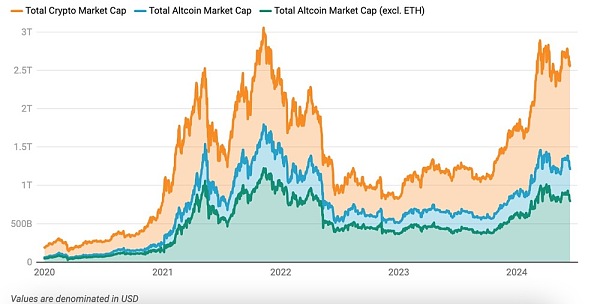

據 1129 個交易所中 14759 種加密貨幣數據統計的全球加密貨幣市值; 來源:CoinGecko

在過去的一年半時間裏,加密貨幣的總市值顯著增長,但波動性出奇地小。雖然比特幣創下了歷史新高,但整體市場與 2021 年的狂熱時期相比,仍有差距,其背後的原因主要是山寨幣跟不上比特幣的增長速度。流向投機性資產的資金少於預期,讓不少人措手不及。

為了更好地說明這一現象,我們可以繪制比特幣與山寨幣市場(不包括以太坊)的對比圖,以顯現比特幣的持續升值。

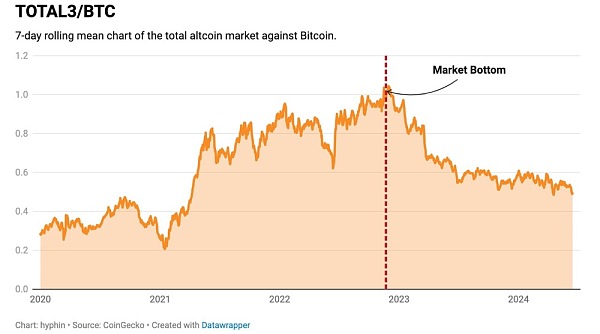

山寨幣整體市值與比特幣市值的 7 天滾動均值比

毋庸置疑的是,在這一輪牛市中,比特幣搶盡了風頭,在其上漲的過程中佔據的市場份額也越來越多,讓山寨幣們望塵莫及。在前幾輪周期中,山寨幣曾試圖追趕比特幣,但如今已成空想。流動性的階梯式下滑,遏制了在整個市場範圍內开啓下一個山寨季的任何可能。

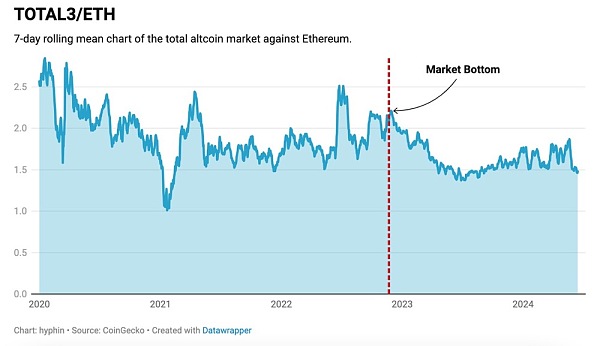

山寨幣整體市值與以太坊市值的 7 天滾動均值比

盡管以太坊因其平平的價格走勢而備受嘲諷,但它仍舊保持了領先的地位。那些在鏈上生態,而不是 memecoins 或任何以穩定幣計價的代幣中尋找機會的投機者們,在「煉獄般」的市場中度過了相對輕松的時光。而對那些陷入以太坊 Beta 騙局的投資者,我們報以最誠摯的慰問。

此外,山寨幣投資指標,也就是被廣泛用於尋找進入或退出山寨幣市場的有利條件的指標,一直在發出令人擔憂的信號,表明對市場動態的普遍看法可能並不適用於當前的情況。

山寨幣投資指標:類似於 TOTAL/TOTAL3 震蕩指標的匯總圖表,用於確定長期的山寨幣投資

事實證明,主流資產與其他山寨幣之間的相關性有助於確定市場的當前狀態。較低的震蕩指標值(藍线)加上不斷上漲的比特幣價格通常被視為买入山寨幣的時機,因為人們認為此時的山寨幣是被低估的,最終會跟風上漲。然而,近期數據顯示,山寨幣的看漲周期已變得短暫且疲軟,迫使投資者們做出短期投資,而不是不確定的更長時間框架的投資。

如下圖所示,盡管許多代幣被認為具有較高的上漲潛力,但最終難以帶來超額的回報。

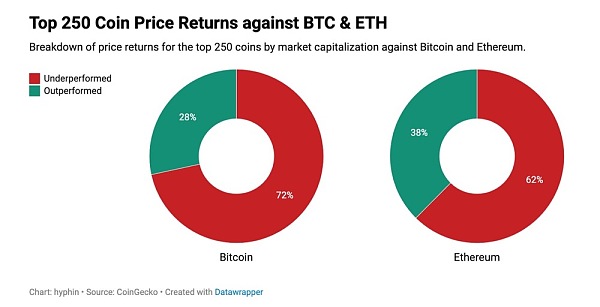

市值前 250 的山寨幣與比特幣和以太坊的價格回報對比

與因估值過高,在一定程度上受參與者忽視的兩大資產(比特幣和以太坊)相比,市值前 250 的山寨幣的表現令人失望,進一步打擊了市場情緒。

在低迷的山寨幣市場中尋找機會

不難發現,隨着時間的推移,市場格局已經發生改變,為了战勝指數,識別趨勢和敘事比以往任何時候都要重要。無理由瘋漲的時代已經遠去。流動性的分散和交易量的下降也使大部分漲幅集中在少數幾個領域。雖然一般指標表明,作為一個集體,山寨幣的增值微乎其微,但這一表現也掩蓋了山寨幣市場中單個資產組的差異化增長。

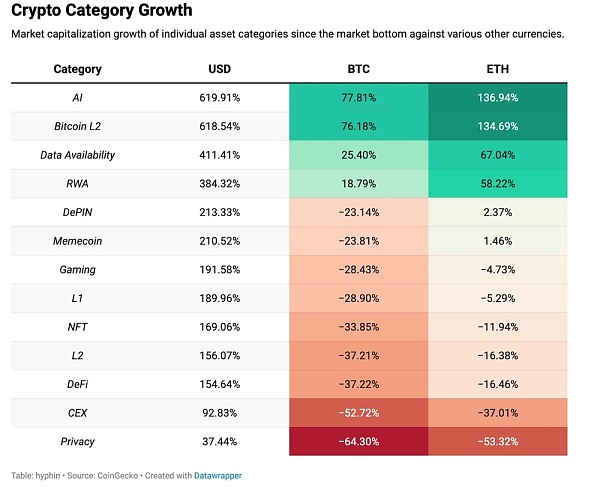

自市場觸底以來,個別資產類別相對於其他各幣種的市值增長

嚴格觀察自反彈开始以來各籃子代幣的市值變化,可以發現大多數成熟類別的代幣都跌破了基准。另一方面,擁有大量機會、吸引力及新發展的新興領域卻表現出色。需要注意的是,任何行業都可能存在異常值,而特定組別的增長也只能模糊地代表所涵蓋資產的表現。

為回顧迄今為止發生的一切,並尋找相應的機會,我們可以重點分析一些相關類別,並衡量其最有價值資產的價格回報。

價格回報計算方法:(當前價格-初始價格) / 初始價格 * 100。為考慮到最近推出的、在其賽道中排名靠前的產品,初始價格從 2022 年 11 月 21 日或 CoinGecko 上的第一個條目开始查詢。當前價格則為撰寫本文時( 2024 年 6 月 18 日)查詢的價格。

Memecoin

Memecoin 無疑是這輪周期的主題之一。在過去的一年裏,因投資 memecoin 而一夜暴富的投資者比中彩票暴富的幸運兒還多,同樣的,因投資 memecoin 而損失的財富也足以與稅務機構收取的稅收相當。

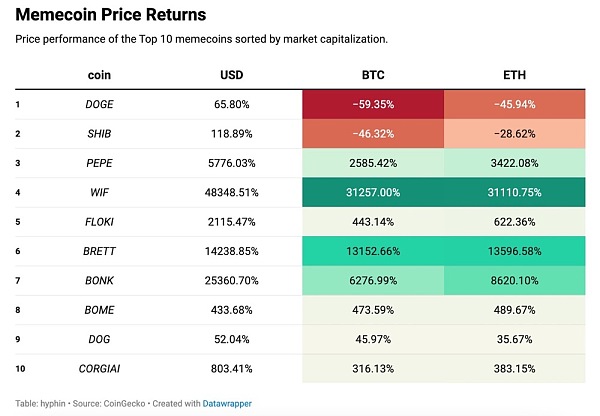

市值前 10 的 meme 幣的價格表現

從百分比來看,memecoin 的總估值並沒有像人們預期的那樣發生太大變化,因為 Dogecoin 和 Shiba Inu 等代幣佔據了近一半的 memecoin 市場份額,而漲幅卻微乎其微。除了一些在以太坊上大獲成功的代幣外,大部分的 memecoin 活動都發生在 Solana 和最近的 Base 上。回報率最高和新晉市值前十名中的 3 個 memecoin 都來自 Solana,其中有兩個代幣的回報率甚至超過了五位數。

DeFi

說到 DeFi 想到的就是收入、基本面和金融未來。隨着越來越多的人加入鏈上交易,協議使用量、交易量及鎖定總價值等指標都在上升,但這些數據能帶來新一輪的 DeFi Summer 嗎?其實不然。

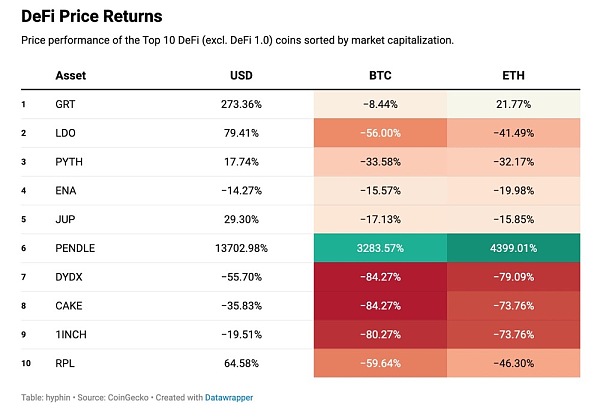

市值前 10 的 DeFi 代幣的價格表現(不包括 DeFi 1.0 時代的代幣)

撇开創新和產品與市場的契合度不談,當前 DeFi(不包括 1.0 時代)代幣的價格回報簡直慘不忍睹。除了 Pendle 和 The Graph 之外,其他項目都一敗塗地。在過去的幾年裏,流動性質押作為重要賽道得到了大規模的增長和採用,但代表流動性封裝的治理代幣卻沒有獲得增長。此外,與去中心化交易所相關的代幣價格走勢最差,只有 Jupiter 是上漲的。

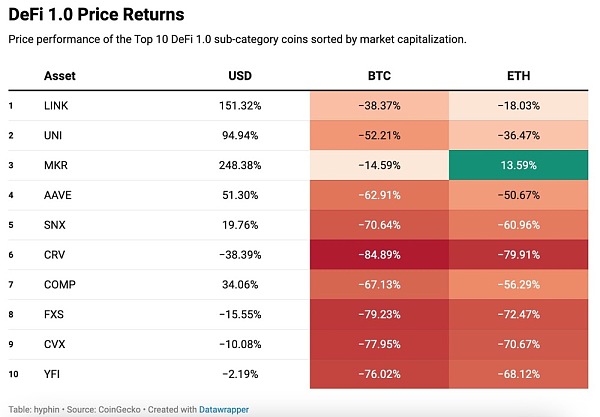

雖然上表數據已令人擔憂,但該行業的先驅,即 DeFi 1.0 時代的代幣,更令人大跌眼鏡。

市值前 10的 DeFi 1.0 代幣的價格表現

DeFi 1.0 時代的協議估值、收益和使用率都很高,但事實證明,除非採用收益策略來抵消代幣貶值,否則它們在本輪周期中的表現並不會理想。導致 DeFi 協議代幣表現不佳的一個反復出現的問題是,除了流動性挖礦之外,代幣缺乏其他實際用途。也許,費用轉換會是一根救命稻草,它可以為用戶提供實際收益,而不是通過代幣釋放來稀釋用戶的持有價值,從而為代幣創造巨大的买壓。

L1

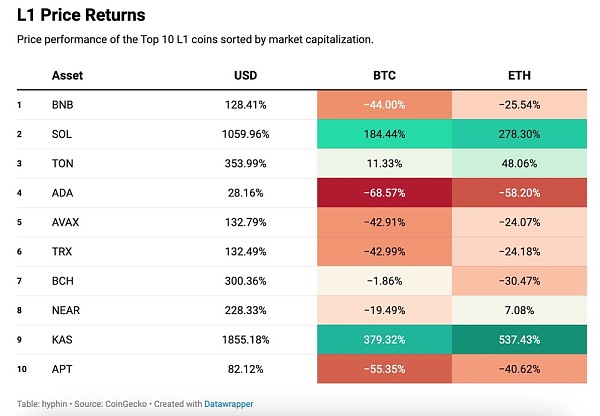

到目前為止,L1 代幣一直是投機者中最受歡迎、交易最頻繁的類別,也是加密貨幣行業的門面。在比特幣和以太坊的引領下,L1 代幣歷來表現出穩健的價格走勢。該領域的進步催生了無數爭奪市場主導地位的替代方案,它們的成功與是否有能力促進生態繁榮密切相關,比如能否吸引技術嫺熟的構建者,並捕獲與應用持續交互的龐大用戶群。在某些情況下,L1 代幣僅憑技術規格就足以立足市場。

市值前 10 的 L1 代幣的價格表現

上表中許多項目的價格回報相較 USD 都成功翻了倍,但只有三個項目超越了 L1 賽道的領導者,即比特幣和以太坊。Solana 不僅因其回報率被譽為本輪周期中 L1 的「頭部玩家」 ,而且還迅速成為了市場上使用率最高的鏈之一,以及當之無愧的 memecoin 中心。在幣安智能鏈未能再現與上一輪上漲類似的 shitcoin 熱潮的情況下,Solana 取代了 BSC 的地位。值得注意的是,盡管 Kaspa 缺乏主流關注,交易量也相對較低,但它的收益卻超過了 Solana。

L2

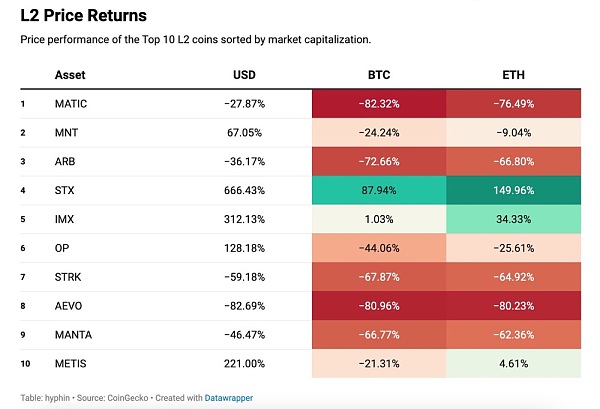

為解決可擴展性和高昂的交易費用等問題,Rollup 已成為鏈上生態不可或缺的一部分。

市值前 10 的 L2 代幣的價格表現

與它們所利用的基礎層不同,L2 的收益平平,Starknet 和 Arbitrum 等低流通量、高估值的 VC 鏈深陷虧損困境。與零知識和比特幣基礎架構相關的新概念則取得了可觀的價值增長。

結論

在面對殘酷的市場現實和各種清算郵件後,人們不免會認為山寨幣的投資機會已經流逝。很明顯,在這個節骨眼上,如果跟不上敘事浪潮,那么要想勝過比特幣和以太坊的投資回報將變得越來越難。然而,除非你長期盯着市場行情或有足夠的影響力,否則,要想抓住每一個趨勢是不可能的。在如今的市場行情下,行業內滿是負面情緒,而這也意味着投資者們需要重新平衡投資組合,並考慮風險。山寨幣市場的未來還不明朗,但應該不會更糟了。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

TechubNews

文章數量

254粉絲數

0

評論