NYDIG研究周刊:散戶是現貨 ETF 的主要持有者

揭开現貨比特幣ETF所有權之謎

非申報者,主要可能為散戶,成為現貨ETF的最大所有者

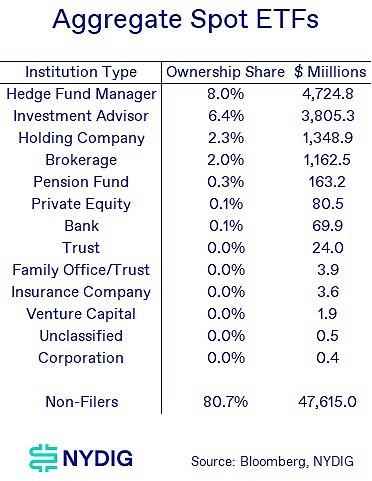

13F表格的股權報告截止於周三的第一季度。隨着資產超過一億美元的機構投資管理者提交的13F文件完成,我們對這些ETF背後的投資者群體有了更清晰的認識。有趣的是,大部分股票都由非申報者擁有,這些投資者被豁免於申報要求。盡管擁有大量自由資金的機構投資者需要強制提交13F報告,但非申報者(可能主要是散戶投資者)佔現貨ETF投資者總數的81%。到第一季度末,這一組別的資產規模高達47.6億美元。

考慮到多年來投資者通過Coinbase、Kraken或Gemini等多個平臺接觸比特幣的龐大基礎,這一數字非常驚人。其中很大一部分可能來源於在ETF交易首日便亮相的GBTC資產,其資產管理規模達到28.6億美元。此外,還可能包括那些喜歡通過熟悉的途徑,例如他們現有的經紀公司,來交易ETF格式的傳統市場投資者。無論出於何種原因,散戶投資者作為非申報者的代表,已成為現貨ETF的主要力量。

此外,據報道,Galaxy、Gemini和Pantera等預期的持有者明顯缺席,而彭博社報道的DCG在GBTC中的持倉因Genesis破產而過時(我們的分析已反映此變化)。盡管有傳言稱貝萊德可能將IBIT納入其全球配置基金(MALOX – 資產管理規模176億美元)和战略收入機會基金(BSIIX – 資產管理規模376億美元),但這兩只基金本季度似乎都未持有IBIT。

非申報者對現貨比特幣ETF的關注

通常對證券持有人的完整了解並不多見,無論是單一公司還是ETF。然而,將現貨比特幣ETF與其他投資比較時,我們發現這一特定細分市場(假設為散戶投資者)的比例異常高。AAPL的比例為40.0%,NVDA為30.0%,MSFT為28.7%。對於ETF而言,SPY為43.5%,QQQ為61.8%,GLD為62.5%,IAU為42.2%。現貨ETF持有者身份不明的比例高達80.7%,顯著超過主流證券和ETF。

對衝基金第二大所有者類別

對衝基金是現貨ETF中最大的所有者類別之一,持有價值高達47億美元,佔現貨ETF總所有權的8.0%。但需要注意的是,這一數據基於3月29日的季度末持股情況,僅代表當時的所有權狀況。鑑於對衝基金資金流動的迅速變化,當前的所有權水平可能與一季度末已有較大差異。

另外值得一提的是,那些被稱為“對衝基金經理”的基金,其歸類為所有權的資產往往不直接反映多頭頭寸。更多情況下,這些頭寸可能參與到對衝交易(如基差套利)或其他市場制造及套利活動中。共有107家對衝基金報告持有比特幣ETF的現貨頭寸。

投資顧問持有$3.8B

在投資顧問方面,他們是這一群體中最為多元化的,共有756個投資顧問個體報告持有總計38億美元的資產管理規模(AUM)。其中包括一些知名或預料中的機構,例如Horizon Kinetics(持有9.74億美元)、ARK Investment Management(2.06億美元)、Van Eck Associates(9800萬美元)和Franklin Resources(3100萬美元),這些機構都曾是GBTC的主要持有者,並參與了相關ETF的推出。可以看出,持有現貨ETF的投資顧問呈現出高度的多樣性。

控股公司重點在於 Susquehanna

至於控股公司,根據彭博社的分類,實質上唯一重要的投資者是SIG Holdings, LLC,它是薩斯奎哈納國際集團(Susquehanna International Group)的母公司。SIG在比特幣投資領域擁有豐富的經驗,幾乎涉及所有比特幣相關的ETF、BITO期貨ETF和BITX槓杆期貨ETF。我們推測,SIG的投資策略可能不僅僅局限於直接的多頭頭寸,更可能包括對衝、套利或市場營銷等策略,這些做法與對衝基金的操作類似。

經紀業務主要由兩家公司主導

在現貨比特幣ETF市場,總共有12億美元的資產由經紀公司持有,其中大部分歸Jane Street與摩根士丹利所有。Jane Street報告擁有價值6.33億美元的ETF份額,幾乎覆蓋了全部ETF市場,這與其市場做市商角色密切相關。作為現貨比特幣ETF市場的授權參與者,Jane Street的角色至關重要。另一方面,摩根士丹利持有價值2.72億美元的ARKB和GBTC份額,這些投資來自其投資管理部門和經紀業務。其他活躍於比特幣領域的知名經紀公司還包括IMC-Chicago、LPL Financial和Cambridge Investment Research Advisors,後者是向獨立顧問提供金融服務的重要機構。

養老基金:SWIB的擺脫零事件值得關注

作為規模龐大、歷史悠久且備受尊敬的公共養老基金之一,威斯康星州投資委員會(SWIB)的動作總是引人注目。盡管SWIB是唯一公开披露現貨比特幣ETF持有情況的養老基金,但其在GBTC和IBIT上的1.63億美元投資相比於其2023年年底1560億美元的資產規模僅佔極小比例。盡管如此,其擺脫零的狀態仍然引起了廣泛的關注。

銀行持有的資金較少

至本季度末,銀行在現貨比特幣ETF上的總投資僅約7000萬美元,影響甚微。這一群體包括傳統經紀公司和全方位服務的經紀機構,如美國銀行、合衆銀行和摩根大通等。盡管這些機構掌握着巨額資產,具備巨大的市場潛力,但它們在此領域的參與幾乎可以忽略不計,這為行業帶來了充滿希望的發展機會。

各個ETF的所有權結構比較

通過比較不同現貨ETF的所有權結構,我們能夠識別出各個ETF在市場上的成功與否。對衝基金對FBTC、IBIT和BITB表現出較大興趣,而對GBTC和ARKB的興趣較少。相較之下,投資顧問則更傾向於選擇ARKB和GBTC。由於基金發起人的影響,某些基金的投資顧問配置呈現出輕微的偏差,例如HODL的投資顧問配置幾乎完全是Van Eck Associates的投資,而EZBC的配置則受到Franklin Resources的深遠影響。在經紀商方面,ARKB受到青睞,但值得注意的是,其配置幾乎完全由Jane Street主導,此外BITB和BTCO也有所涉及。考慮到BTCW規模較小,持有者基礎有限,對其進行具體分析依然具有挑战性。

結束語

自推出以來,關於現貨比特幣ETF的买家問題一直廣受關注。如今,我們對這一問題有了更加深入的理解,盡管仍不盡完美。顯著的支持來自於養老基金和投資顧問,但至今最大的买家群體依然是未公开身份的人士,主要可能是散戶投資者。對衝基金對此類資產也表現出極大的興趣,但他們的參與更多的是作為對衝交易策略的一部分,而非直接的多頭投資。盡管如此,現貨ETF行業仍具巨大的增長潛力,特別是對於像摩根士丹利、美國銀行、瑞銀和富國銀行這些GLD的主要持有者,他們尚未完全涉足現貨比特幣ETF領域。我們認為,這些尚未开發的機會將激發需求,並可能成為未來的重要價格驅動因素。

市場動態

隨着周三4月份的CPI數據發布,比特幣在本周初顯示出活躍的跡象。這些數據與預期相符,為市場對年底可能的降息帶來了希望,從而顯著提振了風險資產的表現。在此之前的周三,比特幣經歷了一段動蕩的交易期,主要由於ETF資金流的停滯和缺少顯著的市場催化劑。然而,隨着市場逐漸回暖,比特幣交易似乎找到了支撐。股市不斷刷新高點,而比特幣的價格仍遠低於峯值,這可能為追趕交易創造機會。我們預計,美國證券交易委員會可能在下周(周四之前)就現貨ETH ETF作出決策,這將對整個行業產生重大影響,比特幣的表現將視具體決策而定。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

土豆談幣

文章數量

102粉絲數

0

評論