Glassnode:以太坊質押池動態變化與市場活動

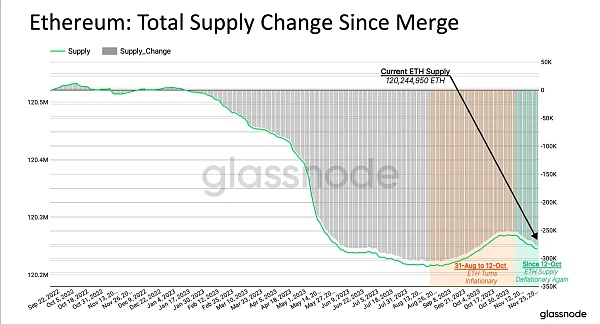

Glassnode 對近一周市場熱點數據做了總結分析,指出近期以太坊質押驗證者退出池的數量逐漸增加,導致 ETH 發行增長速度放緩。與此同時,網絡活動的激增,特別是代幣轉账和穩定幣的推動,導致交易需求上升,進而對 gas 價格產生上升壓力,通過 EIP1559 每日銷毀的 ETH 費用也隨之增加。這兩股力量的結合使得全球 ETH 供應再次呈現通貨緊縮趨勢。

近幾周以太坊驗證者集合的增長速度有所放緩,越來越多的驗證者選擇主動退出。這導致了以太坊的發行速度減緩。同時,隨着通過 EIP1559 銷毀的以太坊不斷增加,加上網絡活動的增長,以太坊的供應再次呈現通縮趨勢。

摘

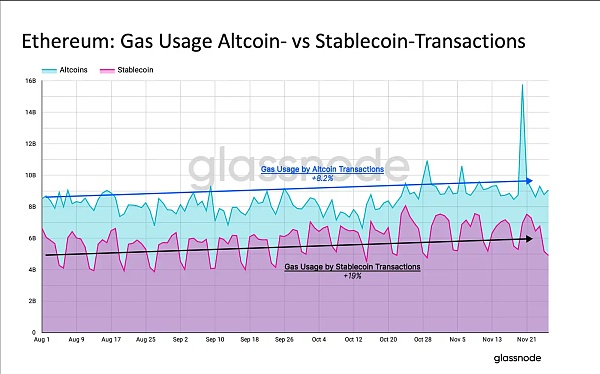

最近網絡活動的激增主要歸因於代幣轉账和穩定幣。過去三個月內,代幣的 gas 使用量上升了+8.2%,而穩定幣的 gas 使用量增加了+19%。這表明隨着對市場強勢的信心增強,可能正在發生對更長尾資產的輕資本輪換。

自 London 硬分叉以來,ETH 從淨通貨膨脹轉向了平衡狀態,甚至是絕對或通貨緊縮。由於較低的網絡活動,網絡在 8 月至 10 月之間經歷了短暫的淨通貨膨脹期。

在最近的幾周,由於發行速度下降和更大量的供應被銷毀,總體 ETH 供應再次轉為淨通貨緊縮。

總結

最近幾周以太坊質押池動態發生顯著變化,驗證者退出池的數量开始增加。這導致了 ETH 發行的增長速度放緩,並自上海升級以來首次減少了質押池余額。

此外,最近網絡活動的激增,尤其是由代幣轉账和穩定幣推動,導致了交易需求的提高。這反過來對 gas 價格產生了上升壓力,通過 EIP1559 每日銷毀的 ETH 費用增加。

這兩股力量的結合導致全球 ETH 供應再次呈現通貨緊縮。在這個背景下,這些因素的相互作用強調了以太坊網絡、供應以及對市場活動和採用趨勢的動態響應。

要

自十月以來,以太坊質押池經歷了一個顯著的趨勢變化,標志着越來越多的驗證者選擇退出。這一變化與數字資產市場整體上的更廣泛的牛市趨勢相關。

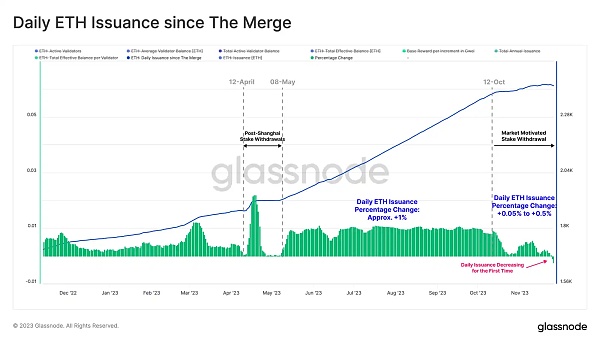

驗證者退出的增加導致了每日以太坊發行量的下降,這與質押池內活躍的以太坊數量有關。

同時,由於對代幣和穩定幣的重新關注,我們觀察到網絡活動的增加。這表現在通過 EIP1559 銷毀的 gas 費用的增加,觸發了以太坊供應的通縮。

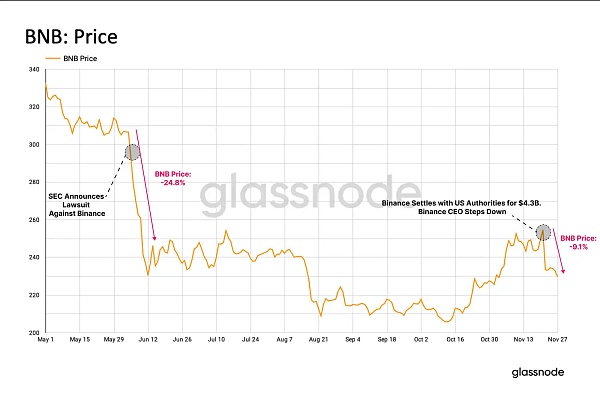

毫無疑問,過去一周最引人注目的新聞是幣安首席執行官 CZ 的辭職。與當局達成的和解金額為 43 億美元,許多人將這一關鍵事件視為數字資產行業「狂野西部」時代的終結標志。

在這一事件宣布之後,BNB 的價格經歷了-9.1% 的下降。然而,與之前的價格下跌相比,如當年 SEC 宣布指控時的-24% 跌幅,市場反應相對較為溫和。

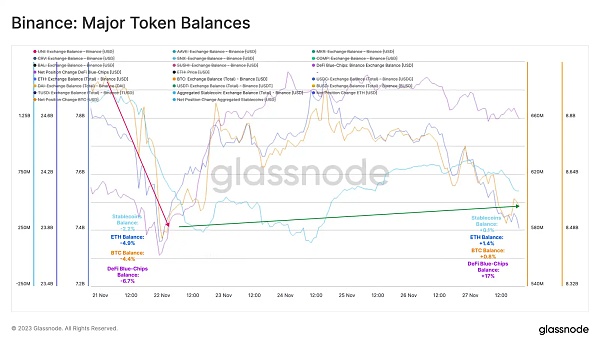

在這則消息之後,幣安交易所的主要資產提取活動出現了上升。在最初的 24 小時內,一系列 DeFi「藍籌股」的綜合余額下降了-6.7%,而 BTC、ETH 和穩定幣的余額分別下降了-4.4%、-4.9% 和-2.2%。

然而,在 CZ 辭職後的六天裏,這些交易余額出現了恢復,所有四個代幣類別都看到了出流減緩,甚至出現了淨流入。從許多方面來看,這顯示了用戶對幣安平臺的信任水平。也可以認為,考慮到未來三年美國監管機構的監管要求,信心可能會進一步提高。

驗證者退出

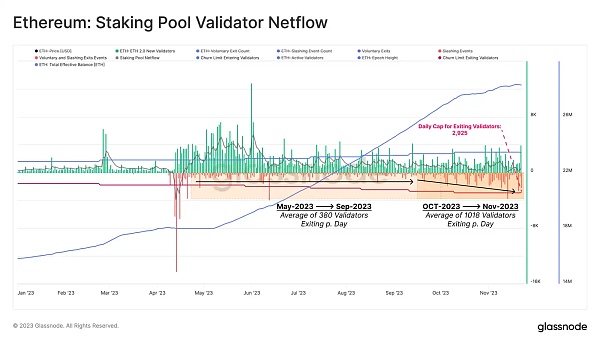

雖然沒有像幣安和解那樣成為頭條新聞,但自十月初以來,以太坊質押池經歷了顯著的變化。目前,越來越多的驗證者正在退出質押池。

上海啓用了質押提取,隨後驗證者大量退出,領取獎勵,並重新調整其質押提供商和設置。在這段時間內,退出事件平均每天有 309 個驗證者。

自十月初以來,我們看到退出事件逐漸增加,達到了每天 1018 個驗證者的平均數。這一上升趨勢與數字資產市場現貨價格的最近上升趨勢相一致。

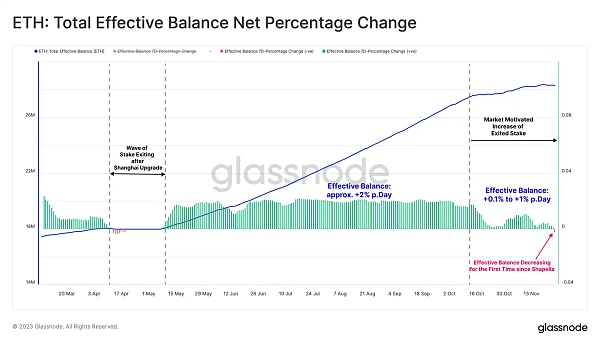

因此,代表在質押池中積極參與權益證明共識的 ETH 的總有效余額在增長速度上有所減緩,目前正經歷自上海升級以來的首次下降。

總有效余額的增長斜率在十月中旬开始趨於平緩,每天平均增加 0.1% 到 1%,減緩了自五月以來的增長速率超過一半。

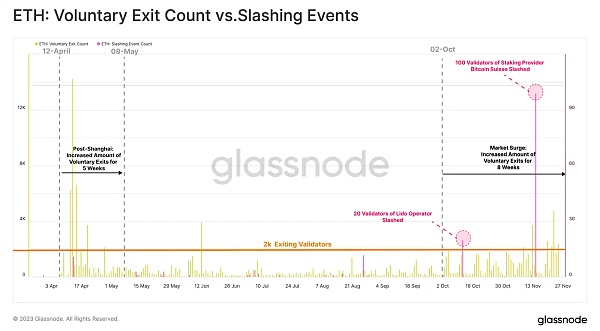

在對退出驗證者進行更詳細的檢查時,我們可以看到在過去的八周中,主要是由自愿退出驅動的。自愿退出是指那些獨立選擇退出質押池的權益者。這與違反協議規則的驗證者所面臨的懲罰——減產(slashing)是有區別的。

在同一時間段內,僅發生了兩次減產事件,其中一次是重大事件,涉及到 100 個新進入的驗證者,因同時籤署網絡上的兩個不同區塊而被減產。

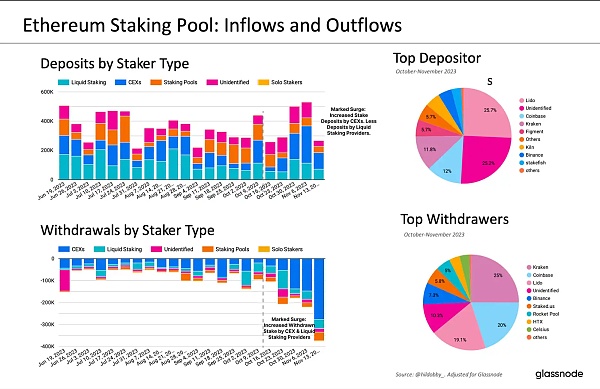

退出的驗證者可以進一步根據他們所屬的權益者類型進行分類。這揭示了一些有趣的趨勢:

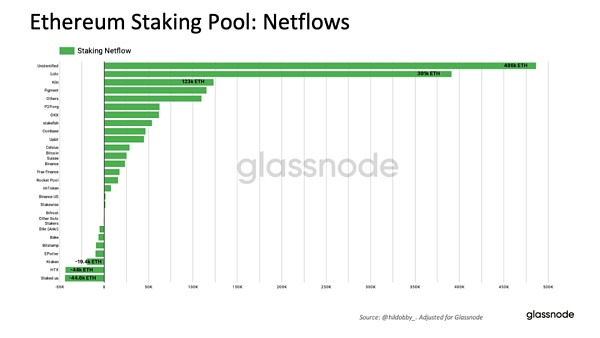

· 自十月以來,CEX 一直在主導質押提取事件,Kraken 和 Coinbase 的流出最為顯著。

· 流動質押提供商也經歷了一些輕微的質押減少,其中 Lido 仍然是該領域最大的參與者。

這種投資者行為可能受到一些因素的驅動:

· 投資者選擇更改他們的質押設置,例如將質押從 CEX 轉移到流動質押提供商(可能是由於持續存在的監管擔憂)。

· 擁有美國資本市場准入權的投資者可能會將資本調向更安全的資產,例如美國國債,因為相對於 ETH 質押回報而言,利率仍然較高。

· 投資者可能還在預期即將到來的市場上升行情,而不是較不流動的質押 ETH,尋求更大的 ETH 持有流動性。

Kraken 和 Coinbase 在提取方面表現突出,而在流動質押提供商中,Lido 在退出方面處於領先地位。然而,這些相同的實體,以 Lido 為首,也是質押存款的主要接收者,顯示出這些大型資金池的淨粘性和主導地位。

在淨變化的基礎上,Lido 繼續增長並佔主導地位,其總質押余額增加了 468,000 ETH。在 CEX 方面,Coinbase 和 Binance 的質押余額出現了淨增加,而 Kraken 的質押余額減少了 19,400 ETH。在質押提供商中,HTX 和 Staked.us 展示了最顯著的質押余額減少,分別減少了超過 44,000 ETH。

與觀察到的有效余額減少相一致,ETH 的發行量也相應減少。將 ETH 每天發行給驗證者的數量取決於活躍驗證者的數量,或者分別取決於質押池中的總有效余額。

隨着驗證者的增長速度減緩和下降,每天的 ETH 發行量也相應減緩。在過去的 7 天裏,ETH 發行量的增長速度每天減緩了高達 0.5%。值得注意的是,發行速度在最近幾天首次下降。

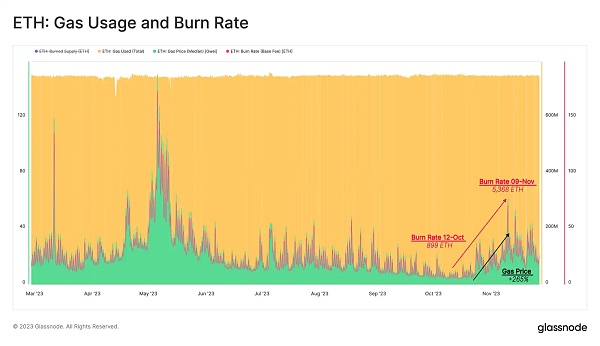

隨着發行速度的下降,我們現在將注意力轉向等式的補充方面——銷毀速率。從 2021 年的 London 硬分叉开始,EIP1559 的費用銷毀機制涉及銷毀部分交易費用,為在網絡使用率升高的情況下 ETH 供應變得緊縮創造了條件。

伴隨着 gas 價格的上升,這標志着以太坊網絡上交易需求的增長,每天銷毀的 ETH 費用數量也在增加。在十月,我們看到每天銷毀的 ETH 費用達到 899 ETH。快進差不多一個月,累計銷毀的費用現在已達到 5,368 ETH。

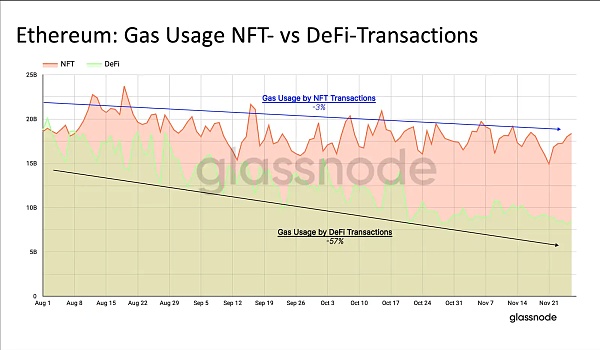

我們還可以評估各種交易類型之間 gas 使用的詳細細分。這些指標使我們能夠識別主要導致供應銷毀的活動。

在檢查過去四個月主要推動以太坊網絡採用的兩個領域後,可以明顯看到,NFT 交易和 DeFi 交易在過去的四個月中都貢獻相對較少,分別下降了-3% 和-57%。這兩個領域的採用率都在下降,並且對鏈上最新活動的貢獻很小。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

鴻運商學院

文章數量

272粉絲數

0

評論