曾经的数字黄金被拓展出很大的可用性和参与度BTC 生态全面开花

随着市场回暖以及波动性的增加,对稳定币的需求日益增加。在DeFi中,通过流动性挖矿获得收益的机会也增加了。本期,PANews为大家整理了几个通过稳定币挖矿获得收益的机会,最高可获得70.4%的年化收益,以下数据均更新自11月23日。

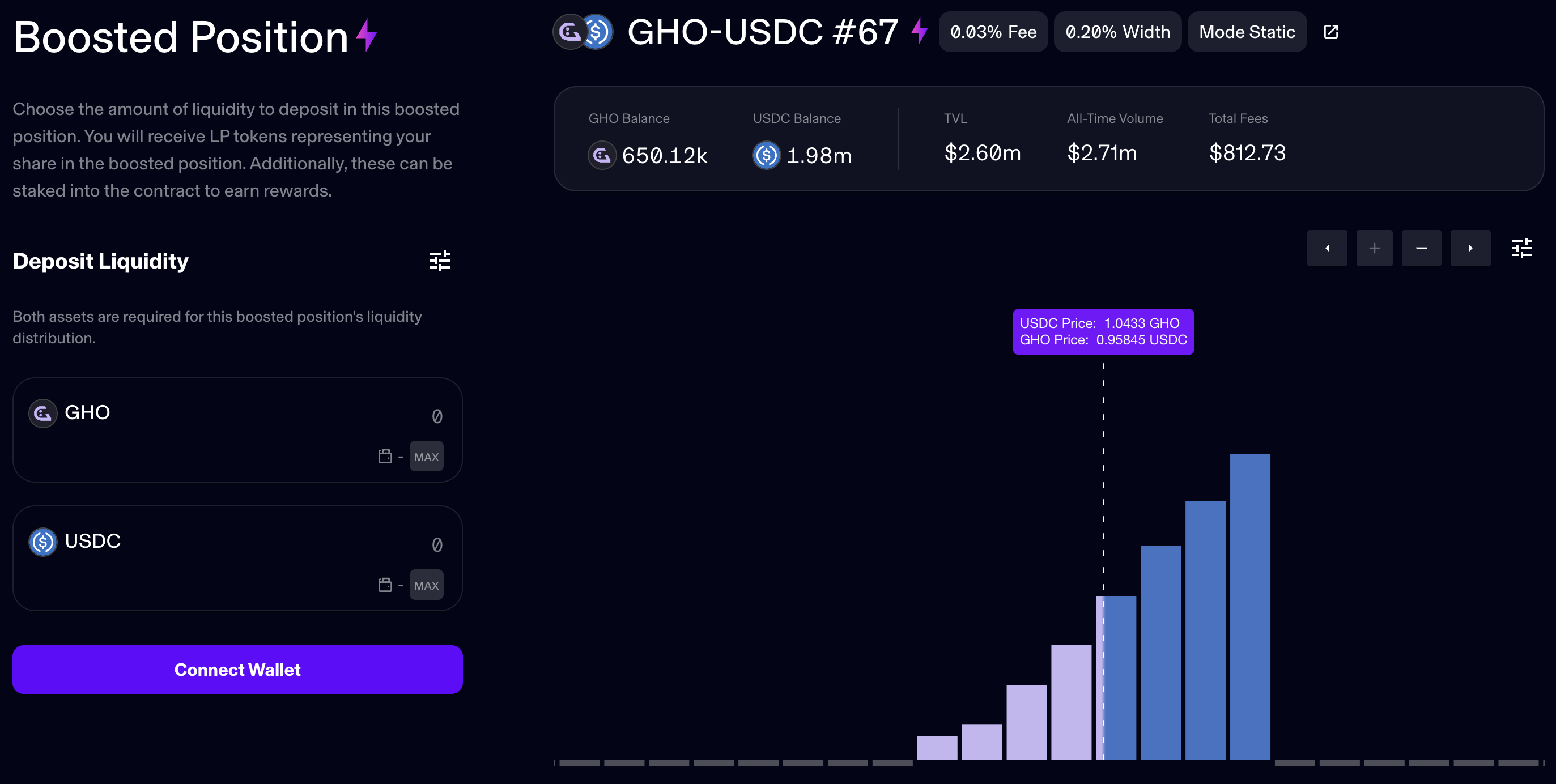

Maverick

交易对:GHO-USDC APR 70.4%

Maverick是由Founders Fund、Binance Labs等头部机构支持的一个去中心化交易所,稳定币GHO由Aave中的头寸超额抵押发行。

但由于缺乏应用场景,GHO的价格长期低于1美元,因此Aave采取了一系列措施来激励GHO的流动性希望让价格回到1美元。

相关阅读:Aave的创新与挑战:从Aave V3的高增速到GHO的流动性策略

以太坊上的Maverick中流动性最高的GHO-USDC池采用静态模式(Mode Static),共有260万美元的流动性,每天为该池发放5000 GHO的激励,挖矿APR为67.11%,交易手续费产生的APR为3.29%,共70.4%。

另外,Maverick上还有采用双向模式(Mode Both)的GHO-USDC池,这意味着流动性会随着GHO的价格移动。该池的流动性为104万美元,挖矿APR为47.89%,交易手续费产生的APR为18.65%,共66.54%。

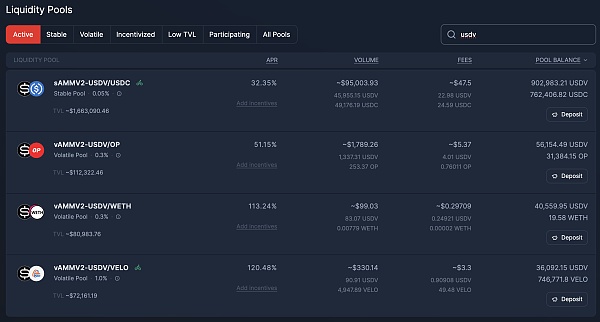

Velodrome

交易对:USDV/USDC APR 32.35%

Velodrome是Optimism上的头部DEX, USDV(Verified USD)是一种独特的稳定币,它的底层资产是STBT,这是Matrixdock(母公司是Matrixport)通过一个独立的特殊目的载体(Special Purpose Vehicle, SPV)结构发行的。STBT的底层资产是美国国库券,但它专为认证投资者设计,遵循ERC-1400标准,只有经过认证的投资者才能在链上购买和持有。于是,兼容ERC-20标准的USDV出现,它基于LayerZero的Omnichain Fungible Token (OFT) 标准构建,消除了非官方包装/桥接版本和流动性分裂的问题。

相关阅读:解析稳定币“新秀”USDV:打造原生全链稳定币,借势RWA开启新叙事

USDV是首个基于代币在活跃流通中的贡献度来奖励“验证铸币者”(Verified Minters)的稳定币。由于底层资产可以产生收益,它使用颜色追踪算法(ColorTrace Algorithm)来为每个稳定币标记一个独特的“颜色”,通过在保险库中跟踪每种颜色代币的铸造量和所有颜色的总供应量,来为铸币者分配受益。

对于用户,可以将USDV理解成一种稳定币,底层资产是代币化的美国国库券。但普通持有者并不能直接获得底层资产产生的收益,而是需要验证铸币者来对一些使用场景进行激励。USDV和很多DeFi协议都达成了合作,如Curve、Maverick、Trader Joe、Abracadabra、Velodrome、Wombat、SushiSwap等。

在Velodrome上,USDV/USDC交易对有166万美元的流动性,APR为32.35%。

在BNB链上,Wombat显示USDV池中USDV的平均总APR为62.49%,其中基础APR为23.4%,但该池流动性较少。另外Trader Joe上也有USDV/USDC交易对,APR为27.73%,可同时获得ARB和USDV奖励。

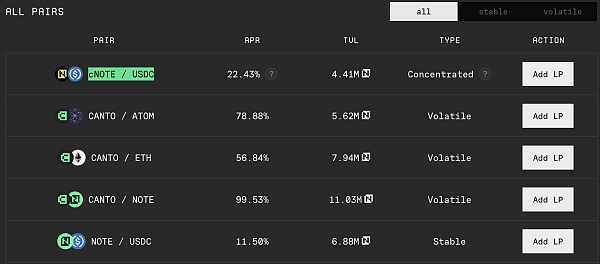

Canto

交易对:cNOTE / USDC APR 22.43%

Canto正由一个通用区块链平台和DeFi生态系统转向为实物资产量身定制的区块链解决方案,cNOTE也正是在这一背景下发行的。

NOTE是Canto中的记账单位,用USDC和USDT进行超额抵押铸造。现在也可以向Canto借贷市场提供NOTE存款,收到存款代币cNOTE。由于有存款利息,cNOTE相对于NOTE的兑换比例会不断增加。

相关阅读:Canto的RWA与DeFi融合之路:USYC背靠老牌交易公司,有哪些新收益机会

目前Canto上cNOTE/USDC交易对的流动性为441万美元,APR为22.42%。可以直接购买NOTE,进行存款获得cNOTE,和USDC一起提供流动性;或者抵押USDC或USDT自行铸造NOTE再进行后续操作。

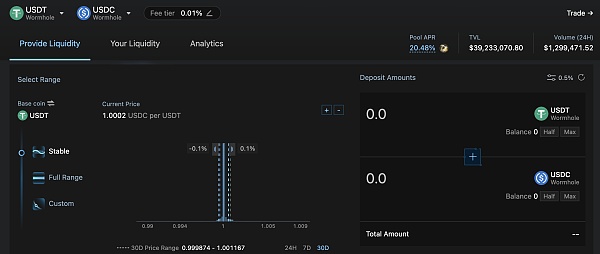

Cetus

交易对:USDT/USDC APR 20.49%

Cetus是公链Sui上的头部DEX,这里的USDT和USDC是由Wormhole从以太坊上跨链得到的,也可以直接在Solana等链上的DEX中购买跨链版USDC,再跨链到Sui上。

该交易对在Cetus上有3923万美元的流动性。但要注意Cetus允许集中流动性,为了获得更高收益,流动性提供者基本都将流动性集中在相对较窄的范围内,如果USDC/USDT价格波动,可能需要调整。

这里获得的主要是公链Sui分配的SUI代币,同理,在Sui的其它DEX中,也可以获得SUI奖励。如Turbos上USDT/USDC的APR为28.02%,FlowX上wUSDC/wUSDT的APR为33.74%。

Thala

交易对:MOD/USDC APR 20.53%

Thala是Aptos上的头部DEX,开发有DEX、稳定币、流动性质押和Launchpad等产品。MOD是Thala中超额抵押铸造的稳定币,也可以通过锚定稳定模块用USDC直接兑换和赎回,有0.25%的费用。

Thala的MOD/USDC池中有297万美元的流动性,APR为20.5%,但需注意获得的MOD需要一个月时间才能解锁。

Elixir

交易对:USCT/USDC APR 27.72%

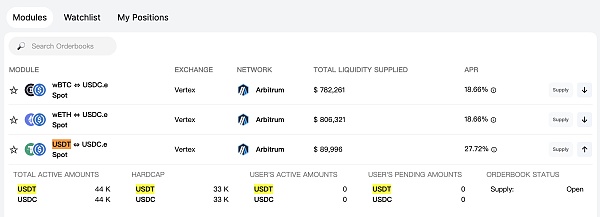

Elixir Finance是一个去中心化和算法驱动的做市协议,它的无信任算法模型允许广泛的参与者为去中心化和中心化平台上的交易对提供流动性。例如,目前Elixir上的流动性都将用于Vertex中。

Elixir上的USDT/USDC现货交易对目前APR为27.72%,流动性只有9万美元。但APR中有15%是ARB奖励,所有交易对一起计算,即增加这个交易对的流动性不会导致这一部分奖励被大幅稀释,其余部分奖励为锁定的VRTX。

该项目曾以1亿美元估值进行融资,目前还未发币,提前使用也有可能获得空投。

Convex

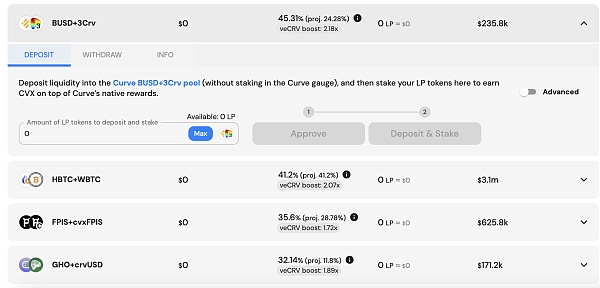

交易对:BUSD/3Crv APR 45.31%

Convex和Curve是大家熟悉的DeFi项目,BUSD、DAI、USDT、USDC也是大家经常接触到的稳定币。

可在Curve中以BUSD、DAI、USDT、USDC中的一种或多种提供流动性,再将流动性代币质押到Convex中获得奖励。该交易对的流动性为23.6万美元,奖励主要是CRV,其余有少量CVX和交易手续费。但需注意Binance和Paxos支持BUSD的截止时间为2024年2月。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

XRP 涨至 7.5 美元?分析师告诉 XRP 大军为纯粹的烟火做好准备!

加密货币分析师 EGRAG 表示,XRP 即将迎来关键时刻,价格可能大幅上涨,这取决于能否突破关键...

今晚ETH迎来暴涨时代 op、arb、metis等以太坊二层项目能否跑出百倍币?

北京时间7月23日晚上美股开盘后 ETH 的ETF开始交易。ETH的里程碑啊,新的时代开启。突破前...

Mt Gox 转移 28 亿美元比特币 加密货币下跌 ETH ETF 提前发行

2014 年倒闭的臭名昭著的比特币交易所 Mt Gox 已向债权人转移了大量比特币 (BTC),作...

鸿运商学院

文章数量

272粉丝数

0