L2競爭格局與Arbitrum發展現狀:未來是否能繼續一路向好?

今天和大家聊一聊Arbitrum這個layer2解決方案。聊之前首先我們先來看看layer2到底解決了什么問題?

衆所周知,無論是比特幣還是以太坊,網絡擁堵和手續費高一直是發展的瓶頸,使用戶感到困擾。為了解決這些網絡問題,开發者們和社區成員开始嘗試許多不同的技術方向。

總的來說嘗試可以大致分為兩個層面:Layer 1和Layer 2。Layer 1是區塊鏈的基礎層,在鏈上進行擴容或者改變鏈本身(比如solana、aptos等)。而Layer 2建立在Layer1之上,是一系列鏈下擴展性解決方案的統稱,在鏈下進行計算與執行,通過數據线下處理、結果上鏈等方式來提效。

其中layer2的項目也基本上是從擴容、安全和去中心化三者中作取舍。目前主流的解決方案包括rollup(包括op和zk)、state channel、plasma、validium等。我們今天所聊到的Arbitrum 就是一種 Layer 2 擴容解決方案,屬於Layer2中optimistic Rollup類型。

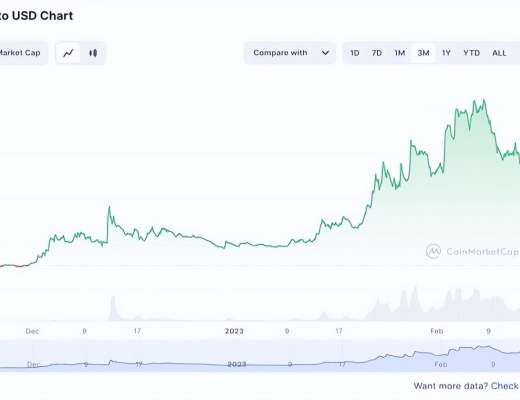

首先讓我們來看看Layer2整體情況,從TVL總量來看,目前所有Layer2的TVL為62億。從增長情況來看,從21年8月第一個 optimistic rollup也就是Arbitrum主網發布以來,到22年4月,整個市場規模經歷了高速增長和穩步增長的階段,整個Layer2的TVL從21年8月的7億增長到了22年4月72億,8個月增長了10倍。

從22年4月到現在,整個Layer2的TVL經歷了兩次下跌,時間上分別對應了22年5月luna暴雷事件和22年11月FTX爆雷事件。

期間整個加密世界的表現都隨着爆雷事件大幅下降,Layer2同樣受到影響。從1月回暖之後到現在,TVL兩個月內從40億上升到了60億。排除暴雷事件的影響,整個Layer2增速還是很可觀的。

對於當前所處的節點,從宏觀環境來看,2023 年初以來整個加密貨幣市場开始回暖,加密總市值增加了約 2500 億美元。很大的原因可能是美國通脹正在放緩,美國12月消費者價格指數也开始放緩,進一步推動了市場在年初的情緒。不過這兩天關於加息的預期再起,市場情緒還處於一個變動的狀態。

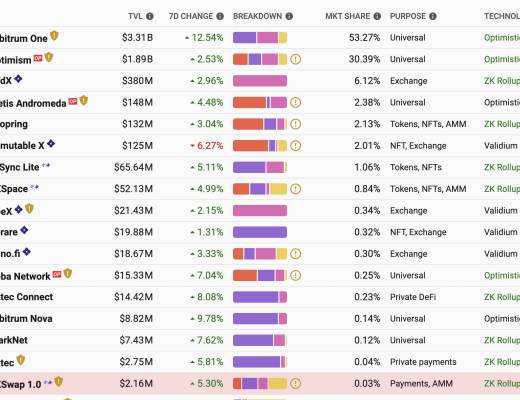

接下來讓我們一起看看Layer2的競爭格局和主要玩家,從Layer2的TVL佔比來看,前十的玩家是Arbitrum、Optimism、dydx、Metis、Loopring、Immutable X、zkSync、ZKSpace、ApeX和Sorare,包括optimistic、zk和validium這三類。

截止2月22日,Optimistic Rollup佔據了超過了80%的市場份額。其中,Arbitrum TVL為33億美元,佔據了53.27%的市場份額;Optimism TVL為18.9億美元,佔據了30.39%的市場份額。

從大的敘事來看,layer2主要是op和zk的競爭,op賽道目前Arbitrum和Optimism雙雄爭霸,zk賽道除了zksync、StarkWare外,polygon也強勢入局。長期來看,ZK Rollup在底層邏輯、隱私交易等方面均有很大的優勢,不過最大的缺點是目前技術水平擴張緩慢,大部分沒有上线主網,還處於未來可期的階段。

在此簡單對比下Arbitrum和Optimism,兩者都屬於Optimistic Rollup。為了更好的幫助大家理解,我們先簡單了解下Rollup是什么。其本質是將交易放到 Layer-2 的 Rollup 上處理,同時由被稱為定序器的節點將交易狀態數據匯總並上傳到 Layer1。

其中Optimistic Rollup使用爭端解決程序來保護交易安全性(即發現錯誤後舉報解決,如果無人發現則算正確),ZK Rollup 使用零知識數學證明進行交易驗證。關於zk和op的對比在此不深入展开,有機會之後深聊。(先埋個坑哈哈)

那Arbitrum和Optimism同採用了op,到底有什么區別呢? 核心差異點在於Optimism是在Layer1 上執行的單輪欺詐證明,而 Arbitrum 使用鏈下執行的多輪欺詐證明。相比單輪欺詐證明,Arbitrum 的多輪欺詐證明更加便宜和高效。

另外從生態开發的角度來說,Optimism 使用的是以太坊的 EVM,Arbitrum 使用自己的 Arbitrum 虛擬機(AVM)。這導致 Optimism只有Solidity 編譯器,而 Arbitrum 支持所有 EVM 編譯語言。從目前的生態規模和TVL來看,Arbitrum處於領先的地位。

不過兩者也有一些其他的差異,比如生態激勵上Optimism已經發幣,其下有一些DAO組織在參與治理,Arbitrum沒有發幣,目前完全是由Offchain Labs 運營,所以在去中心化方面也有很多值得思索的地方。

那么像Arbitrum這樣的layer2是怎么賺錢的呢? Arbitrum所屬的op rollup的商業模式總結來說包括兩個方面:交易費和MEV(最大可提取價值) 交易費收入很好理解,通俗的來說它們在 L1 上买區塊空間,高效利用並通過L2以溢價出售給用戶,即向用戶收取的費用與為以太坊上的區塊空間支付費用的價差。

MEV 是一種尋租方式,區塊生產者可以通過專門重新排序交易來實現。不同的Layer2對於MEV的態度也不同,Optimism將MEV納入拍賣,認為其是區塊鏈的基礎,通過拍賣可以獲得收入;Arbitrum相比從MEV獲利,更希望在其系統內將 MEV 降到最低,減少提取的 MEV 數量,從而更具對用戶和建設者的吸引力。

從战略層面來看,也可以通過建設生態,發token的方式獲得收益,不過目前arbitrum沒有發幣,optimism的token目前也更偏向於治理代幣,沒有用作gas fee。 接下來讓我們看看目前Arbitrum的生態表現如何。 目前Arbitrum生態目前支持的項目達到370+,涵蓋跨鏈橋、gamefi、defi等各類項目。

從目前發展來看,Arbitrum生態內頭部應用基本上都是DeFi項目,其背後的本質也與Arbitrum的優勢相關,一方面採取的Optimistic Rollup落地難度更低,基礎設施比較成熟,另一方面兼容EVM,使以太坊上的應用可直接遷移到Arbitrum。

目前像Uniswap、1inch、Aave、Curve這類頭部的defi項目都有遷移至Arbitrum,在Arbitrum的TVL排名中,前十的項目大部分都是從以太坊遷移的defi項目。

在Arbitrum的生態項目中,最有特色的兩個項目莫過於GMX和上次twitter分析的Treasure Dao,由於treasure dao上次已經分析過,這次簡單分析一下GMX。 GMX是一個去中心化衍生品交易平臺,目前部署在Arbitrum和Avalanche上。

和大家分析一下最近很火的Treasure DAO,可以說它是Arbitrum的兩架馬車之一(另一是GMX),在Arbitrum的繁榮發展中起到了不小的作用。 作為一個資深遊戲愛好者(RPG、音遊、小遊戲都愛玩)今天為大家分析一下treasure dao究竟是幹什么的、對於gamefi意味着什么?其代幣magic為什么一路走高?

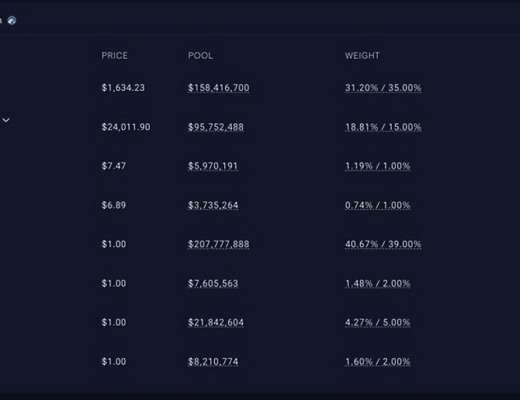

GMX可以說是22年表現最好的defi之一,其GLP的APR在很長一段時間內都20%+,在熊市裏顯得格外突出。那么其相比其他協議究竟有哪些創新點呢? 1、在傳統的Perp交易所中,用戶都是互為對手盤。而在GMX中,用戶是和GLP池進行交易。這就涉及到了GMX平臺的兩類參與者,一類是槓杆交易用戶,一類是LP。

有趣的是,LP不用提供交易對(例如ETH/USDT)而是用單一token(包括ETH、BTC等常見token)來購买GLP為平臺提供流動性。持有GLP的用戶可以獲得 GMX 平臺手續費70%分成。對於槓杆交易用戶,存入保證金即可开倉,實際上交易用戶开多ETH時相當於向GLP池借出ETH,开空則相當於借出穩定幣資產。

題外話展开介紹一下GLP,GLP是由USDT、BTC、ETH等穩定幣和加密貨幣組成的資金池,代幣的比例會維持一個相對的平衡。

一方面通過較多佔比的穩定幣保持池子的穩定(基本上穩定幣:非穩定幣為1:1),另一方面我們可以看到資金池中weight的概念,當某一代幣的數量佔比過高時,以該代幣購买GLP的價格會更高,從而使人們开始投入其他token,來保持平衡。

第二個點在於GMX使用預言機喂價而不是AMM,從而交易者實現零滑點的交易。無論是mint GLP還是burn GLP,都可以無滑點的進行兌換。 關於GMX的良好表現,很多人認為其在牛市會進入死亡螺旋

最後,我們來看看Arbitrum的估值和融資情況。目前,Arbitrum 並沒有自己的代幣或加密貨幣,因此很難直接估值 Arbitrum,關於Arbitrum的估值,我們可以先來看看Arbitrum的歷史融資情況。

目前Arbitrum經歷了四輪融資: 战略投資:Offchain Labs在2019年獲得Coinbase Ventures战略投資。 種子輪融資:Offchain Labs在2019年3月完成由370萬美元種子輪融資,Pantera Capital領投,Compound VC等參投。 A輪融資:Offchain Labs完成2000萬美元的A輪融資,時間和投資方不詳。

B輪融資:Offchain Labs在2021年8月以12億美元估值完成1.2億美元B輪融資,Lightspeed Venture Partners領投,Polychain Capital、Ribbit Capital、Redpoint Ventures、Pantera Capital、Alameda Research和Mark Cuban等參投。 最近的一次融資估值為12億美元,目前的TVL為33億美元。

總體來說,Arbitrum無論是在生態表現上(GMX等衍生品平臺和Treasure DAO),還是在目前layer2的市場份額佔比(目前已超過一半),都有非常優秀的表現,未來是否能繼續一路向好,一方面取決於生態建設中是否有新的爆款產品出現,另一方面也取決於zk的入侵合適开始爆發。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

狗哥他來了

文章數量

55粉絲數

0