代幣經濟學入門:Web3 項目要如何發幣?

當你為一個項目設計,或者正在研究一個項目的代幣經濟學時,有一個重要的問題——這些代幣將怎么到用戶的手上?

你不得不重視這個環節,代幣的發布方式會對項目是否能獲得長期成功帶來重大影響。如果你是一個項目的創始人,你正在計劃發行代幣,你需要確保有一個好的代幣釋放方案,好讓用戶購买它,而不是破壞一個項目的前景。

因此,無論你是項目方,或者研究者,這裏有我關於將代幣如何交到用戶手中的一些思考。

我將這個話題分成了三個部分:

發行時的注意事項: 包括最初發行多少代幣,流動性要求,激勵措施,關鍵節點,代幣配對,以及何時發行。

發行策略: 包括 ICO,IDO,流動性引導,流動性激勵,流動性債券,交互獎勵,空投。

案例研究: 分解一些項目的初始發布策略,以及我認為他們做得很好的地方。

最後,你將會了解到發行代幣或評估一個新代幣發行策略的一切。

發幣的注意事項

除非你有足夠的資金和人脈,可以立即在 Coinbase 或其他大型 CEX 上幣,否則你必須开始使用一個 DEX,在鏈上發行你的代幣。

你的主要目標是讓人們能夠購买這種代幣,而不是讓這個流程復雜、昂貴或不穩定。

這意味着你需要:

一種公認的,使用簡單的交易所讓人們能購买代幣;

一種流行的交易,讓人們可以兌換你的代幣;

足夠的流動性讓大多數人能夠买到你的代幣;

你還需要搞清楚:

要釋放多少代幣;

最初的定價方案;

你是否需要其他人給你的代幣提供種子流動性;

在什么時候發行;

合適的渠道&簡單的流程

第一個問題要解決的是: 我在哪個鏈上發行這些代幣?

你可能已經有了一個想法,但如果沒有,那么花些時間,根據想要優化的方向,研究你可以使用的各種公鏈。

如果你想要最大的安全性和流動性 ( 有利於 DeFi) ,你可能需要在 Ethereum 或者 Arbitrum 上發行你的代幣。

如果你是一個遊戲項目,需要較快的交易速度和降低成本,那可以看看 Polygon, Solana 或者 Avalanche。

或者你覺得自己很有冒險精神,想把人們帶到 Moonriver、Celo、Harmony 或其他公鏈。我不建議這樣做,但是如果他們給你一大筆錢或者你有理由相信你可以吸引人們過來,那就去做吧。

選好鏈之後,你需要選擇你的交易所。Uniswap 和 Sushiswap 永遠是不會犯錯的選擇。其次,你可以選擇你的項目所在的鏈上的頭部交易所,例如 Polygon 上的 QuickSwap、Avalanche 上的 Trader Joe,Solana 上的 Raydium。

在項目啓動的時候,常見的最佳實踐便是只上线一個交易所,這樣你不會影響太多的流動性。在多個交易所上线代幣看起來是一件充滿誘惑的事情,但這將會讓一些大額度交易你的代幣的用戶體驗變差。如無必要,毋增實體。

一旦你選好了代幣上线的交易所,下一個問題就是: 用什么樣的代幣來配對?

選擇你的交易代幣

在 DEX 中的任何交易都需要兩種代幣: 你想买的代幣和你用來交易的代幣。

當你發行代幣時,你必須選擇另一個代幣來與你的代幣配對。你在做這個決策的時候,必須圍繞着這幾個要點來進行:

第一: 要讓你的代幣購买變得容易。如果你選擇一個常見的,高流動性的配對代幣,如 ETH,用戶將很容易購买你的代幣,因為他們已經有了 ETH。如果你選擇了其他不那么常見的代幣,這會破壞用戶的體驗,因為人們可能不得不先購买另一個代幣。

第二: 它如何影響你的代幣的價格。DEX 的代幣價格由交易池子中兩個代幣之間的比率決定。因此,無論您將代幣與哪個代幣配對,你的代幣價值將會被另一個代幣的價值影響。

想象一下你的交易對象是 ETH。如果交易池子中有 1000 個 ETH 和 10000 個你發行的代幣(YourToken),那么 YourToken 價值 0.1 個 ETH。如果 ETH 對美元上漲 10% ,而且池中沒有交易發生,那么 YourToken 對美元也將自動上漲 10% ,因為它仍然與 ETH 的比值相等。

因此,如果你想讓你的代幣與加密貨幣市場的大節奏保持同步,你應該選擇像 ETH 這樣的交易代幣。如果你想讓它更穩定或者體現自身的業務情況,那就和 USDC 配對。

這件事情處理好以後,就要考慮如何為交易提供足夠的流動性了。

為交易提供充足的流動性

當你在 DEX 上幣以後,你將不得不提供交易該代幣的初始流動性。

你發布的產品越受歡迎,你就需要越多的流動性來讓用戶進行內部交易。例如,如果有用戶想購买價值 10,000 美元的代幣,那么你需要足夠的代幣和 ETH 在幣池中,讓用戶的交易不被巨大的滑移(Slippage)影響。

因此,無論你能設想到某人的最大交易額度是多少,你可能至少需要 10-20 倍的流動性。你的項目規模越小,你需要的就越少。但是,如果你一直在 CX,你可能需要一個深厚的資金池。

如果你打算通過激勵措施來增加流動性 ( 我們稍後會談到 ) ,那么你就不需要在开始做到這么多。但是,如果你想自己提供流動性,而不為他人提供的流動性支付使用成本,那么一开始,你將需要相當多的資金。

假設你希望你的代幣至少有 200 萬至 500 萬美元的流動性。如果前期 CX 十分賣力,那就需要更多了。這意味着,你至少需要 100 萬美元的 ETH ( 或者不管你的交易代幣是什么 ) 作為初始流動性來配對你的代幣。

因此,你需要有雄厚的財力,從投資者那裏籌集資金,或者只提供部分流動性引導 ( 可能只有 10 萬至 25 萬美元 ) ,並通過激勵其他人,補齊剩余的流動性缺口。

下一個主題將是這個問題的重點——你需要弄清楚,需要發行多少代幣。

代幣的發行量

這是一個看似棘手的問題,因為它要求你在代幣的初始目標價格、你的流動性限制、你的通貨膨脹率和你的社區所有權等問題中找到符合所有要求的最優解。

例如,假設只有 $250,000 的 ETH 與你的代幣配對。如果你最初通過 LP 釋放 10% 的代幣,那么你的 FDV 將被設置成 250 萬美元,這對於一個加密項目來說是相當低的預期。

有人可以花 5 萬美元买你的代幣,他們現在擁有總供應量的 2%。多么強的控制力!

所以也許你想要一個更高的初始 FDV,這樣巨鯨就不會輕易的控盤,並且在隨後砸盤。你最初只釋放供應總量 2.5% 的代幣,所以現在 FDV 是 $10,000,000。你已經解決了巨鯨的問題,但是現在你需要弄清楚如何發行其他 97.5% 的代幣。

由於只有 2.5% 的代幣流通,你幾乎可以確認,在後期初始購买者會承受極大的通脹壓力。後期需要釋放大量新代幣進入市場,這讓代幣很難維持它的價格,很難確保早期投資者的利益。

好吧,你想釋放 10% ,你想要 $10,000,000 FDV。現在你需要 100 萬美元的流動性來配對!看到問題了嗎?

你的選擇基本上是:

為了降低通貨膨脹率和限制流動性要求,有過早失去項目控制權的風險;

投入大量的初始流動性,這樣你就可以控制通貨膨脹;

保持控制權和使用有限的流動性,這會帶來大量的通脹,對早期投資者不利;

不幸的是,這些都是需要權衡的,真的沒有辦法繞過它們,你的選擇總會伴隨着痛苦。

圍繞着這個話題,你需要確定一個怎樣的目標價格?

代幣的目標價格

這可以說是這裏最難回答的問題,因為你肯定會在某個方向上出錯。

你可能把價格定得太低,你會錯過你本可以通過更好的定價賺取的數百萬美元。

或者你會定價過高,任何人都會挖提賣,得到代幣後即拋售,沒有人會买入,你會失去你的初始的流動性。

對此,我有一些心智模型可以幫助你決策。

首先,我認為價格最好低一點。用戶會更滿意,你仍然可以從你手中剩下的代幣中得到好處,而且可以撓到用戶「早入場早賺錢」的癢點。

其次,假設你不想做一個 ICO 類型的代幣發行,我認為你應該基於可用的流動性儲備和初始釋放代幣量級的百分比來決策,然後觀察價格的波動情況。如果你有 500,000 美元可以作為流動性,並且只想最初釋放 10% 的代幣,那么理所應當,你的 FDV 是 5000,000 美元。

第三,值得考慮的是,你希望最初的一批代幣如何到達用戶的手中。你是否打算建立一個流動性引導池?預售?這些都可以給你規劃一個初始定價的目標。或者,如果你正在進行空投,那么你必須考慮什么樣的價格是足夠低的,讓人們不會得到代幣後立刻拋售。

通過這部分思考,你可能會意識到,你迫切需要其他人提供流動性方面的支持。接下來我們來談談這個。

你需要其他人來提供流動性嗎?

也許你在前面的問題中做了計算,意識到你沒有足夠的資金為用戶的交易構建資金池,你需要外部資金才能做到這一點。

你有幾個選擇。你可以在早期進行預售或 ICO ( 雖然我們現在不這樣稱呼它 ),以籌集一些資金,然後投入這些資金作為初始流動性。

你也可以使用流動性激勵池 ( 我在下面將會介紹 ) 來籌集資金,這對提高流動性有幫助,並有助於計算出代幣合理的初始價格。

或者你可以在發行後立即進行流動性激勵。當你只有 100-250k 資金的時候,這是一個很好的選擇,但你知道,社區基金裏的某些成員會 Farm 你的代幣。你要接受一件事,剛發幣的幾天,你的價格曲线將會呈現出針刺狀。坦誠的說,我最喜歡這個策略,最適合使用 LBP 的團隊,我稍後會解釋為什么。

好了,最後一個問題——何時發幣?

何時發幣?

這個問題沒有最優解,我認為,要盡可能晚一些滿足你們對功能和資金的需求。

如果你是一個資金有限的引導團隊,那么你可能需要更早地發行代幣,來為开發提供資金。許多團隊已經跑通了這個流程,並取得了良好的進展,也有不少團隊這么一幹,就垮了,跑路了。

另一個問題是代幣的實用性。如果某些應用內的功能需要消耗它,那么顯然需要在該特性上线之前或上线同時發行它。如果它是治理或者是代表項目規模與經濟的代幣,可以晚一點再發行它。

但我絕對不會試圖馬上發幣。如果你不需要代幣,並且如果你能夠接受得起一段時間不使用代幣來構建項目,那么項目早期並不是發幣的好時機。你等待上越有耐心,你對項目的控制權就越多,項目就會越穩定,你就能在沒有代幣價格幹擾的情況下投入更長時間進行建設。一旦有一個代幣的價格影響到社區的情緒,建設的感覺會變得不一樣。

所以,盡可能的等待,如果你不急需錢,代幣沒用運用的場景,請持續等待。

好了,現在的你已經了解了所有發幣的注意事項:

在什么交易所上幣;

選擇什么樣的交易代幣來配對;

需要投入多少流動性;

代幣的發行量是多少;

代幣的目標價格;

你是否需要外界對你的幫助;

什么時候發行;

接下來,我們就能聊一聊你在發幣時可以使用的工具與策略了。

發幣策略

這些策略都是單獨拎出來的,你可以按需選用。這裏有很多方法解決諸如此類問題:用什么方法發行到市場,如何募資,如何激勵社區和支持你在建設推進的項目。

我們將會涵蓋這些內容:

ICO;

IDO;

流動性引導;

流動性激勵;

流動性債券;

交互獎勵;

空投;

ICO

這是把代幣釋放到市場最早的方法,我們很少再見到它了。你建立了一個網站,設定了 ETH 的價格,然後人們就可以用他們的 ETH 來交易你的代幣。

現在通常被認為是證券交易,有法律風險,所以你不會再看到它了。這也有點平淡無奇,因為在出售之後不會有市場擡起價格,也不會在交易完成之後有流動性。

私募是目前仍然存在的一種方式。一些項目將在啓動前從投資者那裏籌集一定數量的資金,並承諾在啓動後獲得既得代幣。這是解決初始流動性問題的一種常見方法,因為你可以使用你籌集的資金為你的公开發幣提供流動性。

另一種是通過一種創造性的方法,我們稱之為捐贈,你可以捐贈一些 ETH 到一個合約裏,然後你收到一些代幣作為回報。它基本上就是一個帶有額外步驟的 ICO。你也可以採納這個想法,我會在其他案例中來解釋。

IDO

在上文,我們談到增加流動性時,你可以去 SUSHI 或者 Uniswap 這樣的交易所,把你的代幣和配對代幣一起注入池子,這樣人們就开始用它來進行交易了。

這就是你啓動代幣交易的方法,也是我們稱之為 IDO 的原因是因為,是在 DEX 上進行交易,而不是一开始在項目網站上發售。

最近,幾乎所有的項目都會考慮 IDO 作為起點來發行代幣,即使你事先空投了一些代幣 ( 通常是個壞主意,下面會解釋 ) ,那些代幣在有流動性可以交易之前沒有任何價值。

因此,在幾乎所有情況下,你的 IDO 要與代幣發行同時進行。那是人們可以利用它進行交易的時候,也是你被上述問題困擾的時候。

這是個重要的時刻!簡短地慶祝一下,然後承受數月的焦慮,因為你看到你的公司價值每小時都在大幅波動。

LBP

當你沒有足夠的流動性資金進行 IDO ,達到你的目標價格時,流動性引導池是一個優雅的解決方案。

與其進行私募,或者建立一個小型資金池導致巨大的波動,或者冒着極大風險來定價,你可以舉辦一個流動性啓動活動,為你的初始流動性籌集資金,並通過市場來做最初的代幣定價。

Copper Launch 是一款受歡迎的 LBP 工具。你以一個非常高的代幣價格注入一些初始流動性,然後隨着越來越多的人加入流動性,價格會隨着時間的推移而下降,直到人們不再認為為了獲得一些代幣分紅而加入流動性基金是值得的。

在這一點上,你的代幣市場價已經大致確定,你可以關閉池來認領資金份額並分發代幣。然後你就可以用這些新認領的資金來為每個人的交易創造流動性。

這種策略的好處是,你會找到一個不錯的代幣發行價格,並且對早期投資者是有利的。不利的一面是,你最終會提前發放一些代幣,所以你必須你的真實代幣設立一些贖回機制,以免被人超前交易。

您現在還可能有大量的代幣在未授權的情況下流動,因此你必須弄清楚如何設置啓動池的參數,以便早期投資者不會立刻拋售。這讓策略變得復雜起來,但卻是解決募資與定價問題的簡單方法。

流動性激勵

這是一個非常常見的機制,用於分發代幣和解決流動性不足的問題。你不必自己創造所有的交易流動性,而是先投入一些初始流動性,然後付錢給人們來增加更多的流動性。

他的工作方法是這樣的:

我發行了一個 NAT 代幣;

我用 ETH 和它配對,投入價值 250K USD 的流動性;

我分發 NAT 總量的 10% 作為流動性激勵資金,通過 4 年的質押;

所以,在你購买 NAT 代幣後,他會與 ETH 配對並投入到流動性池子裏,然後在我的網站中建立流動性頭寸,通過被動流獲取 NAT 代幣獎勵;

在這個模型中,你從你的用戶那裏租借流動性,通過支付代幣,讓他們一段時間來幫助為你的流動性池提供資金。這對於快速增加你的流動性頭寸非常有用 (Crypto Raider 通過這種方式從 20 萬美元的流動性增加到 1000 萬美元以上 ) ,但是隨着時間的推移,它可能會變得昂貴。這取決於你給出了多少代幣,你可能會損失一大筆錢來維持你目前的流動性。

這就是說,這是一個在初期建立流動性的好辦法。你只是需要一個過渡期,常見的方法是流動性債券。

流動性債券

債券是流動性租賃問題的解決辦法,Olympus 推廣了這種做法。

流動性債券的運作方式是你以稍微低一點的價格向用戶提供代幣,以換取他們的一些流動性頭寸。

因此,與其為了保持相同數量的流動性,不斷地向用戶支付代幣,不如讓他們把的流動性頭寸交易給你,以換取更多的代幣。

這使你的社區成員仍然可以通過向你的代幣提供流動性來獲得良好的投資回報率,這個方法使您可以隨着時間的推移逐步建立流動性的所有權,而不是冒着社區奪走你代幣所有權的風險來獲取它。

從長遠來看,這種方式更具可持續性,但在早期會更加困難。需要有足夠的流動性讓人們在內部交易,然後他們才能开始把流動性賣回給你,所以通常來說,項目方會從正常的流動性激勵开始,然後隨着時間的推移過渡到流動性債券策略。

雖然有很多不同的方式來激勵流動性,發行流動性債券最簡單的方式是與 Olympus Pro 合作。他們會收取一小筆費用,但是依靠他們的團隊來處理整個事情是值得的,因為方方面都會被照顧到。

以上就是用戶可以通過付費手段得到你代幣的方法,但也有一些方式可以讓人們免費獲取。

第一種是通過交互獎勵。

交互獎勵

授予使用應用程序的用戶代幣獎勵是 Crypto 精神必不可少的一部分。如果有任何方法可以把這個機制內置到你的應用程序中,你應當這么做。這只是 Web3 精神的一部分,你知道嗎?

問題是怎么獲得以及獲得多少。這裏有無限的排列組合方式來構成一個方案,但是我會給你一些切入點作為抓手。

首先,我喜歡把這種方式看作一個項目最大的代幣釋放量來源。在我的 STEPN 文章中,我提到了團隊將 30% 的代幣贈送給使用這個應用程序的人是多么美好的事情。Convex 和 Curve 在這方面也做得很好,獎勵那些為其平臺提供流動性的人。

可能有一種顯而易見的方法,項目可以用代幣獎勵平臺的頭部用戶,所以一定要思考,如何通過交互獎勵激勵用戶的使用,而不僅僅是讓你的用戶挖提賣。如果你想了解更多關於這方面的想法,請查看 Tokenomics 103。

其次,如果代幣的獲取難度隨着時間增加,這通常是一件好事。較高的早期釋放量將帶來可觀的用戶規模增長,並在早期激勵他們。然後你可以逐漸減少激勵水平,這樣後來者仍然會因為加入而得到獎勵,只是沒有你最早的用戶那么多。

最後,你需要找到一種方法,稍微對激勵做鎖定,這將有助於防止套利和拋售。例如,一種選擇是一周的鎖定期限,套利者必須首先提出申請才能獲得獎勵。Tokemak 在這方面做得很好,在幾天後獎勵將會發放,並對用戶設置七天的鎖定期。

除了交互獎勵之外,還有一種免費分發代幣的方法,那就是通過空投。

空投

每個人都想空手套白狼,因此,如果你能夠在不影響項目健康度的情況下,為早期用戶提供資金,那就得去做吧。

這可以基於歷史應用程序的使用情況,例如持有 NFT,作為另一個項目參與者,甚至是早期加入了 DC。

有件很重要的事情你要注意,那便是早期得到代幣空投的人,不會馬上拋售它。需要建立某種初期鎖倉機制,或者質押機制,可以幫助你避免這個問題。或者,你能夠激勵那些用戶在空投兌現的那一刻,重新質押他們的代幣,可以減緩這段時間內飆升的通脹率。

另外一件事你必須謹慎對待,那就是制造了一種能用多個錢包對你的空投進行女巫攻擊。事先宣布空投會招致人們試圖利用它,通常情況下,已經有了接收空投的人的快照之後才會宣布空投。要去設計一個參與度平衡機制,避免有用戶創建 10 個地址來這么做,這會使空投更加公平。

你現在已經了解了發行代幣時要面對的各種問題,以及各種發幣的策略。

發幣案例研究

現在讓我們看看一些項目在發幣上的例子和想法:

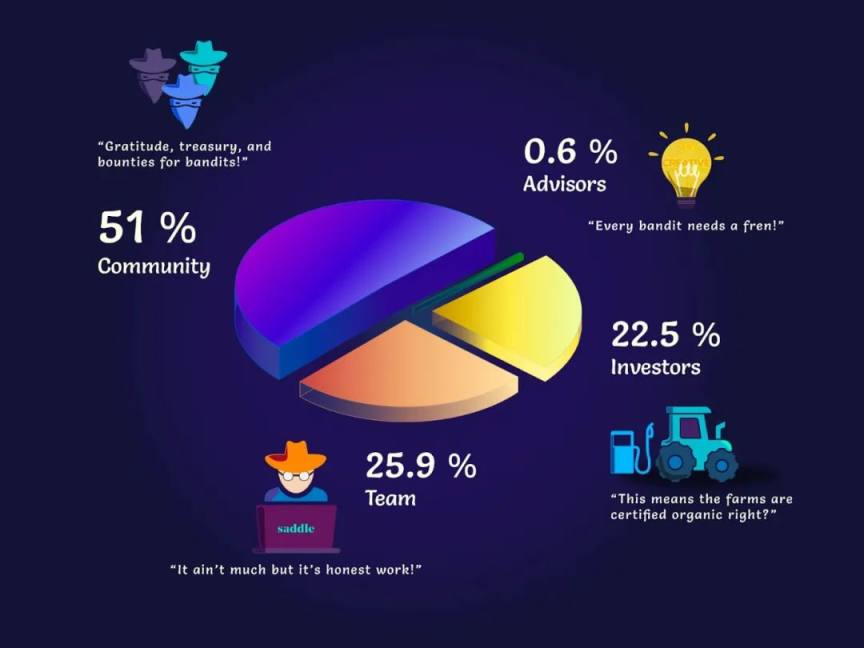

Saddle Exchange:授予式空投(Vesting Airdrops)

Saddle 是 Curve 在 Ethereum, Fantom, Optimism 和 Arbitrum 上的分叉,用於交換兩種價值相等的代幣。

Saddle 在不提到發幣的情況下,用了六個月運營和捕獲流動性。接着,他們發布代幣經濟學方案的時候,將很大一部分代幣分配給了早期提供流動性的用戶。

他們代幣總量的 15% 被分配給早期的流動性提供者。但是用戶不能馬上得到全部並且拋售,代幣會在兩年內被授予,並且它們交易的許可要通過社區提案來確定。

我喜歡這種空投的方式。這是一個較為緩慢的釋放速度,不會一次性發放大量代幣,並且需要用戶不斷地使用平臺,至少要檢視它們解鎖的代幣。

相比之下,普通的空投方式是人們一次性拿到所有的代幣,但這種方式往往效果不佳。

因此,如果你要進行空投,可以考慮採用類似 Saddle 的策略。

JPEG‘d:捐贈

當 JPEG 推出他們的代幣時,他們通過「捐贈」活動出售了最初 30% 的代幣。

你把 ETH 發送到一個合約裏,會獲得 30% 的代幣分成,然後所有的捐款一旦都被收集起來,你就會收到 JPEG 代幣,代幣的數量是取決於你的捐款數量與總量的比例。

對他們來說,採取這樣的策略很重要,因為他們需要一個巨大的資金池,以便能夠持有 NFT 作為抵押品。如果人們用他們的 NFT 借款,JPEG 需要能夠迅速清算這些 NFT,所能夠通過捐贈事件募集到龐大的資金是有意義的。

通過這種方式,每個人都在合約中注入資金,然後根據用戶相對於其他人的貢獻分得一部分代幣,能夠做一個更自然的價格發現。

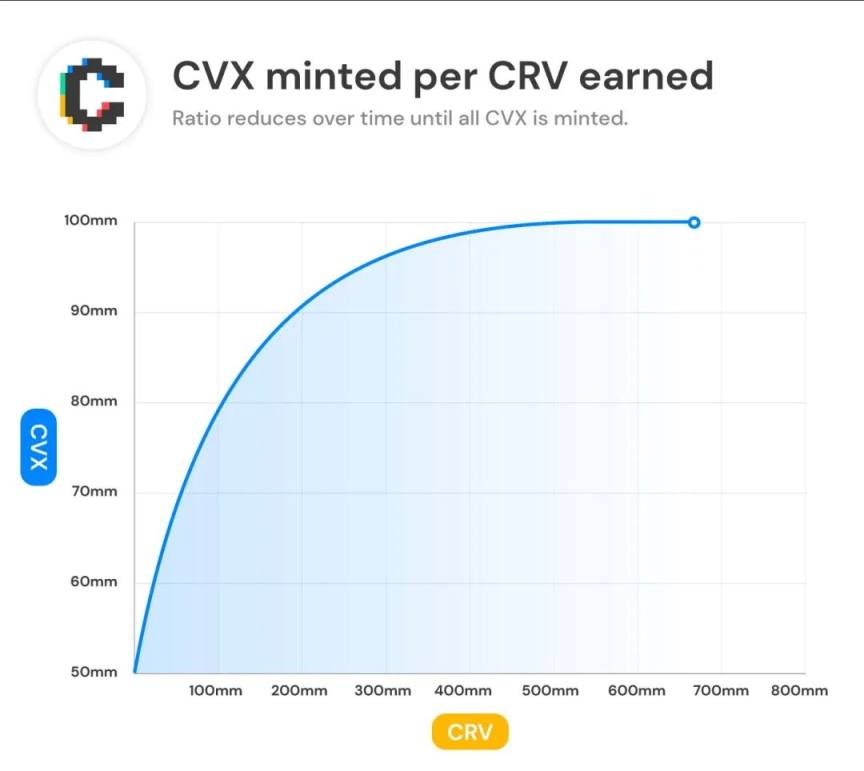

Convex:空投 & 交互獎勵

我的每一篇關於代幣經濟學的文章都會提到 Convex。他們的回報主要集中在新增的和現有的 Curve 流動性提供者身上,這為 Convex 的新平臺帶來了大量的流動性。

首先,他們空投了 1% 的 CVX 代幣給 veCRV 的持有者。隨後,他們分配了 50% 的 CVX 釋放量作為平臺交互的獎勵,用於激勵那些質押 Curve 流動性代幣的用戶,並且釋放率穩步下降:

因此,盡早將流動性存入 Convex 對用戶有利,但隨着 CVX 的釋放量逐漸減少,價值开始上升,即使你得到的代幣越來越少,你仍然可以得到一個很好的年利率來保持了你 Curve 的 LP 曲线。

由於他們的目標是吸引盡可能多的 Curve 流動性,這是一個對目標用戶釋放 Convex 代幣的好方法。

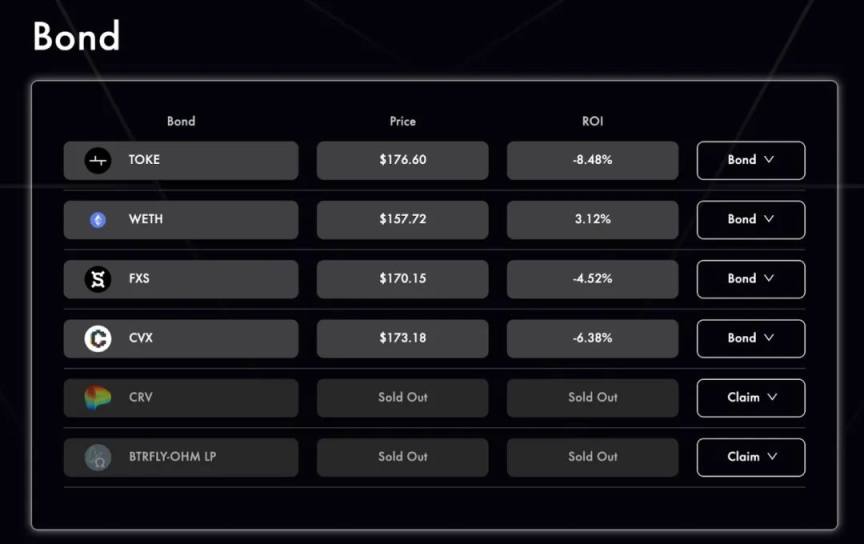

Redacted: 战略資產債券

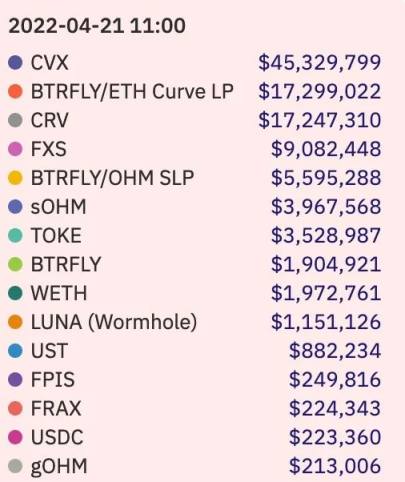

Redacted Cartel 採取了一個有趣的战略,它建立在 Olympus’s 的債券項目上。他們將自己的 BTFLY 代幣釋放到市場,將用戶的其他資產債券化,用以執行 Curve War 策略:

因此,他們不再為自己的代幣發行普通的流動性債券,也不再把 ETH 作為交易代幣,而是允許人們以折扣價用 CVX 和 CRV 等其他代幣交易 BTRFLY 代幣。

這使得他們成為這些代幣最大持有者之一:

這些是我最近看到的一些比較有趣的發幣思路,而且每周都有更多充滿想象力的策略出現。

現在你已經了解了發幣的基本問題,以及發幣時可以使用的策略,可以在一個發幣策劃中找到好的切入點,或者評估一個項目,看看其他團隊是如何將他們的代幣上线的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

Crypto高銘

文章數量

31粉絲數

0

評論