隨着周五10億美元期權到期,多頭傾向於將BTC推高至4萬美元

2月5日,總計10億美元的比特幣期權未平倉合約將到期。與上個月到期的40億美元期權相比,這個數字相對較小,但通常月度和季度的期權交易量最大。

周五的到期有些不同尋常,盡管它在當前的BTC價格水平上保持平衡。數據還顯示,多頭有動機將價格推高至38000美元以上。

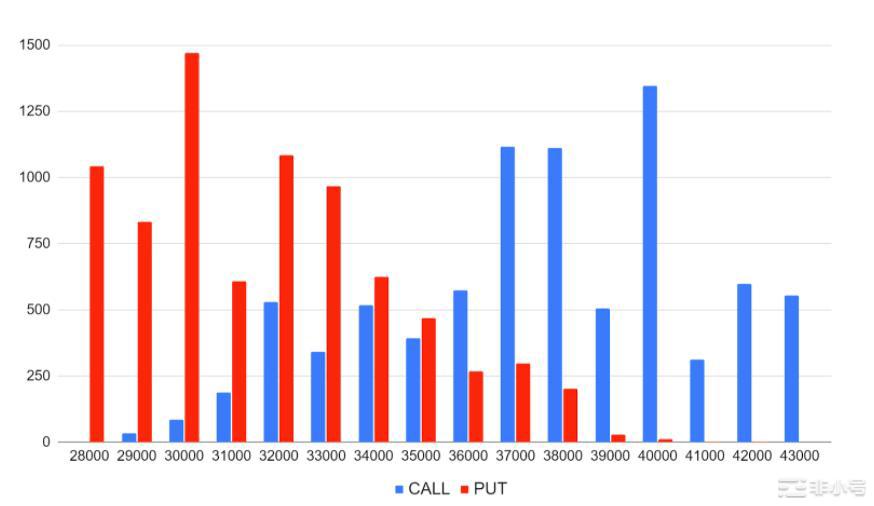

2月5日BTC 期權累計未平倉合約 來源:Deribit、OKEx、Bit.com

Derbit交易所持有周五到期的84%市場份額。通過分析28000美元至43000美元之間的未平倉合約總額,可以發現有價值3億美元的中性至看漲看漲期權和2.9億美元的看跌期權未平倉期權重合。

根據上述數據,中性至看跌期權集中在34000美元及以下。在34000美元和36000美元的行權價之間,存在一個完美的平衡,因為看漲期權和看跌期權比例相等。

在32000美元以下存在差異,仍存在推動價格下跌的動機,看跌期權多於看漲期權3400個BTC。也就是說,如果價格下降幅度為13%或更多,則未平倉合約為1.09億美元。盡管值得注意,但這似乎還不足以使多頭措手不及。

另一方面,如果多頭希望將價格支撐至38000美元,則將導致看漲期權多於看跌期權2800個BTC。這種情況下,相當於價格正向波動4%,就有1.06億美元的未平倉合約,因此這種努力的風險回報更高。

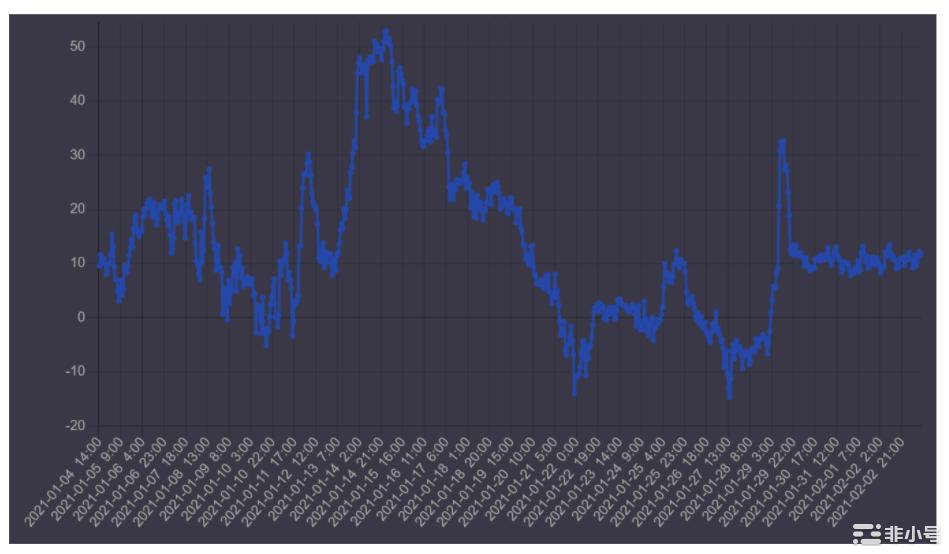

要評估做市商和套利者對風險的定價是上行還是下行,30%至20%delta skew是最有用的指標。它衡量的是中性、看漲期權與類似看跌期權之間的溢價差。

Deribit BTC期權的30%至20%delta skew 來源:genesisvolatility.io

0到15之間的數字被認為是中性的,而負delta skew表示大型期權交易者要求額外的溢價承擔下行風險,因此被視為看跌。

上一次發生這種情況的時間是12月29日,並且在過去五天中,這個指標一直保持在10,顯示了風險之間的完美平衡,這意味着在2月5日到期之際,做市商和套利者沒有動機以任何方式對比特幣施加壓力。

OKEx、Bit.com和Deribit每周合約於2月5日上午8點(UTC)到期。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

liili

文章數量

88粉絲數

0