BitMEX Alpha:每個比特幣多頭都需要知道的期權策略

原文作者:BitMEX

歡迎回到我們的每周期權 alpha 系列。沒錯 — 比特幣已經正式突破歷史新高,你們中的許多人可能正在計劃下一步交易以搭乘這巨大的泵。

在本文中,我們將分享期權如何幫助你更好地管理風險,並為你提供在牛市中表現出色的工具。具體來說,我們將分享三種場景,說明如何战略性地使用期權來利用比特幣持續的勢頭。我們將深入探討具體的設置,讓你:

-

逢低买入,

-

押注大漲,以及

-

從區間交易中獲利。

無論你是想以較低風險進入市場,瞄准爆發性上漲,還是在價格區間內交易,都不要錯過這些期權策略,它們將幫助你在牛市中進行更智能、更靈活的交易。

場景 1 :利用看跌期權买入回調

如果你長期看好比特幣,你可能會想买入每一次回調,但說起來容易做起來難 — 設置限價單並非完美。想象一下,你的买單因為僅差 0.01 美元而未能成交,隨後比特幣就开始上漲 — 我們相信你們中的許多人都有過這樣的經歷。

策略 1 :賣出看跌期權以優化入場策略

改善上述問題的一種方法是在當前市場價格以下的特定行權價格賣出看跌期權。這種方法比單純等待價格下跌更明智,原因如下:

1. 賺取權利金: 當你賣出看跌期權時,你會收到權利金,如果比特幣價格在到期前沒有達到行權價格,這就是一筆保證收益。

2. 設定目標價格: 如果比特幣價格跌至或低於你選擇的行權價格,你有義務以該價格买入資產,這實際上是在執行"买入回調"策略,同時還能從權利金中獲得額外收益。

3. 通過權利金獲得下行保護: 收到的權利金為潛在損失提供了一些緩衝,使這種策略比直接現貨买入風險更低。

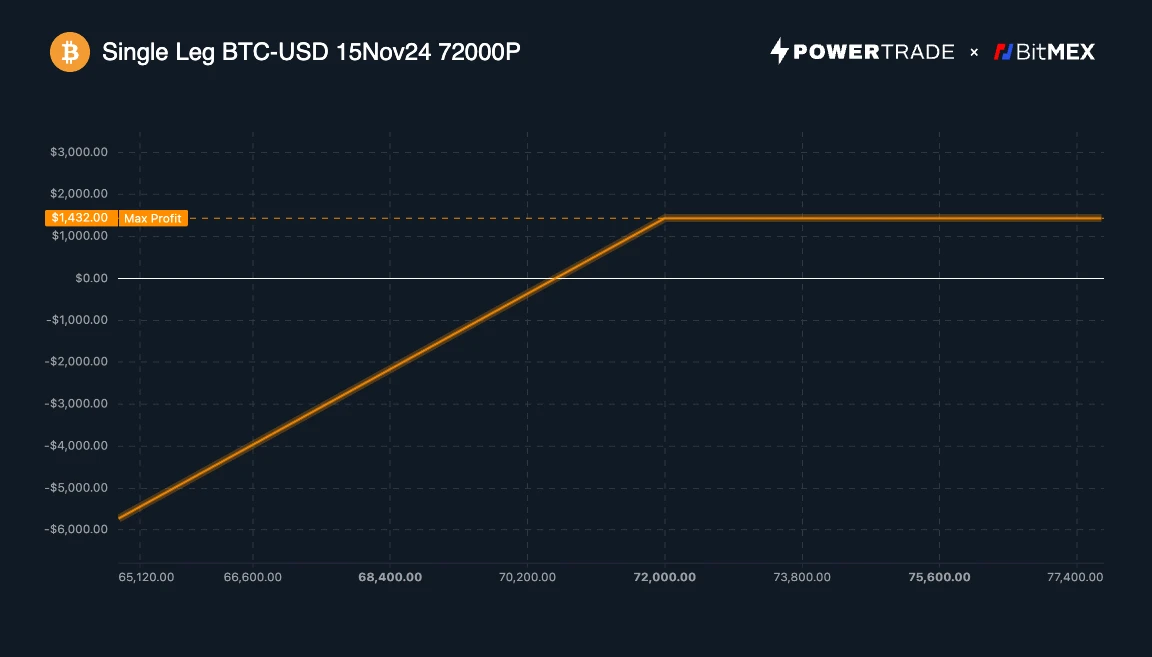

舉個例子:

-

假設比特幣當前交易價格為 75, 000 美元。你賣出一個行權價為 72, 000 美元、 11 月 15 日到期的看跌期權。

-

如果比特幣在到期日前跌破 72, 000 美元,你的看跌期權將在到期日被行使,你實際上有義務以 72, 000 美元的行權價格买入比特幣。如果比特幣在到期時沒有跌破 72, 000 美元,雖然你沒有买入任何比特幣,但你收取了 1, 432 美元的可觀權利金。

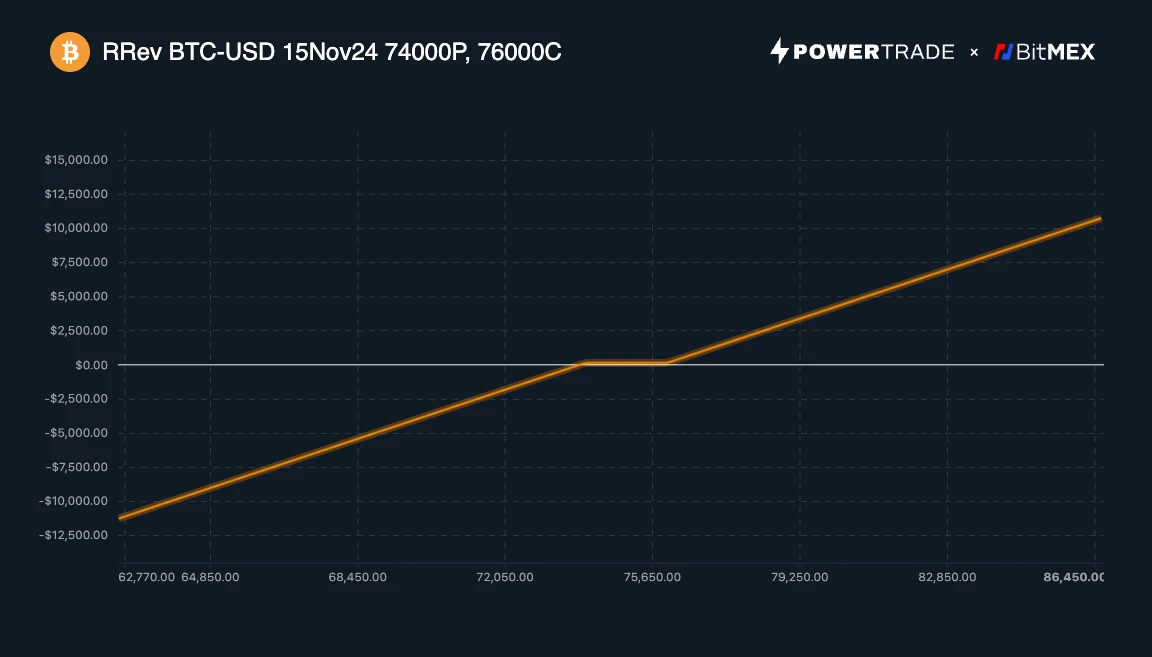

替代策略:使用風險逆轉策略

如果你愿意承擔更多風險以獲得潛在收益,可以考慮採用 風險逆轉 策略,即同時賣出看跌期權和买入更高行權價的看漲期權。這個策略的運作方式如下:

-

下行緩衝: 賣出看跌期權可以產生權利金收入,有助於緩衝輕微的價格下跌。

-

上行參與: 從賣出看跌期權獲得的權利金可以抵消买入看漲期權的成本,讓你無需額外成本就能參與上漲行情。

-

風險收益平衡: 這種方法為你提供了理想的入場價格,同時讓你有機會從價格上漲中獲利,特別適合預期會出現輕微回調後反彈的情況。

通過風險逆轉策略,交易者可以同時從輕微回調和看漲勢頭中獲利,這使得它成為在波動的牛市中的明智選擇。

場景 2 :押注大漲 - 利用價外(OTM)看漲期權押注比特幣漲至 10 萬美元

你確信比特幣年底前能達到 10 萬美元這樣的裏程碑嗎?雖然在當前價位直接买入現貨風險高且需要大量資金,但 價外(OTM)看漲期權 為押注大幅上漲提供了一個有吸引力的替代方案。

解決方案:利用價外看漲期權押注大漲

1. 低成本入場: 價外看漲期權的行權價高於當前市場價格,因此比價內(ATM)看漲期權或現貨購买便宜。這意味着你可以用較少的成本獲得大幅上漲的潛在收益。

2. 風險可控: 這種策略的最大損失僅限於支付的期權費,適合那些想要限制下行風險的交易者。

3. 不對稱回報: 比特幣價格越是超過行權價,期權就越有利可圖,這使得虛值看漲期權在上漲行情中具有高槓杆效應。

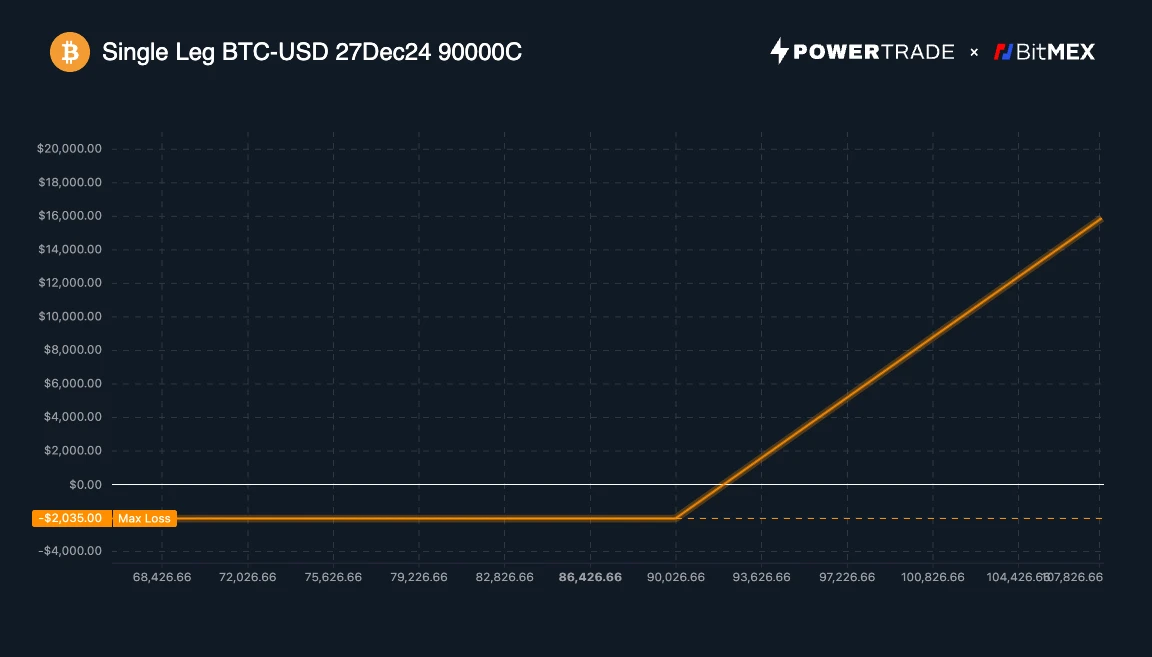

舉個例子:

-

假設比特幣當前交易價格為 7.5 萬美元。你購买了一個行權價為 9 萬美元、 12 月到期的價外看漲期權。

-

如果比特幣在到期日前達到 10 萬美元,這個看漲期權將帶來可觀的收益。如果比特幣未能達到目標價格,你的損失僅限於購买期權所支付的權利金。

在牛市中,虛值看漲期權是捕捉大漲行情的熱門策略,尤其是當概率評估顯示有合理機會達到高價時。此外,這種方法利用了期權獨有的不對稱收益結構。

場景 3 :利用垂直價差在進行波段交易

比特幣的牛市並非總是直线上漲;它經常會出現回調和盤整。在這些時期,波段交易是明智之選,而 垂直價差 可以成為一種強大的期權策略。

解決方案:使用垂直價差做波段

垂直價差 是指在同一到期日买入和賣出不同行權價的看漲或看跌期權。當你預期比特幣會緩慢上漲時,這種策略特別有用。以下是它對波段交易者的好處:

1. 降低成本和風險: 垂直價差所需的資金比直接买入單個期權少。例如, 看漲價差 (买入較低行權價的看漲期權,同時賣出較高行權價的看漲期權)提供了有限風險的看漲敞口,且權利金更低。

2. 從波動中獲利: 在區間市場中,當預期比特幣在特定價格區間內波動時,垂直價差可以幫助你捕捉收益,而無需精確把握時機或承擔過高風險。

3. 可預測的風險收益比: 由於最大盈虧在交易开始時就已確定,交易者可以根據預期價格區間做出精確計算的押注。

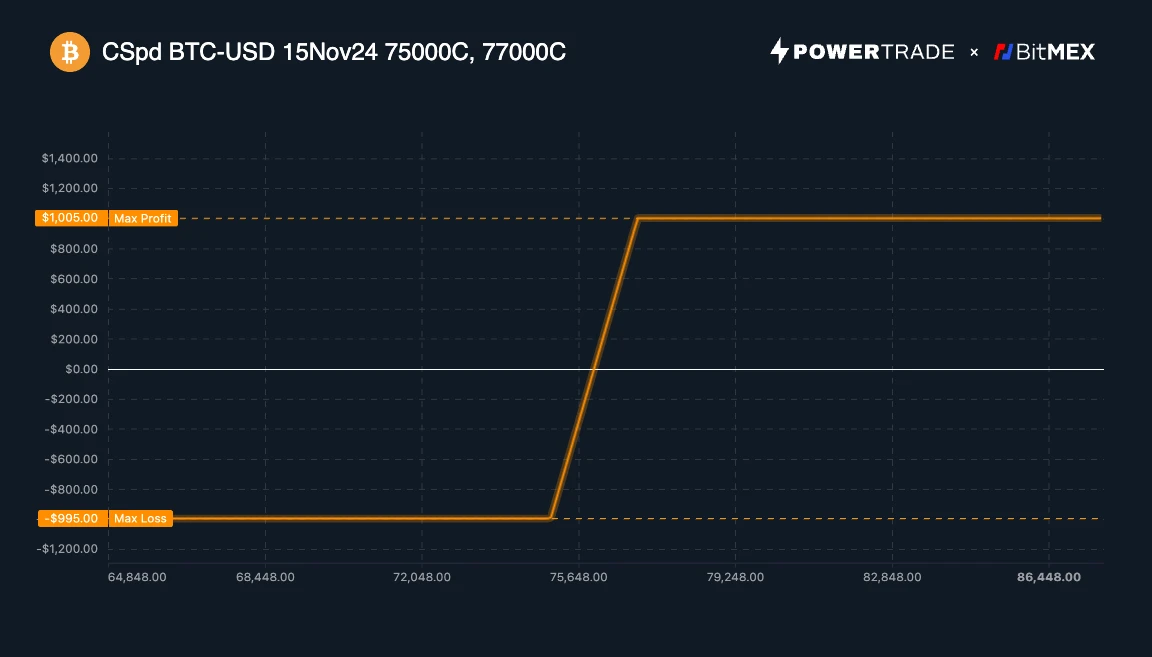

舉個例子:

-

假設比特幣當前交易價格為 7.5 萬美元,你預期它會上漲到 7.7 萬到 7.8 萬美元之間。

-

一個牛市看漲價差策略可能涉及买入行權價為 7.6 萬美元的看漲期權,同時賣出行權價為 7.8 萬美元的看漲期權。

-

如果比特幣確實上漲了,這個價差策略允許你從行權價的差異中獲利,而風險比全倉位要小得多。

垂直價差非常適合慢漲中的牛市,因為它們使交易者能夠精確管理風險和收益比率,是區間交易的理想選擇。

結語:期權在牛市中的战略優勢

總而言之,期權為交易者提供了一套復雜的工具,以有效應對加密貨幣牛市:

-

逢低买入: 賣出看跌期權或使用風險逆轉策略使交易者能夠從回調中獲利或確保理想的入場點。

-

捕捉大行情: 虛值看漲期權非常適合那些對大幅價格上漲有強烈信念的交易者,提供顯著的上行潛力,同時限制下行風險。

-

波段交易: 垂直價差為在預期價格區間內交易提供了一種成本效益高的方式,降低了區間市場中的風險。

這些策略都能幫助交易者完善他們在牛市中的操作方法,在管理風險的同時最大化收益。當你考慮在加密貨幣市場中的下一步行動時,期權交易可能就是你需要的優勢,讓你能夠自信地駕馭市場波動。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes警告:美股明天可能重演1987年「黑色星期一」,比特幣是避險首選?

美 國總統川普在 3 日宣布對包括臺灣在內的多個國家實施「對等關稅」後,全球金融市場初現劇烈動盪。...

腦哥訪問臺大醫學系高材生:靠合約狂賺百萬,卻被以太坊插針爆倉90%資產

擁 有超過 27 萬訂閱數的區塊鏈 Youtuber 腦哥,近期在他的個人頻道「腦哥 Chill塊...

ChainCatcher HK 實探|一文速覽 BNB Chain MVB 第九期入圍項目,誰將是下一匹黑馬?

4月5日,香港銅鑼灣謝斐道535號,AWS辦公空間內,一場低調而專注的閉門活動正在進行。BNB C...

HashKey Eco Labs CEO Kay公布HashKey Chain品牌升級:構建金融和RWA的首選公鏈

2025年4月6日,由萬向區塊鏈實驗室和HashKey集團聯合主辦的第三屆Web3 Festiva...

下周必關注|對等關稅將於4月9日生效;3月CPI數據即將公布(4.7-4.13)

下周重點預告 4 月 9 日 白宮高級官員:基准關稅稅率將於 4 月 5 日凌晨生效,對等關稅將於...

星球日報

文章數量

8830粉絲數

0

評論