Pendle的興衰與未來:協議機制、市場敘事與投資策略的深度解析

本篇研報由國際 Crypto 媒體及一級投資人@RomeoKuok 支持

Pendle 無疑是本輪表現最為亮眼的標的之一,從 2023 年 8 月的 0.7 美元,到 2024 年 4 月的 7.5 美元,半年強勢上漲,漲幅超過 10 倍,成為表現最好的山寨幣之一,與此同時,Pendle 的 TVL 一路上漲,最高點突破 66 億美元。然而,從 4 月开始,Eigenlayer 官宣空投點燃了對 Pendle 的第一次負面情緒,到 5 月中旬,PENDLE 快速下挫至 3.8 美元,不到一個月跌幅超過 50% ,雖然隨後迎來反彈,但隨着再質押賽道的降溫,甚至市場對整個以太坊生態的悲觀情緒蔓延,Pendle 陷入頹勢, 8 月 5 日,PENDLE 價格一度來到 2 美元。本文將給出對 Pendle 系統性的機制解析,分析 Pendle 如何快速抓住市場需求,完成基本面到幣價的直接傳導,又如何受到以太坊生態降溫的負面影響而一路下跌。

1 Pendle 101 :如何實現本金與收益分離

1.1 生息資產的分離

Pendle 是去中心化金融協議,允許用戶將未來收益代幣化並出售。在具體的業務流程上,協議將首先把生息代幣包裝成 SY 代幣(Standardized Yield Tokens),該代幣是 ERC-5115 標准下的代幣,可以封裝絕大部分的生息資產;之後,SY 代幣被分割成兩個部分,即 PT(Principal Token)和 YT(Yield Token),分別代表生息資產的本金和收益部分。

其中,PT 類似零息債券,允許用戶以一定的折價進行購买,在到期日按照票面金額兌付,其收益隱含在購买價格和兌付價格的差額之中,因此,如果持有 PT 直至到期日,用戶獲得的將是固定收益,比如以 0.9 美元的價格購买了 PT-cDAI,到期時將獲得 1 DAI,收益率為(1-0.9)/0.9 = 11.1% 。購买 PT 的行為是一種 short yield 的行為,即認為該資產未來的收益率將會下降,低於目前購买 PT 的收益率,同時該收益率固定,適合低風險偏好的用戶。但這個行為和真正的做空還是有區別的,更多的是一種保值行為。

YT 持有者可以獲得持有期間的該生息資產的全部收益,對應本金的收益權。如果收益是實時結算,那么持有 YT 可以隨時領取已結算的收益,如果收益是到期後結算,用戶只能在到期後憑 YT 領取收益,YT 對應的收益被領取完畢後,YT 資產將失效。購买 YT 的行為是一種 long yield 的行為,即認為該生息資產未來的收益率將會上升,獲得的總收益將高於目前購买 YT 的價格。YT 為用戶提供了一個收益槓杆,不需要購买完整的生息資產,就可以直接購买收益權,但如果收益率大幅下跌,YT 資產面臨着虧本的問題,因此相比於 PT 資產,YT 是高風險、高收益的資產。

Pendle 提供了做多與做空收益率的工具,用戶基於對收益率的預測和判斷選擇相應的投資策略,因此收益率是參與該協議的重要指標,Pendle 也提供了多種 APY 來反映當前的市場情況:

-

Underlying APY:是該資產的實際收益率,取 7 天移動平均收益率,用以幫助用戶對該資產未來收益率走勢的估計。

-

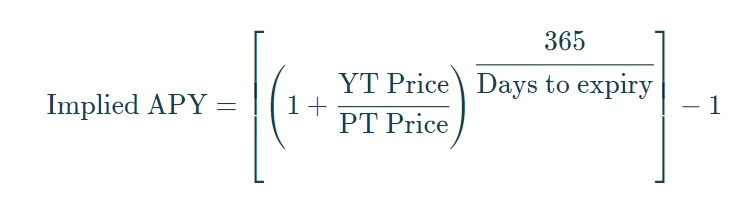

Implied APY:是市場對該資產未來 APY 的共識,反映在 YT 和 PT 資產的價格上,其計算公式為:

-

Fixed APY:專門針對 PT 資產,持有 PT 能夠獲得的固定收益率,這一數值和 Implied APY 的數值是相等的

-

Long Yield APY:專門針對 YT 資產,在當前價格購买 YT 的年收益率,但這一收益率是不斷在變化的,因為生息資產本身的收益率在變化(這個值有可能是負數,即當前的 YT 價格過高,導致超過了項目的未來收益)。值得注意的是,目前 Pendle 許多 YT 資產的潛在收益為空投和積分,價值無法估算,因此許多 YT 資產的 Long Yield APY 為-100% 。

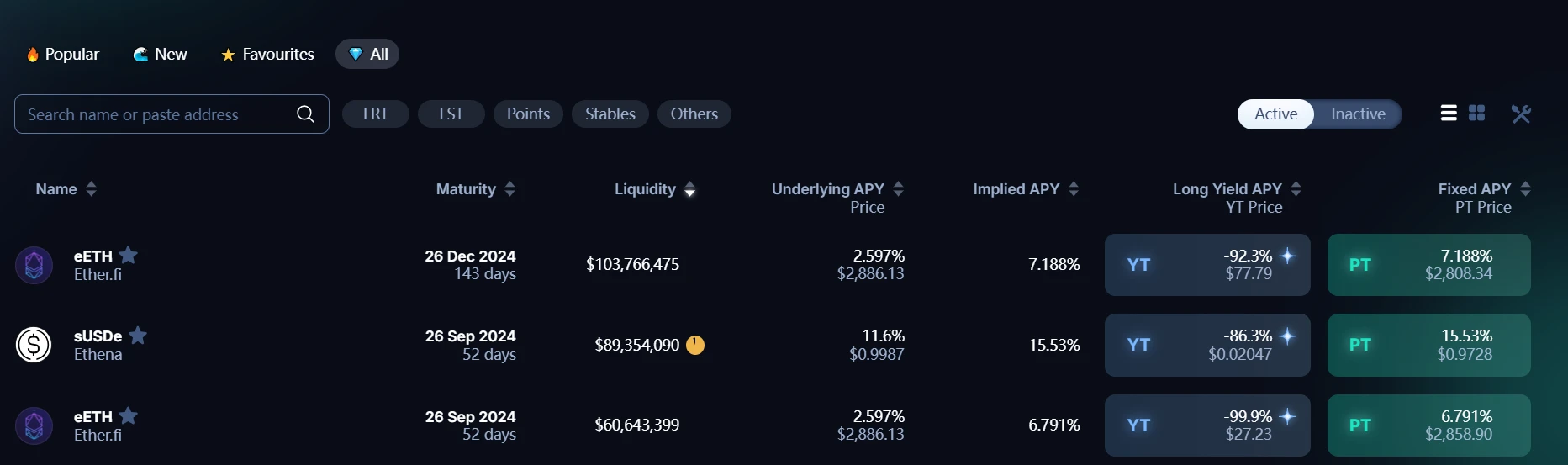

這四個收益率在 Pendle Market 的界面都會同時給出,當 Underlying APY>Implied APY 時,說明持有該資產的收益將大於持有 PT 的收益,此時可以採用做多收益率的策略,即买入 YT、賣出 PT,當 Underlying APY

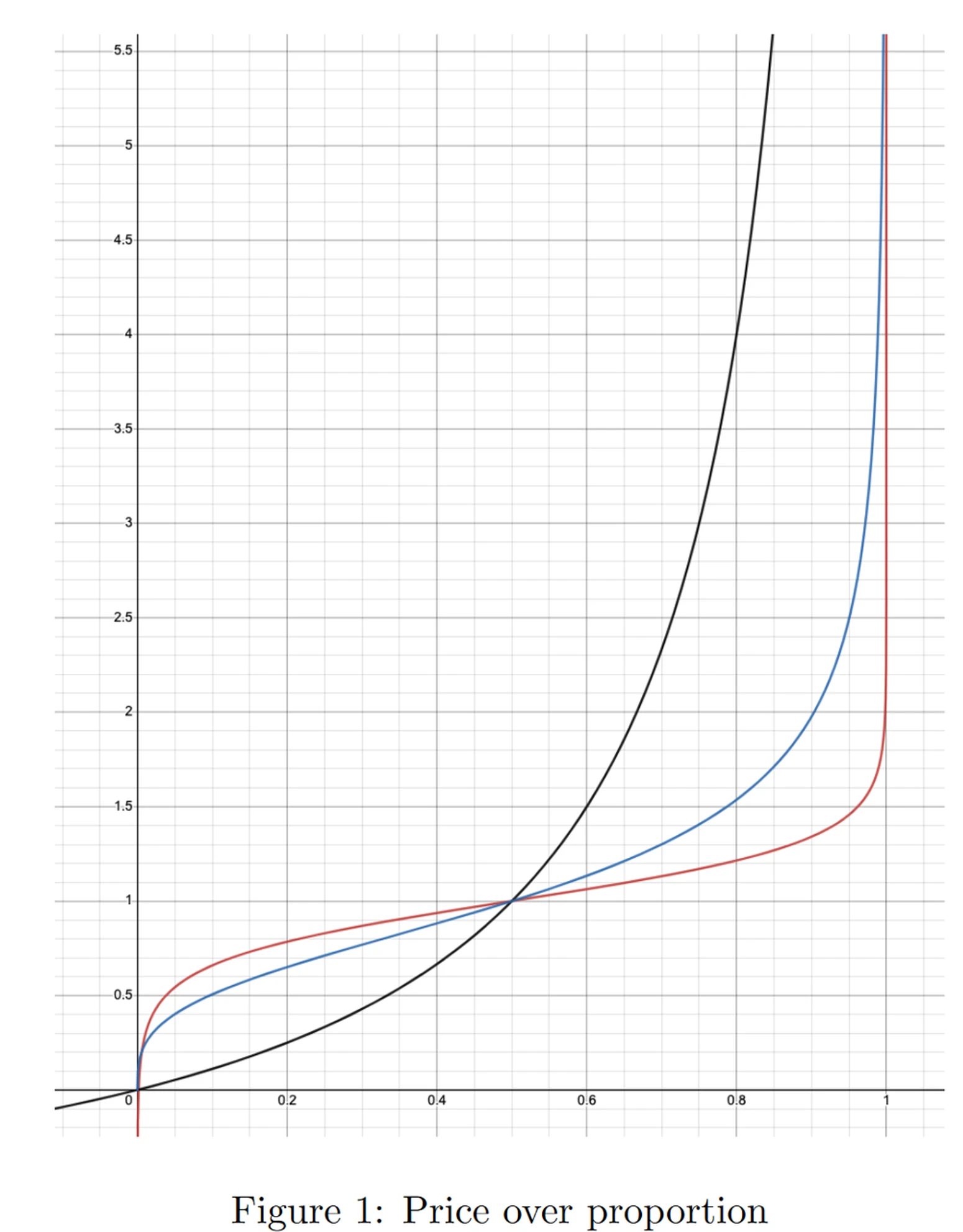

1.2 Pendle AMM:實現不同類型資產交易

Pendle AMM 用來實現 SY、PT 和 YT 代幣之間的交易。根據 Pendle 白皮書,在V2版本中,Pendle 改進了 AMM 機制,借鑑了 Notonial Finance 的 AMM 模型,提高了資金效率,降低了滑點。市面上固收類協議的三種 AMM 模型的圖示如下,其中 X 軸是指 PT 資產在池子中的比例,縱軸為 Implied Interest Rate,目前 Pendle 採用的是紅色曲线對應的 AMM 模型,黑色曲线為V1模型,藍色曲线為其他固收類協議的 AMM 模型。

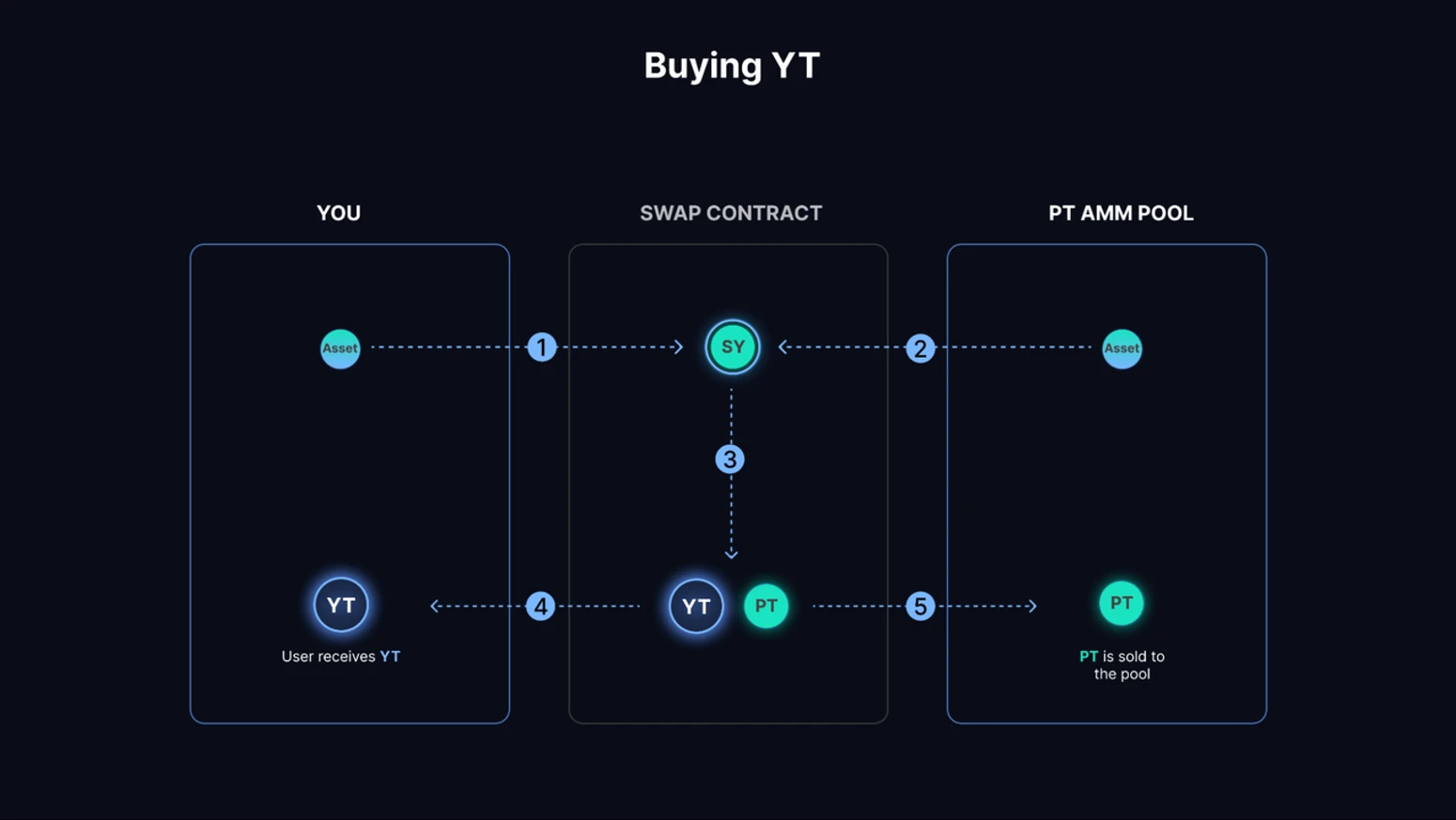

在具體的池子中,Pendle V2採用了 PT-SY 的交易對,例如 PT-stETH 和 SY-stETH,可以大大降低 LP 的無常損失(後面會進行詳細分析)。由於 SY=PT+YT,因此可以通過 Flash Swap 的方式實現 YT 的兌換,具體的流程如下。如用戶需要購买價值 1 ETH 的 YT-stETH,即需要實現 ETH 到 YT-stETH 的兌換。假設 1 ETH=N YT-stETH,合約將從池子中借出 N-1 個 SY-stETH,並將用戶的 ETH 轉化為 SY-stETH(具體的過程是,先將 ETH 通過 Kyberswap 兌換成 stETH,然後在協議內封裝為 SY-stETH),然後將所有的 SY-stETH(N 個)拆分為 PT 和 YT,把適當數量的(在本例中為 N)YT 給用戶,然後將 PT(N 個)歸還給池子,在池子中實際完成的是 SY-PT(N-1 個 SY 兌換成了 N 個 PT)的兌換。

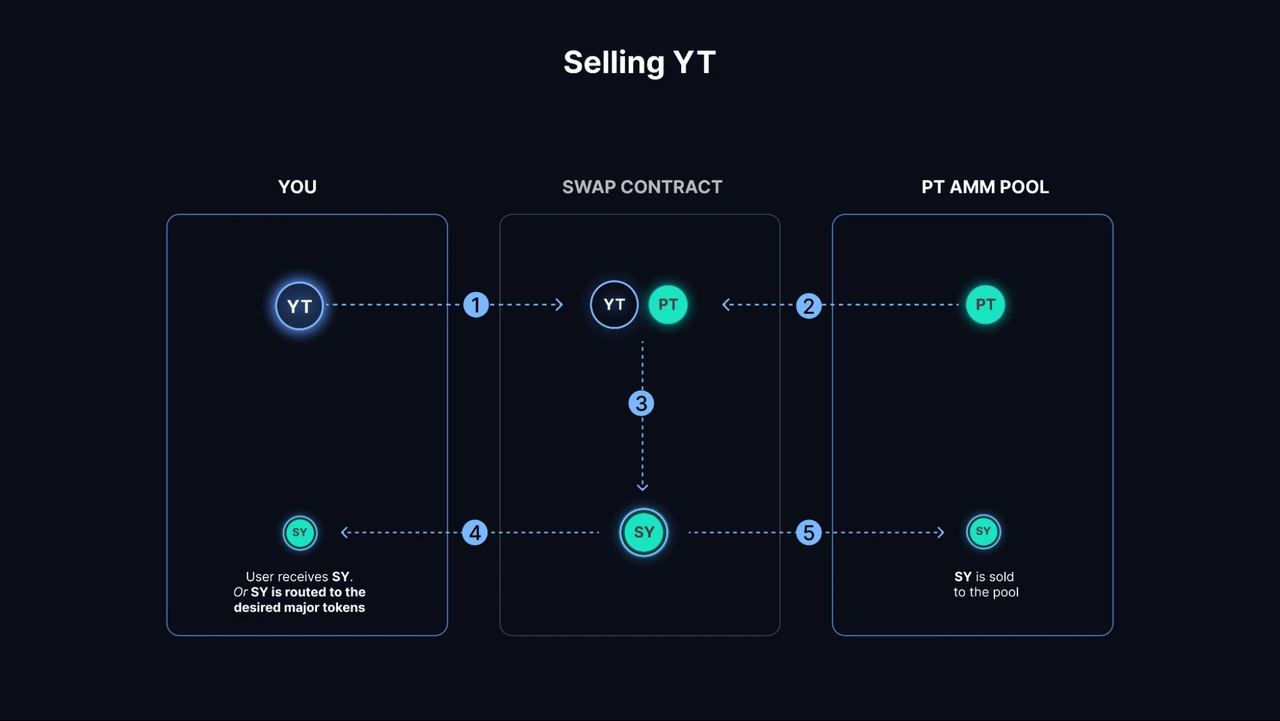

賣出 YT 的流程則相反。如果用戶想要賣出 N 個 YT(假設 N 個 YT 此時的價值為 1 個 SY),合約將從池子中借出 N 個 PT,將其合並為 N 個 SY,並將一個 SY 給用戶,N-1 個 SY 歸還給池子,此時在池子中實際完成的是 PT-SY 的(N 個 PT 被兌換成了 N-1 個 SY)兌換。

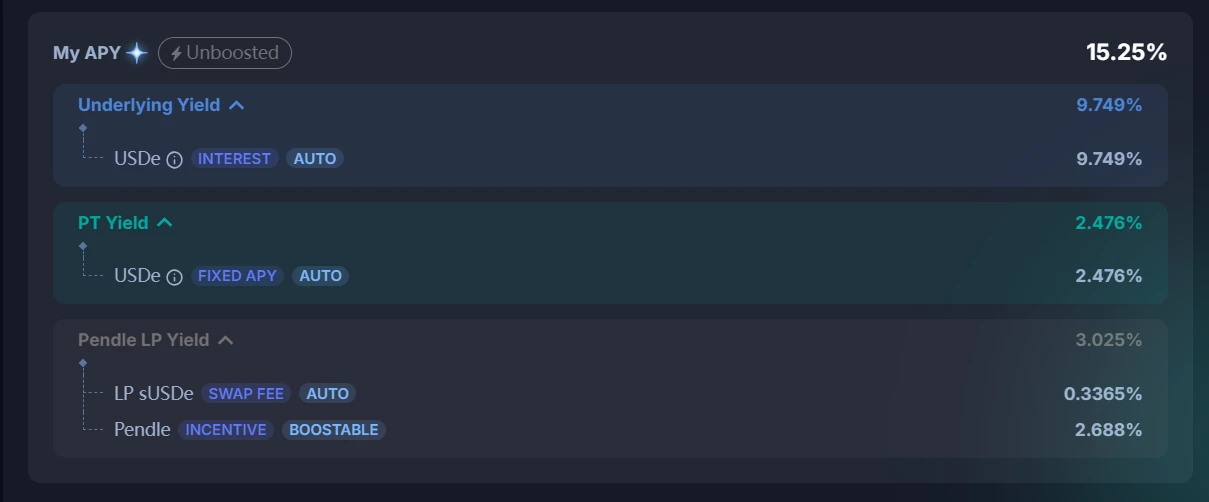

和其他的 AMM 一樣,Pendle AMM 同樣需要 LP 為池子提供流動性,但由於在到期日,一個 PT 一定等於一個 SY,因此在到期日的時候,LP 不存在無常損失。用戶在提供流動性時,提供的資產為 SY 和 PT 資產,因此將自動捕獲這部分資產的原生收益,此外還包括交易費和 PENDLE 的流動性挖礦獎勵,即包括四項收益來源:

-

PT fixed yield:購买 PT 本身的收益

-

Underlying yield:即 SY 資產的收益

-

Swap fees:交易費的 20%

-

PENDLE 代幣激勵

2 代幣經濟學:業務收入如何驅動幣價上漲?

2.1 代幣經濟機制:如何實現經濟飛輪?

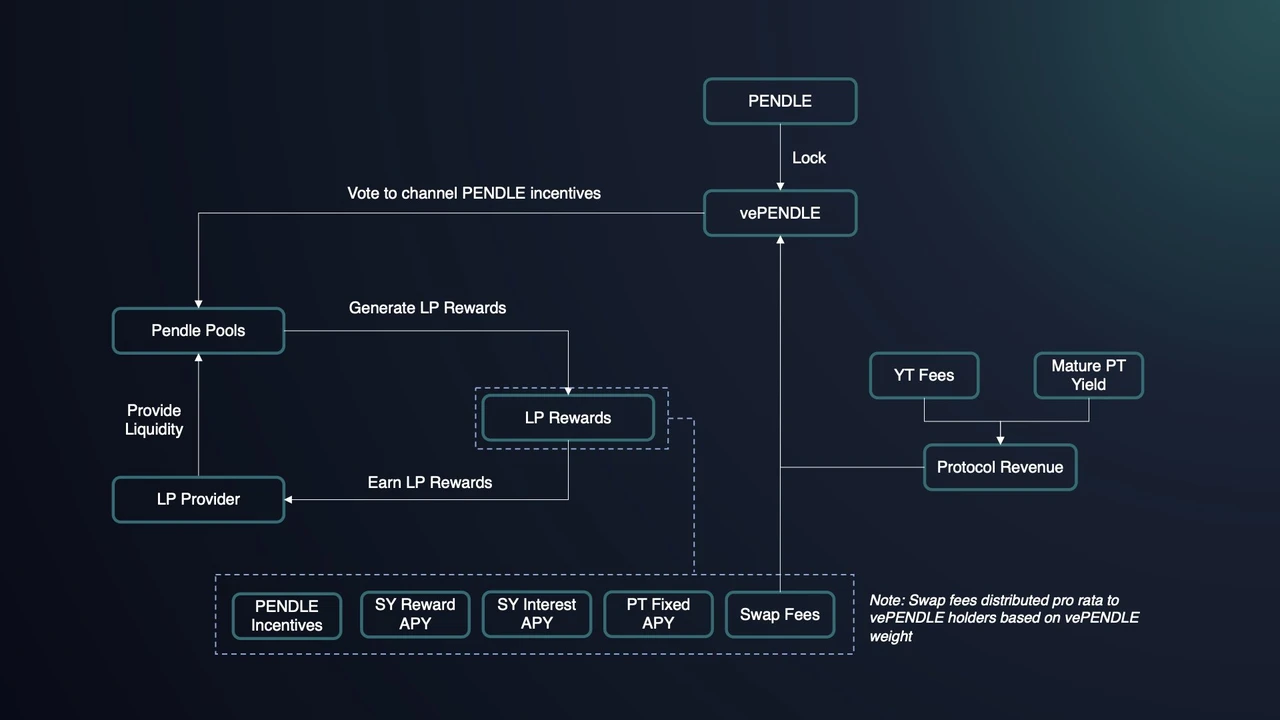

PENDLE 的代幣經濟機制主要在於鎖倉獲取 vePENDLE 後,所能參與的協議分成和決策治理。類似於 Curve 的 veCRV 模型,用戶可以將 PENDLE 進行鎖倉以換取 vePENDLE,鎖倉時間越長,獲得的 vePENDLE 的數量越多,鎖倉時間從 1 周到 2 年不等。

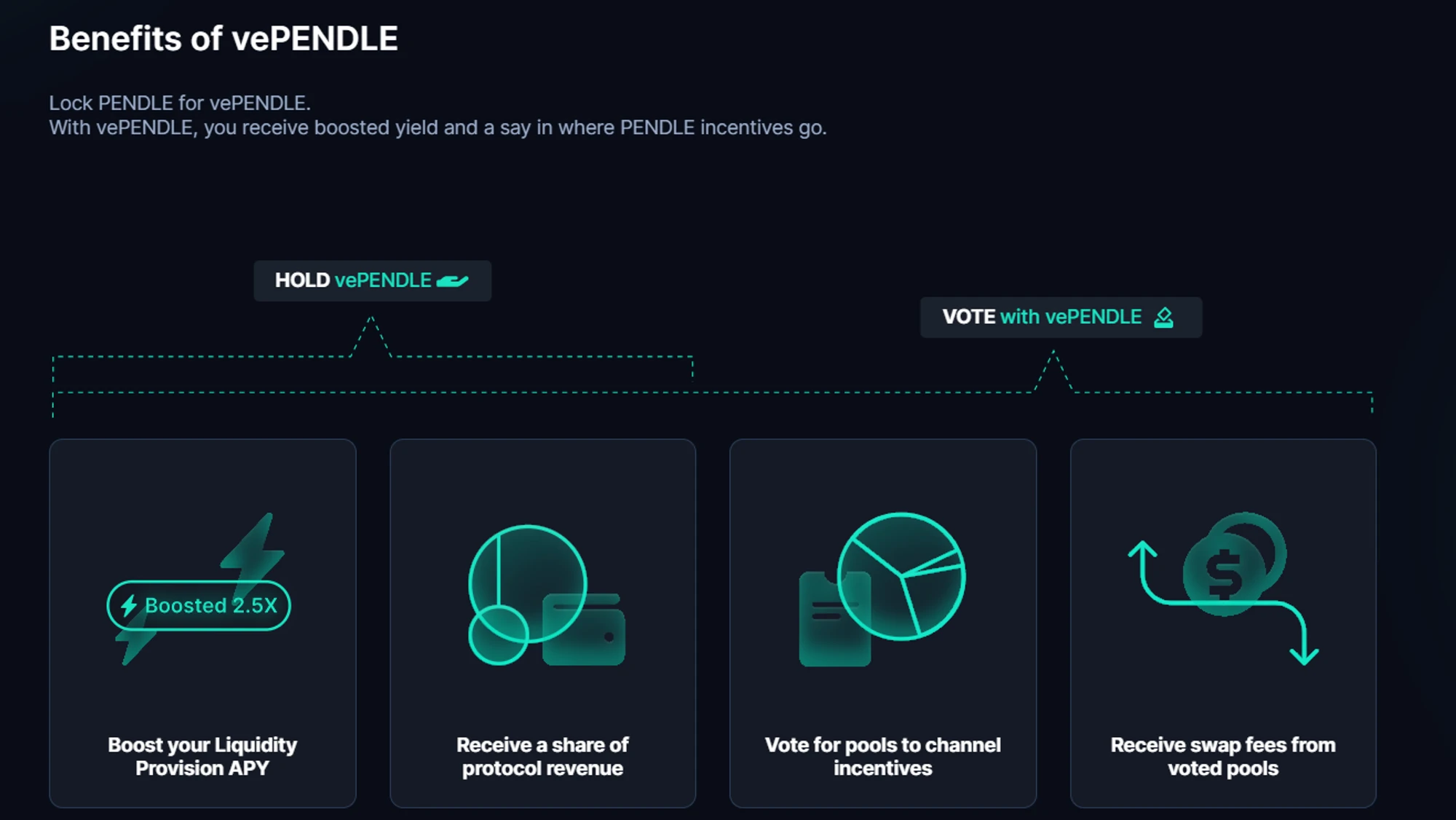

持有 vePENDLE 的好處包括:

-

Boost 收益:可以對自己作為 LP 的收益進行 Boost,最高額度為 2.5 倍

-

投票權:對 PENDLE 激勵在不同池子中的分配進行投票

-

收益分成:vePENDLE 的持有者可以獲得以下收益:

-

所投票池子內 80% 的交易費分成:vePENDLE 持有者對 PENDLE 激勵的流向進行投票,只有完成投票才能獲得所選交易池的獎勵

-

所有 YT 收益的 3%

-

一部分 PT 的收益:這部分來源於未贖回的 PT,例如⼀個用戶購买了 PT 資產,到期時沒有贖回,經過⼀段時間後這部分資產被協議獲取

在收益率的計算上,持有 vePENDLE 的 Total APY=Base APY+Voter’s APY,其中 Base APY 來自 YT 和 PT 的收益,Voter’s APY 來源於指定池子的交易費分成,也是構成 APY 的主要部分——目前 Base APY 僅為 2% 左右,而 Voter’s APY 可高達 30% 及以上。

Pendle 的 ve 模型同樣促進了賄選平臺的誕生,Penpie 和 Equilibria 都在從事相關的業務,類似於 Convex 與 Curve 之間的業務過程。但相比於 Curve,在 Pendle 上所交易資產的核心項目方並沒有賄選的需求,Curve 作為穩定幣和其他錨定資產的主要交易平臺,保證池子的深度對維持幣價的錨定具有重要意義,這促使項目方有極大的需求來參與賄選引導流動性,但保持 Pendle AMM 的交易深度似乎對 LSD 和 LRT 等相關項目方來說沒有太多意義,因此參與賄選的主要動力將來源於 Pendle 上的 LP。賄選平臺的建立主要優化了兩方面的問題: 1)Pendle LP 可以不用購买和鎖定 PENDLE 來獲得更高的收益;2)PENDLE 的持有者可以獲得具有流動性的 ePEDNLE/mPENDLE,以獲得 vePENDLE 的激勵。由於本文僅對 Pendle 進行分析,因此在此處不對賄選生態進行過多展开。

2.2 代幣分配與供應:後續無重大解鎖事件

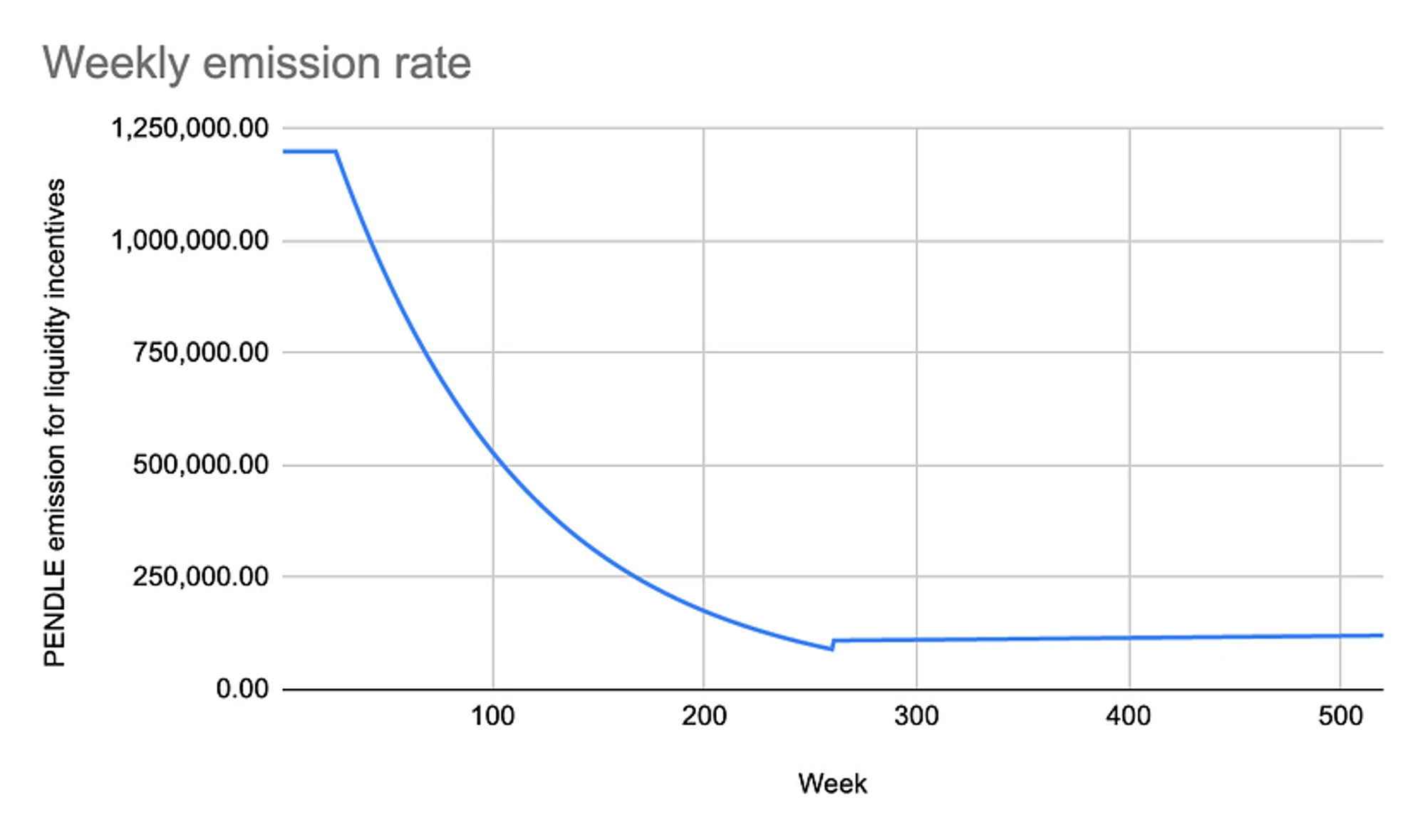

PENDLE 代幣於 2021 年 4 月推出,採用混合通脹模型,代幣供應無上限,在前 26 周內提供每周 120 萬個 PENDLE 的穩定激勵,之後(27 周-260 周),流動性激勵將每周衰減 1% ,直到第 260 周,此後(261 周以後),通脹率為每年 2% ,用於激勵。

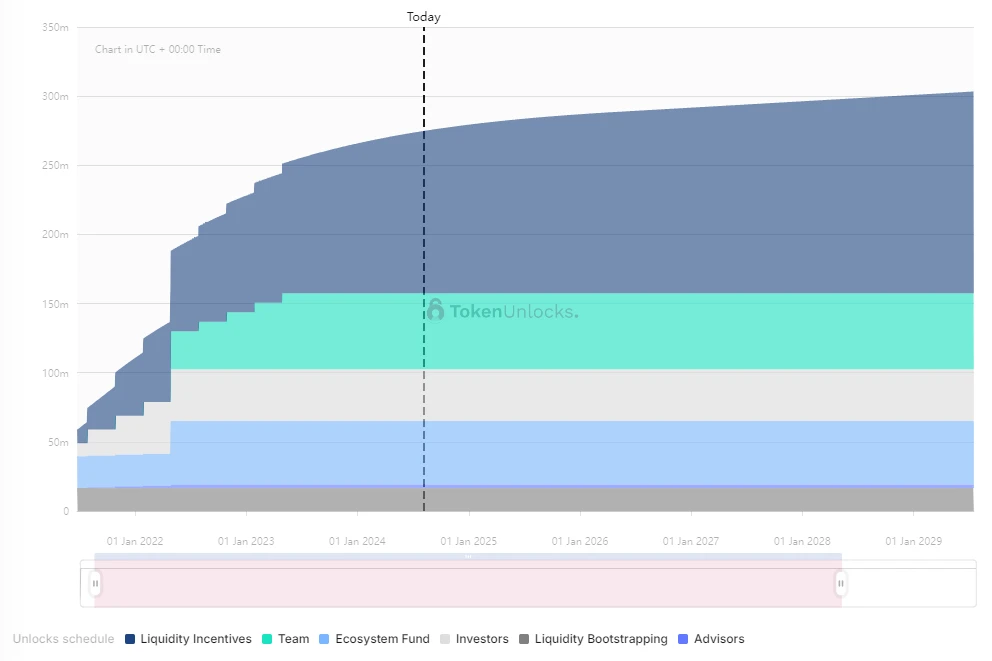

根據 Token Unlock 數據,初始代幣分配給予團隊、生態系統、投資者、顧問等,目前全部代幣已經完成解鎖,如果不考慮 OTC 交易,僅考慮初始分配,PENDLE 未來不會面臨大額集中解鎖。目前每日通脹僅來自於流動性挖礦激勵,每日排放數量約為 34.1 k 的 PEDNLE,根據 8 月 5 日幣價($ 2),每日解鎖拋壓為$ 68.2 k,拋壓比較小。

3 應用場景發展:穩健理財、利率交易與積分槓杆

Pendle 的發展大致可分為三個階段:

-

Pendle 成立於 2021 年,彼時雖然正值 DeFi Summer,但 DeFi 處於基建期,主要項目圍繞着 DEX、穩定幣和借貸三大件進行,作為利率交換產品並未得到太多的關注。

-

直到 2022 年末,隨着以太坊完成向 PoS 的轉變,以太坊質押利率成為了幣圈的原生利率,一衆 LSD 資產快速湧現,這造成:(1)利率成為了幣圈的關注重點之一;(2)大量生息資產誕生,Pendle 找到了自己的 PMF;(3)Pendle 成為炒作 LSD 賽道的小市值標的,且細分賽道內競品較少。這一時期上线 Binance 進一步提高了 Pendle 的估值上限。

-

2023 年末至 2024 年初,Eigenlayer 开啓以太坊的再質押敘事,一衆流動性再質押(LRT)項目紛紛誕生,Eigenlayer 和 LRT 項目均宣布了積分和空投計劃,積分大战一觸即發,這使得:(1)更多的生息資產誕生,有效拓寬了 Pendle 提高 TVL 的路徑;(2)最重要的,Pendle 捕獲了本息交易與積分槓杆的交匯點,找到了新的 PMF,下文將會對 Pendle 如何在積分大战中發揮作用,以及如何賦能 PENDLE 代幣進行更多介紹。

綜上分析,除了成為 LP 和成為 vePENDLE 持有者外,目前 Pendle 的主要使用場景包括三個:穩健理財、利率交易與積分槓杆。

3.1 穩健理財

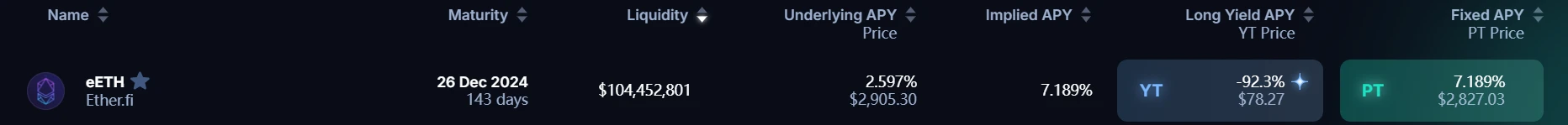

主要為 PT 資產對應的功能,通過持有 PT 資產,可以在到期獲得固定數量的相應資產,這一固定利率在購买之日就已經確定,用戶可以不用一直關注 APR 的變動。這一功能收益率穩定,風險和收益都較低。這一功能在積分交易开啓後更是提高了用戶的收益率:以 eETH 為例,用戶選擇放棄了持有 eETH 的積分收益,以換取更高的固定收益率,因此目前 PT 資產的收益率(7.189% )遠高於(2.597% ),這為希望獲得更高以太坊本位固定收入的用戶提供了理財工具,一些用戶不看好 LRT 項目的後續代幣表現,可以在市場 FOMO 推高 YT 價格時,低價买入 PT 資產,其實是對 LRT 代幣的一種做空交易。

3.2 利率/收益預期交易

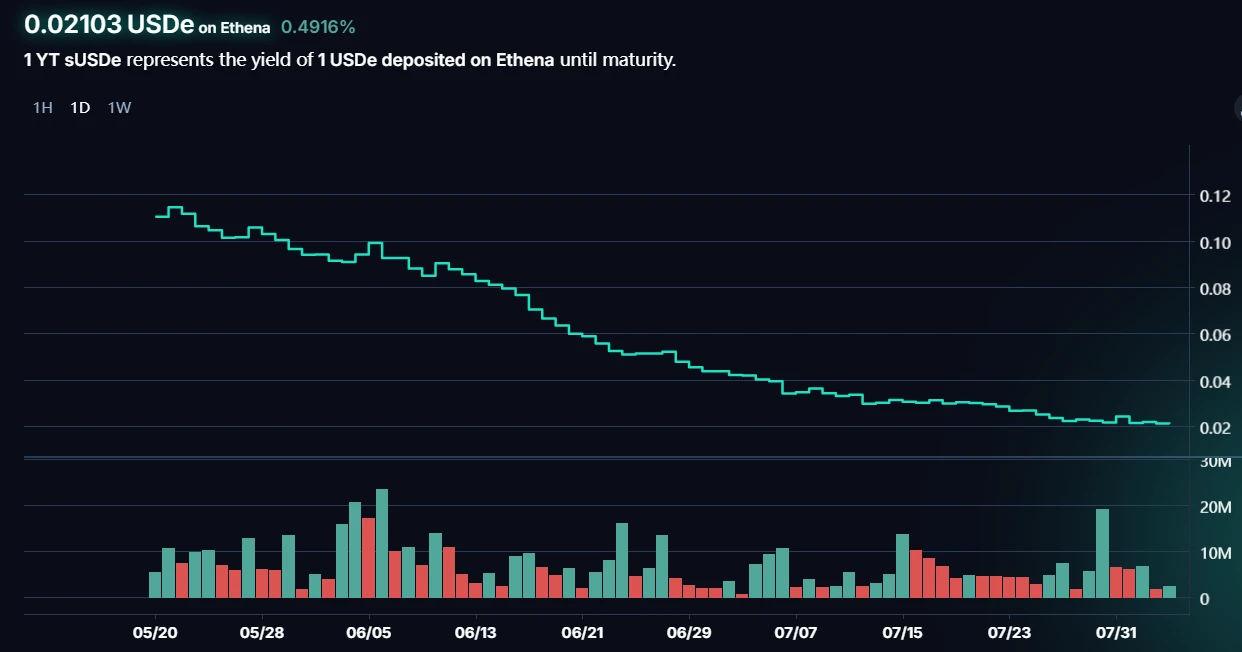

通過波段交易 YT 資產實現對利率的做多和做空,當認為未來收益率會顯著提升時,买入 YT 資產,在 YT 資產價格上漲時賣出。這一策略適合對收益率具有較高波動性的資產進行交易,例如 sUSDe,該資產是 Ethena 所發行穩定幣的質押憑證,其中質押收益主要來自於對 ETH 的資金費率,資金費率越高,質押收益越高,資金費率取決於市場情緒變化,因此質押收益率也隨着資金費率具有一定的波動性,通過對 YT-sUSDe 進行交易,可以在波段交易中快速獲利。另外,在引入積分收益權之後,對 YT 資產的交易還包含對空投預期的定價變化,例如在 ENA 發幣前,通過早期买入 YT-USDe,在市場對 ENA 空投开始 FOMO 後賣出代幣,可以獲得較高收益。這種波段交易面臨着較高的收益和風險,例如近期 YT-sUSDE 的價格就屢屢走低,一方面因為隨着持有期的縮短,持有 YT 資產帶來的積分正在降低,另一方面可能來自於 ENA 價格持續走低,市場對空投價值的預期在下降,早期購入者可能面臨較大虧損。

3.3 積分槓杆與交易

對 Pendle 在本輪周期影響最大的,來自於積分交易功能,為用戶提供了或許積分和空投的高倍槓杆。在此本文將對這一功能進行着重介紹,並希望回答以下問題:

(1)Pendle 的積分交易適合哪些項目?

積分成為這一周期主要的空投發放形式,獲取積分的形式包括交互類、刷量類和存款類等,其中存款類成為了最主要的一種方式。隨着各類 LRT 協議、BTC 二層和質押協議的出現,TVL 大战成為今年的一個主旋律。其中,部分協議是直接鎖定相關資產,如 BTC 二層直接鎖定 BTC 和銘文資產,Blast 直接存款 ETH 等,部分協議則是在存款後返回相應的流動性資產作為存款憑證,通過持有獲取積分,Pendle 本金-收益分離的機制則比較適合第二類,即需要一個底層資產來作為積分積累的媒介。

(2)Pendle 的積分交易在哪些方面實現了 PMF?

Pendle 主要在兩個方面實現了 PMF,一是實現了積分的槓杆化,二是實現了對空投的早期定價和預期交易。TVL 大战是巨鯨的遊戲,普通散戶無法擁有足夠數量的 ETH 來存款,Pendle 則支持直接通過購买 YT 資產獲得積分收益權,不需要本金也可以獲得相應積分,在 LRT 和 Ethena 等項目實現了幾十倍的積分槓杆。其次,Pendle 本質上提供了對於積分的最早期的市場定價,對 YT 資產的交易也是對項目空投和幣價預期的交易。又可以細分為兩種情況:①對於尚未 TGE 的代幣,多數的空投規則都不明確,因此既包含着市場對可能獲得的代幣的預期,也會包含對這些代幣的早期定價;②對於已經 TGE 的代幣,幣價已經有了明確的市場定價,可能未知的信息是一個積分對應着多少代幣空投,如果空投規則也相對明確,已經知道這個底層資產在到期時能夠獲得多少代幣,那么這個 YT 資產就相當於一個期權,現在的價格包含着對到期日的代幣價格的定價預期。

(3)積分交易如何影響 Pendle 的業務收入和幣價?

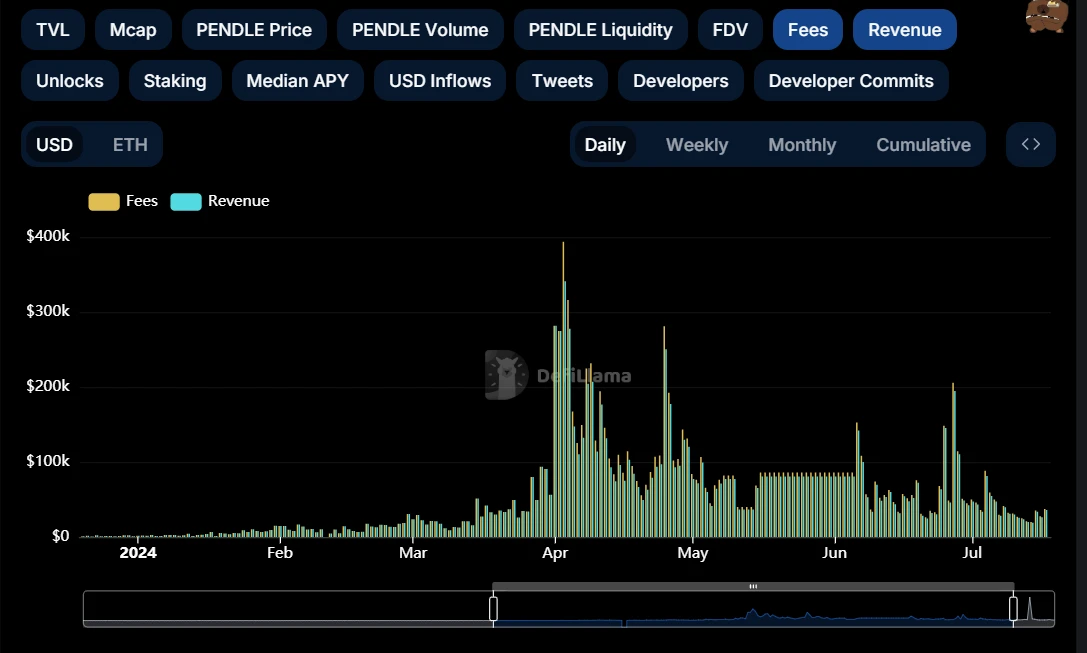

根據前文分析,積分交易的引入帶來了對未來空投預期的交易,相比於收益率,這種預期快速變化和波動,由此帶來更高的投機和交易需求。最直接地,這快速擴大了 Pendle 的交易量和交易費收入,此外資產類別的豐富也提高了 Pendle 的 TVL。

對 PENDLE 的賦能更為明顯。vePENDLE 持有者的收入主要來源於交易費的分成,如果沒有足夠的波動和投機需求,就沒有足夠的交易,vePENDLE 的收益率極低,在 2023 年 7 月,vePENDLE 的總 APY 只有 2% 左右,因此當時雖然 Pendle 跟隨 LSD 賽道炒作火熱,但幣價仍然無法受益於業務。積分交易的引入改變了這一困境,目前多個池子的 vePENDLE 的 APY 超過了 15% ,多個 LST 資產的相關資產池更是高達 30% 以上。

(4)相關項目的表現如何影響 Pendle?

圍繞着 Pendle 的兩個核心負面影響包括:主力資產(LRT 和 Ethena)的空投落地;以及主力項目幣價的持續走低。空投落地使得投機需求降低,盡管積分計劃將持續多期,但疊加幣價走低,市場對項目信心和預期大幅降低,繼續選擇存款的用戶正在減少,相關交易量也大幅縮水。目前 Pendle 的 TVL 和交易量都出現大幅下跌,同樣的困境也反應在幣價上。

4 數據分析:TVL 和交易量是 Pendle 的 KPI

本文認為,圍繞 Pendle 的業務數據主要分為兩個部分:存量和流量。存量主要以 TVL 為代表,此外還需密切關注 TVL 組成結構、資產池到期時間和展期比例等影響 TVL 健康度和可持續性的指標;流量主要以交易量為代表,包括交易量、交易費用、交易量構成等,交易量的變化將直接影響代幣賦能。

4.1 TVL 及相關指標

以 ETH 計價的 TVL 在 2024 年 1 月中旬後快速增長,並與 PENDLE 幣價保持較高的相關性,TVL 最高時超過 1.8 M ETH,在 6 月 28 日和 7 月 25 日均經歷了 TVL 的快速下跌,主要原因是大量資產池到期,在到期後進行新一輪投入的需求不足,造成 TVL 的快速流失。目前 Pendle 的 TVL 約為 1 M ETH,距離頂點已接近下跌 50% ,且下降之勢沒有得到有效緩解。

具體來看, 2024 年 6 月 27 日,包括 Ether.Fi 的 eETH、Renzo 的 ezETH、Puffer 的 pufETH、Kelp 的 rsETH 和 Swell 的 rswETH 的多個 LRT 資產池到期,用戶贖回其本金投資,雖然依然存在相關資產其他到期日的資產池,但用戶展期比例較低,TVL 至今沒有恢復的趨勢,這也印證了前文的分析,即隨着 LRT 項目的發幣和幣價表現下滑,用戶對進一步參與相關資產理財和投資的需求降低。在本輪周期中,以太坊生態創新不足,市場對 ETH 價格並不樂觀,如果市場對 ETH 的投資需求減弱,會直接影響 Pendle 的業務收入水平,因此 Pendle 與以太坊屬於強綁定水平。

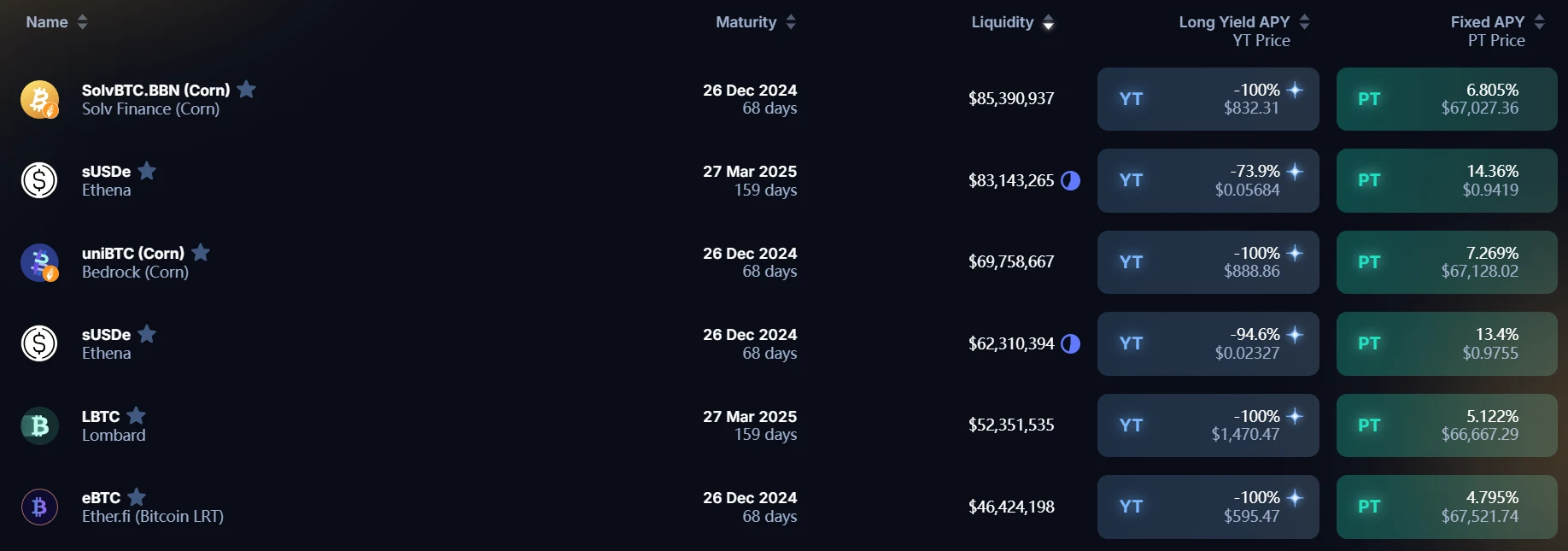

在 Pendle 的 TVL 構成上,目前 Pendle 的總 TVL 為$ 2.43 B,其中 TVL 超過$ 10 M 的資產池共有 11 個,TVL 最高的池子為 SolvBTC.BBN,約佔總 TVL 的 3.51% ,TVL 構成結構相對健康,不存在少數資產池佔據大量 TVL 的情況。從資產池到期情況看,下一次大額到期日將是 2024 年 12 月 26 日,近期 Pendle 的 TVL 可能會呈現相對平穩的走勢。

在以太坊再質押的浪潮結束後,Pendle 比較絲滑地切換到了 BTCfi 和 USDe/USD 0 等穩定幣資產上,雖然業務數據和市場情緒不如 4 月份時,但基本維持住了 TVL 數據,沒有出現大幅下滑,但隨着一衆以太坊 LRT 協議的發幣和 EIGEN 進入交易,再質押賽道的想象力正在減少,也在一定程度上壓縮了對 BTC 質押賽道的投機熱情,體現在 Pendle 交易量數據的下滑,下一次可能對 Pendle 造成衝擊的事件會是 Babylon 及 BTC 質押賽道的發幣。BTC 再質押結束後,Pendle 還能尋找到新的應用場景嗎?

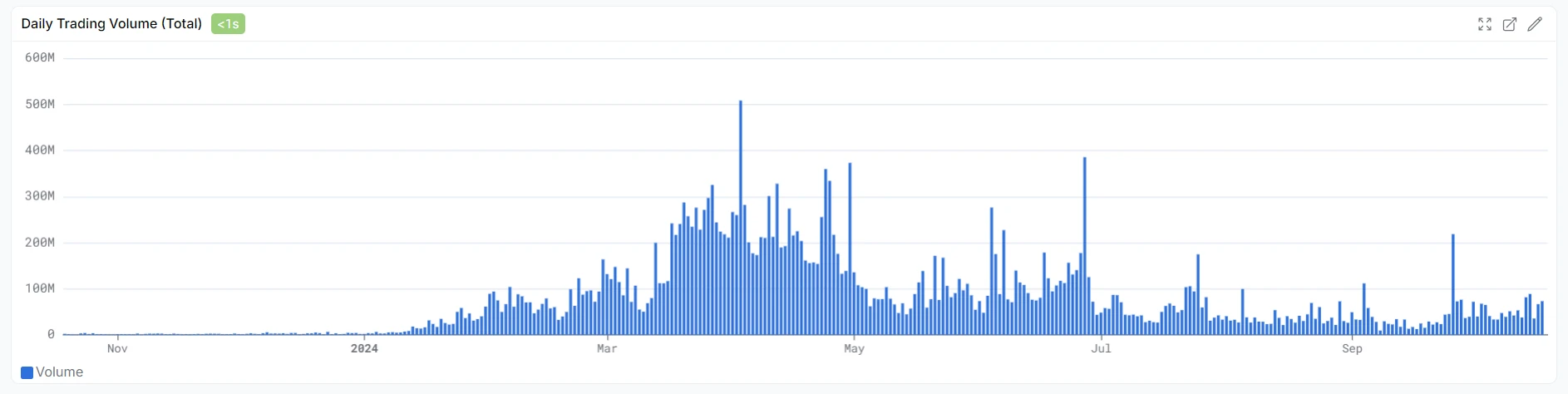

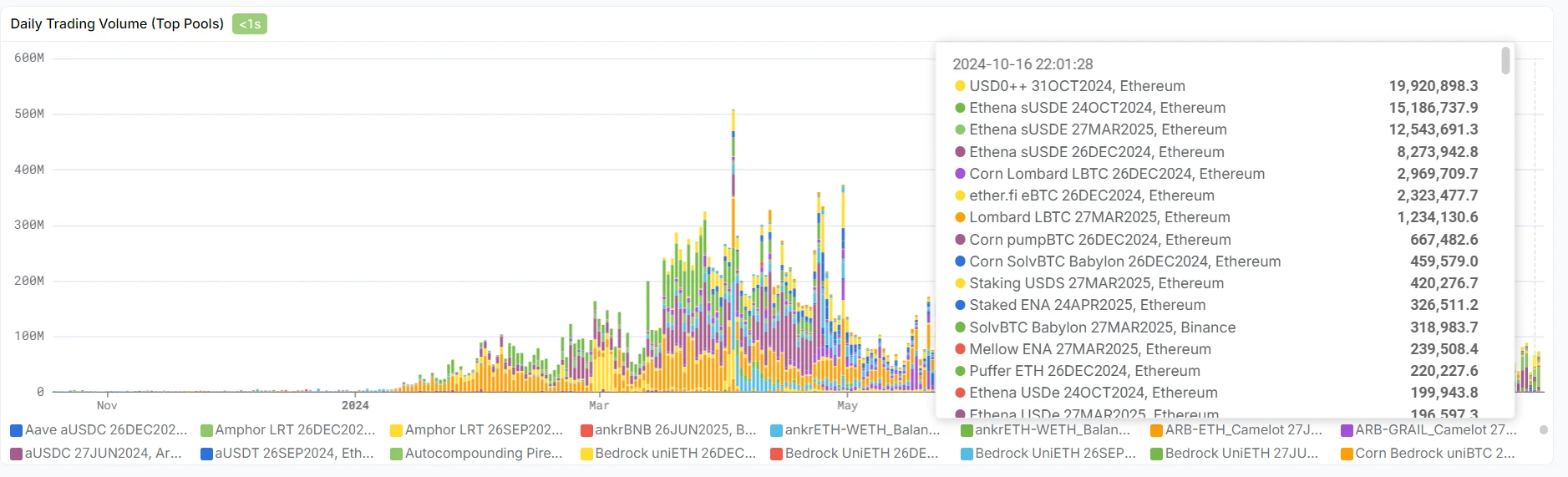

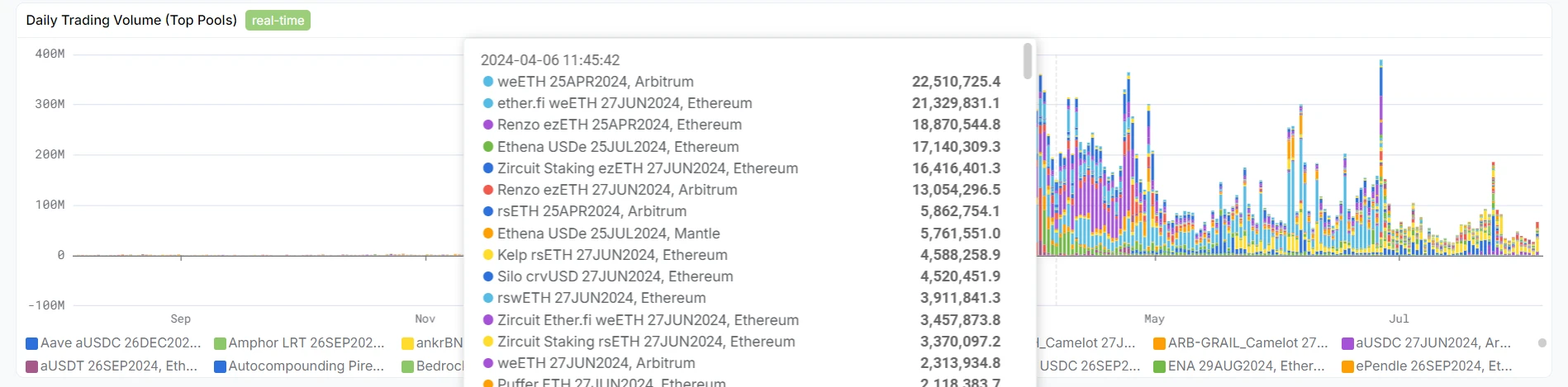

4.2 交易量及構成

Pendle AMM 的交易量在 2024 年 1 月後同樣快速上漲,並在 4 月前後達到高峯。在 4 月底 Eigenlayer 宣布發幣,並伴隨着 Ether.fi 等 LRT 項目空投預期落地後,交易量出現明顯下滑,目前交易量進一步走低,處於 2024 年以來的低位水平。

從交易量的構成來看,在 2024 年上半年,交易量主要以 Renzo 和 Ether.fi 相關資產的交易構成,目前,Pendle AMM 的交易量主要來源於 Ethena 和 USD 0 兩個協議,BTCfi 資產帶來的交易量比較有限,交易量直接關乎交易費用和 vePENDLE 持有者的年化收益,相比於 TVL 來說是更直接的傳導因素。

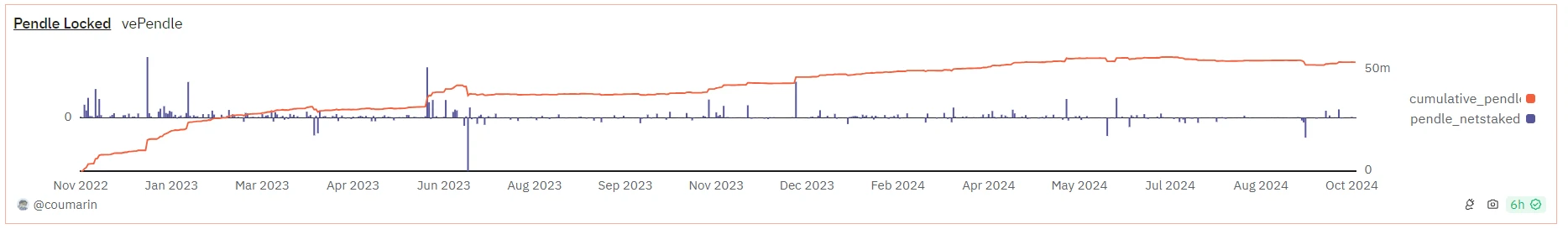

4.3 代幣鎖定比例

代幣鎖定比例直接影響代幣的供求關系,在每日釋放代幣數量相對穩定的情況下,越多的 PENDLE 被鎖定為 vePENDLE,對幣價具有越積極的刺激作用。PENDLE 鎖定數量的變化與其業務數據和幣價的變化呈現出相似的趨勢,自 2023 年 11 月开始,PENDLE 的鎖定量开始快速上升,從 38 M 上升到峯值的 55 M,自 2024 年 4 月達到 54 M 後,PENDLE 鎖定量的增速开始放緩,甚至出現了 vePENDLE 的淨流出。這與前文對業務的分析是一致的——隨着 TVL 和交易量的降低,vePENDLE 的收益率开始下降,因此鎖定 PENDLE 的吸引力开始下降。目前還未看到 vePENDLE 的顯著流失,一方面由於鎖定期的限制,這一指標相比 TVL、交易量和幣價來說反應滯後,短期內無法出現較大變化,另一方面頭部資產池依然有不錯的收益率,減緩了 vePENDLE 流出。但仍需指出,無論是業務數據,還是 vePENDLE 的增長數據,均反映出 Pendle 面臨着短期內業務的陣痛,Pendle 仍未找到 Restaking 和積分降溫後的新增長點,來延續之前的傳奇。

5 結語:Pendle 急需尋找再質押後的新場景

綜上分析,Pendle 的成功之處在於精准地找到了 PMF,更為難得的是, 業務收入直接賦能了代幣,找到了傳導幣價的直接因素 ——將 YT 產品包裝成積分交易標的,提高了 AMM 的交易量,增加了 vePENDLE 的收入。

從 7.5 美元开始下跌後,Pendle 尚未扭轉頹勢。 不得不否認的是,Pendle 是一個很好的 DeFi 產品,兼具理財和投機屬性,滿足了不同風險偏好投資者的需求。但是,以太坊本位的 TVL 下降後沒有復蘇跡象,再質押項目和 Ethena 的表現不佳,降低了市場對後續空投的預期,Pendle 的使用需求正在下降,因此,PENDLE 的幣價也正在尋找新的位置。Pendle 需要找到新的產品包裝,或者向 Solana 等新的生態擴張,增加自己的 TVL 和交易量,才有可能找到新一輪增長空間。

Pendle 的另一個定位是以太坊 Beta,但最近正在轉變: 在以太坊再質押時代,Pendle 是以太坊及衍生資產的重要理財產品,即使是 Ethena,雖然是穩定幣,但是 USDe 質押收益率也與 ETH 的資金費率直接相關。如果市場暫時對以太坊生態失去信息,ETH 上漲乏力,那么 Pendle 也無力回天。更需要指出的是,Pendle 和 PEPE 等 MEME 類以太坊 Beta 不同,ETH 的價格對 PENDLE 幣價具有直接傳導作用:ETH 上漲乏力→ETH 本位理財需求下降/再質押賽道表現降溫→對 Pendle 使用需求下降→Pendle 業務收入下降→PENDLE 幣價下降。但在 Pendle 上比特幣質押資產已經取代了以太坊,這一層傳導作用可能會減弱。

最後,本文給出基本面方面的關注要點:

-

關注 LRT 項目和 Ethena、USD 0 等穩定幣項目的積分計劃進展,積分季的結束將可能再次降低 Pendle 的業務收入。

-

關注 Pendle 在 TVL 和交易量的變化,如果再次出現多個資產池到期,可能會引起 TVL 的大幅下跌,屆時可提前賣出部分 PENDLE 倉位以避險。

-

持續關注 Pendle 的產品進展,包括但不限於:Pendle V3的推出;新資產池和交易策略的推出;向新的公鏈生態擴張的可能。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

美股暴跌近熔斷!非農激增22.8萬人超預期,比特幣漲破8.4萬鎂成資金避風港?

美 國勞工部昨(4)晚公布最新就業數據,顯示 3 月非農新增就業人數達 22.8 萬人,不僅遠高於...

SEC發佈穩定幣新指引!「符合五大條件」不算證券,免註冊與申報交易

在 美國總統川普日前 敦促 立法者在 8 月前完成穩定幣相關立法之際,美國證券交易委員會(SEC)...

星球日報

文章數量

8825粉絲數

0

評論