深研Lista DAO:释放LSDFi和CDP协议潜力

从 Uniswap 横空出世,奏响 DeFi 的乐章,至 2020 年 Compound 开启 DeFi Summer 疯狂的挖矿浪潮,再到 Pendle 借鉴了传统金融的贴现机制,将未来收益提前变现引入到 DeFi 世界,进一步释放资产流动性。 DeFi 世界隔段时间便会有结合所处市场阶段的创新机制,引得一众产品效仿(或套娃)。

Pendle 发展的背后是得益于 LSD 的爆炸式增长,而只基于提高资金使用效率这一点,以 LST 为抵押品的借贷协议市场需求必然不断扩大,特别是在稳定币领域。

Odaily 星球日报近期关注的 Lista DAO 正是基于这样的需求诞生。继币安 Megadrop 后,Lista DAO 也迈入新的阶段。本文将从 CDP 协议角度,探索 Lista DAO 如何从稳定币到流动性挖矿,再到复合收益产品,释放资产流动性并使收益更高且稳定。

CDP 协议概述

CDP 意为抵押债务头寸(Collateralized Debt Position),是 DeFi 中的一种借贷机制,允许用户通过抵押加密资产来借入稳定币或其他加密货币。

2023 年,随着流动性质押和再质押赛道的发展,LSDFi 协议成为市场热点。这使得 CDP 系统变得更加丰富,开始有协议允许用户使用 LST 资产作为抵押品生成稳定币,进一步提高 CDP 系统的资金利用效率,Lista DAO 也是其他之一。

主流 CDP 协议普遍存在哪些问题?

虽然 DeFi 和稳定币经过了数十年的发展,但“稳定币不可能三角问题”依然是久踞 DeFi 行业上空的一朵乌云,即价格稳定性、去中心化和资本效率不可兼得。

例如 MakerDAO(现改名为 Sky)是 CDP 的开创者,在 CDP 中具有绝对的领导位置。但为了保证 DAI 的稳定性,协议允许使用 USDC 等中心化稳定币来生成 DAI,一定程度上牺牲了代币的去中心性。

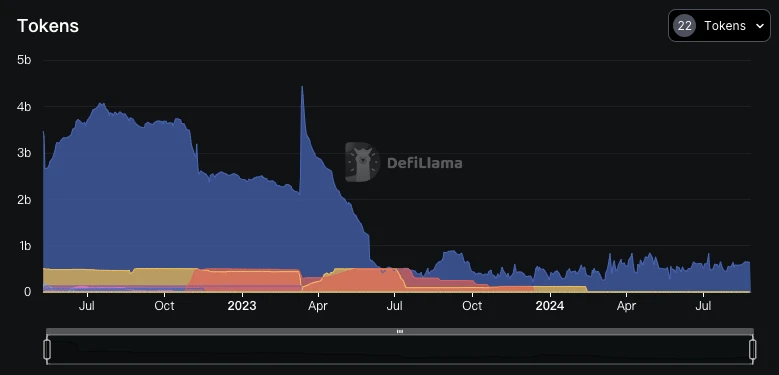

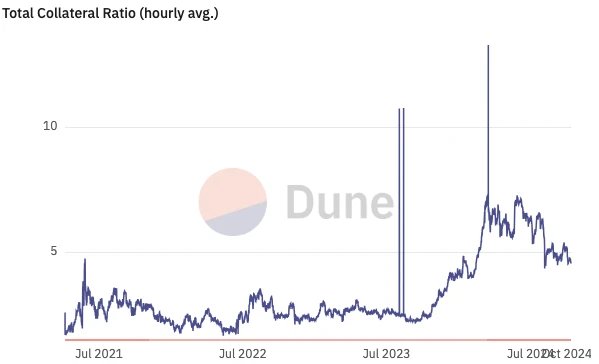

Liquity 发行的 LUSD 是以 ETH 为唯一抵押品的稳定币,在 CDP 协议中排名第三。虽然 LUSD 保证了去中心化性且最小抵押率为 110% ,但用户为了避免赎回,通常会主动将质押比率提高。根据 Dune 数据,LUSD 的抵押比率长时间保持在 250% 以上,最近上升到了 460% ,这意味着每流通 1 个 LUSD,就要有价值 4.6 美元的 ETH 抵押品支持。如此高的抵押率严重降低了 LUSD 的资本效率。

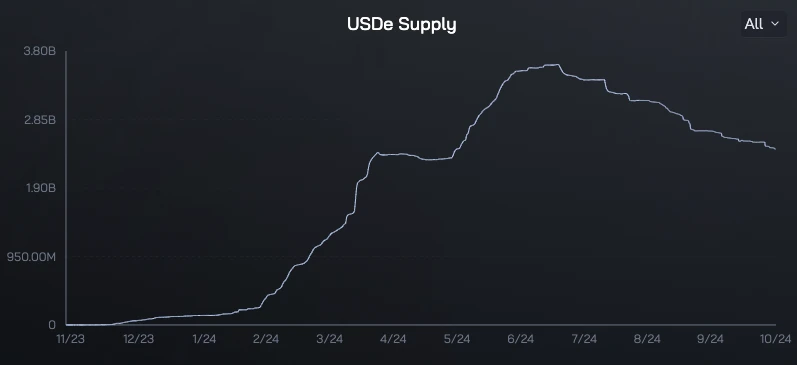

Ethena Labs 推出的 USDe 是今年热度较高的稳定币,目前已经成为市值第五大的稳定币。 USDe 虽然通过创新性的收益策略实现了 100% 的资本效率和较好的去中心化,但对于上行市场的过度依赖使其价格稳定性堪忧。USDe 今年已经经历过几次压力测试,USDe 的供应量自 7 月份以来持续减少,目前已经跌破 25 亿。

结合 LSDFi 的 CDP 协议已成趋势

为了解决以上问题,CDP 协议结合 LSDFi 发行稳定币已经成为了新的解决途径。如 Sky 增加 stETH 抵押品的份额取代了 USDC;Liquity v2 将支持 LST 作为抵押品以期释放流动性潜力;Ethena Labs 从一开始就选择了 stETH 作为主要持仓头寸…… 但它们的解决方案要么仍还处于雏形(如 Sky 和 Liquity v2),要么就和 USDe 一样仍未完全解决问题。

那么,目前市场上有没有一种已经完善且结合了流动性质押优势的 CDP 协议呢?答案正是接下来将介绍的 Lista DAO。

Lista DAO 概述与优势介绍

下面我们将简单介绍 Lista DAO 的业务,然后分析其相比于目前主流的 CDP 协议的发展优势。

协议简介

Lista DAO,原身为 Helio Protocol,创建于 2022 年,当时项目发行了超额抵押稳定币 HAY。2023 年 7 月,Helio 与流动性质押提供商 Synclub 合并,成立了新的 LSDFi 基金会,并更名成了现在的 Lista DAO。

Lista DAO 是一个兼具流动性质押和 CDP 系统的 LSDFi 项目,在 BNB 链上运行。用户既可以质押 BNB 获取流动性质押凭证 slisBNB 并赚取 POS 收入,又可以通过超额抵押 ETH、 BNB 等经典去中心化抵押品和 slisBNB、wstETH 和 solvBTC 等抵押品的方式借入稳定币 lisUSD。

截止目前,Lista DAO 总 TVL 高达 4.2 亿美元,在 BSC 链中排名第四。其中,抵押品价值超 1.87 亿美元,流动性质押资产价值约 2.33 亿美元。

优势 1 :多项举措提升 BNB 资产效率与收益

-

DeFi BNB:兼获链上质押与打新收益

Lista DAO 作为一个通过 CDP 系统发行稳定币的协议,自然也面临着“稳定币不可能三角问题”。ListaDAO 的创新解决方法是其不仅允许用户通过 CDP 充分增加他们的资金利用率,同时通过 DeFi BNB 结合了流动性质押和 DEX 上流动性提供者(LP)的额外流动性,提高系统整体的资本效率。

slisBNB 就是 Lista DAO 平台的流动性质押凭证,天生就含有节点质押的收益,用户可以在享受 slisBNB 收益的基础上同时参与打新,远比将 BNB 放在 CEX 的定期理财中更具流动性与收益。

这样的方式可以使用户在获得链上流动性的同时,同时享受中心化打新的收益,不再需要将 BNB 进行繁琐的充值/提现操作,就可以达成多个收益的目标。这不仅提高了资本效率,减少了流程和节省了时间,同时也通过减少损耗降低了成本。

为了激励用户,Lista DAO 还为 DeFi BNB 提供了高额的积分奖励,未来可以获得空投,形成了“三挖”,加速了产品的普及。

-

BNB.xyz:优化 CeFi BNB 和 DeFi BNB 效用

同时,为了再进一步提高用户 BNB 的资本效用和收益,Lista DAO 参与构建了专为 CeFi BNB 和 DeFi BNB 用户设计的一站式链上质押平台 BNB.xyz,该平台核心贡献者还包括 PancakeSwap 和 BNB Chain。

BNB.xyz 已经在 9 月 3 日上线,其作为质押一站式中心,不仅简化了用户在 BNB 生态中搜索比较最优质押方案的路径及操作流程,还提供创新的质押解决方案优化了 CeFi BNB 和 DeFi BNB 效用,为所有 BNB 用户带来了最直接和最有价值的收入。

BNB.xyz 仍处于早期发展阶段,在官方计划中,未来 BNB.xyz 还会与更广泛的生态系统平台(如 binance.com 或 Binance Web 3 钱包)合作,为 BNB 用户探索更多的质押方案与选项,实现资产效率和利润最大化。

-

clisBNB:兼顾 BNB 借贷与打新权益

为了进一步提高 BNB 资产效率,扩大用户收益,Lista DAO 近期推出了一款允许用户同时进行抵押借贷和链上打新的产品—— clisBNB。当用户使用 BNB 超额抵押借贷稳定币 lisUSD 时,同时将获得 clisBNB 的借贷额度。

虽然 clisBNB 与 Lista DAO 平台的流动性质押凭证 slisBNB 只有一字之差,但也有较大区别。clisBNB 与 BNB 价值上 1: 1 对等,但只能参与打新,不可交易和转移,当还款 lisUSD 且提取 BNB 后 clisBNB 也会自动销毁。

因此,clisBNB 实际上是借贷 lisUSD 而产生的“附属产品”,目的在于为用户进一步释放 BNB 的流动性,在参与借贷的同时能获得打新收益。

不过除了 Launchpool 收益之外,clisBNB 的收益也包括 lisUSD 的收益(LP pool 10% ~ 15% ;也可以连环贷,收益超 30% )、Lista 空投奖励、Lista 代币排放奖励等。

优势 2 :LSDFi + CDP 融合发展

slisBNB 是由 ListaDAO 构建的 BNB 的原生收益和流动质押代币,也是 ListaDAO 中 LSDFi 的重点资产,目前质押在 slisBNB 中的 BNB 数量已超 41.3 万枚。slisBNB 具有以下三重收益:

-

slisBNB 对 BNB 的升值与 BNB 的 APY 一致,用户将 BNB 流动性质押到 slisBNB 中,可以被动获得 BNB 质押奖励;

-

在 DeFi 平台上赚取额外 LP 收益。用户可以在 PancakeSwap、Thena Finance 等流动性池中为 slisBNB 提供流动性,赚取交易和 LP 费用;

-

获得 Binance Launchpool 奖励。8 月 13 日,Lista DAO 官方宣布 slisBNB 将支持 Binance Launchpool 中的奖励计算,用户自需在 Web3 MPC 钱包中持有 slisBNB 即可获得资格。slisBNB 目前是唯一一个可以在 Binance Launchpool 中打新的 LST。

除了以上三重收益外, Lista DAO 还支持超额抵押 slisBNB 借入稳定币 lisUSD,最低抵押比率为 150% ,这使得用户能够在保留流动性质押收益敞口的同时通过 CDP 的方式铸造稳定币实现加杠杆,并且最大化了 BNB 的资本效率。当然,在这个过程中稳定币 lisUSD 的流动性也至关重要,Lista DAO 同时也支持使用 lisUSD 质押挖矿。

融合了 LSDFi + CDP 系统,slisBNB 为用户带来多种收益模式的同时,也能再次提高风险资产敞口,通过 CDP 系统为用户资产加杠杆。

据官方文档说明,未来 slisBNB 还将与通用质押层 Karak 集成,使其获得再质押的能力。此功能不仅能扩展 slisBNB 的实用性,同时也将再次释放 slisBNB 流动性和更多 LSDFi 玩法。

优势 3 :使用 veToken 模型释放代币与治理潜力

-

治理代币收益丰厚

veToken 模型最初由 Curve Finance 推出,旨在通过激励措施促进代币持有者参与协议治理与发展,使他们的的利益始终与协议的长期成功保持一致。在该模型中,用户可以将其持有的协议代币锁定一段时间并收到“veToken”,在此期间他们可以使用 veToken 获得治理权和各种奖励。锁定期越长,他们获得的 veToken 就越多,也就意味着更大的投票权和更高的奖励。

LISTA 是 Lista DAO 的协议代币,于今年 6 月 20 日进行 TGE,用户目前可以将其锁定并铸造 veLISTA。

veLISTA 只能通过铸造获得无法转移,锁定期最高为 52 周,锁定奖励与锁定周数相同,如 1 LISTA 锁定 52 周则可以获得 52 veLISTA。如果用户锁定期不满 52 周,期间可以选择延长至 52 周,同时用户也可以在锁定期结束前取回 LISTA,不过需要支付提前解锁费,公式为“提前解锁费= (总锁定金额 * 解锁周数)/52 ”。

为了激励用户进行锁定,veLISTA 持有者还可以获得 LISTA 协议收入的一部分,LISTA 协议收入来源主要为 veLISTA 早期解锁费用、lisUSD 借贷费用、ETH 提现费用和 LST 奖励和运营佣金费用。veLISTA 持有者将以 LISTA、WBETH、slisBNB、BNB 和 lisUSD 代币的形式获得这些奖励。

-

DAO 治理完善

在治理方面,从 20 年 DAO 的概念诞生,DeFi 领域涌现出无数的 DAO(如 Uniswap 和 Aave 等),但是其中大多数在投票、分红、代币回购等方面不完善且含糊不清。

Lista DAO 也计划转变为一个去中心化自治组织,将治理权逐渐移交给 veLISTA 持有者。但与此前大多数 DeFI 的 DAO 组织不同,Lista DAO 一开始就力求将 DAO 治理做到完善透明:

-

代币发布之后,立刻开启 DAO 治理,所有核心参数均需要社区提案、投票,尽可能地放权;

-

第一天便开启分红机制,除去必要的成本外,所有收益均分给社区;

-

推出 auto-compound 的功能,让用户可以一键傻瓜式提高收益。

veLISTA 持有者在 Lista 治理系统内拥有投票权,治理范围包括修改费率(提现费、veLISTA 提前解锁费)、添加或删除抵押品、增加和减少抵押率和抵押债务上限、veLISTA 持有者的协议费用分红比例等。不过目前仅只有 Lista DAO 核心团队可以提交提案。

锁定 LISTA 不仅使代币持有者与 Lista DAO 形成利益绑定,进而减少了 LISTA 二级市场抛压,而且在治理方面赋予社区的投票权也能使代币持有者一定程度上维护自身利益。

LISTA 代币的流通供应量为 1.81 亿,目前锁定的 LISTA 代币数量为 5373 万枚,锁定率达 14% 。

优势 4 :代币模型领先

除了以上的创新和优势之外,Lista DAO 在代币的流通上,也是非常领先,具有低市值高流通特点,具备较好的潜质。

-

流通量分析

Lista DAO 其原生代币 LISTA ,为 BEP-20 代币,总供应量为 1, 000, 000, 000 枚,具体分配情况如下:

-

币安 Megadrop: 100, 000, 000 LISTA,占总供应量的 10% ;

-

空投: 100, 000, 000 LISTA,占总供应量的 10% ;

-

投资者及顾问: 190, 000, 000 LISTA,占总供应量的 19% ;

-

团队: 35, 000, 000 LISTA,占总供应量的 3.5% ;

-

社区: 400, 000, 000 LISTA,占总供应量的 40% ;

-

DAO 金库: 80, 000, 000 LISTA,占总供应量的 8% ;

-

生态: 95, 000, 000 LISTA,占总供应量的 9.5% 。

而在 6 月 20 日 LISTA 发布当天,初始代币流通量为 230, 000, 000 (代币总量的 23% )。其中解锁情况如下:

-

分配给 Binance Megadrop 的 10% LISTA 代币供应量全部被解锁;

-

分配给空投的 10% LISTA 代币供应总量中的 8.5% 被解锁;

-

分配给生态系统发展的 9.5% LISTA 代币供应总量中的 3.5% 被解锁;

-

分配给投资者和顾问的 19% LISTA 代币供应总量中的 1% 被解锁。

LISTA 大部分代币被分配给社区(40% )和生态发展(9.5% ),项目方和投资者持有的代币比例相对较低,分别为 3.5% 和 19% 。这种分配方式显示了项目方对社区的重视,有助于避免单一实体持有过多代币的风险,减少市场操纵的可能性。

-

解锁分析

根据官方文档,除了发布当天的初始解锁外,LISTA 的解锁计划如下:

-

空投中剩余的 15% ,即 LISTA 代币总供应量的 1.5% ,已于 9 月底解锁;

-

投资者及顾问剩余的 18% 将进行为期一年的锁定,直至 2025 年 6 月。从 2025 年 6 月起,这部分将在未来两年内每季度线性解锁,直至 2027 年 3 月;

-

分配给 Lista DAO 团队的代币供应量 ( 3.50% ) 将被锁定 1 年,直到 2025 年 6 月,第一次解锁发生在 2025 年 6 月。从 2025 年 6 月起,分配给 Lista DAO 团队的 3.50% 代币供应量将在未来 5 年内每季度(3 个月)线性归属和解锁,直至 2029 年 3 月;

-

社区激励的 LISTA 代币将于 7 月启动,解锁量将继续以每年 1/√ 2 的递减率释放,持续 20 年直至 2044 年 6 月。由于 Lista DAO 仍处于过渡阶段,目前的解锁量设定为每周 312, 500 个 LISTA,低于每月 9, 772, 651 个 LISTA 的预期解锁量;

-

分配给 Lista DAO 金库的代币供应量 ( 8.00% ) 将被锁定 3 个月,直到 2024 年 9 月,第一次解锁发生在 2024 年 9 月。从 2024 年 9 月起,分配给 Lista DAO 金库的 8% 代币供应量将在未来 4 年(直至 2028 年 6 月)每季度(3 个月)线性归属和解锁;

-

分配给生态系统的剩余 6% 的代币供应量将在未来 5 年内每季度(3 个月)解锁一次,直至 2029 年 6 月。

LISTA 的解锁计划设计得相对稳健。发布当天只有 23% 的代币被解锁,其余大部分代币将随着时间逐步解锁。这种长期的解锁安排可以防止市场上出现短期大量抛售的风险,有助于维持代币价格的稳定。

同时 Lista DAO 金库和生态系统的发展都有专门的代币分配,并且这些代币的解锁也相对缓慢,确保资金能够长期用于项目的发展和社区建设。

综上,Lista DAO 的代币模型设计领先且合理,通过严格的解锁计划和社区导向的分配模式,减少了项目方和 VC 大规模抛售代币的风险,提升了投资者对项目长期发展的信心。因此,这使得 LISTA 成为一个具有良好潜力的投资标的。

总结

本文先是简单阐述了 CDP 协议的概念,并且随着流动性质押和再质押赛道的不断扩大,以 LST 为抵押品的借贷协议的市场需求也不断扩大。为了解决“稳定币不可能三角问题”,主流的 CDP 协议都在做不同程度的创新,使用 LST 作为抵押品 CDP 生成稳定币,以期提高资本效率,但目前方案并不完善。

然后,我们引出了当前在 BNB 和以太坊上运行的、较为理想的结合了 LSD 的 CDP 协议 Lista DAO。Lista DAO 不仅使稳定币的资本效率提升,而且为 LSD 代币 slisBNB 提供了丰富的收益模式和杠杆选择。再结合 LISTA 与 veLISTA 代币赋予用户的奖励与治理权利,以及领先的代币模型,相信其未来将具有较强的增长潜力。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0