鏈上數據透視:AAVE發展現狀如何?

核心要點:

-

AAVE 流通市值 23 億美金,FD V2 4.6 億美金。每月新流通 4.3 萬枚 AAVE。

-

鏈上數據顯示,美國時區的資金主導增持 AAVE。

-

AAVE 的持幣大戶大部分處於盈利狀態,但整體的盈利並不高。從盈虧情況來看,大部分持倉大戶並不是 2021 年牛市的那一批,中間的大部分籌碼已經充分換手。

-

AAVE 的增持者地址的是資金量比較大,是有實力的大資金者。

1 AAVE 概況

1)AAVE 總量為 1600 萬枚,根據 coinmarketcap 數據,AAVE 現在的流通量為 1493 萬枚,流通市值 23 億美金,FD V2 4.6 億美金。

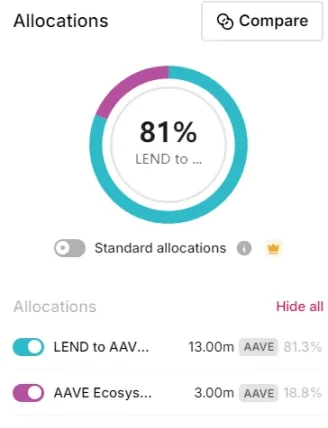

2)從籌碼分配來看,AAVE 主要分為兩部分, 1300 萬枚 20 年換幣從 LEND 兌換而來, 300 萬用於生態激勵。300 萬,每月新增流通 4.3 萬枚。作用與兩部分,一部分用於 AAVE 質押者的獎勵,一部分擁有創世團隊獎勵。

3)AAVE 創世錢包依然持有 79 萬枚 AAVE,價值 1.22 億美金。

2 鏈上籌碼分布

2.1 前 10 大持倉地址情況:

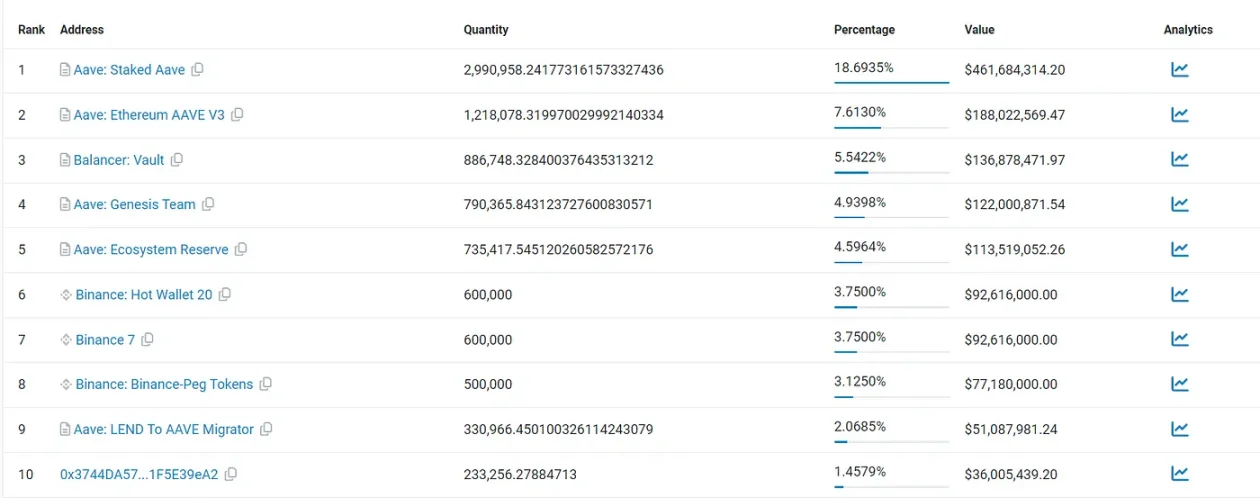

鏈上持倉地址來看,持倉最大的地址是 AAVE 的質押地址,質押有 299 萬枚。在排名前 20 的地址中,大部分是項目方和交易所的冷錢包。其中值得特別關注的地址為

1)持倉地址 9 ,LEND 遷移到 AAVE 的地址,現在依然有 33 萬枚 AAVE 未被遷移,價值 5000 萬美金。由於時間間隔好幾年,大概率這部分代幣的錢包已經忘記私鑰了。相當於這部分籌碼認為是被銷毀了。

2)持倉最大的機構為 blockchain capital,持有 23.3 萬枚。blockchain capital 是 AAVE 的投資機構,大部分籌碼並沒有出售並且持有至今。

2.2 整體籌碼分布

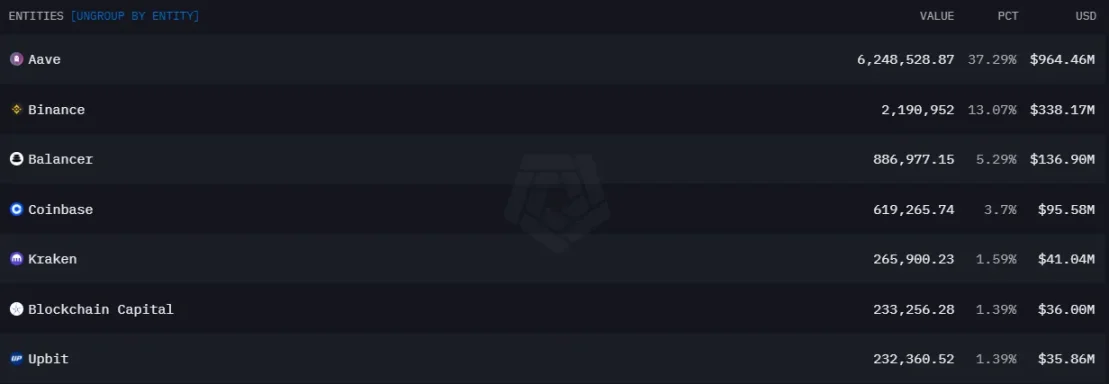

從籌碼主題來看,AAVE 在 project 項目方手中的佔有 37.29% ,但是這中間包括了 staking 的籌碼,這部分屬於用戶。Binance 交易所中有 219 萬枚,佔比 13.07% 。其次是 coinbase、Kraken、upbit 等。而 AAVE 主要鏈上流動性在 Balancer 內,佔有 88 萬枚 AAVE,流動性高達 1.7 億美金。其次在 AAVE 的 uniswap 中,流動性 13 M。

從公鏈分配來看,AAVE 的 1600 萬枚大部分以太坊主鏈上。其它鏈比較多有分別是 BSC: 50 萬枚。Polygon: 22.9 萬枚。

2.3 Staking 情況

1)從質押的變化來看,AAVE 整體保持着 200 ~ 300 萬的質押量。從 20 年开啓質押來, 10 月份很快達到了 280 萬。隨後在 21 年 2 月達到最大 360 萬枚。

2)從質押數量變化來看,AAVE 的質押者也會受到一定的熊市的影響。22 年的熊市,AAVE 的質押量有一次非常大的下降,從 317 萬下降到 197 萬,下降了 120 萬枚。而在 23 年下半年行情不好的時候,也出現過連續的下降。

3) 24 年 5 月之後,AAVE 的質押再一次不斷上升。現在已經恢復到 299 萬枚。

3 交易所籌碼分析

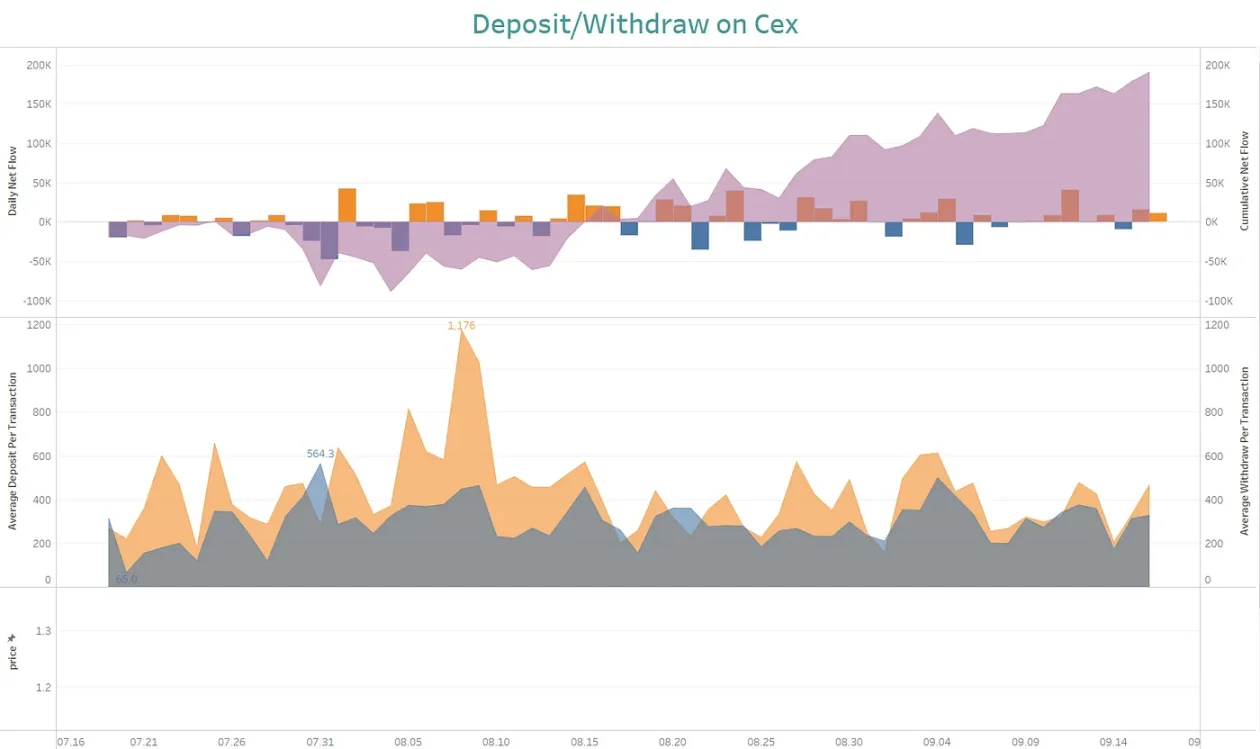

上面圖中,第一張代表着每日交易所的充值 / 提現情況,其中黃色代表當日淨充值,藍色代表當日淨提現。陰影面積是充值提現的累計。第二張圖代表着每筆充值 / 提現的平均數量,用來判斷充值和提現是否是大戶行為還是散戶行為。直觀的看,值比較高的就是大戶的行為,而峯值比較低的主要是都是散戶的行為。

1)從交易所的充值提現來看,從 8 月 4 日的 -8.9 萬枚知道 9 月 16 日的 + 19 萬枚,也就這意味在一個多月內,交易所內累計淨流入約 28 萬枚。但是,這裏會有些不確定的是,這裏的交易所包含的 coinbase,並且 coinbase 有 Prime Custody 服務,存入 Custody 服務的 AAVE 不應該算作用戶充值到 coinbase。反而,用戶將 AAVE 給 coinbase 做代幣托管,反而是打算長期持有的表現。

2)從每筆充值的平均數量來看。單幣充值的金額都要高於體現的金額。其中最大值為 8.9 日。有一筆 1176 的平均充值。說明是又大戶的充值。這點跟我們上面的假設非常符合。因為給 Prime Custody 服務肯定是大戶的行為。

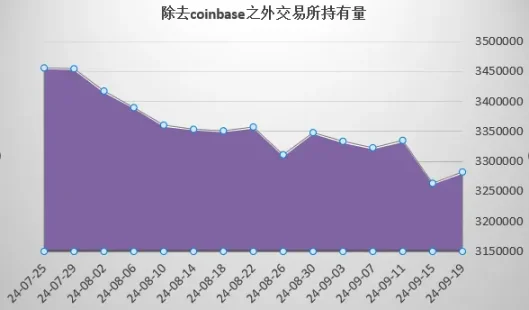

我排除了 coinbase 交易所的數據,統計其它交易所的 AAVE 持有量變化。可以明顯的看到,在 7 月 25 日开始,AAVE 是明顯的淨流出的。已經 345 萬下降到 328 萬,淨流出了 17 萬。

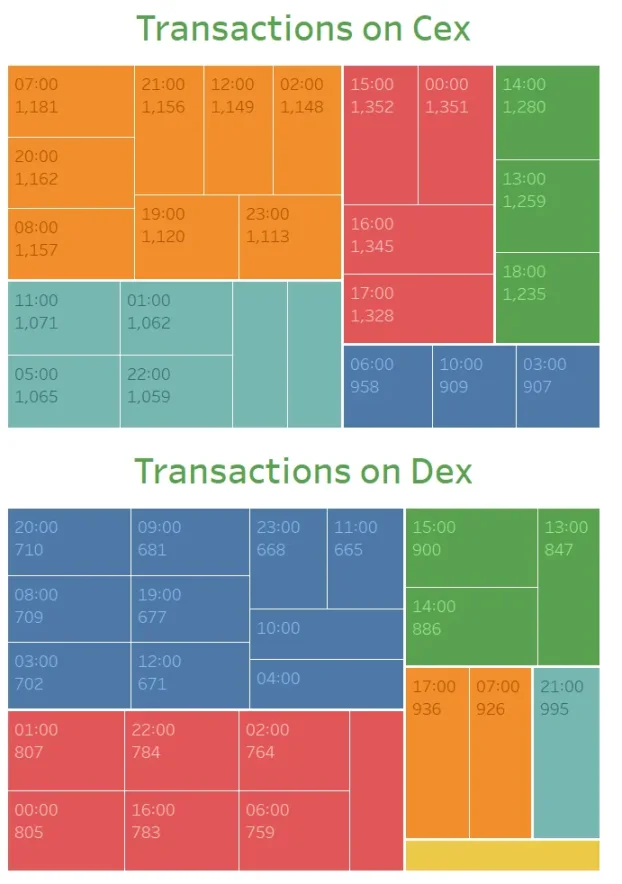

上圖是 dex 和 cex 的錢包地址(合約地址)轉账的次數,是轉入轉出的累計的次數。請注意上面是 UTC 的時間。

從 cex 可以看出,CEX 上面最活躍的時間是 UTC 15: 00, 16: 00, 17: 00 。 轉化成北京時間的話,中國是晚上 11 點, 12 點,和凌晨 1 點。而對於美國世界正好的活躍的時間。而轉入轉出量最小的北京時間 12 : 00 和 17: 00 ,對於亞洲活躍的時間。可以間接的說明 AAVE 最近兩個月以美國資金活躍為主。

從 dex 可以看出,DEX 上面最活躍的時間 UTC 21 : 00 ,其次是 17: 00 , 07: 00 。轉化成北京時間,最活躍的依然是早上八點。當然,我們也可以明顯的看出,交易所內的轉入轉出整體要高於的情況。

從 dex 和 cex 的轉账可以明顯的看出,資金更加活躍在交易所,並且是美國時區的資金。

4 持幣大戶深度畫像

請注意,這裏的持幣大戶在排除了項目方、dex、cex、mev、dex 中間錢包、cex 中間錢包等地址之後,持有 AAVE 的持幣大戶。這些持幣大戶可能包含了機構。

上面是持幣大戶地址的匯總的核心信息。

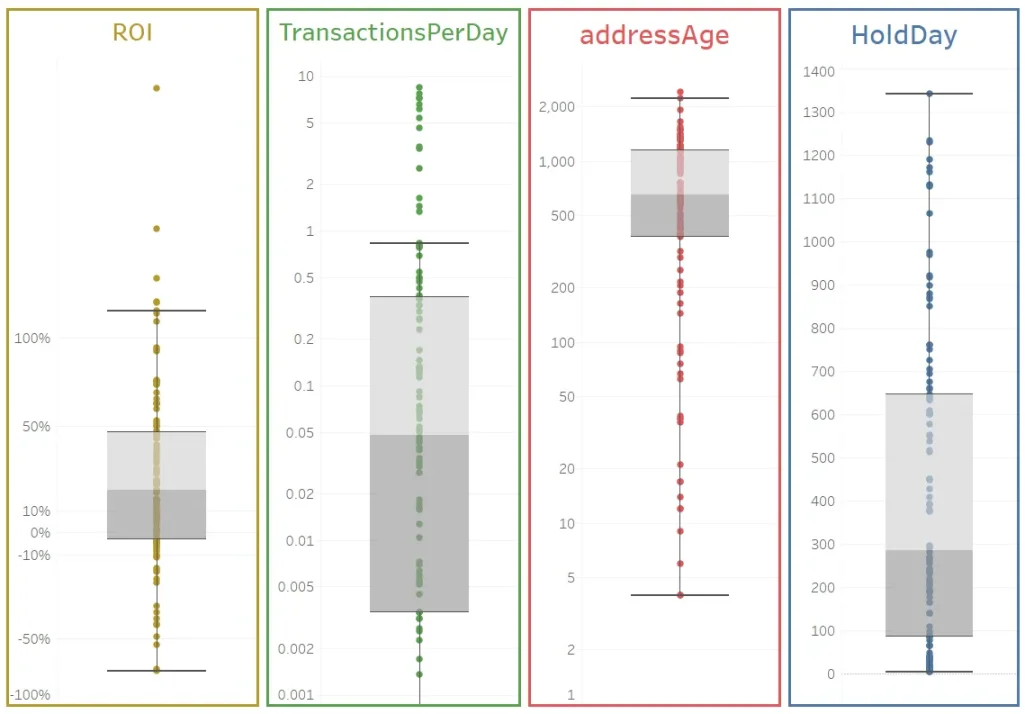

1)ROI,從 ROI 來看,超過 75% 的持幣大戶處於盈利狀態,但是盈利並不高。中位數盈利 20% ,最大盈利 137% 。而依然有 26% 大戶處於虧損狀態,最大的虧損 66% 。結合 AAVE 的幣價來看,AAVE 最高點在 21 年牛市最高 668 刀,最低點為 49 刀。從盈利虧損可以明顯的推測出,大部分的籌碼已經充分換手。

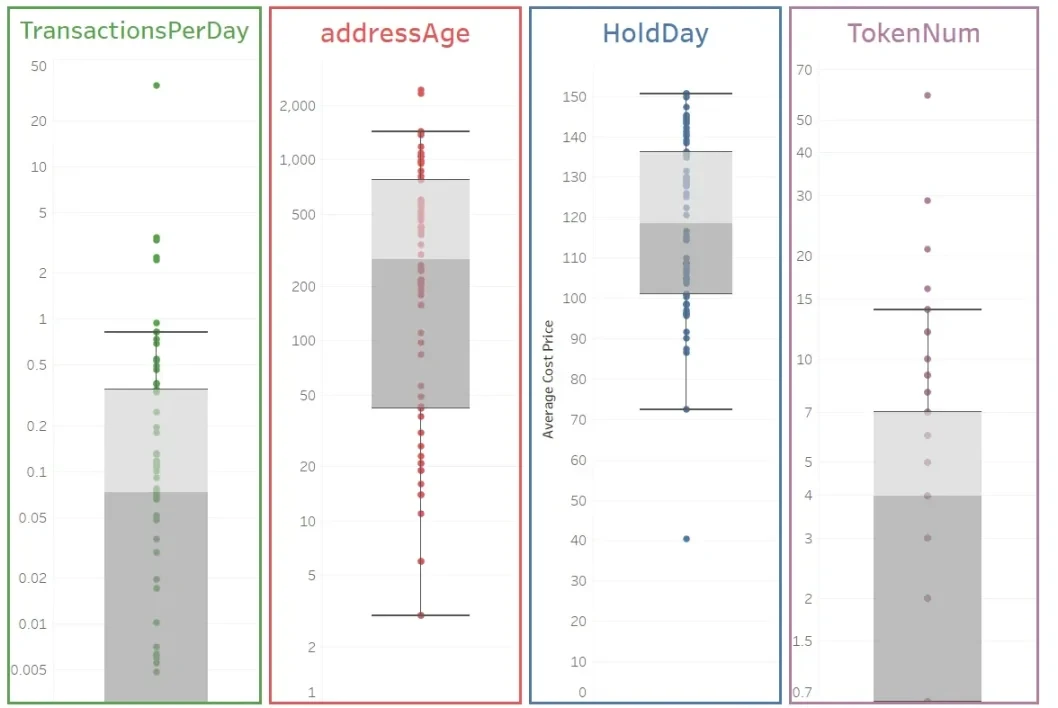

2)HoldDay 代表地址持有的時長,其中位數為 287 天,大約 9 個多月。這說明一半以上的持倉大戶是今年剛买入的。而另外一半是 24 年之前的。只有 25% 的持倉大戶持有超過 647 天,也就是 1 年以上。最大的持幣地址 1342 天。

3)TransactionsPerDay (TPD)是指地址的平均每日的轉账次數,用來來衡量錢包在鏈上活躍度的指標,並能從側面來判斷持幣者是長线還是短线操作。從數據來看,AAVE 的持幣大戶 TPD 的中位數為 0.048 次,即月平均是 1 ~ 2 次,這主要反應出持有 AAVE 的大戶基本很少做頻繁的交易。這跟現在鏈上衝土狗和 MeMe 完全不是一波人。

4)從 addressAge 來看,我們可以發現,中位數的錢包時間為 654 天,超過四分之三的錢包已經有 1147 天以上。這表明大部分錢包並非新生成地址,已經存在一段時間。

綜合來看,AAVE 的持幣大戶的錢包大部分是處於 9 月以上的錢包,並且每日轉账數量並不活躍,並非是頻繁交易者。大部分處於盈利狀態,但是整體的 盈利並不高。從盈虧情況來看,大部分持倉大戶並不是 21 年牛市的那一批,中間的大部分籌碼已經充分換手。

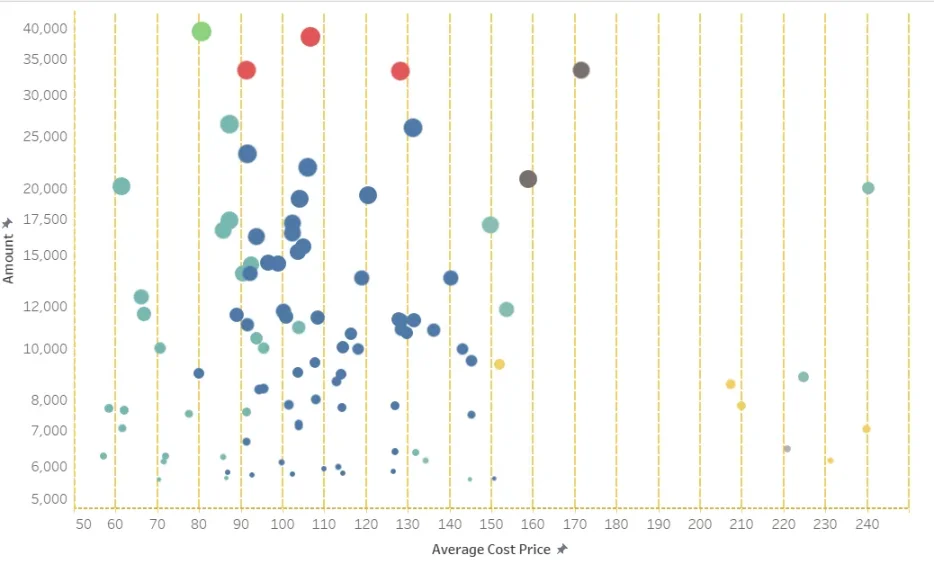

進一步研究持倉大戶的成本。上圖是持幣大戶的成本,以及持有量的關系圖。從上圖中我們可以直觀的看到

1)大部分大戶的平均持有成本集中在 85 和 150 刀之間,特別是 100 刀左右集中度最高。這個價格也是最近的震蕩區間。我們可以看到 85 ~ 100 刀之間,各層級持倉的都有,有 6 K 左右的持倉,也有 20 k、 35 K 持倉量的。

2)有一批斷層的成本區間,價格在 200 ~ 200 之間。AAVE 從 22 年 4 月以後,價格一直在 200 以下,說明這部分持倉大戶是很早已經就持有不動的。可以看到這部分整體的籌碼比較少,最大的一個大戶持有 20 K 左右,大部分都持有 10 K 以下。

3)還有一批持倉成本在 70 刀以下的,按照現在的價格已經有翻倍的收益,但是整體佔比也比較小。

5 最近 60 天增持大戶分析

說明:增持大戶是指在新增購买的大戶,它可能與持倉大戶重疊。比如某個地址,又是 Top 100 的個人持倉大戶,又是增持。如果這個地址持倉 50 K,最近這段時間內購买了 2 K,在這裏分析的時候,只採用 2 k。

5.1 增持數量分布情況

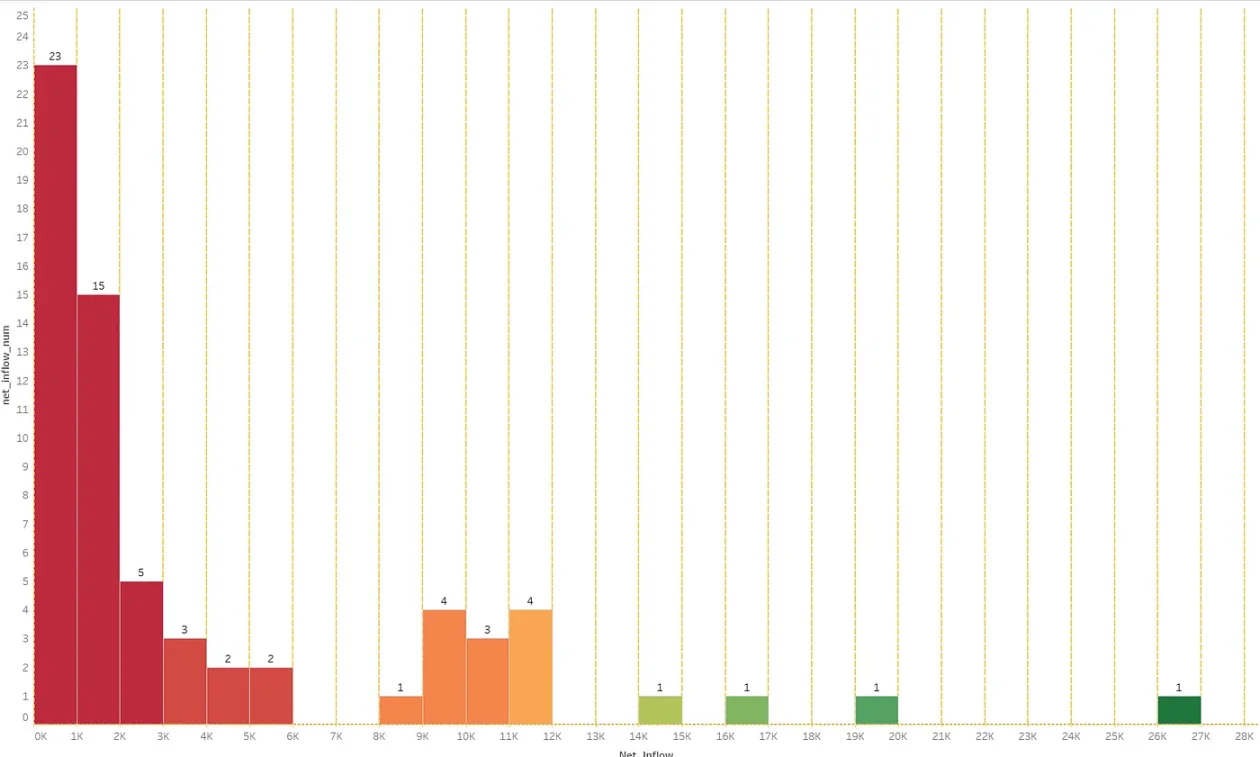

上圖為近 60 天增持大戶的增持情況。最大的增持量是在 0 K~ 1 K,大約在 14 萬美金左右,一共有 23 個地址。其次數量為 1 K~ 2 K 的增持大戶一共有 15 個。其次在 2 K~ 12 K 之間,各分布着不同的增持地址數量。但是到了 14 K 以上,就比較少了,各類的增持只有 1 位。

最大地址增持在 26 K 左右,價值約 400 萬美金。

5.2 增持地址基本情況

1)地址持有時長分析:

addressAge 列的中位數為 281.5 天,大約為 9 個月。這表明超過一半的持倉大戶在過去不到一年的時間內生成地址。並且有 25% 的增持者年齡是 42 天之後。拿它跟大戶持倉者對比,發現地址年齡要明顯低於大戶持倉者(中位數為 654 天),這說明最近的增持者是新進的一批买入者、

2)每日轉账次數 (TransactionsPerDay, TPD) 分析:

transactionPerDay 的中位數為 0.0731 次 / 天,即每月大約有 2 筆交易。這表明持有 AAVE 的大戶們交易頻率較低,並不頻繁參與鏈上的活動,更多的是長期持有。這與當前一些高頻短线交易的投資者有很大不同,進一步說明大多數持幣者採取了較為保守的操作策略。

3)TokenNum

地址的持有 Token 數量,可以從一個角度來衡量該地址的投資風格。如果數量比較多,那往往是廣撒網的地址。而 Token 數量比較少,往往是喜歡重倉买入看好幣的投資習慣。AAVE 增持者的平均持有幣的數量的中位數為 4 個,因為這裏的統計包括 AAVE 本身,說明 50% 的增持者是持有其它幣少於 3 個的。其中 25% 的地址值持有 AAVE 一個幣種。

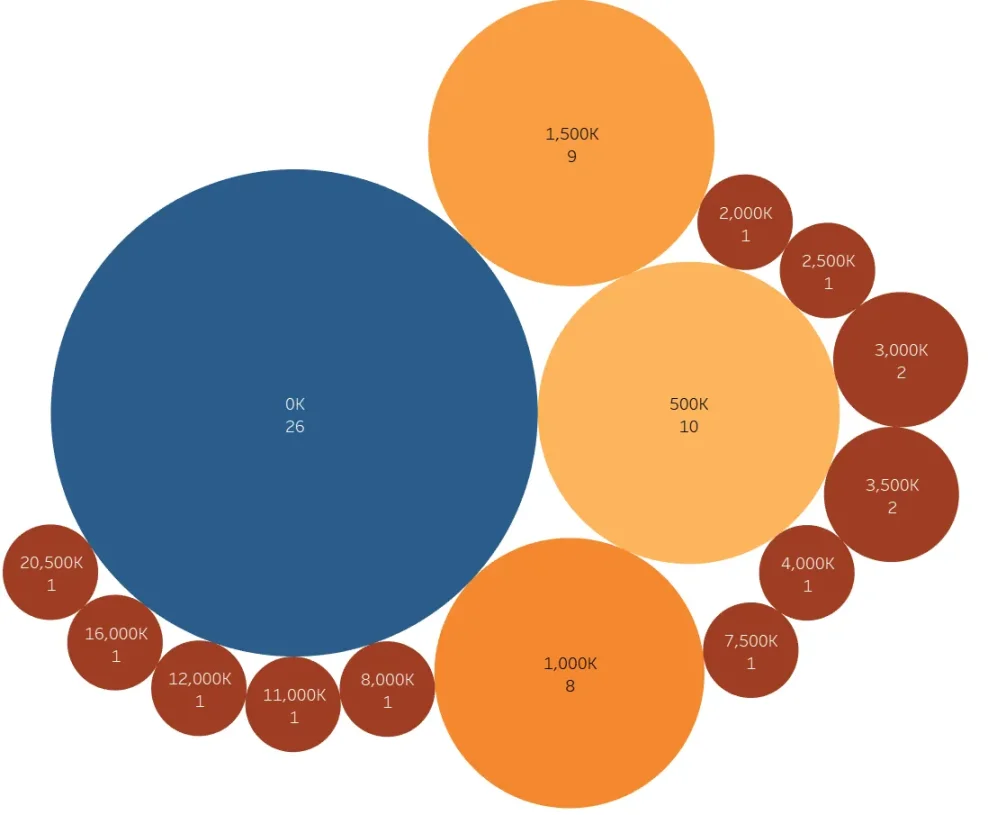

5.3 增持者的總資產情況

增持者地址的總資產情況,可以衡量地址的資金實力,並在一定程度可以衡量這些增持者未來繼續买入的潛在實力。從數據來看,資產在 0 ~ 500 K, 500 K~ 1 M, 1 M~ 1.5 M, 1.5 M~ 2 M 的地址分布有 26、 10、 8、 9 個。這說明 AAVE 的增持者是資金量比較大的地址。資金地址最大的是 20.5 M 的地址。

5.4 增持者持倉圖譜

這張圖可以清晰的看到,AAVE 的增持者最大的持倉是 AAVE,這當然是非常自然的答案。第二第三位分別是 ETH 和 USDT。另外的持幣分布為 ONDO、USDC、UNI、FET、LINK、PENDLE、ETH、stETH、aETHAAVE、USDT。從圖譜來看,增持者是比較喜歡傳統的項目,而不是最新的熱點和敘事。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

9079粉絲數

0

評論