HTX Ventures:從比特幣可編程性的角度探索BTCFI的兔子洞

摘要

本文從比特幣編程的可行性與演進路徑入手,系統探討了比特幣在去中心化金融(BTCFI)領域的潛力與挑战。比特幣在架構上採用了 UTXO 模型,並通過其獨特的腳本語言和操作碼形成了以驗證為核心的合約體系。與以太坊的智能合約相比,比特幣合約的特點是“無狀態”和“不可計算”,使其在功能上受限,但同時也具備了更高的安全性和去中心化特質。

隨着 Taproot 升級的實施,比特幣合約能力得到了顯著增強。Taproot 的引入,尤其是 MAST 和 Schnorr 籤名的應用,使得比特幣能夠支持更復雜的合約邏輯,並大幅提升了隱私性和交易效率。這些技術創新為 BTCFI 的進一步發展鋪平了道路,使得比特幣能夠在保持原有去中心化優勢的同時,探索更多的金融應用場景。

在此基礎上,本文深入分析了比特幣編程如何支持多種 BTCFI 應用。通過對多籤名、時間鎖、哈希鎖等機制的解讀,以及對 DLC、PSBT、MuSig 2 等工具的應用探討,文章展示了比特幣在無需信任前提下實現去中心化清算和復雜金融合約的可能性。這種原生於比特幣網絡的去中心化金融體系,不僅克服了 WBTC 時代跨鏈橋接模式的中心化風險,還為比特幣持有者提供了更為穩固的信任基礎。

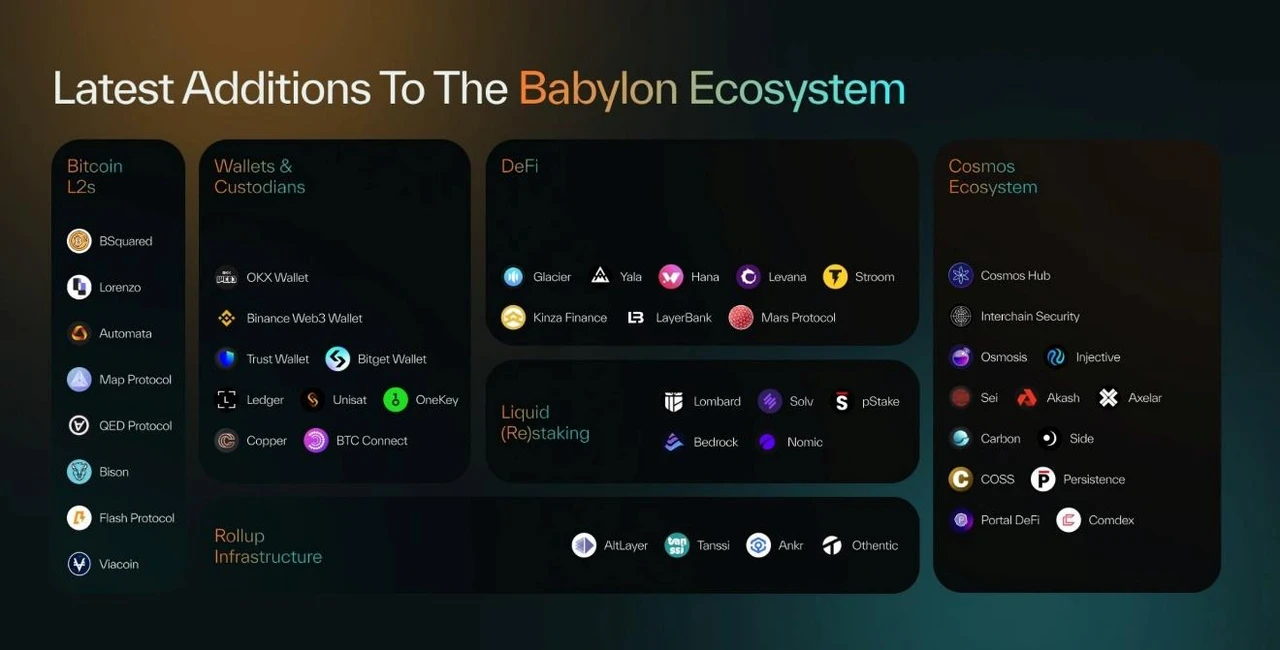

文章最後強調,比特幣去中心化金融的發展,不僅僅是技術的進步,更是其生態結構的深刻變革。隨着 Babylon 質押協議等新應用的湧現和 Fractal Bitcoin 等基於 UTXO 原生的 native scaling 方式的上线,BTCFI 的市場潛力正在逐步顯現。未來,隨着比特幣價格的上升,BTCFI 將進一步吸引主流用戶的參與,形成一個以比特幣為核心的新金融生態。而這種生態的形成,將使比特幣從“數字黃金”敘事中進一步演進,成為全球經濟體系中不可或缺的去中心化金融基礎設施。

前言

自 2022 年 12 月 Ordinals 協議推出以來,市場湧現了 BRC-20、Atomicals、Pipe、Runes 等數十種資產發行協議,以及數百條比特幣 Layer 2 網絡,同時社區也在積極探討比特幣去中心化金融(BTCFI)的可行性。

在上一個加密周期中,為吸引比特幣持有者參與 DeFi,WBTC 應運而生。WBTC 通過中心化托管機構將比特幣鎖定並鑄造成 WBTC,以便在以太坊的 DeFi 協議中使用。WBTC 的目標用戶是那些愿意承擔中心化跨鏈橋風險,以參與比特幣 DeFi 的比特幣持有者。作為將比特幣橋接至 EVM 生態的典型代表,WBTC 實現了 BTCFI 的一種路徑。本周期出現的 EVM 系比特幣 Layer 2 網絡及其生態中的 DeFi 項目也延續了這一模式。這一模式雖使 WBTC 在以太坊生態內獲得了超 90 億美元的市值,但與比特幣總市值相比,這一比例不到 1% ,反映出該模式的局限性。

相比之下,如果比特幣持有者可以直接拿着比特幣參與 BTCFI,而無需跨鏈鑄造,同時保證資金的去中心化托管,將能夠吸引更多的比特幣用戶,創造一個更廣闊的市場。這就需要在 UTXO 結構下實現比特幣編程。正如掌握 Solidity 是進入以太坊 DeFi 的關鍵,掌握比特幣編程是進入 BTCFI 市場的必備技能。

與以太坊合約不同,比特幣合約並不具備計算能力,更像通過一個個籤名連接起來的驗證程序。雖然最初應用場景有限,但隨着比特幣網絡的持續升級和 OG 社區的創新,比特幣編程的潛力日益顯現,許多研究成果已經轉化成即將上线的 BTCFI 產品。

本文將從比特幣可編程性的角度深入探索 BTCFI 的發展路徑,釐清比特幣編程的歷史與邏輯脈絡,幫助讀者理解當前 BTCFI 的實際落地場景,以及這些場景將如何影響比特幣持有者和整個比特幣生態。

比特幣合約的基礎

中本聰的思考:UTXO、腳本語言和操作碼

https://bitcointalk.org/index.php?topic=195.msg1611#msg1611

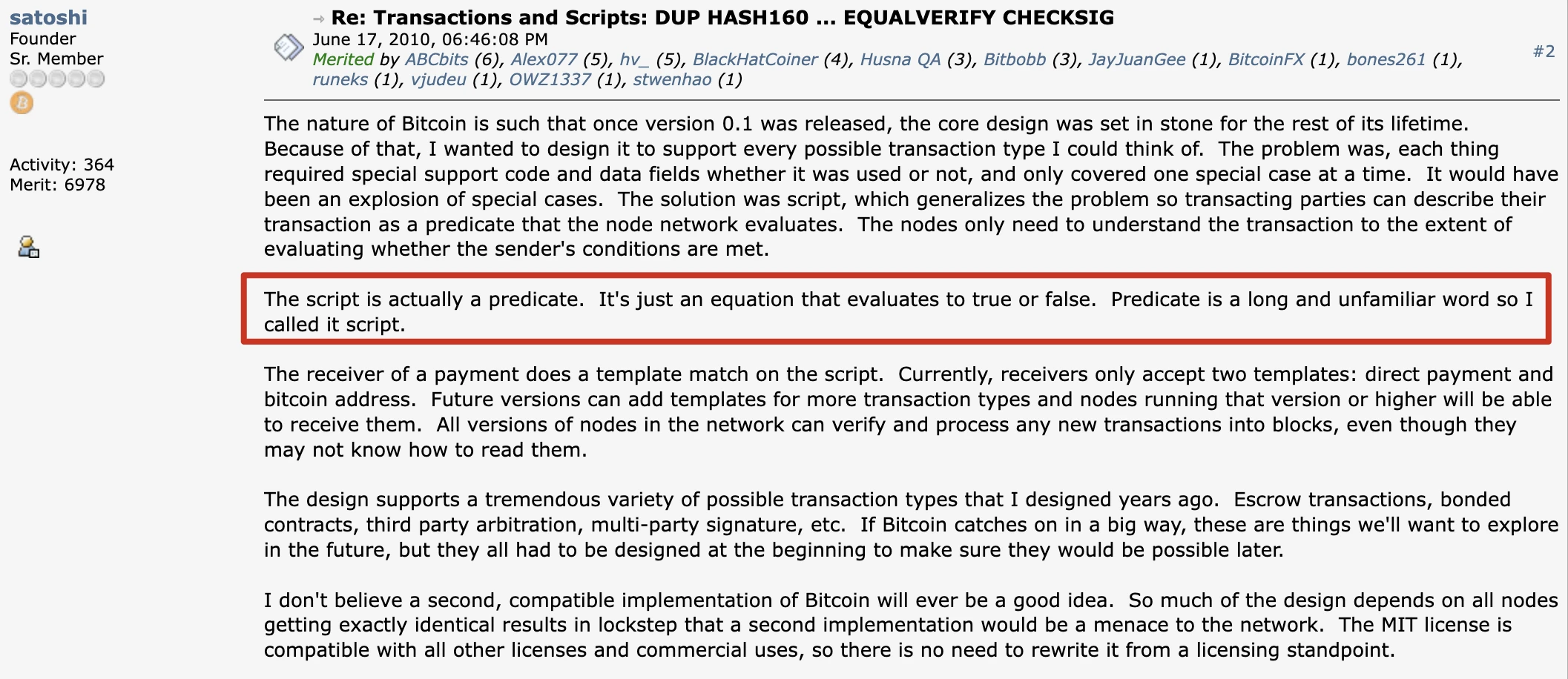

2010年,satoshi 即中本聰在 bitcoin talk 論壇寫道:

比特幣的核心設計將在版本 0.1 發布後固定下來,因此我希望它能支持盡可能多的交易類型,但這些交易類型都需要特殊的支持代碼和數據字段,並且每次只能覆蓋一種特殊情況,這樣特殊情況就太多了。

解決這個問題的方法是腳本。交易輸入輸出方可以用腳本將交易編譯為能讓節點網絡驗證的斷言(腳本語言),節點驗證交易的斷言(腳本語言)以評估發送者的條件是否滿足。

“腳本” 只是一個 “斷言(predicate)”。實際上它只是一個結果要么為真、要么為假的方程。但 predicate 是一個很長而且很罕見的詞,所以我就叫它 “腳本” 了。

資金接收方會對腳本進行模板匹配。目前,接收方只接受兩個模板:直接付款和比特幣地址。未來版本可以添加更多的交易類型模板,運行該版本或更高版本的節點將能夠接收它們。網絡中的所有節點都可以驗證並處理任何新的交易並將其放入區塊中,即使它們可能不知道如何讀取這些交易。

該設計支持我多年前設計的各種可能的交易類型。包括托管交易、擔保合同、第三方仲裁、多方籤名等。 如果比特幣大受歡迎,這些是我們將來可能想要探索的領域,但它們在一开始就必須被設計出來,以確保將來能夠實現。

中本聰十四年前的設計奠定了比特幣編程的基礎。比特幣網絡沒有 “账戶” 的概念,只有 “輸出”(output),其全稱是 “交易輸出(TXO)”,代表一筆筆比特幣資金,是比特幣系統狀態的基本單元。

花費一個輸出時就是讓這個輸出成為一筆交易的輸入,也可以說是為這筆交易提供資金。 這就是為什么我們說比特幣系統是基於“UTXO(未花費的交易輸出)”模型的, 因為只有“UTXO(未花費的交易輸出)”才是我們在交易過程中能夠使用的金屬塊,金屬塊進入了一個熔爐,熔完之後會形成新的一些金屬塊(新的 UTXO),舊的金屬塊“交易輸出(TXO)”即就不復存在了。

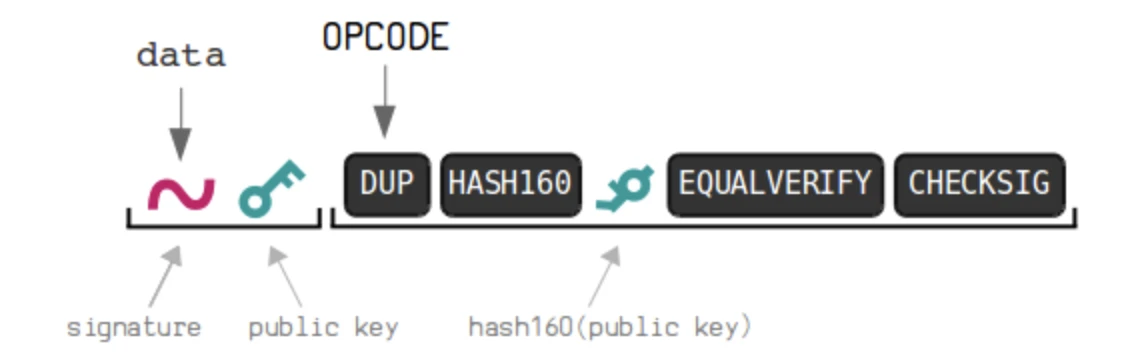

每一筆資金都有自己的鎖定腳本(也叫腳本公鑰)和面值,根據比特幣的共識規則,腳本公鑰可以形成一種驗證程序,即公鑰加上在腳本中執行特定操作的命令——操作碼 OP-Codes,為了解鎖它,必須提供一組特定的數據即 解鎖腳本,也叫腳本籤名(scriptSig) ,如果完整的腳本(解鎖腳本 + 鎖定腳本+OP-Codes)是有效的,相應的輸出就會 “被解鎖”,可以花費了。

因此比特幣的腳本編程是對資金進行編程、讓具體的一筆錢能夠對輸入的特定數據作出響應 ,通過設計腳本公鑰,操作碼 OP-Codes,以及用戶之間的交互流程,我們可以為比特幣合約的關鍵狀態轉換提供密碼學保證,確保合約正常履行。

這裏是比特幣的一個標准的 P2P KH(支付到公鑰哈希值)腳本的簡單圖

https://learnmeabitcoin.com/technical/script/

假設我要向小明支付 1 BTC,就需要使用自己錢包內可動用的 UTXO 形成一個面額為 1 億聰的 UTXO,並在該 UTXO 的鎖定腳本中放入小明公鑰(並加上檢查籤名的操作符),這樣只有小明的私鑰作為解鎖腳本對應小明公鑰的籤名才能解鎖這筆資金。

總結一下,Script 即腳本語言是一種非常基礎的編程語言。它由兩種類型的對象組成:數據(Data)如公鑰與籤名+操作碼 —— 操作數據的簡單函數(操作碼的清單如下https://en.bitcoin.it/wiki/Script#Opcodes)。

比特幣編程的武器庫

在上文提到了中本聰一开始希望比特幣網絡能夠支持的交易類型有托管交易、擔保合同、第三方仲裁、多方籤名等,那么實現這些武器有哪些呢,它們又是如何用於 BTCFI 的呢?

多方籤名(MULTISIG)

● 其鎖定腳本形式為 M

● 例如,Alice、Bob 和 Chloe 三人(或者說三個公鑰)中的兩個的籤名,即可花費這個腳本,它的 Script 代碼是: 2

● 用途包括:

1. 個人和企業資金管理 : 設置了一個 2-of-3 的多籤名錢包後只要兩個能用就能使用資金,還可以防止錢包制造商作惡,必須有 m 個制造商合謀才能提取資金。

2. 交易仲裁:

- 假定 Alice 和 Bob 要做一筆交易,比如購买 ordinals NFT,但無法做到一手交錢一手交貨,於是他們約定,把錢鎖入一個多籤名輸出中,當 Bob 收到 Alice 發出的 ordinals NFT 時,再把錢完整支付給 Alice,為了防止收到貨不給錢的情況出現,可以引入一個第三方,形成一個 2-of-3 的多籤名輸出;當交易發生爭議時,可以請求第三方來主持公道。如果第三方認為 Alice 已經發貨,就可以跟 Alice 聯手將資金轉走。

- 只要第三方公开自己的公鑰(比如 TA 是一個預言機),交易雙方就可以在 2-of-3 多籤名腳本中使用他們的公鑰,從而加入仲裁者,因為鏈上輸出上記錄的是腳本的哈希值,因此可以在仲裁方不知情的情況下做到,但這裏的問題是第三方預言機是可以決定具體的合約的結果,有一定的風險, 後文提到的謹慎日志合約 DLC 在這點上做了優化,使其能夠真正用於比特幣借貸等 BTCFI。

時間鎖

時間鎖用來控制交易的有效性以及一個輸出什么時候可以被花費,這是再質押,質押,抵押借貸等 BTCFI 場景都會用到的比特幣腳本編程武器,开發者需要選擇使用相對時間鎖(nSequence)還是絕對時間鎖(nLocktime):

● 絕對時間鎖(nLocktime):僅在某個時間點後,這筆交易才會被視為有效交易,才能打包到區塊中,腳本層面的絕對時間鎖是 OP_CLTV 操作碼,驗證在某個時間點之後,才能解鎖這個 UTXO“,如這筆錢在區塊高度 400000 後才可花費。

● 相對時間鎖(nSequence)的意思是在輸入創建這個 UTXO 的交易(即前序交易)得到區塊確認的一段時間後,這筆交易才是有效的,才能解鎖這個 UTXO,腳本層面的相對時間鎖是 OP_CSV,如“這筆錢在得到區塊確認的 3 個區塊之後才可花費。

哈希鎖(哈希原像驗證)

除此之外還有結合了哈希鎖(哈希原像驗證)的哈希時間鎖,這也常常用在比特幣質押和再質押之中:

● 哈希鎖的鎖定腳本形式為 OP_HASH 160

● 哈希時間鎖合約(HTLC):收到資金的一方若不能在一定時間內提供一個哈希值的原像,這筆資金就可以被支付方收回

流程控制(並列的解鎖條件)

OP_IF 操作碼可以在鎖定腳本中安排多種解鎖路徑,只要任一路徑的條件得到滿足,就可以解鎖這個 UTXO。上文提到的哈希時間鎖合約,也是利用了這樣的流程控制操作碼。

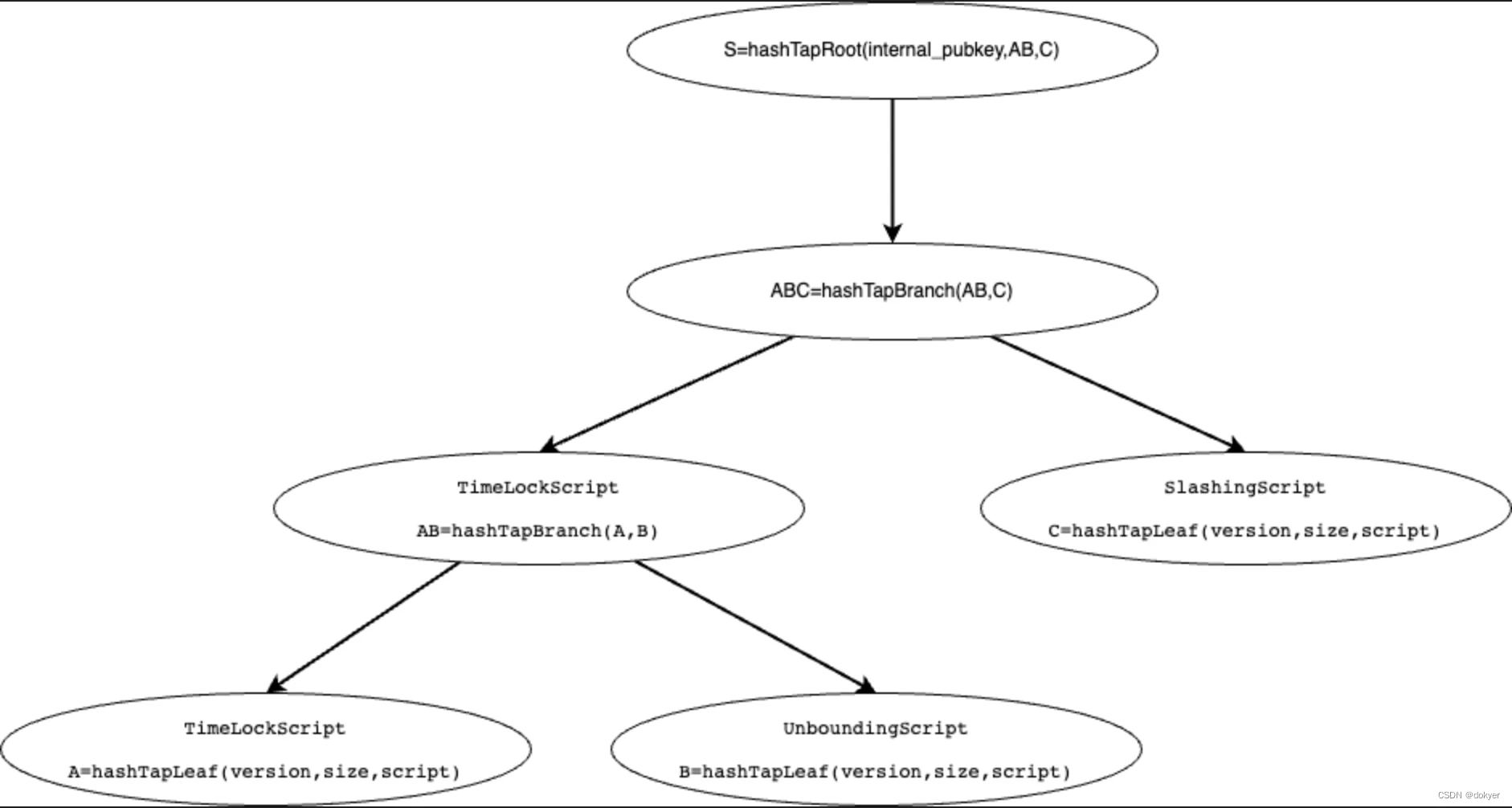

在 taproot 升級 之後,MAST(默克爾化的抽象語法樹)特性允許我們將不同的解鎖路徑放到不同的默克爾樹葉子中,Babylon 的 BTC 質押交易中也使用了 MAST,提升了交易的效率和隱私性, 我們將在後文描述。

SIGHASH 附帶信息籤名

比特幣的交易在籤名時允許使用 SIGHASH 標籤,這些標籤為籤名的有效性作了額外的指定,允許我們改動交易的部分而不會使籤名作廢,表達籤名人對這個籤名的用途的期望或委托。比如:

● SIGHASH_SINGLE | ANYONECANPAY 籤名了輸入以及與該輸入使用同一個索引號的輸出,其余的輸入和輸出都可以改變,籤名不會因此而作廢。Andy 可以籤名價值 1 BTC 的輸入和 100 某 Runes 代幣的輸出,那么任何愿意以 100 某 Runes 代幣交換 1 BTC 的人都可以補完這個交易並使之上鏈。

其他的例子還有 taproot 升級後的 Schnorr 籤名,可以用於謹慎日志合約 DLC。

比特幣可編程性的限制

比特幣編程的基本模式是 UTXO 鎖定腳本表明驗證條件,解鎖腳本提供數據,鎖定腳本中的操作碼指明了數據的驗證程序(籤名驗證、哈希原像驗證等等),通過驗證程序,資金就可被花費,核心的限制點是:

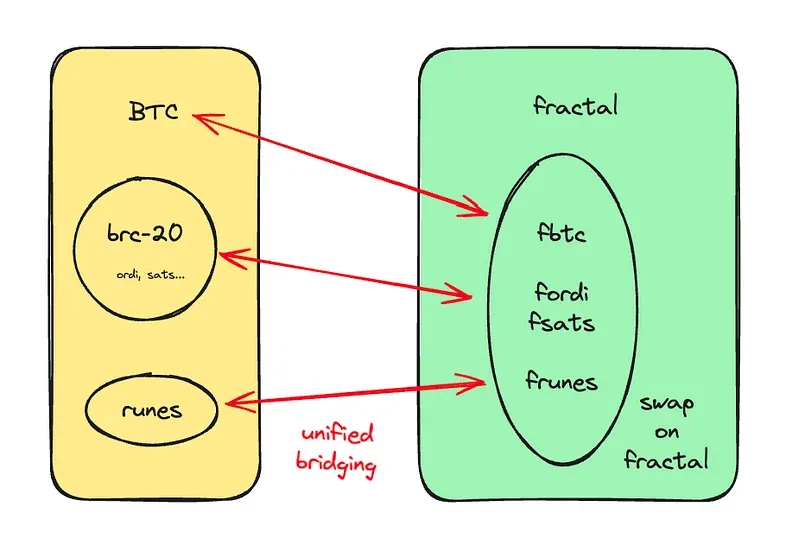

1. 可用驗證程序只有有限的幾種: 實施零知識證明或者其他驗證程序就需要分叉,因此 unisat 推出的 BTCFI 拓展方案 Fractal 盡管 BTC 100% 保持一致,但為了能夠實施 OP_CAT,ZK 原生驗證 OPCode 等具備「爭議性」的操作碼提案,在流動性和安全性方面也與比特幣主網部分分離了。

2. 比特幣腳本沒有計算能力: 只要能解鎖資金,運用任何一條路徑都可以使用全部資金,資金花費方式在解鎖後無法限制,這也意味着在 BTCFI 借貸項目中很難使用浮動利率方案,只能用固定利率。為了解決這個問題,比特幣的社區在討論實施「限制條款」(covenants),這能夠通過對交易進一步花費的限定解鎖更多 BTCFI 應用場景。Taproot Wizard 說的 BIP-420 和 OP_CAT、OP_CTV、APO、OP_VAULT 等都與這相關。

3. UTXO 的解鎖條件是完全獨立的: 一個 UTXO 不能根據另一個 UTXO 是否存在和其鎖定條件決定自己能不能解鎖,這個問題 BTCFI 的抵押借貸和質押中經常出現,後文說明的部分籤名比特幣交易 PSBT 就用於解決這個問題。

比特幣合約的調整和進化

相對於基於計算的以太坊合約,比特幣合約是基於驗證的,這種無狀態的合約為我們开發 BTCFI 產品帶來了很多困難,在比特幣合約發展的十多年中,密碼學算法和籤名的妙用大幅提升了隱私性,效率和去中心化程度,讓產品化應用的 BTCFI 成為可能。

謹慎日志合約(DLC):解決 BTCFI 場景中的去中心化清算問題

當借貸、期權、期貨協議需要實現根據預言機價格對用戶倉位進行清算時,無法避免地需要保留對於用戶資產的操作權,而這無疑會造成用戶需要信任協議不會作惡的信任成本。

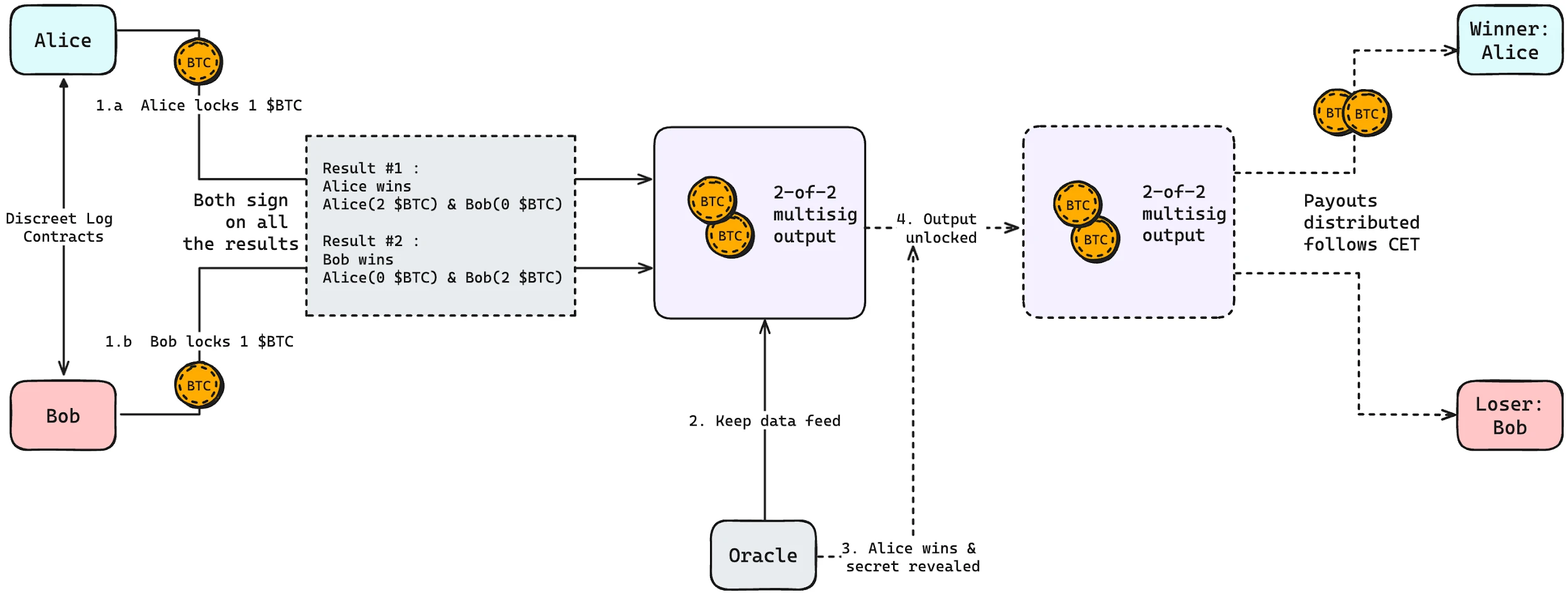

謹慎日志合約(DLC)被引入用來解決這一問題,其使用了一種叫做適配器籤名(adaptor signature)的密碼學技巧,使得比特幣腳本可以 編程出依賴於外部事件的金融合約,並充分保證了隱私性。

它由麻省理工學院(MIT)的數字貨幣計劃(Digital Currency Initiative)的 Tadge Dryja (研究科學家)和 Gert-Jaap Glasbergen (軟件开發者)在 2017 年提出,並在 2018 年 3 月 19 日公开演示。

適配器籤名可以讓一個籤名僅在加入一個私鑰之後,才會變成有效的籤名。taproot 升級中引入的 Schnorr 籤名就是適配器籤名的例子。

通俗的說,Schnorr 籤名的標准形式是 (R, s),給出(R, s') ,只要知道 x 即祕密值(secret), 就可以令 s = s' + x,得到的 (R, s) 。

這裏借助一個簡單的例子來解釋其應用方式:

● Alice 和 Bob 兩人投注一場體育比賽(假設無平局)的相反結果,各自押注 1 $BTC,誰預測成功則從贏取全部 2 $BTC 的賭注,他們就會將賭注鎖定在一個多重籤名錢包中,該錢包需要多方籤名才能釋放資金。

● 選擇預言機,它將公布比賽的結果(通常這種信息來源是在鏈外找到的,如交易所和比賽網站等)

● 預言機不需要知道有關賭注的任何細節,甚至不需要知道誰參與了 DLC。其工作嚴格限於提供結果,一旦事件發生,預言機就會發布一個稱為承諾的加密證明,表明它已經確定了事件的結果。

● 為了領取鎖定在多重籤名錢包中的資金,獲勝方 Alice 使用預言機提供的祕密值來創建有效的私鑰,使他們能夠籤署花費錢包中資金的交易。

● 該交易被添加到比特幣區塊鏈中結算,這時由於其籤名就是普通的籤名,也看不出這是個 DLC。這與其他常見的多方籤名模式 —— 合約的內容完全公开、預言機參與決策 —— 完全不同。

https://shellfinance.gitbook.io/shell

借貸協議的清算機制

假定 Alice 以 $ORDI 作為抵押資產,借出價值為 0.15 $BTC ,當且僅當預言機對於 $ORDI 報價低於 225, 000 sats/ordi 時,該借貸倉位將變更為待清算狀態。DLC 能讓清算人在待清算狀態下,可以無需許可地清算該倉位,同時又能夠保證其在價格未達到清算價格時無法操作用戶的抵押資產。在上述場景中,Alice 相當於與借貸協議對於 $ORDI 的價格立下了一個賭約:

● 如果價格低於 225, 000 sats/ordi,則協議則可以獲得 Alice 的全部抵押品,並承擔起相應的 BTC 債務

● 如果價格大於等於 225, 000 sats/ordi,則無事發生,資產歸屬關系保持不變

那么,我們需要預言機承諾在價格低於 225, 000 sats/ordi 時,用一個 nonce R_c 發布對結果的籤名 s_c_ 1 :

● Alice 和協議僅需為該結果創建一筆承諾交易,創建適配器籤名 (R, s'),而不是籤名 (R, s),這也就意味着雙方交給對方的籤名都是不能直接用來解鎖這個合約的,而必須揭曉一個祕密值才可以。這個祕密值正是 s_c_ 1.G 的原像,即預言機的籤名。因為預言機的籤名 nonce 值已經確定了,所以,s_c_ 1.G 是可以構造出來的。

● 當價格低於 225, 000 sats/ordi 時,預言機就會發布籤名 (R_c, s_c_ 1),那么協議可以補完對手的適配器籤名,再加上自己的籤名,使上述交易成為一筆有效交易,並廣播到網絡中、觸發結算效果。

● 相反,但如果價格不低於 225, 000 sats/ordi 時,預言機就不會發布 s_c_ 1 ,這筆承諾交易也就不可能成為一筆有效交易。

從本質上講,DLC 允許用戶與協議作為參與者使用比特幣區塊鏈進行約定,雙方通過將資金鎖定在多重籤名地址中以構建 DLC 腳本。這些資金只有在預言機在指定時間發布指定信息時才能使用並按照某一規則進行重新分配。

這樣,借貸協議就能借助於 DLC 實現了一套無需用戶信任任何實體前提下的,外部價格預言機參與的清算機制。

我們後文將要提到的借貸協議 liquidium 和 shell finance 都是利用這種技術實現的無需許可的去中心化清算。

預言機的作用

DLC 中的預言機用於提供提供固定頻率的喂價服務,同時會作為第三方參與 DLC 機制中的祕密值(secret)生成與公开的流程。

目前 DLC 預言機還沒有標准化的產品,主要是借貸協議研發 DLC 模塊,chainlink 等標准化預言機承擔鏈外數據喂價的職能,但隨着基於 DLC 的借貸協議上线和不斷發展,也有不少現有的預言機項目在持續探索如何开發 DLC 預言機。

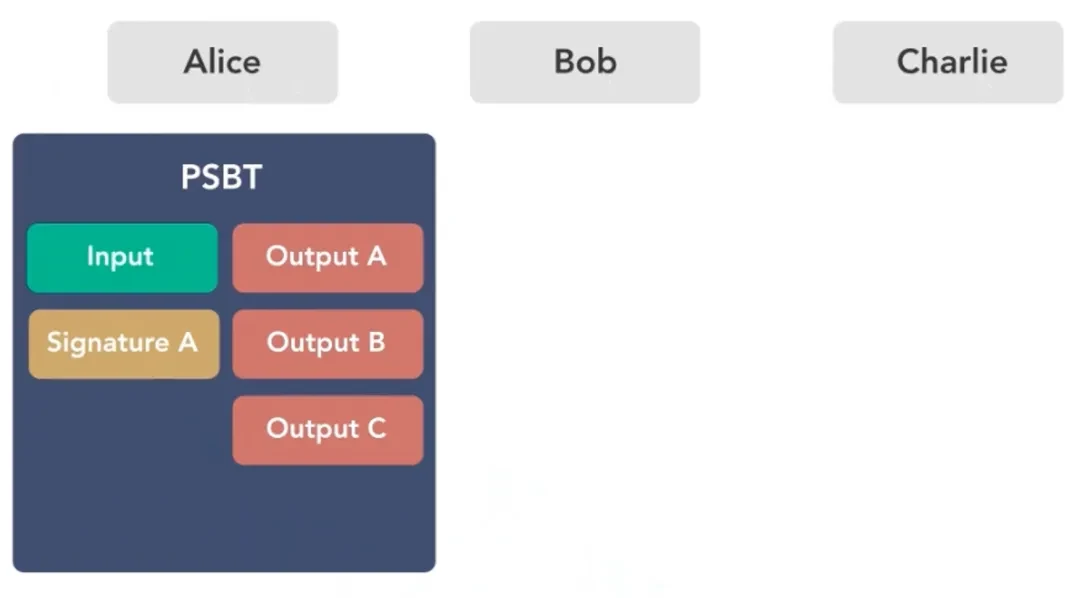

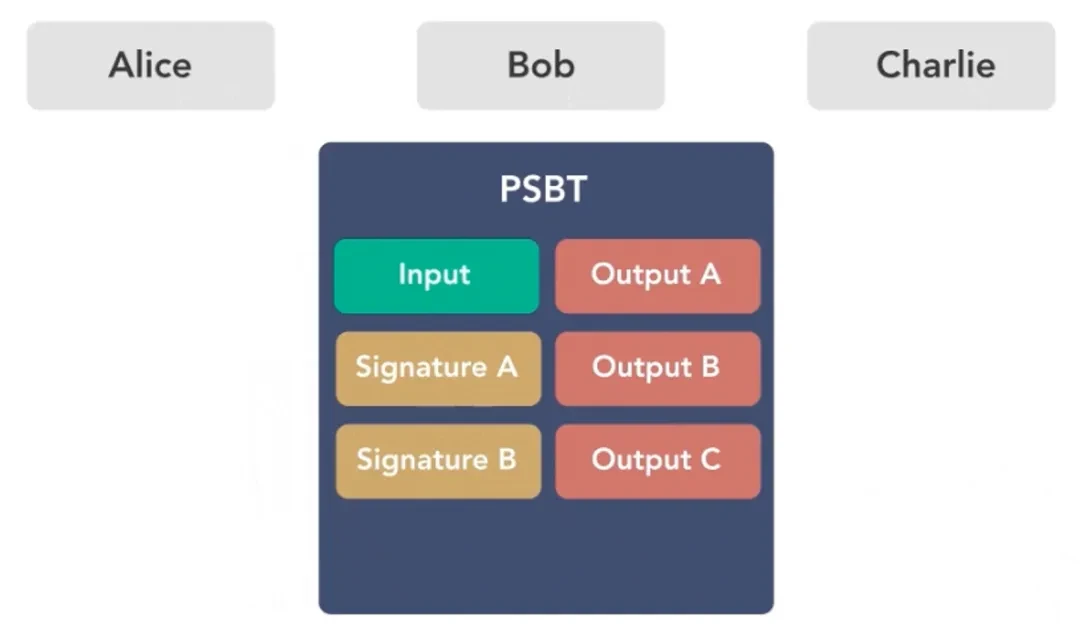

部分籤名比特幣交易(PSBT):實現 BTCFI 協議中多方交易下資金的無需托管

PSBT 來自於比特幣標准 BIP-174 ,該標准可以讓多方可以並行地籤名同一筆交易,然後將相應的 PSBT 合並起來、形成一筆完整籤名的交易,這裏的多方可以是協議和用戶,买方和賣方,質押者和質押協議等,因此只要涉及多方資金互換場景的 BTCFI 應用都可以利用 PSBT,絕大多數現有的 BTCFI 項目都用了這個技術。

Alice、Bob 和 Charlie 有一筆 資金 存在一個 2/3 的多籤中,他們想把這筆錢取出並均分為 3 份,他們三人必須籤署同一個交易去花費這個 UTXO。 假設他們互不信任,他們需要怎么做才能保證資金安全呢?

https://river.com/learn/what-are-partially-signed-bitcoin-transactions-psbts/

●首先,Alice 作為創建者發起一個 PSBT 交易,多籤的 UTXO 作為輸入,輸出是三人各自的錢包地址。由於 PSBT 保證了除該交易外的任何交易都不能調用任何一人的籤名,所以 Alice 可以籤完名後發給 Bob。

● 同樣,Bob 檢查 PSBT 後,如果覺得沒問題也進行籤名;籤名後給到 Charlie 進行籤名和交易發布。Charlie 也進行同樣的操作。

因此部分籤名 Partially signed 的意思就是讓每個人只需要檢查跟自己相關的那部分交易,只要和自己相關的交易沒問題就能保證交易上鏈後不會有問題。

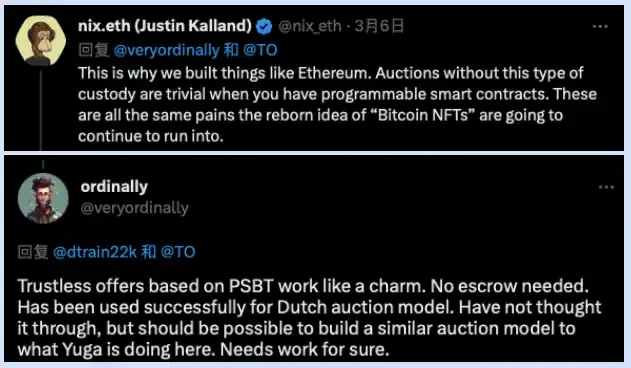

2023 年 3 月 7 日,Yuga Labs 的 Ordinals NFT 拍賣採用了極度中心化托管的競拍模式。在競拍過程中,所有競拍的資金被要求統一打入 Yuga 的地址托管,這讓資金的安全性受到嚴重威脅。

https://x.com/veryordinally

以太坊生態用戶指出,Yuga 的拍賣事件恰好說明了 ETH 智能合約的重要性,但 Ordinals 的开發者也回應:基於 PSBT 的無信任報價交易非常好用,可以實現 NFT 購买者和 Yuga Labs 之間的資金無需托管交易。

假設現在有一對比特幣 NFT 交易者,且 NFT 賣方的公鑰是雙方可知的信息。在發起一筆 NFT 交易時,买方先在交易中寫好自己的 UTXO 輸入以及一個承接 NFT 的輸出。买方在構建好交易並籤名後,將其轉為 PSBT 發給賣方,賣方通過協議接收到消息後籤名,這筆比特幣 NFT 交易就成交了。

上述整個過程對买賣雙方而言都是完全去信任的。對於买方來說,出價、接受地址等信息已經提前構建在交易中,一旦發生改動,籤名便會失效。對於賣方來說,只有自己完成籤名,NFT 才會賣出,價格則是經過自己衡量的。

Taproot 升級:打开比特幣生態和 BTCFI 爆發的潘多拉魔盒

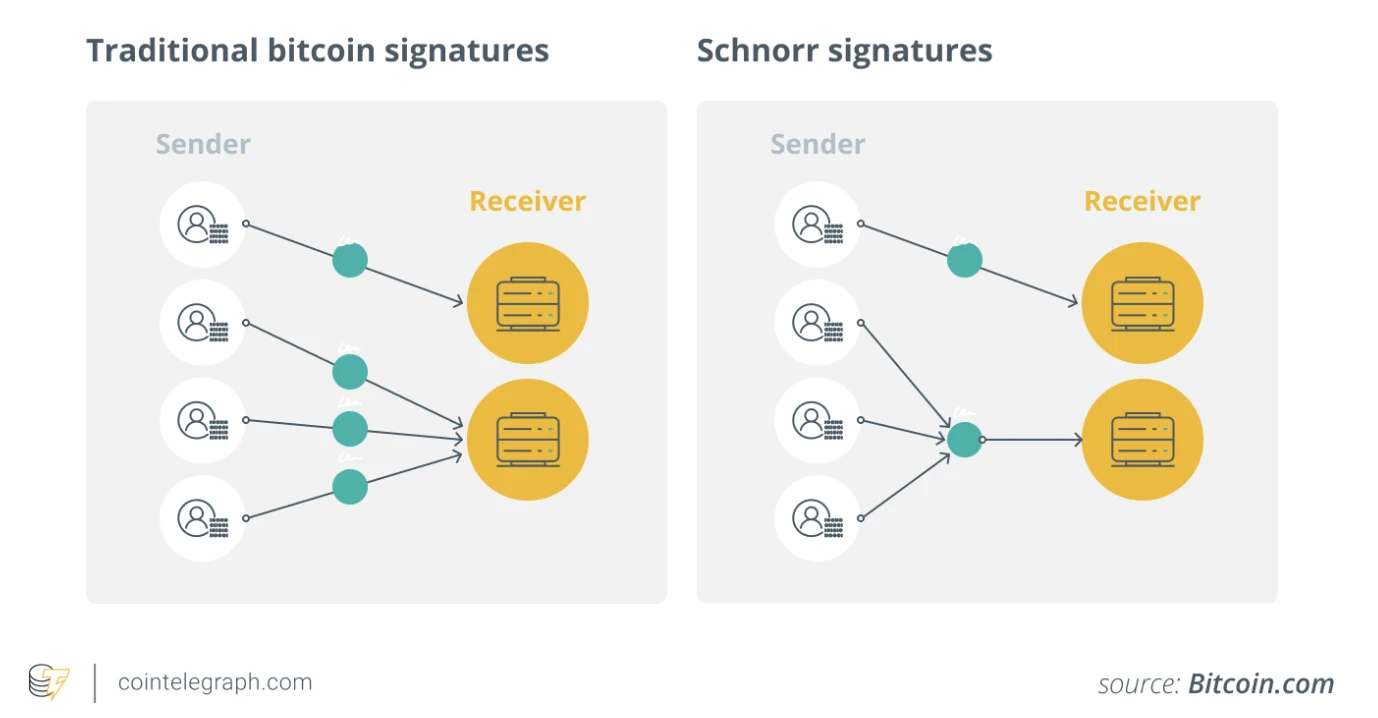

Taproot 升級在 2021 年 11 月激活,旨在提升比特幣隱私性,提高交易效率,並擴展比特幣可編程性。通過 Taproot 的實現,比特幣可以托管擁有數萬個籤名者的大規模智能合約,同時掩蓋所有參與者並保留單個籤名交易的規模,這讓更復雜的 BTCFI 鏈上操作成為可能。幾乎所有的 BTCFI 項目都採用了 Taproot 升級的腳本語言。

1. BIP 340 (BIP-Schnorr): 支持多方籤署單筆交易,以及前文提到的在謹慎日志合約 DLC 應用中用到的,必須滿足預定條件才能執行某交易。它們其向 Bitcoin 所 commit 的數據量,與標准的單籤交易數據量一樣。

https://cointelegraph.com/learn/a-beginners-guide-to-the-bitcoin-taproot-upgrade

2. BIP341(BIP-Taproot): Taproot引入了 Merkle 抽象語法樹(MAST),將更少的合約交易數據 commit 到鏈上,這使得比特幣能夠創建更復雜的合約,而且不同於現有的支付到腳本哈希(P 2 SH)交易,MAST 允許用戶按需選擇性的公开部分腳本,提高了隱私性和效率。MAST 在 Babylon 的 BTC 質押交易中也有很好的運用,將其多個鎖定腳本構建成一筆包含多腳本的交易,三個鎖定腳本:

● TimeLockScript 時間鎖,實現質押的鎖倉功能;

● UnboundingPathScript 解質押:實現提前結束質押功能;

● SlashingPathScript 罰沒:實現作惡時系統的懲罰功能

全為葉子節點,從葉子節點开始,逐漸構建二叉樹如下

https://blog.csdn.net/dokyer/article/details/137135135

3.BIP342(BIP-Tapscript): 為比特幣提供了一種升級的交易編程語言,該語言利用了 Schnorr 和 Taproot 技術。Tapscript 還允許开發者更高效地實現未來的比特幣升級。

4. 奠定 Ordinals 協議的基礎:

● Taproot 升級還引入了 Taproot (P 2 TR)地址,以 bc 1 p 开頭,讓元數據能夠寫入存儲在 Taproot 腳本路徑的花費腳本(spent script)中,但卻從未出現在 UTXO 集中。

● 由於維護/修改 UTXO 集需要更多的資源,因此這種做法可以節省大量資源,增加了一個區塊存儲數據量 —— 這意味着現在有空間可以存儲圖像、視頻,甚至遊戲 —— 無意中讓 Ordinals 的部署成為了可能。我們常用的銘文地址就是 Taproot (P 2 TR)地址。

● 由於 Taproot 腳本的消費只能從已經存在的 Taproot 輸出中進行,因此,銘文採用了兩階段的提交/揭示流程進行鑄造。首先,在提交交易中,創建了一個承諾包含銘文內容的腳本的 Taproot 輸出。然後,在揭示交易中,通過將那筆銘文對應的 UTXO 作為輸入,發起交易。此時,其對應的銘文內容被公开至全網。

● Ordinals BRC-20、 ARC-20、 Runes 等新資產湧現,也讓 Taproot 的轉账採用率基本一直保持 70% 左右。

Ordinals 和 Brc 20 :為 BTCFI 創造一批藍籌資產,开啓基於索引器編程的大門

Ordinals 實現了比特幣 OG 在比特幣主網上买买买的愿望,其熱度市值已然超過以太坊 NFT。

● Ordinals 於 2023 年 1 月由比特幣核心貢獻者 Casey Rodarmor 提出,其核心是序數理論,旨在賦予比特幣最小單位——聰(sats)以唯一標識和屬性,將其轉化為獨一無二的非可替代代幣(NFT),通過在聰中銘刻多樣的數據(圖片、文字、視頻等),Ordinals 協議實現了比特幣 NFT 的創建和交易。

● 這一過程不僅增加了比特幣的用途,還允許用戶在比特幣區塊鏈上直接創建和交易數字資產。永久價值在於由於 Ordinals 基於比特幣的聰進行創建,其基礎價值與比特幣本身相連,理論上不會歸零。

BRC-20 是一種鏈上記錄,鏈下處理的代幣系統, 利用 JSON 數據的序數銘文來部署代幣合約、鑄幣和轉移代幣。

● 它把銘文當作一個鏈上账本,用於記錄 BRC-20 代幣的部署、鑄造和轉移。

● 在結算上,需要通過鏈下查詢,依賴第三方索引工具檢索比特幣區塊,記錄所有 BRC-20 代幣的部署、鑄造和轉移操作從而查詢出各用戶的 BRC-20 代幣最終的余額。這可能會導致不同平臺對於某一账戶余額的查詢會有不同的結果。

Ordinals 和 Brc 20 不僅為 BTCFI 提供了交易的需求和藍籌資產,還為很多 BTCFI 項目提供了基於索引器編程,提升比特幣合約能力的新思路,Json 的 「op」 字段組合下能夠進一步進化出基於銘文的 defi 乃至 socialfi 和 gamefi, 包括 AVM、tap protocol、brc 100、unisat 的 swap 功能乃至很多提出在比特幣一層做智能合約平臺的項目都是使用基於索引器編程的方案。

MuSig 2 :去中心化模式玩轉比特幣 Restaking 和 LST

多重籤名方案使一組籤名者能夠在消息上產生聯合籤名,MuSig 允許多個籤名者 從他們各自的私鑰中創建一個聚合公鑰,然後共同為該公鑰創建一個有效籤名,它是 Schnorr 籤名的一種應用,我們在前文說過,Schnorr 籤名的標准形式是 (R, s),給出(R, s') ,只要知道 x 即祕密值(secret), 就可以令 s = s' + x,得到的 (R, s) ,這裏的用於生成聚合公鑰和有效籤名的也是私鑰加上一個隨機數 nonce 值。

MuSig 2 方案只需要兩輪即可完成多重籤名,通過這個方式創建的聚合公鑰與其他公鑰無法區分,提高了隱私性,並顯著降低了交易手續費,Taproot 升級兼容 Musig 2 多籤方案,其 BIP 提案在 2022 年比特幣 BIP-327: MuSig 2 for BIP 340-compatible Multi-Signatures 中發布。

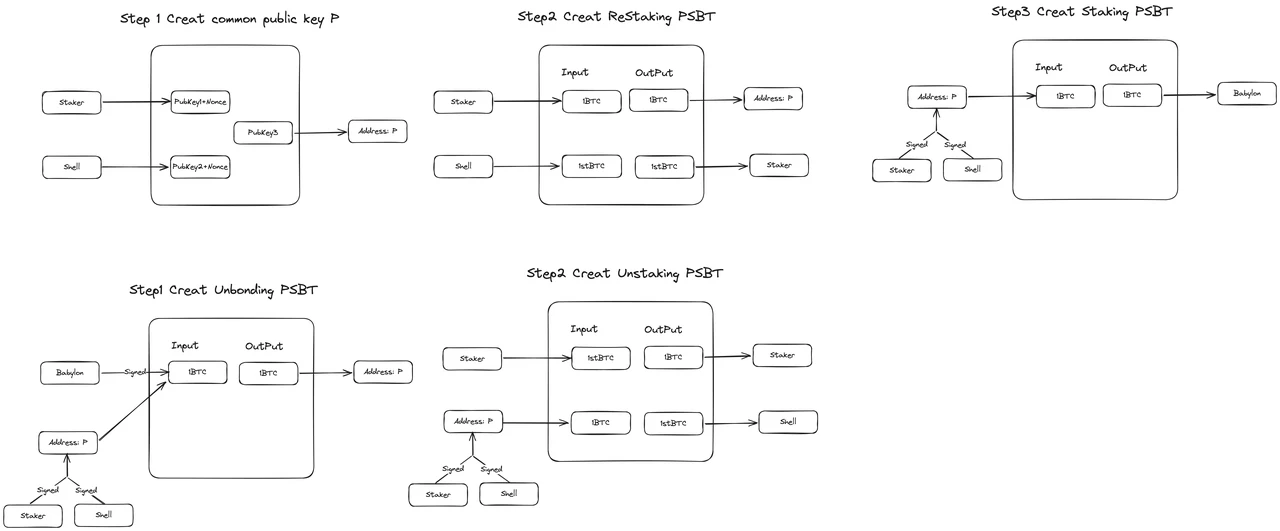

● 以太坊上的流動性質押可以通過智能合約實現,比特幣缺乏實現流動性質押所需的合約能力,而像前文所說的一樣,比特幣巨鯨普遍厭惡中心化托管商,需要 MuSig 2 來實現去中心化的比特幣流動性質押,我們這裏以 Shell Finance 的方案為例:

1. 用戶和 Shell Finance 根據雙方私鑰數據和錢包生成的兩個 nonce 隨機數,計算出一個聚合公鑰和對應的 MulSig 2 多籤的地址 P。

2. 由 Shell Finance 構造 PSBT 交易,用戶和 Shell Finance 資產從 MuSig 2 支持的多籤地址 P,質押入 Babylon,錢包方再次提供 nonce 隨機數支持,傳入多籤地址對應的聚合公鑰。

3. 當 Babylon 質押時間結束,由 Shell Finance 構造 PSBT 解鎖交易,用戶和 Shell Finance 共同籤名將質押資產解鎖。

由生成 nonce 的隨機數的第三方錢包,質押用戶和 LST 項目方三方共同創建聚合公鑰和籤名,這個過程中,用戶和項目方都只能保管一份私鑰,沒有 nonce 值都無法生成聚合公鑰和籤名,取回資金;而錢包沒有私鑰也無法動用資金。如果 nonce 值是由項目方自己生成的,項目方是存在作惡風險的,用戶需要注意。

未公开的技術文檔:無公开來源

當前 BTCFI 的落地應用場景

比特幣編程並不復雜,它甚至比 Rust 這些語言簡單得多,其重點是創造可供驗證的,可信的承諾,並能夠提供比以太坊更優越的技術安全性,這為 BTCFI 的开發劃定了邊界,最難的是在邊界內能夠开發什么樣的符合 PMF(project market fit)的 BTCFI 產品,就像以太坊 solidity 合約剛剛面世的時候,开發者也不知道能用它开發 x*y=k 的 amm 算法一樣,而是先選擇從 ICO、訂單薄、點對點的借貸等方向开始探索。

流動性強心劑:Babylon——BTCFI 中的鮎魚

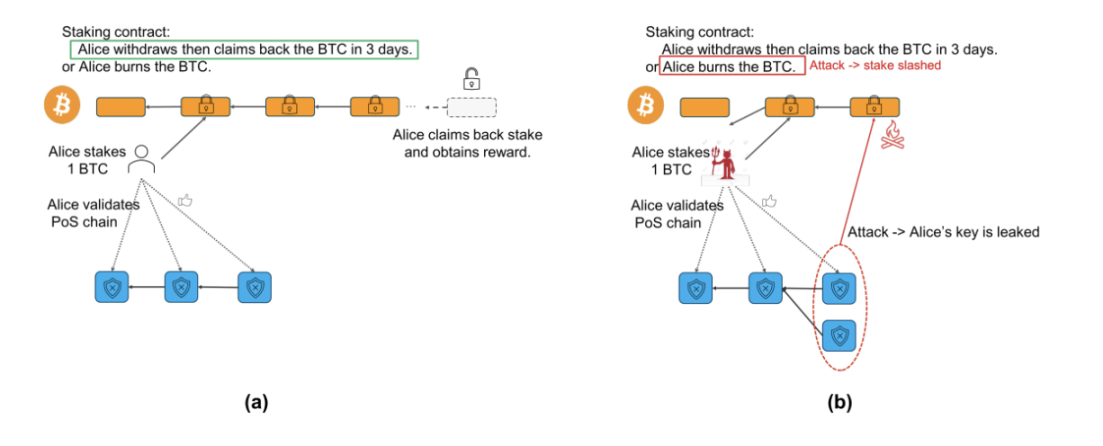

Babylon 構建了一套完全沒有中間商無需信任的質押協議,能夠將一層比特幣直接質押並獲取生息收益,同時還能 提取比特幣安全性並且共享給 POS 鏈 ,作為通用的共享安全層,為 cosmos 和其他比特幣 layer 2 等提供 POS 的安全性保證,共享比特幣經濟安全。

● 絕對的安全性: BTC 質押相較於其他質押形式具有一項顯著優勢,即在保護的 POS 鏈受到攻擊並崩潰時,其影響不會波及到質押的比特幣。具體來說,如果某 POS 鏈遭受攻擊導致其代幣價值歸零,持有該 POS 鏈代幣的用戶將面臨損失;然而,在 BTC 質押的情況下,即使受保護的 POS 鏈遭受攻擊並失敗,用戶的比特幣本金依舊安全無損。

● 罰沒機制: 如果用戶在某個被 Babylon 租借安全性的 PoS 鏈上有雙籤等作惡行為,那么通過 EOTS(extractable one-time signatures,一次性可提取籤名),可以解鎖出這部分資產,並由網絡中的執行角色將一部分資產強制發送到燃燒地址

https://docs.babylonchain.io/papers/btc_staking_litepaper(EN).pdf

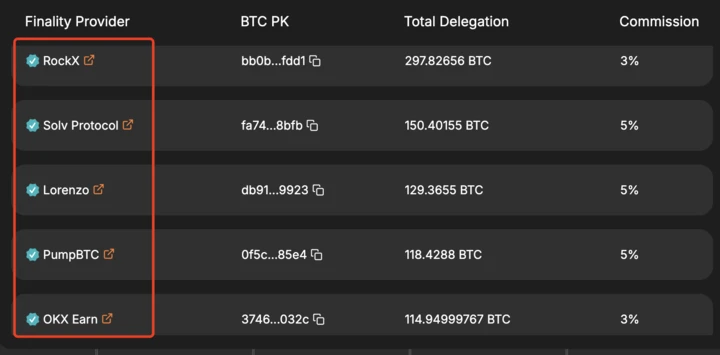

目前 Babylon 主網已經上线,並完成第一階段 1000 個 BTC 質押,將很快上线第二期。

https://btcstaking.babylonlabs.io/

目前第一期質押的 BTC 以大戶為主,付出 gas 佔比達 5% ,在第二期和第三期或許會有更多的散戶加入。

首次吸引巨量 BTC 加入 BTCFI 質押:

● 盡管 Babylon 並不能像以太坊一樣提供 POS 本身的 ETH 本位的收益作為基礎,但是對於一些收益預期不高,以安全為優先級,不愿接受跨鏈 wrap 等方案,惰性的比特幣大戶礦工乃至看好比特幣生態的歐美和亞洲基金, 3-5% 的 APY 也具備一定吸引力,那么總存款量 10 萬 BTC 時,只需要 1 億美元以上的等值代幣收益即可滿足。

● Babylon 目前積極合作的 Cosmos 生態就有 Cosmos Hub , Osmosis , Injectiv e 等知名項目,讓他們未來成為 AVS 並提供自己的代幣作為比特幣再質押者獎勵,這能進一步打开 Babylon 的 BTC 存款上限。

Babylon 為 BTCFI 生態發展注入大量流動性,教育用戶並激發生態活力

● ETH 生態生態還曾經出現 Defi,Layer 2 等與 Restaking 相當的成功敘事,Babylon 則是第一次讓比特幣主網上能夠進行質押生息玩法,絕大多數比特幣持有者是不愿意冒着風險進行托管和跨鏈的,這相當於讓他們第一次體驗了 BTCFI,除此之外或許他們也可能進一步體驗 LST 等玩法。

● Babylon 生態僅 LST 賽道就出現了 StakeStone、Uniport,Chakra、Lorenzo、Bedrock、pSTAKE Finance,pumpbtc, Lombard, Solvbtc 等數十幾個項目,其余還有各種 Defi 項目,對於難以獲取初始 TVL 的比特幣生態項目方,可以借助 Babylon 的 BTC Staking 的力量,用 LST 吸引一批 BTC,其 LST 資產還能用在自己生態業務中。

● 由於 Babylon 產生的收益又是以代幣形式而不是 BTC/ETH 計價,這對巨頭吸引有限,整體格局並不會像 ETH 質押一樣中心化,反而因為其代幣能夠產生的利潤也不確定,能夠另闢蹊徑的早期創業項目存在跑馬圈地的機會。

比特幣主網有望誕生多個藍籌 LST 資產,催生 BTCFI 需求

Babylon 开創了原生 BTC 質押生息的新賽道,讓千億規模沉睡的主網 BTC 第一次有了大規模應用場景,大量被質押的 BTC 衍生出大量的 liquidity staking token,這些 BTC 衍生出的質押憑證能夠成為抵押借貸等場景天然的藍籌抵押物,從而讓基於比特幣原生資產的借貸,穩定幣和 Swap 即 BTCFi 有條件發展。

● BTCFi 難以發展的核心原因是比特幣主網長期以來缺乏優質資產,這直接導致了借貸缺乏抵押物,swap 缺乏交易兌換需求,池子沒有深度。目前比特幣主網的藍籌資產只有 brc 20 中的 sats 和 ordi 以及 ordinals NFT 的 node monkey 等。

● 但如果 Babylon 中的一部分質押量能夠衍生 liquidity staking token,就像以太坊上 lido 發行的 steth 一樣,能夠成為 aave,compound 等借貸的抵押物,並在 uniswap 形成極高的交易深度,BTCFi 就有了發展條件。

● 試想,或許不少質押者希望能夠通過 liquidity staking token 借出 BTC,或用於套娃投入質押,或用於對衝風險。

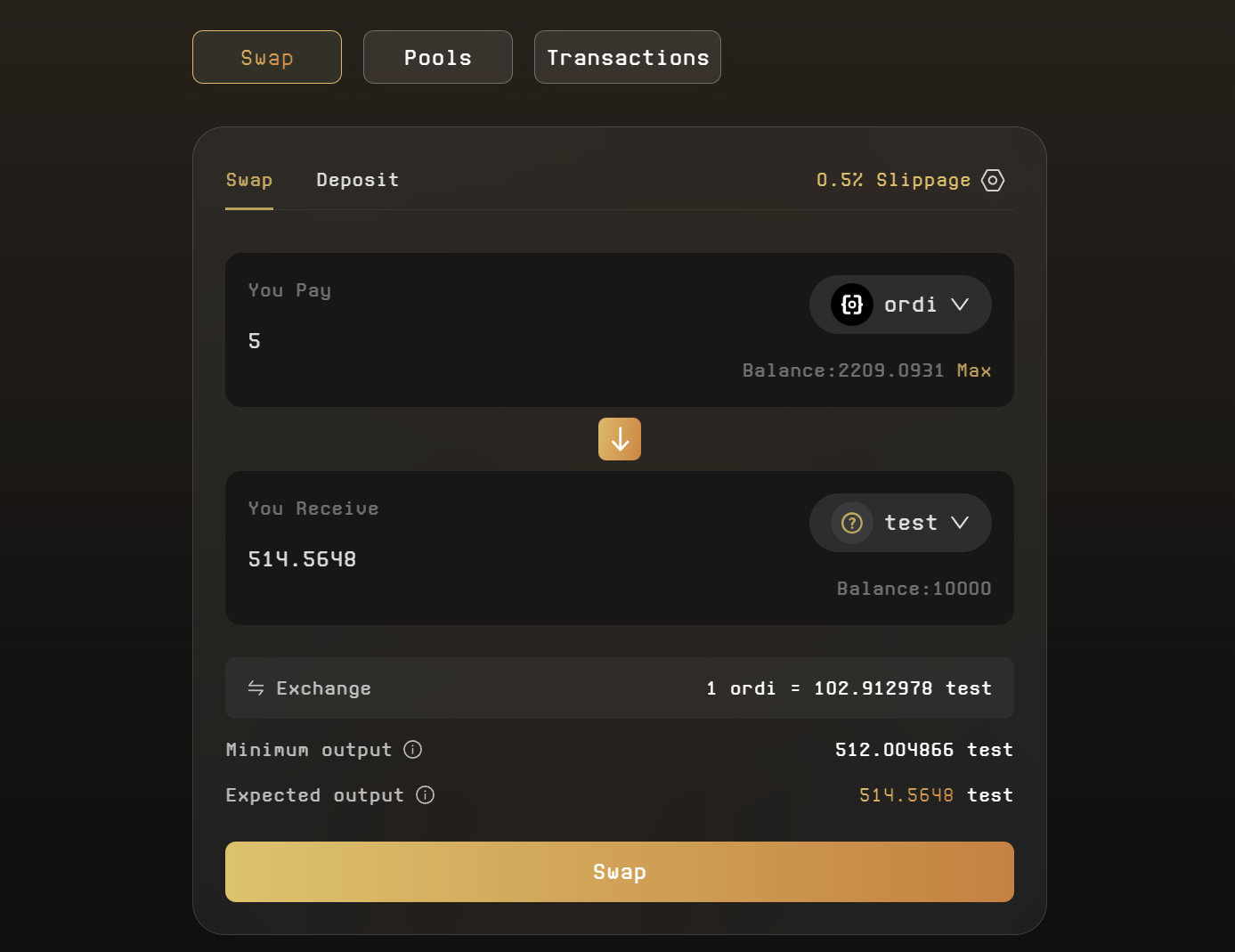

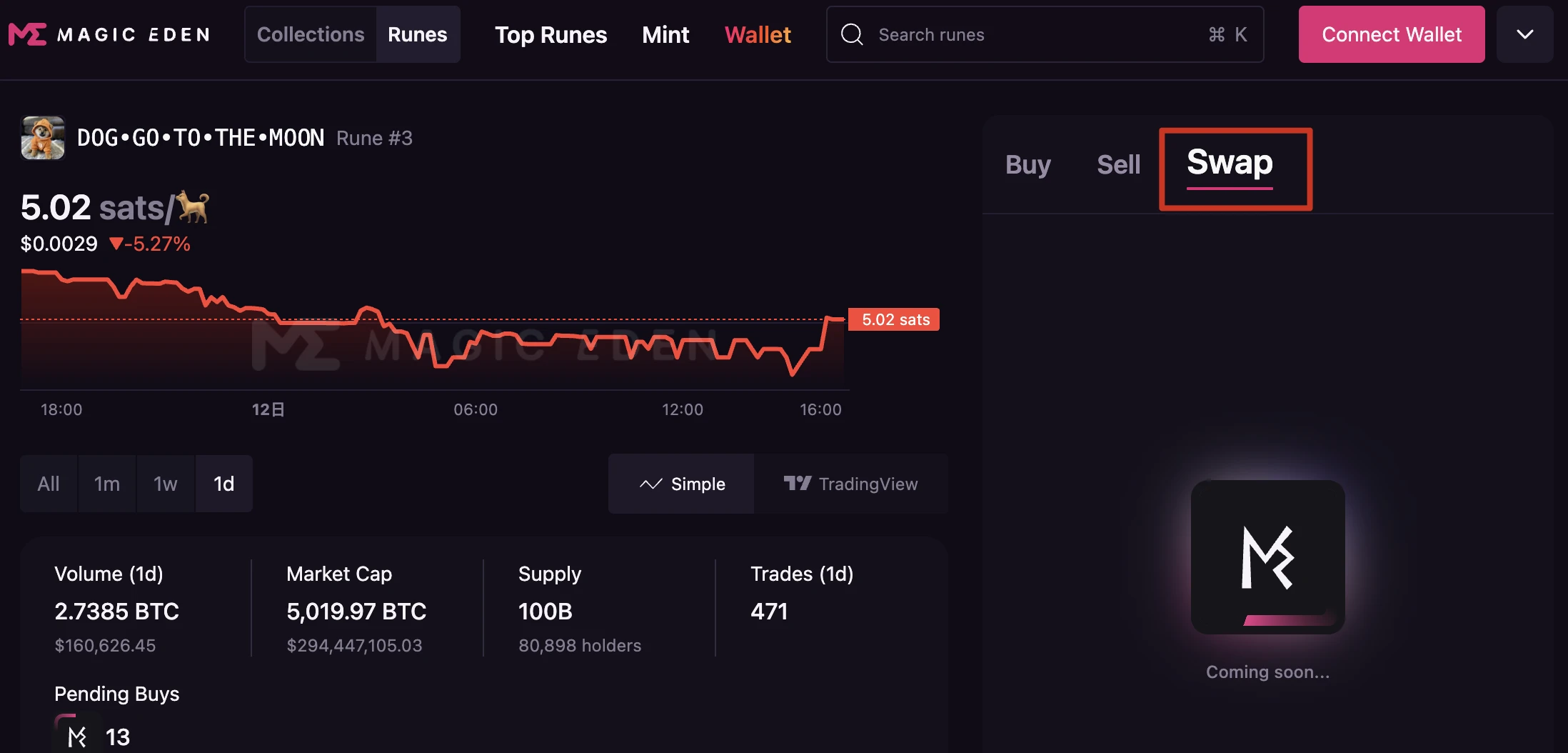

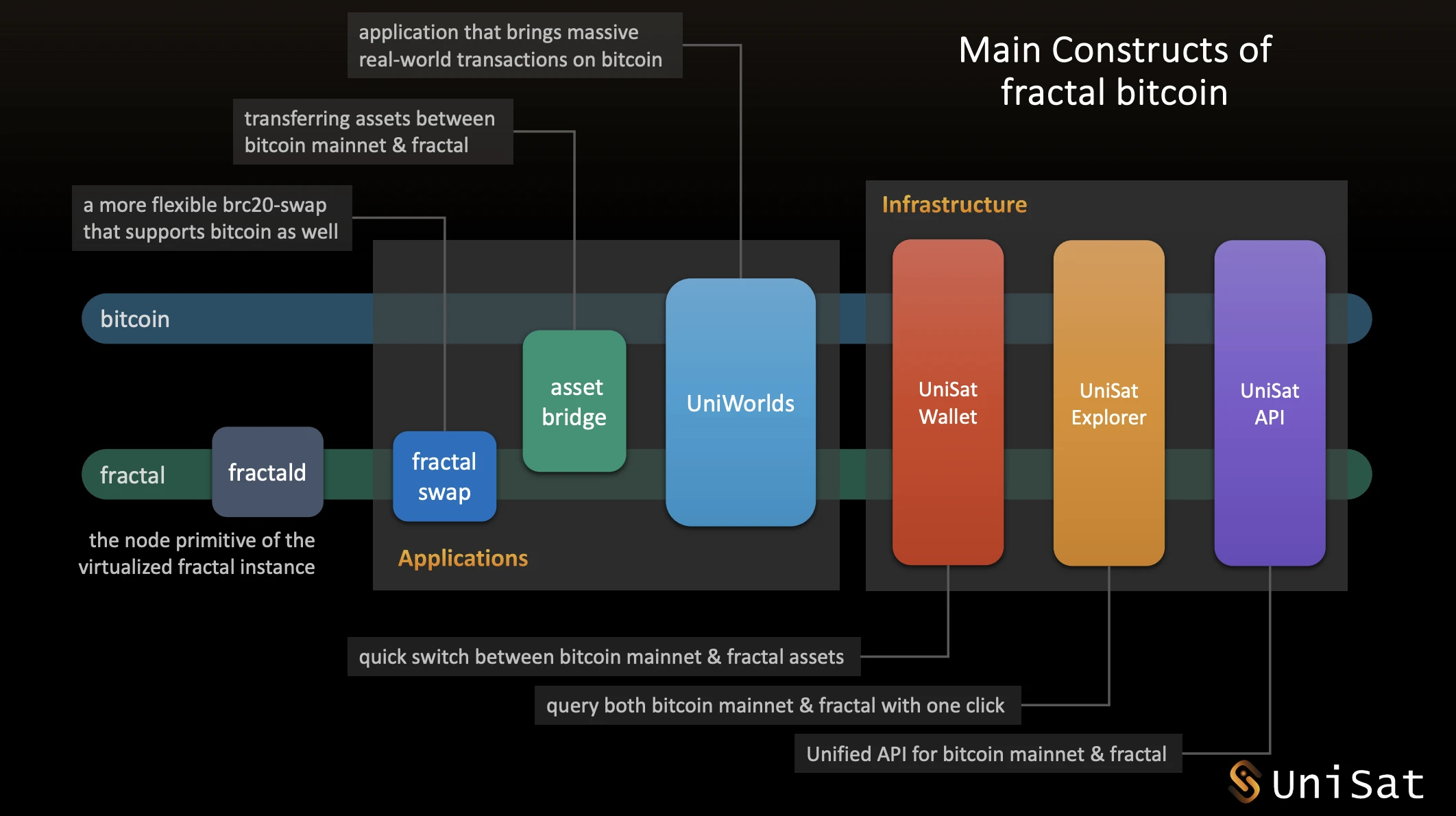

資產發行端創新:unisat 和 magic eden 兩大 DEX 即將上线

https://docs.unisat.io/knowledge-base/brc20-swap-introduction

https://magiceden.io/runes/DOG%E2%80%A2GO%E2%80%A2TO%E2%80%A2THE%E2%80%A2MOON

●Unisat的 brc 20 swap 將在 9 月上线,也通過將 Runes 映射成 brc 20 支持 Renes,後續可以通過添加流動性池方法發行和交易代幣,不需要再通過拉高 gas mint 代幣,或像交易 NFT 一樣一張張交易代幣銘文,能夠實現批量交易。

● Magic eden 的 runes dex 也將在今年Q4上线。

完全 BTC 原生的點對池借貸穩定幣協議將上线

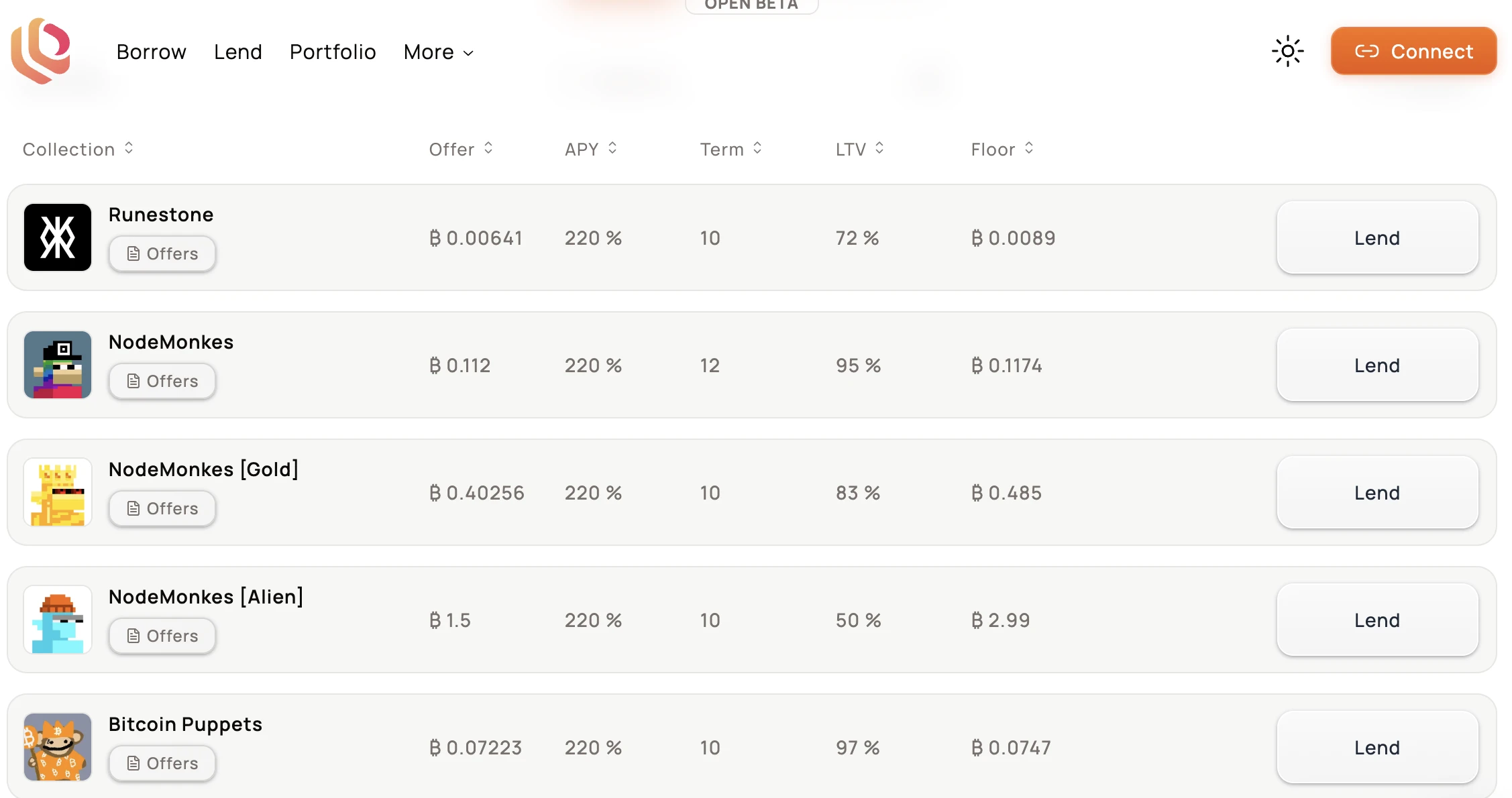

Liquidium 是一個完全構建在比特幣主網上,通過前文提到的部分籤名比特幣交易(PSBT)和謹慎日志合約 DLC 實現的借貸,具體來說:

● 放貸人填寫 offer,包括 LTV 即債務數量/ 抵押品的比率、利息、地板價等指標,並存入比特幣。

● 借款人根據平臺上的 offer 選擇放貸人並存入 NFT 或 Runes 資產。

它於 2023 年 10 月上线,上线不到一年獲得了 2227 個 BTC 的交易量,說明比特幣主網資產的 BTCFI 借貸需求存在。

https://dune.com/shudufhadzo/liquidium

核心的問題在於:

1. 資金利用效率低: 如果一直沒有借款人主動接 offer,放貸人的比特幣就闲置了,每次撤單掛單也需要費用,換言之,它不具備訂單匹配功能,存在發現的過程。

2. 點對點式清算: 這裏的清算人有且只有借貸雙方,不能讓其他人參與。

● 一旦 NFT 或者 RUNES 下跌至 LTV 下的借款值以下,貸款人不會還款了,那么提供 offer 的人只能夠拿到 nft 或者符文,他們 相當於承受了下跌的風險。

● 從另一個角度來說,只要借款人的 NFT 或者 RUNES 下跌, TA 要么馬上還款,要么失去了這個 NFT 或者 RUNES, 這對借款人也是很不公平的。

● 為了防止借款人不還款,借貸日(Term)只能限制在十多天,APY 非常高。

https://liquidium.fi/

或許這就是為什么 AAVE 的前身 Ethlend 難以持續發展,點對點的借貸實在是太難實現持續規模化了。

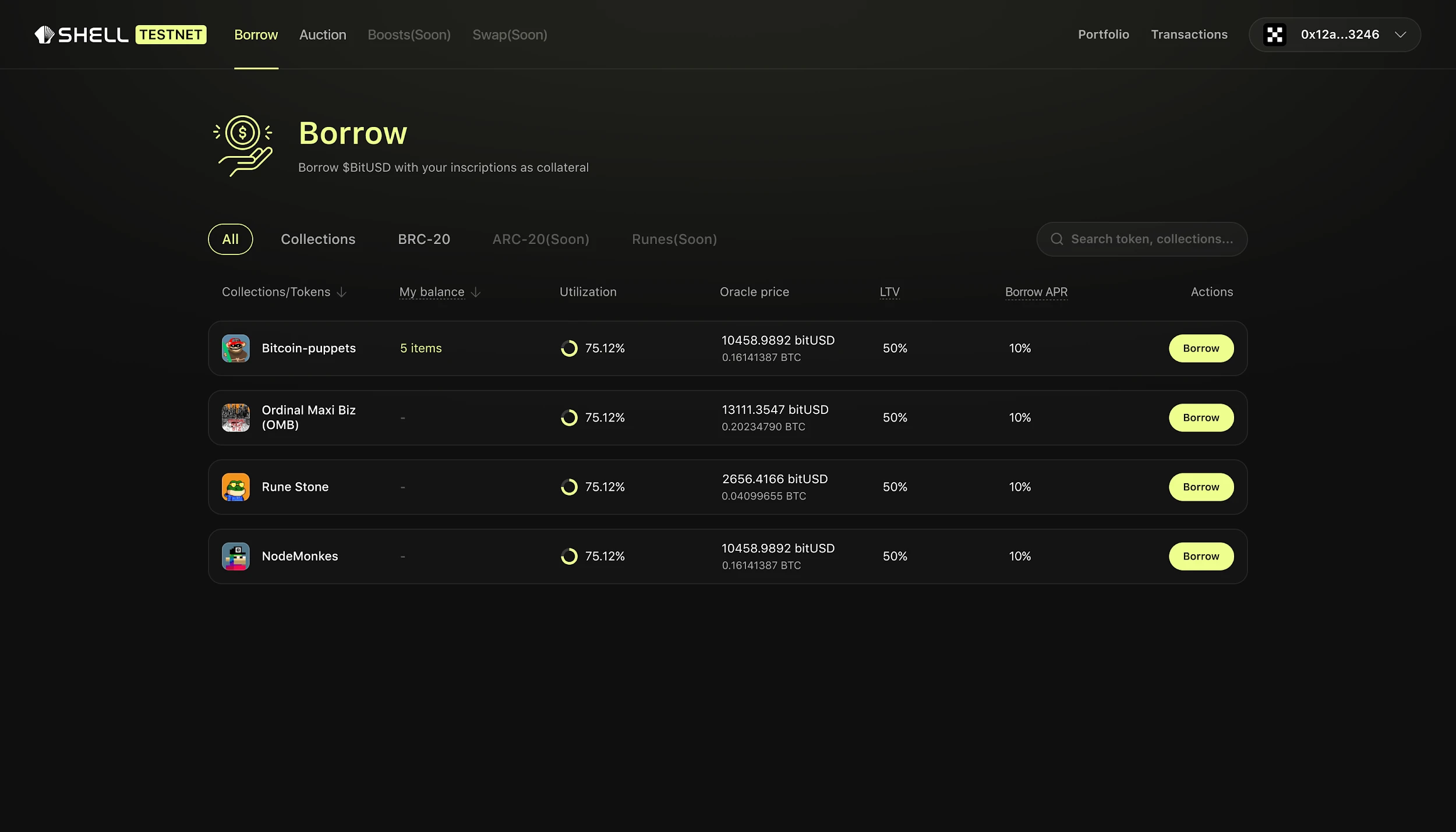

Shell Finance 利用合成穩定幣$bitUSD 最大程度在借貸和清算場景匯聚了流動性,實現了比特幣版本的點對池借貸,通過$bitUSD 借款還款的正向飛輪,有望在未來實現較強的規模效應。

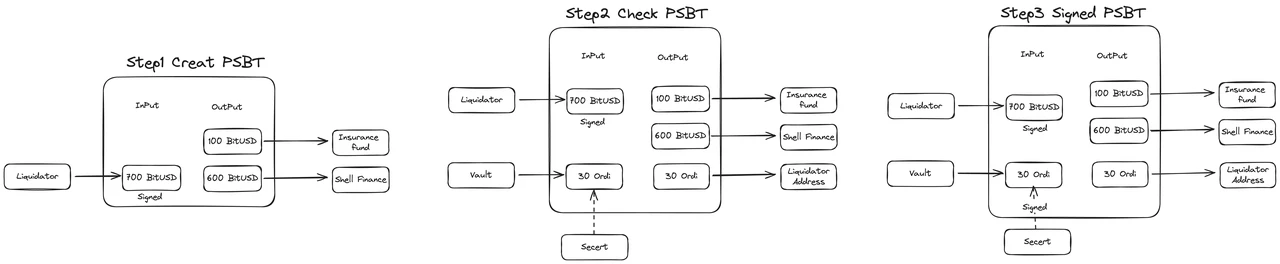

在清算和構建交易的過程中同樣使用了謹慎合約 DLC 和部分籤名 PSBT,實現借貸抵押物和資金的無需托管與去中心化清算,具體來說:

● 借款人可以在平臺內質押 Ordinals NFT、BRC-20 和 Runes 資產等(未來還會支持其他比特幣一層上的資產如 Arch network 發的資產和 RGB++ 映射的資產),借入合成資產 $bitUSD。

● 在 unisat 和 magic eden 的 swap 中構建 BTC/BitUSD 交易對流動性池,借款人可以將合成資產 $bitUSD 兌換成 BTC,LP 在借款人的兌換中可以獲取手續費收益。

● 在還款時,借款人需要把 BitUSD 還給協議,此時又有了將 BTC 兌換給 BitUSD 的需求。

https://shellfinance.gitbook.io/shell

●在清算時,同樣是針對 BitUSD 進行清算,任何人都可以參與待清算倉位的清算。當一個金庫被清算時,清算人需要支付債務並取回對應的抵押資產,抵押資產與市場淨值之間的價差就是清算人的收益。以一筆抵押品為 30 枚 $ORDI ,借出資產為 600 $BitUSD 的借貸為例,其倉位清算主要依循過程如下:

1. 當價格下降到 28.5 USD 以下,LTV 低於 80% 。因此,倉位達到清算线,倉位开啓清算狀態;

2. 對於當前抵押資產價值 855 USD,將开啓周期為 48 小時的荷蘭拍式倉位拍賣。競拍者需要提供 $BitUSD 用於獲取該待清算資產,起拍價格為 855 BitUSD,終止價格為 600 BitUSD,拍賣價格隨時間线性遞減。

3. 清算人通過荷蘭拍進行清算時,清算人輸入通過拍賣定價的 700 BitUSD,Shell Finance 扣除需要償還的 600 BitUSD 債務後剩余的 100 BitUSD 將會納入保險基金。

4. Shell Finance 檢查完清算人的交易信息後,將抵押物資產添加進 PSBT 中,清算人可以獲得金庫中的 30 Ordi 的抵押物

5. Shell Finance 出發預言機揭曉“Secert 祕密值”,該祕密值可以將參與者(貸款人與協議人)的籤名補全,從而執行將抵押物從金庫中轉移至清算人地址的操作,價格預言機將自動關閉對應的 DLC 進程

https://shellfinance.gitbook.io/shell

同時我們可以發現,Shell finance 能夠進行批量的借款,其 APY 也只有 10% ,能夠支持更為長期的借款。

在前文我們提到了,Shell finance 還在通過 MuSig 2 做比特幣的 LST,將 LST 資產作為一種新的抵押物,再將 BitUSD 給質押者,這就又擴大了 BitUSD 的應用飛輪,提高了項目上限。

一批基於 UTXO 的 BTCFI 拓展方案上线

比特幣社區普遍認為 EVM 系的 BTC Layer 2 創新性和上限很低,但是想要探索更復雜的 BTCFI,就需要更強的比特幣合約,不少比特幣开發者推出了原生、基於 UTXO 而拓展方案,根據 UTXO 模型創新 BTCFI 模式,

我們根據這些拓展方案是否在比特幣主網結算分類,

● 如果在比特幣主網結算,就可以復用主網的流動性,無需跨鏈就可以直接兼容 Runes 等資產。

● 如果不在比特幣主網結算就需要跨鏈充值資產。

比特幣主網結算的 BTCFI 拓展方案

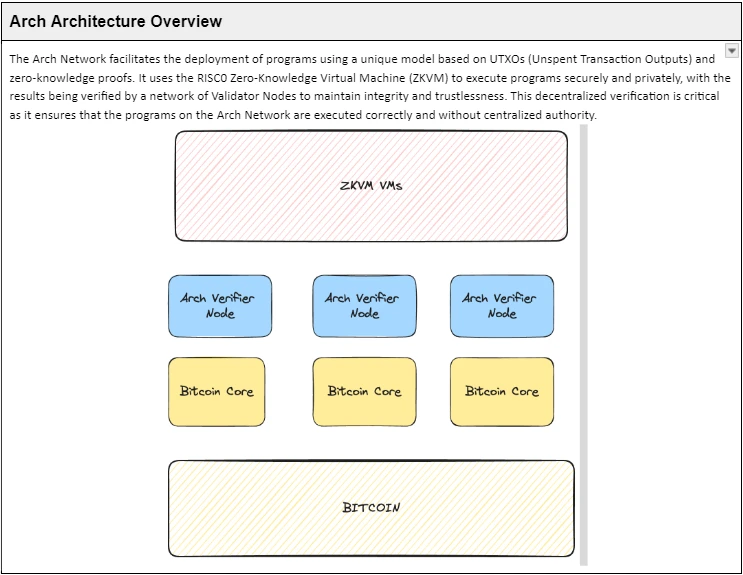

Arch Network:以擴充計算能力為核心,鏈外 ZKVM 構建智能合約網絡

Arch 利用了去中心化的驗證者節點網絡和一個比特幣主網外的,專門構建圖靈完備的零知識虛擬機(zkVM),能與比特幣主網集成, 這使其能與比特幣主網共享流動性,兼容索引器就可以集成 Runes 等資產協議:

● ZKVM: 每次智能合約執行後,Arch zkVM 會生成 ZK 證明,這些證明用於驗證合約的正確性和狀態變化

● 去中心化網絡: 生成的 ZK 證明隨後由 Arch 的去中心化驗證者節點網絡進行驗證。該網絡在維護平臺的完整性和安全性方面起着至關重要的作用。通過依賴去中心化架構,Arch 致力於確保驗證過程不僅安全,而且能夠抗審查和中心點故障。

● 與比特幣 Layer 1 集成: 一旦 ZK 證明得到驗證,驗證者網絡就可以對未籤名交易進行籤名。這些交易,包括由應用程序邏輯決定的狀態更新和資產轉移,最終都會傳回比特幣。最後這一步完成執行過程,所有交易和狀態更新都直接在比特幣區塊鏈上最終確定。

● UTXO 模型: Arch 的狀態和資產被封裝在 UTXO 中,通過單次使用的概念進行狀態轉換。智能合約的狀態數據被記錄為 state UTXOs,而原數據資產被記錄為 Asset UTXOs。Arch 確保每個 UTXO 只能被花費一次,從而提供安全的狀態管理

● 希望與比特幣主網資產兼容的 DeFi 應用程序(如借貸和去中心化交易所)可以在 Arch 上構建的。

https://arch-network.gitbook.io/arch-documentation/fundamentals/getting-started

AVM:面向索引器編程實現 BTCFI 代表

AVM 通過引入一個自帶索引器、沙盒解析器(指令集),全球 Database(數據庫)的沙盒環境,為 Atomicals 提供了一個能夠處理智能合約和 dApp 的高級執行環境,配備用於增強性能的自定義指令集,同時可以降低 Gas 費,優化狀態轉換功能以增加並行處理能力,從而提高吞吐量和可擴展性。同時,AVM 實現了互操作性和跨鏈通信。

● 沙盒運行環境,整個模擬機處於一個受控的隔離環境中,使得沙盒中的執行和之外的執行互不幹擾;

● 狀態哈希,可以讓參與者驗證其索引器的狀態是否正確同步,防止了狀態不一致潛在的攻擊性。

AVM 讓 Atomicals 協議能夠執行各種 BTCFI 任務,不僅僅是之前簡單的代幣發行機制。

基於 UTXO 綁定但不在比特幣主網結算的 BTCFI 拓展方案

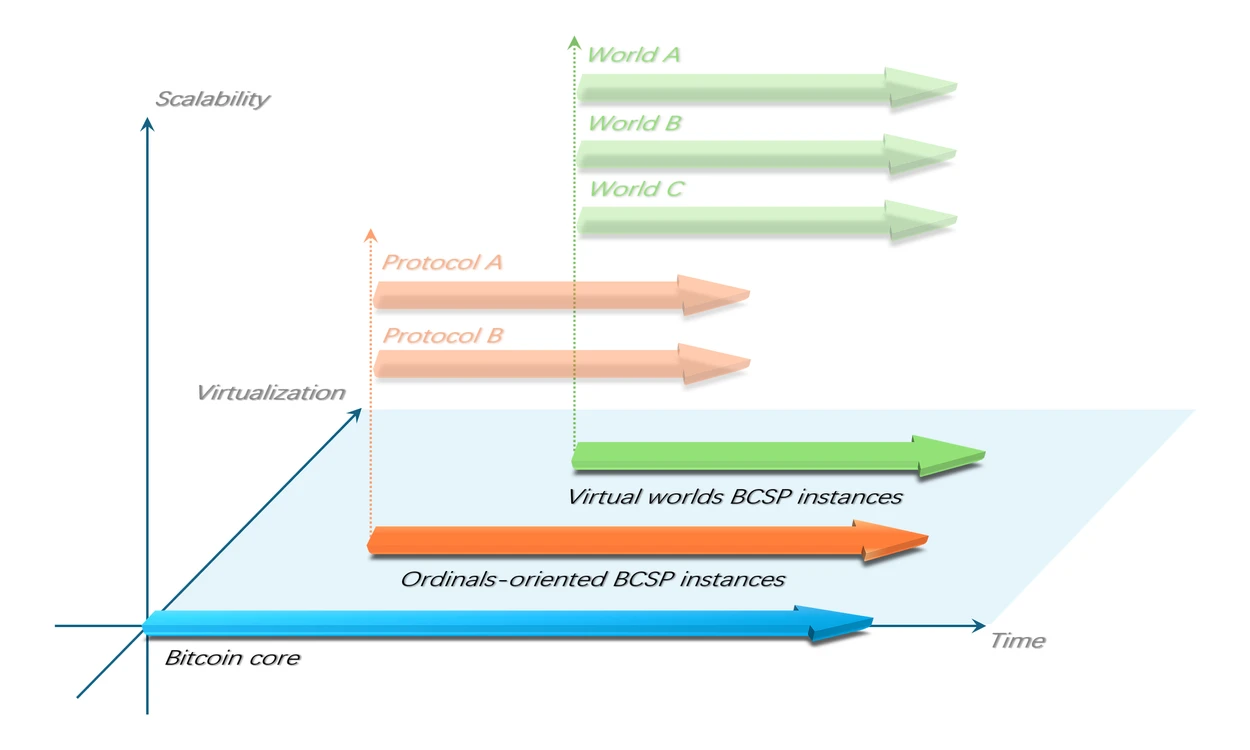

Fractal Bitcoin:利用現有比特幣架構,平行拓展 BTCFI 系統

https://fractal-bitcoin.notion.site/Fractal-Bitcoin-Public-b71cbe607b8443ff86701d41cccc2958

Fractal Bitcoin 是一種自我復制的拓展方法,通過將整個 Bitcoin Core 封裝到一個名為比特幣核心軟件包(BCSP)的可部署和可運行的區塊鏈軟件包中,可以獨立運行一個或多個 BCSP 實例,並通過遞歸錨定方式與比特幣主網關聯。

Fractal Fractal 30 秒出一個塊,從這個角度說可以比 10 分鐘出一個塊的比特幣主網快 20 倍,無差別地支持和兼容主鏈上的所有協議(如 Ordinals 和 brc-20),和主鏈以不同的物理結算速率同步運行,主網礦工每 90 秒可以挖一個 Fractal 區塊。與此同時,fractal 保留有可選的在主網上通過銘文結算和錨定的能力。

● Fractal 一方面與主鏈共識相對一致,容易在協議層面互通。

● 另一方面得以擺脫主鏈物理約束和歷史包袱,移除了一些歷史上曾經存在但已經不再有現實意義的代碼,在保留完整共識的前提下,精簡了系統的實現,得到了一個更加簡潔輕量的實現。

● 會比 BTC 主網更快實施 OP_CAT 等操作碼提案,與比特幣升級的基本路徑一致,但升級速度更快,未來可以通過腳本實現銘文的 BTCFI 合約。

https://fractal-bitcoin.notion.site/Fractal-Bitcoin-Public-b71cbe607b8443ff86701d41cccc2958

挖礦激勵模型

Fractal 的代幣 50% 由挖礦產出, 15% 分配給生態項目, 5% 分配給投資者, 20% 分配給顧問與核心貢獻者, 10% 用於建立合作關系和流動性,可見其經濟模型與礦工緊密相關。

Fractal 創新性的採用了一種名為"節奏挖礦"的挖礦方式,具體來說 2/3 的區塊由自由挖礦產出,而 1/3 的區塊由聯合挖礦挖出,ASIC 礦工和礦池可以用已有的礦機挖比特幣主網的同時挖 Fractal,即通過 Fractal Bitcoin 收益來激勵礦工,同時利用其算力貢獻保護網絡免受潛在的 51% 攻擊。

生態進展

Fractal Bitcoin 主網會在 9 月 9 日上线,生態中已經有多個 NFT 項目如 Fractal Punks、honzomomo、Nodino、FractalStone、Fractal Puppets、MEBS,資產發行平臺 satspump.fun,AMM pizzaswap,鏈遊基礎設施 UniWorlds,NFT 生成平臺 InfinityAI 等項目。

Fractal Bitcoin 會在主網上线時直接激活 OP_CAT。OP_CAT 與 Fractal 的高容量相結合,將使復雜的比特幣應用得以實現。

資產遷移方面,BTC 和其他主網資產也可以作為 brc-20 封裝資產存在於 Fractal Bitcoin 上。

https://unisat-wallet.medium.com/2024-07-unisat-swap-product-important-update-e974084074a1

總的來說,相對於比特幣主網着重於高價值的資產,Fractal Bitcoin 着重於次重要資產的儲存地,為資產創新和應用創新提供土壤,但 Fractal Bitcoin 是否能夠出現藍籌資產和優質應用尚待觀察。

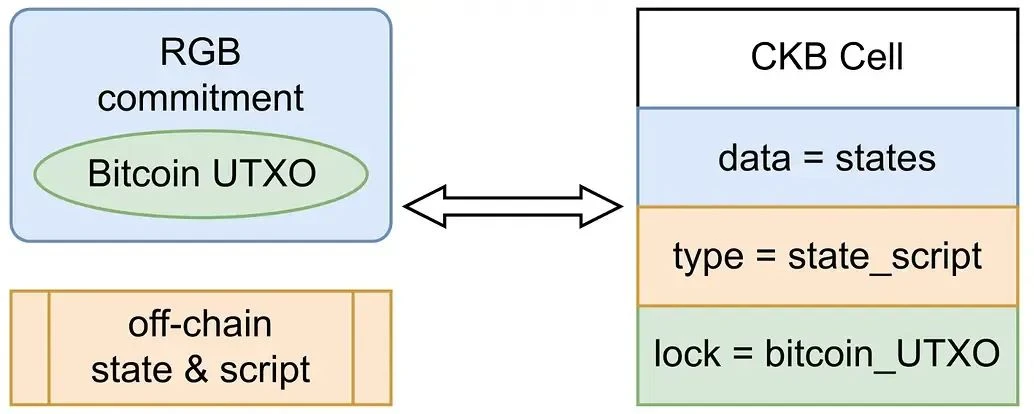

RGB++:發展 UTXO 模型獨有 BTCFI

RGB++ 利用圖靈完備的 UTXO 鏈(例如 CKB 或其他鏈)作為影子鏈來處理鏈下數據和智能合約,進一步提升了比特幣的可編程性。

影子鏈的 UTXO 和比特幣的 UTXO 同構綁定,確保狀態和資產在兩條鏈之間的一致性,保證安全性。因此 RGB++ 可以支持 Runes 等比特幣主網的資產,RGB++ 的資產也可以直接映射到比特幣主網上,並擴展到所有圖靈完備的 UTXO 鏈。

https://github.com/ckb-cell/RGBPlusPlus-design/blob/main/docs/light-paper-en.md

RGB++充分發揮了 UTXO 模型的優勢,能夠實現很多獨特的 BTCFI 功能:

● 通過 UTXO 同構綁定實現無橋跨鏈 Leap: RGB++上的資產可以在比特幣主網到L2或L2之間來回跳轉,這種方式可以不需要依賴於傳統跨鏈橋的 Lock-Mint 範式,可以規避傳統跨鏈橋的很多風險,在跨鏈響應速度以及流動性聚合上也有很大優勢,可以為 Defi 生態帶來很大便利。

● UTXO 交易模型非常適合 Intent 驅動的交易場景: 只要把一筆交易中想要的輸入和輸出信息籤名提交上鏈驗證即可完成,如 UTXO 輸入以及一個承接 資產購买的輸出,來為資產交易出價,中間的交易細節都不用管。

● UTXOSwap 已經上线主網: 實際體驗跟 Uniswap 幾乎沒有任何區別。UTXOSwap 把每一筆交易分成了兩步,第一步是用戶把其意圖提交上鏈,第二步由 Aggregator 去聚合所有人的意圖,合並後發起一筆交易和流動性池做交互。

● UTXO 有合約腳本嵌套的機制,只需要操作一次,就可以連續生成一系列交易,簡化用戶的交戶流程: 上一筆交易的輸出結果,可以直接作為下一筆交易的輸入參數,因此可以快速生成一批首尾彼此銜接的交易指令。

總結:BTC 已進入主流市場,未來價格狂飆上升終將拉動 BTCFI 的發展

盡管當前我們可能會因為當前銘文市場的蕭條和比特幣的下跌對 BTCFI 感到悲觀,但是需要記住:與其他生態區別最大的是,比特幣未來將持續上漲並將持續吸引新的散戶是毋庸置疑的,比特幣成為今年美國大選中的高頻詞,美國未來會將比特幣作為聯邦儲備、俄羅斯挖礦合法化,當前主流社會正在積極擁抱比特幣,納什維爾的比特幣大會中帶着娃的媽媽和每一個 Uber 司機都已經或准備成為比特幣持有者,將其作為避險資產。

當比特幣突破新高,比特幣生態的各種以比特幣計價的資產也會水漲船高,自然也會激發 BTCFI 的市場使用需求,比如抵押資產借出資金,從而購买更多新資產;比如試圖拿去 staking 生息。

另外還有一個容易被忽視的事實:

在上兩個周期中,以太坊資產如 ICO 和 NFT 是強勢文化,新入場的加密用戶可能是看到明星發 NFT 入圈的,往往會選擇使用 metamask 等以太坊錢包,也習慣購买以太坊用於空投,meme 等交互,闲置的以太坊用於參與 Defi。

在這個周期,比特幣成為了強勢文化,用戶可能是因為看到美國大選中的比特幣元素入圈的,後續也可能是比特幣持續突破新高下入圈的,往往會先選擇使用 Unisat 等比特幣錢包,並習慣購买比特幣,他們闲置的 BTC 也可能拿去參與 BTCFI。

總有人覺得比特幣應該回到數字黃金的敘事,但是在 Taproot 升級和 ordinals 協議問世後,新入場的散戶和對比特幣新用例感興趣的比特幣 OG 成為了一股強大的新力量,他們將站在 BTCFI 創新的前沿,不斷吸引新的比特幣持有者,教育其他比特幣的大戶和礦工。

關於 HTX Ventures

這篇文章撰寫於 HTX Ventures 旗下的研究院團隊。HTX Ventures 是火幣 HTX 的全球投資部門,集投資、孵化和研究於一體,識別全球最優秀和最聰明的團隊。作為行業先驅,HTX Ventures 擁有超過 11 年的區塊鏈建設經驗,擅長識別該領域內的前沿技術和新興商業模式。為了在區塊鏈生態系統內推動增長,我們為項目提供全面支持,包括融資、資源和战略建議。

HTX Ventures 目前支持超過 300 個項目,涵蓋多個區塊鏈領域,部分高質量項目已經在火幣 HTX 交易。此外,作為最活躍的 FOF 基金之一,HTX Ventures 投資於全球 30 家頂級基金, 並與 Polychain、Dragonfly、Bankless、Gitcoin、Figment、Nomad、Animoca 和 Hack VC 等全球頂級區塊鏈基金合作,共同打造區塊鏈生態系統。 訪問我們 。

如需投資和合作,請隨時聯系 VC@htx-inc.com

免責聲明

1. HTX Ventures 與本報告中所涉及的專案或其他第三方不存在任何影響報告客觀性、獨立性、公正性的關聯關系。

2. 本報告所引用的資料及數據均來自合規管道,資料及數據的出處皆被 HTX Ventures 認為可靠,且已對其真實性、准確性及完整性進行了必要的核查,但 HTX Ventures 不對其真實性、准確性或完整性做出任何保證。

3. 報告的內容僅供參考,報告中的結論和觀點不構成相關數字資產的任何投資建議。 HTX Ventures 不對因使用本報告內容而導致的損失承擔任何責任,除非法律法規有明確規定。 讀者不應僅依據本報告作出投資決策,也不應依據本報告喪失獨立判斷的能力。

4. 本報告所載資料、意見及推測僅反映研究人員於定稿本報告當日的判斷,未來基於行業變化和數據資訊的更新,存在觀點與判斷更新的可能性。

5. 本報告版權僅為 HTX Ventures 所有,如需引用本報告內容,請注明出處。 如需大幅引用請事先告知,並在允許的範圍內使用。 在任何情況下不得對本 報告進行任何有悖原意的引用、刪節和修改。

參考文獻

https://www.btcstudy.org/2023/04/18/interesting-bitcoin-scripts-and-its-use-cases-part-1-introduction/#note6

https://www.btcstudy.org/2023/04/19/interesting-bitcoin-scripts-and-its-use-cases-part-2-multisig/#%E5%A4%9A%E7%AD%BE%E5%90%8D%E8%84%9A%E6%9C%AC%E7%A4%BA%E4%BE%8B

https://www.btcstudy.org/2023/04/21/interesting-bitcoin-scripts-and-its-use-cases-part-3-time-locks/

https://www.btcstudy.org/2022/09/07/on-the-programmability-of-bitcoin-protocol/#%EF%BC%88%E4%B8%89%EF%BC%89%E6%AF%94%E7%89%B9%E5%B8%81%E5%8E%9F%E7%94%9F%E7%9A%84%E5%90%88%E7%BA%A6%E5%BC%8F%E5%8D%8F%E8%AE%AE%E7%9A%84%E7%89%B9%E7%82%B9

https://learnmeabitcoin.com/technical/script/

https://dergigi.com/2022/06/27/the-words-we-use-in-bitcoin/

https://medium.com/summa-technology/bitcoins-time-locks-27e0c362d 7 a 1

https://mp.weixin.qq.com/s/SyZgWBBq1 dPkQx 8 HOAh 60 w

https://arch-network.gitbook.io/arch-documentation/fundamentals/getting-started

https://learnblockchain.cn/article/8692

https://shellfinance.gitbook.io/shell

https://www.btcstudy.org/2022/08/15/what-are-partially-signed-bitcoin-transactions-psbts/

https://learnblockchain.cn/article/8754

https://multicoin.capital/2024/05/09/the-dawn-of-bitcoin-programmability/

https://www.theblockbeats.info/news/35385

https://foresightnews.pro/article/detail/61617

https://learnblockchain.cn/article/8094

https://www.panewslab.com/zh/articledetails/n3 6 m 8 a 636 d 3 w.html

https://blog.csdn.net/mutourend/article/details/135589245

https://liquidium.fi/

https://foresightnews.pro/article/detail/39035

https://blog.csdn.net/dokyer/article/details/137135135

https://fractal-bitcoin.notion.site/2024-03-Fractal-Bitcoin-FAQ-CN-2faefea58cd04885a376920fce92e632? pvs= 25

https://www.panewslab.com/zh/articledetails/iv4 jgb 5 c.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

下周必關注|對等關稅將於4月9日生效;3月CPI數據即將公布(4.7-4.13)

下周重點預告 4 月 9 日 白宮高級官員:基准關稅稅率將於 4 月 5 日凌晨生效,對等關稅將於...

HashWhale BTC礦業周報 | 新關稅政策衝擊比特幣市場,礦工利潤空間受擠壓(3.29-4.04)

1、比特幣市場 在 2025 年 3 月 29 日至 4 月 4 日期間,比特幣具體走勢如下: 3...

東方HashKey Chain ,西方Base:合規趨勢下的TradFi之战

2025 年 1 月 Coinbase 和 EY-Parthenon 對 352 名機構決策者進行...

星球日報

文章數量

8830粉絲數

0

評論