當我們在談論經濟模型時,我們在談論什么

從比特幣關機價聊起

近期,隨着 Mt. Gox 开始賠付比特幣與德國政府頻繁出售比特幣,比特幣價格一度跌破 5.4 萬美元(現在已經漲回 6 萬美元上方),觸及部分比特幣礦機「關機價」。

據調查機構顯示,若比特幣來到 5.4 萬,只有效率超過 23 W/T 的 ASIC 礦機才能夠盈利,僅有 5 個型號的礦機可苦苦支撐。這意味着,如果比特幣價格跌破關機價,一些抗風險能力體量較小的礦工就會謀求退出止損。當這些礦工退出時,往往會拋售比特幣換取現金,同時降價售賣礦機,引發比特幣價格進一步下跌,這個現象即為礦工投降(Miner Capitulation)。

所謂關機價其實就是比特幣礦機挖礦的成本價,那么這個成本價是如何計算出來的呢?為了回答這個問題,我們必須要先了解比特幣的經濟模型和 PoW 機制。

比特幣預先編程了 2100 萬的總供應量,大約每 10 分鐘开採一個區塊,獎勵礦工若幹個比特幣。獎勵的數量在比特幣开始時是每個區塊 50 比特幣,然後每 21 萬塊(大約每四年)獎勵會減半,最近的減半事件是在 2024 年 4 月 23 日發生的,減半時區塊高度為 84 萬,獎勵降到每個區塊 3.125 比特幣。除了區塊獎勵外,礦工還會收取打包交易的手續費,每筆交易的手續費一般在 0.0001 ~ 0.0005 比特幣之間。手續費由市場調節,使用比特幣轉账的用戶越多,礦工就會越忙,如果交易手續費設置的過低,交易就會被礦工忽略。

當比特幣網絡中發生交易時,這些交易會被放入內存池(mempool)中。然後,礦工從內存池中選擇一組交易,嘗試組成一個新的區塊。要做到這一點,礦工需要找出隨機數中的某個特定數值,並將這個特定數值與區塊數據結合起來,生成一個滿足網絡難度目標的哈希值,這個過程就是“挖礦”,誰先計算出符合條件的哈希值,誰就獲得了記账權,也就是挖礦成功。難度目標是一個動態值,每 2016 個區塊(大約每兩周)調整一次,從而讓比特幣的平均出塊時間維持在 10 分鐘左右。因此全網算力越大,難度目標就會越大。

上面提到的算力就是比特幣礦機挖礦的能力,也就是每秒能做多少次哈希碰撞,目前算力的單位一般採用 TH/s,即每秒 10 ^ 12 次哈希,全網算力大約 630 EH/s,即每秒 6.310 ^ 20 次哈希,因此每 T 算力每天理論能挖到 810 ^(-7) 個比特幣。對於礦工來說,支出除了礦機購买、礦場運營管理費用外,其他主要就是挖礦的電費,以螞蟻 S 19 pro 礦機為例,額定算力 110 T,額定功耗 3250 W,可以推算出每 T 算力每天耗電為 0.709 kW,不同國家地區電費差異巨大,按照 0.055 u/kw 計算,一個比特幣成本在 5 萬美元左右。下圖是 F 2 Pool 的比特幣挖礦數據,跟筆者的估算基本一致。

以上的前提都建立在全網算力在 630 EH/s 的情況下,一旦出現「礦工投降」,全網算力就會下降,开採一個比特幣的成本也會隨之下降。同樣的,如果比特幣價格升高,礦工有利可圖,全網算力就會上升,开採一個比特幣的成本也會隨之上升。

因此比特幣的「關機價」其實也是市場調節和礦工博弈的結果,而這一切都建立在比特幣簡潔而有效的經濟模型之上。

PoS 下的經濟模型

在以比特幣為代表的 PoW 公鏈的經濟模型中,礦工是最重要的參與者,但是在 PoS 的公鏈(例如以太坊和 Solana)中,並沒有礦工的角色,那么他們的經濟模型又是什么樣的呢。

首先我們要知道,PoS 機制與 PoW 機制最大的不同是,在 PoS 下,參與共識出塊的節點是有准入機制的,通常該機制由質押(Staking)來實現。在該機制中,節點需質押一定數量的平臺代幣,才有資格參與網絡共識;同時,平臺會向這些節點發放平臺代幣作為區塊獎勵,激勵它們為網絡穩定性做出貢獻。在 PoS 下,通過質押參與網絡共識的節點一般稱之為驗證者(Validator)。

其次,如果平臺代幣是無限增發的(例如以太坊和 Solana),還需要考慮平臺代幣的通脹問題。平臺代幣的增發通常由驗證者區塊獎勵實現,銷毀一般是以交易費的形式進行流動性回收,如收回到項目方國庫、協議內燃燒掉等方式。增發與回收需要達到平衡,允許部分時間內通脹或通縮,但是不能長期通脹或通縮,以維護經濟穩定。

最後,還有平臺代幣的功能,不同於比特幣只能作為交易手續費,PoS 的平臺代幣由於存在質押的區塊獎勵,具備生息功能,因此部分平臺還會有委托質押的設計,可以降低市場上平臺代幣的流通量,也是維護經濟穩定。我們常說的流動性質押,通常就是第三方協議基於委托質押設計的,APR 來自於質押的區塊獎勵(和 MEV)。

以太坊

以太坊網絡初始供應量為 7200 萬,其中 6000 萬於 2014 年 7 月和 8 月舉行的衆籌活動中分配給了購买 ETH 的人們(平均售價約為每枚 0.3 美元),剩余 1200 萬 於 2015 年網絡啓動時一半分給了 83 位早期對協議做出貢獻的人,另一半則留給了以太坊基金會。當前以太坊網絡的總供應量約為 1.2 億。

2022 年 9 月,以太坊由 PoW 轉為 PoS(The Merge),啓動了信標鏈。以太坊網絡的通脹設計以此為界,分為兩個階段:在以太坊轉為 PoS 前,每年增發約 484 萬 ETH,通脹率約 4% ;在以太坊轉為 PoS 後,每年增發約 301 萬 ETH,通脹率約 2.5% 。實際上,自以太坊轉為 POS 以來,由於 EIP-1559 約定每筆交易會燃燒一部分 ETH 作為網絡的基礎費用,因此大部分時間 ETH 是通縮,平均通縮率為 1.4% 。

在以太坊網絡中,如果一個節點想要成為信標鏈的驗證者,需要質押 32 個 ETH,超過 32 個 ETH 不會增加該驗證者在網絡上的權重。信標鏈中每個時段(epoch)有 32 個時隙(slot),每個時隙大概 12 秒,會產生一個區塊。以太坊以時段發放獎勵,其數額是從基礎獎勵計算的,基礎獎勵代表了在每個時段的最佳條件下每個驗證者的平均獎勵,其中區塊的提議者可以拿走 1/8 的基礎獎勵,其他獎勵會分給投票者(前提是作出與大多數其他驗證者一致的投票)和同步委員會的參與者,獎勵分配跟驗證者的有效余額以及活躍驗證者的總數有關。關於驗證者獎勵的詳情,讀者可以自行去了解以太坊的 Gaper 共識,這也是以太坊協議最復雜的設計之一。

由於以太坊質押至少需要 32 個 ETH,不支持將 ETH 委托給其他驗證者質押,並且提出質押的 ETH 還有 27 個小時的解鎖期。這些規則對質押者來說是存在一定阻礙,因此,為了給用戶提供更便於參與的質押環境,市場上出了流動性質押(Liquid staking token, LST)協議。原理是通過將 ETH 匯集在一起,以繞過 32 個 ETH 的最低要求,不需要每個用戶操作自己的驗證器,質押池會處理相應操作,並且還能給用戶提供相應的質押憑證,以參與其他的 DeFi 應用,提高資金利用率。

以太坊流動性質押領域的行業老大 Lido 推出的 stETH,已經佔據了以太坊 LST 賽道大部分的市場份額。Lido 讓普通用戶通過 Lido 平臺,可以質押任意數量的 ETH,質押後的 ETH 變成 stETH 可隨時換成 ETH,解決了原生質押的痛點。當前以太坊網絡中, 質押的 ETH 為 3254 萬,佔總供應量的 27% ,其中 Lido 貢獻了 980 萬,stETH 佔質押 ETH 的 30% 。

Solana

Solana 網絡初始供應量為 5 億,其中 38% 給社區儲備基金, 12.5% 給團隊成員, 12.5% 給 Solana 基金會,剩余 37% 給投資者。當前 Solana 網絡的總供應量約為 5.8 億,流通 4.6 億,流通率約 80% 。剩下 20% 的 SOL 鎖定在投資者和團隊手中,最顯著的解鎖將在 2025 年 3 月發生,約 4500 萬枚。

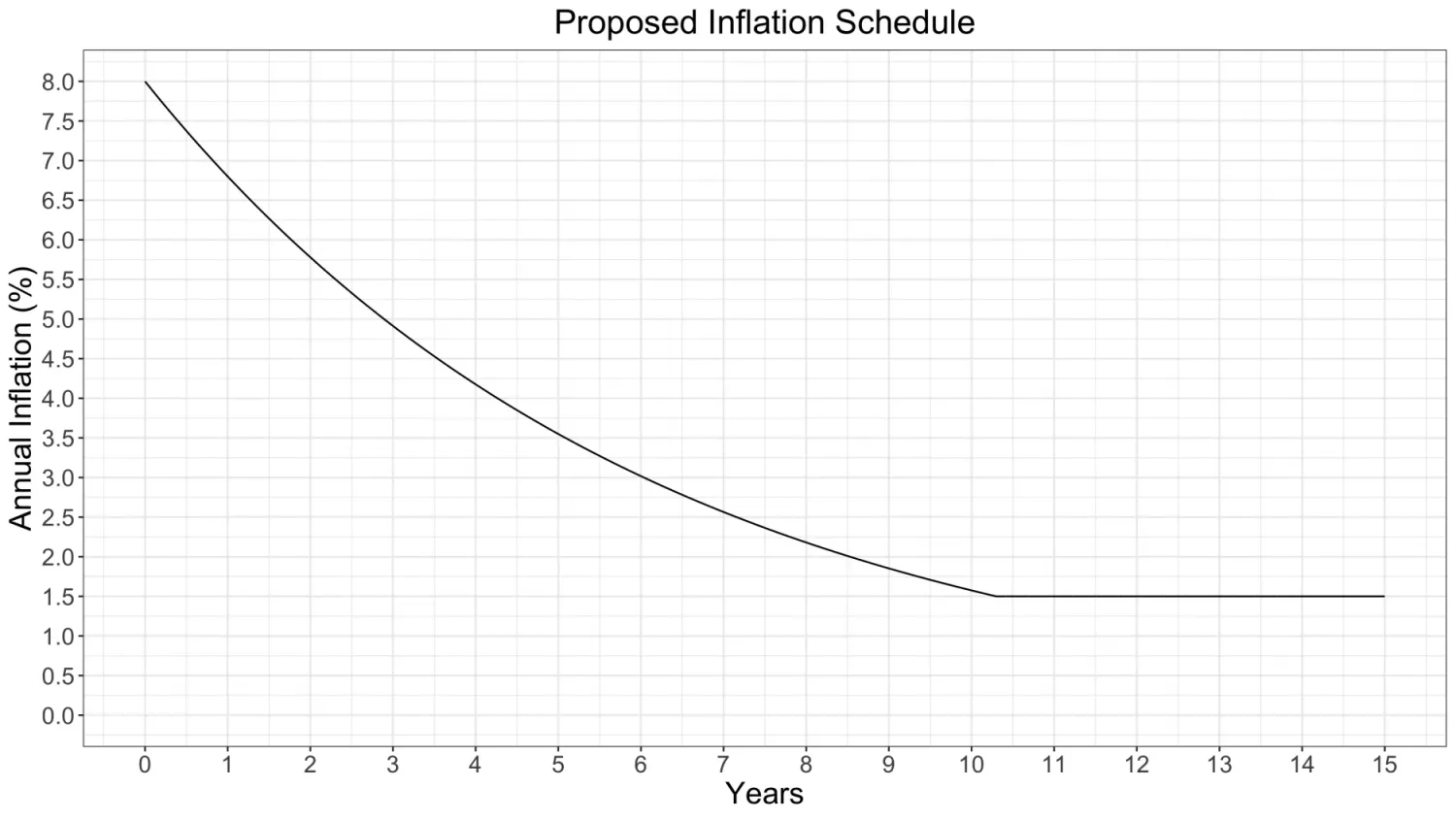

Solana 的初始通脹率為 8% ,每年遞減率為 -15% ,長期通脹率為 1.5% 。

Solana 網絡對於驗證者的最低質押金額沒有要求,但驗證者的投票權力和質押獎勵會按照其質押金額的比例進行分配。Solana 網絡支持委托質押(delegate staking),用戶通過委托質押的方式,將自身的 SOL 質押給已存在的驗證者來分享收益。委托質押並不意味着將 SOL 委托給驗證者,SOL 仍然保留在用戶的錢包中,這使其與持有它們一樣安全。目前有 1500 個驗證節點,APR 平均在 7% 左右。

驗證者執行驗證交易和提議區塊的工作:每當驗證者提交正確且成功的投票(這本身就是一筆交易,驗證者支付交易費用)時,他們就會獲得積分;提議區塊沒有額外的積分,區塊獎勵僅僅包括區塊中包含的交易費用,並且只有 50% 的費用作為區塊獎勵流向驗證者,另外 50% 將被銷毀。在一個時段中,驗證者會積累這些積分,然後它們可以在時段結束時“兌換”一定比例的 SOL 獎勵,積分到獎勵的“兌換”是通過權益加權計算,即驗證者佔總積分(所有驗證者的積分之和)的百分比獲得相應的 SOL。

Solana 網絡上的 LST 現狀與以太坊顯著不同。Solana 網絡中流通中的 SOL 的質押比例超過 80% ,遠高於以太坊的 27% 。然而,LST 僅佔質押供應量的 6% (相比之下,以太坊超過 40% )。主要原因是 Solana 網絡原生支持委托質押,且 DeFi 協議生態尚處於早期,Lido 及其同類產品在以太坊上試圖解決的問題在 Solana 上並不存在。Jito 是 Solana 網絡 LST 的龍頭,Jito 將用戶的 SOL 委托給支持 MEV (Jito-Solana 驗證器客戶端)的驗證者節點變成 JitoSOL,其中 MEV 收益作為額外收益分配給質押者。因此 Jito 平臺的 APR 比委托質押更高,目前可以達到 7.92% ,JitoSOL 佔質押 SOL 的 3% 。

總結

經濟模型是以長期運行為目標的區塊鏈最重要的設計,沒有之一。相比於以比特幣為代表的 PoW 公鏈簡單而有效的經濟模型,以以太坊、Solana 為代表的 PoS 公鏈的經濟模型的設計通常非常復雜——要考慮質押機制、激勵機制、通脹參數、代幣功能。

從新公鏈的經濟模型來看,絕大多數都採用了 PoS 而非 PoW 共識機制,究其原因,除了 PoS 更節能外,還有更好的吞吐量和交易確認時間,每秒鐘可以處理更多的交易,性能是區塊鏈走向大規模採用的基石。

在相同成本下, PoS 也更具安全性,受到攻擊也更容易恢復。因為驗證者是利益相關者,誠實的驗證者會被獎勵,作惡的驗證者會被懲罰—— 當然最大的利益相關者會獲得最多的回報,也會造成財富集中問題。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

140億鎂比特幣期權今日到期,Deribit:將成市場關鍵驅動力;山寨幣反彈可期

本文為廣編稿,由 Clickout Media 撰文、提供,不代表動區立場, 本文涉及迷因幣(Me...

Bitget 宣布「合併BGB和BWB」,平臺幣BGB跳漲30%市值突破百億美元

B itget 交易所昨(26)日稍晚發佈 公告 表示,Bitget 將把旗下兩大代幣,BWB(B...

MetaMask 收 USDT 恐違法?巴西央行計劃禁止提領穩定幣到自託管錢包

巴 西中央銀行(Banco Central do Brasil, BCB)11 月 29 日提出一...

《魷魚遊戲2》新角色「炒幣仔」引發話題:為何韓國這麼討厭幣圈人?

2 021 年席捲全球的 Netflix 影集《魷魚遊戲》第二季於近日正式上映,首集便引發熱議。導...

24H熱門幣種與要聞 | 特朗普高居年度熱搜榜榜首;日本政府不打算建立比特幣儲備計劃(12.27)

1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: BTC: - 3.0%...

星球日報

文章數量

7752粉絲數

0