從PStake解讀BTCFI的窘境與未來

1、背景

由於 Ordinals 協議和 BRC-20 標准的引入,如今的比特幣不僅革新了支付方式和價值存儲,還改變了傳統金融體系。

可拓展閱讀:《 解讀比特幣 Oridinals 協議與 BRC 20 標准 原理創新與局限 》

且生態系統探索也越發多樣化,特別是涉及比特幣質押的,比起 BitVm 還遙遙無期,而 Babylon、PStake 等項目都已然在推動不改變比特幣核心協議的情況下,借用比特幣的安全特性來實現 POS 鏈運作。

質押這個連接層被初步攻破,傳統質押帶來了安全性借用,如今 PStake 進一步拓展演進出流動性質押,讓 BTC 在質押的同時依舊保有其流動性,似乎 BTCFI 已然不遠了。

2、BTCFi

2.1 什么是 BTCFi

比特幣其實一直以來不被視為一種活躍資產 ,其數萬億美元的市值基本都處於闲置狀態。BTC 生態裏對“安全”的關注度要遠高於其他生態,因此對 BTC 的任何拓展嘗試都顯得格外謹慎。

而 BTCFi,即建立在比特幣公鏈上的去中心化金融,是指通過將去中心化金融(DeFi)功能引入比特幣生態系統,使得比特幣不僅僅作為一種儲值工具,更能在金融應用中發揮其作用。

其實 BTC 和 ETH 的用戶本質是兩撥人,對於 C 端用戶而言,他們更在乎平等的獲利機會,去中心化的文化和平等的權力,所以對於 Gas 費用的敏感度比較低,往往更傾向於資產的潛力挖掘。相比之下,多年以來深耕於 BTC 基礎設施和穩健金融的機構和大戶,更傾向於採取長线和保守的方式獲取收益,首先考慮的是安全性和穩健性。

BTCFi 可以滿足 B 端用戶以及不太 Fomo 的普通用戶的需求, 即將比特幣從被動資產轉變為主動型資產。

筆者曾經探討過以太坊上的各種 DeFi 基礎設施,其實在各類穩定幣借貸協議在內的,多數還是依賴超額抵押模型運作的,算穩已經不再被共識了,

可拓展閱讀《 一文講清-DeFI 王者 AAVE 最新的穩定幣 GHO 提案 》。

說起來,都是超額抵押模型,差別就只在運作平臺是否有智能合約那樣的原生術約束力,那么比特幣持有者是否也有機會參與質押、借貸和做市,從而獲得新的收益機會呢?目前 BTCFi 的總鎖定價值(TVL)僅佔 0.09% ,這個比例是非常低的,相較於其他公鏈而言差距太大了。要知道, DeFi 在以太坊生態中的佔比高達 14% , Solana 為 6% , Ton 也有 3% 。

3、BTC 拓展方案的窘境

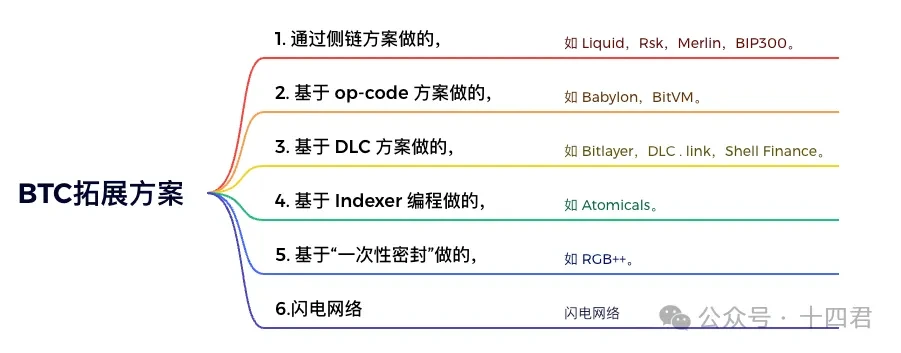

BTCFI 往往依托在各種 BTC 拓展方案上,目前 BTC 上拓展的嘗試主要是:

很多項目大家都已然耳熟能詳了,拓展方案其實看似百花齊放,歸咎到底都有共性,就是源於 BTC 原生協議更迭的謹慎度。

3.1 從 BIP-300 看 BTC 的社區博弈

讓我從 BIP-300 的演進簡單解釋下, BIP-300 通常稱為比特幣驅動鏈(Drivechain) 。它最初於 2017 年推出,在比特幣區塊鏈之上構建了一個名為「Drivechain」的側鏈概念,是作為連接到比特幣主網的區塊鏈運行,用 BTC 作原生代幣,會允許 BTC 在主網和這些 Drivechain 之間以雙向掛鉤 ( 2 WP) 的方式進行無需信任的轉移。其實,筆者看來,技術上基本不成挑战,因為 Drivechain 是基於 BIP 提出的,BIP 走到底就等於是軟分叉改動 BTC 源碼,就不是上述那些都不依賴軟分叉的額外拓展了。

但是 BIP-300 很快就陷入了反復的討論而無法順利推進,優勢顯而易見了,但是

反對方認為 脫離了數字儲值的定義 ,容易打开比特幣網絡詐騙的大門,同時導致監管機構進行更多審查。而且雙向掛鉤可能會完全破壞比特幣的經濟學和假設。甚至還有討論是針對礦工獲利的,因為聯合挖礦本質上允許礦工可以通過做他們已經從事的事情來賺取「免費資金」。

最終陷入到 BTC 經典的正統性討論,難以繼續推動了。回顧這段歷程,筆者認為核心社區本質在守護的是這樣的觀念: 比特幣需要的是另一個系統來補充比特幣,而不是通過嘗試創建新的替代品來與之競爭 。

所以比起攻克 ZK 聖杯更難得的是得到 BTC Core 社區的共識(笑) 。因此,不難理解為什么後續的許多創新思路都不再依賴於直接改動 BTC 本身,而是繼續在玩法上創新。

3.2 原生編程能力的局限性

衆多探索方向迥異,但面臨的困境是雷同的主要有兩點:

-

缺乏原生智能合約功能:比特幣本身並不支持復雜的智能合約,只能跑基礎的時間鎖或者多籤鎖等 BTCscript。

-

有限的互操作性:比特幣與其他區塊鏈之間的互操作性有限,多數解決方案依賴於中心化機構。

受制於 1、 2 兩點,也會導致 流動性分散 ,由於目前用戶觀念裏比特幣在鏈上主要是儲值,鏈下的流動性則集中在中心化交易所,或者包裝代幣 Wbtc 到 ETH 上,也限制了用戶在去中心化金融生態系統中進行高效交易和流動性提供的能力。雖然比特幣的原始設計相對簡單,但是近些年的兩次重要更新還是給 BTC 帶來了可能性。

SegWit(隔離見證)

於 2017 年 8 月激活,它的核心改變是把交易中的籤名(Witness Data)從交易數據中分離出來,使交易數據更小,從而減少交易費用,並提高比特幣網絡的容量。在 SegWit 讓比特幣的容量上限從 1 MB 達到了 4 MB。

Taproot 升級

與 SegWit 升級類似,Taproot 升級同樣是一種軟分叉升級,目的是推動了比特幣實現智能合約部署、拓展用例等各種場景升級。比特幣的本身沒有智能合約功能,但升級後 Taproot 允許多方使用 Merkle 樹籤署單個交易,Taproot 通過引入新的腳本類型,稱為"Tapscript",可以支持條件支付、多方共識等功能。

其實,這些基於 BTC 原生技術的方案开發都比較慢, 比如 RGB 开發了 4 年+,Lightning 开發了很多年,Babylon 开發“時間戳協議”也用了好幾年。 或許賺錢是才是市場最好的推手,如果有安全的方案可以讓用戶在參與過程中大部分人都能賺錢,就能吸引到很多人進來,畢竟驅動早已財富自由僅靠技術夢想驅動極客群體,難度可想而知。

你可能會吐槽上面的這些升級耗時良久,但即使是 Taproot 這個幾乎社區最快達成共識的升級(18 年提出 20 年上线),前後也消耗了 2 年多才得以上线,。

但是,即使如此,生態基礎設施還是不完備,近期的熱點還在圍繞 BitVM、BitVM 2、RGB++等等探索可能性。

當然,現在先放下老生常談的 BTC L2以及典型的多籤錢包質押包裹 BTC 等模式,也先不討論未來的 BitVM 的事情,回歸眼前,目前的幾種探索都有顯著的缺陷。

3.3 其他模式的局限性

銘文等疊加協議

雖然 BRC-20 的火爆給比特幣生態帶來了流量和關注度,後續出現 ARC-20、Trac、SRC-20、ORC-20、Taproot Assets、Runes 等標准想從不同的角度去解決 BRC-20 存在的問題,但歸根究底的此類疊加協議的核心問題,就是其索引的去中心化難題,可能會出現索引器之間信息對不上和索引器遭受攻擊後無法彌補的風險。

而閃電網絡最大的問題是場景的局限性,只能進行交易行為,無法實現更多的場景。

就不提其他各種擴容協議、RGB、DLC 以及側鏈 Rootstock、Stacks 等本質仍處於早期階段,在擴容的效果以及智能合約功能方面都相對較弱,或者是安全性基本依賴於只多籤錢包來管理。

所以越來越多的社區聲音出現,不應該是照搬以太坊的應用來到比特幣網絡。

那么一個對比而言更有現實意義的原鏈流動性質押方案,逐漸脫穎而出,它指的是不依靠外部的智能合約或者側鏈等形式,直接在比特幣網絡上實現質押機制,引入流動性來賺取收益。

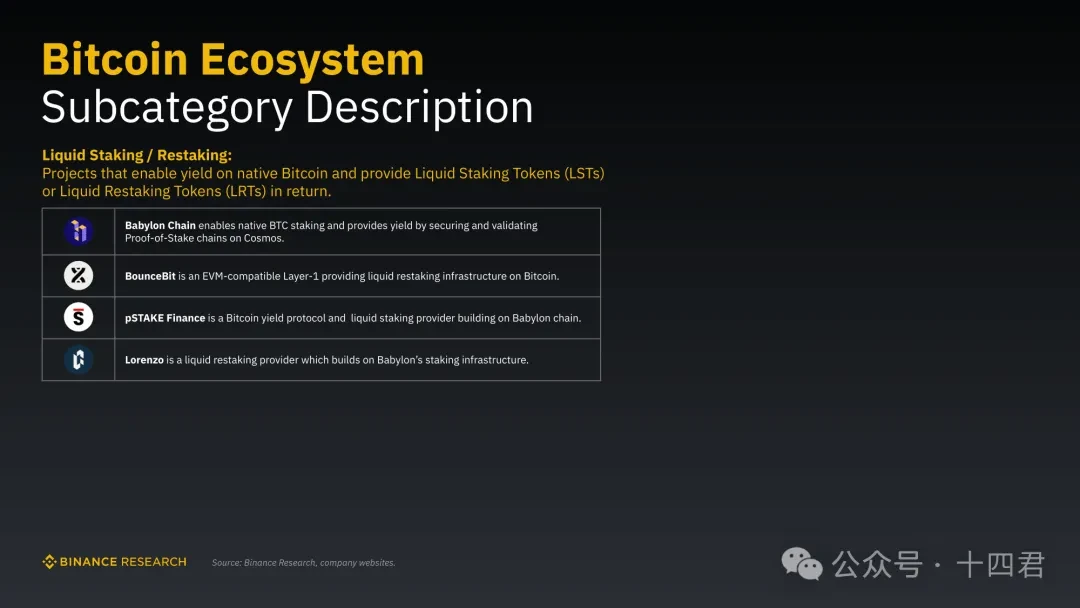

筆者認為,這種模式是在巧妙的借用 BTC 網絡最強安全性,並且還能在速度和收益達成相對均衡。近期在 Binance Research 的研究報告中也提到了四個重量級的 BTCFi 協議,分別為 Babylon、Bouncebit、PSTAKE Finance 和 Lorenzo。

4、比特幣上的 pSTAKE Finance

pSTAKE 從 21 年起在各個鏈提供質押以及收益的服務,而 BTC 中 pSTAKE 是架構在 Babylon 之上的,這套系統並不被 BTC 核心社區所排斥(比如銘文就備受排斥,甚至一度要軟分叉幹掉銘文協議),因為這套原鏈流動性質押方案,本質不會把 BTC 轉移到其他鏈上,就是 Babylon 的遠端質押(Remote Staking)機制,指質押在比特幣鏈上,但是把 BTC 的安全效應傳遞到其他鏈)的方案來發揮 BTC 資產的更多價值。

通過這種雙向的安全共享協議來既為 POS 鏈提供安全驗證,也同時為參與質押的 BTC 持有者提供收益。

那 Babylon 是怎么做到的,以及在其上的 pSTAKE 到底是什么呢?

4.1 pSTAKE 流動性收益的基石,Babylon 的傳統質押協議

其實 Babylon 不算復雜,它是一種比特幣安全共享協議,核心由 3 個模塊構成: BTC 質押合約 ,可提取的一次籤名方案(Extractable one-tiime signatures, EOTS),BTC 時間戳協議。首先質押合約是一套 BTC 腳本的合約,核心是用了兩種操作碼:

-

OP_CHECKSEQUENCEVERIFY:即實現相對時間鎖,時間過期後,交易輸出才能被花費

-

OP_CHECKTEMPLATEVERIFY:即為花費的交易輸出設置條件,例如,創建強制花費給誰、重綁定輸入等。

結合起來,用戶參與之後只有兩種路徑:正常質押(到期解綁)和違規操作(資產罰沒)。

這裏核心的是罰沒方式,就利用到可提取的一次籤名方案 EOTS 了,用戶除了需要參與與 PoS 鏈上共識協議的出塊活動,還需完成 Babylon 上的 EOTS 籤名輪。

這裏的密碼學機制是,當籤名者只對某一條消息進行一次籤名時,該私鑰是安全的,但當他使用了相同的私鑰對兩條不同的消息進行了籤名時, Babylon 系統就會通過籤名比對,提取出私鑰信息,得到私鑰就可以燒毀用戶 BTC 上質押資產(這時候該資產還被質押在 BTC 合約裏)到期後,用戶要和 Babylon 比交易速度,由於 btc 10 分鐘才出一次塊,大概率是會被發現,並且全部資產被當做礦工費,被優先打包從而燒毀。

《“Oops, I did it again” – Security of One-Time Signatures under Two-Message Attacks》:

而 BTC 時間戳協議也是個巧妙的設計,用來規避 POS 的最長鏈攻擊情況,簡單的說它將其他區塊鏈的事件時間戳發布到比特幣上,使這些事件能夠享有比特幣的時間戳。BTC 本身的安全性極高,所以上面的時間戳也有規則限制,每個新塊都要大於之前 6 個區塊的平均時間戳。

以上這些 Babylon 的質押機制也都是模塊化的,易於復用,所以也就帶來了 pSTAKE 與其合作共建的契機。

4.2 什么是 pSTAKE Bitcoin Liquid Staking(比特幣流動性質押)

pSTAKE 是一個流動性質押協議,機制上與 Babylon 相似,本質上也是在 PoS(權益證明)生態系統中運作,它最大的特點是允許用戶在保持流動性的同時質押其加密貨幣資產,是不是很熟悉,效果上和 Lido 的 sETH 類似。

流動質押與傳統質押有一個非常明顯的不同之處:流動性。

傳統質押是當用戶將代幣存入 PoS 協議以增加經濟安全性時,流動性就會被放棄。這意味着他們的代幣被鎖定,無法在其他地方使用,這也是 Babylon 目前的情況,他更側重安全。

而流動性質押是通過允許質押者保留其資產的流動性並在其他地方繼續使用,解決傳統質押中的流動性困境。

具體實踐上,一般是當用戶在 BTC 上存入資產時,官方為用戶在 POS 鏈上,鑄造出流動性質押代幣 (LST)。用戶也就可以在其他 DeFi 平臺上自由交易或使用,這個 LST 也可以隨時兌換回底層資產。

那收益的根源在哪裏呢?

-

其實用戶先將 BTC 質押到 pSTAKE,這時 pSTAKE 會再將資產質押到 Babylon,從而獲得收益,進而分紅給用戶。

-

在用戶質押 BTC 的時候,pSTAKE 也給用戶分發一種流動性代幣 pToken,用戶依舊可以繼續和 lido 等產生的 sETH 一樣去使用這個流動性代幣。

-

當用戶想贖回 BTC 時,只需要在 pSTAKE 的應用上對 pToken 進行銷毀操作,這時候會停止獎勵並且從流動性交換池子換回你的 BTC。

而質押給 pSTAKE 的 BTC 也有則是用 BTC 上的 Cobo 等 MPC 機構托管提供商提供關聯服務,這點 merlin 也是一樣的。

最終形成的是一套雙幣體系,pTOKENs 代表未質押資產,可以在 DeFi 中自由使用,而 stkTOKENs 代表已質押資產,可以累積質押獎勵。

4.3 小結

pSTAKE 本身有多年資管經驗以及多份合約的安全審計記錄,與 Babylon 的合作共建後。

-

進一步增強流動性:與 Babylon 合作,一個專注於通過先進的區塊鏈技術提升資產利用效率的平臺,可以進一步優化和擴展這種流動性。

-

增加的收益潛力:Babylon 的平臺和技術專長可能為 pSTAKE 質押的資產提供更多增值機會。通過 Babylon 的網絡,pSTAKE 中的資產可能能夠接入更廣泛的 DeFi 協議和收益策略,這些策略可能包括更復雜的交易算法或高收益的流動性池。這不僅可以為用戶提供更多樣化的投資選擇,同時也可能提高這些資產的整體回報率。

-

提高安全性與合規性:Babylon 的合作可能帶來額外的安全和合規性優勢。由於 Babylon 本身的資管安全性極高,再結合 CoBo 等 MPC 服務商的加持,可以進一步加固系統,確保收益率。

總之,通過 pSTAKE 的比特幣流動性解決方案,BTC 持有人可以質押他們的資產,收益的根源是源於 Babylon 的服務,給予流動性代幣來給用戶保持流動性。

目前,pSTAKE 還未完全推出正式版本,目前的體驗都只能測試網上進行,因此很多資管的機制,擴大收益的機制都還未被公布,自然也沒有 TVL 的數據可以揭示出來。

不過,背後有幣安實驗室的支持,倒吸引了筆者的目光,因為幣安一直在質押玩法上的投入一直都不低,他們更懂得用戶需要的是因為金融玩法,這也是區塊鏈行業最現實的需求。

所以,萬億級的 BTC 長期闲置,終究不是個事。

最後,回歸到 BTC 最關注的安全性上,如今 CoBo 等 MPC 資管服務商已經在 Merlin 等項目上,進一步被用戶理解認可,畢竟與其等待若幹年後的 BITVM,再去實現 ZK 級的信任,不如珍惜當下,用 OP 這樣樂觀的去運作系統, 通過底層收益的確定性來提供資管安全的確定性。

Why pSTAKE is Building BTC Liquid Staking on Babylon - pSTAKE

pSTAKE | Bitcoin Liquid Staking and Yields

pSTAKE Finance: The Orange Road Ahead x Bitcoin Yields

比特幣流動性質押測試網現已上线 Babylon - pSTAKE

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

以太坊信仰者三理由看好 ETH 2025 年大爆發:漲幅料超過比特幣

年 初至今,以太坊的表現相較多數主流幣種遜色,僅上漲 52.8%,低於比特幣的 127.7%、SO...

Glassnode 研究:比特幣每輪週期回撤幅度正在減弱,或已進入牛市後期

比 特幣(BTC)在 17 日刷新 108,365 美元歷史高點後,隨後出現最高近 15% 的大型...

Aave 與 Lido 總 TVL 首突破 700 億美元,霸佔 DeFi 世界半邊天

根 據 DeFi 分析工具 TokenTerminal 的最新數據,去中心化金融(DeFi)市場中...

星球日報

文章數量

7726粉絲數

0