灰度推出動態收益基金GDIF,Cosmos生態系代幣成為大贏家

原創 | Odaily星球日報

作者 | 夫如何

編輯|秦曉峯

在成功將比特幣信托轉換為比特幣現貨 ETF 後,灰度並沒有停下步伐。 3 月 5 日,灰度宣布再次推出加密動態收入基金( GDIF ),將新興的基金模式再次帶入傳統金融中,使 Web3 與 Web2 進一步融合。

根據官方文檔,GDIF 系灰度 首個主動管理的基金,採用多代幣資產組合的質押收益組成,為投資者提供單一熟悉工具參與多資產質押,並獲取收益的基金模式,灰度將每季度向投資者分配收益(以美元計價)。 “創建 GDIF 的目的是為投資者提供獲得 PoS 獎勵的途徑,而無需直接進行 PoS 投資的操作挑战。與此同時,投資者有機會通過單一投資持有由多種加密資產組成的投資組合。”

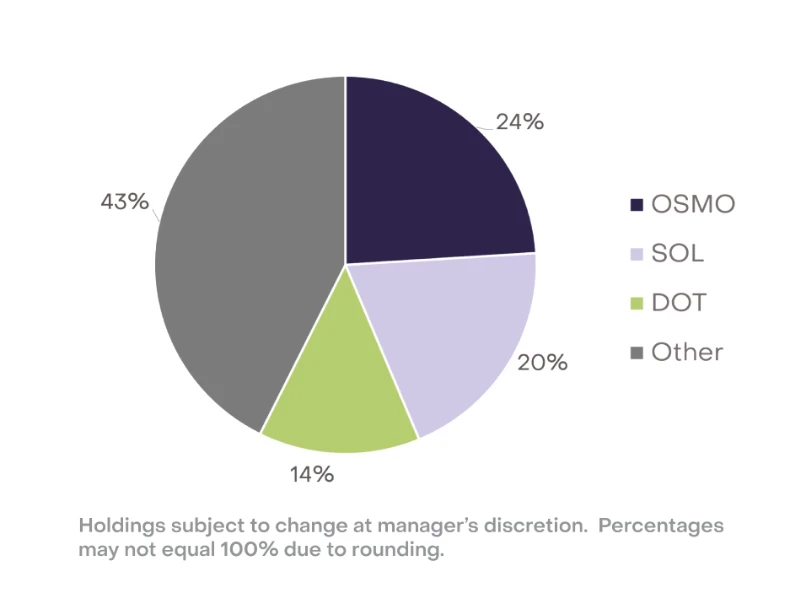

灰度 GDIF 投資組合目前包含了 9 種加密資產: Aptos(APT)、Celestia(TIA)、Coinbase Staked Ethereum(CBETH)、Cosmos(ATOM)、Near(NEAR)、Osmosis(OSMO)、Polkadot(DOT)、Sei Network(SEI)和 Solana(SOL) 。下圖為目前 GDIF 基金的資產佔比,其中排在前列的是 OSMO 佔比 24% 、SOL 佔比 20% 、DOT 佔比 14% 以及剩余部分佔比 43% 。

灰度選擇上述資產的標准,來源於其採用定性和定量的因素來評估該加密資產的收益,具體體現在質押獎勵、市值和流動性等方面。不過從上述代幣組成來看,大多數為上個牛市周期中表現較為突出的項目(波卡、Near、Cosmos、Solana、Osmosis),少部分在本輪周期中的表現亮眼的明星項目(Celestia、Aptos 等)。

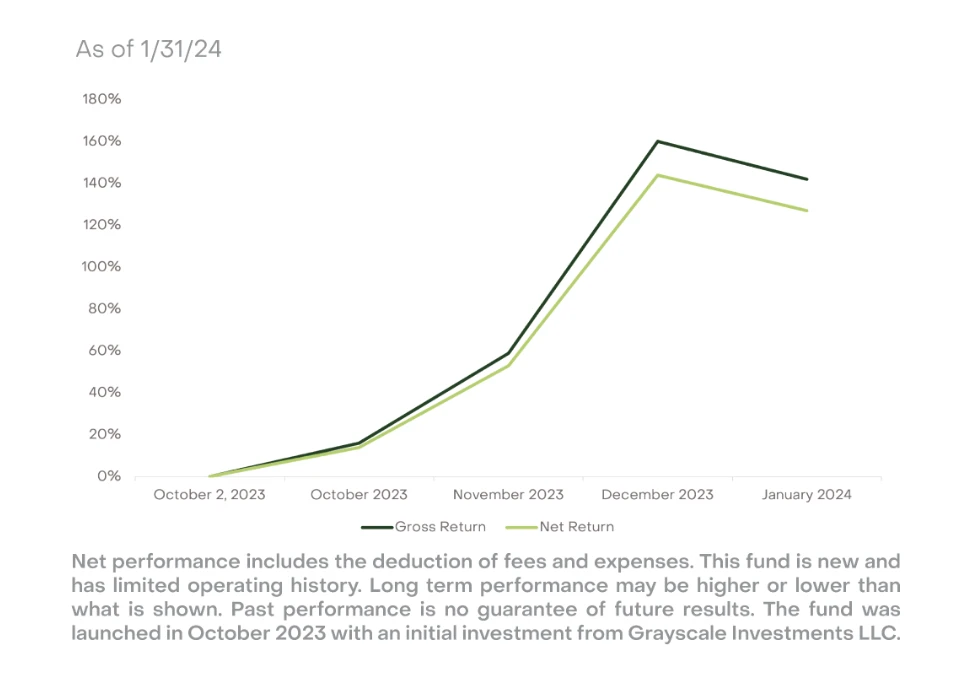

從下圖可以看出,該基金在 2023 年 10 月已經啓動。灰度早期用內部資金為該基金提供了啓動資金,該基金目前最高毛利率約為 160% ,在扣除相應費用後,淨利率為 140% 。

不過該基金並未完全對外开放,投資者具有一定的投資門檻。根據灰度官網,“合格投資客戶”意味着投資者資管規模需要在 110 萬美元以上,或淨資產在 220 萬美元以上。

Cosmos 生態或成最大贏家

上文介紹了 GDIF 基金資產組成,與 Cosmos 相關的項目共計四種,包括 Celestia、Sei Network、Cosmos 以及 Osmosis。

(1)Osmosis(OSMO)

Osmosis 採用 Cosmos 的 IBC 跨鏈技術進行跨鏈的資產交易,通過多種質押機制為 LP 提供了較高的 APR 收益。此外,Osmosis 提供了 Cosmos 生態和以太坊生態的跨鏈交易,並與 Axelar 合作'擴展到其他生態。 目前根據 DefiLlama 數據顯示,Osmosis 在全網 DEX 板塊中 TVL 排名第十,TVL 共計 2.28 億美元。

Osmosis 在灰度基金中資產佔比高達 24% ,主要因為 Osmosis 在 DEX 中的質押收益較高,其次作為 Cosmos 生態中最大的跨鏈 DEX,輻射的範圍較為廣泛,利於操作選擇。

(2)Sei Network(SEI)

Sei Network 是建立在 Cosmos 基礎上的 DeFi L1,其更像是處在在公鏈和應用鏈的中間地帶。作為 Cosmos 生態中首個支持訂單簿的 L1,Sei Network 旨在成為專門用於交易的高速鏈,幫助去中心化交易所更好地運行。

(3)Cosmos(ATOM)

Cosmos 作為早期多鏈互聯代表項目,其 Cosmos SDK 更是成為多個新公鏈及應用搭建的首選模型。雖然在去年因質押收益問題經歷了分叉風波,但總體來講並未傷筋動骨,Cosmos 的生態規模也僅此於以太坊生態,其代幣質押權益更是受到很多用戶的追捧。

(4)Celestia (TIA)

Celestia 作為專注於數據可用性模塊化區塊鏈的代表項目,其通過 Cosmos SDK 搭建 。 Celestia 中大部分團隊成員來自 Cosmos。去年上线以來,代幣 TIA 漲幅超 10 倍。

根據上述介紹可以發現,Cosmos 生態無論是底層技術還是生態發展(僅次於以太坊),都遠勝於其他公鏈, 能夠提供質押收益方式較多;反觀以太坊,雖然二層項目衆多,但能獲得原生質押收益的項目較少。正因如此,灰度動態收益基金中 Cosmos 相關資產佔比較高。

或許受到灰度 GDIF 的影響,Cosmos、Sei Network 以及 Osmosis 的代幣過去 24H 漲幅普 遍在 10% 左右: ATOM 現報 13.7 USDT,24H 漲幅 10.34%;SEI 現報 0.81 USDT,24H 漲幅 11.8%;OSMO 現報 1.75 USDT,24H 漲幅 9.72%。

小結

灰度推出新型基金 GDIF,將自身從被動接收加密波動逐漸轉向主動參與獲取加密原生收益,此舉對灰度而言是進一步挖掘加密資產的收益來源,並逐漸引入到傳統金融,增加基金管理的多樣性。

對加密市場來講,收錄的這 9 家加密資產的項目或將因為灰度參與質押而逐漸走向主流市場。對照灰度早期推出的信托,比特幣信托成功以現貨 ETF 的形式推出,後續以太坊信托或將緊隨比特幣的步伐。刨除 BTC、ETH,剩余的加密資產對於龐大的傳統金融來講依舊比較陌生,仍舊需要像灰度等主流資管公司的推進,幫助加密市場盡快走向主流。

另外一個問題是,灰度此次推出基金提供質押服務,是否會觸動監管神經?

2023 年 2 月,Kraken 就因提供加密質押服務遭美 SEC 起訴,最終支付 3000 萬美元罰款並暫停美國本土質押服務,Kraken 最終於海外成立獨立子公司為非美國客戶提供質押服務。無獨有偶,去 年 7 月,Coinbase 也因提供質押服務而被美國多州起訴違反 1933 年《證券法》。如今灰度公然推出質押服務挑战 SEC,監管壓力可能很快來襲(畢竟灰度與 SEC 有着很深的過節,對簿公堂互有勝負)。

但從好的一面來看,灰度的做法可能會讓監管無處下手。畢竟 Coinbase 和 Kraken 作為交易所提供的質押收益服務屬於全托管的質押業務,即用戶將相關代幣存入到 Coinbase 和 Kraken 的冷錢包地址,由它們代為施展目標鏈的質押服務,相關密鑰掌握在它們交易所手中。

而灰度提供的是基金,投資者採用美元的形式購买該基金,最後也以美元進行收益支付,並不涉及加密幣權的轉讓。灰度似乎也在刻意避开監管,尋找法律灰色地帶,但最終是否能夠如愿尚不可知。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

1 SOL白單份額成交價超8000美元,AC今晚开盤能“速通”5000萬美元嗎?

@OdailyChina @Asher_ 0210 根據官方消息, AI Agent 項目 Aim...

加密市場宏觀研報:特朗普上任在即,BTC 2025首度重返10萬美元

一、前言 2025 年初,比特幣價格再度突破 10 萬美元大關。這一裏程碑式的突破標志着加密市場進...

一份公开信引發治理爭議,Hyperliquid公鏈生態發展成未來難題

原文作者:Frank,PANews 人紅是非多,作為當前市場關注度最高的新 Layer 1 公鏈,...

星球日報

文章數量

7918粉絲數

0