一文速览LRTFi的原理、生态和玩法

原文作者:Biteye 核心贡献者 Louis Wang

原文编辑:Biteye 核心贡献者 Crush

原文来源:Biteye

一、以太坊质押浪潮

以太坊进入 2.0 时代后,质押 ETH 运行节点成为了一门新生意。合格的节点运行者每年可以获取 ETH 币本位 4% 左右的收益,长期看涨 ETH 的话是一个非常不错的理财选择。

但是实际上运行节点的门槛不低,既要求有 32 个 ETH 的资金门槛,又有要求节点稳稳运行的技术、硬件门槛,一不小心掉线还会遭到罚金处罚。

于是 Lido,Rocketpool 等一批 staking 项目应运而生,专门帮助用户解决资金和技术的难题。

ETH 质押数量随之不断上涨,目前已经有超过 29 M 个 ETH 质押在信标链中,总锁仓价值达到$ 71 B,质押比例从 21 年 1 月的 2.4% ,上涨到现在的 24.4% 。

(Source:https://cryptoquant.com/asset/eth/chart/eth2/eth-20-staking-rate-percent)

二、Liquid Staking Token (LST)和 LSD(Liquid Staking Derivatives)Fi

当用户使用了质押协议,如 Lido,会得到一个流动性质押代币(LST),如 stETH。

而 LST 本身又是 ERC 20 代币,因此可以很容易地构建流动性池,让这部分被锁仓的流动性重新活跃起来,继续投入到 LSDFi 项目中,如 Frax,Origin 中,获取更多的套娃收益。

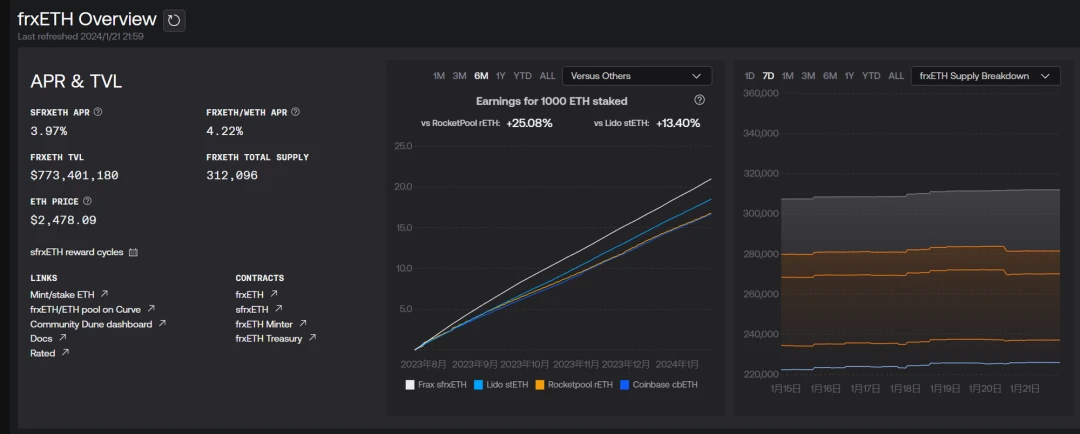

(Source: https://facts.frax.finance/frxeth)

LSDFi就是在 LST、LST 衍生品的基础上构建的 DeFi 项目,如 Pendle,存入 stETH 后可以获得本金代币和收益代币,由此衍生出基于不同风险偏好的收益策略。

三、从质押到再质押

节点质押,本质上来说是让用户交保证金运行节点,维护项目安全。认真履行职责的节点会得到收益,失职或者作恶则会罚没保证金。

因此不只是公链需要节点,跨链桥、预言机、DA,比如 Chainlink,the Graph,Celestia 等各类项目,都需要质押来确保其节点的稳定性和安全性。

以太坊的节点数量、质量和庞大的资金投入,都让其成为最可靠的公链。

但是任何无法在 EVM 上部署或者验证的模块,都无法利用以太坊网络的信任优势,都需要有人运行节点,提供主动验证服务(AVS)。

而运行节点又需要用户掏出真金白银来保证安全,在流动性有限的前提下必然就很困难。

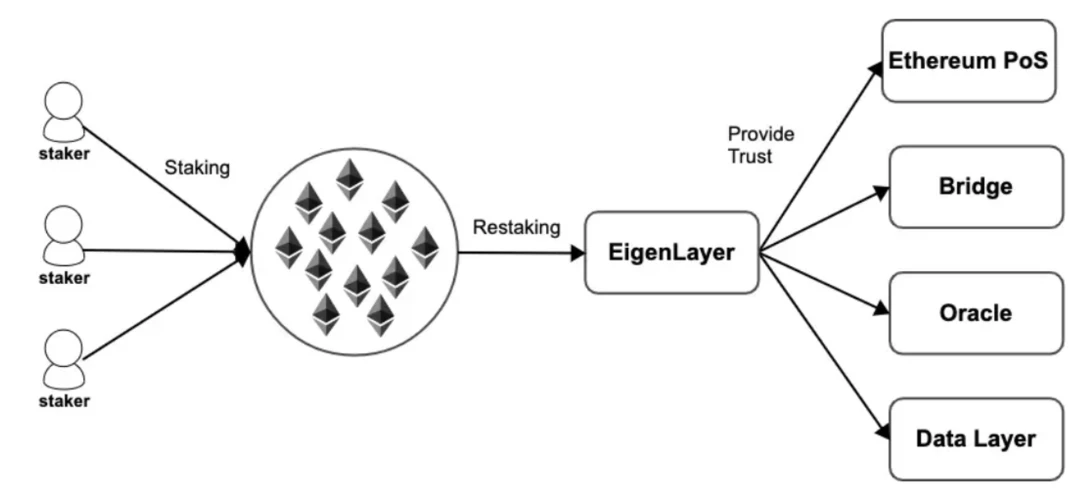

EigenLayer 提出的方案是通过再质押,让其他的 AVS 来继承、共享以太坊的安全性。

(Source:EigenLayer)

本质上来说,EigenLayer 提供了一种池安全性机制和一个安全性市场,即多个项目可以共享以太坊安全池,而用户需要衡量各个项目所提供的收益和风险,来选择加入或退出在 EigenLayer 上构建的再质押模块。

再质押的经济效益显而易见。

-

对用户而言可以一鱼多吃,质押一份以太坊,收获多个项目的质押回报,还包括未发币项目的空投预期(尤其是 EigenLayer);

-

对于项目方而言,减轻了获取质押资金的压力的同时,又能够继承以太坊部分的安全性。

-

当然,这也并不是完全无风险的双赢结局。

-

对于项目方而言,质押代币是以太坊而不是自己的代币,让自己的代币价值捕获能力又少了一层;

-

用户在质押中多了一个 EigenLayer 的信任层,增加了一层风险。

-

对于以太坊而言,更是不太满意,相当于手下一个员工打多份工。而且由于额外的质押收益,在没有限制的前提下,用户肯定更愿意将以太坊质押进 EigenLayer,而不是直接质押进以太坊。那如果该员工在其他公司因为任何原因(可能是违反了纪律,也有可能是该公司错罚)遭到质押资金罚没(slashing),反过来会影响其在以太坊的质押,甚至导致该节点失效,动摇了以太坊网络的安全性。因此V神之前发文提出,不要让以太坊的共识过载,就在点 EigenLayer。

四、Liquid Restaking Token (LRT)和 LRTFi

对于用户来说,质押到 EigenLayer 是一本多利的好选择,但是面临几个问题:

-

质押不进 EigenLayer。由于 EigenLayer 的热度太高,允许质押的 LST 目前种类和额度又都非常有限,所以用户很难挤进去;

-

把 ETH 或者 LST 存进去后,流动性又被锁住了;

-

节点运营商的选择、参与的项目的风险管理等,都让策略研究的复杂度指数上升。

因此 LRTFi 项目的出现主要解决了这些问题,降低再质押的门槛。

-

LRTFi 将质押进 EigenLayer 的 ETH/LST 以 LRT 的形式归还流动性给用户;

-

至于 EigenLayer 的积分,要么出让之前项目方自己挖的,要么通过 EigenPod 的形式去挖(EigenLayer 允许直接在 beacon 链上再质押,没有额度限制);

-

更好的风险管理策略,如 Puffer 有防 Slashing 机制(防节点被罚没)。

LRT 的收益是构建在 LST 之上的,显然会有更高的回报。同时,LRT 项目也会有更高的风险,主要风险如下。

-

多重协议套娃的合约风险,因此一定要谨慎选择经过审计的 LRT 项目;

-

LRT 的项目涉及到的资产也多,因此也包含了可质押的 LST 的风险;

-

为了高收益而参与更多的 AVS,会导致保证金罚没风险敞口增加;

-

另外就是 LRT 本身的流动性风险,和 LST 一样也会出现脱锚等现象,这些都是参与 LRT 项目的风险。

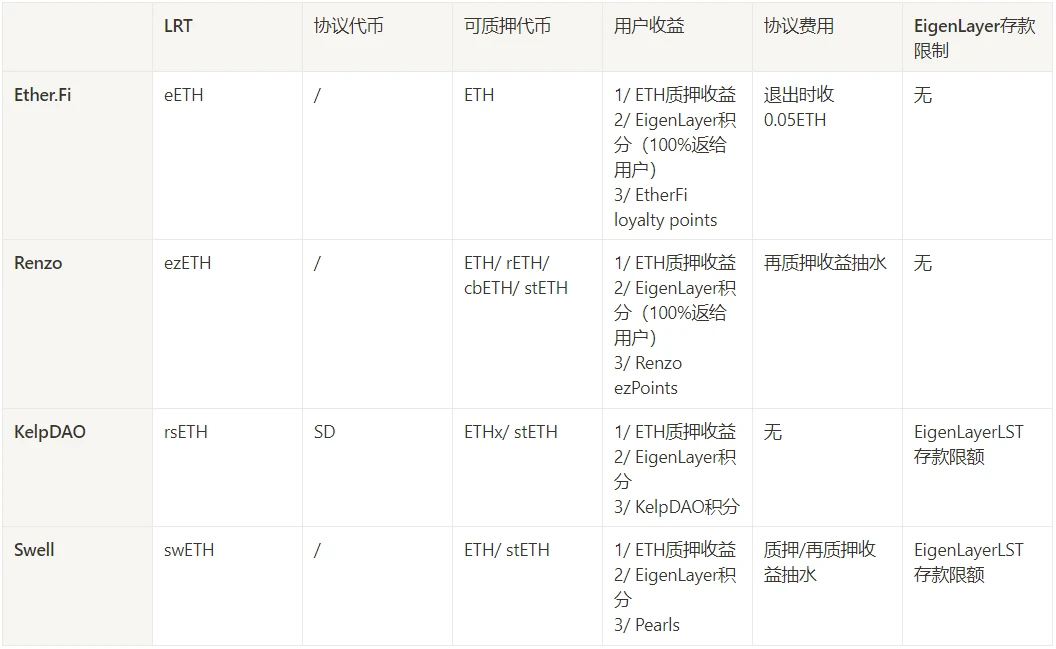

五、LRT 项目

目前,LRT 项目已经上线的有 EtherFi,Renzo,Swell 和 KelpDAO,还有近十个在测试网,项目的玩法差异性不大,区别主要在挖 EigenLayer 积分的能力和退出流动性上,接下来就为大家介绍已经上线的这四个项目。

Ether.Fi

EtherFi 在去年 2 月完成了 530 万美元的种子轮融资,目前 TVL 超过 3.3 亿美元。

用户存入 ETH 可以获得$eETH,参与即可同时获取 EigenLayer 积分和 EtherFi 自己的 loyalty points,都是后续空投的参考标准。退出流动性也很方便,目前 unstake 功能已经上线,退出摩擦较小。

(Source:https://defillama.com/protocol/ether.fi)

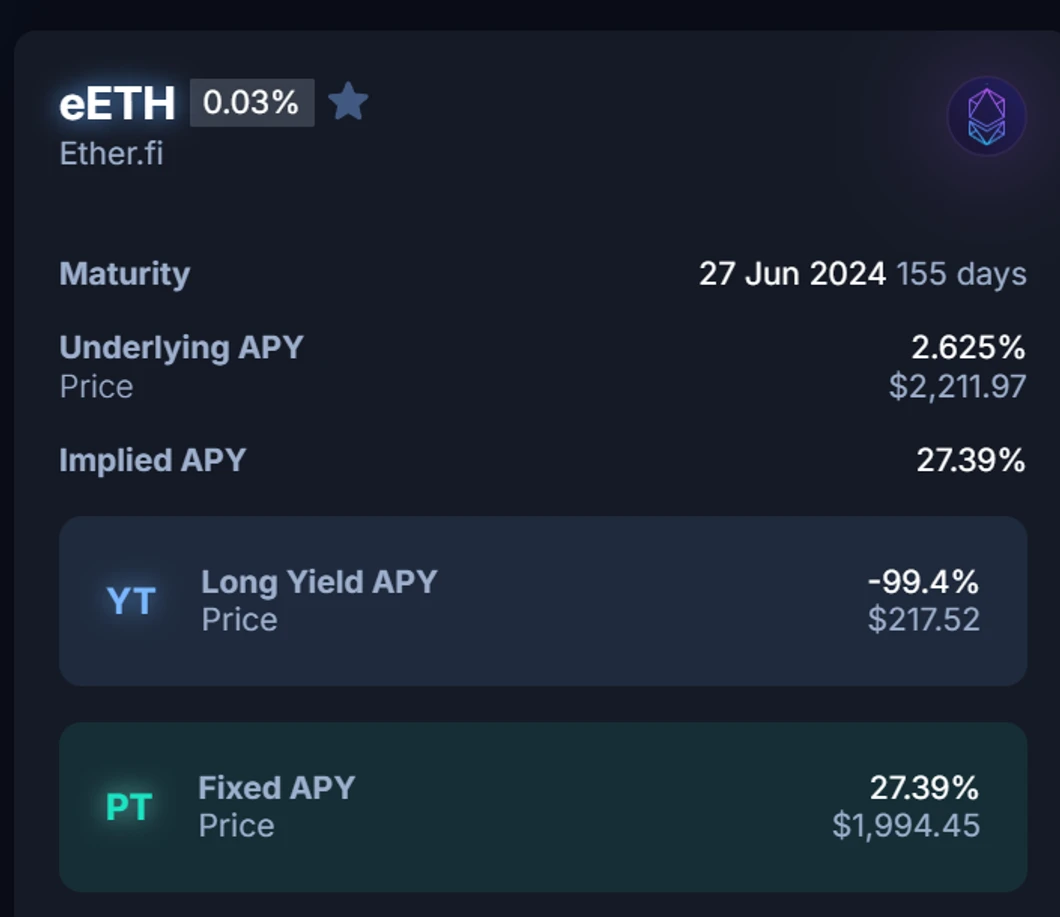

进一步地,可以将$eETH 存入 Pendle 中进行 PT 和 YT 的拆分,目前 YT 溢价很高,立即卖出就有 10% 的收益,剩下的 PT 等到到期后又能赎回完整的本金。

具体操作请看:

一鱼三吃:使用 Pendle 获取十倍 EigenLayer

积分教程

(Source:https://app.pendle.finance/trade/markets)

Renzo

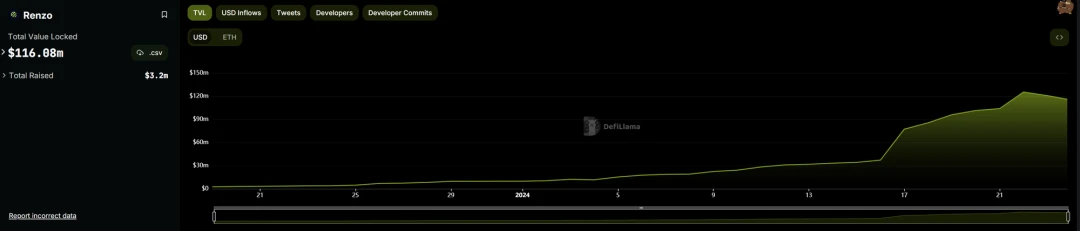

Renzo 之前披露的信息较少,上周宣布了由 Maven 11 领投的 320 万种子轮融资之后,TVL 应声而涨,目前达到 1 亿美元。

除了 ETH,Renzo 还支持 LSTs,如 rETH,cbETH,stETH。Renzo 的 LRT 代币是$ezETH,推出了积分计划 Renzo ezPoints,获取积分的方式就是铸造$ezETH,暂时还没有退出流动性的方法。

(Source: https://defillama.com/protocol/renzo)

KelpDAO

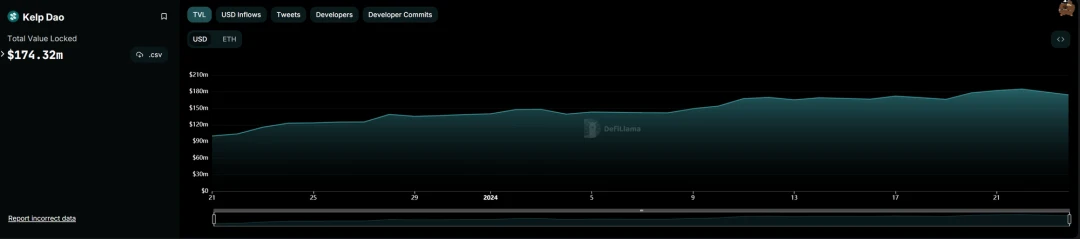

KelpDAO 是老牌项目 Stader 推出的,类似的,质押后获得 LRT $rsETH,可以获取 KelpDAO 积分。

在 1 月 29 日 EigenLayer 开放存款后,目前存的币都会转移到 EigenLayer,获得双重积分。

相比其他项目少了些空投预期,已经有 Stader 的代币$SD 了。而且 KelpDAO 的质押是通过 EigenLayer 的 LST 开放质押进去的,因此可容纳的资金有上限,但是暂时不能退出。

(Source:https://defillama.com/protocol/kelp-dao)

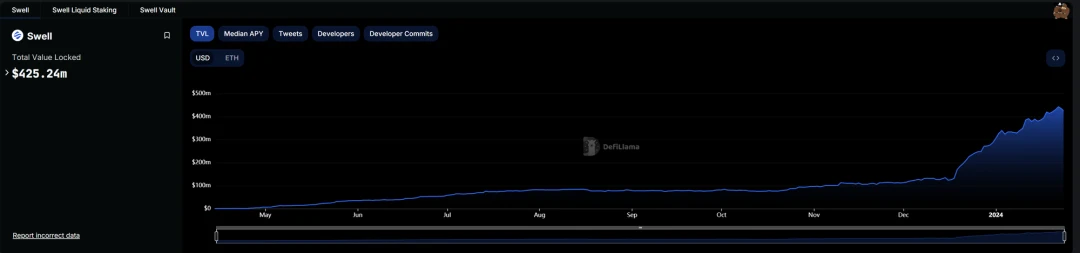

Swell

Swell 是 LST 项目,顺势加入了 LRT 行列,用户可以存入 ETH 来赚取质押收入,也可以拿 swETH 去参与 Pendle 等项目。

它的 Super swETH 产品允许用户存入 ETH 或者 stETH 获取高达 18% 的年化收益。除了质押收益,还可以获取 Pearls(珍珠,类似一种积分凭证),或许在 TGE 时可以换取 Swell 的代币。

协议目前 TVL 超过$ 425 M,存入 swETH 要到 1 月 29 日 EigenLayer 开放挖矿才能获取 EigenLayer 的积分,后续推出 LRT 的 rswETH 可以直接参与双挖,退出流动性也十分方便,有交易池可以直接 swap 换成 ETH。

(Source: https://defillama.com/protocol/swell)

Puffer

Puffer 是基于 Eigenlayer 上的流动性质押协议,是个技术性非常强的再质押项目,早期收到了以太坊基金会的资助,用于开发 Secure-Signer 技术,以降低罚没风险并尽可能提高独立运营商的数量,从而实现网络去中心化。

Puffer 的节点既是以太坊的验证节点,又是 EigenLayer 上的原生节点,因此可以同时获取以太坊的奖励和 Eigenlayer 再质押奖励。Puffer 收到了 550 万美元的种子轮投资,投资人包括 EigenLayer 的创始人。

以太坊和 EigenLayer 都有惩罚机制,Puffer 节点的私钥安全和抗罚没问题得到 Secure-signer、RAV 软件和 TEE 硬件的共同保护,有效降低了 LSD 和 LSDFI 资产的风险。

已上线的项目总结表格如下:

基于 EigenLayer 的 LRT 项目都比较复杂,涉及到方方面面的细节。

比如可以质押的代币种类(ETH、LSTs),协议本身的代币(LRT),分发的奖励来源,协议收费模式,质押到 EigenLayer 的途径(是通过 LST 质押还是通过 EigenPod 质押,这决定了协议资金帽的上限)。

和 LST 项目类似,在合约审计安全的前提下,LRT 项目越早上线的协议越容易有先发优势,打造自己的品牌和网络效应。

市面上的资金本就有限,抢占先机和龙头地位至关重要。但是 LRT 有它的复杂性,如何做好风险管理也是 LRT 项目的一大竞争力。

LRT 项目也会和 LST 项目一样,为了确保节点运行稳定,会寻求和 DVT 技术项目的合作,如 Obol,SSV;基于 LRT 的借贷、dex、衍生品也会逐步出现;另外,为多链项目提供支持,也会是 LRT 项目的发展方向之一。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0