簡析DeFi借貸協議利率的6種決定模式

原文作者:David Ma

原文編譯:Luffy,Foresight News

在 第 1 部分 中,我對 Web3 中的借貸協議進行分類。快速回顧一下,借貸協議是一套規則,用於管理借款人如何暫時借用貸方的資產並承諾償還這些資產。這協議將定義如何向借款人徵收利息,以及如何構建抵押來保護貸方。本系列的第 1 部分探討了利息期限相關的主題:活期與定期、貸款滾動和永續等,並在該框架內對一些協議進行了分類。

在這篇文章中,我將繼續討論各種借貸協議如何確定利率的。

利率

利率是借款人向貸款人額外支付的的費用。為了便於比較,利率通常以年化格式報價,用年化百分比率 (APR) 或收益率 (APY) 表示。兩者之間的區別在於,APR 假設不進行復利,而 APY 則假設進行復利。例如,APR 為 10% ,半年復利將導致 APY 為 10.25% 。

兩者的關系以下面公式表示:

APY = ( 1 + APR / k)^k — 1 ,其中 k 是每年復利的次數。

在 Web3 中,大多數貸款都是連續復利的(k 值較大),因為大多數貸款都是活期貸款。因此,他們以 APY 報價來告訴貸方用戶,假設利率保持不變,他們一年會賺多少錢。對於定期貸款,更常見的是以 APR 報價。

順便說一句,如果 2020 年風格的簡陋流動性挖礦卷土重來,請警惕 APY 掠奪性報價,因為這些機會都不會持續很長的時間,復利的結果難以實現。用 APR 在心中進行計算要可靠得多。對於固定獎勵池,TVL 加倍意味着獎勵減半。

現在,闡述完定義後,我們可以討論利率定價了。

定價方式

定價是計算借款人和貸款人相互支付多少利率的機制。雖然並不詳盡,但本文將介紹其中一些機制:

-

訂單簿定價:最靈活且由市場驅動,但需要權衡用戶體驗

-

基於利用率的定價:這種模型在 DeFi 中找到了產品市場契合度,但效率並非 100% ,並且在極端情況下表現不佳

-

拍賣:定價良好,貸款效率高,但需要用戶提前計劃,二級市場碎片化,以及存在其他小摩擦。

-

Ajna 利用率模型:對經典利用率模型的一種改造,適合在無預言機協議中使用

-

Tazz 永續貸款融資模型:一種新的 p2p ool 貸款原語,可以讓市場定價利率,從而使抵押品完全模塊化。

-

手動定價:治理主導的定價。

訂單簿定價

最常見的資產定價方式是讓市場通過訂單簿自行調整。讓借款人和貸款人發布限價訂單,規定各自愿意借入或貸出的金額和利率。當訂單匹配時,促成交易。

然而,訂單簿也有缺點:

-

不熟練的用戶不知道如何為他們定價。這些用戶只是想在不支付巨額成本的情況下進行交易。

-

下達限價單就像一個免費期權。市場流動性越差,出塊時間越慢,期權就越有價值。換句話說,理論上的真實價格在訂單未被執行的情況下變動得越多,這些限價訂單本身包含的期權價值就越大。

-

訂單簿的良好運營需要積極的管理。你需要取消過時的限價訂單,需要與其他參與者一起玩競價战遊戲。

-

它需要大量的交易。

這就是為什么訂單簿在鏈上仍然不受歡迎的原因。相反,AMM、詢價和拍賣都更適合區塊鏈產品。

在借貸方面,訂單簿面臨着更大的挑战:

-

訂單簿交易創建點對點貸款匹配,違約風險是不可替代的。

-

持續發放定期貸款會產生彼此不能完全互換的頭寸。相反,Pendle 和 Notional 等協議選擇在特定日期固定期限發放貸款。可用貸款的期限是 37 天、 159 天等,這未免很奇怪。

-

短期貸款創造了更多交易。你可以自動化滾動,但如何為下一筆貸款定價?

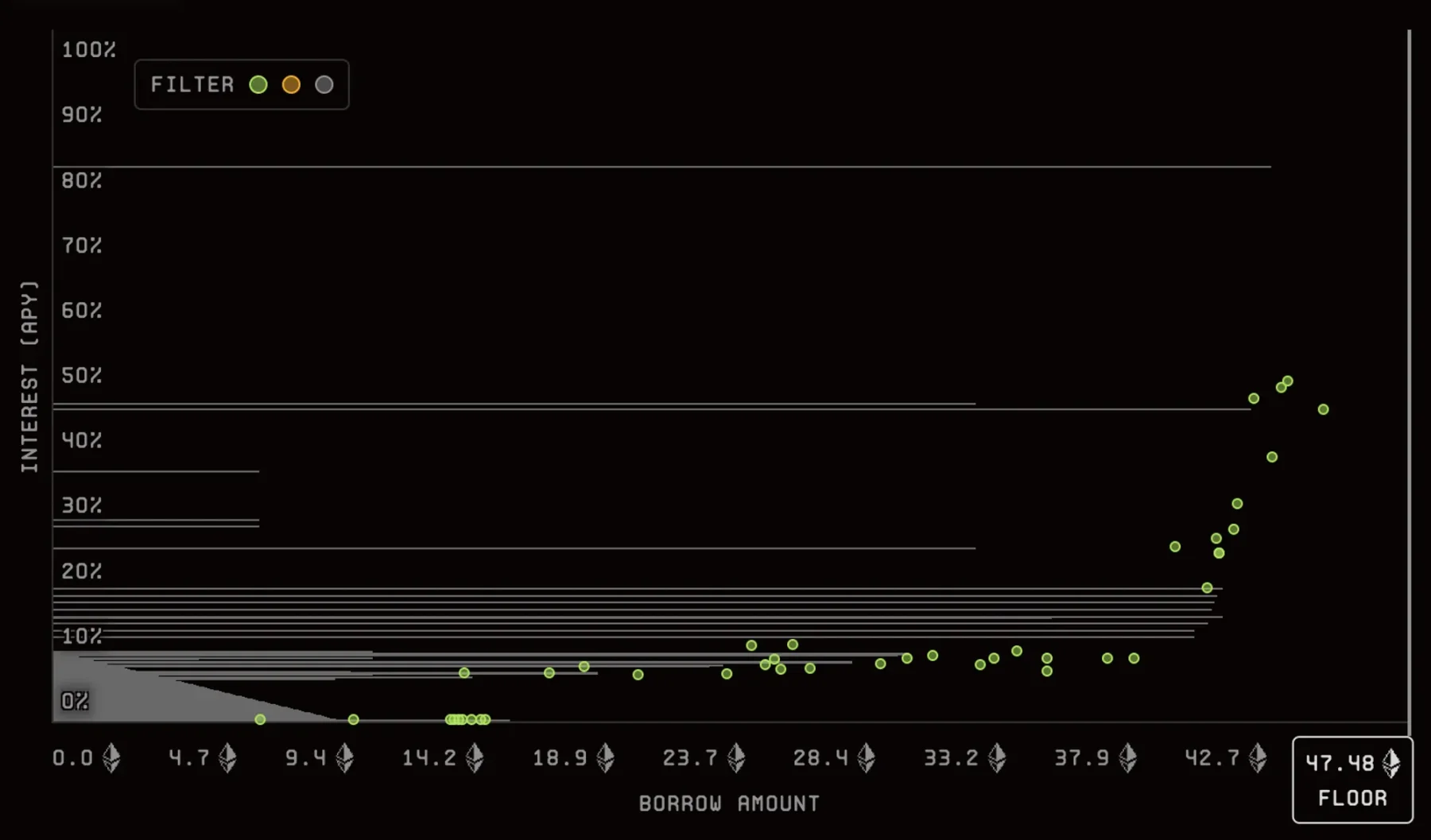

所有這些都導致了市場的割裂,或者至少是復雜的交易體驗。也就是說,像 Blur 和 Arcade .xyz 這樣的 NFT 借貸平臺仍然依賴於類似訂單簿的用戶體驗。它們都想出了可以減輕糟糕的用戶體驗的功能。

Blur 融合了一種永續貸款的形式,以消除期限維度的困擾。

Blur 和 Arcade 都有「collection offers」,貸方將整個 NFT 集合視為可替代的,集合中的任何 NFT 都可以用作抵押品。

有沒有想過如何解讀 Blur 的收藏品借貸圖表?我在這裏寫了一個 帖子 。

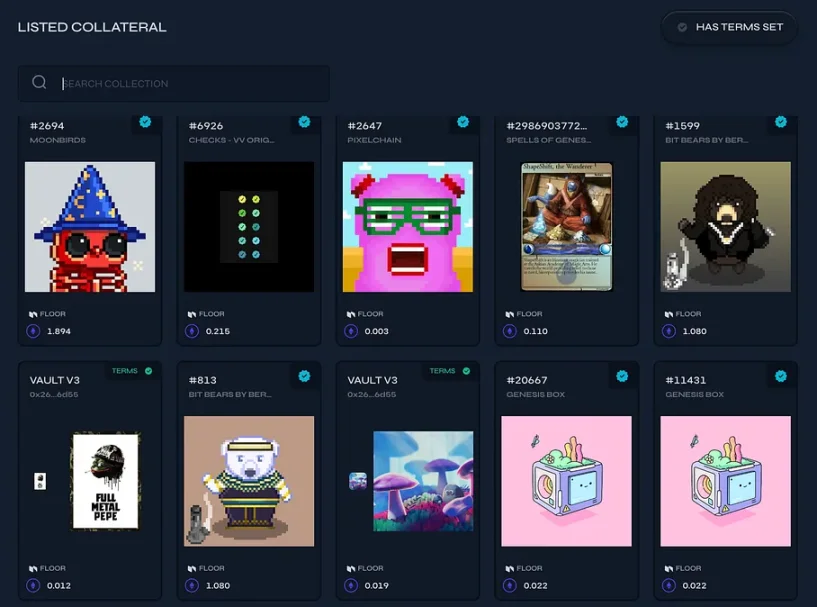

Arcade 的 P2P 貸款匹配和 collection offers

AMM 是訂單簿的一個子類別。如果一個協議可以將足夠多的人聚集到可替代代幣的借貸市場中,那么 AMM 是一個不錯的選擇。利率比代幣具有更好的均值回歸能力,因此使用 AMM 獲得 LP 利率比 LP 代幣更安全。這就是 Pendle、Notional 和 Tazz 的工作原理。

回顧一下,雖然訂單簿可以很好地處理簡單的資產,但借貸訂單簿有太多的維度需要考慮,並且需要巧妙的方法來降低用戶體驗的復雜性。

基於利用率的定價

給定借貸資產池的利用率是指借出資產總額與可借資產總額的比率。

基於利用率的定價將利率定義為利用率的某種遞增函數。

第一個也是最大的鏈上借貸平臺 Aave 就採用了這種方法。它仍然是流動性和可替代資產最流行的利率定價方式。

請注意,Aave 並不是從這個設計开始的。 EthLend(Aave 品牌重塑前的名稱) 2018 年白皮書概述了 p2p 定期訂單簿,基於利用率的模型是他們 2020 年白皮書中介紹的。這種對金融原語的徹底重新思考( Uniswap AMM 是另一個例子)是 DeFi 的樂趣之一。

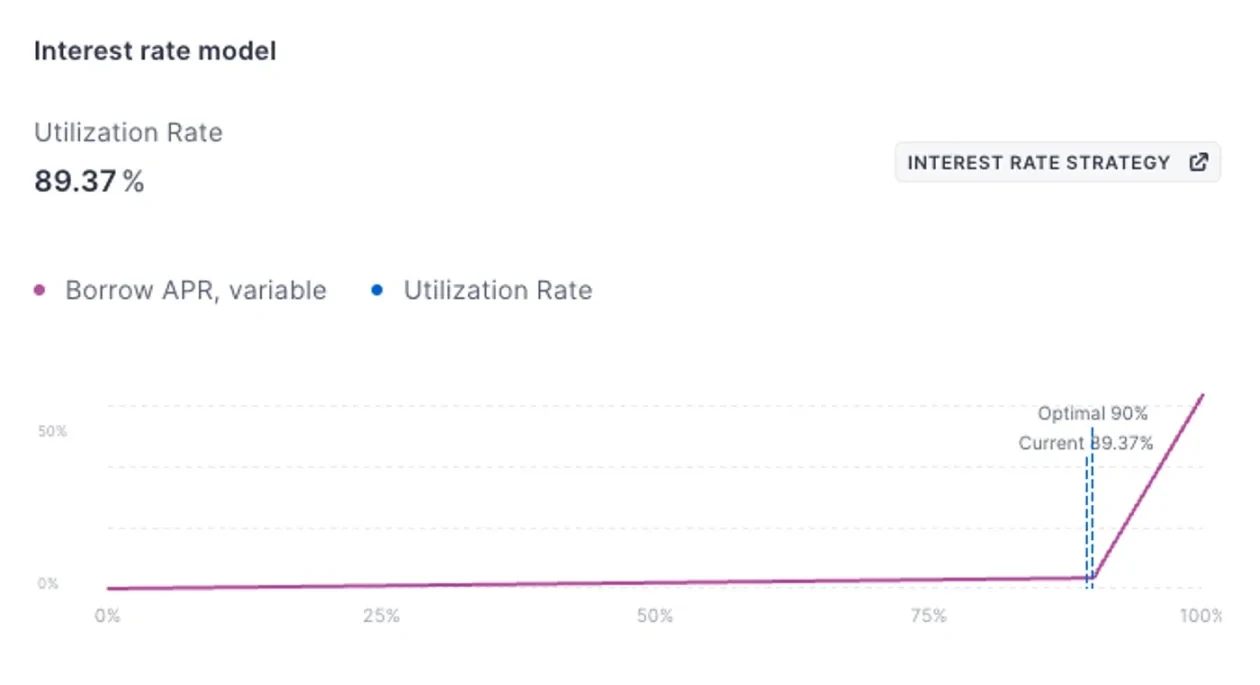

Aave 的借款利率

由於白皮書中沒有對此進行解釋,因此我對這種方法背後的動機的猜測非常簡單。考慮經濟學模型——當利率高時,愿意借錢的人更少,而愿意放貸的人更多。 「最佳」利率是指愿意借款的人數與貸方的數量完全匹配,且利用率為 100% 。

當利率太低時,愿意借款的人比貸款人多。利用率將達到 100% ,但它並沒有告訴我們目前處於模型的哪個位置。此外,貸方無法退出貸款。

當利率太高時,大量貸款供應就會闲置。 APY 利差(1- 利用率)隨着利率的增加而增加。這還是在平臺收取費用之前。

由於不可觀察的借貸曲线隨市場條件而變化,因此面臨的挑战是保持利率接近最優利率,同時為貸方退出保留一定的緩衝。

上述 Aave 的「interest rate mode」有點用詞不當。數學愛好者喜歡將其稱為 PID 控制器,但只是部分自動化。首先,Aave 選擇目標利用率(例如 90% )和糾纏曲线。如果利用率經常超過 90% ,Aave 的治理將使利率曲线變得陡峭,試圖將利用率推低。如果利用率太低,則反之亦然。

有時,市場會遇到特殊情況,PID 控制器反應太慢。例如,在 2022 年 9 月的以太坊合並期間,合並前的 ETH 將被分叉為 PoS ETH 和 PoW ETH。 PoW ETH 被市場認為價值約為 PoS ETH 的 2% 。市場參與者看到了這一點,並希望在錢包中保留盡可能多的合並前的 ETH。一種方法是將穩定幣作為抵押品並借入 ETH。只要借款期限內的累計利息低於 2% ,這就是有利可圖的交易。在不到 1 周的時間內賺取 2% 意味着可以支付超過 100% 的 APR。 Aave 的利率上限為 100% 。不用說,在合並之前的幾天裏,Aave、 Compound 、 Euler 、Inverse 和每個 PID 控制器借貸協議的 ETH 利用率都達到了極限。如果我沒記錯的話,Inverse 沒有設定利率上限,APR 最終達到了 1000% 。

關於基於利用率的定價最後需要注意的是,它與點對點結構自然契合,因此是活期貸款。因此,我們經常看到這些屬性自然結合。

總而言之,好處在於正常市場條件下的用戶體驗:隨時借、隨時走。但當利用率達到 100% (如以太坊合並期間)時,貸方就陷入了無追索權的境地。其他缺點是 10% 的貸款緩衝資產導致資本效率低下,以及無法提供定期貸款。

拍賣

拍賣是一種經過時間考驗的新債發行方式(一級市場發行)。美國國債是全球流動性最強的政府證券,它利用拍賣來為新債務定價。在借貸協議中,借款人和貸款人向定期舉行的拍賣提交祕密報價,找到市場清算利率,並向清算利率的參與者發行新債務。

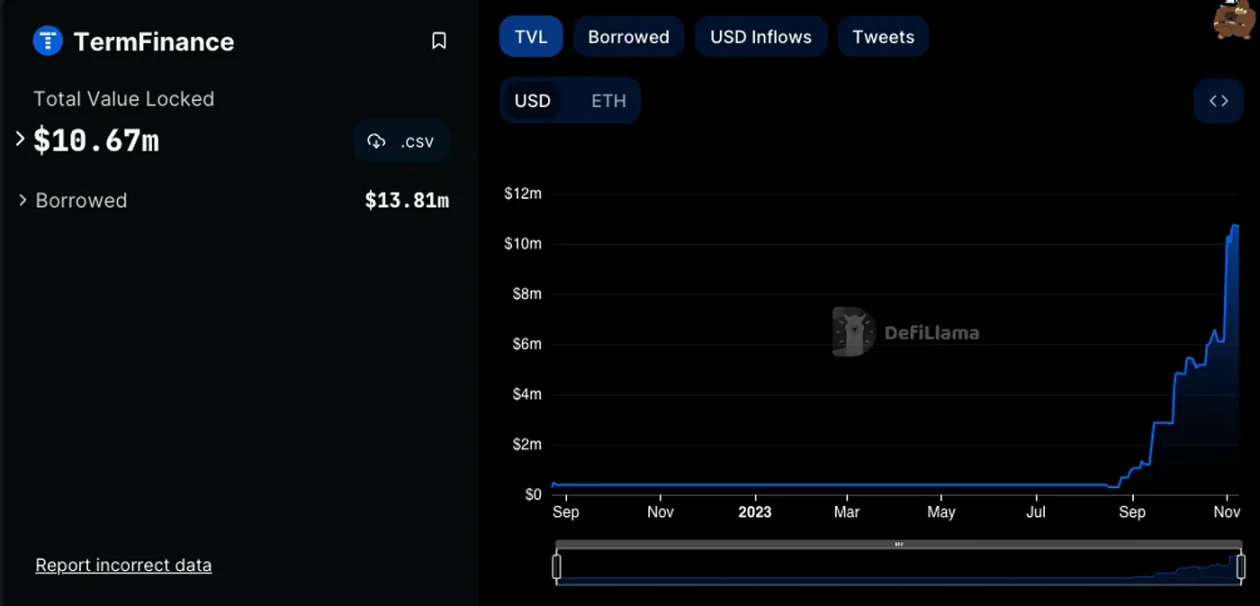

Term Finance 是一個相對較新的協議,就是受到這種機制的啓發。他們的拍賣 實施細節 值得一讀。

拍賣可以有效地匹配貸款人和借款人。與訂單簿不同,訂單簿需要鎖定資本來下達等待執行的訂單,或者基於利用率模型的貸款池需要為貸方提款提供緩衝,因此沒有任何資本處於闲置狀態。唯一的非生產性時期是資產在拍賣期間被鎖定的時期。

拍賣還產生高質量的定價,因為市場參與者聚集到一個謝林點來匯總他們的信息。

不利的一面是,拍賣需要一些預先計劃,而且不那么用戶友好。對於美國國債來說這是一個不錯的選擇,但在加密貨幣領域,定期貸款市場的參與度還不夠高。另一個挑战是市場的碎片化,加密貨幣有很多類似但不可替代的資產。這將是一個更難啓動的產品,但我希望有一天,Term Finance 能夠在以太坊的全力支持下發行以太坊國庫券。

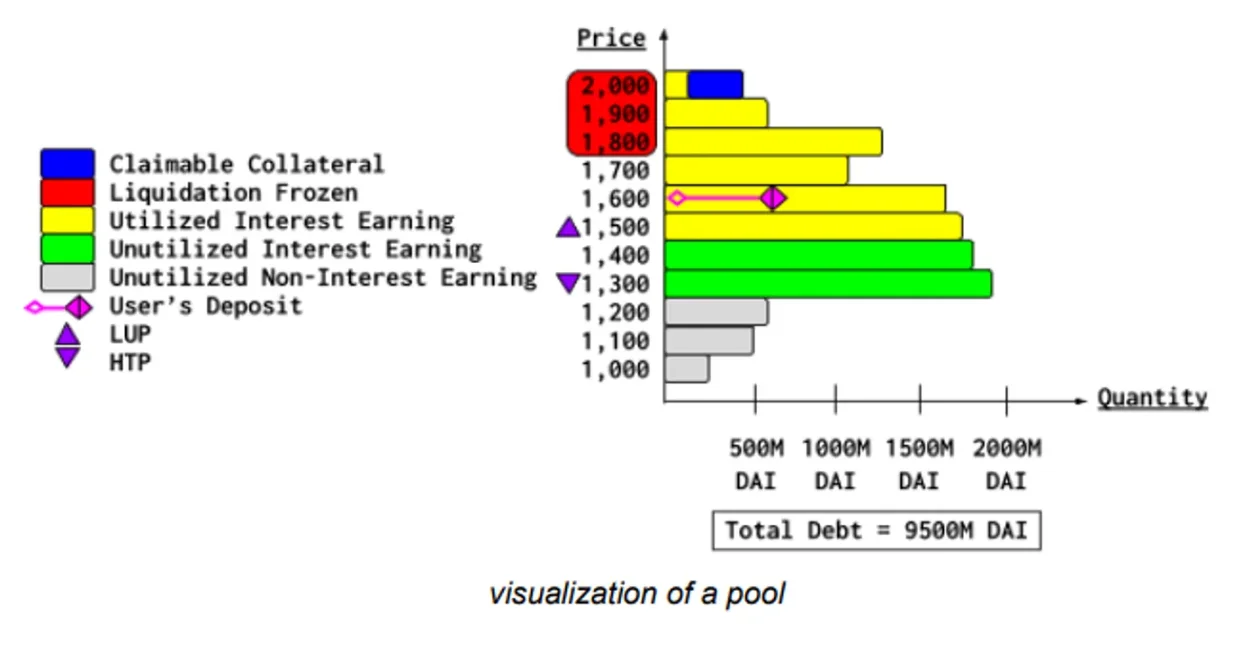

Ajna 的利用率模型

Ajna 是少數不依賴於預言機的借貸協議之一。對 Ajna 如何實現這一目標的完整闡述超出了本文的範圍。相反,其利率設計方式的值得討論。

貸方首先選擇他們愿意借出代幣(例如 USDC)的抵押品(例如 ETH)估值。借款人從最高估值向下匹配。貸款風險最高(貸款與抵押品比率最高)的借款人設定「最高門檻價格」(HTP),估值較低的貸款人不會獲得利息。

https://www.ajna.finance/pdf/Ajna_ELI5.pdf

貸方不想將估值定得太高,因為他們可能會因違約而蒙受損失。貸方也不想將估值定得太低,因為他們無法獲得任何利息。

利率由利用率函數決定,但這裏的計算僅考慮將抵押品估值設置為高於 HTP 的貸方。利率從 10% 开始,每 12 小時乘以或除以 1.1 ,具體取決於利用率與「目標利用率」的比較情況。

主要優點是,盡管採用點對池設計,但該機制不需要任何預言機即可運行。另一方面,貸方需要不斷監控其估值。與其他基於利用率的利率定價機制一樣,APR 也會受到未使利用的借款的影響。

盡管借款人和貸款人可以隨時離开(活期),但 Ajna 的最低貸款周期為 1 周。由於 Ajna 進入市場的時間還不夠長,所以現在了解這種機制的全部優缺點還為時過早。

真正的無需許可和不可變的協議很少見,因為它們很難正確執行。但當它們確實發生時,它們就成為可組合性的基石。我真心希望 Ajna 能夠成為借貸界的 Uniswap。

Tazz 的永久貸款融資模式

Tazz 是即將推出的借貸協議,它引入了新的利率定價原語。同樣,該機制的完整描述超出了本文的範圍。

與 Aave 類似,Tazz 債務以零息永續貸款开始。債務代幣(Aave 術語中的 AToken)可以在任何 DEX 上進行交易。除了協議破產之外,Aave 的 Atoken 與實際代幣交易價格幾乎總是接近 1: 1 ,而 Tazz 的債務代幣(ZToken)則由市場定價。 ZToken 的價格決定了名義債務累積的利率(即資金)。如果名義債務繼續增加,抵押參數將觸發清算。

持續資金支付與 k ( 1 – ZToken 相對於代幣價格的 TWAP) 成正比。k 越低,債務期限越長,越容易受到利率風險的影響。

請注意,在這種機制中,抵押與協議的其余部分完全模塊化。你可以設置無抵押品、NFT 抵押品、LP 代幣、非流動性代幣、鎖定代幣、基於預言機的抵押品定價或一次性定價的資產池。這並不重要,因為市場可以為承擔風險所需的利率定價。

值得注意的是,這使得:

-

點對點借貸

-

100% 貸款利用率,因此利差較低

-

合並流動性

-

任何抵押品類型

一個潛在的缺點是它需要監控資金池價格(但少於 Ajna)。如果不切實際的價格持續太久,就會導致不切實際的利率。 ZToken 的流動性市場將使借款人和貸款人都不必過於密切監控。

手動 / 治理定價

鑑於 GHO 脫錨,這種模式值得一提。有一些債務抵押頭寸(CDP)穩定幣。 Maker 的 DAI 規模最大, Liquity 的 LUSD、Lybra 的 eUSD 、Prisma 的 mkUSD 等緊隨其後。

盡管 CDP 看起來不像貸款,但其實不然。借款人用 ETH(Maker v1)、LST(Prisma、Lybra)或其他資產進行抵押。借款人鑄造一個 CDP,協議預言機按照 1: 1 的價格計算美元價值。 CDP 可以在公开市場上出售,從而借款人「借入」另一種資產,貸方收到 CDP。該貸款是永久性的,並且價值可能不會固定在 1 美元。借款人向協議支付利率,貸款人可以從協議接收另一個利率(例如 Dai 儲蓄利率)。有時,有一個稱為「穩定模塊」的保護基金,以避免 CDP 脫鉤。

手動定價的缺點是它受到治理流程、冗長的辯論、社區治理參與度低等的影響,因此反應很慢。好處是,人類流程比可能出現極端情況的代碼更難被操縱。

GHO 自創建以來一直下跌

Aave 的 GHO 是一個具有手動利率的 CDP。目前 GHO 的借款利率為 3% (低於國庫券和 Dai 的 5% ),他們在 Aave 上的貸款(儲蓄)利率為 0% 。因此,愿意借錢的人太多,愿意放貸的人太少,導致 GHO 價格下降。

Aave 治理論壇上的爭論已經持續了數月。爭論的本質歸結為是釘住匯率還是保持穩定的利率(因此利率是可變的)。在 GHO 獲得更多市場主導地位之前,GHO 無法兩者兼得。

結論

在本文中,我們介紹了貸款協議中利率定價的各種方式。當然還有很多方法,但本系列的目標是建立一個分類法。到目前為止,我們已經將利息期限和利息定價視為可以對協議進行分析和分類的兩個主要視角。在下一篇文章中,我將討論抵押。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

新用戶去哪了?「沒人玩」比熊市更可怕,加密專案下一步怎麼走?

加 密行銷工作令人眼花撩亂:從選擇合適的管道,到訊息傳遞,再到團隊協調。你是否應該投資舉辦一場活動...

LIBRA幕後推手又割韭菜!發新幣$WOLF「市值衝上4200萬鎂」後秒歸零

作 為 LIBRA、MELANIA 等代幣發行幕後推手的 Kelsier Ventures 執行長...

空投周報 | Babylon空投注冊截止時間延長至3月19日;Bedrock开放空投查詢(3.10-3.16)

@OdailyChina @web3_golem Odaily星球日報盤點了 2025 年 3 月...

周報 | MGX 對幣安投資 20 億美元,並收購幣安的少數股權;美 SEC 推遲批准 DOGE、XRP、LTC、Solana 與 ADA 現貨 ETF

1、 TON 基金會確認 Telegram 創始人已重獲自由,支持捍衛在线言論自由和隱私權 TON...

牛市結束了?10x Research:比特幣恐再盤整8個月,市場缺抄底買盤

比 特幣在 11 日跌破 7.7 萬美元後反彈,近幾日持續在 8 萬美元上方震盪,儘管在 14 日...

星球日報

文章數量

8596粉絲數

0

評論