PSE Trading:无清算协议到底是不是庞氏骗局?

原文作者: PSE Trading Analyst @Daniel 花

引言

区块链发展至今,DeFi 板块发展的最为成熟,而其中借贷便是其核心之一。在牛市中,借贷往往是开启行情的发动机投资者往往会抵押 BTC,借出 USDT,在去购买 BTC,推动行情上涨的同时也能获得更多超额收益,但随着加密货币市场热潮的褪去,BTC 价格的下跌也往往导致连环清算,BTC 价格跌入冰点。为了达到「永恒牛市」的目标,市场上推出了许多「无清算」的协议,让投资者享受超额收益的同时,不会面临「清算」风险,本文将会对市场上几种常见的「无清算」协议进行梳理,先说结论,所谓的无清算本质上是将风险转移,但羊毛出在羊身上投资者获利的同时,就得有人去承担风险。

1. 无清算协议的区别

1.1 用其他抵押资产提前「清算」

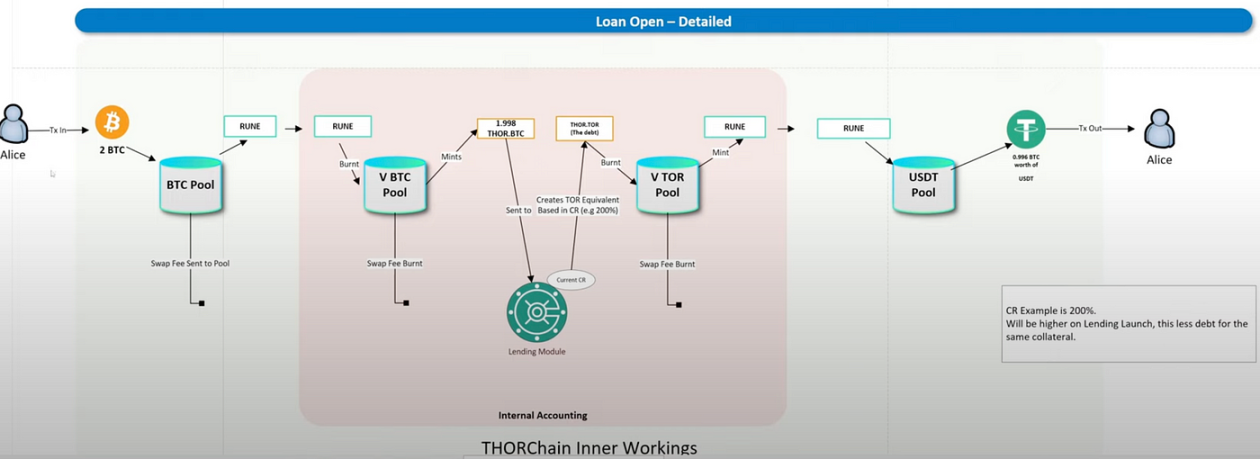

Thorchain 为其中的一个典型代表,Thorchain 是一个跨链协议,会在各条链上建立各种资产池子如 BTC/RUNE( Rune 为平台币)等,当用户需要跨资产时,需要将 Arb 链的 BTC 换成 Rune, 再将 Rune 换成 OP 链的 ETH。在借贷过程中,需要将 BTC 换成 Rune > Rune 燃烧生成 Thor BTC(合成资产 ) > Thor BTC 换成 Thor TOR (官方稳定币)在 燃烧 Mint 成 Rune > Rune 最后在换成 USDT。在此过程中,Rune 最终会通缩,因为燃烧生成 USDT,且用户需要支付每一次的 Swap 费用给 LP,因此借贷不收取利息,另外不同于传统的借贷协议,最终用户是「抵押」 USDT 借出 USDT,所以不需要在意 BTC 的涨幅,永不「清算」,或者说已经提前进行了「清算」。

图 1 Thorchain 借贷方式

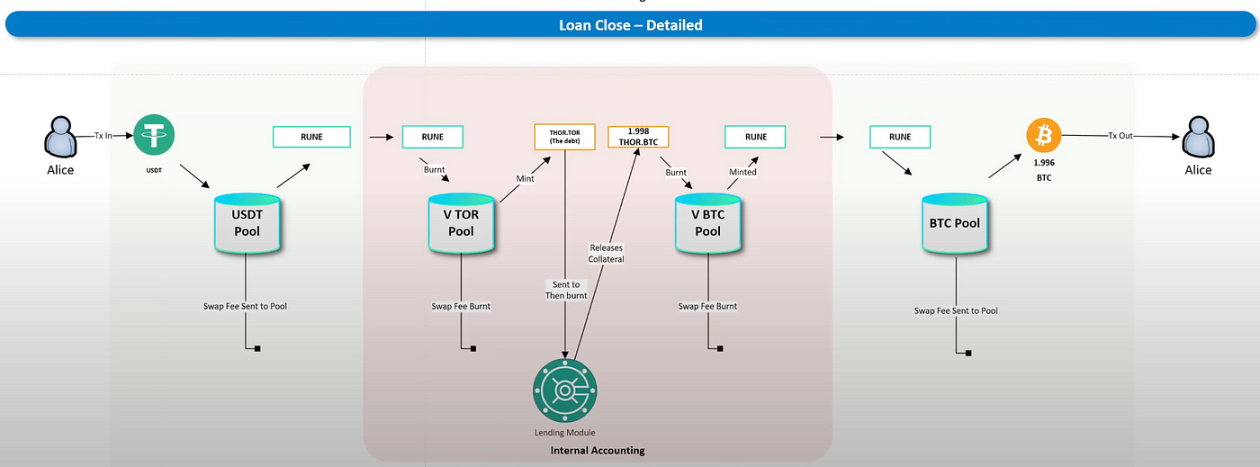

如果协议无「清算」且无利息,贷款人则可以永不还钱,但也出现一个极端情况,当牛市行情来临时,贷款人会因为 BTC 价格的上涨而想去还款,拿回更多收益的 BTC。流程如下:USDT 换成 Rune > Rune 燃烧 Mint 成 Thor TOR,Thor TOR 换成 Thor BTC 后燃烧生成 Rune,最后再将 Rune swap 成 BTC 还给客户。在这个流程中,会发现 Rune 成为最大的变量,Mint Rune 去拿回抵押的 BTC,如果还款的人数过多,就会铸造出「无限量」的 Rune,最终导致崩盘。

图 2 Thorchain 还款方式

因此 Thorchain 设置了最多 Mint 的数量,也就是债务上限,目前上限是 500 M,原生的 Rune 为 485 M,也就是做多能 Mint 15 M 数量的 Rune。Thorchain 会设定 Lending Level 的数值最终相乘等于能被燃烧掉 Rune 的数量,根据当前 Rune 的价格,可以得出能被贷款的 USDT 价值。

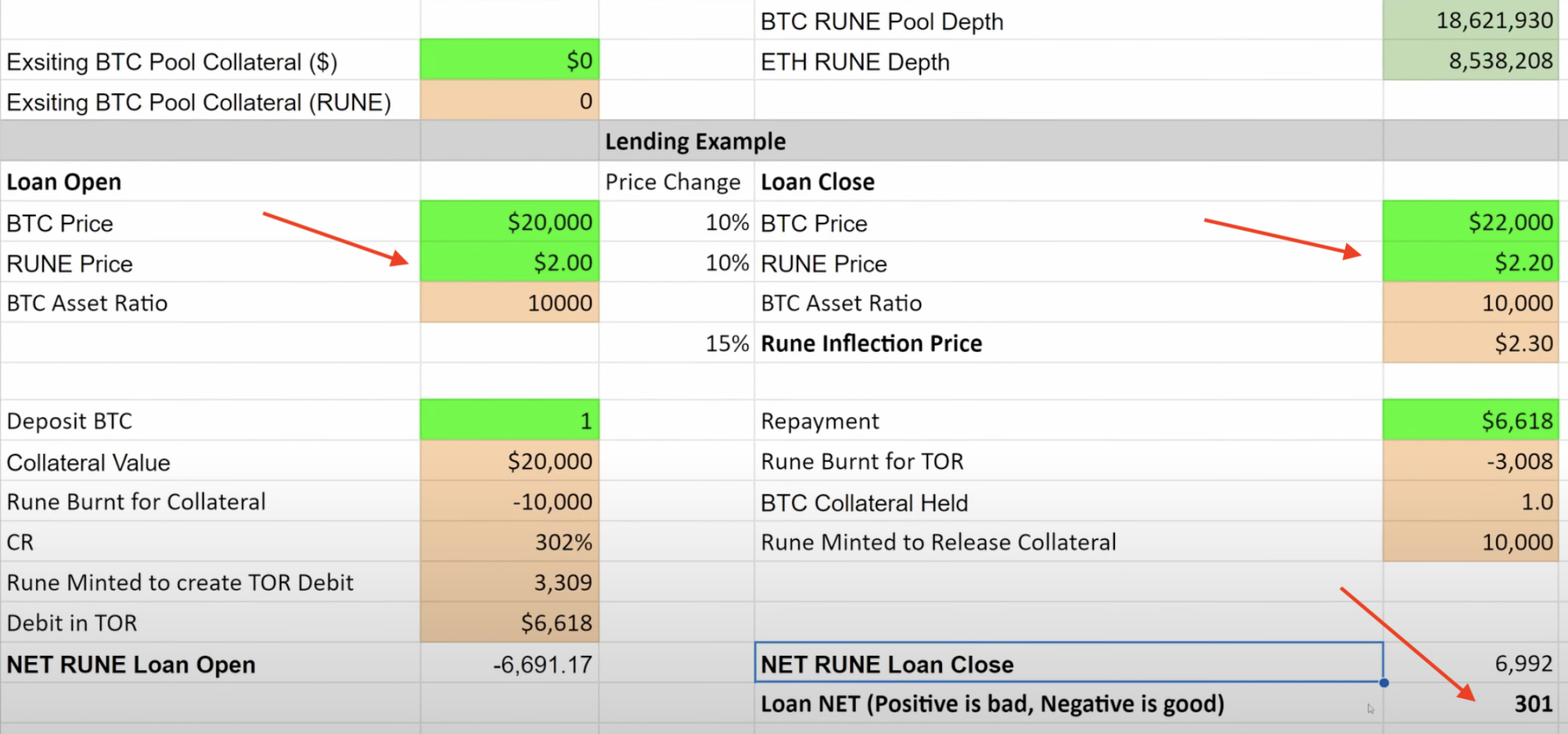

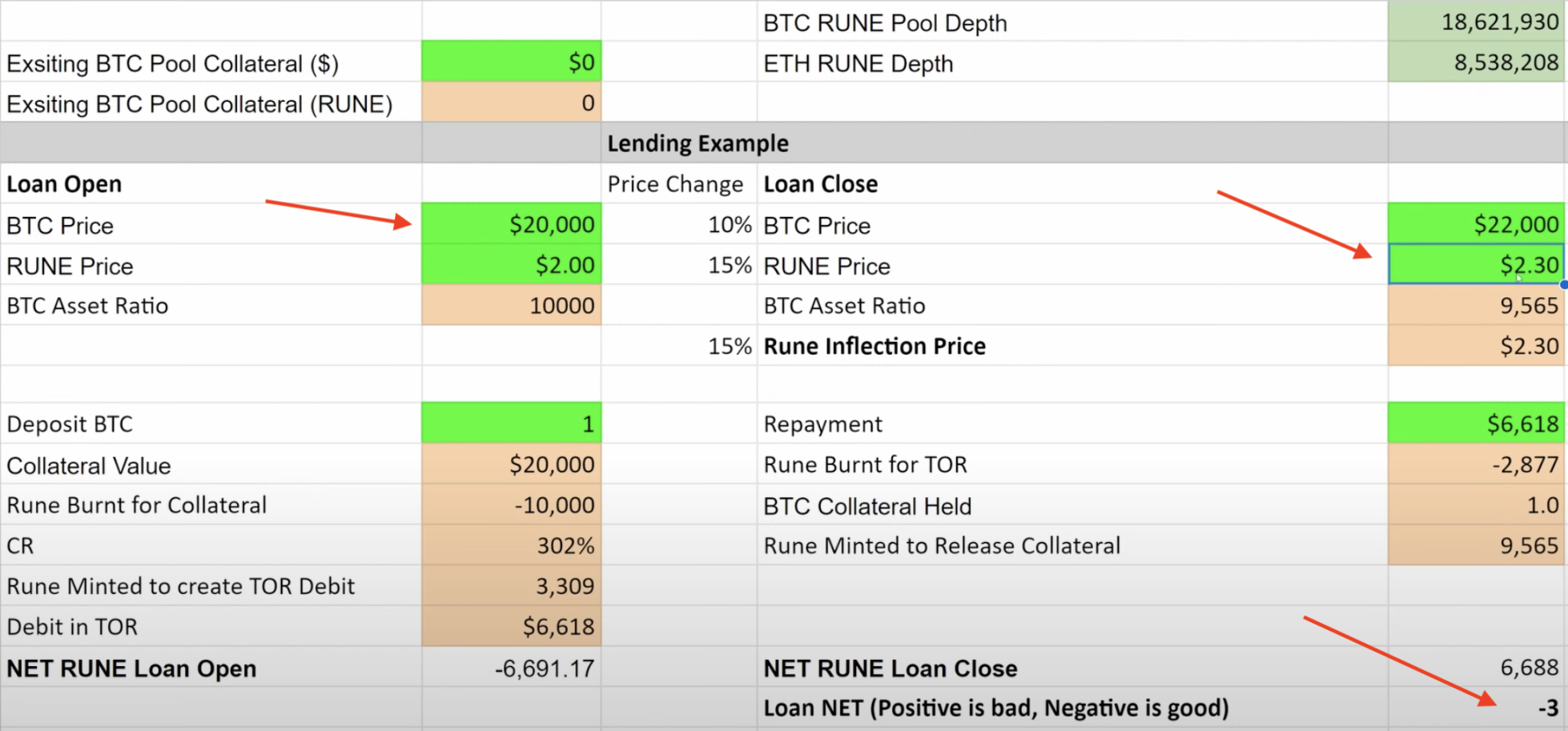

图 3 Rune 总量

另外,Rune 价格比上 BTC 的价格也是协议能否成功的关键,下面两张图可以看出,当 BTC 和 Rune 的价格同时上涨 20% 的时候,用户还款会多 Mint 出 301 个 Rune,相比于贷款时燃烧掉的 Rune,但当 Rune 的价格上涨 30% 的时候,还款时反而不会 Mint 出 Rune,协议还是处于尽通缩的状态,相反,如果 BTC 的价格上涨远超过 Rune 的上涨价格,协议就会 Mint 出更多的 Rune,从而导致机制崩盘,一但 Mint 的数量将要达到上线,协议会提高 Collateral ratio 到最高 500% ,迫使用户不在借出更多 USDT,假设达到 500 M Rune 的上线,协议也会终止一切贷款还款行为,直到 BTC 价格回落,不用铸造出更多 Rune 为止。

图 4 Rune 价格变化对协议的影响

图 5 Rune 价格变化对协议的影响

不难看出,只有当协议一直借款时,对于协议本身才是利好(Rune 的通缩),但也经不起大规模还款(Rune 的通胀),所以 Thorchain 这种模式本事就注定做不大,如果要规模那就是 Luna 2.0 的悲剧。其次,因为还通过 collateral ratio 来控制贷款数量,所以平台的 CR 为 200% -500% ,远高于 AAVE 等传统借贷平台的 120-150% ,资金利用率过低,也不利于成熟市场的借贷需求。

1.2 将清算风险转嫁给 Lender

Cruise.Fi 是一家抵押借贷平台,其抵押物为 stETH,通过把清算线外包给其他 Lenders 去承受,只要一直有用户「接盘」,理论上不会爆仓,对于贷款用户来说:爆仓风险减少,可以扛单的空间变多,对于「接盘」用户可以获得更多收益(基本借贷收益 +ETH 额外奖励)。

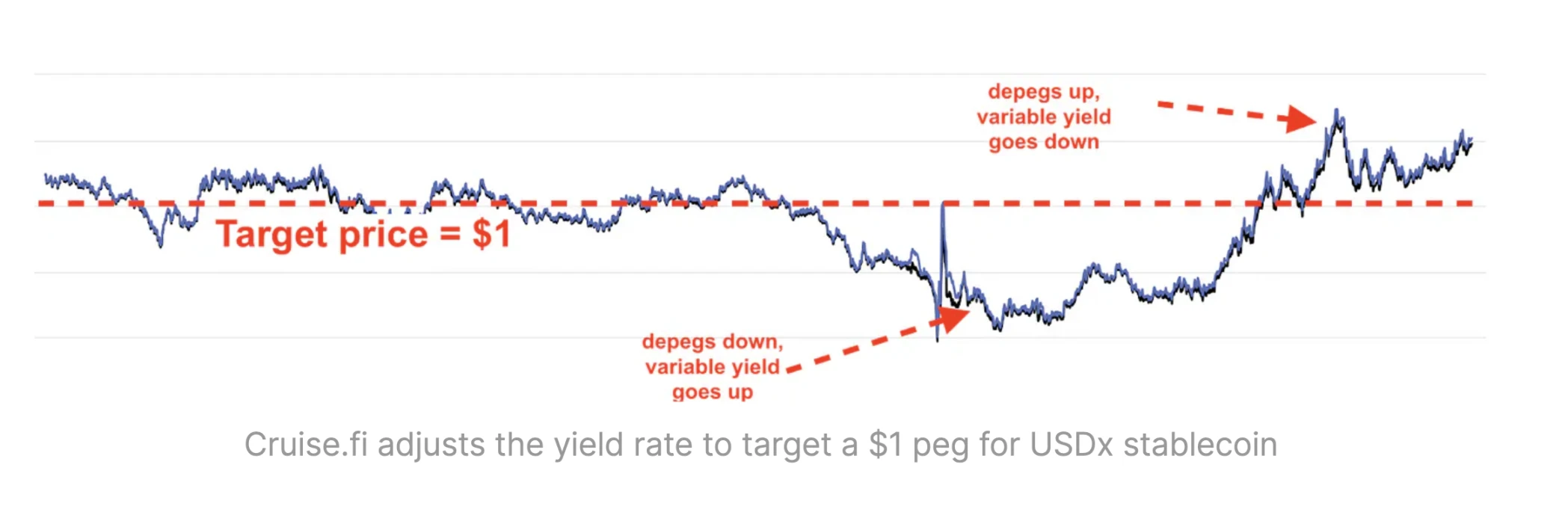

借款流程:当用户抵押 stETH 后,会生成 USDx,用户可以拿 USDx 去 Curve 池最终换成 USDC,而 stETH 生成的利息最终会给到 Lender。有两种方法去维持住 USDx 的价格

1: 当 USDx 价格过高时,会把 stETH 一部分的收益给到 Borrower,补贴他们借贷成本过高 2: 当 USDx 价格过低时,会把一部分 stETH 转换为借入成本,补贴给 Lender。

图 6 USDx 的价格曲线

那么项目如何达成不清算呢?这里假设抵押的 ETH 为 1500 美元,清算价格为 1000 美元。当清算发生时,平台首先会把抵押物(stETH)锁定, 然后将 stETH 的质押收益给到 Borrower,通过 stETH 的质押收益去保留一部分原本的仓位,超过 stETH 收益部分的仓位会被暂停,但这么做的坏处是 ETH 质押率上去后,会影响 stETH 的收益,导致可保留的仓位变小。

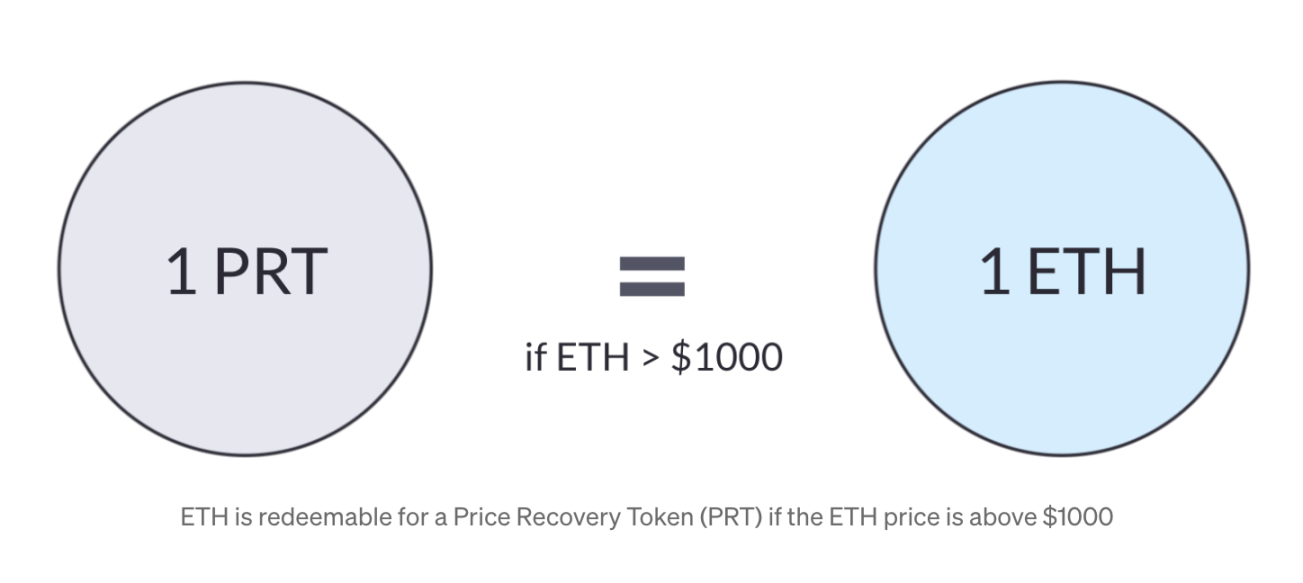

关于原本要被清算的仓位,平台会生成 Price Recovery Token,当 ETH 重新回到清算线以上的时候,Lender 可以拿着这部分 PRT 1: 1 兑换成 ETH,这样相比于传统的借贷平台,多了一层 ETH 的超额收益,而不仅仅是借贷利息。当然如果说 Lender 不认为 ETH 将会上涨到 1000 美元以上,Lender 也可以在二级市场去销售 PRT,该项目还处于早期阶段,很多数据以及二级市场还未完善,作者也做一个大胆的预测,如果说 Lender 将 PRT 放到二级市场销售,那 Borrower 也可以已更低的价格「接回」自己仓位的同时(相比于补仓),还能获得 ETH 未来的超额收益。

图 7 赎回 ETH 的流程

但该项目也有一个弊端,项目只能在牛市中发展(即使大回调发生,也会有「信仰」 ETH 的 holder 来提供流通性),倘若熊市来临,市场情绪降至冰点,流动性就会枯竭,对于平台也就会造成不小的威胁,且愿意来平台当 Lender 的用户或许不会很多,因为本身该协议就是将风险全部转移到 Lender 身上。

1.3 利息覆盖借款利率

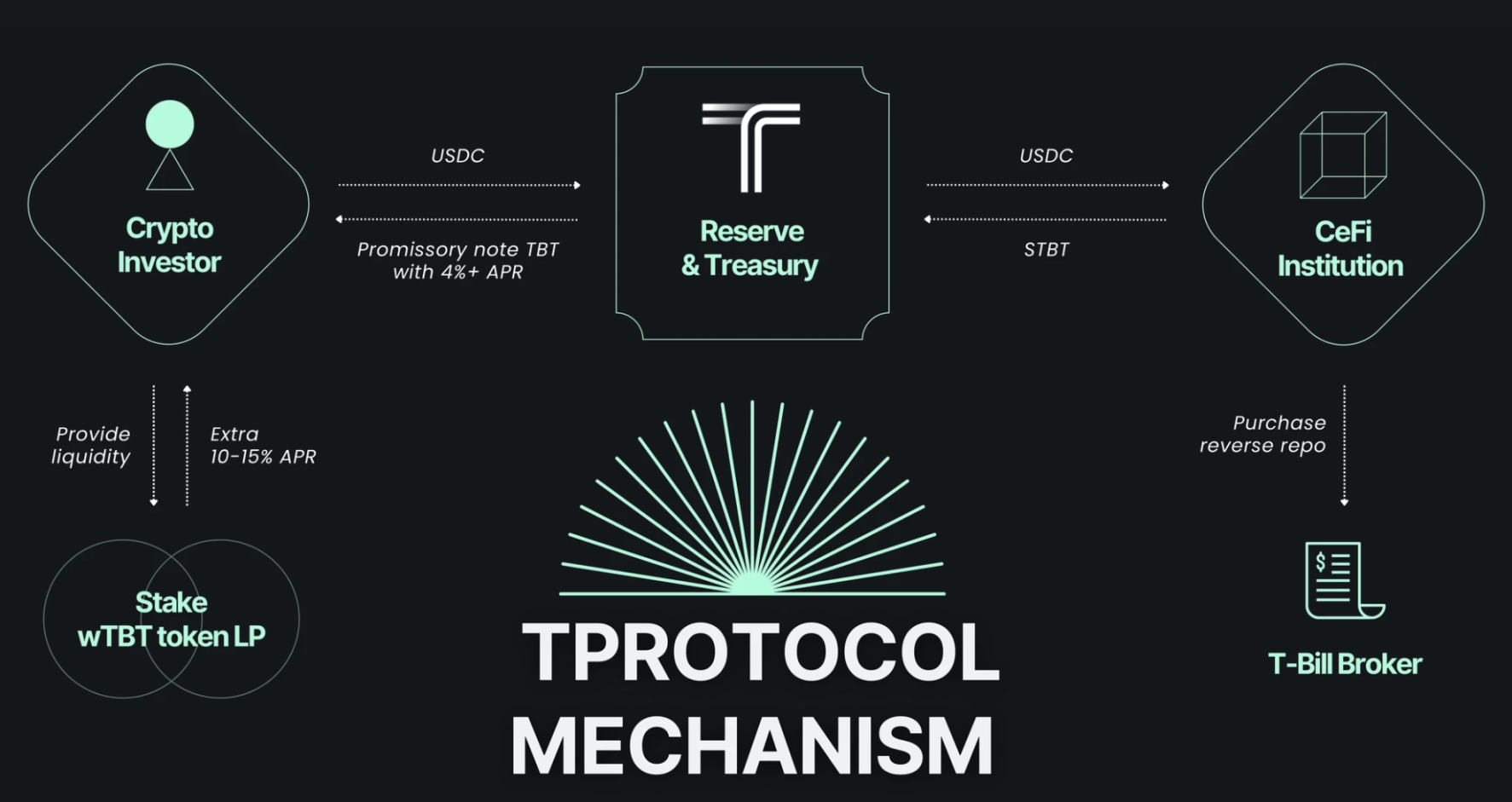

美联储的加息浪潮也带领了一批 RWA 「无清算」协议,最值得关注也是规模最大是 T Protocol,STBT 为 MatrixDock 美国机构发行的美债封装代币,和美债收益率 1: 1 铆钉,TBT 则为 T Protocol 发行的 STBT 封装版本,采用 rebase 方式发放美债收益给平台使用者用户仅需打入 USDC 便可以铸造 TBT 从而享受美债收益。

图 8 T Protocol 内部流程

最大亮点是平台收取的利息始终小于美债收益率,假设美债收益率为 5% ,那平台收取利息大约为 4.5% 发放给 Lender,其中的 0.5% 作为手续费,这样 MatrixDock 可以抵押美债封装代币无息借款,但是怎么解决不清算的问题呢?本质上该平台也采用抵押美元借出美元的逻辑,不受 BTC 等资产的影响。目前 LTV 为 100% ,当 MatrixDock 抵押一百万美元的美债时,可以借出一百万美元的稳定币,当用户想要回自己的稳定币时,MatrixDock 则会清算掉自己拥有的美债,等额支付给用户,大额用户需要等待三个工作日完成对付。

但也存在危险点,当 MatrixDock 拿到借款后,如果进行高危投资等行为,用户是存在不能刚兑美债的风险的,所有的信任都依靠平台和美债机构,存在监管盲点和不透明性,也因此 T Protocol 寻求其他美债机构合作的进程也变的异常缓慢,天花板是有局限性的。其次,伴随着未来宏观货币政策宽松,美债收益率便会开始下降,利息变少时,用户也就没必要在该平台存款,转向其他借贷平台。

2.总结与思考

作者认为目前为止,大部分无清算协议都是「伪无清算」,其实就是把风险从 Borrower 身上转移到别处,比如 Thorchain 把风险转移到协议本身和持有 Rune 代币者,Cruise.Fi 将风险转移到了 Lender,T Protocol 把风险转移到了不透明的监管上。不难看出,这几种协议都存在一个痛点:很难达到规模效应,因为借款的本身就是对某一方不公平的,而这种不公平所带来的短期「高额」收益却又很难持续,对于使用者来说不稳定。用户最终还是会使用 AAVE 这样的传统借贷平台,接受清算的同时拥抱公平。清算的本质是资不抵债,任何资产都会有波动的时候,世界上根本就不存在无风险投资,只要有波动,就存在资不抵债的时刻,传统金融从诞生发展到至今没有「设计」出完美的无风险投资,加密货币世界的高波动属性更不会有。「无清算」协议或许会以相对「稳定」的方式再次出现大众视野中,但羊毛出在羊身上,最终的某一方会接受惨痛的代价。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0