加密市场各类ETF大盘点,明年BTC现货ETF会通过吗?

ETF 是什么?

在讨论加密货币 ETF 之前,我们要先了解什么是 ETF,ETF 全称为 Exchange Traded Fund,翻译为交易所交易基金。ETF 本质上是开放式的证券投资基金,它具有以下显著的优势和特征:

-

风险分散:ETF 内包含了多种资产,可以分散投资风险,降低了个别资产波动的风险。

-

灵活性:可以直接在证券交易所进行交易,具有很高的流动性,使投资更加灵活方便。

-

低门槛:投资门槛低,交易和管理费用也较低,非常适合个人投资者。

简单来说, ETF 可以让用户操作更简易,不用透过基金公司申请与赎回,因此各项费用成本都较低,为个人投资者的提供更方便的投资管道。

如果以投资标的来区分,目前台湾市场常见的 ETF 包括:

-

股票 ETF:追踪股票指数及行业的 ETF,如元大台湾 50、元大富时不动产等。

-

债券 ETF:追踪债券指数的 ETF,如元大 15 年期以上 A 等级公司债券 ETF。

-

商品 ETF:追踪商品指数,如黄金 ETF、白银 ETF 等。

-

货币 ETF:追踪各国货币汇率变动的 ETF,如元大美元货币 ETF。

而追踪加密货币价格变动的 ETF,则是本文要探讨的重点。

加密货币、比特币与以太坊 ETF?

加密货币 ETF 主要是以「单一币种」或是「多种加密货币资产」作为投资组合。

加密货币的 ETF 允许投资者购买基金份额,目的是获取指定加密货币价值或追踪加密货币市场指数。

但是根据加密货币数据网站 CoinGecko 的报告,目前全球的加密货币 ETF 主要集中在比特币以及以太币。

这些加密货币 ETF 可以让投资者追踪和投资资金进入 BTC 或是 ETH,让投资者无需直接购买和储存加密货币即可获得加密货币投资的一种方式。

加密货币 ETF 优点

前面有提到 ETF 对整体投资人带来的好处,但是加密货币的 ETF 是一个比较崭新的领域,它相较于直接持有加密货币的投资人,究竟有哪些好处呢?主要如下:

-

由专业基金管理团队运作:投资人无需担心加密资产保管风险。

-

降低技术门槛:投资者不需面对加密货币钱包的学习操作。

-

省时方便:透过加密货币 ETF 投资,可以让交易简单且高效,适合任何类型的投资者。

-

更合规:ETF 受到严格监管和法律保护、风险可控、操作合规。

-

分散资产风险:除了常见的单一比特币或以太坊 ETF,市场上也有将多种加密货币包装起来的概念,让投资者实现多元投资组合。

加密货币 ETF 缺点与风险

相较于一般常见的 ETF,加密货币 ETF 还在早期发展阶段,因此也有一定的风险与缺点存在,举例来说:

-

波动率:相较其他常见的 ETF 投资产品,加密货币资产的波动率较为剧烈。

-

安全性:加密货币被骇事件时有耳闻,如果这些平台遭到骇客攻击或出现问题,如果相关储存平台与服务出现问题,将会造成资产损失。

还有最重要的一点就是,ETF 违背了去中心化,ETF 本身是中心化的产物,如果使用 ETF 进行投资,投资者将无法像链上操作,进行自由的转移,同时你的资产将被基金所持有,币圈有一句流传的话语:

「Not your Keys,Not your Coin」

如果绝大多数人都使用 ETF 进行加密货币投资,那么不就违背了加密货币诞生的本质了吗?

为什么美国的比特币现货 ETF 通过这么重要?

美国比特币 ETF 为什么备受期待?最主要的原因在于美国股票市场的重要性。

数据显示,美国股票市场占全球总市值的近 42 %,相比其他已经上线加密货币 ETF 的国家,像是加拿大、巴西以及欧洲等市场,它的市值是相差非常大的。

如果人口最多、经济实力最强的美国推出比特币 ETF,将会对全球加密货币市场产生重大正面影响,其影响力不仅仅限于美国本土。

在 2021 年时,美国已经批准了比特币 ETF 期货产品,使得市场非常热烈期待现货 ETF 也将被允许通过,但各家机构递交的现货 ETF 申请持续被 SEC 拒绝,让大家有些失望。

但是根据最新消息,近期资产管理公司 Valkyrie 推出「比特币和以太坊的复合型期货 ETF」已经正式获得 SEC 的批准,并于 10/3 于 Nasdaq 正式开始交易。某种程度上,这或许代表以太坊的期货 ETF 将有机会被陆续审核通过,也增加了 SEC 对于比特币现货 ETF 放行的成功机率。

现货与期货 ETF 差别?

上面提到美国比特币期货 ETF 已经被通过,但是为什么大家更期待现货 ETF 可以被通过呢?这边我们以「比特币」作为举例:

比特币现货 ETF

比特币现货 ETF 是由真实持有比特币的基金公司发行的产品。

投资者购买比特币现货 ETF ,相当于透过 ETF 基金间接持有比特币。基金公司需要用购买的资金买入等值数量的比特币作为备兑,以支持 ETF 贡献的发行。

比特币期货 ETF

相比之下,比特币 ETF 期货并不需要购买任何实体比特币。它是利用比特币期货合约来模拟比特币价格,期货 ETF 不会影响现货市场的比特币价格和数量。是为了追踪比特币价值并设计的金融衍生工具。

两者最核心的区别在于现货 ETF 会对比特币的实际市场供需造成影响,而期货 ETF 则相对低。

因此比特币现货 ETF 的推出将促进比特币作为一种新资产类别的发展,也更有机会推高其价格。

这也是为什么加密货币投资者一直期待美国 SEC 能加快批准比特币的现货 ETF。它对比特币本身和整个加密货币市场的影响要更为迫切。

如上面文章所提到,目前 SEC 仅批准了比特币期货 ETF,拒绝了所有机构提出的现货 ETF 申请。但根据最近的发展,比特币现货 ETF 获得最终批准的希望越来越高。它的推出将是对加密市场的一大利好消息。

市场热门的加密货币 ETF

截至目前为止,台湾并没有加密货币 ETF 的产品,台湾用户仍须透过实际买卖加密货币,来进行的相关投资,下方介绍的是目前海外比较热门加密货币 ETF 产品。

ProShares Bitcoin Strategy ETF(比特币策略主动型 ETF)

首个在美国上线的比特币期货 ETF

-

管理资产: 10.9 亿美元

-

费率: 0.95 %

-

代号:BITO

Amplify Transformational Data Sharing ETF( Amplify 转型数据共享主动型 ETF)

-

管理资产:约 5 亿美元

-

费率: 0.75 %

-

代号:BLOK

Bitwise Crypto Industry Innovators ETF(Bitwise 加密行业创新者 ETF)

-

管理资产:约 8, 000 万美元

-

费率: 0.85%

-

代号:BITQ

Global X Blockchain & Bitcoin Strategy ETF (Global X 区块链与比特币策略主动型 ETF)

-

管理资产:约 1, 100 万美元

-

费率: 0.65 %

-

代号:BITS

First Trust Indxx Innovative Transaction & Process ETF (First Trust Indxx 创新交易及处理 ETF)

-

管理资产:约 1.07 亿美元

-

费率: 0.65 %

-

代号:LEGR

有潜力通过美国现货 ETF 的公司

除了已经上线的加密货币 ETF 外,目前市场大家最关注的就是,谁可以通过美国的比特币现货 ETF,以下是市场上具有潜力的相关公司。

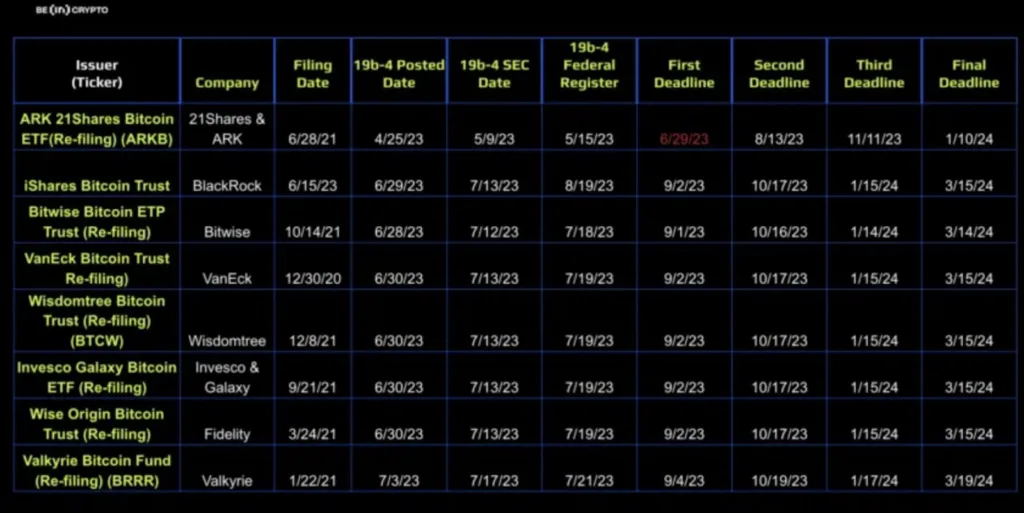

图片来源: beincrypto BlackRock (贝莱德)

贝莱德为全球最大的资产管理公司,截至今年第二季为止,总管理的资产超过 9 兆美元。

另外根据过去贝莱德也多次与 SEC 交手的纪录,共有 575 个 ETF 被批准,唯有一次在 2014 年被拒绝过,具有相当高的胜率,是目前最被看好通过比特币现货 ETF 申请的公司。

Wisdom Tree(智慧树)

位于纽约的资产管理公司,于 2021 年即开始申请比特币现货 ETF,但一再被拒绝,近期于贝莱德提交 ETF 申请后,再度提出申请。

ARK Invest (方舟基金)

由知名加密货币投资人 Cathie Wood(俗称木头姐)领导的投资公司,木头姐是一名比特币信仰者,其投资范围包含了 CoinBase、 GrayScale 等等。

Ark Invest 于 2021 年 6 月提交了 Ark 21 Shares ETF 的申请,随后被拒绝,目前在修改文件后,正在进行第三次申请。

Grayscale(灰度)

Grayscale 灰度是一家位于纽约的加密货币投资基金管理公司,是早期进入货币市场的传统金融机构。

但是灰度针对比特币所推出的产品 GBTC,为信托的一种,并非 ETF,所以灰度计画申请将其旗下 BTC 信托转换为比特币现货 ETF。

如果申请成功,灰度将能够收取更低的管理费,并且资金进出也会更容易。

结论

截至目前 10 月为止,美国 SEC 尚未批准任何比特币现货 ETF 的申请,不断往后进行延期。

但是,根据最近推迟的资料显示,SEC 并没有完全拒绝申请,而是开始寻求相关人士的评论与意见,加上最近以太坊期货 ETF 的通过以及贝莱德的申请,许多人认为,比特币现货 ETF 通过的日子越来越近,预计可以在今年或是明年正式登场。

如文章前面所提到,美国股市占了全球约 40% 的份额,假如美国比特币现货 ETF 正式通过,它将有机会对现有加密货币市场产生重大的影响。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

Gate Group宣布Gate澳洲站正式上线,全球合规版图再拓新章

全球领先的加密市场先行者 Gate Group 宣布,旗下澳大利亚实体 Gate Informat...

一周融资速递 | 8家项目获投,总融资金额达5940万美元(10.27-11.2)

根据 Odaily 星球日报不完全统计,2025 年 10 月 27 日至 11 月 2 日,全球...

BitMart VIP Insights | 10月加密市场回顾与热点剖析

TL,DR 2025年10月,美国进入货币宽松周期,美联储降息并暂停缩表,但经济复苏仍疲弱,高通胀...

星球日报

文章数量

10917粉丝数

0

評論