Cosmos/Polkadot V.S. Layer 2 Stacks Series 2 :做Layer 1還是Layer 2?

引言

在本系列的第一篇文章中,初步對 CP( Cosmos & Polkadot ) 以及 Layer 2 Stacks 的 技術方案 進行梳理之後,我們得以了解 CP 與 Layer 2 Stacks 方案的網絡架構和核心技術。就目前來看, CP 的技術遠遠超過 Layer 2 Stacks, 那么社區和生態狀況呢?

接下來,本篇將從各自的代幣經濟模型和生態發展層面展开描述。通過梳理代幣價值捕獲場景,以及各自方案各個維度的對比。幫助讀者了解各自代幣的可能發展趨勢以及方案的特徵優劣。

一. 代幣價值

隨着 CP 和 Layer 2 相繼發展超鏈網絡,其生態代幣會在這其中發揮着什么樣的作用,或者超鏈網絡的發展給這些代幣帶來了哪些更多的可能性呢?

為了討論代幣的未來發展趨勢,本文先梳理了各自的代幣模型,分析異同;再深入討論各自的方案可能給代幣帶來的潛在影響,並挖掘出對應的投資價值等等。那么接下來,就讓我們一起看看他們代幣經濟模型如何充分激發各自的潛能。

1.1 Cosmos

其實,如果能理解 Cosmos 框架,就可以知道在其提倡主權和自由定制鏈下,Cosmos Hub 的 $ATOM 代幣在實際的應用場景需求不大,因為每條鏈都有自己的原生代幣, $ATOM 並不是必須。不過,在 Cosmos 2.0 大會上,該團隊制定了 ATOM 2.0 計劃,致力於為 $ATOM 代幣帶來額外的效用和價值。

1.1.1 代幣分配

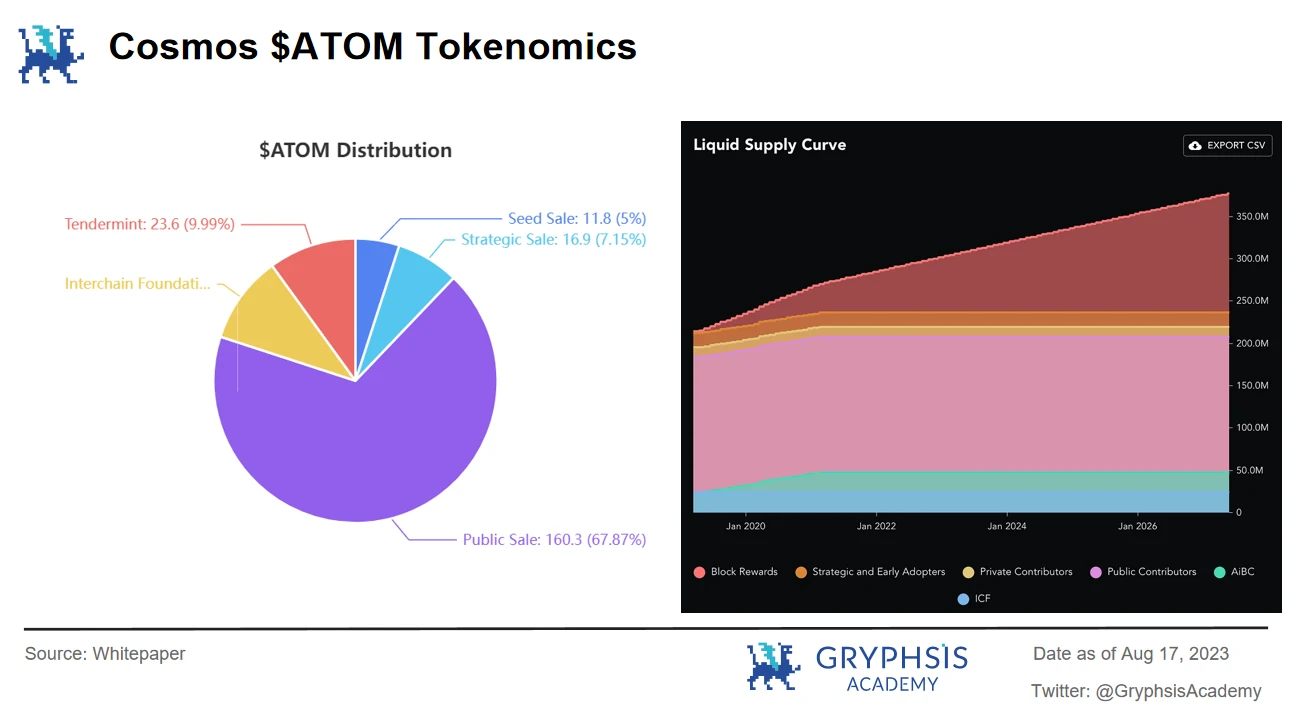

$ATOM 的供應沒有限制,目前市面上以發行 2.9 億 $ATOM。其中:

-

Seed Sale: 11.8 million ATOM at $ 0.025 per token

-

Strategic Sale: 16.9 million ATOM at $ 0.079 per token

-

Public Sale: 160.3 million ATOM at $ 0.10 per token

-

Interchain Foundation : 23.6 million ATOM

-

Tendermint : 23.6 million ATOM

1.1.2 代幣價值

( 1) Validators Staking

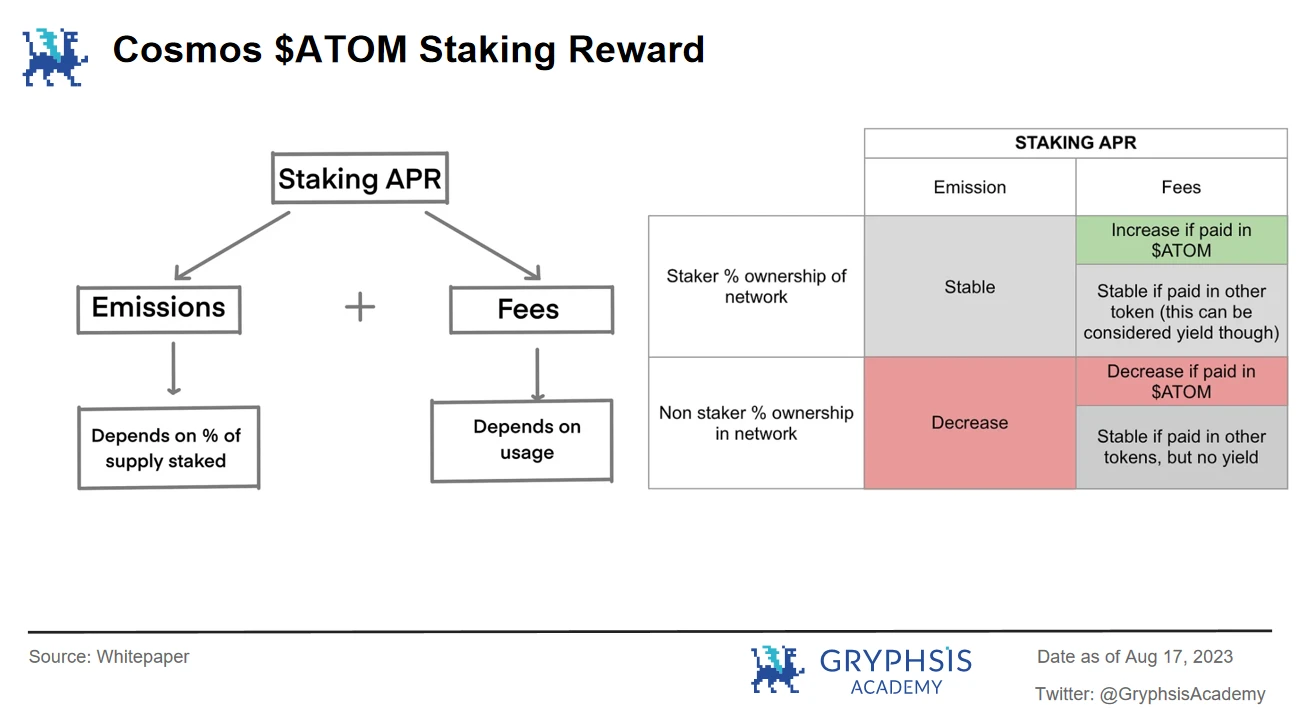

由於 Cosmos 生態都是 POS 鏈,所以節點所質押的代幣反應了其對網絡的貢獻度。而 Cosmos 也針對 Staking 機制制定了相關的措施,主要是通過調節網絡質押率和代幣通脹率共同協調。

對於質押者,Cosmos 給予兩部分獎勵:Emission(區塊獎勵)+Fee(網絡費用),當網絡質押率超過 66% 時,系統會降低通脹率(最低至 7% );當網絡質押率低於 66% 時,系統增加通脹率(最高至 20% )。總之系統通過算法來平衡網絡質押率和質押者的收益。那些不質押的用戶,他們將承受通脹帶來的損失,間接促使他們參與質押。

為什么要提高質押率?因為 Cosmos Hub 的經濟安全性是取決於 $ATOM 質押數量,抵押的$ATOM 越多,攻擊網絡的成本就越高。因此,$ATOM 鎖定的越多,網絡的經濟安全性就越大。

( 2)Validators Rewards

驗證者的獎勵主要來源於區塊獎勵,由於是 POS 機制,所以驗證者們收到的獎勵份額和他們質押的 $ATOM 數量有關。

這裏引申一個概念:委托人(Delegator),是指那些持有 $ATOM 但是沒有能力/意愿成為驗證者的用戶,他們可以將自己持有的代幣委托給自選的驗證者進行質押。驗證者收到獎勵之後也會按照投入比例返回部分獎勵給委托人。當然,驗證者可以從委托人的收入中收取傭金(Commission)。

那么驗證者的收入就來源於:區塊獎勵+委托人傭金

( 3) Transaction Fees

鏈間账戶打通了整個 Cosmos 的生態,提高了 $ATOM 的使用場景。$ATOM 作為 Cosmos Hub 的原生代幣,可以作為中繼鏈實現不同鏈間資產的無縫轉換,使得生態中不同鏈上的資產可以直接交易,為不同主權鏈上的不同資產與 $ATOM 的交互提供了便利。

( 4) Governance

持有 $ATOM 的用戶享有治理投票權,可以參與到 Cosmos Hub 的治理,發起提案與表決生態系統的未來走向。此外 $ATOM 也會被運用到社區管理上,通過一次性的補助給到社區,或者設立开發者資金流等激勵措施,讓社區可以更好的為 Cosmos 生態系統提供建議。

$ATOM 的代幣機制使得大多數用戶選擇質押,在一定程度上增加了網絡的安全性,防止攻擊。但是這同樣導致了代幣的流動性低,無法流通於生態,特別是給其 Defi 產品居多的生態特色起到積極作用。

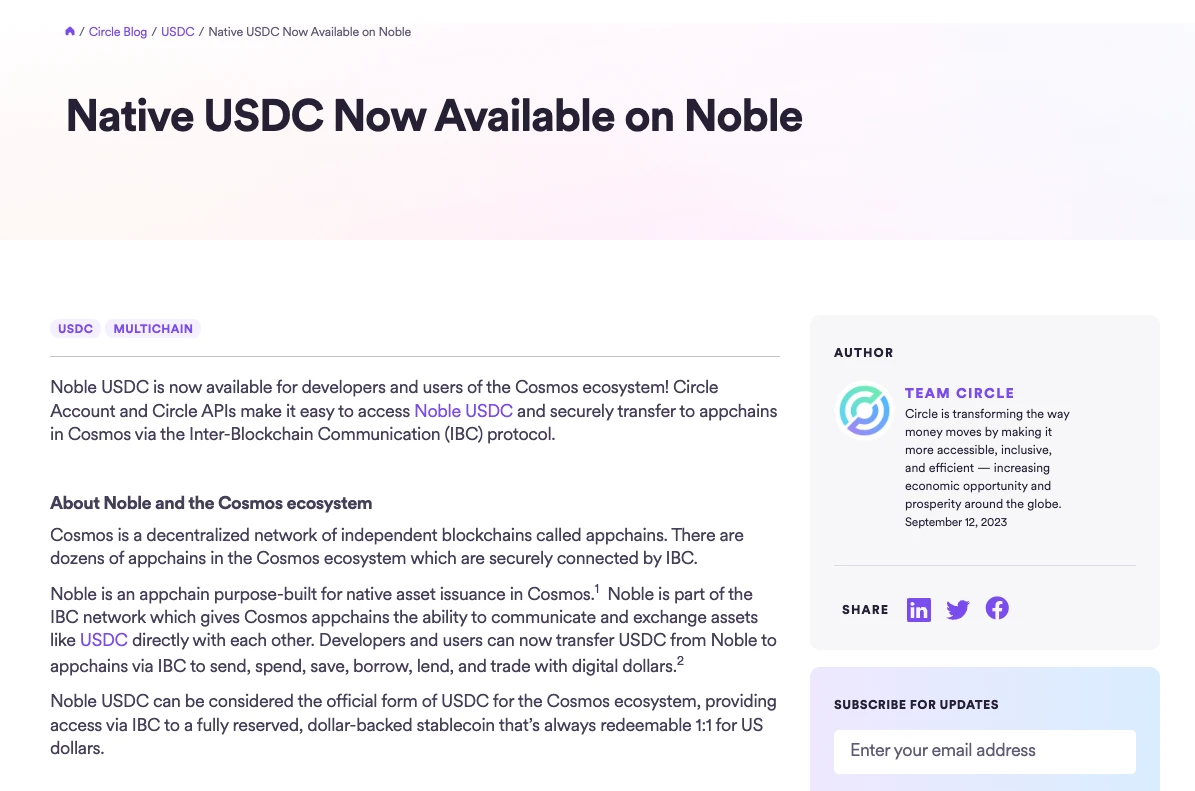

不過值得注意的是,dydx 選擇部署到 Cosmos 中,且 Cosmos 現已支持了 CCTP 的原生 USDC,另外在前不久的社區提案中,增加了對 $ATOM 流動性質押解決方案,賦予被質押的 $ATOM 和現貨 $ATOM 同樣的流動性。這些更新和優化無疑為其代幣賦予了更多的需求場景,相信未來的 $ATOM 的發展會比當下更好。

1.2 Polkadot

1.2.1 代幣分配

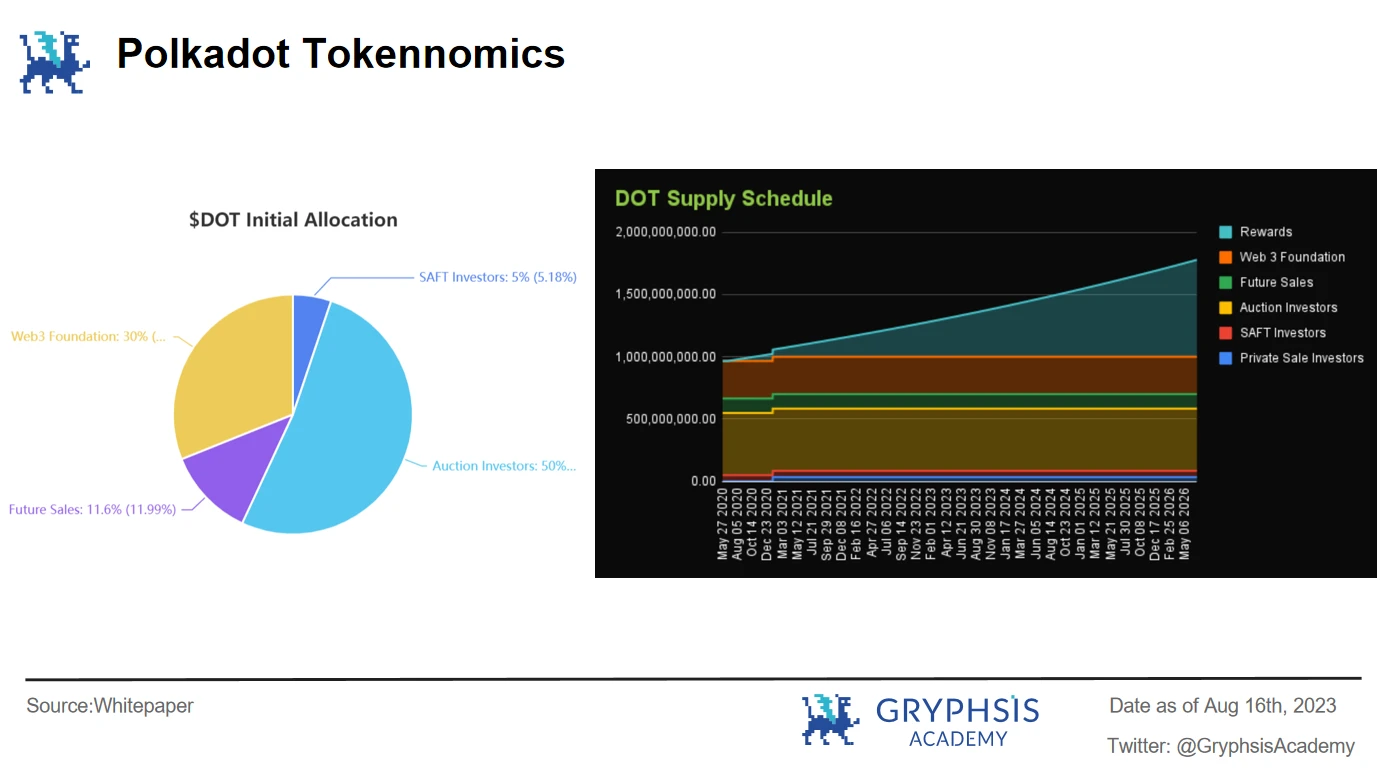

Polkadot 的代幣 $DOT 沒有供應上线,其代幣分配為:

-

3.42% 私募投資者

-

5.00% SAFT 投資者

-

50.00% 拍賣投資者

-

11.58% Future Sales

-

30.00% Web 3 Foundation

1.2.2 代幣價值

( 1) Validators Staking

如果你要成為 Validator,必須先質押一定數量的 $DOT,因為 Polkadot 網絡是採用 NPoS(Nominated Proof of Stake) 共識機制,所以和 Cosmos 類似,驗證者的質押可以維護網絡的安全性和去中心化。

只不過在 Polkadot 網絡中,分為三種驗證者類型:Parachain Validator; Relaychain Validator; Other Validators。從字面上就能理解每種驗證者起到的作用:

-

平行鏈驗證者除了驗證本鏈狀態,並將候選收據提交給 Polkadot 的中繼鏈,以便可以添加更多區塊。

-

中繼鏈驗證者參與中繼鏈的共識,以審查來自其他 Polkadot 驗證者的有效性聲明,從而允許添加區塊。

-

其他驗證者共同構成分布式網絡驗證,像一個雙重驗證過程,以確保正確分配准驗證者以獲得更高的吞吐量和更少的延遲。

( 2) Validators Rewards

在 Polkadot 中,驗證者會在一個紀元(Era)中通過出塊或者其他活動獲得對應的 Era Points,根據分數分配獎勵 $DOT。

獎勵會在每個紀元結束之後發送,只不過考慮到在當前紀元所有驗證者們獲得的分數以及 $DOT 的通脹模型,所以具體的數量是不清楚的。

除此之外,還有一個提名人(Nominator)角色,可以理解成 Cosmos 中的 Delgator,這些代幣只有這個可以將自己的 $DOT 提名給驗證者來獲得獎勵,兩者可以共享一部分收益。

( 3) Transaction Fees

Polkadot 推出了一個 “Weight- Based Fee Model”,考慮到有限的區塊資源,因而對於整體的收費模型制定了一系列的標准。

比如每條中繼鏈必須高效的處理交易以防止區塊堵塞;每個區塊必須保留一定空間給一些高優先級,處理不善的交易;費用變化速度要慢以防交易者可以精准預估費用等等。

( 4) Governance

波卡於今年推出了新的治理方案,我們先來分別了解 Go v1和 PolkadotOpenGov(新方案)以及兩者的區別和改進。

在傳統的 Go v1中,參與治理的角色包括:

-

議會:執行治理,負責管理參數、提案等

-

技術委員會:管理升級時間表等

-

持有者:$DOT holder,參與公投

在新發行的治理方案中,參與治理的角色包括:持有者、技術協會(Fellowship)。從治理角色來看,新方案與原治理方案相比,更加去中心化,波卡的治理也與持有者的關系變得更高。

a. 網絡治理

在 Go v1 版本中,在要對網絡進行任何更改,其想法是將活躍的代幣持有者和議會一起組成來管理網絡升級決策。無論提案是由公衆(代幣持有者)提出還是由議會提出,最終都必須經過全民投票,讓所有持有者按權益加權做出決定。

針對於提案選舉,每個提案的權重都一樣,Holder 一次只能對一項提案進行投票(緊急提案除外),並且投票期可能會持續數周。除此之外,Go v1也支持交替投票時間表,允許每 28 天投票一次天。不過在新的升級版本 OpenGov 中,其改變了投票機制,讓提案投票範圍更廣更靈活。

-

通過直接民主投票制度將議會的所有職責轉移給公衆。

-

解散議會

-

允許用戶以更多方式將投票權委托給社區成員

-

解散技術委員會並建立的 Polkadot 技術獎學金

-

取消了偏中心化的議會,真正實現了去中心化的治理。

b.國庫機制

國庫,顧名思義,是 Polkadot 網絡治理的公共財政部。當提案被通過時,將會撥出一部分的資金用於實現該提案,以更好的發展網絡。

國庫的主要收入來源是:

-

交易費用: 80% 的交易費用收入提交給國庫, 20% 給驗證者

-

質押收益:Polkadot 網絡會生成一個理想質押率。當網絡的實際質押率沒有達到理想質押率時,質押者們的 APY 收益會下降。為了將通貨膨脹率保持在 10% ,該系統並沒有減少代幣的數量,而是將投資者的總回報的一部分轉移到國庫。(波卡會定期燃燒掉一部分國庫裏的資金,所以實際通貨膨脹率是小於 10% )

-

驗證者:當驗證者或者提案人人數減少時,他們的一部分代幣會轉移到國庫裏。

-

轉账:任何人都可以向國庫轉账捐贈,不過一般情況下是受贈人出於一些原因償返還他們獲得的資金。

國庫資金存放在任何人都無法訪問的账戶中,當提案被接受時,該天就會進入分配的等待期。因為如果立即撥款資助,可能會存在國庫資提議支出時,他們必須保留至少佔提案支出 5% 的保證金。如果提案被拒絕,這筆押金將被削減一部分,如果被接受,押金將被退回。

提案可能包括(但不限於):基礎設施部署和持續運營、網絡安全運營(監控服務、持續審計)、生態系統規定(合作)、營銷活動(廣告、付費功能、合作)、社區活動和外展(聚會、披薩派對、黑客松)...

現在通過 OpenGov 來管理國庫,資金如何使用取決於公投。

c. 插槽拍賣&Core Time

平行鏈需要鎖定 $DOT 來獲取插槽,在插槽的租用期持續鎖定,等平行鏈退出之後會自動返還。且持有 $DOT 的用戶有權進行投票,對平行鏈進行治理,甚至可以直接允許某條平行鏈在網絡中免費運行。

原本的插槽機制其實靈活性沒有很高,因為是針對長期的單鏈而設計。雖然由平行线程緩解了流動性,但對於那些針對技術的團隊,他們可能需要募資營銷,獲得 $DOT 再鎖定才能參與到這個生態網絡中。

不過波卡近期提出了 2.0 版本,可能會取消插槽拍賣機制,而採用核時間(Core Time)的分配方式。

核時間的機制與現在的插槽拍賣最大的不同在於插槽拍賣是將 $DOT 鎖住一段時間;而核時間是支付 $DOT 購买時間,$DOT 並不會被解鎖返還。

目前將該出售機制分為兩種:大宗採購&即時採購

-

大宗採購:每個月進行一次,以固定價格賣出 4 周的核時間,非同質化資產。

-

即時採購:類似於平行线程的即用即付模型,有使用需求的時候再买。

Polkadot 的代幣治理機制非常完善,並且更新了平行插槽的拍賣機制。摒棄質押解鎖機制,採用購买機制,給 $DOT 帶來了新的價值捕獲。隨着越來越多的項目方選擇部署在 Polkadot,相信 $DOT 的重要性會更加凸顯。

1.3 Optimism

1.3.1 代幣分配

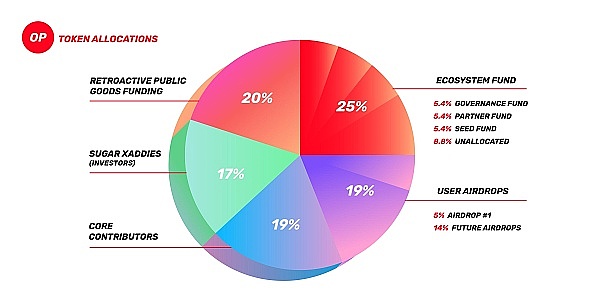

$OP 的初始供應量為 4.3 Billion ,大致分分配給:

-

25% 生態基金

-

19% 空投用戶

-

19% 核心貢獻者

-

17% 投資方

-

20% RPGF(追溯性公共服務基金)

Source: Whitepaper

1.3.2 代幣價值

目前還沒有明確的制定 $OP 在超鏈網絡的需求場景,不過 OP Stack 將由 OP Collective 進行統一治理。

簡單來說,其採用兩院制(Two-House System)治理結構,包括代幣院(The Token House)和公民院(Citizens' House),兩者權力相互制衡,避免治理權過度集中。

其中,代幣院由 OP holder 組成,負責業務參數決定。但是如果代幣持有者可以完全決定業務,那么大概率將系統經濟傾向於他們,對其他的利益方不友好。公民院則採用一人一票機制,負責長期價值判斷。不同類型的決策相互監督,用更廣泛的視角進行評估。Optimism 希望通過這種模式的新迭代,建立一個可經受時間考驗的治理體系,幫助集體繁榮發展。

就近期來看, Base 和 OP 推出了經濟合作協議,Base 提供給 OP 兩種收益模式(取其高),一個是 2.5% 的排序器手續費,或者是 15% 的利潤;而 OP 將給 Base 2.75% 的 $OP(具體細節會在第三篇闡述)。

OP 已經开始了其嘗試性的收入分配方案,且根據市值計算,在這個合作中 OP 其實是賺的。在以往的 L2 中,主要靠交易產生的 Gas 費(L2 gas+L1 gas)作為主要收入來源,而 OP 开創了一種新的收租模式。 作為使用 OP Stack 方案部署的 Base 需要支付其取得的收益,對於 OP 來說,無疑是積極正向的。

只不過這種模式的收益,應該如何回饋到 $OP 的代幣持有者身上呢 ?目前來看可以肯定的是生態治理權,後續會怎樣的應用場景對於目前在 L2 Stack 中位居首位的 OP 來說非常關鍵。

1.4 Arbitrum

1.4.1 代幣分配

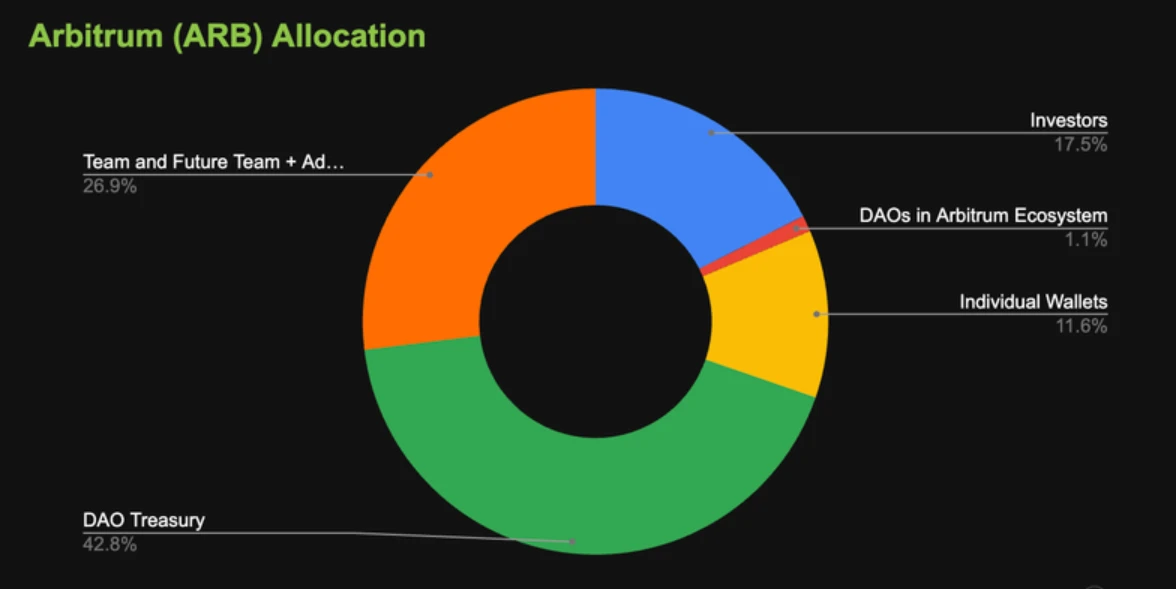

$ARB 首次發行與 2023 年 3 月 23 日,總供應量為 100 億,當前已經流通量為 12 億

-

17.53% Investors

-

1.13% Arbitrum DAOs

-

11.62% Individual Wallets

-

42.78% DAO Treasury

-

26.94% Team 和 Advisors

Source: CoinGe cko

1.4.2 代幣價值

暫時官方並沒發布有關 $ARB 在超鏈網絡中的具體需求場景, 不過可以肯定的是,不論超鏈們是否發行了本土的 Token 和管理機制,Arbitrum DAO 會使用 $ARB 全權管理所有的超鏈網絡和社區和技術更新。

1.5 Polygon 2.0

Polygon 於今年 7 月發行了針對 Polygon 2.0 超鏈網絡的代幣經濟白皮書,希望通過發行 $POL 對網絡進行治理。

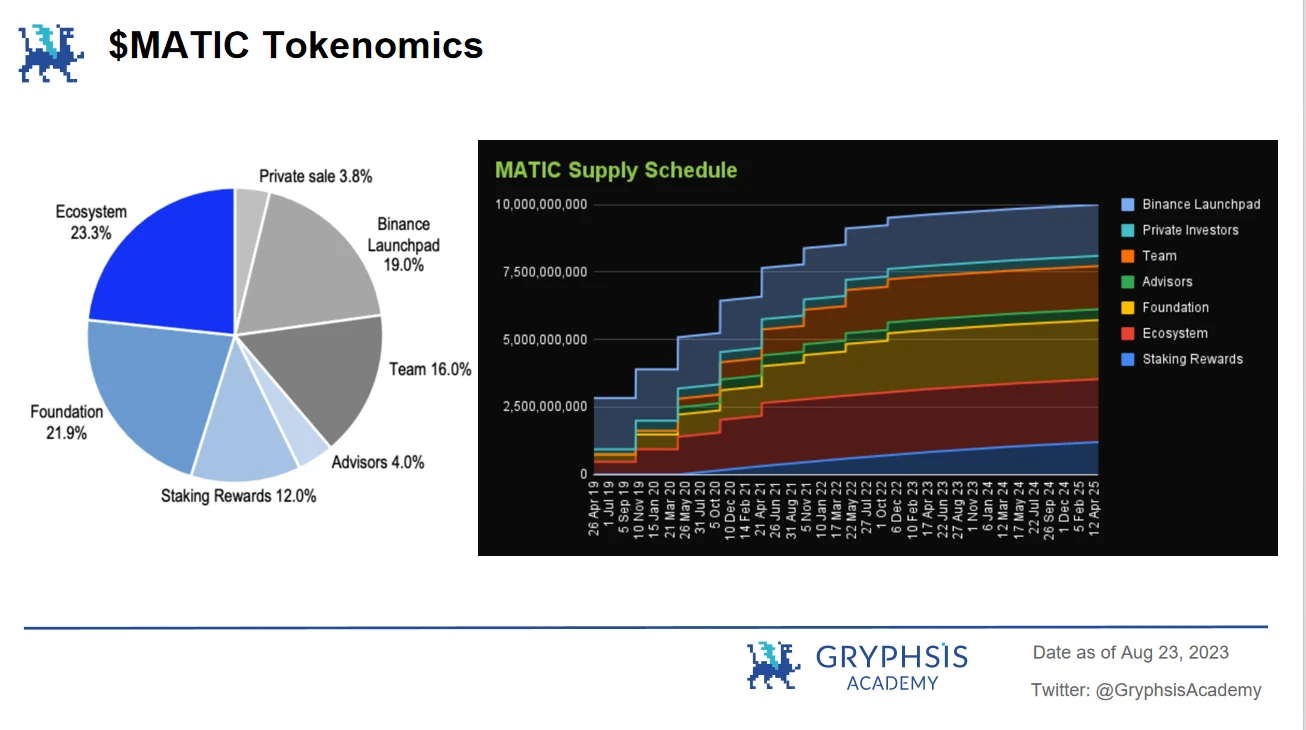

本質上 $POL 就是 $MATIC 的升級和更名,兩者 1: 1 等額兌換,不會共存,$POL 在將來會完全取代 $MATIC。因而,我們暫以 $MATIC 的代幣分配模型替代 $POL 。

1.5.1 代幣分配

-

12.00% Staking Rewards

-

23.33% 生態社區

-

21.86% 基金會

-

4.00% Advisors

-

16.00% 團隊

-

3.80% Private Investors

-

19.00% Binance Launchpad

1.5.2 代幣價值

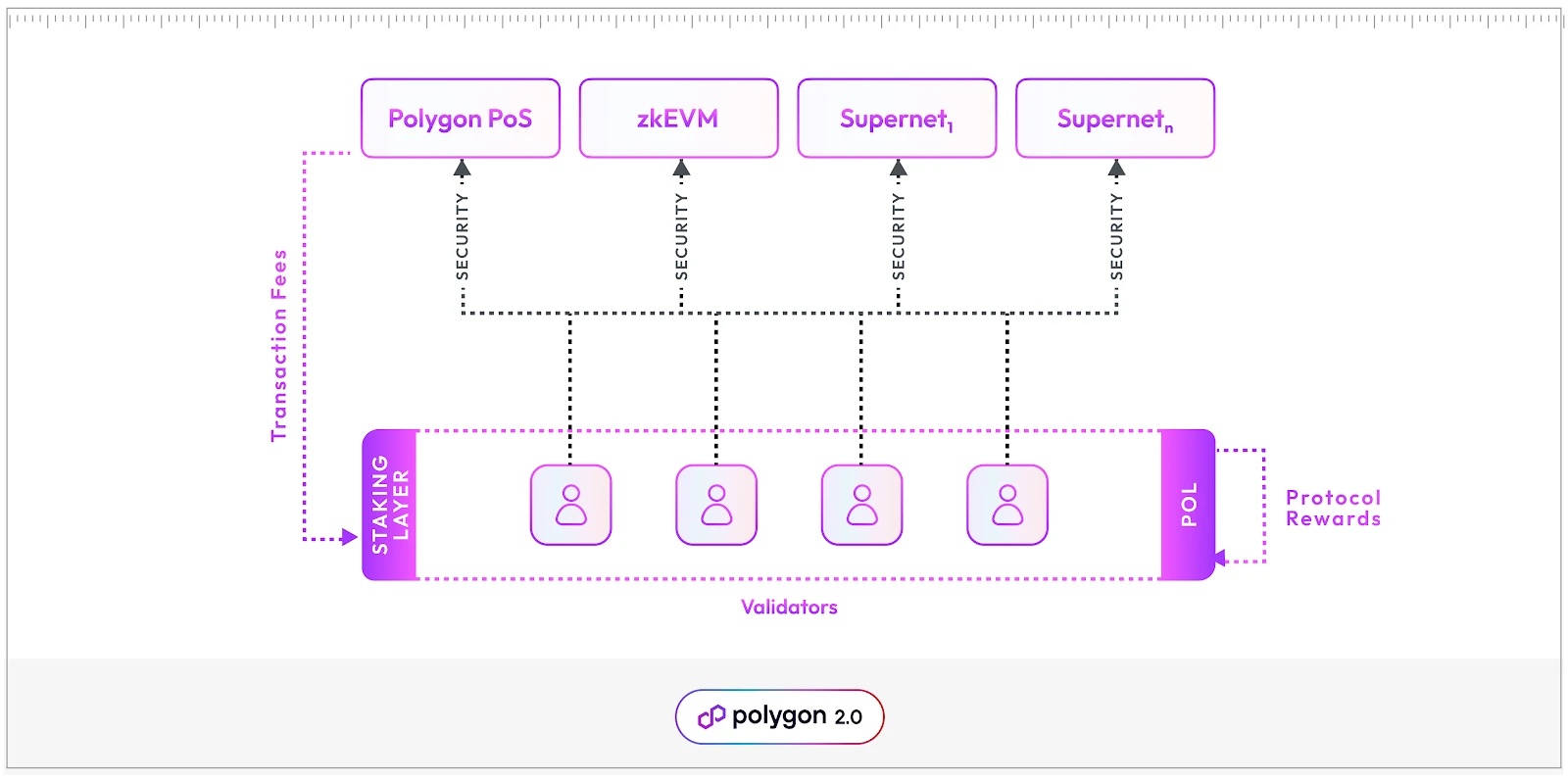

( 1) Validators Staking

Polygon 2.0 作為 POS 鏈,想要成為其網絡的 Validator,必須質押 $POL 代幣。一旦質押,他們就可以加入驗證者池,有資格檢查任何的 Polygon 鏈。

( 2)Validators Rewards

為了激勵 Validator, Polygon 網絡給予驗證者們的獎勵主要分為三部分:

-

協議獎勵:協議會持續發送 $POL 給驗證者池作為基礎獎勵,基於驗證者們的質押份額比例進行分配。

-

交易費用:因為驗證者可以自由驗證任意數量的鏈,所以可以從這些鏈中收取交易費用。值得注意的是,Polygon 允許每條鏈自行決定使用哪種代幣來支付 Gas,不強求使用 $POL,因而驗證者們收到的交易費用也各樣。

-

額外獎勵:為了吸引更多的驗證者,一些 Polygon 鏈可以選擇額外引入獎勵,不限於代幣種類,作為激勵手段。

( 3)Governance

擁有 $POL 代幣可以擁有治理權,只不過具體的細則暫無在白皮書上列出。

Source: Polygon W hitepaper

Polygon 2.0 允許各自的超鏈使用自己的代幣作為交易費用,這一舉措非常的關鍵和特殊。充分的做到了尊重每條超鏈的原生自治,但是在一定程度上也切斷了一個重要的代幣捕獲來源。

當前所有的 Layer 2 的 Gas Fee 都是 ETH 作為單位結算,如果 Polygon 2.0 放棄了這部分的收入來源,應該如何吸引代幣持有者呢?即使擁有治理權,是否能反哺到 Holder 身上,賦予他們額外的收益呢?

筆者認為,僅以當前官方披露的代幣用途,可能相比於 CP 而言,Holder 的激勵沒有那么豐富,不過不排除之後其發展策略的更新。

二. 生態對比

2.1 Cosmos & Polkadot

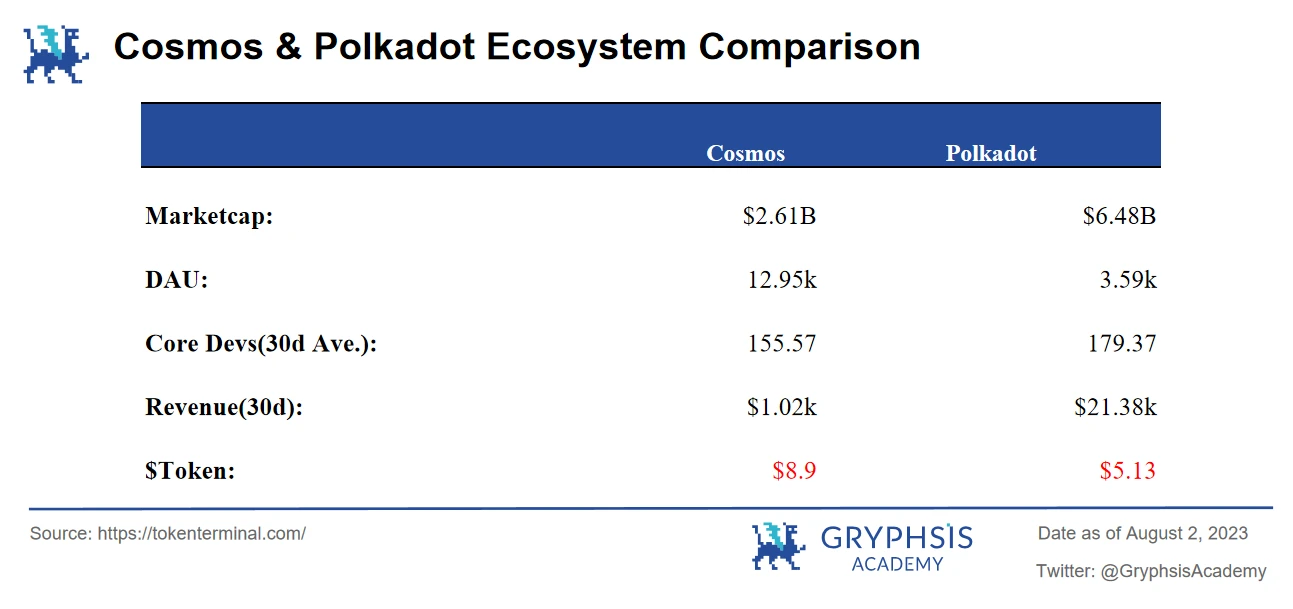

1)生態數據

從圖表中可知,在市值上 Polkadot 大約為 Cosmos 的三倍,不過 Cosmos 生態粘性更高,每日有 12.95 K 的活躍用戶數;兩者的核心开發者相差不多,不過 Polkadot 的網絡收益要遠遠高於 Cosmos。

2)生態項目:

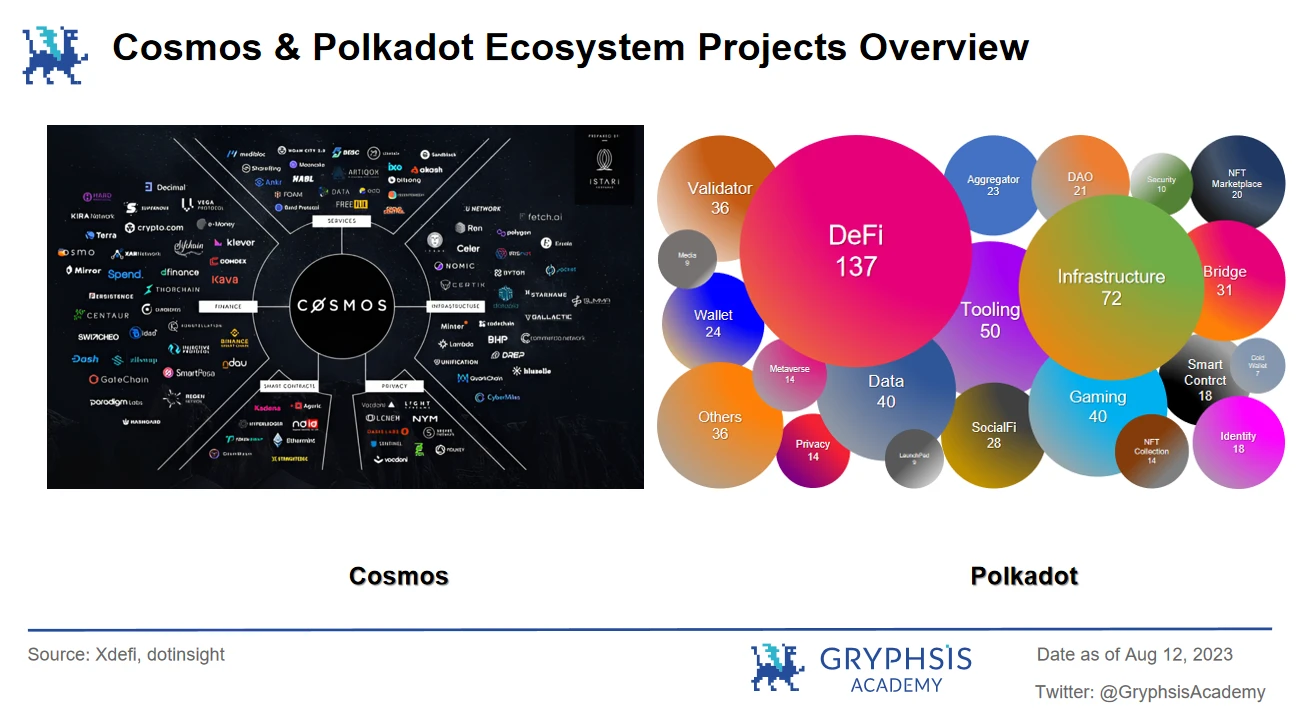

從兩者的生態項目分布中可以看出:

Cosmos 中除了較為出名的 Sei 網絡之外,金融類項目佔比較高且覆蓋面廣,覆蓋了包括去中心化交易(DEX)、借貸以及穩定幣在內的多個領域。例如衍生品交易所 dydx,DEX 如 Osmosis ,以及 Kava 借貸平臺。此外,穩定幣 Terra 也是其中的一員,但是在 UST 崩潰後,Cosmos 的穩定幣就沒有特別出彩的項目。

不過,值得注意的是,CCTP USDC 已經在 Cosmos 部署完成,極大的解決了 Cosmos 流動性問題,更快的發展生態社區。

而 Polkadot 的生態項目主要集中在基礎設施類項目上,比如網絡和區塊鏈开發工具。其中較為知名的 Acala Network,MoonbeamEVM 兼容的智能合約平臺...Polkadot 的 Substrate 框架,更加方便與开發者創建自己的獨立共識的區塊鏈,因而吸引了更多基礎設施類的項目。

綜上所述, 從生態項目分布來看,Cosmos 生態主要側重於金融類項目,而 Polkadot 生態則有比較多的基礎設施類項目,生態多樣性會稍強一些。 兩者不同的开發工具 Cosmos SDK 和 Substrate 框架的不同特性吸引了不同的項目,從而形成了當今這個局面。

3) 2.0 版本更新

CP 都發布了各自的 2.0 版本,針對生態治理以及代幣賦能進行更全面的完善優化。

在 Cosmos 2.0 中,引入的新機制大部分集中在如何重新分配 $ATOM。包括鏈間調度器,鏈間分配器,鏈間安全以及流動性質押等等,將 $ATOM 往這幾個方面深入融合。具體表現為:

流動性質押鏈加入 Hub 消費鏈,通過質押 $ATOM 獲得 $stATOM 和 $qATOM,將其用於交易以及其他鏈間活動;修改 $ATOM 發行政策,以 36 個月為時間分界线遞減發行量。36 個月之後,Hub 消費鏈產生的部分交易費將重新分配給質押者、節點和社區池。 而 $ATOM 發行、鏈間調度器和聯間分配器則將把收益分給國庫,以支持生態增長和 $ATOM 公共資產的發展。

此外,Cosmos Hub 最新的社區提案將在 9 月 13 日對 $ATOM 的流動性質押模型(LSM)進行優化,允許質押狀態的 $ATOM 可以享受與現貨 $ATOM 相同的流動性。這一舉措,使得原本質押率高達 68% 的 $ATOM 可以釋放到 Defi 場景中,加速生態整體的發展。除此之外,還另增了流動性質押上限,驗證者保證質押,即時流動性質押等等管理措施。

且在 Polkadot 2.0 中,將平行鏈插槽拍賣的機制修改成核時間,從而降低進入門檻以及優化靈活性。可以通過大宗採購和即時採購,在一二級市場流通,不再提供原本插槽拍賣的解鎖 $DOT 方式,優化了 $DOT 的流動性。

並且 2.0 中,Polkadot 希望將之前的以中繼鏈為中心的範式,用戶可能在 A 鏈上使用某應用,在 B 鏈上也想使用該應用,那么這就涉及到應用的無縫跨鏈部署。針對跨鏈部署的範式,Polkadot 开發了 XCM 跨鏈通信協議,一種描述性語言框架,幫助你描述你想要做什么,然而很難保證接受方會誠實的翻譯這條信息。因而創建了 Accord 協定以確保行為忠誠。此外 Polkadot 也在創建其他機制如 Hermit Relay, Project CAPI 等等來幫助中繼鏈釋放空間,將功能應用層轉移到平行鏈中。

總體而言,Cosmos 2.0 主要針對於鏈間的調度分配等等來重新分配 $ATOM 代幣價值,而 Polkadot 2.0 主要修改了 $DOT 的使用場景,增加了新的賦能方式,並且將針對於打造跨鏈應用,實現一個完全的去中心化的跨鏈網絡。

2.2 L2s Comparison

1)發展現狀:

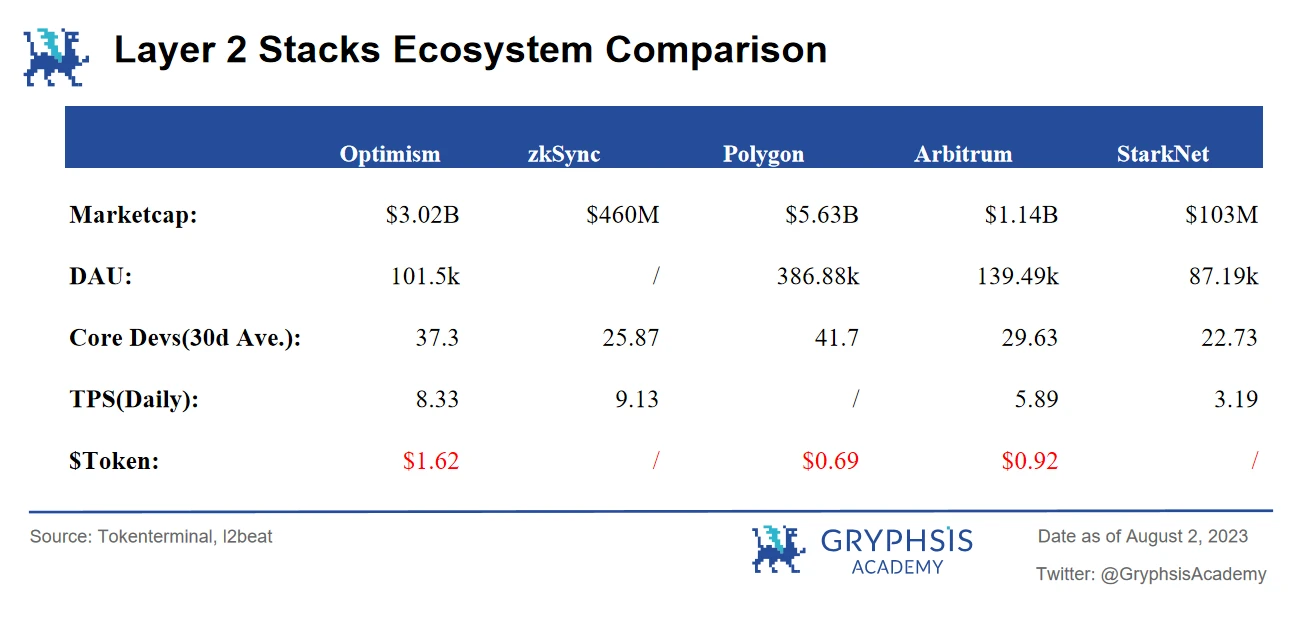

從圖表中可得,Polygon 的市值、日活、核心开發者是最高的;zkSync 的 TPS 最高;除去沒有發幣的 Starknet 和 zkSync,僅在當前情況下,$OP 價格最高。

2)生態資源

回想 2021 年的公鏈之战, Solana 因為其創新的 PoH(工作歷史證明)技術獲得 SBF 賞識, FTX 站臺創建自己的 DEX,並且其背後的金主 Multichain 也利用自己的資源幫助 Solana 大力擴展生態,$SOL 幣價暴漲;BSC 由頂級交易所幣安背書,多次舉辦黑客松自出頂級 DEX,快速導入幣安流量;Avalanche 創建了雪崩共識提升鏈性能,被 A16Z,Polychain, Three Arrows Capital 等頂級基金會投資,TVL 在半個月內暴漲 10 倍....

如果 L2s 想要壯大網絡,必然逃不开开發者-項目-用戶三個層面,而在這背後生態資源又顯得極為重要。如果背後強大的頂級交易所/VC 的支持,那么就會吸引更多的开發者和項目,從而吸引更多的用戶,形成正向循環。那么當前這些推出 Stack 方案的 L2s 們,是否有其核心的生態資源壁壘呢?

-

Polygon($ 4.5 億):

-

創始團隊來自 Matic Network,核心成員中不乏來自 PayPal、Google、0x、 Coinbase 等知名公司的高端研發人才。

-

完成數輪融資,投資方包括 Coinbase Ventures 、 Binance Labs 、Mark Cuban 等知名機構和天使投資人,並獲得獲得以太坊基金會的 ETH 和 Financial Grants 支持,以及 Polkadot 生態基金會支持。

-

與傳統 web3 行業領袖方面合作積極,比如加入迪士尼的加速器計劃,與 Meta 合作开發 Instagram 的 NFT,與阿迪達斯、Prada 等知名品牌在 Polygon 鏈上發布 NFT,擁有大量 web2 公司的會員 NFT,成為了 web3 行業領袖的帶路者角色。

-

Optimism($ 1.79 億):

-

最初由 Plasma Group 研發,核心成員 Karl Floersch 同時也是 Uniswap 的創始團隊成員之一,以以太坊關系密切。

-

完成過種子輪和 A 輪融資,投資方包括 Coinbase Ventures、Binance Labs、 Paradigm 等,並獲得了以太坊基金的支持

-

Synthetix ,知名合成資產的 Defi,最早支持 Optimistic Rollup

-

zkSync& Matter Labs ($ 2.58 億):

-

zkSync 由 Matter Labs 的團隊創立,核心成員來自於斯坦福、MIT、以色列理工學院等世界一流大學和科研機構,技術實力雄厚。

-

完成了多輪融資,投資方包括 Coinbase Ventures、Paradigm、 Framework Ventures 、Three Arrows Capital 等知名 Crypto VC 和機構,並獲得了以太坊基金會的多個开發和研究資助。

-

Arbitrum($ 1.4 億)

-

Arbitrum 的創始團隊 Offchain Labs ,由普林斯頓大學教授 Ed Felten 等技術專家組成。

-

完成了多輪融資,投資方包括 Pantera Capital 、Coinbase Ventures、 Ribbit Capital、 Naspers Ventures 等知名機構。

-

獲得多個頭部項目的部署,比如 Reddit, dydx, Chainlink ,其最重要的永續交易平臺 GMX 也為其生態增色不少。

-

Starknet(暫無融資,Starkware $ 2.61 億)

-

Starkware 作為 Starknet 的核心研發團隊,由多名密碼學和區塊鏈專家組成。

-

Starkware 團隊獲得了以太坊基金會的多個研究和开發資助

-

Starknet 與英偉達等公司達成合作,利用 GPU 提升計算速度;也與其他知名的實體公司達成協作,共同探索供應鏈金融等應用

可以看出在這些 L2s 中,在資金層 Polygon 實力最為雄厚;Optimism 團隊與以太坊團隊關系密切,社區認可度更高;zkSync 作為第一家使用 zk 技術的團隊,开創了 ZK Rollup 的先河;Arbitrum 雖然融資最少,但其佔了 L2 一半的 TVL,且出圈項目較多;Starknet 另闢蹊徑,雖然是基於 ZK Rollup 以實現擴展方案,不過利用了原生技術 StarkEx 機制來實現可並行計算的 Rollup。

三. To Be Layer 1 or Layer 2?

Cosmos 和 Polkadot 在過去幾年中不斷的完善發展生態,相繼推出了 2.0 版本。那么這兩者面對 L2s 的發展,他們的 2.0 是否能夠有一些特色保持自身的優勢不被過多影響呢?

Cosmos 和 Polkadot 的 2.0 版本,通過對共識機制,跨鏈互操作性,代幣價值分配等層面進行了優化。可以說,CP 相比於 L2s 對於超鏈網絡的創建都有着較為成熟的經驗。且當前 CP 的市值已經將近 10 Billion,L2s 想要超越他們需要付出更多精力。不過由於 L2s 本身依賴於以太坊,而以太坊的強共識和龐大的社區,也會給 L2s Stack 的發展帶來幫助。

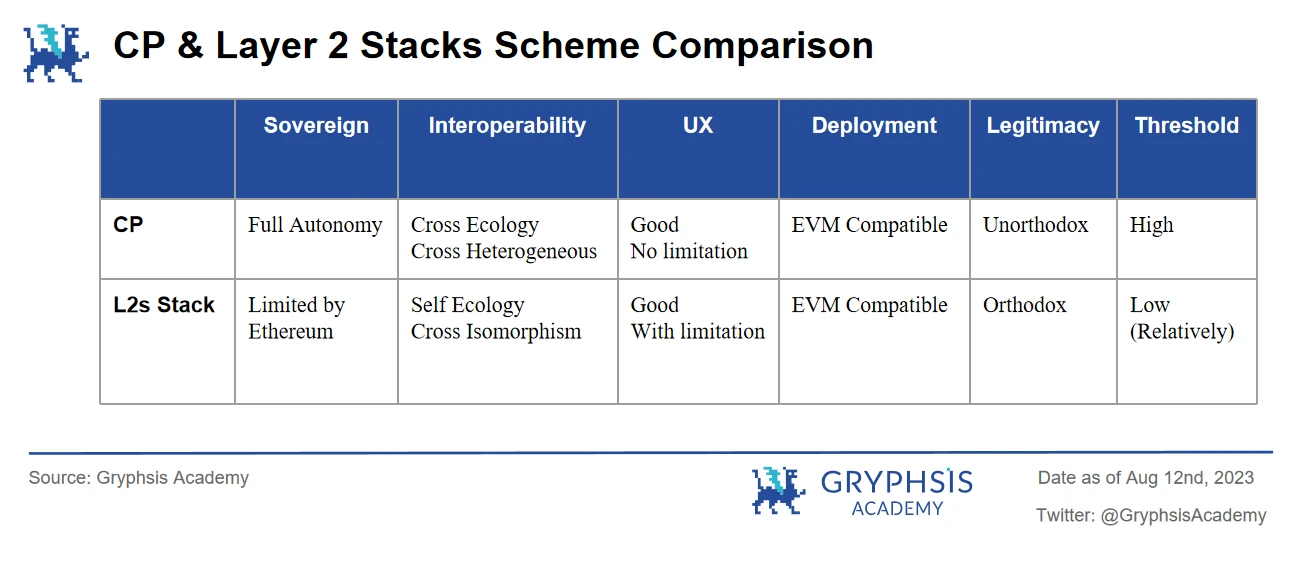

在此我們大致總結了 CP 和 L2s 會吸引項目方部署的特色:

-

主權性:CP 允許應用鏈自行選取驗證者、發行 Token、自行治理等等完全自治的權利,雖然 L2s Stack 允許开發者修改堆棧模塊,定制自己的鏈。但是卻沒有給到他們自主治理的權利,交易的共識最終一致依靠以太坊等 L1,治理完全由 L2 控制。 因而對於那些需要自己高度定制化公鏈或應用鏈,並要對參數、治理等擁有控制權,那么可以首選 CP。 舉個例子,近期 dydx 創始人選擇將 V4 版本部署在 Cosmos 上。其認為以太坊基於 L2 有幾個問題:性能上不夠強大; 以太坊 L2 目前通過中心化的排序器(Sequencer)運作,這些排序器有能力審查和屏蔽交易。雖然可以通過繞過排序器直接訪問L1來避免審查,但是以太坊 L1 又太慢太貴,無法支持 dydx 核心產品的需求。 所以即使當前看來以太坊其實更去中心化,但其 L2 最不去中心化的組件如排序器無法滿足應用需求,因而選擇了 Cosmos。

-

跨鏈互操作性:CP 支持異構鏈之間的通信以及資產轉移,不僅僅局限於本生態,也兼容以太坊生態。比如目前 Cosmos 生態依賴 Axelar Network 和 Gravity Bridge 從 ETH 生態橋接資產,安全性依賴於第三方橋,因此 TVL 較少。 雖然跨 EVM 橋兼容性暫時並不理想,但仍然提供了更廣闊的跨鏈可能性。 項目方可以在 CP 上實現以太坊等其它公鏈的通信,甚至是 L2s 超鏈。相比之下,L2s 的互操作性協議就略顯單一,僅憑共享跨鏈橋只能實現內部生態的通信,無法與其它非 EVM 公鏈進行交互。 因而,對於那些全鏈交互平臺,可能會更加偏向於 CP。

-

用戶體驗:CP 作為獨立的區塊鏈,不受限於以太坊,通過通信協議實現更高的吞吐量和交易速度;而 L2s 雖然利用 Rollup 技術將大部分的交易處理工作轉移到本鏈上,Stack 也會用 Rollup 遞歸壓縮再極大降低成本,但是最終的安全性和共識仍然受限於以太坊。 如果追求交易速度,用戶體驗的項目,可以選擇部署在 CP;而對於那些需要大量的鏈下存儲空間的,將交易處理放在鏈下的項目而言,選擇 L2s 會更加方便,CP 鏈上空間有限。

-

部署難度:目前 CP 和 L2s 都是可兼容以太坊 EVM,不過相較之下,L2s 的兼容度相較於 CP 而言可能更加成熟。本身 L2 就已經承接了以太坊極為豐富的 Dapps,引導這些項目進行遷移部署,其部署難度和意愿度要比放在 CP 上更加容易。

-

正統性:承接部署難度,在部署意愿和社區共識層面,用戶對於以太坊的認可度更高。因而對於本身在以太坊生態發展的項目,CP 很難做到吸引他們加入生態。 因而對於需要快速利用以太坊上的各種工具和協議,那么部署在L2可以獲得最豐富的生態資源,並且也很安全。

-

准入門檻:如果節點想部署在 CP 上,需要質押 $ATOM / 抵押 $DOT 拍賣插槽,篩選門檻較高。相比之下,L2s 如 Optimism 只需抵押一定 ETH,zkSync 甚至沒有特殊要求,只要有一定技術能力就可以成為節點。因而以太坊 L2 相較於 CP 來說,門檻更低,但也更方便節點部署。

總體來說,Cosmos 和 Polkadot 在互操作性、性能、擴展性和治理方面更具優勢,但以太坊二層具有更高的安全性和成熟的生態。

結束語

本篇文章從代幣經濟模型和生態發展的角度,進一步深化了對 CP 與 Layer 2 Stack 方案的探討,總結出項目在成為 Layer 1 還是 Layer 2 需要考慮的點。我們分析了隨着 CP 和 Layer 2 的發展,其生態代幣在網絡中的作用,以及超鏈網絡的發展如何為這些代幣帶來更多的可能性。這些分析為我們理解這些技術方案的長期影響和價值提供了有力的證據。

雖然這些 L2s 各自有相應的資源,但是如何利用好這些資源將自己的生態打造好,這就引出了一個新的問題:L2s 如何發展自己的超鏈網絡,我們將於 Series 3 中詳細講解。

聲明:本報告是由 @sldhdhs 3 ,@GryphsisAcademy 的學員,在 @Zou_Block 和 @artoriatech . 的指導下完成的原創作品。作者自行對所有內容負責,該內容並不必然反映 Gryphsis Academy 的觀點,也不必然反映委托撰寫報告的組織的觀點。編輯內容和決策不受讀者的影響。請知悉,作者可能擁有本報告中提到的加密貨幣。本文件僅供信息參考,不應作為投資決策的依據。強烈建議您進行自己的研究,並在進行投資決策之前咨詢中立的財務、稅務或法律顧問。請記住,任何資產的過去表現並不保證未來的回報。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

美股暴跌近熔斷!非農激增22.8萬人超預期,比特幣漲破8.4萬鎂成資金避風港?

美 國勞工部昨(4)晚公布最新就業數據,顯示 3 月非農新增就業人數達 22.8 萬人,不僅遠高於...

SEC發佈穩定幣新指引!「符合五大條件」不算證券,免註冊與申報交易

在 美國總統川普日前 敦促 立法者在 8 月前完成穩定幣相關立法之際,美國證券交易委員會(SEC)...

星球日報

文章數量

8825粉絲數

0

評論