头等仓研报:全面解读LSDFi协议Lybra Finance

原文来源:头等仓

Lybra Finance 是一个 LSDfi 稳定币协议。它的主要业务模式为抵押 ETH 或 stETH 铸造稳定币 eUSD,通过 LSD 的收益回购 eUSD 实现持有稳定币生息,年化在 7% ~ 9% 之间,稳定币的利息来自于 ETH 质押的利息,所以抵押率越高会造成利息越高的现象,eUSD 由超额抵押、清算、套利来维持稳定。LSDfi 赛道拥有比较好的基本面、叙事价值和用户需求,Lybra Finance 是目前 TVL 最高的 LSDfi 协议,首创的生息稳定币 eUSD 对市场上的资金具有一定的吸引力,因此,该产品值得关注。

投资概要

Lybra Finance 是一个 LSDfi 稳定币协议,它的主要业务模式为抵押 ETH 或 stETH 铸造稳定币 eUSD,通过 LSD 的收益回购 eUSD 实现持有稳定币生息,年化在 7% ~ 9% 之间。eUSD 由超额抵押、清算、套利来维持稳定,抵押品的价值与 eUSD 的价值比例需要超过 160% ;当抵押品的价值与 eUSD 不满足某一比例时,任何人都可以对质押资产进行清算,并且清算人会获得奖励;当 eUSD 高于 1 美元时,用户会倾向铸造 eUSD 在市场上抛售获利,使价格逐渐回归一美元,当 eUSD 低于一美元时,用户会倾向在市场上购买 eUSD 在协议中兑换 ETH,促使 eUSD 价格上涨,这种套利模式在稳定币协议中比较常见,但具体效果比较难以确定。

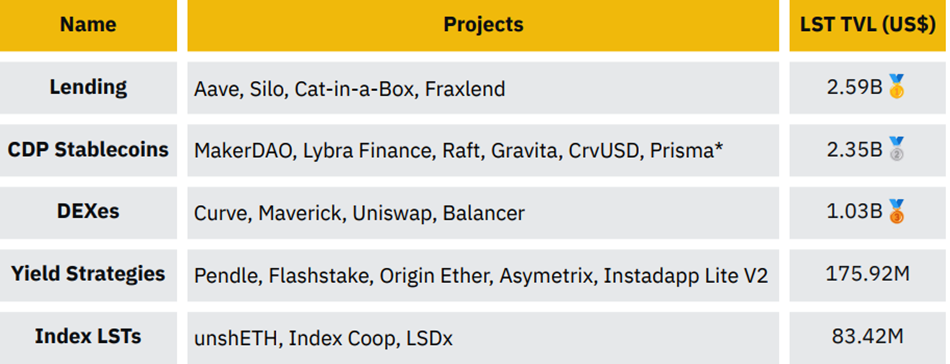

LSDfi 是一类基于 ETH 质押品的 Defi 协议,常见的 ETH 质押代币有 stETH、bETH、rETH、cbETH、wstETH 等,其中 stETH、wstETH 占据了 LSDfi TVL 的绝大部分,约在 6.5 亿美元。LSDfi 协议的主要发展方向为借贷、稳定币、DEX 等,除了 Pendle、LybraFinance 等主要靠 LSDfi 起家的协议外, MakerDAO 、 Curve 等老牌 Defi 协议也对 LSDfi 也有所涉猎,减弱了一些 LSDfi 稳定币协议对资金的吸引力。LSDfi 赛道拥有比较好的基本面、叙事价值和用户需求,LSDfi 的用户需求来自于用户希望质押品能够有退出流动性和加杠杆提升收益,目前的 LSDfi 协议基本可以满足这些需求。

Lybra Finance 的劣势有:

1)项目没有风险融资,团队匿名,代码信息等披露度低,可能存在安全风险;

2)项目的发展取决于 ETH 衍生品的发展情况;

3)eusd 的利息本质来自于 ETH 质押的收益,在项目初中级阶段需要不断投入挖矿奖励才能实现 TVL 持续增长;

4)eusd 的持有人余额增值操作不够透明,可能存在潜在安全风险。

Lybra Finance 的优势有:

1)发行的稳定币 eUSD 自动生息,可以吸引市场上的 LSD 资金;

2)目前是 LSDfi 龙头,受到投资者关注。

因此,该产品值得关注。

1.基本概况

1.1 项目简介

Lybra Finance 是一个主打稳定币生息的 LSDFi 协议。

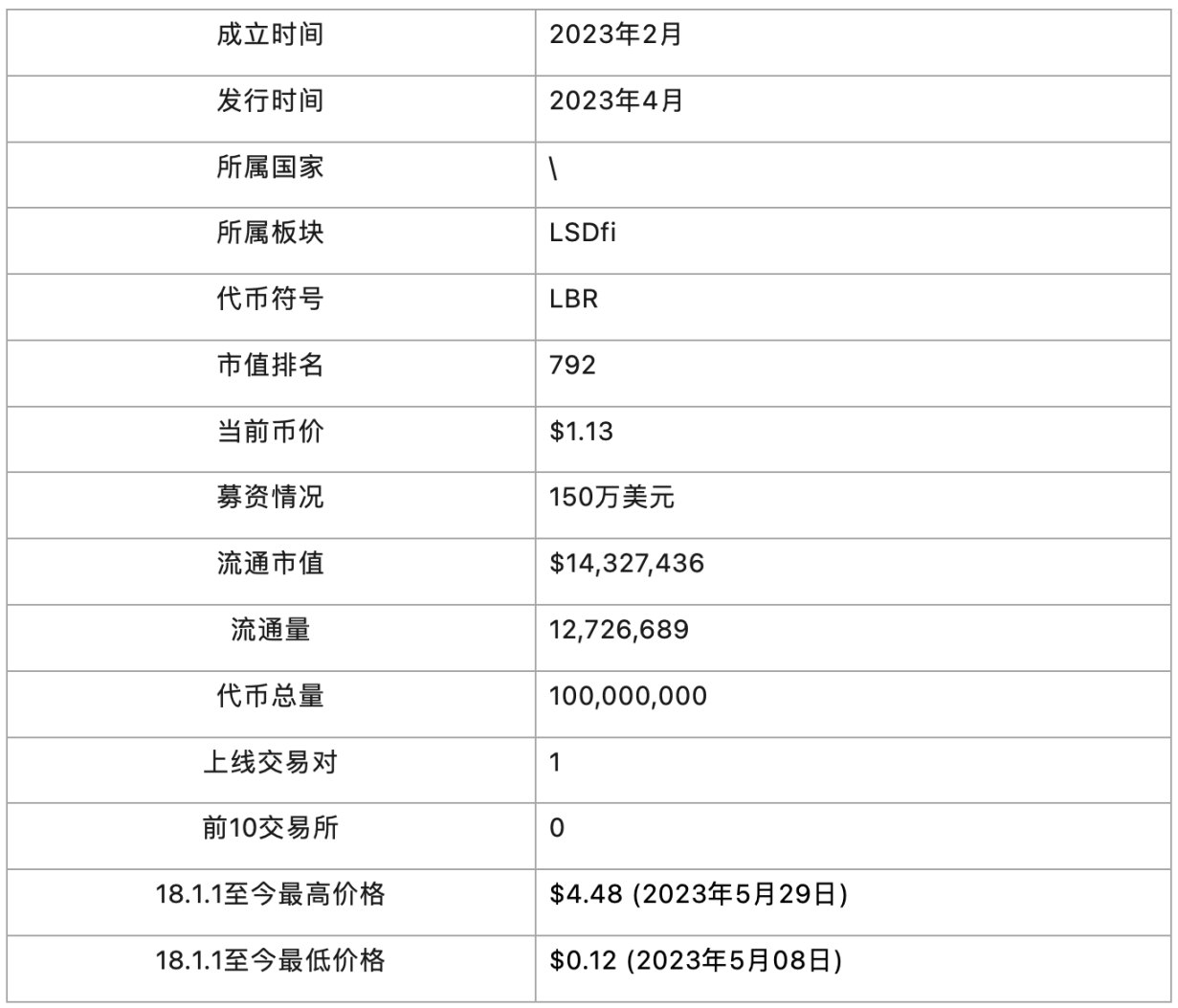

1.2 基本信息 [ 1 ]

2.项目详解

2.1 团队

在 Discord 中,管理员表示 Lybra Finance 为匿名团队。

2.2 资金

LybraFinance 没有进行风险融资,以 0.3 U 的价格 IDO 出售 5, 000, 000 个代币,总价值为 150 万美元。IDO 募集资金的 20% 将用于提供 LBR/ETH LP,筹集资金的 40% 将用于铸造 eUSD,募集资金的 20% 将用于提供 eUSD/USDC LP,募集资金的 20% 将用于做市和运营费用。

2.3 代码

Lybra Finance 的 Github 代码页面为(https://github.com/LybraFinance),该代码页面信息较少无法生成代码报告,项目有五个库,V2 模式的代码开始于 2023 年的 5 月份。

2.4 产品

Lybra Finance 是一个 LSDfi 协议,用户可以在协议中充当铸币者、持有者、清算者、赎回者。用户的收益主要来自于持有 eUSD 并获得收益、铸造 eUSD 并赚取 LBR 代币、质押 LBR 并分享协议收入、LP 奖励。目前加密货币市场上的稳定币可以分为三种,一种是法币抵押稳定币,例如 USDT、USDC,这些稳定币通常由中心化机构发行和管理,一般保持 1: 1 的抵押比例,这意味着每发行一个稳定币,就需要质押一个法币作为抵押品;一种是加密货币抵押稳定币,加密货币抵押稳定币是以比特币或以太坊作为底层资产抵押铸造的稳定币,抵押率通常高于 100% ;最后一种是算法稳定币,算法稳定币是使用算法使稳定币保持价格稳定的一类项目,这类项目具有较大的归零风险。Lybra Finance 团队认为稳定币的一个缺点是缺乏利息收入。随着以太坊上海升级,稳定币可以有利息收入。利用流动质押衍生品将可以提供价格稳定且利息稳定的稳定币。Lybra Finance 利用 ETH 和 stETH 作为主要底层资产生成稳定币 eUSD。eUSD 是一种于美元挂钩的稳定币,利息来自于存入 ETH 和 stETH 产生的 LSD 收入,年化收益率约为 7% ~ 9% ,eUSD 的利息收入来自于 eth 的质押收入,目前 steth 的年化是 3.8% ,而 LybraFinance 的最低抵押率是 160% ,所以 eusd 的年化在 7% ~ 9% 之间,项目的整体抵押率越高则越有利于 eusd 持有人的收益越不利于 eusd 铸造者的收益。在没有挖矿收益的情况下,铸造者可能必须反复借贷提高杠杆才能获得比较理想的收益,实际收益可能低于项目方描述。

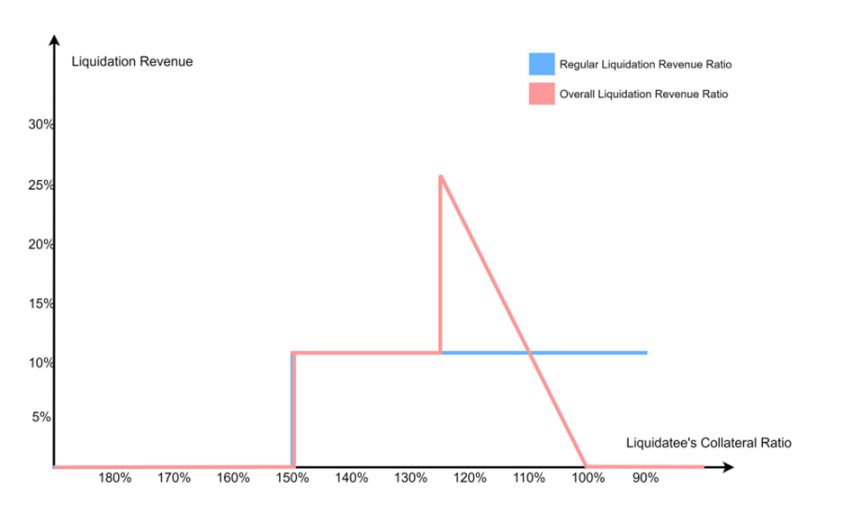

eUSD 的稳定性是由超额抵押、清算机制和套利机会三种方法维持的。1)超额抵押,每 1 eUSD 需要至少价值 1.5 美元的 stETH 作为抵押品。超额抵押通过确保基础抵押品的价值大于发行的 eUSD 的价值来帮助维持稳定性;2)清算机制,Lybra 采用了清算机制,如果用户的抵押率低于安全抵押率,任何用户都可以自愿成为清算人并购买抵押的 stETH 的清算部分,清算分为常规清算和全面清算;3)套利机制,如果 eUSD 的价格超过一美元,用户可以通过存入 ETH 作为抵押品铸造新的 eUSD,然后出售 eUSD,随着 eUSD 的出售,eUSD 的价格将逐渐回复到 1 美元,如果 eUSD 价格低于 1 美元,用户可以在市场上以折扣价购买 eUSD,然后在 Lybra 协议中兑换价值 1 美元的 ETH,用户的购买需求会随着价差扩大而增加,从而推动 eUSD 价格回复到 1 美元。因为 eUSD 带有利息收益,这个套利模式可能并不太成立,实际上 eUSD 也经常处于正溢价的状态。

图 2-1 Lybra Finance 的清算曲线

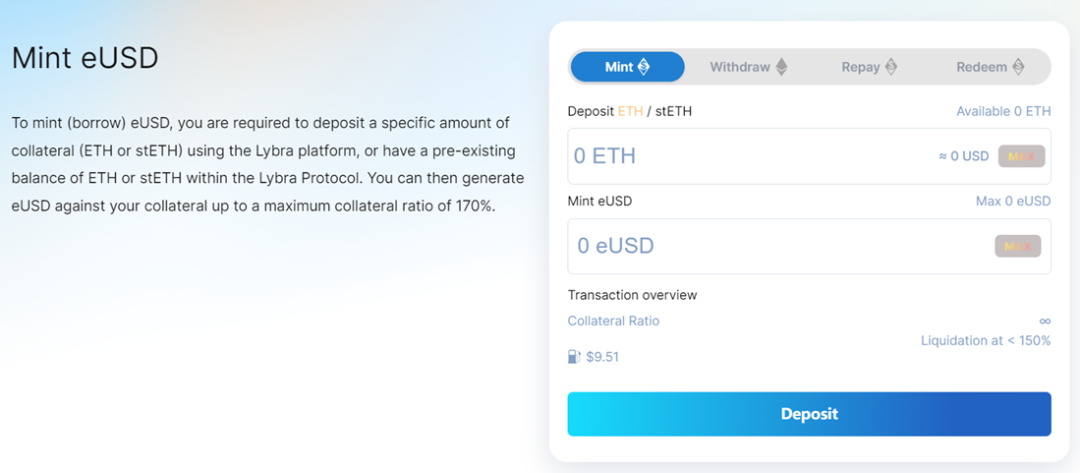

铸币

铸币要求用户的抵押率应高于安全抵押率 160% ,抵押率取决于以太坊价格,如果以太坊价格下跌账户有可能遭遇清算。此外产品还具有整体抵押率的概念,整体抵押率是指协议中所有抵押品的总价值与 eUSD 总供应量的比率。如果整体抵押率跌破 150% ,那么所有抵押率低于 125% 的用户都有可能遭遇清算。

图 2-2 Lybra Finance 的操作主界面

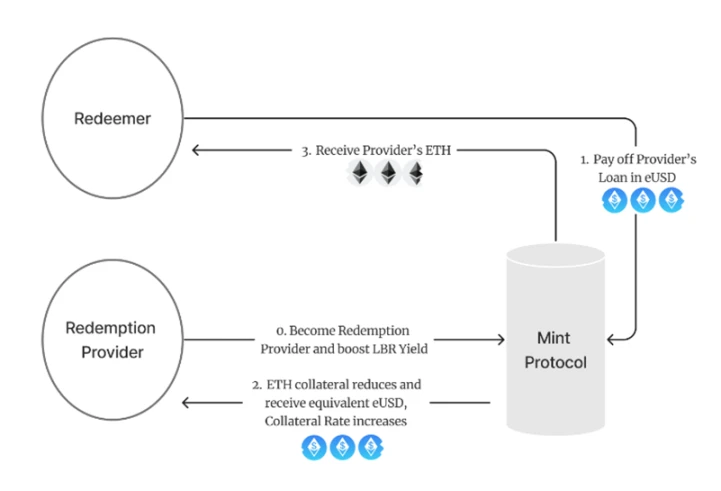

刚性赎回

使用 eUSD 直接兑换 ETH 被称为刚性赎回,在此过程中用户需要付出 0.5% 的费用,以促进用户去还债而不是直接刚性赎回,但这有可能造成 eUSD 向<1 美元偏移,刚性赎回不等于偿还债务,如果发生赎回,开启赎回模式的用户将损失一部分抵押品并同时减少相应债务,也能获得 0.5% 的赎回费用。这意味着,开启赎回模式的抵押品将成为其他用户的退出流动性。

图 2-3 eUSD 的刚性赎回过程

挖矿

在 Lybra Finance 挖矿的主要奖励是 esLBR,用户可在 earn 页面中锁仓 LBR、Mint eUSD、构建 LBR/ETH LP 和 eUSD/USDC LP 的方式获取 esLBR,esLBR 是托管 LBR 的代称,它与 LBR 具有相同的价值,并受 LBR 总供应量的影响。esLBR 不能交易或转让,但拥有投票权并可以分享协议收益。挖矿奖励是 esLBR 的主要来源,在用户将 esLBR 解质押为 LBR 之后,esLBR 会在 30 天内线性转换为 LBR,目前质押池内共有 2, 321, 792.63 个 esLBR。挖矿是维持项目 TVL 增长的重要手段。

V2

Lybra Finance 即将发布 V2 模式,V2 的主要改进有: 1)增加新的 LSD 资产作为抵押品,同时为新的 LSD 资产确定铸造限额和使用隔离池来降低风险;2)启用新的稳定币 peUSD,peUSD 是 eUSD 的全链版本,使用 LayerZero 技术将 eUSD 从以太坊主网桥接到第二层,当 eUSD 转换为 peUSD 时,eUSD 将会被锁定在主网合约中。锁定的 eUSD 可用于闪电贷促进清算并产生利润;3)清算,peUSD 的清算流程与 V1 中的 eUSD 清算流程大致相似,peUSD 取消了 eUSD 的全面清算过程,即当协议抵押率低于 150% 时,抵押率低于 125% 的用户不会遭到清算,无论是桥接转换的 peUSD 或者使用 LSD 资产铸造的 peUSD 都适用于新的清算流程。

抵押率>160% 是否过高

越高的抵押率会导致资金利用率越低,在非 LSDfi 稳定币协议当中,抵押率最高的稳定币协议是 MakerDAO。对协议来说,资金抵押率越高则稳定币的价值越有保证,因为 ETH 的价格是在变动的。抵押率为 160% 的抵押品价值下跌 37.5% 个点就会使抵押品价值和稳定币价值完全相等,抵押率为 150% 则是 33.3% 个点,抵押率为 140% 则是 28.6% 个点,抵押率为 130% 则是 23% 个点,抵押率为 120% 则是 16.6% 个点。从 ETH 的过往历史行情来看,ETH 在一段时间内下跌二三十个点并非没有可能,从计算结果来看最低抵押率为 160% 和 150% 相差不大,对协议来说可能选择最低抵押率 150% 比较合理,但是 LSDfi 的底层资产本质是 ETH 的衍生品套娃,相比起来可能比 ETH 更不稳定一些,因此抵押率更高无可厚非,特别追求资金效率的用户可以直接购买 eUSD。

eUSD 的利息来自于:

存入的 ETH 通过 Lybra Finance 自动转换为 stETH,stETH 将随着时间的推移增长,stETH 增加的收入将分配给协议代币 LBR 持有者和稳定币 eUSD 持有者。举例:当用户 A 存入 135, 000, 000 美元的 ETH 铸造 80, 000, 000 eUSD,用户 B 存入 15, 000, 000 美元 ETH 铸造 7, 500, 000 eUSD,当前 eUSD 流通量为 87, 500, 000 ,当前抵押品价值为 150, 000, 000 美元。一年后的 LSD 的收入(5% )为 7, 500, 000 美元,一年产生的服务费(1.5% )为 1312500 美元,两者相减产生的总收益为 6, 187, 500 美元。

eUSD 如何产生收益

eUSD 产生收益是通过 eUSD 数量的增加实现的,当协议的 stETH 余额因 LSD 收益或其他原因增加时,多余的收入将换成 eUSD 代币,并将换得的 eUSD 代币分发至现有的 eUSD 持有中。通过 stETH 换取的 eUSD 相当于被销毁,其余 eUSD 持有者的余额因为总价值的增加和总股本的减少而增加价值。直接用其他稳定币 USDT、USDC、FRAX 兑换 eUSD 也可以产生收益,eUSD 仅在 Curve 与 USDC 有交易对,单日交易量约在三四十万美元左右,eUSD 的总流通量为 170, 468, 361.77 ,是 eUSD 退出流动性的唯一来源。eUSD 的余额是动态变化的,代表持有者在协议中持有的以太坊份额。关于 eUSD 余额的动态变化如何实现,社区管理员给出的答复是,当协议一天从奖励中获得了 1000 美元的收益,这 1000 美元的 stETH 将会保留在协议范围内。为了将收益分配给 eUSD 持有人,当有人希望用 eUSD 赎回 steth 时,协议会将增值的 steth 给他,拿到他用来赎回的 eUSD 分配给目前的 eUSD 持有者。这个做法有两个疑问,当日产生的 steth 利息不大可能和当日的赎回需求刚好相等,其次持有人在 Etherscan 上没有办法看到 eUSD 的持有信息,所以这些动作可能并不是每天透明地发生在链上。

eUSD 是否有脱锚风险

eUSD 在以太坊价格急剧下跌时可能遭遇脱锚, 2020 年 3 月 12 日,因为以太坊的拥堵和手续费的飙升,当时完全以 ETH 作为抵押资产的 DAI 遭遇脱锚并产生了数百万美元的坏账。这类脱锚的可能性对于 eUSD 是存在的。eUSD 的底层资产 stETH 来自于去中心化以太坊质押服务商 Lido Finance。stETH 在以太坊未开启赎回之前曾经于 2022 年 6 月遭遇脱锚,最高时脱锚 5% ,这类脱锚对 eUSD 的影响可能是暂时性的,但是无法排除用户因为恐慌情绪踩踏从而消耗所有的退出流动性造成 eUSD 进一步脱锚。目前因为等量资产直接购买 eUSD 比铸造 eUSD 能得到更多的 ETH 质押收益,因此 eUSD 可能长期有正溢价。

图 2-4 eUSD 的交易 K 线

eUSD 能产生多大的应用场景

稳定币的生命取决于它有多大的应用场景,去中心化稳定币目前最大的问题也在于缺乏应用场景。去中心化稳定币的开山鼻祖 DAI 在各类中心化交易所和去中心化交易所总共有 661 个交易对,能提供的流动性远远超过 eUSD。DAI 能实现大规模采用的主要原因有出现时间早、抵押资产包含中心化稳定币 USDC 和 ETH,微妙地满足了用户对去中心化稳定币安全和去中心化的双重要求。以 stETH 作为底层资产的 eUSD 显然不能达到这种要求,stETH 的安全性不如 ETH 本身,同时 eUSD 本身也受到有限的 stETH 资产的增长限制。因此,推测 eUSD 仍然主要作为 ETH 质押的生息凭证而无法在稳定币赛道中一决雌雄。

总结:Lybra Finance 是一个 LSDfi 稳定币协议,首创了稳定币生息的业务模式。Lybra Finance 使用了刚性赎回、超额抵押、套利三种方式来维持 eUSD 价格的稳定,通过 LSD 收益回购 eUSD 实现稳定币生息,同时开启代币挖矿吸引资金,通过代币释放归属期减少代币抛压,目前已经成为 LSDfi 中 TVL 最高的协议。V2 模式将通过 LayerZero 技术拓展到 L2 上,TVL 有望进一步增长。产品没有 VC 投资、团队匿名、代码披露程度低,可能存在一定风险。

3.发展

3.1 历史

表 3-1 Lybra Finance 大事件

3.2 现状

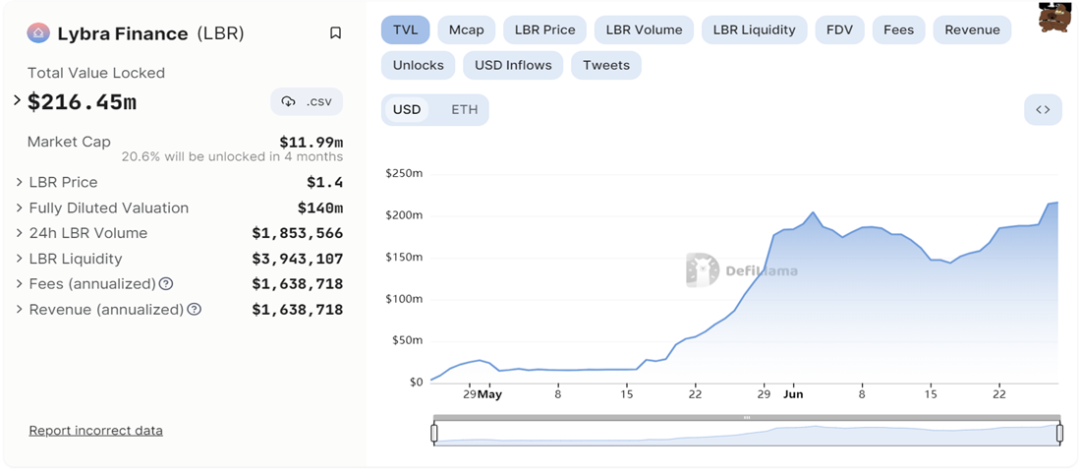

图 3-1 Lybra Finance 的 TVL 变化曲线

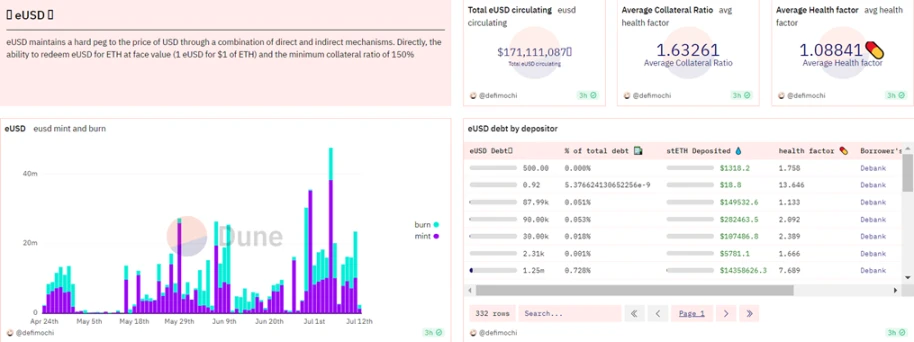

Lybra Finance 的 TVL 从 2023 年 4 月的 300 多万美元目前增长至 2.36 亿美元。铸造的 eUSD 有 1.7 亿枚,平均抵押率为 1.63 ,平均健康因子为 1.088 ,如收取 1.5% 的手续费则目前协议每年的手续费为 256.6 万美元。

图 3-2 eUSD 的铸造情况

3.3 未来

团队 2023 年第三季度的工作计划为:

1)建立一个安全的多签钱包;2)接入 LayerZero 协议;3)部署到 Arbitrum 上;4)部署借贷功能;5)全链部署;6)探索更多可组合性的 Defi;7)根据 Lybra DAO 的社区建议开发更多功能。

4.经济模型

4.1 代币分配

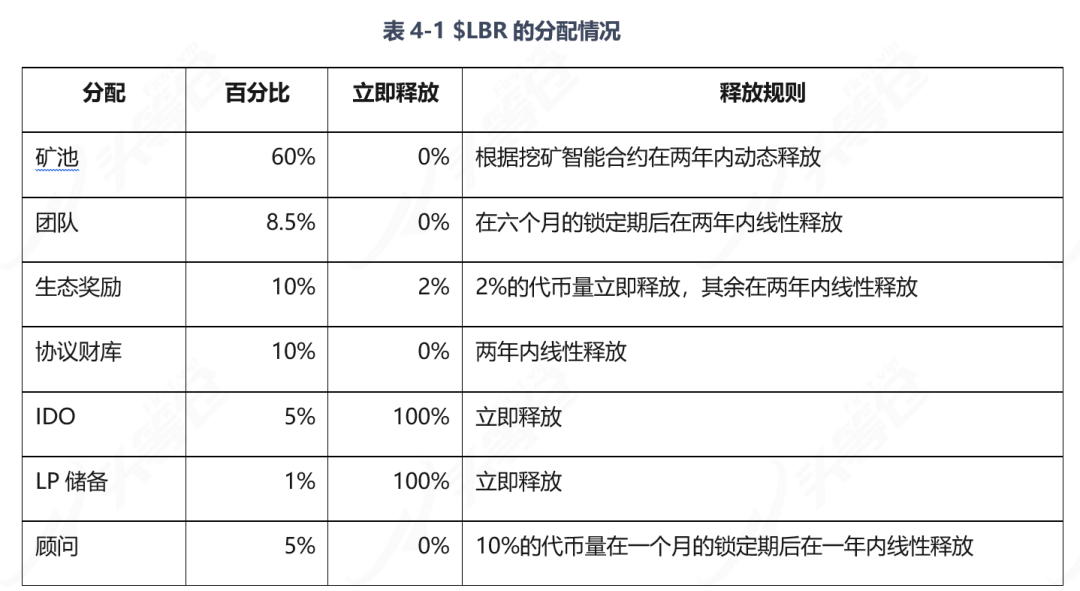

$LBR 是 Lybra Finance 的原生代币,最大供应量为 100, 000, 000 。$LBR 持有者可以参与投票和治理同时分享协议收入,Lybra Finance 的收入来自于 eUSD 总量 1.5% 的服务费,LybraFinance 收取的服务费将按照 LBR 持有者在 LBR 质押池中的比例分配。esLBR 是托管 $LBR,esLBR 的用例有 1)治理;2)获取服务费收益;3)作为奖励分发给目标人群;4)获得财库和协议收入分配。esLBR 的存在主要是为了减少 $LBR 的抛压。

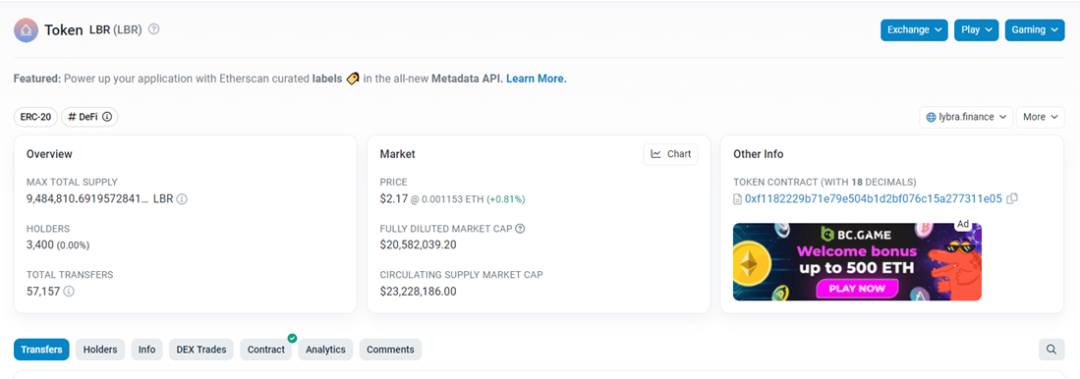

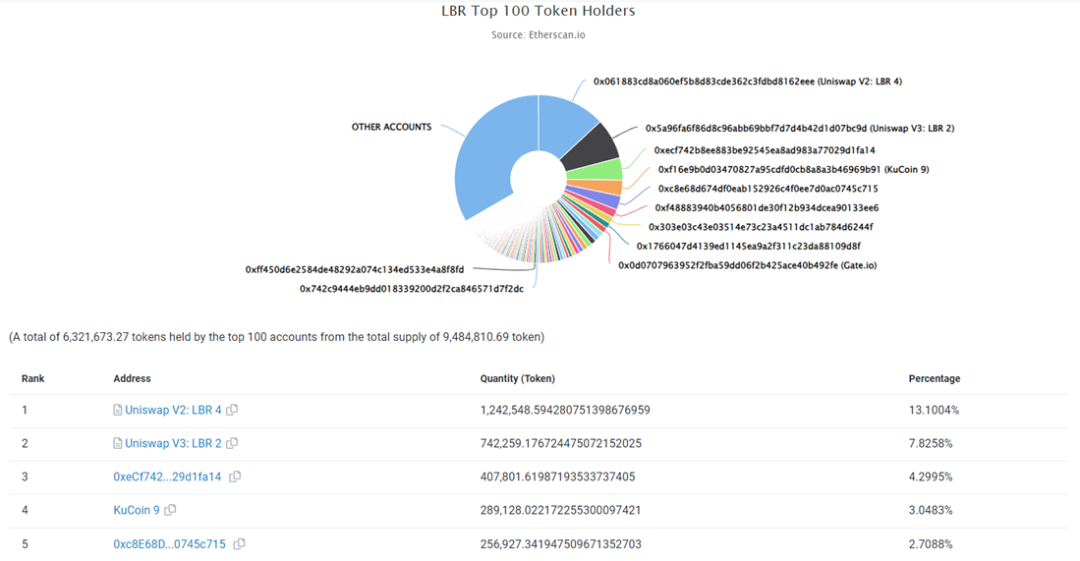

4.2 持币情况

$LBR 共有 3400 个持有人,发生过 57157 笔交易。相对来说,持有人数较少,后续持有人数若能进一步扩大,则代币可能进一步上涨。

图 4-1 $LBR 的区块链浏览器基本信息

$LBR 的前百名持有人持有代币占到总代币数量的 66.6% ,相比较其他项目的代币而言集中度较低。排名前五的持有人地址基本为中心化交易所和去中心化交易所的地址,$LBR 的主要交易场所在 Uniswap。

图 4-2 $LBR 的持有人分布

5.竞争

5.1 行业概述

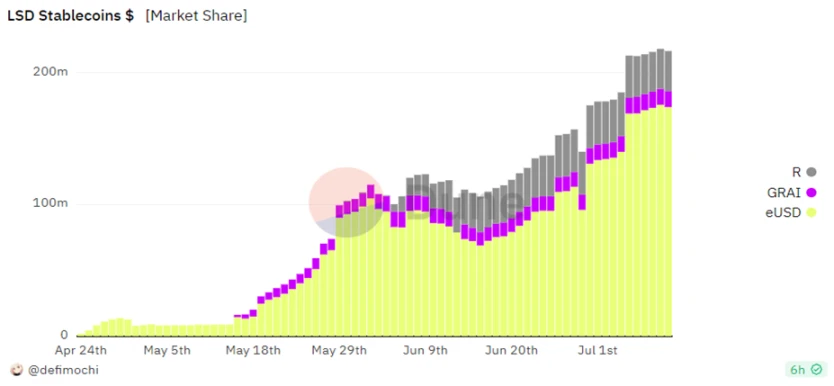

LSD 是指以太坊 Shapella 升级后的流动性质押衍生品,构建在 LSD 上的 Defi 就是 LSDfi,LSDfi 的目标是为 Lsd 提供更高的收益率。根据@hildobby 制作的 Dune 看板数据,目前总共质押了 23, 413, 761 个 ETH,占到 ETH 的总流通量的 19.66% ,总价值为 437.8 亿美元。以太坊质押最高的项目是 Lido,占到总质押量的 31.7% ;其次是 Coinbase ,占到总质押量的 9.6% 。ETH 的质押量从 2020 年到目前处于稳定增长的状态。如何盘活这个价值几百亿美元的市场,是各类 Lsdfi 项目的重要课题。LSDfi 的主要发展方向为借贷、稳定币和 DEX。Lsdfi 占比前三的新项目分别是 LybraFinance、raft.fi 和 pendle,占比分别为 48.3% 、 7.679% 和 7.549% 。以稳定币形式做 Lsdfi 的项目目前有 Lybra Finance、 Raft 和 Gravita,LybraFinance 铸造的稳定币 eUSD 占到 Lsdfi 稳定币市场的 70% 以上。

币安研究院在研究报告中指出,老牌 LSDfi 和较新的 LSDfi 的总 TVL 为 6.35 B,老牌协议比较新协议的 TVL 高大约 8.76 倍,较新的协议 TVL 自 2023 年 5 月以来大约增加了 66.1% 。基本上所有的协议都与 stETH 集成,对单一质押物的过度依赖可能导致一种不健康的增长模式。

图 5-1 LSDfi 的赛道排名

借贷是人类社会经济发展的产物,其历史可以追溯到古代。在现代金融体系中,借贷是一种重要的金融活动,它可以促进经济发展和社会进步。在 Web3 行业中,借贷赛道也非常重要。借贷赛道的发展史可以分为三个阶段: 1)第一阶段是 2017 年前后,以 MakerDAO 为代表的项目开始探索基于以太坊的去中心化稳定币和借贷协议;2)第二阶段是 2018 年至 2019 年,以 Compound 为代表的项目开始引入流动性挖矿、治理代币和点对池的概念,激励用户参与借贷市场并享受收益和治理权;3)第三阶段是 2020 年至今,以 Aave 为代表的项目开始创新多种借贷模式和功能,如闪电贷、信用授权、固定利率等,提升了借贷市场的效率和灵活性。

借贷和稳定币可以结合,借贷协议可以分为借出自身发行稳定币的协议和自身不发行稳定币的协议,假如一个借贷协议发行稳定币,那么这个协议的业务重点就是稳定币。最早发行稳定币的借贷协议是 MakerDAO,在 MakerDAO 的描述中可以很明显的发现,借贷模式只是为了使稳定币有底层资产质押,借贷并不是其本意。稳定币在行业中是一门规模巨大的生意,首先美元存在银行中可以产生利息,其次中心化的稳定币机构可以购买国债和商业票据,就连 MakerDAO 也以做 RWA 的名义购买了国债,这使得稳定币的发行方通过用「假钱换真钱」的方式募集了大量可用资金,并使用这些资金产生了很多低风险收益,在资金规模庞大的前提下,收益是非常可观的,这是吸引团队做稳定币的重要原因。

图 5-2 LSDfi 的稳定币占比

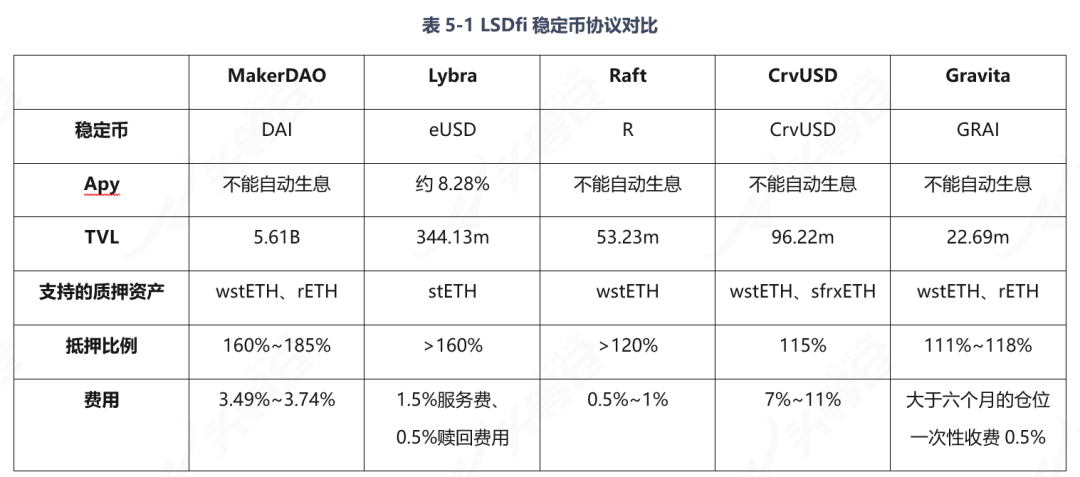

5.2 竞品对比

Gravita

Gravita 是一个以 LSD 为抵押品的免息借贷协议,为用户提供由 Liquid Stake 代币和 Stability Pool 担保的无息贷款,贷款以稳定币 GRAI 的形式发行,GRAI 是一种与 LUSD 具有类似波动抑制机制的代币,产生的债务价值最高可达用户抵押品价值的 90% ,Gravita 建立在借贷协议 LiquityProtocol 的模型之上。如果用户在六个月内偿还贷款,利息将按比例退还,最低利息仅相当于一周的利息。为了降低 GRAI 的波动性,允许 GRAI 持有人用价值 0.97 美元的抵押品赎回 1 个 GRAI,产生 3% 的赎回费用。

Raft.fi

Raft.fi 是一个稳定币 Lsdfi 协议,使用 Raft,每个以太坊钱包地址都需要开启一个新的仓位,每个地址只允许有 1 个仓位,地址内需要存入包装的 stETH 作为抵押品来借出 R。它允许用户存入 stETH 来生成稳定币 R。Raft 结合了 SAI 和 LUSD 的设计特点,旨在保持 R 的稳定性。用户需要在仓位中持有 wstETH,抵押品与债务的比率至少要达到 120% ,用户最少需借出 3000 R。Raft 采用了借款利差来维持 R 价格的稳定性,借款利率是基本利率和借款利差的总和,上限为 5% 。借款费用是借款金额乘以借款利率,该费用使用稳定币 R 支付。用户所需要偿还的债务为借款和借款费用。当 R 被归还时,它会立即通过智能合约被销毁。[ 2 ]

R 被销毁的方式有三种,分别是: 1)还款,借款人在 Raft 中偿还借出的 R 稳定币,并取回 wstETH 抵押品,当用户进行还款时,他们可以选择部分或全部偿还 R 代币债务,但是偿还后的债务余额不可能低于 3000 R。2)赎回,R 稳定币持有人以其他借款人的 wstETH 兑换 R,赎回功能使 R 稳定币持有者能随时将其兑换为等额的 wstETH 抵押品,当用户使用 R 兑换 wstETH 时,协议会用 R 来偿还每个现有 Position 债务的一部分,偿还比例按抵押品的比例进行分配,为了促进还款而不是赎回,团队启用了赎回利差,赎回利差是赎回利率的组成部分,赎回利差需要高于还款的零利率。3)清算,清算者偿还低于最低抵押率的借款人的债务,并得到抵押的 wstETH 和清算奖励作为回报,当抵押品的价值处于 120% 抵押比例和 100% 抵押比例之间时,账户将有资格进行清算。清算者奖励是为了鼓励用户支持协议清算同时是对清算者在清算过程中承担的风险进行补偿。Raft 还采用了基准利率,基准利率用来调节借款和赎回行为,并减少因为借款和赎回产生的波动性,当基准利率提高时,借款和赎回都将需要花费更多的钱。Raft 还具有闪电铸币功能,它使用户能够一次性铸造 R 总供应量的 10% ,闪电铸币可用于杠杆操作,最高可一次性增加 11 倍杠杆。

总结:LSDfi 代币占比金额排名分别是 stETH、wstETH、sfrxETH,用户需要注意的是 wstETH 等包装代币可以保留 ETH 的质押收益直接存 stETH 则不能。LSDfi 的 TVL 取决于 ETH 的总市值和 ETH 产生的衍生品数量,随着 MakerDAO、Curve 等老牌 Defi 协议开始下场做 LSDfi,相关赛道的竞争逐渐白热化。LSDfi 的主要发展方向有借贷、稳定币、DEX、收益策略、LSD 指数产品等。总的来看,借贷和稳定币的发展情况较好,总 TVL 均超过 20 亿美元。Raft、Gravita 等常规稳定币协议除了在抵押比率和手续费上有一定操作空间以外,其余方面比起 MakerDAO 并无任何优势,并且 MakerDAO 的稳定币 DAI 拥有较多的应用场景和退出流动性,因此这类常规的 LSDfi 协议可能发展情况一般。

Lybra Finance 的亮点在于稳定币 eUSD 可以生息并且可以通过 eUSD 挖矿获得协议代币 LBR,有效吸引了 LSDfi 的大部分资金,目前在整个 LSDfi 市场占比达到 48.3% ,项目即将开启 V2 模式进一步扩展到 L2 网络上,项目 TVL 可能会进一步上升,因此该项目值得关注。

6.风险

1)杠杆过高的风险:LSDfi 是对 ETH 质押的二次套娃,用户的收益来自于质押 ETH 和抵押 stETH 铸造 eUSD 稳定币产生的利息收益,通过二次套娃用户提高了 ETH 质押的收益率,但同时也提升了自身的杠杆水平,为协议的安全性带来了一些潜在的风险

2)stETH 脱锚的风险:stETH 曾出现过脱锚的现象,虽然当时 ETH 还没有开放提取,但现在 stETH 也不能马上解质押为 ETH,因此存在一定程度上脱锚的风险

3)Lido 的中心化风险:Lido 目前有 354339 个质押者,但节点运营商大约只有五十多个,这导致了网络的中心化,可能会给 stETH 资产带来不利影响

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0