RDNT 50%APR背后:「我挖我自己」的ve(3,3)游戏

原文作者: 0x Loki

一、杠杆化的 TVL

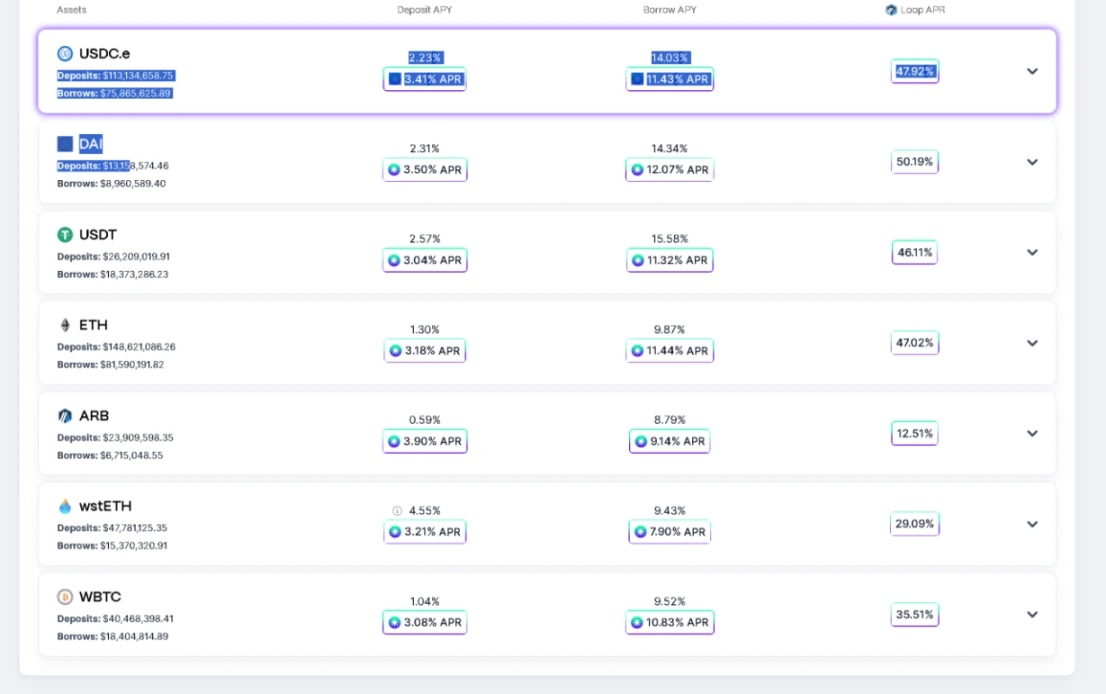

首先 RDNT 的 TVL 存在很大的水分。RDNT 在挖矿补贴上做了非常大的倾斜,补贴给借款人的 RDNT 是补贴存款人的 5 倍,从而为循环贷提供了空间。

在此基础上 RDNT 把循环贷正当化了,借贷循环贷本质上就是一种「交易挖矿」,用高挖矿补贴刺激借贷,带来虚假需求。过去借贷平台搞循环贷都是为了拿自己的空气币换走用户的真金白银,但是 RDNT 更多的是杠杆化自己的 TVL 和 APY。

从数据可以看出,大多数代币的利用率都是 60% 以上,按照稳定币 4 倍杠杆和非稳定币 3.3 倍杠杆计算,最少只需要 7600 万美元的真实 TVL,加杠杆后就可以达到现在 2.8 亿美元的 TVL(Arb 链)。当然实际情况会比 7600 万高,但也高不了太多,原因很简单:真实的借款人谁会借 14.03% 的 USDC?

抓十个 RDNT 的贷款人,十个全部当循环贷的套利佬,可能会有错杀,但如果认为只有九个,那大概率有漏网之鱼。

二、协议告诉你的 APY 和你能赚到的 APY

「其次,RDNT 的名义 APY 也存在一些问题。」通过循环贷提供高达 50% 的 USDT 利率?是不是心动了,但你要心动就上当了,因为 RDNT 这里标的只是存款利率,没有算借款成本。

假如你存入 100 USDC,按照 4 倍杠杆挖相当于 400 USDC 存款, 300 USDC 借款。总体收益=存款利息 + 存款挖矿产出 - 借款利息 + 借款挖矿产出,套到上面数据里,就是:

APR= 4* 2.23% + 4* 3.41% -3* 14.03-3* 11.43 = 14.76%

如果看到这里,也许会有人觉得 :Fine, 14.76% 也是一个足够高的 APR。

那么恭喜你,又上当了。问题有两个:

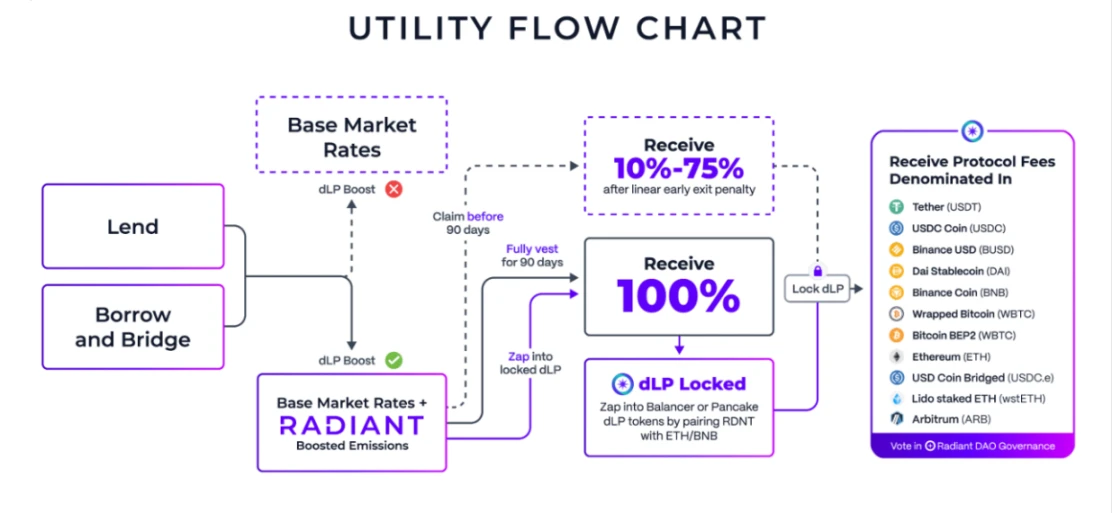

-

想要获取 RDNT 挖矿产出,你就需要持有挖矿量 5% 的 DLP,而这里 5% 的说法又是往少估计的,因为挖矿量是按照杠杆后的金额计算。也就意味着,如果你存入了 100 美金,那么你需要持有 100* 4* 5% = 20 U 的 LP,或者 5% * 4 = 20% 本金的 LP。那么问题来了,这么高的占比,再加上超长锁定期,你的挖矿收益能追得上无常么?

-

第二个问题需要从净收益回到成本—收益看待,收益和成本也是分币种的,还是以存 100 USDC 挖一年为例,你最终可以获得 4* 3.43% + 3* 14.03% = 55.81 U 的 RDNT,但是你付出的利息确实真金白银 USDC,需要付 11.3% * 3-4* 2.23% = 24.98 U 的 USDC。而且问题在于,你的 USDC 利息需要立即付,但是 RDNT 却有一个 Vesting,如果你卖 RDNT 的平均价格低于当前价格的 44.75% ,你将被反撸,无常亏完钱利息还要再亏一遍。

三、消失的 Reserve Factor

正如前面所说的一样,虚标 APY 和循环贷变相卖币在 DeFi 尤其是借贷领域并不罕见。但另一点需要注意的是,一般的借贷模型会存在以下数量关系:

存款利率 = 借款利率 * 利用率 * ( 1-Reserve Factor)

背后隐含的是借款利息会被分为两部分,一部分分发给存款人,另外一部分作为协议费用提取(Reserve Factor 越高,协议抽水越高),带来的一个现象是如果利用率和借款利率都高,那么存款利率也会很高。但这个规律在 RDNT 这里并不适用。

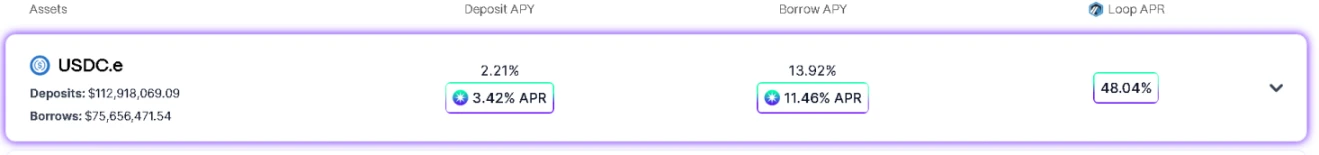

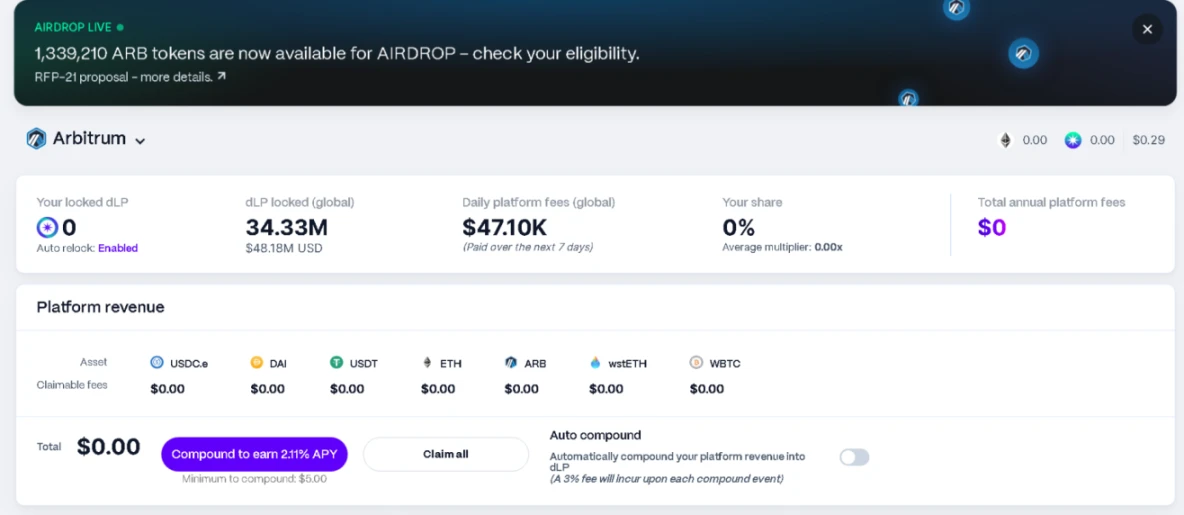

可以看出, 2.21/( 13.92* 67% )= 23.7% ,即只有 23.7% 的贷款收入分发给了存款人,而剩下 72.3% 的收入,分发给了 DLP 的提供者。近 7 天协议日均收入约 4.7 万美元,对应的年化收入是 1715.5 万美元,这部分都是以 USDC、ETH、ARB、BTC 形态发放的真实收益。

到这里前面一个问题得到了反转,如果我存 100 U 4 倍杠杆参与 RDNT 挖矿,虽然协议一年要收我一年 24.98 U 的借款费用,但这部分费用又会被分配给 DLP 池,就会形成一个有意思的事情,我挖 RDNT,RDNT 挖我的 USDC,DLP 又挖 RDNT 的 USDC,我又挖 DLP,所以结果是: 我挖我自己?

借贷的收入来源于借款人,那么如果满足下面公式的话,借款人就能够把自己被挖走的全部手续费再挖回来,实现真正意义上的「我挖我自己」

单个借款人借款额 / 平台总借款额 = 单个借款人提供的 DLP 金额 / 平台总 DLP 金额

接下来我们来看数据, Arbitrum 上总共有 2.8 亿美元的存款总额,DLP 总金额 4838 万美元。前面也说过,由于杠杆循环贷,实际需要 5% * 杠杆倍数的 DLP,如果按照 20% 估算, 4838 万美元 DLP 能够为 4838/20% = 2.42 亿美元提供挖矿补贴,也意味着至少有 3800 万美元无法获得 RDNT 收益。(当然他们可能仅存款所以并不会被反撸)。

四、最大的 DeFi 2 池

很显然,这种机制造就了 RDNT 无比巨大的 LP 池,仅在 Arbitrum 上有 4840 万美元,自从新公链叙事终结和 Luna 暴雷以后,我已经很久没有见过这么庞大的二池了。那么这么大的二池会带来什么?

-

承接挖矿产出的抛压。* 循环贷的最大坏处就是会产出大量代币,假如按照前面 44% 的利率成本 / 挖矿产出估算,DLP 每天获得 4.7 万美元收入的同时会带来十万美元的抛压。但 RDNT 的释放机制可以延缓这个过程,这种情况下再加上巨大的二池,矿币的死亡螺旋会被大幅度的推迟。

-

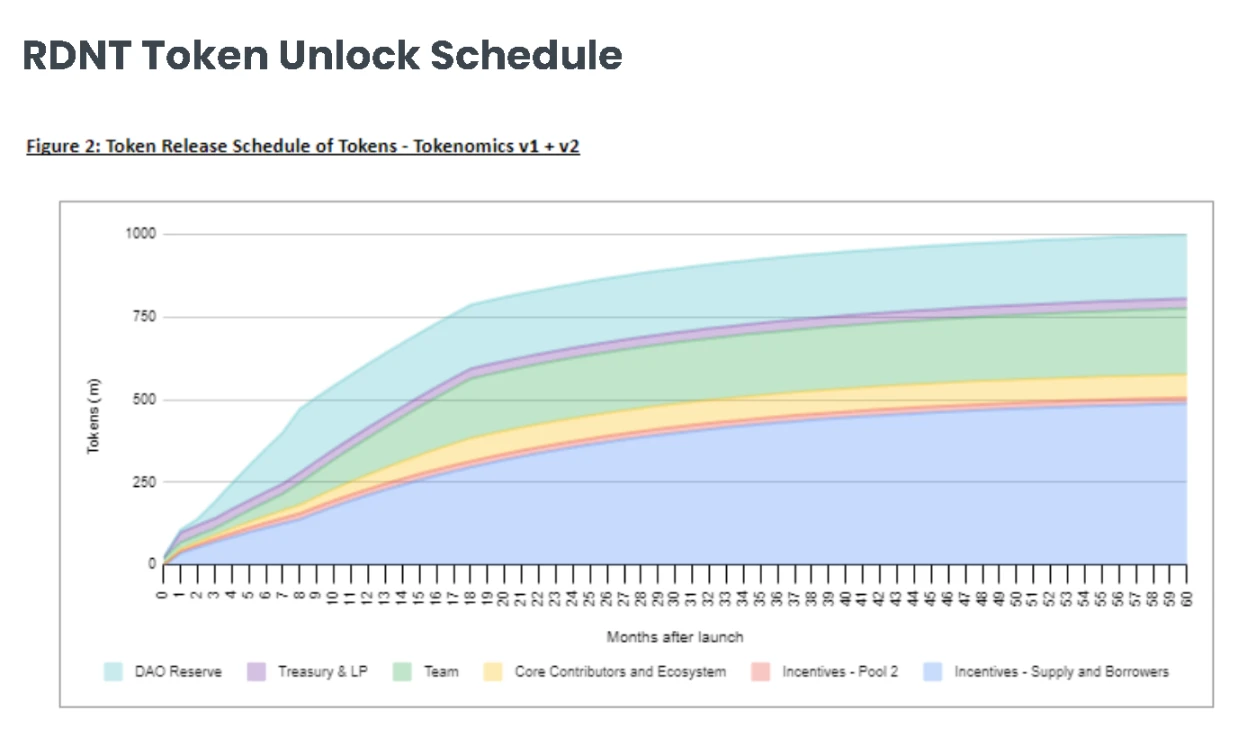

提供流动性的退出。 我们仍然需要考虑团队和核心贡献者拥有大量解锁的代币,良好的流动性对他们而言是巨大的机会。希望他们不要这么做。

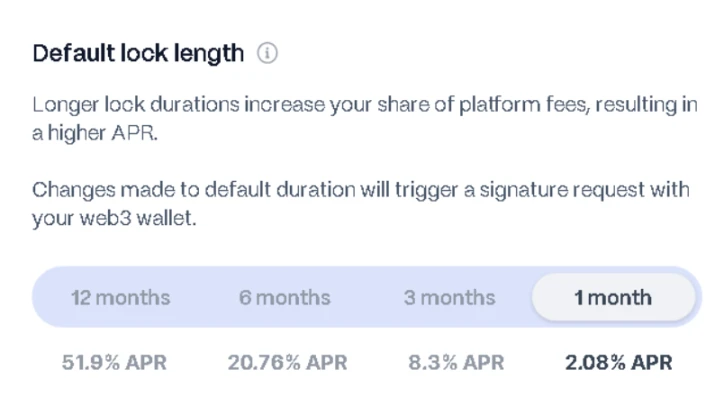

我们需要思考的另外一点是:相比直接出售代币,团队&核心贡献者将自己的 RDNT 存入 DLP 才是一个更佳选择,毕竟 50% 的 APR 和 1715.5 万美元的年收入非常具有吸引力,这笔收益还是以高流动性资产发放,并且合乎所有法律和链上的江湖规则。需要注意的是,DLP 的收益率也取决于锁定时间,锁定 12 个月才能获得 51.9% 的 APR,而锁定 1 个月只能获得 2.08% 的 APR。

这个问题会使得前一个【我挖我自己】的问题再一次反转,答案又变成了【我无法挖我自己】,因为团队、核心贡献者会存入额外的过量 DLP,稀释掉属于用户的收益。但客观来说,这种稀释也是合适的,毕竟 Compound 、AAVE 也要收取 20% 左右的 Reserve Factor。唯一问题在于如果团队、核心贡献者投入过多 DLP 并选择锁定最长时间,他们很有可能分走 50% 、 60% 甚至更高的 DLP 收益。

五、看不见的 Ve(3 , 3)游戏

团队、核心贡献者参与 DLP 挖矿获得属于【税收】的同时,还起到了把水搅浑的作用。我们假想一下,如果套利佬们协商一致,大家统一存 1 个月,那么大家都可以获得足够高的收益率并且尽可能承担少的无常损失。但如果团队和核心贡献者存入了大量锁定 1 年的 DLP,锁 1 个月的 DLP 的收益率会迅速下降;当然,即使没有团队和核心贡献者,套利佬们中间大概率也会出现一个「叛徒」。

所以最后的结果很清楚:锁 1 个月从一开始就不会是一个有效的选项。从数据我们也可以看出,按照 5.7 万的收入和 4800 万 TVL 计算,平均年化 APY= 35.3% ,锁定 1 年的 DLP 实际收益是 51.9% ,这里的组合不唯一我们无法得出准确比例,但显然有非常多的 DLP 选择了锁定 1 年。这也意味着如果你选择不锁定 1 年,你的借款成本将被其它锁定 1 年的玩家瓜分掉。

当然,这最终还是一道选择题,选择更长锁定期,虽然能瓜分其他人的收益,但也需要承受更高的无常风险。选择 1 个月的玩家或许还有充足的理由,但选择 3 个月或者 6 个月就没有那么高的性价比了。

六、最后一个问题:RDNT 会死亡螺旋吗?

从理论上来说当然是有可能的,当前的挖矿模式就是一种左脚踩右脚螺旋升天的过程,把 APR 和 TVL 都放大了 3-4 倍,再用挖矿者的成本来补贴挖矿者,吸引他们一直挖下去,并用 DLP 和 Vesting 来锁死流动性,所以过去几个月 RDNT 一直没有「塌矿」。

但不可忽视的是 RDNT 的 APR 已经下降到足够低的水平了, 14.76% 、解锁期长还需要承担 DLP 无常损失,现在的 RDNT 看起来没有那么吸引人。那么如果循环贷的挖矿者减少,DLP 的收益率也会显著下降,无常风险的提高又会要求更高的必要 APR,同时复投 DLP 的需求也就减少,单边砸盘进一步拉低 RDNT 的价格和挖矿收益率,死亡螺旋也就从这里开始加速….

当然,这只是一种可能性,目前的二池容量仍有数千万美元,而 RDNT 在 BN 的日交易量也仅几百万美元,FDV 仅有 3 亿美元,流通市值不到 1 亿美元。除了死亡螺旋以外,相同的方式也可以让 RDNT 出现「反向死亡螺旋」:RDNT 价格上涨→挖矿 APR 上涨→容纳更多循环贷资金→DLP 收益增加→复投需求增长,带来更多 RDNT 买盘→价格继续上涨。再结合 Bn 投资、Arb 等多重概念,情况也没有那么糟糕。

现阶段参与循环贷挖矿的性价比似乎也没有那么好,如果你不看好 RDNT 的前景,用循环贷产生的那部分利息成本去购买并持有或者做 DLP 可能会带来更高的资金利用效率。而如果你不看好 RDNT,不参与永远会是最好的选择。(一如既往地,非投资建议)。但不管 RDNT 是否会在某一个时间点死亡螺旋,DLP 机制本身还是提供了一个非常有意义的经济模型构建思路,值得进一步探索。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

星球日报

文章数量

11042粉丝数

0