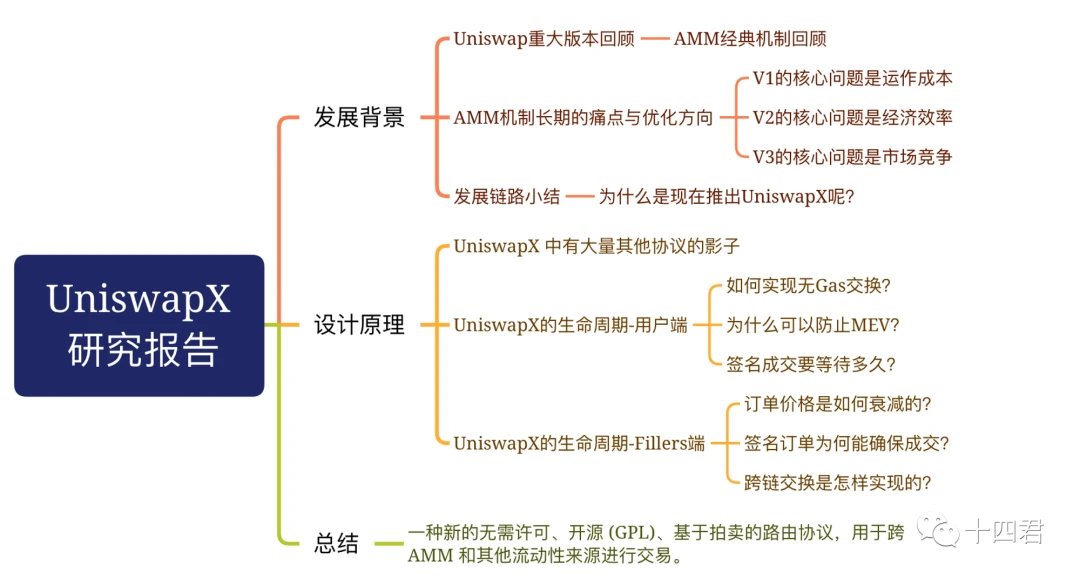

UniswapX研報(上):總結V1-3發展鏈路,解讀下一代DEX的原理創新與挑战

導讀

鮮有一個協議的問世,能徹底改變一個鏈上生態的格局,uniswap V 1 是一個而 uniswapX 又是一個。作為最大的去中心化交易協議推出五個版本,累計處理的交易量超過 1.5 萬億美元。在 V 1 之後 AMM 巨大的 MEV 潛力被挖掘,無數的套利機會再鏈上節點之間公开的內存池裏傳播,看似是 MEV 阻礙了用戶,總讓他們以更差的價格成交,然而卻結結實實的促成了鏈上下價格的一致性!這也就是 UniswapX 的核心奧義-“群體博弈”,讓去中心化系統在聰明人的動機博弈中達成極致的平衡。請跟隨本文深入 Uniswap 系列的變遷以及 AMM 的交易機制,並且最終回溯到 UniswapX 的運作原理來,來感覺這份博弈以及從博弈中尋找機會。

1、Uniswap 重大版本回顧

Uniswap 是歷久彌新堅持完全去中心化信念的團隊,每一個版本的推出都伴隨着重大 Defi 格局的變遷。

-

Uniswap V 1 於 2018 年 11 月推出,雖然僅允許 ETH 和 Token 之間的交換,但以區區兩百行代碼作為了起點,开啓了 DEX 試圖對抗 CEX 的漫漫長途。

-

Uniswap V 2 於 2020 年 3 月推出,它是 V 1 的巨大改進,允許任何 ERC 20 之間直接交換以及鏈式交換。

-

Uniswap V 3 於 2021 年 5 月推出,在 V 2 已經達成大多數功能的前提下,V 3 顯着提高了資本效率,這使得流動性提供者用更小的流動性成本,但仍然獲得相同的獎勵

-

Uniswap V 4 於 2023 年 6 月推出,更多是面向开發者的系統優化,通過 Hook 機制在交易對生命周期的各個時間點運行特定的合約,是一種進一步釋放 V 2、V 3 流動性價值的機制,還處於前期迭代的狀態。

-

Uniswap X 於 2023 年 7 月推出,是一種新的無需許可、开源 (GPL)、基於荷式拍賣的路由協議,用於跨 AMM 和其他流動性來源乃至跨鏈互通信息進行交易。

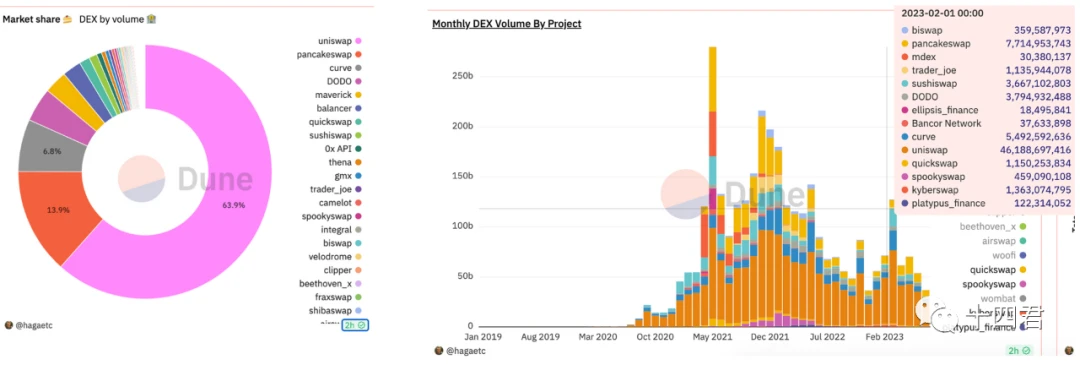

從 V 1 到 V 4 可以看做是一個理念的持續迭代,而 X 的問世便是期望通過 X 的寓意打开多鏈多協議之間的信息互通,在 Uniswap 強大的品牌效應下,DEX 整體的運作模式都將變化。在多次的迭代中 Uni 系列協議牢牢佔據整個 Dex 市場 60% +的份額,大多數 Defi 協議或是 Fork 或是兼容,儼然坐擁最大的交易池深度成為鏈上最基礎的金融設施

https://dune.com/hagaetc/dex-metrics

2、AMM 機制長期的痛點與優化方向

AMM 在 V 1 上很驚豔所以那就足夠好了嗎?當然不是,能 Swap 只是最基礎的服務,在實現功能之下還會有更多潛在的機會,LP(Liquidity Provider)以及其產物 TVL(Total Value Locked)總是無利不起早,如何更低成本的獲得更高運作效率就始終是他們的主題。

2.1 V 1 的核心問題是運作成本

由於他只提供了 Token 與原生代幣的轉換,所以成本問題不可避免

-

交易成本:用戶完成 Dai 和 Usdt 的轉換需要兩筆交易,先是 Dai<=>ETH 再是 ETH<=>Usdt,

-

滑點成本:且這兩筆交易中尚不提供原子化的交易能力,所以可能在分別上鏈處理的過程滑點變化。

因此 如果不是顯著的鏈上牟利不會有太多的交易 ,然而 uniswap 手續費收取方式都是扣除被交易 Token 的 0.3% ,是屬於按次收費的模式,最終通過累計到 pool 池中通過 LPToken 被分享分紅權。

2.2 V 2 的核心問題是經濟效率

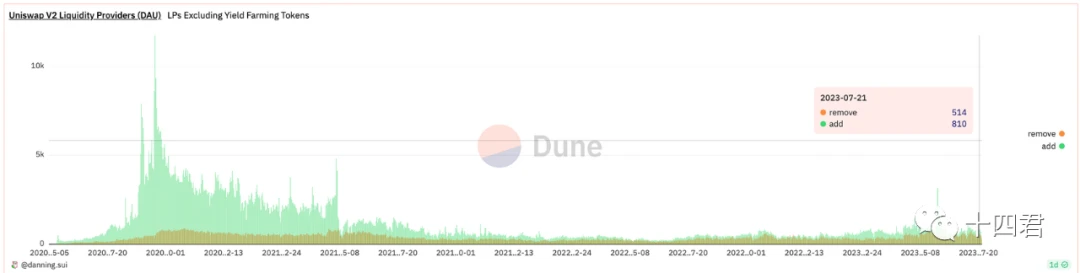

V 2 的變化是進一步優化了 V 1 的 pool 模式,同樣是採用智能合約的工廠部署模式,讓 Token 與 Token 之間可以構建 Pool 池,並實現了鏈式交易的路徑自定義,從下圖可以看出在 Uniswap V 2 推出的 3 年以來,基本作為 LP 添加到流動性池的操作數(DAU)都大於流出,雖然不是最好的生意,但也頗受市場認可。

https://dune.com/danning.sui/uniswap-user-base

目前僅僅以太坊就有 22 W 個交易池,所以 Path 的模式一方面是減少了鏈上無意義的資產鎖定,但同時也讓尋找更好的交易路徑成為鏈上難題。

這裏的交易路徑的分析是一個較大效率折損點,不具有強鏈上數據分析的團隊很難構建足夠好的交易鏈路,另一個更重大的是資金效率的折損,對於大多數情況的穩定幣交易對而言,對於全生命周期 Pool 池其實大多數資金是完全不必要的,因為多數時候 DAI<=>USDC 都是 99.99% 的價格比之內浮動,這就致使資金池有效利用率顯得過低。

通過推導無常損失的公式可以發現無常損失的來源:為 LP 在 ETH 上的踏空損失,或者是被外部套利者拿走了池內的價值。

可拓展閱讀: 《解讀 Dex 中的無常損失:原理,機制,公式推導》

面對無常損失的不確定性(沒人知道 Token 後續的價格方向),那對於 LP 而言成為穩定幣的 LP 就能很好的抵御無常損失,又能白賺到 swap 手續費的過程(大概率上兩個 Token 價格長期是不變的),但太多的資金都做穩定幣的 LP,也會稀釋了其手續費分紅收益,但也慢慢的讓着兩個池子的深度擁有超過千萬 U 的價值。

綜上所述, V 2 的效率低下便是來自於最佳交易鏈路的路徑構建困難,以及資金在傾向對抗無常過程中被利用率低的問題。

2.3 V 3 的核心問題是市場競爭

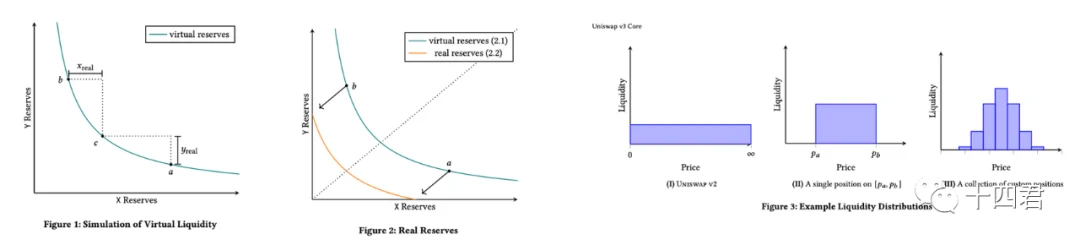

為了解決上述 V 2 的資金效率問題,uniswap V 3 設計了限定區間的 Concentrated Liquidity(集中式流動性),屬於在局部減少了資金無效存放的情況,如下圖所示, Figure 1 中所謂的虛擬資金池 (Virtual Reserves),是指還在乘積固定曲线上,只提供某個區間流動性的資金池,但其實 LP 可以提供同樣的指定區間 XY 來達成和全量資金所計算出的價格一致的情況。

總之,如 Figure 3 所示,V 2 的流動性是“普適”的,在所有價格點上流動性相同。 V 3 的流動性是由一系列不同區間上的流動性組成。

相對來說,在當前價格左右的流動性比較高。流動性提供者 LP 只有提供了可供交易的流動性才能獲取交易費甚至可以通過高度的切割的多個區間變現實現限價單的一些機制,此部分公式推導較多,推薦研究者可直接看白皮書原文。

https://uniswap.org/whitepaper-v3.pdf

雖然 V 3 還有很多優化(如基於幾何平均的預言機價格),然而這時候的市場格局已經變化了,雖然 V 3 對 LP 更友好,但是當這個圈子都是聰明人的時候,大家都會選擇合適的區間,這樣換算到總體而言並不能提升資金沉積的問題。

並且優化 LP 的效率並不能將收益很好的反饋到用戶的手中,對於大多數用戶而言,依舊面臨的一筆 AMM 交易從上了內存池的一瞬間便被盯着,當利潤高於交易成本就會被夾的境遇。為了反擊這種惡意機器人甚至有高手出過一套沙門氏菌的合約專門反擊。

可拓展閱讀: https://github.com/Defi-Cartel/salmonella

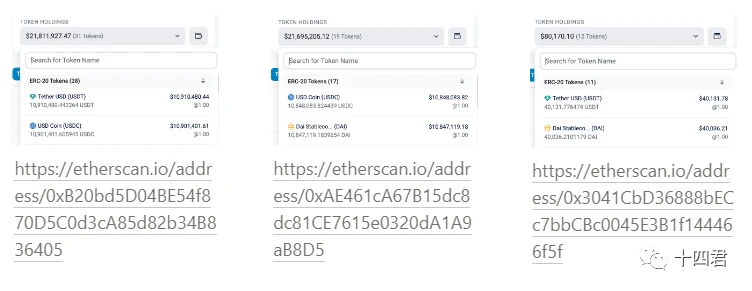

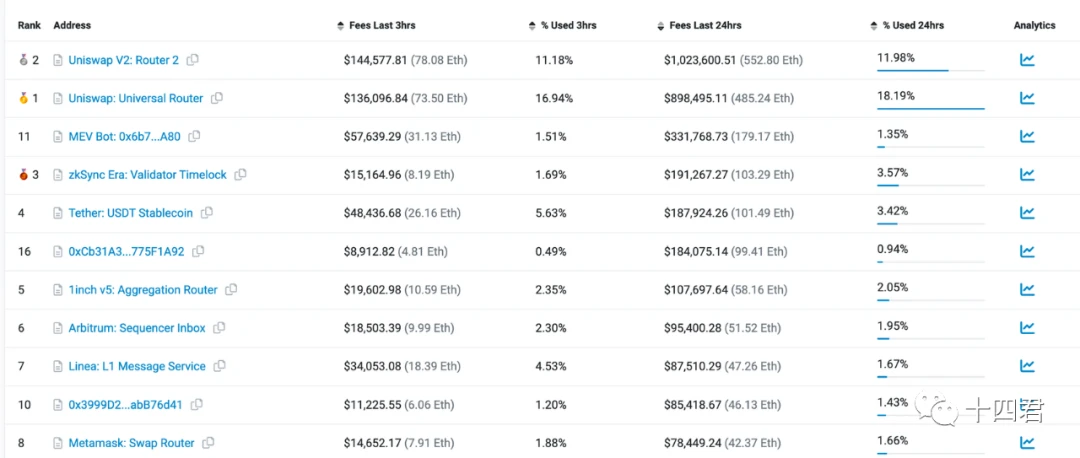

之所以說市場格局已經變化,是因為縱觀如今的鏈上 Gas 消耗榜會發現 Uniswap 佔據榜一榜二(NFT 的聚合器),卻不見 V 3 的身影,但後方更多亦有其他 Swap 聚合器的存在(如下圖的 rank 5/8),並且不同鏈上生態的競爭格局也並非 Uniswap 一家獨大。

所以鏈上交易的格局已經很長一段時間都演變為前後端隔離的結構了,所以 V 3 的優化與當前市場的選擇走上了分叉的路口。

https://etherscan.io/gastracker

3、發展鏈路小結

3.1、那為什么聚合器會湧現?為什么 UniswapX 也走向了聚合器的定位?

我們縱觀 V 1-V 3 的機制到由此產生的局限,再到嘗試彌補和優化,可以說當 uniswap 團隊在 LP 的收益管理上深耕已久,不過當今市場的格局已經是遍地聚合器,本身作為頭號 Swap 品牌的 Uni 作為堅實的後端基礎設施,被無數的前端聚合所連接,雖然依舊享有千 3 的手續費,然而這裏其收益是 0.25% 分配 LP,協議本身僅佔 0.05% (還未實際生效)。

所以這個答案需要回溯剛才提及的幾個大版本迭代所嘗試解決的核心五大問題點上, 即用戶成本、成交價格、交易鏈路、路由服務、LP 激勵 。

UniswapX 的推出便是通過徹底改變了 AMM 成交機制的方法來從另一種維度嘗試降維打擊解決上述問題。

並且看似 UniswapX 的收費模式還是從交易中抽水,但實際上這個資金根源並不是只來源於自己協議中的 Pool,而是從純後端協議走向了前端聚合,其價值的依托是從 pool 的龐大規模競爭走向了前端品牌效應的賦能轉換。

當後端自己走向前端的時候,原本前端的產品鏈路中賴以為生的獨特聚合性就不足道也了。

這種發展鏈路其實在 NFT 市場中已經走過一遍

一开始的 OS 並不具備批量成交以及跨市場成交的能力,因此大量為炒作而生的聚合器便湧現出來(批量掃貨為核心功能,幫助項目方做事),至於後來 Opensea 又推出新的 Seaport 協議後,由於本身就具備了批量成交,環形成交,局部成交的協議基礎能力,世面上 NFT 市場聚合器的份額被進一步稀釋。

即使 NFT 交易本身式微,但龍頭地位也依舊從一而終。

3.2、為什么是現在推出 UniswapX 呢?

回望當年 Uniswap V 1 版本的推出為何一瞬間可以點燃市場,很大的原因也是基於當時的市場情況,大量新生代 ERC 20 發行,項目方本身需要維持鏈上實時流動池,提供無需許可的互換能力(畢竟上所交易還是有一定門檻)。如今 Swap 的市場情況也是如此:

-

一方面是當 MEV 完全包圍了鏈上的內存池,每一筆大規模的 swap 都幾乎面臨着被夾,甚至在上圖中可以看到 MEV Bot 都排在全網 Gas 消耗的第 11 名,每天能消耗掉 180 個 ETH 的手續費。最終羊毛出在羊身上,這部分的用戶總會被倒逼回 CEX 低價的市場中。

-

另一方面是在對抗 MEV 的常規方案是是拆單路由的模式,即本身 1 ETH 兌換 1900 U,並不直接通過 ETH<=>USDT 的池子完成,而是轉變為 30% 走向 A 池子, 40% 再通過 B 池子這樣的分拆模式,即減少單筆的滑點也增加 MEV 攻擊者的成本。這就是路由的復雜性,在數百萬的 Pool 中尋找最佳的拆單組合,實現用戶最終獲得更好的價格。

所以 面對 MEV 和路由的復雜性,UniSwapX 會走向成功嗎 ?他的優勢是什么?就需從他的運作原理來深入評估他的潛在價值。

本文全文 9700 字,上篇是梳理 Uni 系列發展鏈路,總結 X 的背景和協議目標,下篇則是解讀 X 的原理細節,我將從用戶與 Fillers 維度雙向解讀訂單的生命周期,來最終解答其協議特點優勢。現已投稿至 Web 3 Caff 平臺(優質研報付費平臺),可點擊下方閱讀原文或通過此鏈接跳轉: https://research.web3caff.com/zh/archives/10004?ref=shisi

可後臺留言作者,探討 web 3 行業問題

點贊關注,十四用技術視角帶給你價值

周更博主,推薦加星標減少漏過最新觀點!

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Endless聯合總裁熊榆教授研究登上國際頂級期刊:揭祕90%區塊鏈創業公司失敗原因

Endless Web3 Genesis Cloud聯席總裁、英國薩裏大學教授熊榆,近日在全球頂級...

Endless CTO Amit於2025香港Web3嘉年華介紹Endless Web3創世雲 推動去中心化技術未來

香港,2025年4月7日——在全球區塊鏈與Web3創新領域的頂級盛會——2025香港Web3嘉年華...

星球日報

文章數量

8827粉絲數

0

評論