熊市建倉?2023上半年加密融資額腰斬,卻驚現“黑馬”投資人

近日,紅杉資本風投團隊傳出震蕩消息,兩名加密貨幣投資人離職,這兩名投資人曾投資了倒閉的加密貨幣交易所 FTX ,讓紅杉損失 2.14 億美元。紅杉資本的動蕩也從側面折射出今年上半年加密市場投融資的情況,從上半年數據來看,整個一級投融資情況十分慘淡,融資金額環比接近“腰斬”。

不過,並非沒有好消息,動蕩的市場也被認為是做好投資的最佳時機。今年上半年 VC 圈仍出現了“一匹黑馬”—— DWF Labs ,其上半年共投資 32 次,遠超其他投資機構,而且在官網宣稱“無論市場狀況,平均每月投資 5 個項目”。

另一方面,今年上半年,加密貨幣二級市場卻走出去年深熊的影子,比特幣價格從最低點 16477.6 USDT 漲到最高 31550 USTD,最高漲幅超過 90% ,如此漲勢為投資者帶來了一絲喘息。或許,伴隨二級市場走出熊市,下半年一級市場的投融情況會有所好轉。

一、整體狀況慘淡,融資金額環比接近“腰斬”

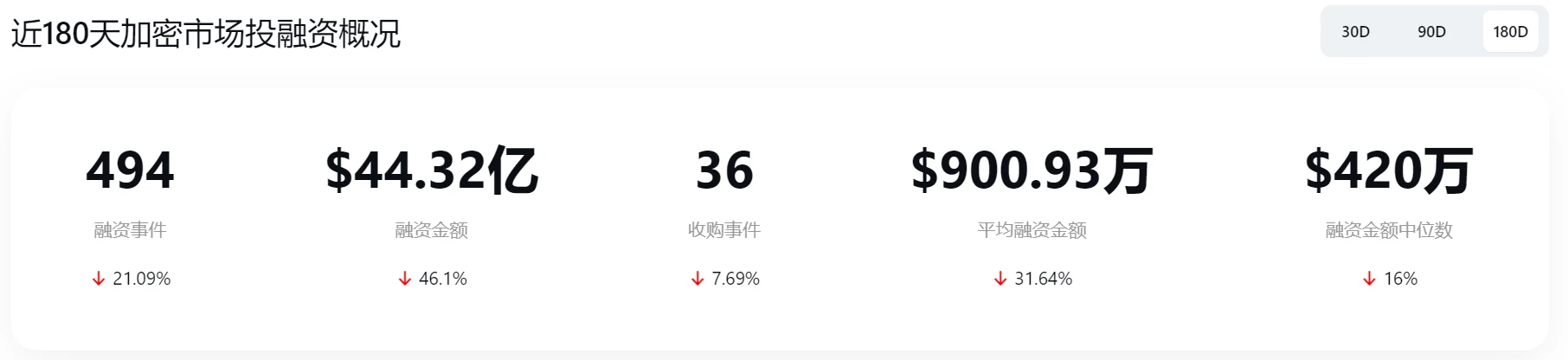

先來看一下這半年以來市場總體的投融資情況。自去年 LUNA 和 FTX 暴雷之後,全球加密市場進入深度熊市。無論是比特幣還是 NFT,無論是一級市場還是二級市場,真可謂是哀鴻遍野。從數據可以看出,不論是融資金額還是融資事件,相比於去年下半年都有大幅下滑,其中融資金額下降幅度達 46.1% ,接近“腰斬”。

二、投資金額、投資數量均呈下降趨勢,基礎設施仍是最火賽道

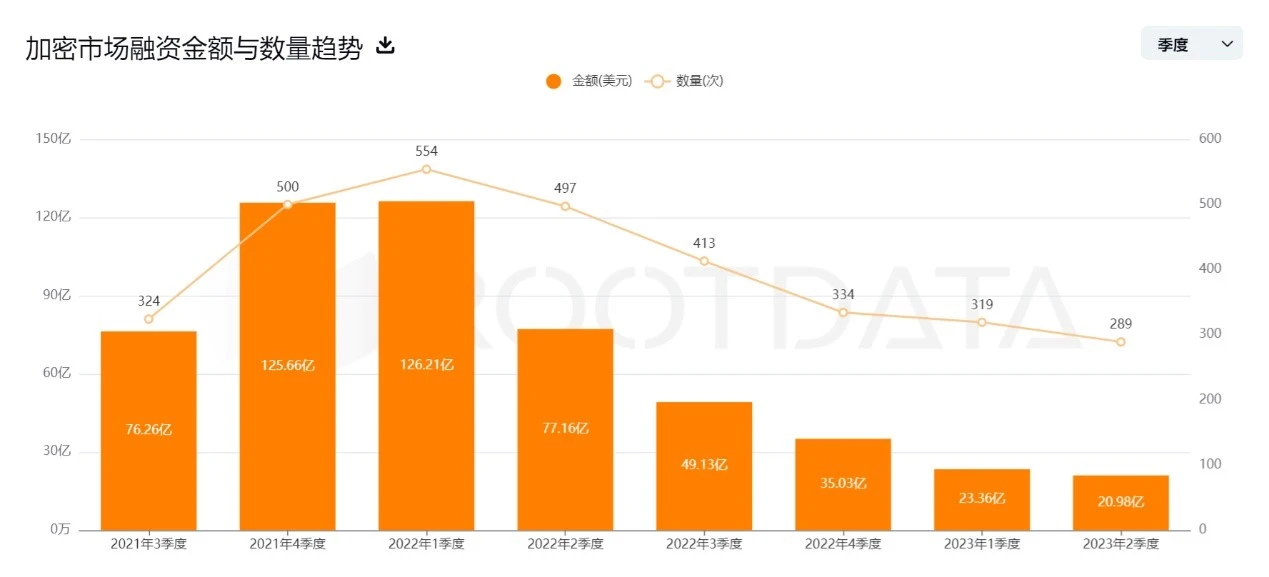

從趨勢上看,不論是投資數量還是金額,自去年第一季度之後,均出現了連續 5 個季度的下滑。目前來看,機構對於投資仍趨於謹慎,“投融資熊市”依舊沒有見底的跡象。

來源:ROOTDATA

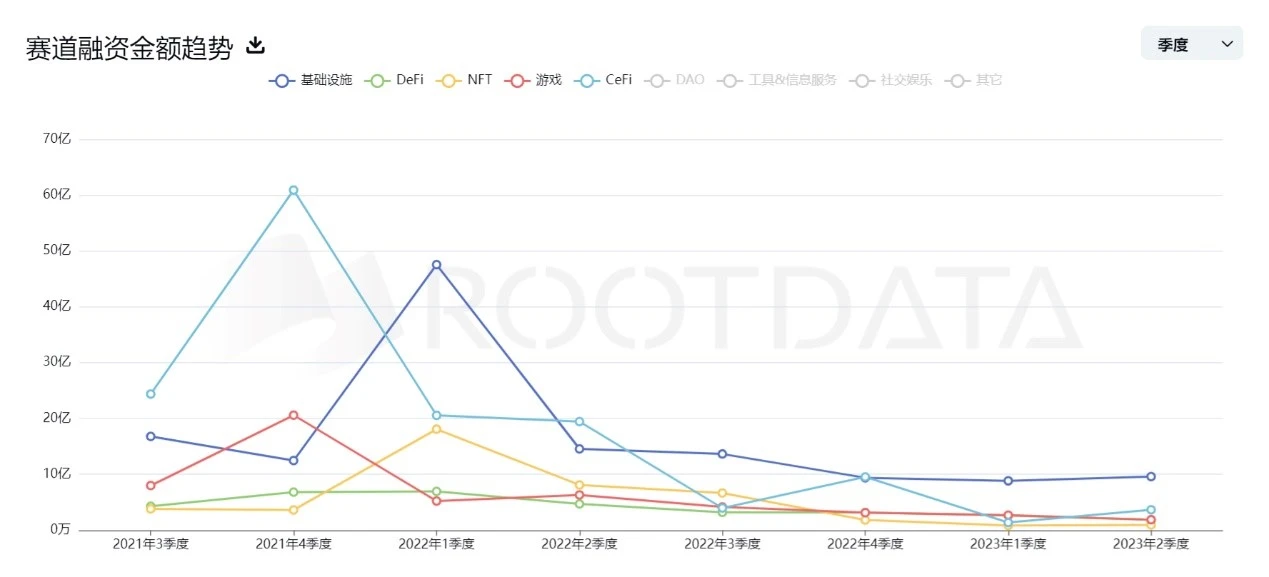

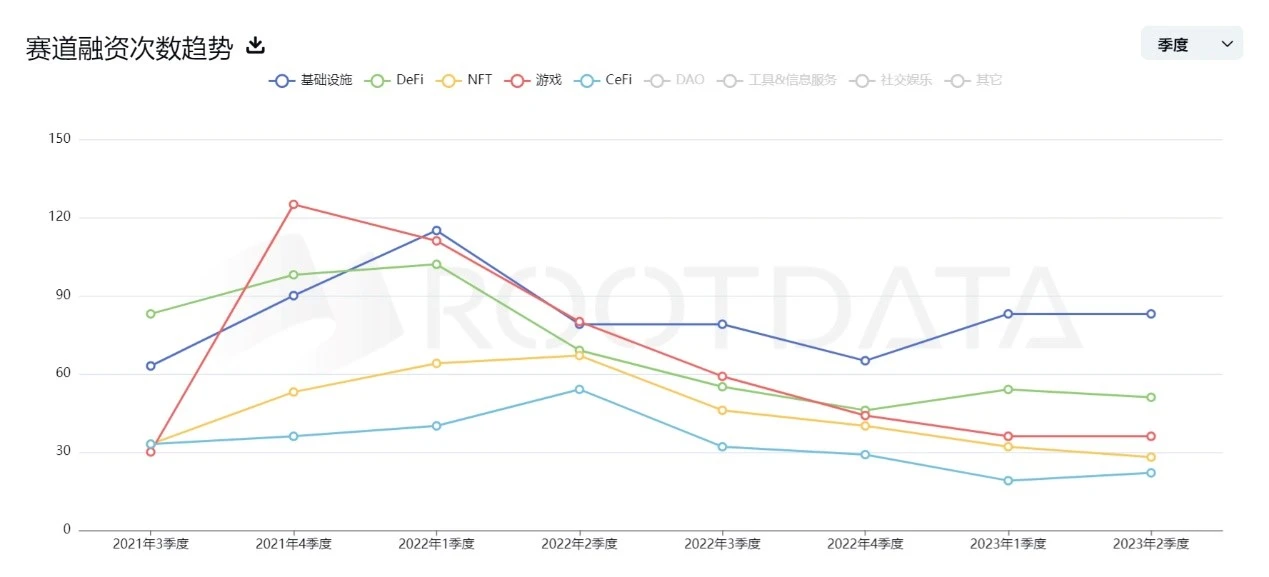

從賽道分類上來看,目前最受機構投資者歡迎的還是基礎設施,無論是融資金額還是次數,都排在所有賽道的第一名。但從平均單次融資金額來比較,CeFi 的單次平均融資額最多。看來 CeFi 的融資次數雖然少,但每一次都能融到一筆不菲的金額。

來源:ROOTDATA

如果從縱向角度來看,所有賽道的融資金額均呈現下降趨勢

來源:ROOTDATA

單位:億美元。來源:ROOTDATA

單位:億美元。來源:ROOTDATA

融資次數在今年略有反彈,但仍然距曾經的高點有較大差距。

來源:ROOTDATA

來源:ROOTDATA

各賽道融資次數。來源:ROOTDATA

從項目的角度來看,融資規模前十名的項目分別是 Blockstream (基礎設施)、 LayerZero (基礎設施)、Worldcoin(數字貨幣)、 Ledger (基礎設施)、 Auradine (基礎設施)、 Chain Reaction(基礎設施)、 Taurus (基礎設施)、Salt Lending(CeFi)、 Unchained Capital (CeFi)和 EOS(基礎設施)。

令人喫驚的是,融資前十的項目中,基礎設施賽道佔 7 席,CeFi 佔 2 席,數字貨幣佔 1 席。看來基礎設施無愧於投資者最青睞的賽道。Web 3 應用的繁榮需要強大且完善的基礎設施作保障,在行業發展前景不明朗的時期,投資“鏟子”往往是最優選擇。

三、市場驚現“黑馬”投資人,半年投資 32 個項目,出手闊綽

據我們的不完全統計,在今年上半年投資次數排行中,投資次數最多的機構是 DWF Labs,共投資 32 次,可謂是今年 VC 圈的“一匹黑馬”。

投資人投資次數。來源:ROOTDATA

DWF Labs 並不是傳統老巨頭,而是一家新興的投資機構,成立於 2022 年。DWF Labs 是一家 Web 3 風險投資和做市商,為 Web 3 公司提供做市、二級市場投資、早期投資和場外交易 (OTC) 服務以及代幣上市和咨詢服務。

DWF Labs 的投資理念略顯激進,其官網頁面寫道“無論市場狀況,平均每月投資 5 個項目”。DWF Labs 管理合夥人 Andrei Grachev 在接受採訪時表示,目前動蕩的市場正是進入投資領域的最佳時機,且他們已從利潤中積累了足夠的資金來投資項目。大多數情況下,DWF Labs 通過直接購买 Token 的形式對項目進行投資。

另外,DWF Labs 是 Digital Wave Finance (DWF) 的一部分,而 DWF 是世界頂級加密貨幣交易商之一,在 40 多個頂級交易所交易現貨和衍生品。或許強大的背景也是這位“新人”敢於在熊市激進出手的重要信心來源。

值得注意的是,著名投資機構 a 16 z 並未出現在前十名的排行榜中。在 2023 年上半年,a 16 z 共出手投資 14 次,顯著少於去年下半年的 25 次。a 16 z 出手次數的減少,或許也是整個加密市場熊市的另一個側面反映。

下面我們來看看一些著名投資機構們的“投資偏好”:

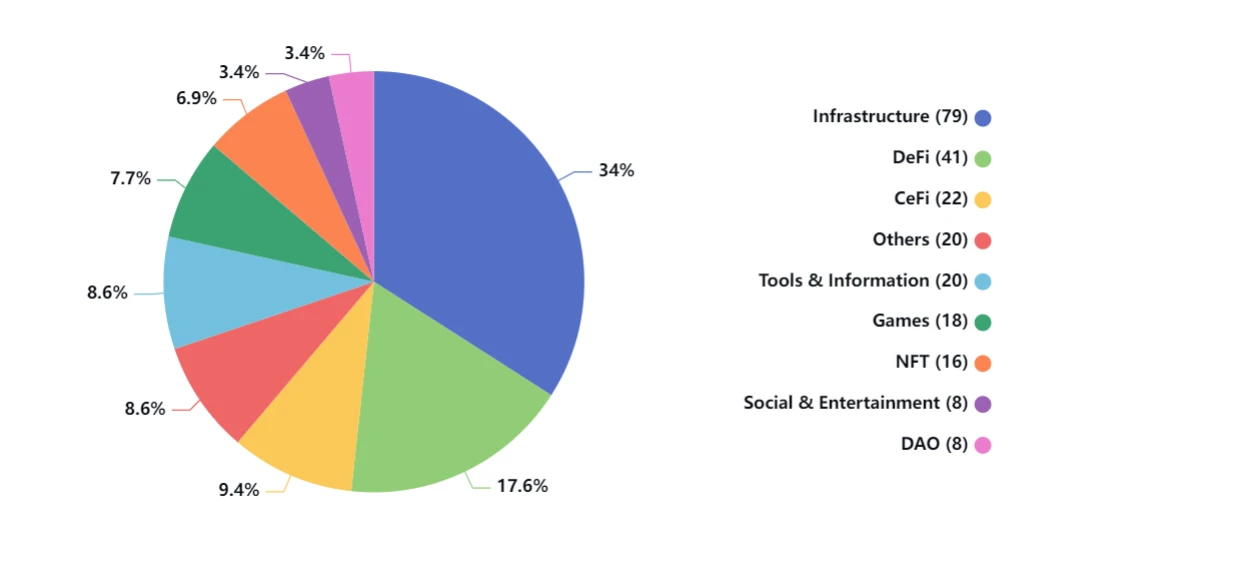

HashKey Capital 投資版圖。來源:ROOTDATA

HashKey 對於基礎設施可謂是“情有獨鐘”,在所有投資項目中佔超過三分之一,為 34% 。第二、第三名分別是 DeFi(17.6% )、CeFi(9.4% )。

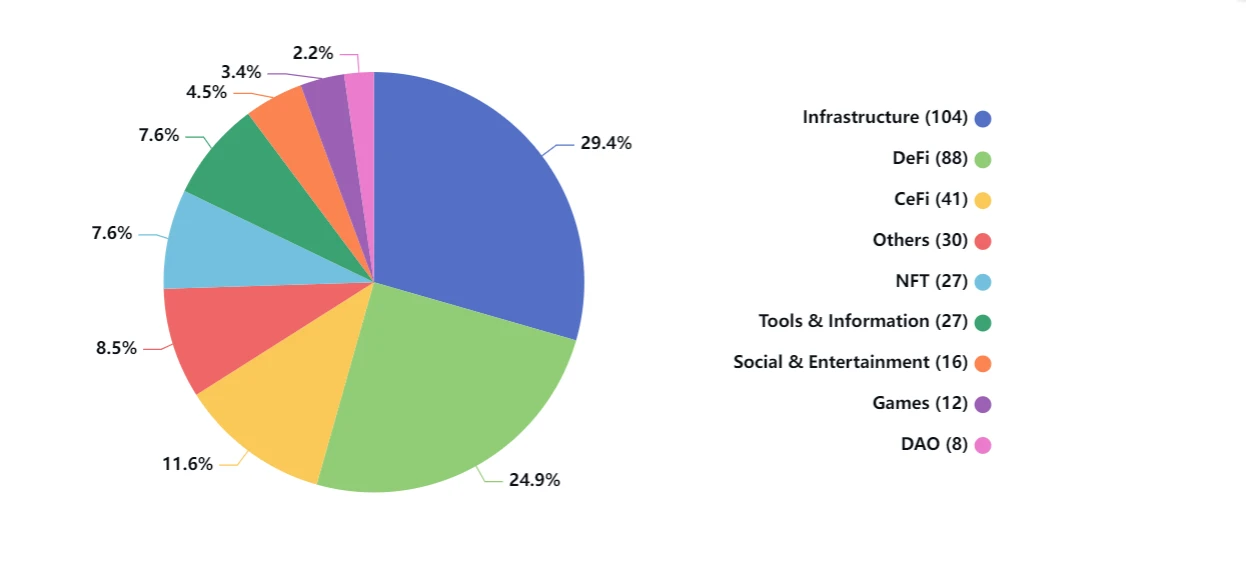

Coinbase Ventures 投資版圖。來源:ROOTDATA

Coinbase Ventures 也是最喜歡投資基礎設施(比例為 29.4% ),但相比 HashKey 來講,投資更加均勻一些,投資的第二名 DeFi(24.9% )與第三名 CeFi(11.6% )比例均比 Hashkey 高。

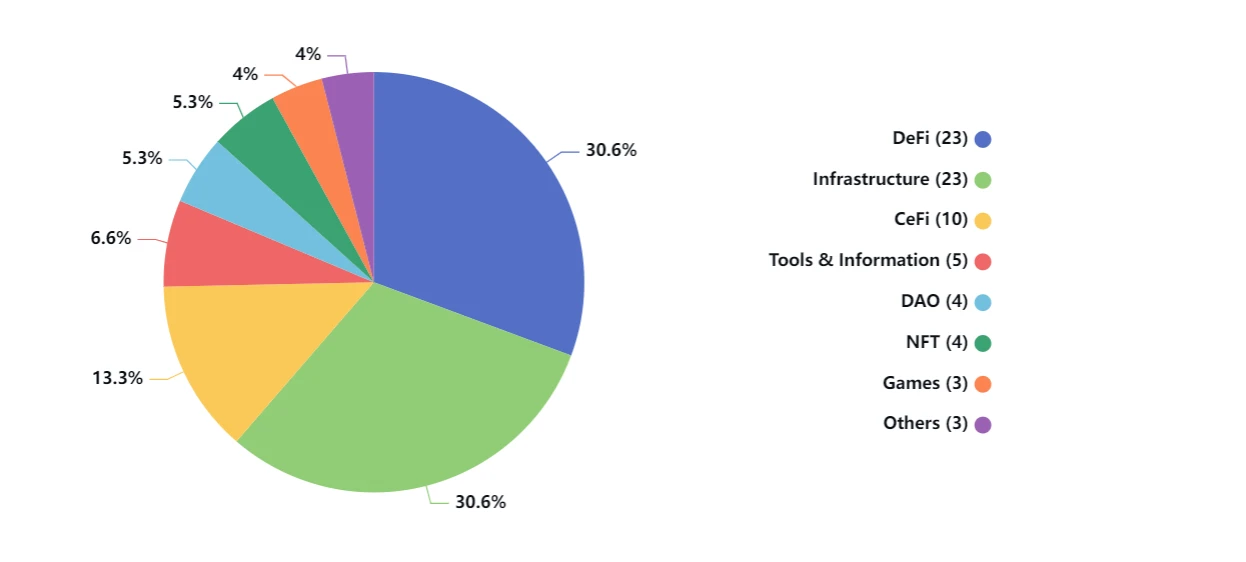

Circle Ventures 投資版圖。來源:ROOTDATA

Circle Ventures 最喜歡投資 DeFi 與基礎設施,二者投資比例相同(均為 30.6% )。第三名為 CeFi(13.3% )。

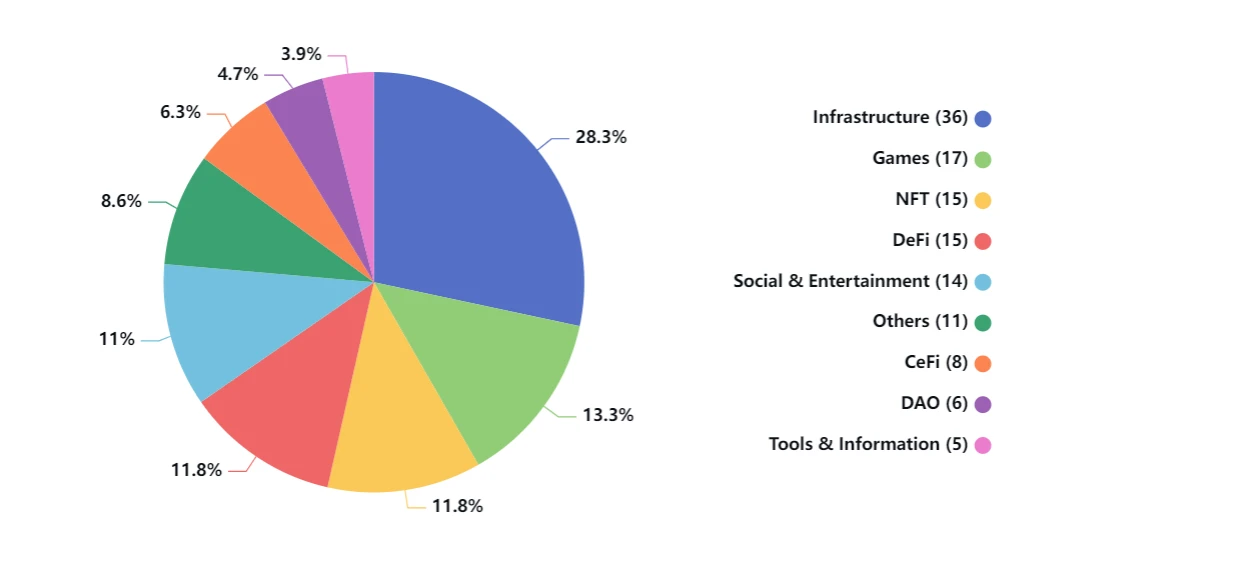

a 16 z 投資版圖。來源:ROOTDATA

與前三家機構偏好不同,a 16 z 的投資偏好更加獨特。與前三家機構偏好基礎設施、DeFi 與 CeFi 不同,a 16 z 投資排名第二、第三的是遊戲與 NFT。a 16 z 的投資也顯得更加“均勻”。除了基礎設施獨佔鰲頭(28.3% )之外,Games(13.3% )、NFT(11.8% )、DeFi( 11.8% )、Social&Entertainment(11% )賽道的比例差不多。

四、最受歡迎的前十項目

今年上半年,獲得融資金額最大的十個項目如下:

1.Blockstream

Blockstream 是一家領先的區塊鏈开發公司,成立於 2014 年。Blockstream 的核心重點是為傳統金融系統开發新的基礎設施,關鍵开發圍繞比特幣側鏈和其他與區塊鏈相關的應用程序發展。他們的旗艦技術包括他們自己實施的 Lighting 協議和 Elements Project,這是一個支持开源側鏈的區塊鏈平臺。 Blockstream 已經推出了許多產品,如 Liquid(基於比特幣的交易所間結算網絡)、Blockstream Green(安全比特幣錢包),以及其他提供實時和歷史加密貨幣交易數據的產品,以及為比特幣挖礦操作提供托管服務。

投資人身影中包括 Blockchain Capital 、 Ethereal Ventures 等知名投資方。

2, LayerZero

LayerZero 是一種全鏈互操作性協議,專為跨鏈的輕量級消息傳遞而設計。LayerZero 提供了可信且有保障的消息傳遞,並具有可配置的去信任化。

投資人身影中包括 Coinbase Ventures、Circle Ventures、 Binance Labs、a 16 z Crypto 和 FTX Ventures 等,陣容豪華,看來不少頂級機構都很看好該項目。

3.Worldcoin

Worldcoin 是一種新的全球加密貨幣,旨在通過免費向所有人提供 Worldcoin,成為世界上最大、最具包容性的加密貨幣網絡。 Worldcoin 構建了一個名為 Orb 的設備,該設備捕獲一個人的眼睛圖像,並將其轉換為一個簡短的數字代碼,從而可以檢查該人是否已經注冊。如果沒有,他們將免費獲得 Worldcoin 份額。原始圖像不需要存儲或上傳。

投資人中包括 Coinbase Ventures、a 16 z Crypto、Blockchain Capital 等。

4.Ledger

Ledger 是一家加密貨幣硬件錢包公司,利用獨特的專有技術為個人和公司开發加密貨幣的安全和基礎設施解決方案以及區塊鏈應用程序。

投資人中包括 Blockchain Capital 等。

5.Auradine

Auradine 致力於為未來的互聯網基礎設施开發突破性的可擴展性、可持續性和安全性解決方案,這些解決方案由革命性的區塊鏈、安全、零知識和人工智能技術提供支持。

投資人中包括 DCVC 、 Mayfield 等。

6. Chain Reaction

Chain Reaction 正在通過加速計算性能來設計顛覆性區塊鏈和隱私技術的未來。該公司與雲服務商和數據中心合作,使用定制 ASIC 和系統改造計算基礎設施,優化節能、高性能計算。其 3 PU™(隱私保護處理單元)極大地加速了隱私增強技術對加密數據的實時操作,將雲轉變為可信環境,使依賴隱私大數據的垂直行業能夠使用雲(包括金融機構、醫療保健和大型制藥、國防和政府以及石油和天然氣)。

投資人中包括 Morgan Creek Digtal、 Hanaco Ventures 等。

7.Taurus

Taurus 提供企業級基礎設施來發行、托管和交易任何數字資產:包括質押、代幣化資產和數字貨幣。Taurus 還經營着一個受監管的私人資產和代幣化證券市場。

投資人中包括 Tezos 、瑞士信貸等。

8.Salt Lending

SALT lending 向以區塊鏈資產作為抵押品的成員提供個人和商業貸款。

9. QuickNode

Unchained Capital 是一家比特幣原生金融服務公司,提供協作托管、交易臺、比特幣支持貸款和比特幣退休账戶。

投資人包括 Valor Equity Partners、 NYDIG 等。

10.EOS

EOS 公共區塊鏈建立在 EOSIO 的开源軟件框架之上,使开發者能夠為現實世界創建去中心化的應用程序。

投資方包括 DWF Labs 等。

五、結語

總覽整個一級市場投融資情況來看,場外投資者對整個加密圈缺乏信心,無論是投融資金額還是數量都比往年大幅下滑。但即便是如此差勁的市場,仍有 DWF Labs 這樣猛烈“抄底”的激進玩家,它的行為真可謂是詮釋了“別人恐懼我貪婪”的投資理念。

R3PO 認為,針對如此慘淡的一級市場情況不宜過於悲觀,因為二級市場已經开始逐漸走出熊市的陰影。一般來講,一二級市場的投資狀況並不會長期背離,二級市場的賺錢效應必然會傳導到一級市場。所以,即使在深熊之中,亦要對投融資情況保持敏感。追蹤投資人最鐘愛的項目和賽道,這或許就是新一輪加密牛市的引爆點。

版權聲明:如需轉載歡迎加小助理微信溝通,未經允許轉載、洗稿、我方將保留追究法律責任的權利。

免責聲明:市場有風險,投資需謹慎。請讀者在考慮本文中的任何意見、觀點或結論時嚴格遵守所在地法律法規,以上內容不構成任何投資建議。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

從Treasure到Sharpnel,Web3初創項目燒光融資邁入寒冬

@OdailyChina @XiaMiPP 加密市場,似乎正在經歷一場深刻的寒冬。 就在半年前,我...

Matrixport市場觀察:短期市場情緒波動劇烈,BTC暫守79k支撐位

受美國對等關稅影響,全球資產進入恐慌性拋售階段。BTC 在過去一周走勢相對堅挺但依舊受宏觀因素影響...

一個偉大的創始人應該是什么樣?深度側寫 Paradigm 聯創 Matt Huang

“ 有時我覺得自己在管理 X 战警學院 ”,Matt Huang把他創立的120億美元的加密風投公...

星球日報

文章數量

8864粉絲數

0

評論