萬字剖析六家頂級加密VC的投資概況與战略布局

原文作者:Betalpha Labs

1. 概述

隨着區塊鏈技術的快速發展,加密貨幣和去中心化金融產業日益壯大,推動了加密風險投資行業的迅猛增長。加密貨幣風險投資公司( Crypto Venture Capital ,簡稱加密 VC)是一類專注於投資加密貨幣和區塊鏈領域的風險投資公司。它們向初創公司和項目提供資金和資源支持,以推動區塊鏈技術的發展和創新,加密 VC 正在逐漸成為風險投資領域的重要力量。

本文將對加密風險投資行業進行討論,重點分析六家頂級加密 VC 公司,包括 a16z、 Multicoin Capital 、 Paradigm 、 Mechanism Capital、Polychain 和 Variant Fund ,探討它們在該行業中的以下幾個方面:

1、各 VC 公司概述:本部分將對六家加密 VC 的基本情況進行介紹,包括公司的成立背景、團隊構成、投資策略等方面,以便讀者對各公司有一個整體的了解;

2、歷年投資分析:本部分將對各加密 VC 的歷年投資項目進行詳細梳理和分析,包括投資領域、投資輪次、投資金額等方面的數據,以期揭示各公司的投資重點和趨勢;

3、投資案例解析:本部分將選取各家加密 VC 的典型投資案例,深入剖析投資背後的邏輯和價值觀,展示各公司在不同領域的投資實力和眼光;

4、未來發展預測:本部分將結合全球加密市場的發展態勢,對六家加密 VC 的未來發展方向進行預測,提出可能的市場機遇和挑战,為投資者和行業從業者提供參考。

本文希望通過以上內容的詳細闡述使讀者對加密 VC 行業擁有更詳細的了解,並為投資者和市場觀察者提供一些有價值的洞察。

(本文選取的分析機構並不代表任何排名,僅為文章提供分析資本框架和模板的參考。其他資本可以參考上述模板進行分析。未來,我們也將持續關注行業中各個 VC 的投資策略變化和战略發展布局。)

2. 加密 VC 市場整體對比分析

加密投資行業作為一個新興且快速發展的領域,在過去幾年中經歷了快速的增長和變化。從整體上看,該行業的健康狀況較為良好,投資規模和創新活動持續增長,為加密領域的發展和創新提供了強有力的支持。

在全球 50 強加密貨幣風投公司中,按管理資本計算,舊金山灣區佔據 45.2% 的市場份額,管理規模超過 26 B 美元,幾乎相當於全球所有其他城市的總和。

當對比兩次熊市期間的數據時,我們可以發現與四年前同期(2019 年 1 月到 2 月)的熊市期間相比,目前(2023 年 1 月到 2 月)投資於加密公司的風險資本已經增加了 3.1 倍——在 2019 年這一時期,投資金額為 4.71 億美元,而今年的數據則達到了 14.5 億美元。也就是說,即使在深熊時期,風險投資公司每個工作日向加密公司的股權總投資仍超過 2500 萬美元。

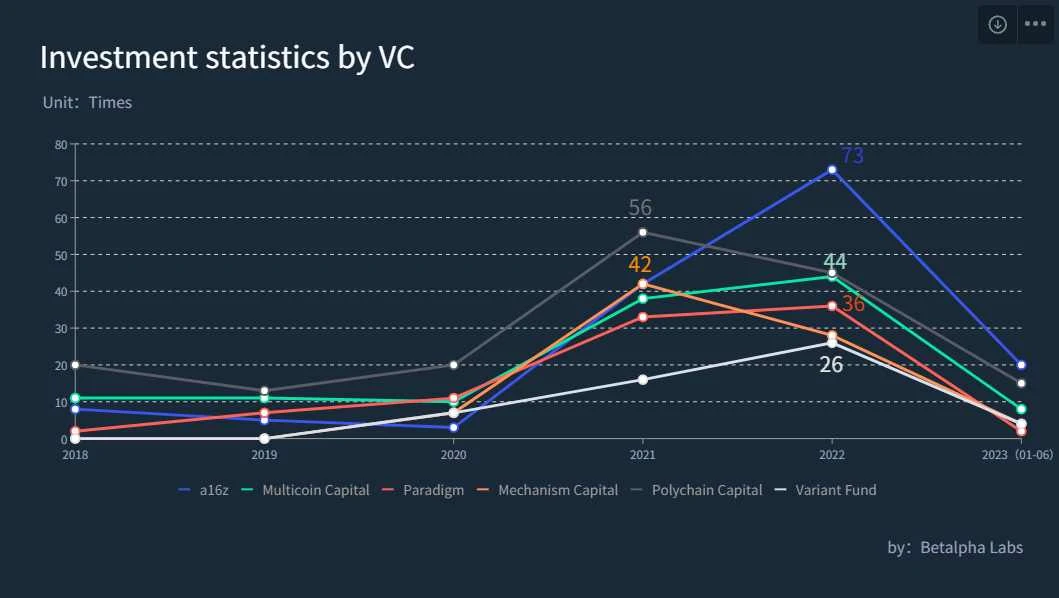

對比本文討論的六家加密 VC 的投資行為來看,相較於 2019 年全年,六家機構全年共投資了 36 次,而 2023 年上半年便完成了 49 次投資,也應證了上述事實,加密生態總體向好。

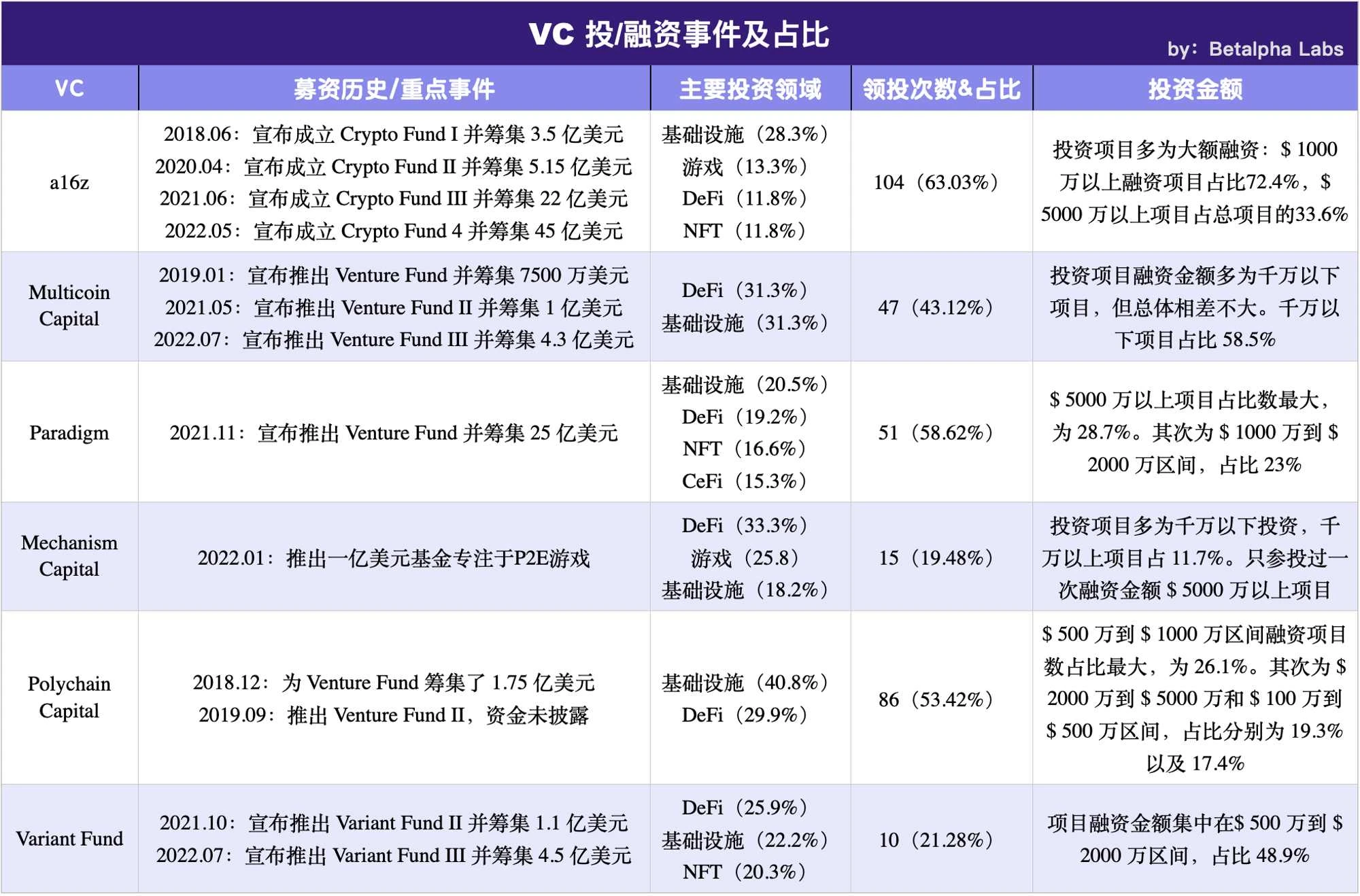

除了 Paradigm 和 Polychain Capital ,剩下的四家基金的投資次數峯值出現在 2022 年。其中,a16z 是最活躍的投資者之一,達到了 73 次投資。Multicoin Capital、 Mechanism Capital 和 Variant Fund 也在 2022 年實現了較高的投資次數。

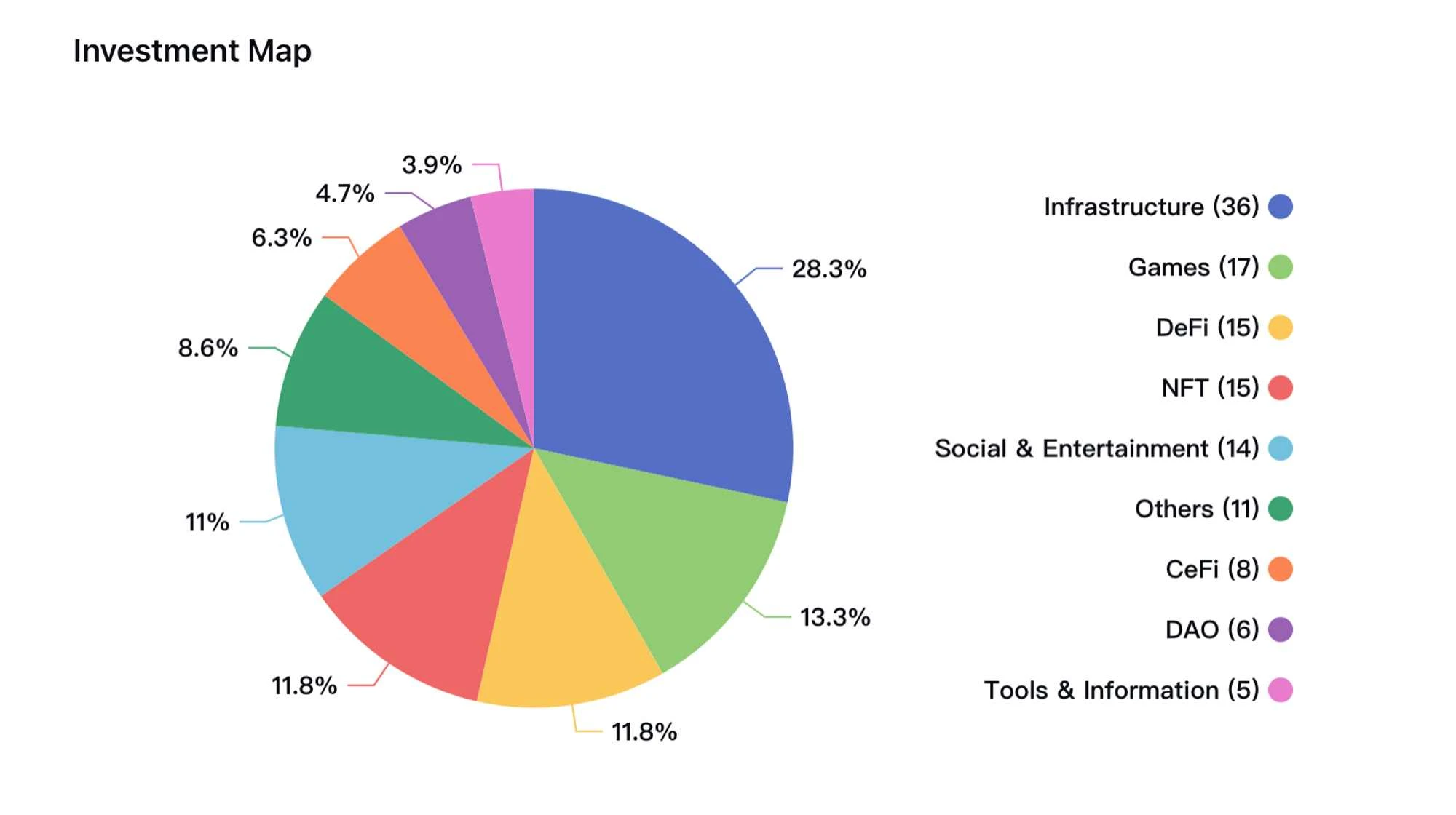

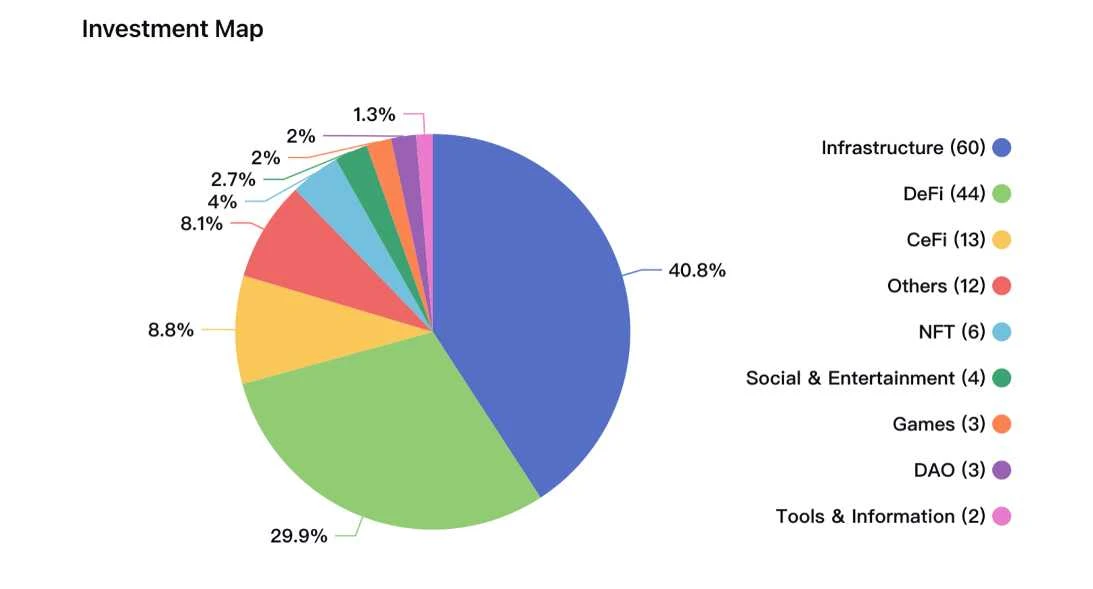

這些投資公司在 2022 年的投資活動主要集中在 DeFi 和基礎設施領域。相比較而言,a16z、Paradigm 和 Variant Fund 還會更關注 NFT 領域。此外,a16z 和 Mechanism Capital 還投資了很多遊戲項目,而 Paradigm 則更專注於 CeFi 領域。這些投資公司的投資範圍和方向比較廣泛,涵蓋了加密領域的多個領域和子領域,以此為基礎建設出更加健康的加密生態系統。

這些投資公司的投資策略也比較靈活,它們在投資初創公司的同時,也向成熟的加密公司投資或與其他投資公司合作進行聯合投資。這種多樣化的投資策略,使它們能夠更好地把握市場機會和風險,實現更好的投資回報。

可以注意到的是,a16z 和 Paradigm 領投的比例相對較高,且投資項目多為 $ 5000 萬以上融資規模,同時 Mechanism Capital 和 Variant Fund 則可能更多地參與到早期項目的投資中,比如種子輪和天使輪,所以投資金額相對較低且投資較為靈活。

這種投資策略的區別主要是因為不同加密 VC 公司的投資風格和優勢所致。a16z、Paradigm 和 Polychain 這樣的大型 VC 公司通常具有更豐富的資源和經驗,能夠更好地支持成熟的加密項目,也更愿意承擔更高的投資風險。

相比於大型 VC 公司,規模較小的基金通常擁有更少的投資資金和資源,因此它們往往更注重項目的技術和創新性,而不是規模和市場份額。這些基金也更愿意承擔更高的投資風險,因為他們相信自己的眼光和判斷能夠發現並培育出真正具有潛力的項目。

另外,由於規模較小的基金通常由經驗豐富的投資者或者行業專家創立,他們也更有可能根據自己的個人偏好和經驗來選擇投資項目。這些經驗豐富的投資者通常對加密市場具有深刻的理解和洞察,能夠發現並投資那些大型 VC 公司可能會忽視的項目。

值得注意的是,這只是加密 VC 公司的典型投資策略,不代表它們會一直保持不變。隨着加密市場的不斷發展和變化,不同加密 VC 公司的投資策略也會不斷調整和優化,以更好地適應市場的需求和變化。

3. 六大加密頂級 VC 詳細介紹

3.1 Andreessen Horowitz (a16z)

3.1.1 基本介紹

a16z 是一家總部位於美國硅谷的風險投資公司,成立於 2009 年,公司的全稱是 Andreessen Horowitz,由 Marc Andreessen 和 Ben Horowitz 共同創立。

a16z 的特點是投資範圍廣泛,投資方式創新,同時也致力於為投資的企業提供战略指導和資源支持,幫助其實現長期的發展和成功。公司的投資組合包括了許多知名的科技公司,如 Airbnb、Facebook、Slack、Lyft、PagerDuty、Pinterest 等。

a16z 也是加密領域的重要投資機構之一,早在 2013 年就开始了對比特幣和區塊鏈技術的投資,其在加密行業的早期投資有: Coinbase 、 Ripple 、 BitGo 和 21 Inc 等。

近幾年,a16z 也在持續關注加密領域的發展和創新,並在此基礎上積極探索新的投資機會和策略。陸續投資了許多其他的加密項目,如 Uniswap 、 Compound 、 dYdX 、 Solana 、 Celo 、Dfinity、 Flow 、 Arweave 、Near 等。這些項目都在不同的方向上進行着創新和突破,為整個加密領域的發展提供了新的想法和可能性。

除了投資行為外,a16z 也在加密領域發揮着重要的战略指導和資源支持作用。公司專門成立了加密基金,並聘請了一批在加密領域擁有豐富經驗和知識的專業人士,為投資的企業提供全方位的幫助和支持。此外,公司還定期發布有關加密領域的研究報告和分析,為整個行業提供了有價值的參考和指導。

3.1.2 歷年投資項目對比

近兩年,進入加密熊市後,很多投資機構的投資次數都有了明顯下降,a16z 也不例外。

在進入加密市場的早期階段,a16z 主要投資於基礎設施、交易所和錢包等領域。

早在 2013 年 a16z 就領投了如今市場排名領先的 CeFi 機構 coinbase 的 B 輪融資,並在 2018 年持續參投,而 Coinbase 目前也成為全球最大的加密貨幣交易平臺之一,擁有數百萬用戶和數十億美元的交易量。除此之外,a16z 還投資了許多其他的區塊鏈和加密貨幣項目,例如 2017 年的 DeFi 項目 dYdX 就是其中之一,a16z 組織並領投了對其的種子輪,並於 2018 年追加投資,在新一輪 A 領投中,成功為其融資 $ 10 M,且在 2021 年 B 輪的融資中,我們仍然可以看到 a16z 參投的身影。此外,a16z 還在 2017 年領投了 MakerDAO , 2018、 2019 年兩年連續領投加密借貸項目 Compound, 2018、 2019 和 2020 年連續三年領投了三輪 Celo 項目。

隨着加密市場的發展,a16z 在 2020 年下半年和 2021 年开始加大在加密領域投資的次數和金額,並將注意力逐漸轉移到了 DeFi 和 NFT 等當時新興的領域。

因其一直秉持着在加密領域發現新項目探索新策略的模式,並尋求轉變,因此選擇在 Uniswap 中採用了代幣模式的投資策略。

Andreessen Horowitz 作為 Uniswap 中的巨鯨玩家,共持有 1500 萬個 UNI 代幣,在項目每一次的公开投票中都有着巨大的影響力,且因為其代幣的托管設置,在技術檢查中是無法參與熱度檢查的,也就是說參與投票的玩家無法知道 a16z 的投票結果,且 a16z 的一位發言人證實,該公司計劃參與任何鏈上投票。正因為其在項目中擁有如此巨大的影響力,其每次的投票行為都備受關注。雖然市場上會出現各種聲音,但這也同時反映出 a16z 在加密領域的影響力和地位,同時也提醒着整個加密社區需要保持警惕,避免任何市場操縱的行為出現。

a16z 年投資次數的高峯期出現在 2022 年,除了持續關注遊戲行業以及加大投資基礎設施項目外,a16z 开始更加關注創新的 Web3 項目和 NFT 領域,相對的,在 CeFi 領域的投資有所下降。2022 年第一季度,a16z 率先領投 Yuga Labs 的種子輪,使該項目成功以 $ 4 B 的估值融得 $ 450 M 的資金,是近幾年 NFT 和元宇宙領域融資款項最高的項目之一。此外,還參與領投了 Opensea 的 A、B 輪融資,奠定其在 NFT 交易市場的地位。

2023 年投資項目

除了在基礎設施和遊戲元宇宙項目中進行投資之外,a16z 也一直保持着對新興領域的關注,其中就包括當下最熱的人工智能的拓展應用,發現機會進行投資。

從其最新兩輪投資的項目 Worldcoin 和 Gensyn 可以明顯看出其關注的重心產生了明顯轉變,除了常規持續關注傳統加密市場的項目外,有將目光轉移到至 AI 領域的傾向。

Worldcoin

Worldcoin 是由 OpenAI 創始人 Sam Altman 創立的 crypto 項目。由於全世界目前有大多數人無法通過數字方式來驗證身份,Worldcoin 的愿景是建設一個全球最大的,公平的數字身份和貨幣體系。以此來幫助每一個人進入全球金融體系。除 a16z 外,Coinbase、Multicoin Capital、1co nfirmation 等知名投資機構都參與了投資,領英創始人、SBF、 Mirror 創始人,多個以太坊項目、波卡、Web 基金會創始人都參與了天使輪投資。兩輪融資共 1.25 億美元,目前還正尋求一億美金融資。

Gensyn

Gensyn 是一個去中心化的 AI 計算網絡,它利用區塊鏈技術來驗證深度學習任務是否已經正確完成,並通過令牌觸發支付。這個網絡的目標是為 AI 模型的訓練提供更高效、更安全、更可靠的計算資源。

a16z 投資 Gensyn 的原因是因為他們相信這個項目有着巨大的潛力,並且能夠解決人工智能領域中的一些現有問題。例如,傳統的雲計算模型通常需要大量的時間和資源來完成 AI 訓練,而 Gensyn 利用了區塊鏈技術的優勢,使得計算資源能夠高效地分配和利用。Gensyn 還具有去中心化的優勢,這意味着它的計算網絡不會受到單點故障的影響,並且能夠提供更高的安全性和可靠性。這些因素使得 Gensyn 成為一個非常有前途的項目,也符合 a16z 在尋找投資機會時的標准。

3.1.3 未來投資方向

與其他 VC 相比,a16z 在熊市中也持續關注着加密市場的發展,並積極投資於這一領域。他們在 2022 年宣布了一項新的加密貨幣基金,旨在支持新興的區塊鏈項目和加密貨幣創新,基金中的 15 億美元將專用於 Web3 初創公司的種子投資。

這個基金將為初創公司提供資金和資源,幫助他們建立可持續性的加密生態系統。除了資金支持,a16z 還將為這些公司提供商業建議、技術支持和市場推廣方面的幫助。

a16z 過去在加密貨幣領域的投資涵蓋了各個方面,包括去中心化金融、數字身份驗證、加密貨幣交易所和挖礦等。這些投資不僅推動了加密貨幣和區塊鏈技術的發展,也為 a16z 自身帶來了可觀的回報。人工智能是當前最熱門的技術領域之一,其在醫療、金融、制造等多個領域都有廣泛的應用。通過將區塊鏈技術和人工智能技術結合起來,可以創造出更多的創新應用和商業模式,這也為加密 VC 行業帶來了更多的投資機會。

a16z 在 AI 領域的投資還包括了一些其他的項目,例如為企業提供 AI 解決方案的 Suki.AI ,以及利用機器學習技術提高醫療保健效率的 Freenome 等。

總的來說,a16z 在今年已經完成了 13 筆投資,這表明他們一直在保持着對新興技術和趨勢的關注,並尋找有潛力的項目進行投資。他們相信,這些領域將會成為未來的重要趨勢,並且將繼續為這些領域的成功做出貢獻。a16z 在加密領域的投資和行為,不僅為公司本身帶來了豐厚的回報,也為整個行業的發展注入了新的活力和動力。在未來,a16z 還將繼續關注加密領域的發展和創新,積極探索新的機會和策略,為整個行業的長期發展做出貢獻。

3.2 Multicoin Capital

3.2.1 基本介紹

Multicoin Capital 成立於 2017 年,由三位成立合夥人共同創立,專注於研究和投資區塊鏈技術、加密貨幣和去中心化應用,以及與之相關的新興技術和趨勢。

Multicoin Capital 的投資策略是基於深度的行業研究和分析,以及對新興技術和趨勢的敏銳洞察力。他們認為,加密貨幣和區塊鏈領域是一個長期的投資機會。因此,該公司會重視長期投資策略,持有並支持那些在技術和市場上具有領先地位的公司和項目。

此外,他們還會注重投資項目的價值觀和社會影響力。該公司會優先考慮那些具有社會意義和價值觀的項目,並避免投資那些可能對社會和環境造成負面影響的項目。同時,該公司也非常注重團隊和管理層的素質和能力,以確保投資項目的成功。

Multicoin Capital 的投資組合非常廣泛,涵蓋了各個領域,包括基礎設施、應用、協議、去中心化金融、遊戲、人工智能等,但大部分投資還是集中在基礎設施和 DeFi 項目中。他們的一些知名投資項目包括 Solana、The Graph 、 Portals 、Arweave、 StarkWare 等。

除了投資外,該機構還致力於為投資者提供有關加密貨幣和區塊鏈技術的最新信息和見解,以及有關投資和交易的建議和指導。Multicoin Capital 會定期發表報告和文章,內容涵蓋各種主題,包括市場趨勢、技術創新、投資策略等,給投資者一些有效的意見指導。

3.2.2 歷年投資項目對比

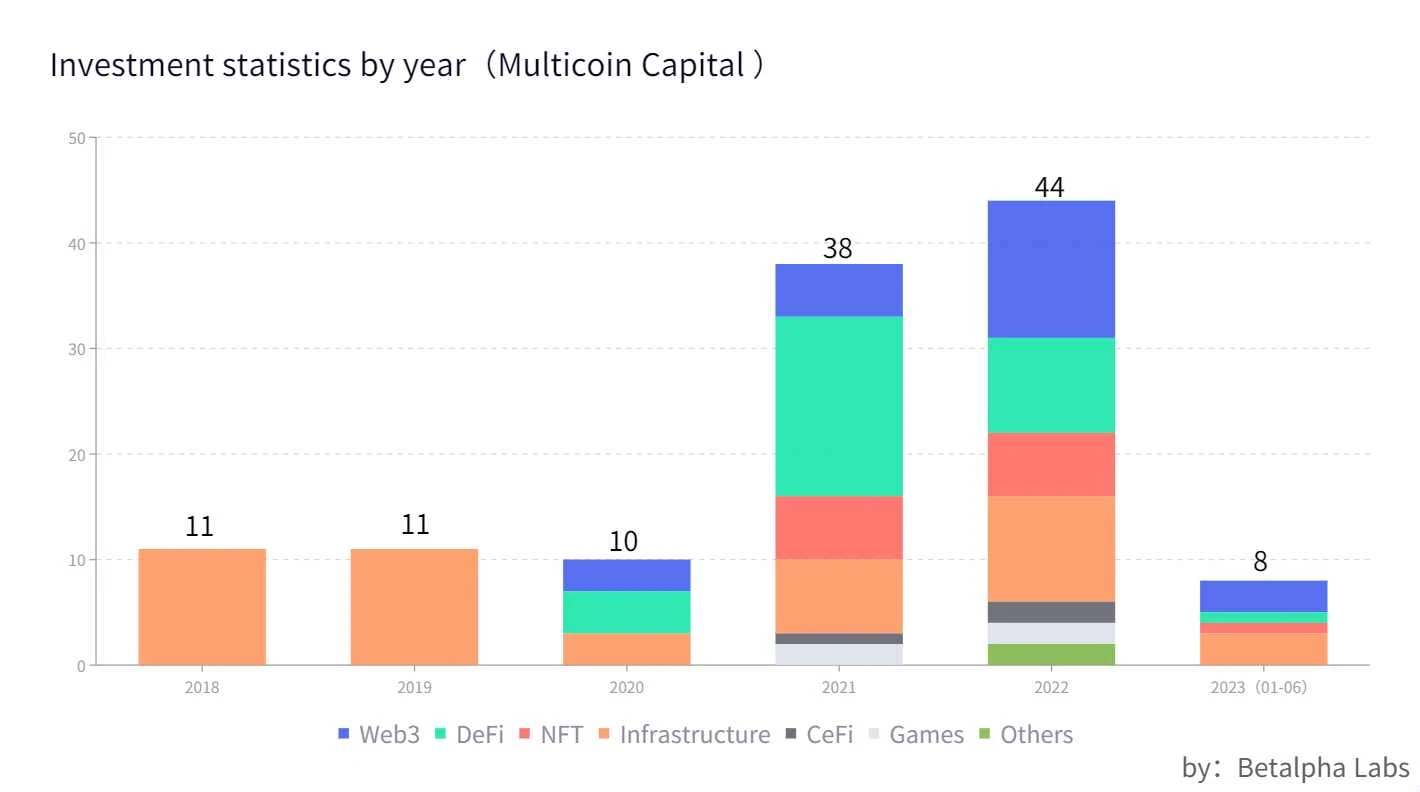

Multicoin Capital 在加入加密貨幣行業的最初幾年主要專注於基礎設施方向的投資。他們在 2018 年便參與了 Solana 的種子輪投資,並在後續 2019 年領投了 Solana 的 A 輪融資,這是一家旨在提升區塊鏈可擴展性、用戶友好性的項目。此外,Multicoin Capital 還參與了 StarkWare 的 A 輪融資,該項目專注於提高區塊鏈的隱私性和可擴展性。在 2019 年,他們還領投了 The Graph 的種子輪融資,The Graph 是一個用於分布式網絡查詢和索引的協議。

Multicoin Capital 在基礎設施投資方面表現出了高度的專業性和敏銳度。他們在這些項目中看到了未來的潛力,並將資本注入這些項目以支持它們的發展。這些投資不僅為 Multicoin Capital 贏得了高額的回報,還為整個加密貨幣市場的發展做出了重要的貢獻。

隨着時間的推移,Multicoin Capital 的投資方向逐漸擴大和升級,從基礎設施投資轉向了更為廣泛的領域,如去中心化金融、人工智能、遊戲和 Web3 等。無論是在基礎設施投資還是在其他領域的投資,Multicoin Capital 都一直保持着高度的專業性和洞察力,為整個加密貨幣市場的發展做出了重要的貢獻。

例如從 2020 年开始,Multicoin Capital 加大了對 DeFi 領域的關注度和投資力度,僅在 2021 年一年便投資了 17 次在相關領域。其中包括 Perpetual Protocol 、 Oxygen 、 Beta Finance 等。

除了 DeFi 領域,Multicoin Capital 還在人工智能、遊戲和 Web3 等領域進行了一些重要的投資。例如,他們投資了 Alethea AI 、Portals**、** Metaplex 和 Fractal 等項目。

此外,該機構曾經還是 FTX 和 FTX US 的投資者。Multicoin Capital 投資 FTX 及相關的 Solana 產業後確實遭受了虧損影響。尤其是 FTX,它作為曾經最大的 CEX 之一,也是 Multicoin Capital 曾經關注和投資的重點項目,突然出現爆雷事件也是所有人意想不到的。

2023 年投資項目

今年上半年 Multicoin Capital 共投資了 6 個項目,以基礎設施和 Web 3 項目為主,其中四個項目為領投方,分別是錢包、安全解決方案,DeFi(MEV) 和 DAO 解決方案,這些項目都是基於區塊鏈技術的應用,涵蓋了加密貨幣、DeFi、安全、DAO 等多個領域,具有很高的技術含量和市場潛力,Multicoin Capital 在加密 VC 行業中的投資策略也在逐步形成。

TipLink

TipLink 是由 Multicoin Capital 和紅杉資本共同領投, Solana Ventures 、 Circle Ventures、 Paxos 等參投的項目。作為一款輕量級錢包,TipLink 旨在讓數字資產轉移就像發送鏈接一樣簡單。非托管式的錢包允許用戶通過連接 Gmail 帳戶或 Solana 錢包來完全控制自己的資產。擁有加密貨幣的用戶便可以創建 此錢包並通過任何平臺(文本、discord、電子郵件等)將該鏈接發送給任何人。在這款應用中,鏈接就是錢包。

TipLink 目前僅可以在 Solana 網絡中使用,TipLinks 可以生成並持有 SOL、SPL 代幣、NFT 和 SFT。一旦生成,新的或本地區塊鏈用戶就可以接收數字資產並通過鏈接完全控制它們。使用 TipLinks 和 Solana Pay 可以通過點對點支付與客戶建立直接關系。無需擔心交易費用、凍結資金或退款。

3.2.3 未來投資方向

隨着加密貨幣市場的不斷發展和應用場景的不斷擴展,Multicoin Capital 的投資方向也在發生着變化。他們开始更為注重 Web3 生態系統的構建,特別是那些能夠提高效率、降低成本、增強安全性等方面的項目。他們也开始關注人工智能、遊戲等領域的項目,並在這些領域進行了一些重要的投資。無論是在基礎設施投資還是在其他領域的投資,Multicoin Capital 都一直保持着高度的敏銳性和洞察力,為整個加密貨幣生態系統的發展做出了重要的貢獻。

雖然今年 Multicoin Capital 確實放緩了在加密領域的投資腳步,但這並不表示他們放棄了對這個領域的關注和。相反,他們繼續尋找新的投資機會,並調整其投資策略和組合,以降低風險並獲得更好的投資回報。例如重新將目光轉回到基礎設施領域,並开始尋找那些可能對整個行業產生更大影響的 Web3 項目。Multicoin Capital 認為,Web3 是下一代互聯網的未來,將會在未來十年內對整個行業產生深遠的影響。因此,他們正在積極尋找那些具有潛力的 Web3 項目,並為這些項目提供資金和支持。

當然,Multicoin Capital 可能會繼續把重點放在基礎設施領域,他們認為基礎設施項目在未來十年內依舊會對整個行業產生深遠的影響。

3.3 Paradigm

3.3.1 基本介紹

Paradigm 於 2018 年由 Coinbase 聯合創始人 Fred Ehrsam 、前紅杉資本合夥人 Matt Huang 、前 Pantera Capital 的 Charles Noyes 共同創立。Paradigm 的使命是為加密貨幣和區塊鏈技術的全球推廣和普及做出貢獻。

該公司的投資理念是長期投資和战略投資,即將資金投入那些具有長期潛力的項目,並與這些項目建立緊密的合作關系,共同推動整個行業的發展。

與其他 VC 不同的是,在對項目進行投資後,Paradigm 還會積極參與和支持加密貨幣和區塊鏈技術的社區和生態系統建設,為項目提供战略指導、技術支持和業務拓展等方面的支持,幫助這些項目實現商業化和可持續發展。

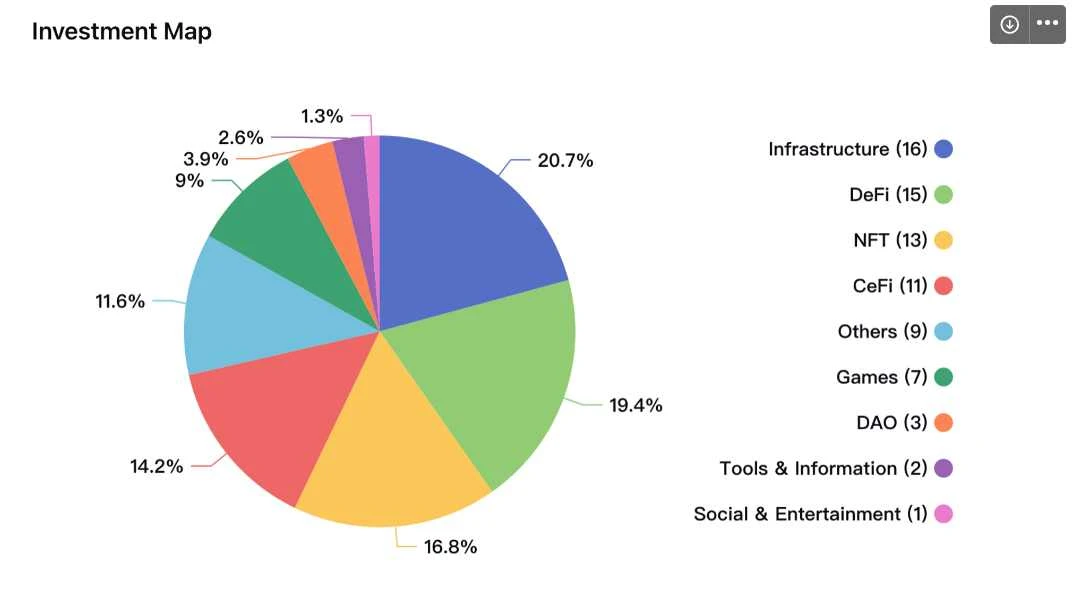

Paradigm 在基礎設施、DeFi、NFT 和 CeFi 領域的投資都很多,該機構持續關注着加密領域各個行業的發展,並致力於為新的項目提供技術資金支持和運營幫助。

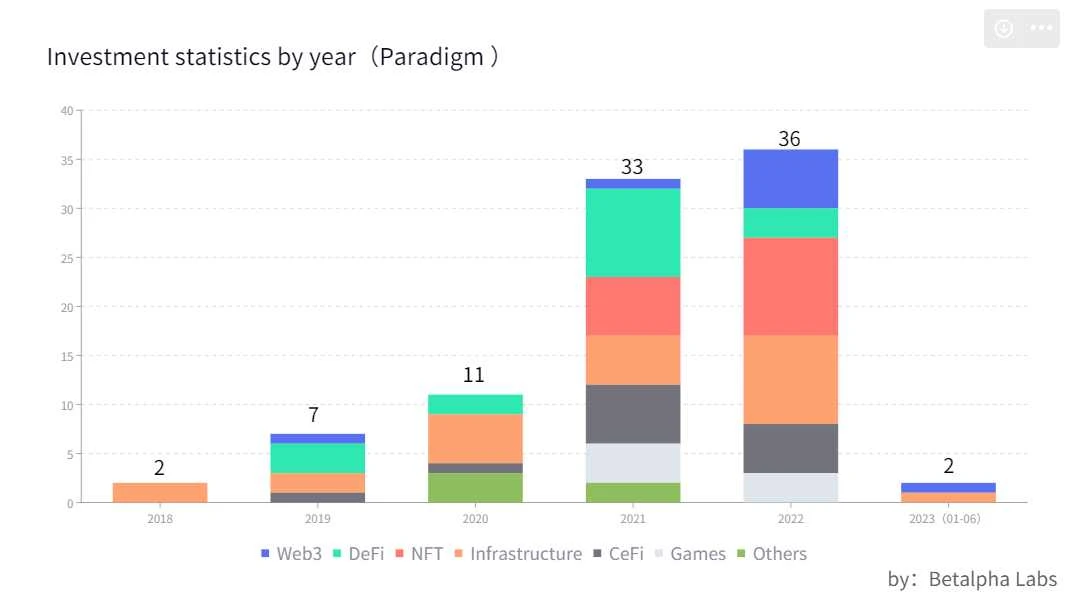

3.3.2 歷年投資項目對比

進入加密生態後,Paradigm 着眼於基礎設施和 DeFi 領域,並在領投了 StarkWare 的 A 輪融資之後,繼續領投其 B 輪和 C 輪融資,持續關注其發展。對 Uniswap 也是一樣,從 2019 年領投 Uniswap 开始便一直關注着項目的發展,於 2020 和 2022 年持續參與其之後的兩輪融資,這也是 Paradigm 成功的案例之一。

除了這些,Paradigm 還發現並長期投資了一系列領先的加密生態項目,如 Optimism 、 Cosmos 、 Argent 、 Reflexer 、 Yield Protocol 和 Axie Infinity 等。這些項目的發展都充分展示了 Paradigm 的長期投資理念和战略投資策略。

自 2021 年起,Paradigm 开始加大對 DeFi、NFT、CeFi 和遊戲領域的關注和投資,逐步擴大在加密生態中的投資範圍。除了投資外,Paradigm 還積極參與區塊鏈生態系統的建設和推廣,為這些項目提供相應幫助。

例如,在 CeFi 領域,Paradigm 在 2021 年領投了 Coinswitch 的 A 輪融資並參投了 Bitso 的 D 輪融資。Coinswitch 是目前印度最受歡迎的加密貨幣應用程序,而 Bitso 則是拉美地區最大的加密貨幣交易所,這是 Paradigm 進入加密生態後首次參與的兩次加密貨幣交易所的融資。同年,Paradigm 還參與了一些 NFT、DeFi 和遊戲領域的項目,例如 Opyn **、** Synthetix 、dYdX、 Zora 、 Royal 和 Axie Infinity 等。

Paradigm 在 2022 年繼續看好基礎設施和 NFT 相關領域,並开始挖掘新的 Web3 項目。他們希望為整個加密生態挖掘出新的玩法,並堅持持續建設。首先是在 NFT 領域繼續投資了 Opensea、 Magic Eden 和 Limit Break 等項目,這些都是在 NFT 生態系統中具有重要地位和影響力的機構和公司。他們還投資了 Argent 和 Phantom 兩個加密錢包項目,這些項目在加密貨幣存儲和管理方面都具備領先地位。此外,為了給更多的新項目以機會,他們還投資了許多新的 Web3 創新想法,例如 Jambo 就是一個教育相關的產業,這些新的項目或許在未來推廣加密貨幣和區塊鏈技術的應用方面具有重要作用。

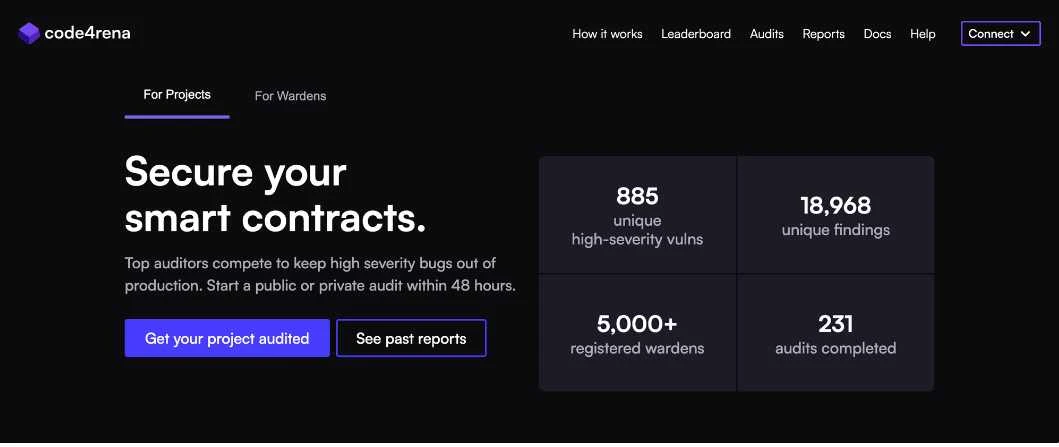

2023 年投資項目

2023 年上半年,Paradigm 只參與並領投了兩個項目——安全解決方案 Code 4 rena 和基礎設施平臺 Conduit 。在加密貨幣市場的熊市中,Paradigm 改變了之前的多元化投資布局,採取了更穩健的投資策略。他們選擇在市場不景氣的情況下,集中投資於基礎設施領域,以降低出錯率,並選擇進行小額投資。這兩個項目目前的融資金額分別為 600 萬和 700 萬美元。

Code 4 rena

Code 4 rena 是 web3 安全審計平臺。安全審計競賽不同於傳統的審計和錯誤賞金,它為協議提供更廣泛的覆蓋範圍並保證參與者的支付。競技場中的參與者包括: 守護者,通過審計代碼來保護 DeFi 生態系統免受威脅;贊助商,創建獎池以吸引典獄長審核他們的項目;法官決定調查結果的嚴重性、有效性和質量,並對典獄長的表現進行評分。作為一個具有競爭力的審計平臺,Code 4 rena 可以比任何其他審計方法更快地發現更多高嚴重性漏洞。

Code 4 rena 由領先的行業專家團隊構建,旨在通過提供世界上最好的安全研究人員和智能合約專家的機會來保護項目和社區。  Conduit

Conduit

Conduit 是一個加密原生基礎設施平臺,旨在為加密領域的構建者提供支持和加速。它的第一個產品使團隊能夠將其應用程序擴展 100 倍左右,從而使他們能夠在很短的時間內啓動基於 OP Stack 構建的生產級匯總。基礎設施專業人員在 Conduit 上管理、啓動和擴展特定於應用程序的匯總,以便團隊可以專注於創建用戶喜愛的產品。DeFi 協議、遊戲公司、NFT 平臺和其他鏈上提供商可以使用 Conduit 快速輕松地擴展其應用程序,提供更好的用戶體驗並解鎖以前因網絡擁塞而無法實現的新用例。

3.3.3 未來投資方向

Paradigm 對投資策略的及時調整可以看出其對市場形勢敏銳的洞察力和應對能力,以及對目前生態的基礎判斷。盡管市場不景氣,但基礎設施領域的發展依然是保持加密生態系統穩定和健康發展的重要因素之一,也是 Paradigm 長期投資理念的體現。

在未來,Paradigm 也可能會在新的領域進行布局,以尋找新的投資機會和推動整個加密生態系統的發展。比如目前熱議的人工智能(AI)相關產業,其中融合了區塊鏈技術和人工智能技術的項目,就很有可能成為 Paradigm 關注的重點。在過去幾年中,人工智能技術在各個行業中的應用已經成為了一種趨勢。隨着區塊鏈技術的不斷發展和應用,人工智能和區塊鏈技術的融合也成為了一個新的研究熱點和投資方向。例如,一些區塊鏈項目正在探索如何使用人工智能技術來提高區塊鏈系統的效率和安全性,以及如何將區塊鏈技術應用於人工智能的領域。

Paradigm 喜歡進行長期投資和創新性項目發現,人工智能板塊處於發展的初期階段,符合 Paradigm 的投資理念,也可以方便他們在後續參與項目社區和生態系統的建設並及時提供幫助。

Paradigm 可能會在這些新興的領域中尋找機會,並為這些項目提供技術支持、商業發展和战略指導,幫助這些項目實現商業化和可持續發展。通過這種方式,Paradigm 可能會進一步推動加密生態系統的發展,並在未來的投資中獲得更多的回報。

3.4 Mechanism Capital

3.4.1 基本介紹

Mechanism Capital 是一家專注於加密貨幣和區塊鏈技術的投資公司,成立於 2018 年。作為一家新興的 VC,Mechanism Capital 更加具有靈活性和創新性,且以小金額融資為主。他們不僅注重投資項目的質量和成長性,還關注區塊鏈生態系統的整體發展,積極推動行業的創新和發展。

該公司在官網表示,雖然對加密生態系統的各個方面都充滿着興趣,但其投資初期的主要關注點還是在 DeFi 和基礎設施領域,在公司運營穩定後的幾年,也逐漸將投資版圖擴張至遊戲和 NFT 領域,例如在 2022 年初籌集了一億美元建立了遊戲基金,進行更全面的賽道投資和布局,在其歷年的投資布局也可以很直觀的體現出這一點。他們希望幫助支持在公有鏈上構建全新的金融系統和應用,並通過自身參與,增進業界對加密資產價值獲取、激勵和機制設計的理解。

其團隊成員擁有深厚的技術背景和豐富的行業經驗,他們致力於為區塊鏈生態系統的發展和創新做出貢獻,通過投資和支持有前途的項目,幫助這些項目實現商業化和可持續發展。

創始人之一 Andrew Kang 曾在比特幣投資公司 Ledger Capital 擔任投資總監,負責區塊鏈和加密貨幣投資組合的管理和策略,並且還是多個加密貨幣項目的顧問和投資者。另一位創始人 Vance Spencer 曾在多家知名金融機構工作,如 Goldman Sachs 和 JPMorgan Chase,擁有深厚的金融和投資背景,也是區塊鏈投資公司 Framework Ventures 的聯合創始人。

Mechanism Capital 表示他們受外部投資者影響者較少,因此可以靈活地投資非傳統的一些項目理念,並有能力從投資後第一天起就持續投入財務和人力資本來支持生態系統。

3.4.2 歷年投資項目對比

Mechanism Capital 更傾向於小額投資,這種投資風格在他們於 2020 年首次進入加密市場後就开始顯現。在 2020 年全年,他們參與的融資項目中以 SifChain 的種子輪融資金額為最高,共融資 350 萬美金,而其他項目的融資金額均在 120 萬到 310 萬美金之間。雖然市場同期也存在很多大額融資的項目,但是 Mechanism Capital 並沒有參與這些項目的融資。他們更傾向於通過這種小額投資的方式,將風險分散到多個項目和領域中,並在需要時增加投資金額。

2021 年,Mechanism Capital 开始將投資重心放在 DeFi 項目上,這與他們在官網上所宣稱的一致。該年,他們投資了 15 個 DeFi 項目,其中大部分項目都是以參投的方式進行融資。在這些項目中,資產管理平臺 Set Protocol 獲得了最高的融資金額,達到了 1400 萬美金,其次是跨鏈聚合器項目 XY Finance ,獲得了 1200 萬美元的融資。此外,基礎設施類項目也是受到了 Mechanism Capital 的青睞,全年共有 10 個基礎設施項目獲得了融資,其中包括 XDEFI 的 A 輪領投, Nameless 和 Biconomy 兩個項目的領投,以及多次參投項目 Burnt。這些投資行為表明,Mechanism Capital 正在逐漸確定自己的投資方向,並尋找有潛力的項目進行投資。

在 2022 年,除了繼續關注 DeFi 領域外,Mechanism Capital 投資的項目數量最多的領域是遊戲類項目。該年,他們共投資了 8 個遊戲項目,包括可以在 Discord 上玩的 MMORPG 遊戲 Tatsumeeko 、元宇宙遊戲 MetaverseGo 、邊玩邊賺錢的 MMO 策略遊戲 Heroes of Mavia ,以及 AAA 級第一人稱射擊遊戲 SHRAPNEL 等。此外,他們還兩次參投了 NFT 項目 UpShot,並領投了 reNFT 的战略輪融資,獲得了 500 萬美金的融資。在基礎設施方面,他們參投了一層協議 NEAR Protocol ,這也是 Mechanism Capital 進入加密生態後獲得融資最高的項目。在 DeFi 領域上,他們參與了借貸協議 Morpho 的種子輪融資,並連續三次參投了穩定幣協議 Hubble Protocol。 Hubble Protocol 是一個基於 Solana 構建的去中心化金融 (DeFi) 協議,其核心產品是 USDH,一種可以用用戶的加密資產進行借貸的去中心化穩定幣

2023 年投資項目

今年上半年,Mechanism Capital 共投資了四個項目,其中兩個為遊戲領域,剩余分別為 DeFi 和 NFT 相關。獲得融資最高的項目為 Mechanism Capital 領投的元宇宙項目 Avalon,在一輪融資中籌集了 1300 萬美元,剩余項目融資在 150 萬至 550 萬之間。

Avalon

Avalon 是一家總部位於佛羅裏達州奧蘭多的公司,正在構建一個遊戲平臺,旨在利用虛擬宇宙技術創建一個可互操作的宇宙。該公司由《無盡的任務》、《使命召喚》、《暗黑破壞神》、《战神》、《刺客信條》和《Elden Ring 》等遊戲的領導者創立。

Avalon 的遊戲平臺將使用遊戲引擎和區塊鏈技術等技術聯系在一起,構建一個虛擬宇宙。該公司的首席執行官肖恩·平諾克在接受 GamesBeat 採訪時表示,雖然該公司沒有將自己的平臺稱為「元宇宙」,但是他們想象在未來人們將使用可以輕松構建世界並體驗這些夢想的工具進行合作,並將這些經歷放在一起創造出類似虛擬宇宙的東西。

Avalon 的目標是改變數字世界,並確保這些變化對創作者和玩家都有利。平諾克表示,參與度是通過遊戲、創造力和人與人之間的聯系來驅動的,這些都是大多數自稱的虛擬世界中嚴重缺乏的關鍵要素。因此,Avalon 希望通過技術融合,將虛擬世界由遊戲構建,從而創造一個更加真實和互動的虛擬宇宙。

Mechanism Capital 投資元宇宙遊戲平臺 Avalon 可能是基於對元宇宙遊戲市場前景的看好,對 Avalon 公司領導者和團隊成員的認可,以及對區塊鏈技術應用的理解和認知。

3.4.3 未來投資方向

據官網所述,Mechanism Capital 在未來可能會繼續聚焦於 DeFi 和遊戲領域。該機構在這個領域中具有相對豐富的經驗和深入的了解。DeFi 領域是加密貨幣市場中最受歡迎的領域之一,有大量的創新和機會,能夠為用戶提供更加安全、透明和开放的金融服務。同時,這也是加密生態中每日參與人數最多、用戶群最穩定的領域之一。Mechanism Capital 可能會繼續投資那些在 DeFi 領域中能夠提供創新性解決方案的項目,如去中心化借貸、預測市場、保險協議等,這也是他們最遲創辦該基金的初心。該機構也為遊戲領域成立了專門的基金,為後續投資做准備。

此外,考慮到兩位投資人都有金融背景,Mechanism Capital 可能會繼續關注那些能夠將傳統金融和加密貨幣市場結合起來的項目。這些項目可以為傳統金融行業帶來更好的效率和透明度,同時也能夠為加密貨幣市場帶來更多的機會和流動性。

除了 DeFi 領域和金融相關項目,Mechanism Capital 還一直在關注具有潛力的新興領域,如區塊鏈基礎設施、DAO、Web3 等。由於其投資資金的靈活性,Mechanism Capital 在這些新興領域中能夠更加靈活地進行投資。

總的來說,Mechanism Capital 將會繼續關注加密貨幣市場中具有潛力的項目和領域,包括 DeFi 領域、金融相關項目、區塊鏈基礎設施、DAO、Web3 等。無論是哪個領域,Mechanism Capital 都將會為這些項目提供資金和技術支持,並通過投入人力資本和積極參與生態治理來幫助它們實現更好的發展。

3.5 Polychain Capital

3.5.1 基本介紹

Polychain Capital 是一家加密貨幣和區塊鏈技術的風險投資公司,成立於 2016 年,總部位於美國舊金山。該公司的創始人是前 Coinbase 工程師 Olaf Carlson-Wee ,他也是加密貨幣領域的知名人士之一。

Polychain Capital 的投資重點是加密貨幣和區塊鏈技術領域的項目,包括基礎設施、協議、應用、生態系統等方面,如 Avalanche 、 Arbitrum 、Uniswap、Coinbase、 Connext 、 SPACE ID 等。

Polychain Capital 的投資理念傾向於早期投資和風險投資,他們大部分參投的項目融資金額數也很大,他們常在項目啓動階段或者初期階段就投入資金,以獲取更豐厚的回報,同時早期投資也可以幫助他們更好地了解項目,並與項目建立緊密的合作關系。而高風險的投資除了同樣可以帶來高回報外,發現那些具有獨特性、實用性和創新性的項目也是他們的理念之一,他們相信自己的投資眼光並堅信這些項目具有很大的發展潛力。

除了投資外,Polychain Capital 還積極參與區塊鏈生態系統的建設和推廣。他們為這些項目提供技術支持、商業發展、战略指導等方面的支持,幫助這些項目實現更好的商業化和可持續發展。他們也積極參與區塊鏈社區和行業的建設,支持和推廣區塊鏈技術的應用和創新。

3.5.2 歷年投資項目對比

Polychain Capital 從成立起,對基礎設施領域和 DeFi 領域投資的傾向性就十分明顯,大部分的投資金額都用在了這兩個方向上。Polychain Capital 在基礎設施領域投資的項目包括區塊鏈操作系統、分布式存儲、跨鏈協議等,這些項目都是為整個加密貨幣市場提供支持和基礎設施的關鍵項目。同時,領域投資的項目也非常出色,這些項目包括去中心化交易所、穩定幣協議、借貸協議等,這些項目能夠為用戶提供更加安全、透明和开放的金融服務。

早在 2017 年,Polychain Capital 就領投了現在穩定幣協議的龍頭項目 MakerDAO,去中心化交易所 dYdX,並參投了跨鏈協議 Polkadot 和去中心化交易基礎設施項目 0x。

2018 年 和 2019 年,Polychain Capital 依舊將大部分資金投入到了基礎設施領域,投資了 Avalanche、Celo、 Nervos Network 和 Dfinity 等一系列項目。除此之外,也參與了 Coinbase 的 E 輪融資。

2020 年,Polychain Capital 並沒有加速投資的進程,但和之前的投資傾向不同,由於去中心化金融領域的興起,這一年該機構 DeFi 項目投資數量佔到了全年總數量的 45% ,其次為 CeFi 領域,基礎設施領域項目的投資被暫緩,全年只有三個項目得到該機構的融資。

2021 年和 2022 年,該機構又轉變回自己曾經的投資風格,依舊對基礎設施領域最為關注,其次是 DeFi 領域。在基礎設施方面,領投了 Solana、Connext、Avalanche、 Scroll 、 AltLayer 、 EigenLayer 、 Celestia 等許多項目,大部分投資項目該機構都是以領投的方式參與,當然也參投了例如 Arbitrum、 Evmos 、Gauntlet 等現在知名的項目。在 DeFi 領域,也是 Uniswap 等優秀項目的領頭人。

2023 年投資項目

2023 年到 6 月底,Polychain Capital 共投資了 15 個輪次,依舊保持其一貫風格,投資以基礎設施為主,其中的 10 個項目都為領投方,並以種子輪、A 輪和战略輪次為主。但與其他投資機構不同的是,Polychain Capital 並沒有立刻轉向 AI 領域及其衍生項目,還是以行業的傳統相關領域為主要投資方向,包括區塊鏈(EigenLayer、 Berachain )、跨鏈通訊化協議(Connext)、去中心化金融、衍生品( Thetanuts Finance 、Coral Finance)、數據隱私(Webb)等。

Berachain

Berachain 是使用 Cosmos SDK 構建的 EVM Layer-1 區塊鏈,專注於 DeFi 並兼容 EVM,由流動性共識證明提供支持。

Berachain 的开發團隊意識到當前 L1 的普遍問題之一是流動性,因此他們設計了一種流動性共識證明(Proof of Liquidity),以吸引和留住資產。用戶可以將 BTC、ETH 和穩定幣等白名單資產質押在驗證器保險庫上並收取一部分 DeFi 協議收入和 BERA 作為回報。

Berachain 使用了三代幣經濟模型,包括 BERA、BGT 和 HONEY。BERA 是 Berachain 的 Gas 代幣,用於定價和執行的媒介。BGT 是 Berachain 的治理代幣,可對新的白名單資產進行投票。HONEY 是 Berachain 的美元穩定幣,用作協議收入的支付方式。這種經濟模型被开發團隊稱為「Tri-Token」,旨在鼓勵用戶長期使用並保持鏈上流動性的一致。Berachain 的流動性共識證明和三代幣經濟模型有助於提供較快的交易速度、較低的交易成本和即時的最終確定性,並為 Berachain 上的 DeFi 帶來豐富的流動性。

Berachain 在今年四月底完成了 4200 萬美元的融資,由 Polychain Capital 領投, Hack VC 、dao 5、 Tribe Capital、 Shima Capital 、 Robot Ventures、Goldentree Asset Management、 OKX Ventures 參投。

3.5.3 未來投資方向

作為一家體量相對較大且投資策略較為穩健的投資機構,Polychain Capital 未來在加密領域的投資方向可能會有一些微調,但整體的投資策略和方向可能並不會發生太大的改變,依舊會集中關注基礎設施和 DeFi 領域。

當然,為了更好的商業模式和未來發展,Polychain Capital 可能會更加關注一個項目的前期價值和發展的可持續性,也會尋找擁有良好商業前景和發展模式的項目以保證投資的回報比。

投資組合的多元化或許是他們接下去關注的重點,雖然 Polychain Capital 在自己熟悉的領域已經獲得了很多成功的投資,但他們也清楚在一個快速變化的市場中,投資組合的多元化是保持競爭力的關鍵。因此,Polychain Capital 可能會尋找與加密貨幣領域相關的其他領域的投資機會,如人工智能、大數據、物聯網等。

雖然目前 Polychain Capital 並沒有表現出在人工智能領域特別的關心,但現在人工智能和區塊鏈技術的結合是一個備受關注的領域,幾乎所有投資機構都會十分關注這個賽道,並投資一些有前景的項目。這些項目可能包括利用區塊鏈技術來保護數據隱私的人工智能應用、利用智能合約來管理供應鏈的物聯網應用等。

大數據分析也是一個重要的領域,一些利用大數據分析來提高加密貨幣交易效率和准確性的項目也很有發展前景。這些項目可能包括利用大數據分析來預測市場趨勢和交易策略、利用區塊鏈技術來保護數據隱私和安全等。

總的來說,投資組合的多元化是保持競爭力的關鍵,Polychain Capital 可能會在保持穩健投資態度的基礎上,比之前更關注與加密貨幣領域相關的其他領域的投資機會,為投資組合的多元化和風險控制提供更多選擇。

3.6 Variant Fund

3.6.1 基本介紹

Variant Fund 是一家早期加密貨幣投資基金,專注於投資和支持創新的加密貨幣和區塊鏈項目。

該公司成立於 2020 年,由 Jesse Walden 和 Li Jin 共同創立,兩人都是加密貨幣和區塊鏈領域的資深投資人。Jesse Walden 是 a16z 的第一個加密基金的投資合夥人,後來還領導過 a16z crypto 發起的為期十二周的加速器「a16z Crypto Startup School」,據了解,Variant 對 Uniswap、Phantom、Mirror、Flashbots、Foundation 等項目的投資均由 Jesse 領導。Variant 的另一聯創 Li Jin 也來自 a16z,但屬於消費投資團隊,兩位創始人除了在互聯網創作者和在线平臺方面並無太多交集。2020 年,Li 離开 a16z,創立了一家致力於激情經濟的 Atelier Ventures ,並投資了遊戲工會 Yield Guild Games 、DAO 平臺 Syndicate 等加密項目。

2022 年 7 月,當加密市場進入寒冬之時,Variant Fund 宣布推出了一只資金規模高達 4.5 億美元的基金。這已經是 Variant Fund 自 2020 年成立以來推出的第三只基金,從首次亮相時公布的 2250 萬美元基金到次年 10 月推出的 1.1 億美元早期基金,每次推出的基金規模都是上一只基金的 4 倍以上,該公司的成長速度令業界矚目。

Variant 認為加密貨幣將成為用戶擁有的網絡的基礎,在該網絡中,產品和服務會將其用戶轉變為所有者。其所配置的投資團隊專業人員的重點研究方向,另一方面也表明了他們在加密行業關注的垂直細分領域。

除了投資,Variant Fund 還通過 Variant Newsletter 分享行業動態、趨勢和投資見解,以幫助增加行業的透明度和理解。

3.6.2 歷年投資項目對比

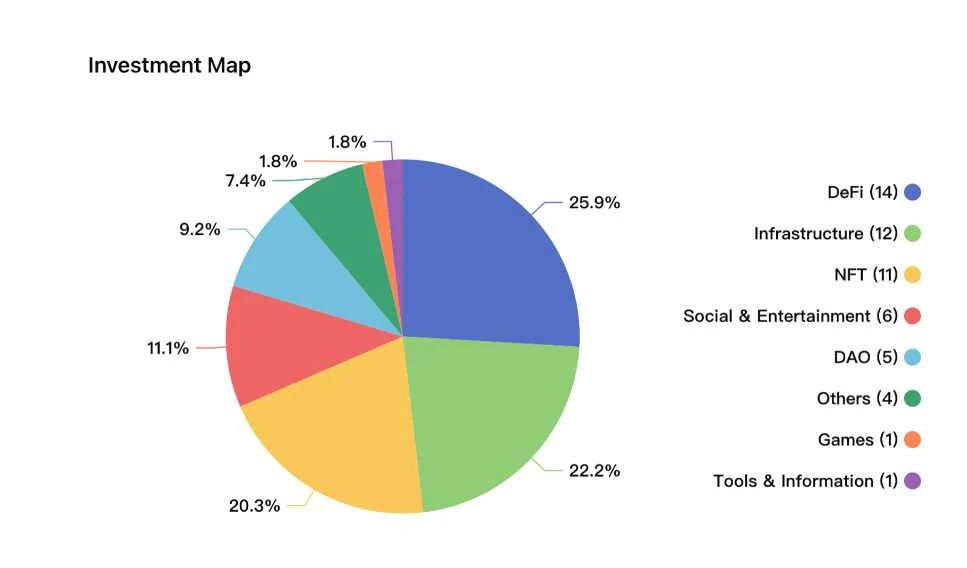

根據 Variant Fund 官網數據,該機構現已投資 54 個加密項目,投資項目較少且領投比例較低,在 18% 左右,投資基本均勻地分布在基礎設施、DeFi、NFT 等領域,其中不乏 Aptos 、Foundation、 Polygon 、Mirror、Phantom、Uniswap 和 Magic Eden 等多個垂直領域的知名項目。

2020 年,剛成立的 Variant Fund 就立刻參與了 Uniswap 的 A 輪融資,並在 2022 年參與了 Uniswap 的 B 輪融資,顯示出該機構對於高質量項目的敏銳洞察力和投資眼光。並在該年度主要投資於 DeFi 領域,還投資了 Reflexer、Union Finance 和 Cozy Finance 等項目。

2021 年, Variant Fund 依舊聚焦於基礎設施、DeFi 和新興的 Web3 項目,投資了 Fei Protocol 、 Aleo 、Yield Protocol、Phantom、Syndicate、 Burrata 、 Aztec Network 等多個項目,這些項目在各自的領域都取得了不俗的成績和影響力。

2022 年,NFT 領域項目得到了大量融資,領投了 NiftyApes、 Koop 、 Formfunction ,並參投了 Magic Eden、Oncyber 等優秀項目。在該年還參投了 zkSync、Aptos、 Ceramic Network、Polygon 等多個目前行業領先的基礎設施項目。

2023 年投資項目

今年上半年,Variant Fund 共投資了四個項目,主要還是一些基礎領域的項目,除項目 Botto 與當下最熱的人工智能有關外,未作出較大投資舉動和方向變化。

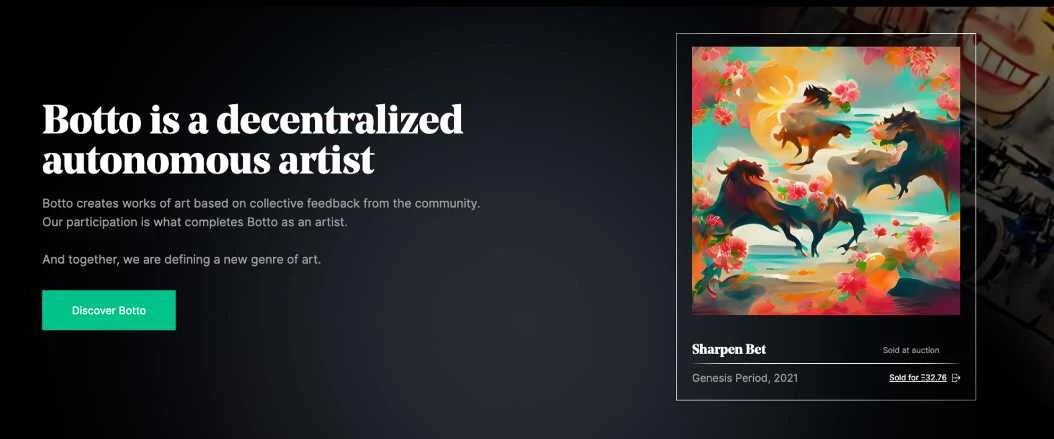

Botto

Botto 是一位人工智能藝術家,會從藝術史上各個優秀作品中獲取靈感,通過人工智能學習生成出一件件新的藝術作品。在誕生之初,Botto 為各個平臺的 NFT 創作者、藏家空投過治理 Token,Botto 社區成員可以為 Botto 每周創作的 350 件作品投票,以此決定最終的作品以及人工智能的創作風格。通過這個方法,社區成員可以以一種輕松的方式來深度參與到藝術創作環節之中。

Botto 的作品在市場上的表現也十分亮眼。2022 年年初在 SuperRare 的成交額便超過了百萬美元。

Botto 在加密藝術領域已經上线有一段時間了,卻一直沒有公开獲得過融資。雖然 Variant Fund 可能多少是受到最近人工智能熱的影響,看到了 Botto 在 AI 和區塊鏈領域的潛力。但其創新性和藝術性等特點,才是使得 Botto 在加密藝術領域具有很高投資價值的原因。

3.6.3 未來投資方向

Variant Fund 將目光放在年輕一代的創業者身上,在今年 6 月到 8 月,他們將面向處於創業初期的 Web3 創始人,推出首屆加速器計劃「Variant Founder Fellowship」,選出 20 名創始人或團隊,為他們在早期階段提供支持。「Variant Founder Fellowship」是 Variant Fund 推出的一項重要舉措,旨在為處於創業初期的 Web3 創始人提供支持,並為他們在早期階段提供更多的機會和資源。這項加速器計劃的推出,充分體現了 Variant Fund 對於加密領域的關注和扶持,同時也彰顯了該機構對於年輕一代創業者的支持和鼓勵。

其次,Variant Fund 團隊已經先後支持了數十個行業內的頭部項目,這些項目如今已構成了他們的 Variant Network。Variant Network 的建立也是 Variant Fund 的另一個重要舉措,通過這個專業社區,Variant Fund 把自己的投資組合中的創始人和領導者聯系在一起,讓他們共同構建和學習。通過這種方式,Variant Fund 為加密領域的創新和發展注入了更多的活力和動力,也為年輕的創業者提供了更多的機會和資源。

在加密領域這樣一個新興和快速發展的行業中,領域內專家往往是處於創新前沿的建設者。Variant Fund 倡導基於網絡的同伴學習模式,認為這是最有效的一種闡釋 Web3 在構建過程中出現的「優秀範例」的方式,並通過 Variant Network 有效促進了其在產品設計、代幣策略、監管問題等主題上的學習。我們相信,Variant Fund 將繼續推動加密領域的發展和創新,為年輕的創業者提供更多的機會和支持。

總體而言,Variant Fund 的投資策略保持相對穩健的同時也秉持其开放、協作、創新的投資理念,致力於為加密領域的優質項目提供資金和支持,推動加密技術的發展和應用。

4. 總結

在本報告中,我們深入研究了加密 VC 行業中的一些主要玩家,包括 a16z、Multicoin Capital、Paradigm、Mechanism Capital、Polychain 和 Variant Fund。他們在原有基礎上調整自己的投資策略,以適應不斷變化的市場和技術趨勢,例如:

a16z 具有豐富的投資經驗和廣泛的投資組合,長期關注新興的區塊鏈項目和加密貨幣創新,並支持初創公司的種子投資,他們在未來會繼續看中項目的長期價值並可能會持續在 AI 領域進行布局;

Multicoin Capital 作為論文驅動的投資公司,在比特幣和以太坊等主要加密貨幣項目上有着豐富的投資經驗,未來可能更為注重 Web3 生態系統的構建,在波動的市場中將目光轉回基礎設施領域,並在此基礎上尋找具有顛覆性潛力的創新項目,例如人工智能、遊戲領域的項目;

Paradigm 成立不久但嶄露頭角,該公司致力於進行長期投資和創新性項目發現,在未來會繼續和开發人員和創業者合作,為投資項目提供技術支持、商業發展和战略指導,幫助這些項目實現商業化和可持續發展;

Mechanism Capital 將持續聚焦於 DeFi 和遊戲領域,在未來可能會關注那些能夠將傳統金融和加密貨幣市場結合起來的項目,為加密貨幣市場帶來更多的機會和流動性;

Polychain Capital 作為體量較大並領先的加密貨幣投資公司,在未來會持續穩健的投資策略,並在此基礎上將投資組合多元化以分散風險並保持在市場中的競爭力;

Variant Fund 嶄露頭角,專注於早期加密資產投資,注重技術實力和市場前景,他們在將來會把目光放在年輕一代的創業者身上,持續與領域內專家和創業者建立密切合作關系。

未來,我們將持續關注並追蹤加密基金的持續發展和投資策略,不僅限於本文提到的這六個機構,希望為投資者和加密生態中的每一員者提供一些有價值的洞察。

總體來說,許多加密 VC 的投資將更注重幫助構建區塊鏈生態系統的項目,並回歸基礎設施領域。種子投資和新興項目(如 AI 領域)的投資仍然很重要,但穩健和風險規避對於體量較大的基金來說尤為重要,永久發展才是他們的課題。當然,長期投資、創新性項目發現和技術支持對於一個好的項目來說都是必不可少的,這將幫助他們實現商業化和可持續發展,也可以為 VC 爭取更大的回報。

然而,加密 VC 行業也面臨一些挑战,如市場風險、技術不穩定性和不確定的監管環境。因此,加密 VC 公司仍需要保持靈活性和敏銳的洞察力,以應對市場變化和機遇。相應的,隨着監管環境的改善和投資者對加密資產的接受度增加,加密 VC 行業將進一步成熟和發展。

了解加密 VC 的投資方向和趨勢,對於投資者和創業者來說都是非常重要的,我們期待看到這些 VC 在加密和區塊鏈領域中不斷創造價值,為加密生態的發展做出更大的貢獻。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7745粉絲數

0