一文詳解Maverick四種區間變動模式和操作教程

原文作者:Biteye 核心貢獻者 Crush

幣安近日瑣事纏身,與 SEC 的糾紛也是讓自家的 BNB 一度暴跌至 220 ,但是突然上线的新一期挖礦,讓大家的注意力又集中到了這個名為 Maverick 的項目。

根據幣安的介紹,Maverick 是一種可組合的去中心化金融基礎設施,使建設者和流動性提供者實現高資本效率並執行他們所需的流動性提供 (LP) 策略。

光看這一句話的介紹,你可能很懵,不清楚這是幹什么的,那就讓我們先從 Uniswap v2 說起,了解一下他們解決了什么問題。

一、Uniswap v2 的玩法

如果一個用戶在 Uniswap v2 中添加了流動性,這些流動性是怎么流動的呢?

拿 ETH 舉例,如果你想在 ETH 2000 U 的時候在 Uniswap v2 添加流動性,准備 4000 U,其中 2000 U 买一個 ETH,剩下 2000 U,按照 1 ETH: 2000 U 的比例添加進池子。

為了簡化模型,我們假設池子裏就只有你的流動性。

這時候別人賣出 0.5 個 ETH,就等於是把 0.5 個 ETH 給你的流動性,按照一個 ETH 值 2000 U 的價格,你的流動性提供 1000 U 給這個人。

一筆交易之後,池子中的流動性變成了 1.5 ETH: 1000 U。

由於那個人的賣出, 1.5 個 ETH 只能換 1000 U 了,也就是說,ETH 的價格被他砸到 1000/1.5 ≈ 666.67 U ,而之前的價格是 2000 U。

LP(Liquid Provider 流動性提供者)

由於你添加了 1 個 ETH 和 2000 U 進池子,所以你就是我們常說的 LP,沒有你的這筆錢,上面那個用戶就沒有辦法砸盤。

既然你提供了池子給別人砸盤,那么相應的好處就是可以拿到交易手續費,通常在 0.05% 到 1% 之間。

無常損失

你最开始投入了 4000 U(1 ETH+ 2000 U),後來 ETH 價格被人砸到 666 U,你的流動性變成了 1.5 ETH: 1000 U,按照左右價值相等的原理,這個時候你的資產價值只有 2000 U 了,一下子就虧了 2000 U。

而如果不做流動性,只是拿着 1 ETH 和 2000 U,盡管 ETH 跌到了 666 U,你的資產仍然有 2666 U,多虧的 666 U 就是無常損失。

滑點

當你下單賣出,並且池子裏流動性不足的時候,你創建訂單時的價格和最終的成交價很可能不一樣,也就是你賣出的價格更低了,而這就是由於流動性不夠所帶來的滑點問題。

區間

Uniswap v2 版本中,你的流動性一旦放入,就是平鋪在整個價格區間。ETH 一直漲,你就得一直賣出 ETH,ETH 一直跌,你就得一直买入 ETH。

這帶來了三個不好的地方:

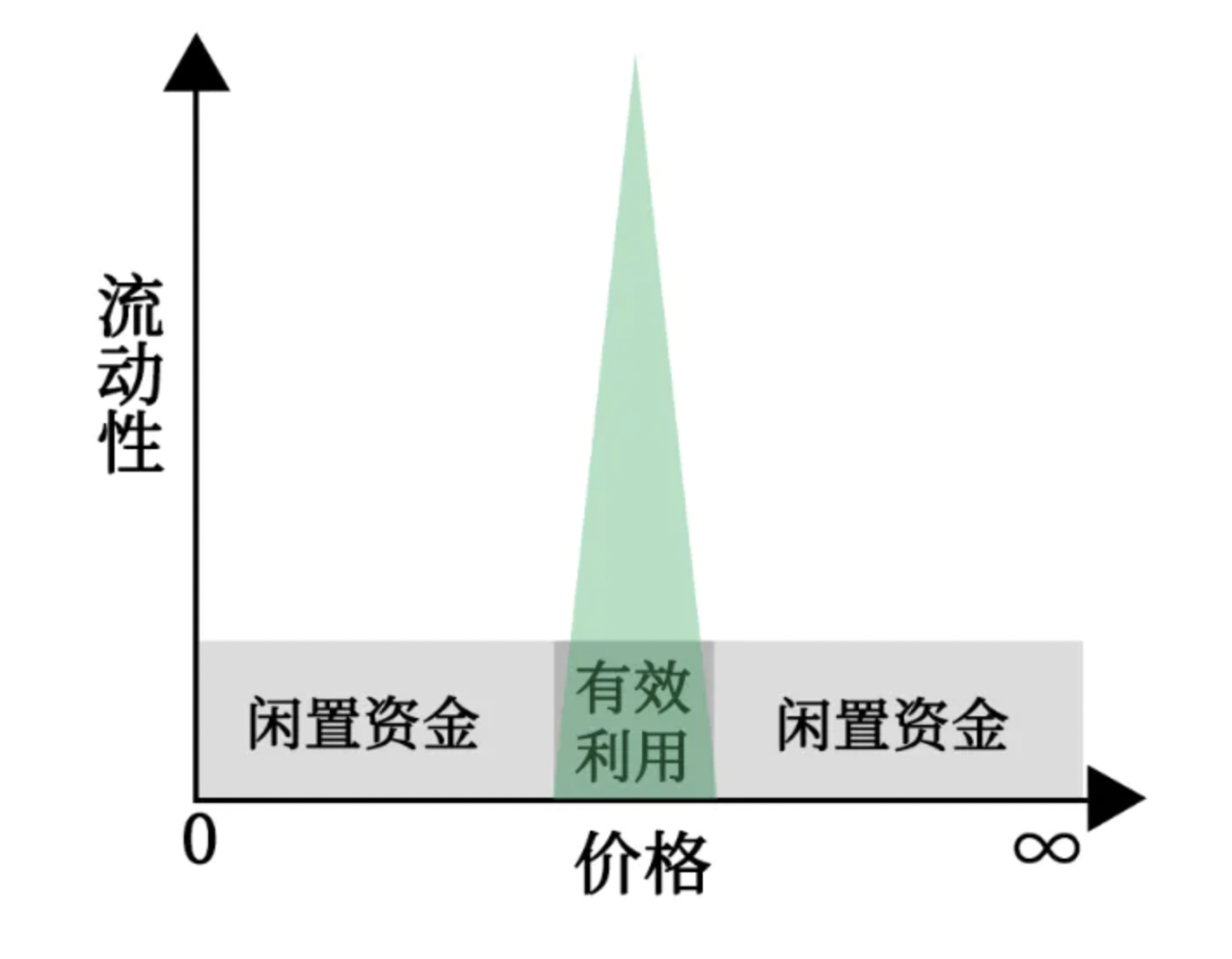

1、資金利用效率低,大部分資金被闲置

ETH 的價格不會短時間內暴拉至無限高,也不至於暴跌至歸零,通常是在一個區間,例如 1800-2200 這裏徘徊。

將所有的流動性平鋪在整個區間,而 ETH 又只在 1800-2200 這裏买賣,那么在它前後的大部分資金都浪費了,成為了闲置資金。

2、所有價格區間池子厚度都一樣,極端行情滑點高

通過上圖可以看到,如果價格只在 1800-2200 之間徘徊,萬一這裏出現了極端行情,由於所有價格區間的池子都一樣厚,價格很有可能被砸得很低,而闲置資金卻站在一旁觀望,沒有起到任何作用。

假設闲置資金利用起來,形成一個上圖中綠色三角形的部分,集中在 1800-2200 的價格區間有很多的流動性托底,那么 ETH 價格就不會過分波動,滑點也會很小,用戶體驗瞬間提升幾個臺階。

3、LP 手續費收入低

這一條也是由於資金利用效率低所帶來的,用戶存入流動性就是為了賺取手續費,結果大部分資金都沒有被利用,那么用戶所獲得的手續費肯定也是變相減少了。

二、Uniswap v3 的升級

Uniswap v3 升級之後,很快就解決了上面的幾個問題。v3 推出了集中流動性,用戶可以自行將流動性固定在 1800-2200 的區間,一旦超過了這個區間,用戶的流動性就不會再去工作,而集中流動性所帶來的好處就是資金利用率的上升,以及滑點的優化,相信大家已經能搶答了。

但是接着問題又來了,如果我就是一個專門在 Uniswap v3 上挖礦的用戶,我設置了一個 1800-2200 的區間,在這個區間裏,流動性正常工作,並且幫我賺取手續費,但是超過這個區間怎么辦?

常見的操作就是,先取出流動性,然後設置一個新的區間,例如 2200-2600 ,最後再把流動性重新導入池子中,只有這樣,流動性才能繼續為我賺錢。

這裏產生了兩個問題:

1、來回地移動價格區間非常耗費個人精力

2、更換區間產生的手續費,日積月累,也是一筆不小的花費

三、Maveric 的創新之處

終於要到 Maveric 登場了,是的,他們就是解決了上面的區間挪動問題,把本來手動的操作變成了自動操作,而且這個區間的自動挪動,是不收取手續費的。

你只需要設置一個價格區間大小,然後設置一個手續費,接着選擇偏好的模式,你的價格區間,便會跟着價格一塊挪動。

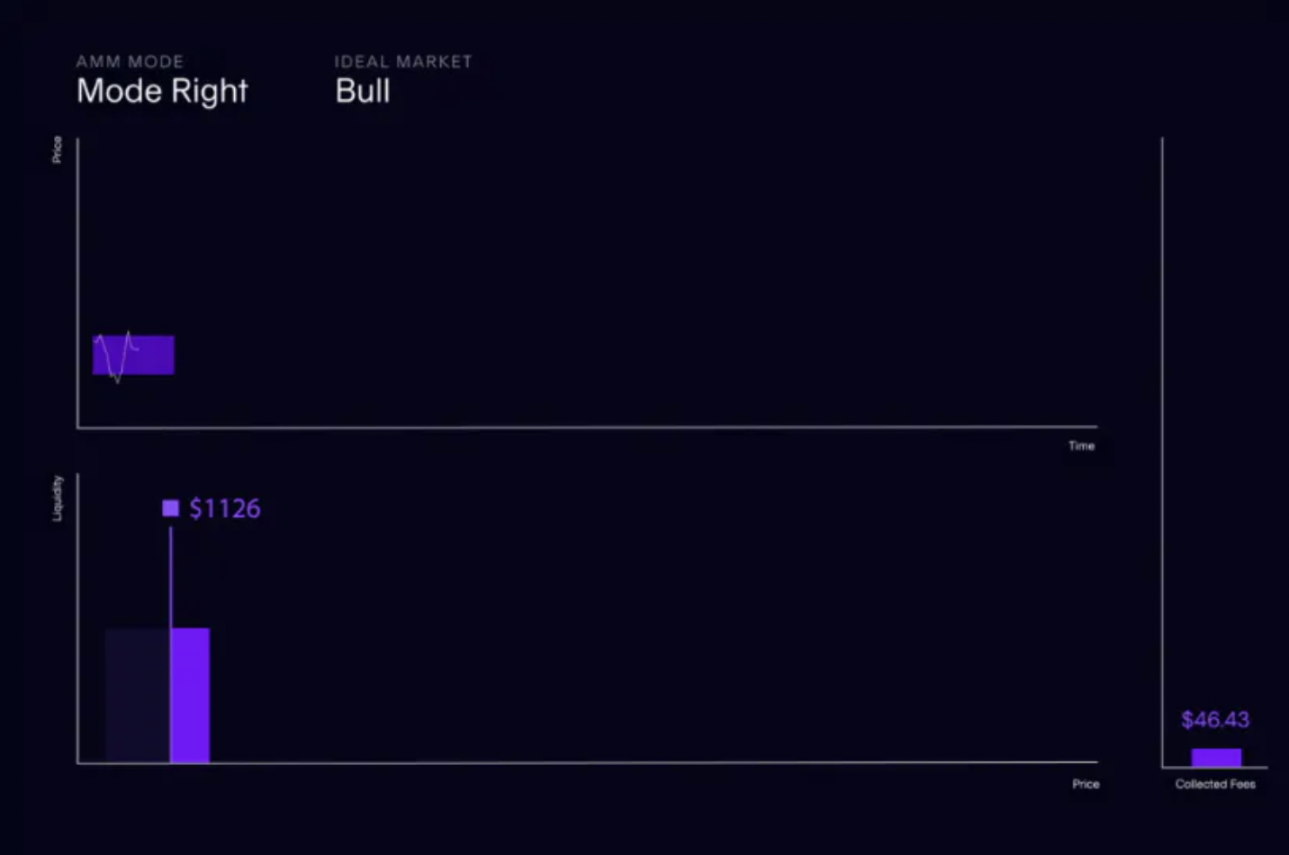

比如一开始價格在 1126 時,你的區間在 1000-1400 之間。

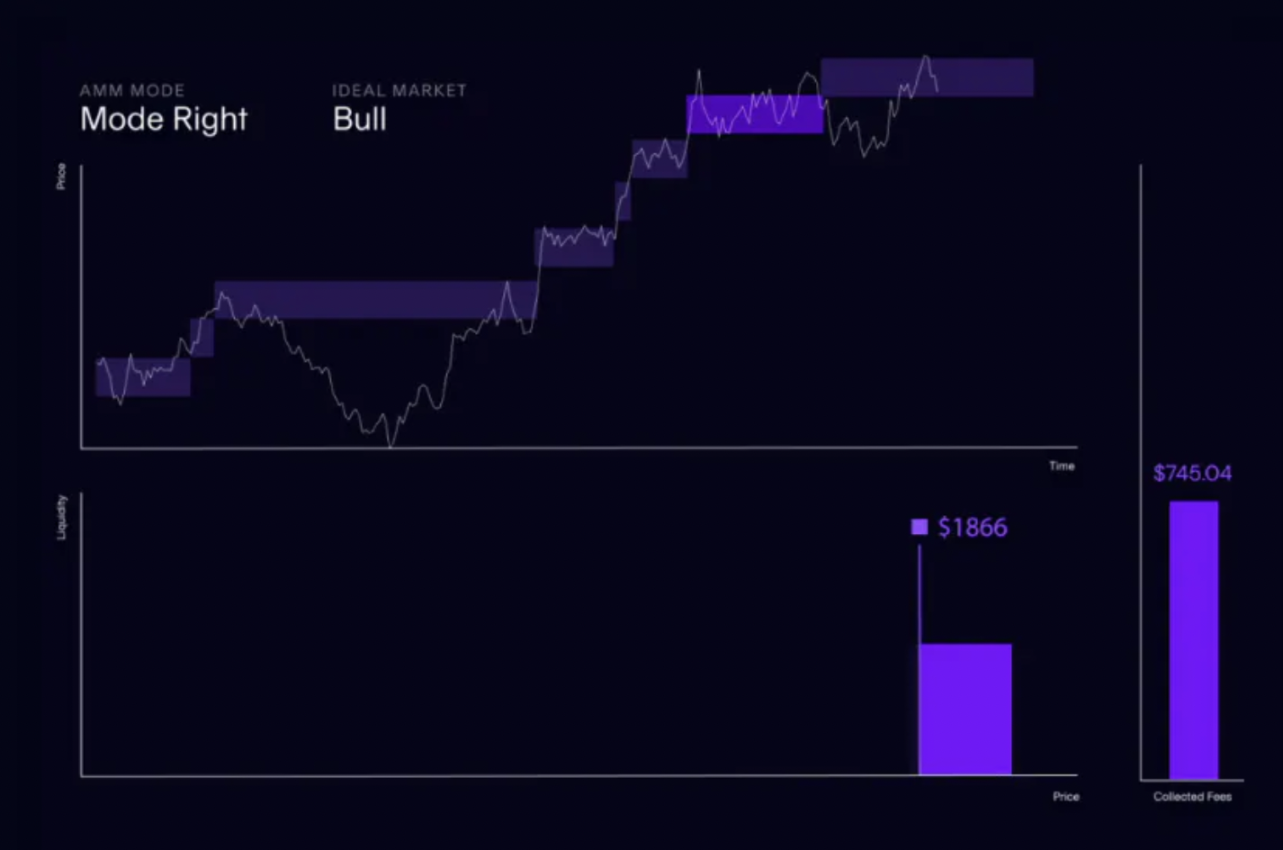

等到價格漲到了 1866 時,Maveric 也會自動將你的區間調整到新的價格线的附近。成功進入新區間後,你的流動性仍然能夠賺取手續費。

四、Maveric 實操演練

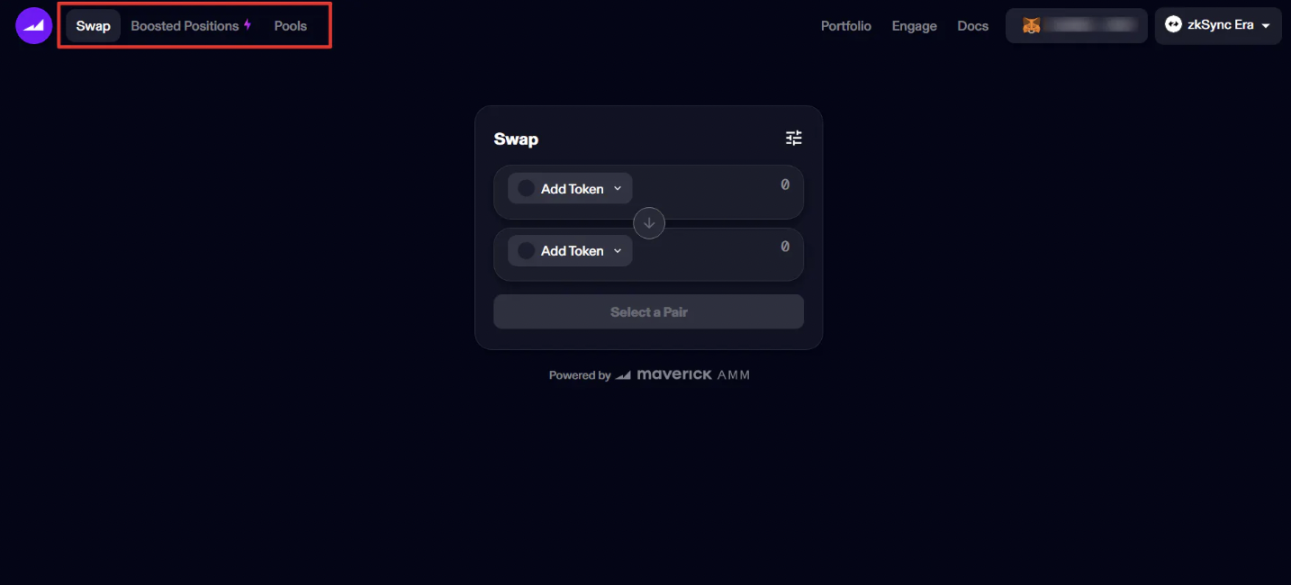

花費長篇大論了解了他們在幹什么後,接下來的操作就簡單了。打开 Maverick 的 官網 ,連接錢包,這裏我們使用 ZkSync Era 網絡,一方面是有機會獲得 ZkSync 未來的空投,另一方面是其手續費相對於主網來說更低。

官網左上角依次是 「Swap」、「Boosted Positions」 「Pools」,第一個「Swap」 就是正常的代幣交換,後面的「Pools」就是添加流動性的地方。

(一)手續費與區間的關系

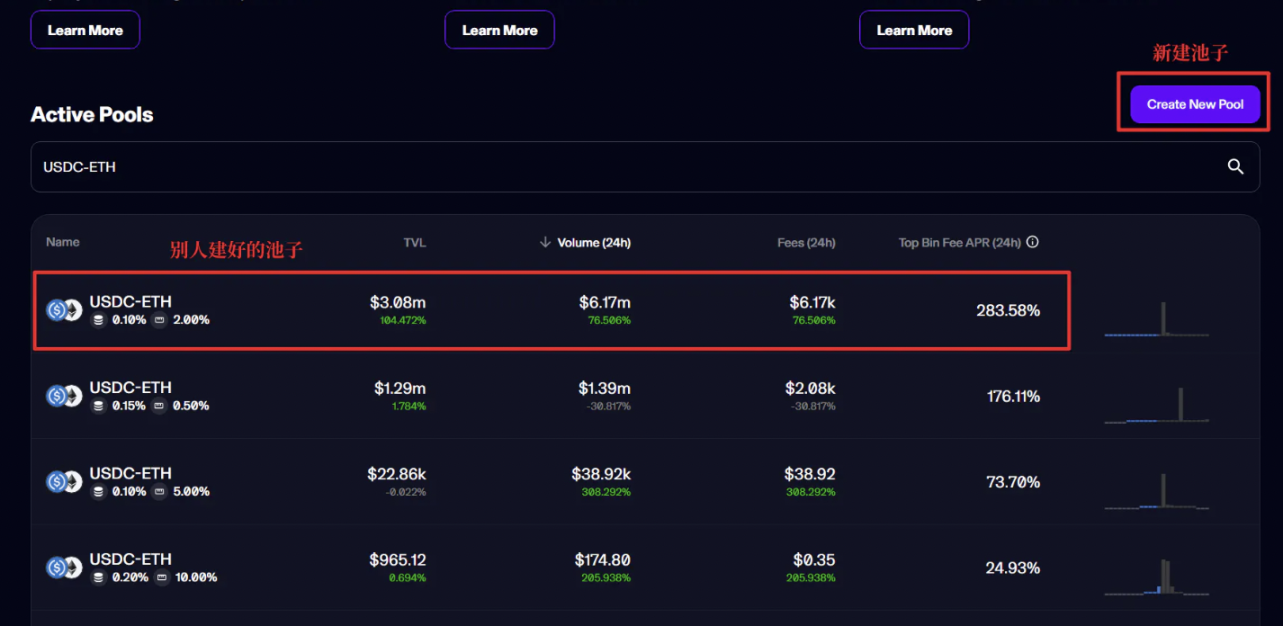

你可以直接搜索關鍵詞,加入別人已經創建的池子,也可以右上角新建一個池子,添加你想提供流動性的一對代幣,比如用一個山寨幣和 ETH 組成流動性,進行掛鉤,使得山寨幣產生一個價格。

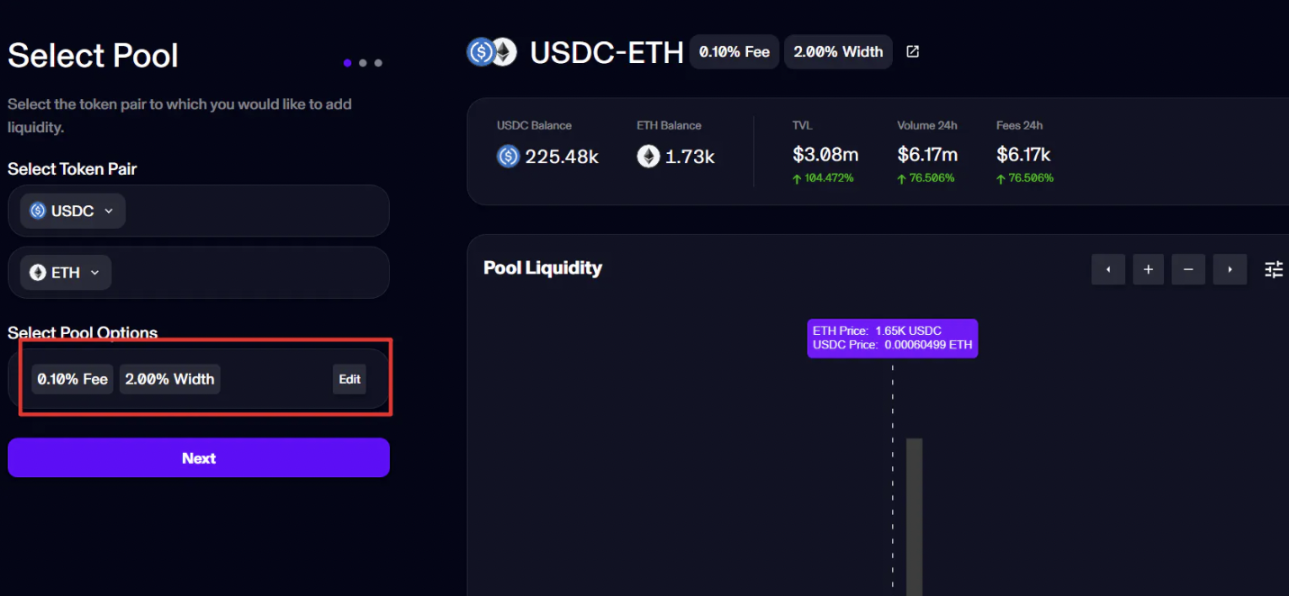

這裏我們直接加入別人的池子即可,搜索結果排在第一的是 APR 最高的一個池子,可以看到這個池子的手續費是 0.1% ,價格區間大小是 2% 。

如果你想更改這些信息,則可以點進池子,選擇「Edit」進行自定義,但是要注意以下兩點:

1. 手續費越高,成交的單子可能越少。畢竟交易的人也不傻,肯定會優先選擇手續費低的流動性;

2. 區間設置得過大,則可能會出現部分流動性闲置無法賺取手續費的情況,具體還是取決於代幣對的波動情況和區間設置的准確程度。

那么基於以上兩點,我們可以知道,價格區間設置得越小,手續費通常就可以收得越高。但是有人會問,我區間就設置得大,然後手續費也收得高,你奈我何?

結果也是顯而易見的,這個池子的 APR 會下降很多,比如上圖中最高的 APR 達到了 281.88% ,而最低的甚至小於 1% ,貧富差距極其嚴重。

由此可知,我們想要在提供流動性時掙最多的錢,就得多研究一下,如何設置一個合理的價格區間和手續費。

(二)四種區間變動模式

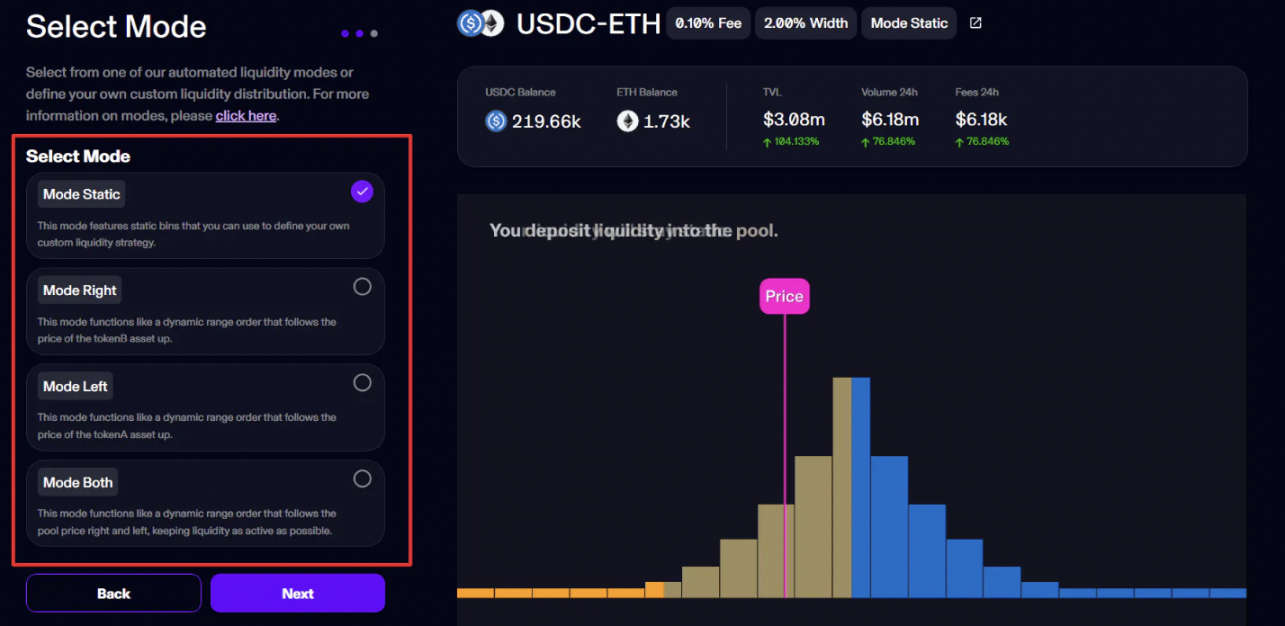

繼續上面的操作,當確認區間和手續費無誤之後,點擊「Next」,進入區間變動模式選擇。

這裏一共提供了四種變動模式供用戶進行選擇:

1. Mode Static——價格區間固定不變動,但區間分布可調整

2. Mode Right——代幣價格上漲時,區間才跟着價格變動

3. Mode Left——代幣價格下跌時,區間才跟着價格變動

4. Mode Both——不論代幣價格漲跌,區間都跟着價格變動

前面文章講過,Uniswap v2 的資金利用率沒有上來,用戶承擔着無常損失風險的同時,還掙不到太多手續費;

接着 Uniswap v3 更新了區間設置功能,提高了資金利用率,也提高了用戶的手續費收入,但是區間是固定的,需要手動調整;

等到了 Maveric 這裏,讓區間跟隨價格變動,進一步提高了手續費的收入和資金利用率。同時,在 Mode Right 和 Mode Left 模式中,由於只有單邊的區間變動,只承擔單邊損失,相較於 Uniswap v3,單邊行情下的無常損失得到了優化,但是 Mode Both 的無常損失依舊是具有較大的不確定性。

從這個優化過程我們可以發現:

1. 盡管用戶的手續費賺得更多了,但是收益仍與風險相伴;

2. 從選擇模式這裏也不難看出,工具永遠只能給你提供便利,最終是否賺錢,靠的仍然是自己的判斷。

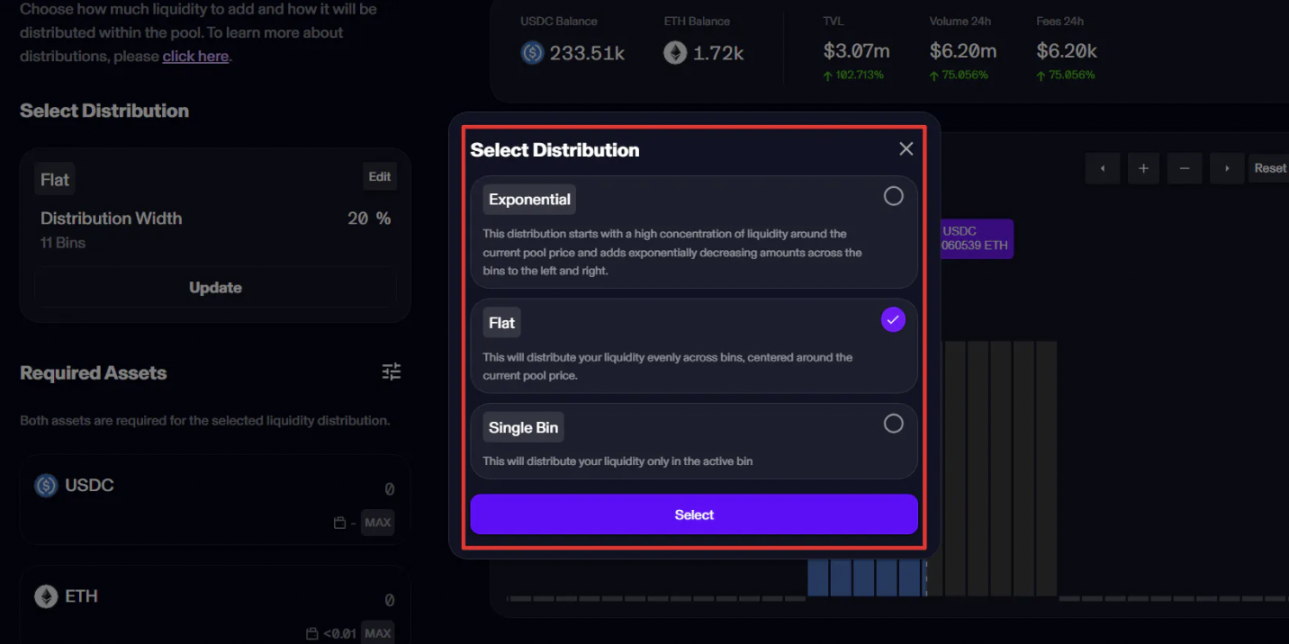

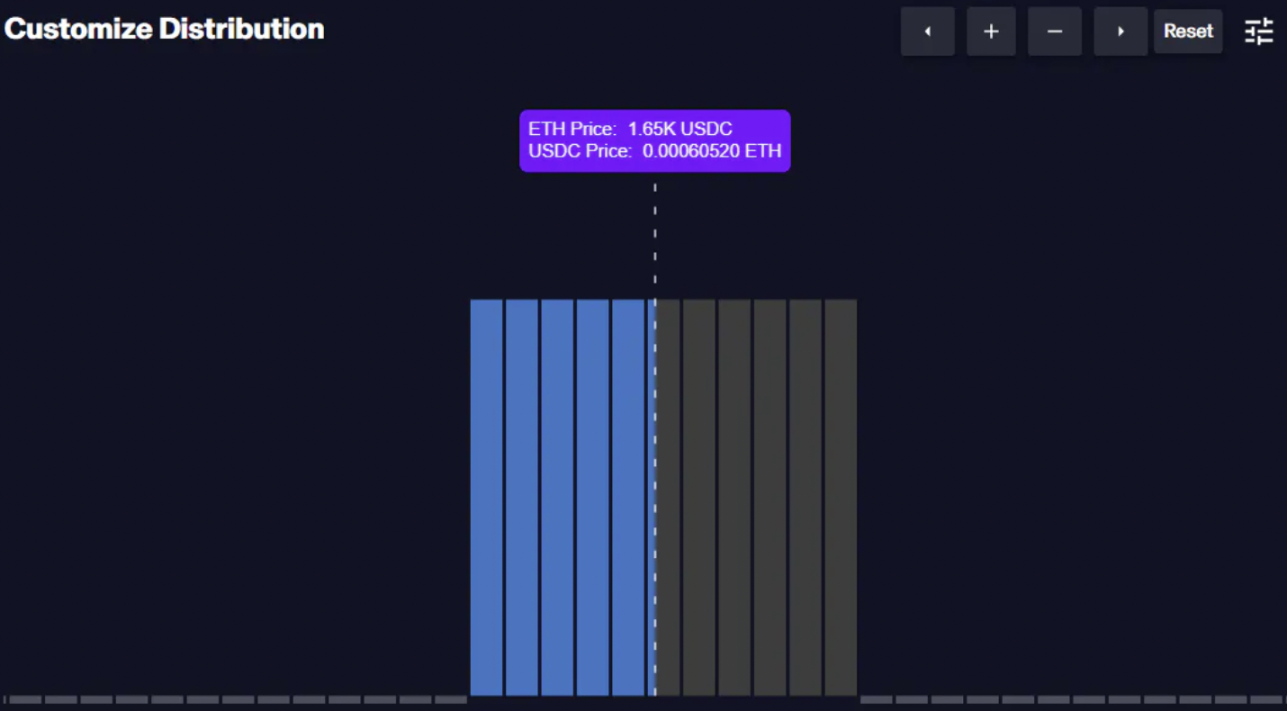

當你選擇 Mode Static 時,區間雖然固定了,但是區間的分布卻有所不同。

第一種是指數型分布,將流動性資金分成 11 個價格區間,越靠近價格线的部分,分配的流動性資金越多,可以讓你的資金在短時間內得到有效的利用,但價格一旦遠離你的重倉位置,比如價格线跑到左右兩邊,這個時候你的手續費收益就變少了。

第二種是平均分布,讓 11 個區間分配的流動性資金相等,好處是只要在區間內,不管是哪裏,手續費都不會少掙。

但如果價格线大部分時候只在中間徘徊,而你又沒有將主要資金放在中間部分,那么兩邊資金就浪費了。

第三種是單區間分布,相比較於第一種更加激進,直接將所有的資金都梭哈進中間一個區間內,所有的資金都得到有效利用,同時也能獲得最多的手續費。

但是只要在區間之外,就一分錢手續費都沒有。由於只有一個區間,價格线跳出區間也是輕而易舉的事。

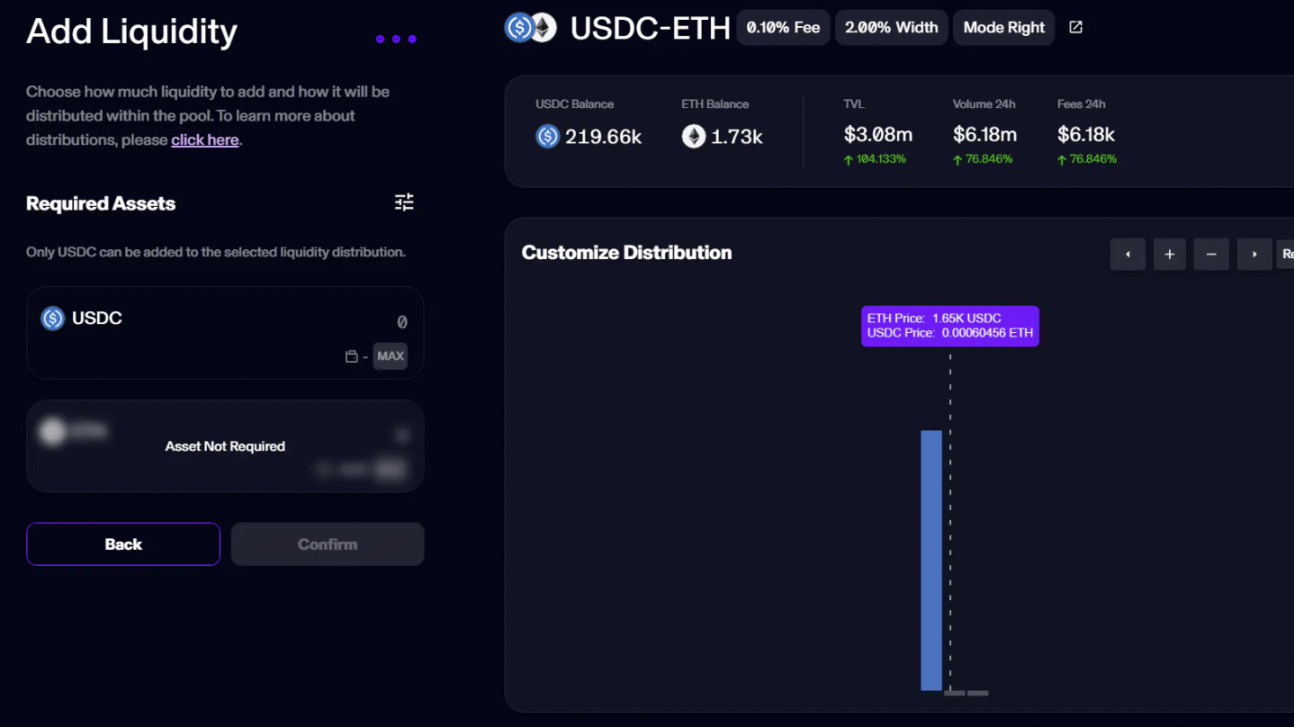

當你選擇 Mode Right 時,如圖所示,你的流動性區間會在價格线左邊,價格完全沒有進入區間,只需提供 USDC,等待價格回落到你的區間,接盤他人的 ETH 賺取手續費即可。

如果 ETH 價格持續升高,即價格线往右走,那么你的 USDC 作為流動性,則會被右移一個區間,繼續使用 USDC 去接盤別人賣出的 ETH,當價格在新區間回升時,再賣出 ETH 換成 USDC,賺取手續費。

但是如果價格持續下跌,則區間不會再往左移動,因為你選擇的 Mode Right,只有代幣價格上漲時,區間才會跟着移動,後面的 Mode Left 也是同理。

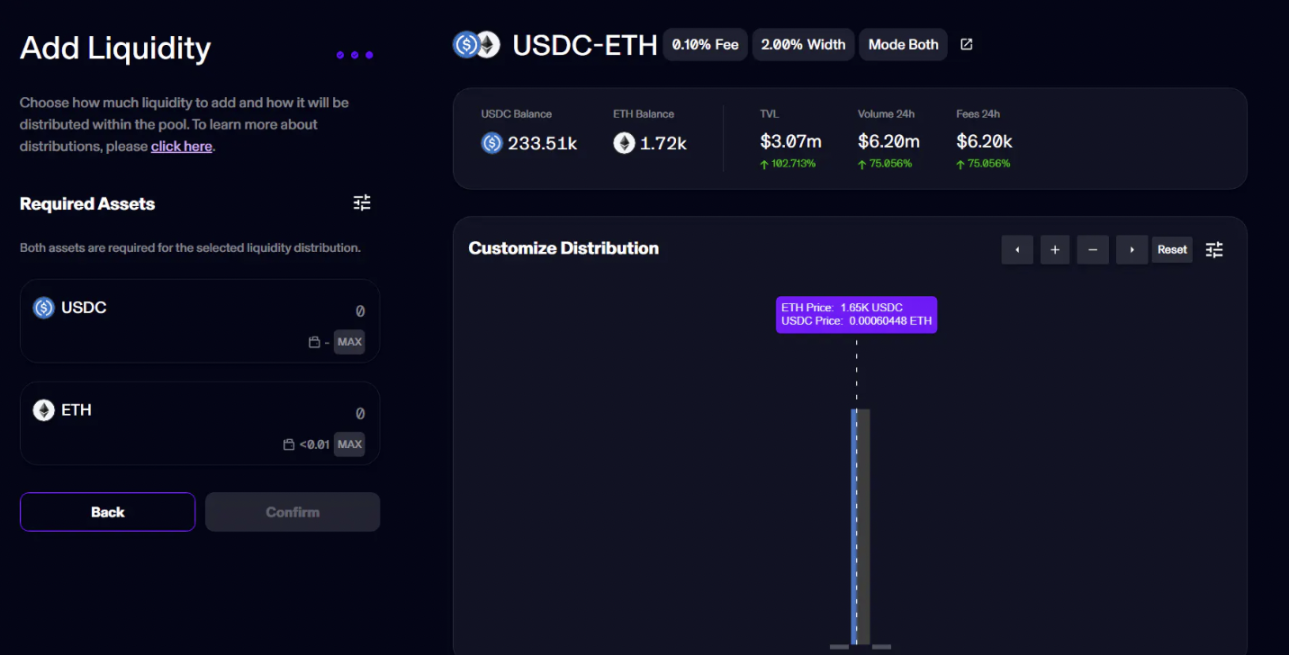

Mode Both 則是兩種代幣都需要添加,因為價格线會正在落在你的流動性區間中間,且區間會隨着價格左右變動,不管價格是漲是跌。

(三)流動性激勵

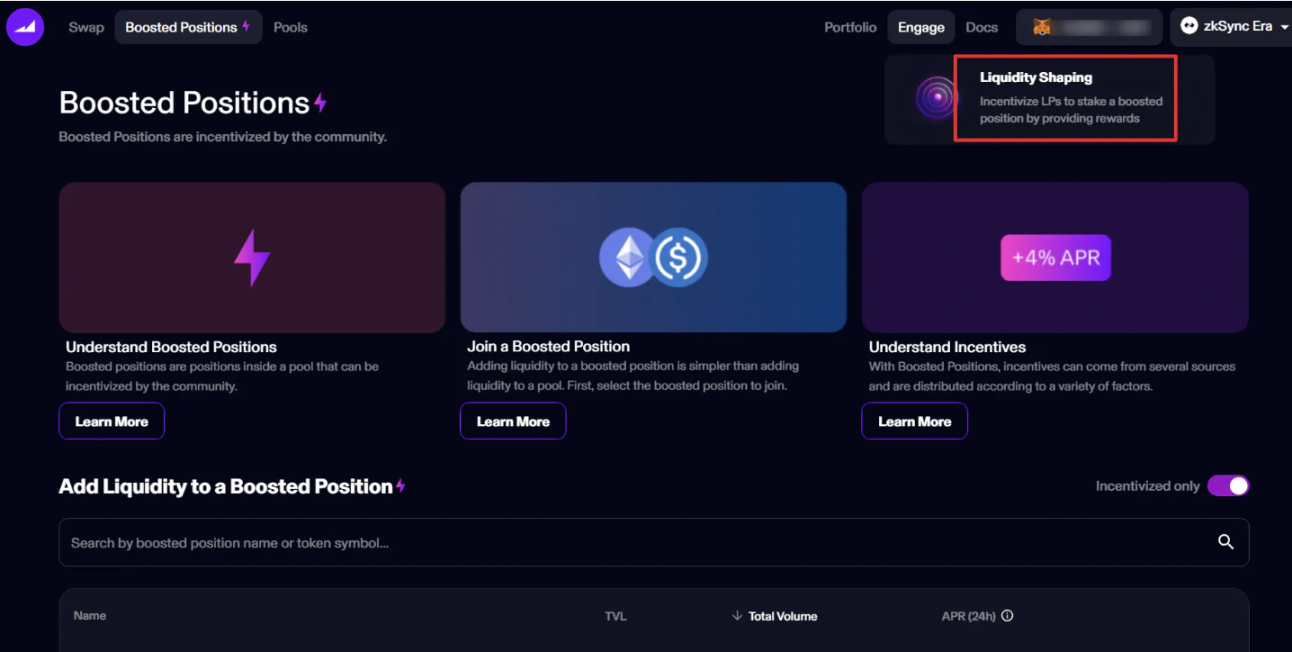

Maveric 的首頁還有一個「Boosted Positions」的選項,點开它可以看到哪些池子是有額外獎勵的,比如這裏的一個池子就有額外 1.95% 的 APR,主要是用來吸引用戶往這個池子裏添加流動性的。

在頂部右邊的 Engage 中,可以看到一個「Liquidity Shaping」的按鈕,這個按鈕千萬不要亂點,它可不是提供流動性,而是捐錢,給池子的流動性激勵提供資金來源。

如果你在 Liquidity Shaping 裏面存了錢,那么這個錢可不會幫你賺取手續費,它會直接變成某個池子裏額外的 APR 獎勵,然後別人來這個池子裏提供流動性的時候,額外獎勵給別人。

在之前的網頁中,Liquidity Shaping 是直接放在池子後面的,很多用戶沒有注意看,當成是提供流動性的地方,錢一存進去就變成了別人的獎勵,這是比較坑人的一點,現在改過來之後就好了一點。

按照社區的 MOD 的說法,這個功能似乎是給項目方使用的,用來提高某個池子的獎勵,以吸引用戶去為這個池子提供流動性。但是從實際效果上來看,可能在創新不如上面的價格區間自動變化。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7745粉絲數

0