以太坊生態的四種周期敘事變化

衆所周知,以太坊應用層的靈活性是創新、敘事生成和軟件开發的助力。它們既能引發炒作和創造性,也可能導致一些惡意活動的出現,影響終端用戶的體驗。但總體而言,大多數創新都促進了長期採用,並為生態系統帶來新的資本和人才。

以太坊生態的 4 種主要敘事

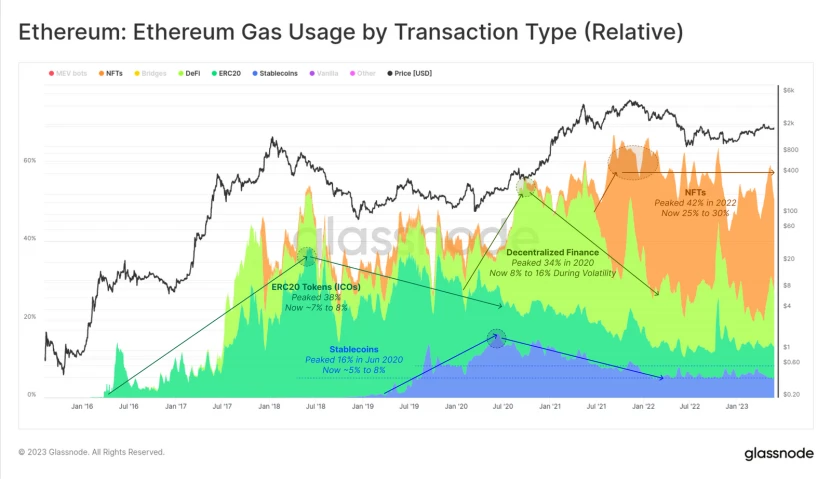

通過比較以太坊鏈上的各種主要活動類型的 gas 使用情況,可以大致了解不同周期的市場用戶需求。根據 Glassnode 的統計,近幾年來,以太坊生態系統主要有 4 種敘事,通常,在每種創新敘事的高峯期間都會推動 ETH 價格的上漲。

ICO: ICO 熱潮見證了加密市場在 2017 年和 2018 年達到頂峯,在這個時期,有 40 %的 gas 消耗來自於 ERC-20 token 的轉账。雖然後來 ERC-20 token 轉账的需求一直在減少,但至今仍然貢獻着一定份額的 gas 消耗量(7% -8% ),這是由於 Memecoin 的普及以及新的 token 分配方式(如 Yield Farming 和空投)的驅動。

穩定幣: 自 2020 年中期以來,穩定幣的用戶需求激增,gas 消耗量佔比最高達到 16% ,目前回落到 5% -8% 。但是,穩定幣 gas 消耗量的減少更多地反映了其效用的變化,而不是真實需求的減少。目前,穩定幣更多地被對衝和價值存儲,而非用於支付方式。

NFT: NFT 引入了現實世界中的獨特數字表示。盡管 NFT 已經存在了很多年,但直到 2021 年中期才找到了進入主流社會的方式。在 2022 年 gas 消耗佔比達到 42% 的峯值之後,NFT 的市場需求減少到了 25% -30% 。

DeFi: DeFi 興起於 2020 年,旨在創建在沒有傳統中介機構的情況下使用鏈上原始財務和工具。DeFi 在 2020 年 6 月至 2021 年的 gas 使用量佔比高達 30 %,目前佔比在 8% -16% 之間,近期略有回升。

DeFi 活動的 gas 消耗情況

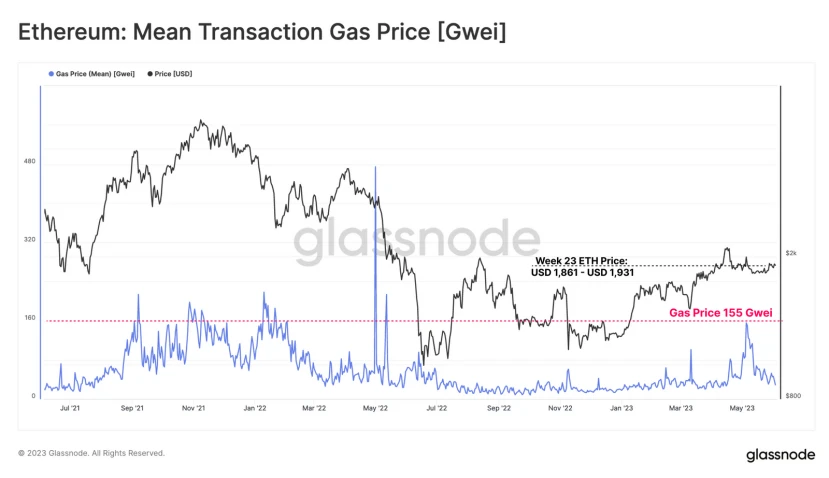

自今年 3 月份以來,ETH 價格一直在相對穩定的範圍內震蕩,在這個階段,平均 gas 費為 76 GWE。但 gas 價格在 5 月份經歷了較為明顯的上漲, 5 月初的平均 gas 費達到 155 GWEI,幾乎達到了 2021 – 2022 年牛市周期的水平。

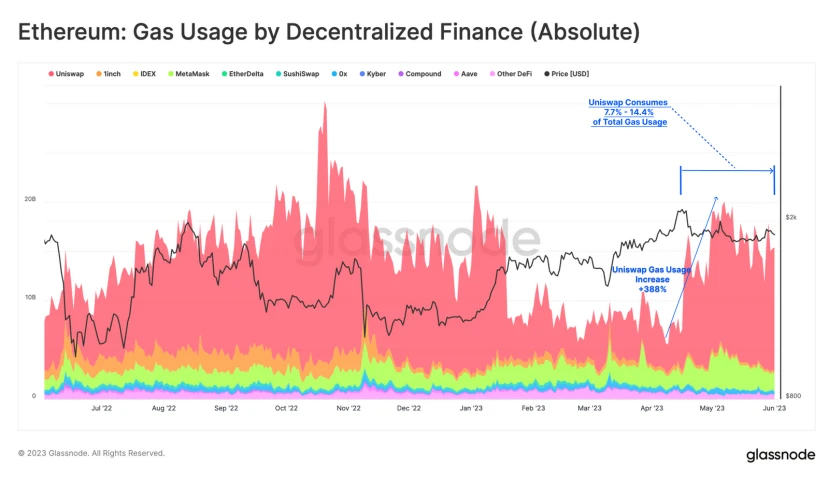

智能合約交互更加頻繁,合約交互消耗的 gas 相當於 token 轉账的數倍。與 DeFi 協議相關的 gas 消耗量在 4 月份下旬一度上漲了 270 %。

如果按協議分析 DeFi 的 gas 消耗,可以很快確定 gas 消耗的主要提升是由去中心化交易所的交易活動驅動的。Uniswap 仍然是主要貢獻者,自 4 月以來的 gas 使用量增加了 388 %,現在佔以太坊 gas 總需求的 7.7 %至 14.4 %。

很多人看到該數據的第一反應可能是:最近關於 Pepe 和 Hex 等 Memecoin 的炒作是造成 gas 使用量上升的主要原因。實際上,通過對 Uniswap 的交易量的詳細分析,可以發現過去 30 天內的最高的交易量主要還是與較高市值的資產有關,例如 ETH、穩定幣、WBTC 和 Coinbase 的質押衍生品 cbETH。

套利機器人正在佔領 DEX?

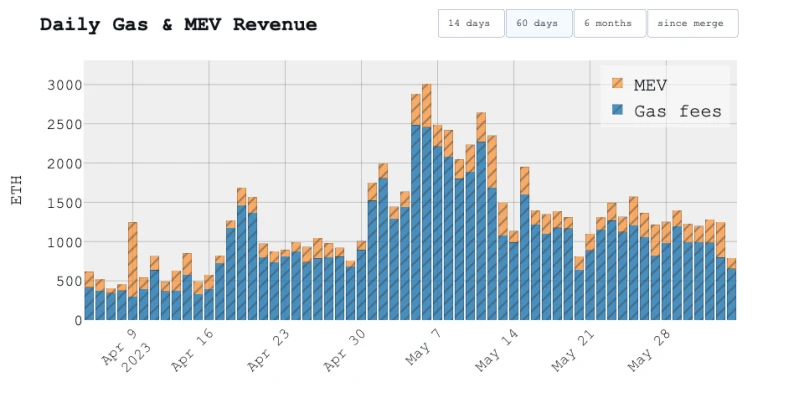

將被標記為前 10 名交易者的地址進行比較之後,發現僅有一個交易商的地址與 MEV 機器人無關。在過去的一個月中,知名 MEV 機器人 Jaredfromsubway.eth 的交易量高達 30 億美元。

盡管全球交易者中的機器人數量需要進一步的研究才能確定,但交易量前 10 名的數據也說明了 Uniswap 上的確存在着相當高比例的自動套利交易者。

將自動套利交易者合理化的一種方法,是考慮以太坊 DEX 可用的套利機會的指數範圍:

1 )隨着每個 token(+滑點)的價格發生變化,最終的 gas 費將證明套利交易是合理的。

2 )提供 token 交易的每個 DEX 流動池都為套利交易提供了平臺。

3 )潛在的套利交易機會的數量與 DEX 流動性池的數量以及可用於交易的 token 數量直接相關。

如果考慮到許多機器人參與套利交易或“三明治攻擊”,則 UNISWAP 的正常交易量的佔比可能佔所有 DEX 活動的三分之二左右。

隨着加密市場的橫向震蕩,近期加密貨幣市場整體的交易量保持低迷,而 DeFi 的使用變得越來越自動化,DEX 交易行為中存在着大量的套利、MEV 和算法交易。

盡管這些交易機器人的活動可能對以太坊的最終用戶有害,但它確實給以太坊驗證者帶來了好處。在過去的一個月中,由於優先費用的增加,驗證者不僅獲得了更高的獎勵,而且還受益於 MEV-Boost 付款,這些付款來自於以最有利可圖的方式完成交易的交易者和機器人。

在一定程度上來說,這突出了將 Staked ETH 作為以太坊生態系統中的主要資產的趨勢, 同時也建立了一個本地門檻,即 token 之間必須通過競爭來吸引資本流入。根據 Ebunker 指數顯示,目前 ETH Staking 的 APR 約 6% ,其中 MEV 貢獻超過 1/6 。

以太坊生態的新產品

在過去的兩年中,以太坊生態系統主要出現了兩種新的產品和服務:GameFi 和 Staking。兩者都引起了投資者不同程度的的興趣,GameFi 在 2022 年中期的表現一度超過了 DeFi,但衰落的速度也非常快。自 2023 年初以來,Staking 一直處於上升趨勢,總市值從 2023 年 1 月的 5.05 億美元上漲到了 2023 年 4 月的 32 億美元。

如果將這些產品和服務視為更廣泛的以太坊經濟的一部分,並且在 EIP 1559 燃燒機制的背景下,可以預期的是,和 DeFi 類似,這些領域所產生的部分價值也將反饋到 ETH 的估值中。因此,可以從這些領域的市值相對於 ETH 市值的比率來評估其表現。在 2021 年,DeFi 最高峯時市值曾佔到以太坊市值的 16.6 %,而目前僅為 3.04 %。新興的 GameFi 和 LSD token 的當前數值佔比分別為 1.2 %和 1.6 %,其增長潛力和後續表現還有待觀察。

得益於 EIP-1559 的燃燒機制,無論敘事如何在以太坊上切換,它們都將為以太坊燃燒大量的 ETH。這些敘事的共同推動,實際上是完成了以太坊這條鏈的本身大敘事。而當以太坊因敘事變成了更加主流的平臺,這些小敘事也將最終收益,這就是以太坊的“超級正循環”。

Ebunker 官網:https://www.ebunker.io

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

以太坊信仰者三理由看好 ETH 2025 年大爆發:漲幅料超過比特幣

年 初至今,以太坊的表現相較多數主流幣種遜色,僅上漲 52.8%,低於比特幣的 127.7%、SO...

Glassnode 研究:比特幣每輪週期回撤幅度正在減弱,或已進入牛市後期

比 特幣(BTC)在 17 日刷新 108,365 美元歷史高點後,隨後出現最高近 15% 的大型...

Aave 與 Lido 總 TVL 首突破 700 億美元,霸佔 DeFi 世界半邊天

根 據 DeFi 分析工具 TokenTerminal 的最新數據,去中心化金融(DeFi)市場中...

星球日報

文章數量

7726粉絲數

0