跨链DEX巡礼:Zenlink如何聚合波卡生态内的流动性

在区块链的多链格局下,DEX如何捕获多条链的资金量,是个长久的话题。DEX也都各显神通,发展出多种不同模式,目前的跨链DEX,归纳起来大体有三类:

依靠各条成熟公链,捕获单链内大量资金,如Sushiswap部署在多条单链上;

专注于捕获跨链资金,满足用户跨链交易资产的需求,如Thorchain支持BTC/ETH/DOGE等多种头部原生资产的跨链交易,但由于依赖中间资产RUNE,安全系数较低,已受到过多次黑客攻击;又如近期的现象级产品Stargate,采取了轻客户端和中继器的设计,安全系数更高,但目前仅支持稳定币跨链交易;

专注于捕获某个多链生态内的资金,而这其中又分为两类:

一类是通过「跨链转账+单链DEX」的功能组合来捕获资金,如Cosmos生态的Osmosis。在这一场景下,资产其实都汇聚到了单链上,只是由于生态内跨链转账相对便捷,因此能够做到在一个产品界面内就集成桥+DEX的功能,用户体验并不差。

另一类则是本文主角Zenlink采用的方式:在波卡生态内的多个平行链上部署DEX协议,保持各条链上流动性池的独立;而在用户交易资产时,自动在所有链中寻找价格最优的流动性池,跨链完成交易后再返回原链。如果说Polkadot类似ETH这样的公链基础设施,Polkadot上的各条公链TVL则类似ETH上各个DEX的TVL,那么Zenlink之于Polkadot就好比1inch之于ETH。

在Zenlink的远期愿景中,最终也将会实现A链资产a直接跨链兑换为B链资产b,类似于Polkadot生态内「Stargate+1inch」的功能组合。

此前链茶馆已经发布过对于Stargate和Osmosis的研究,本文将对Zenlink做深度调研,以期呈现更完整的跨链DEX行业图景。

本文目录

1. 产品机制

1.1 跨链DEX的本质:智能路由聚合多链流动性

1.2 混合AMM:满足多种价格曲线

2. 通证经济

2.1 代币作用

2.2 代币分布

3. 运营现状

4. 团队及融资

5. 优势及风险

1. 产品机制

1.1 跨链DEX的本质:智能路由聚合多链流动性

Zenlink实现跨链DEX的核心,是三个功能模块:Polkadot生态内跨链转账、多个单链上的DEX、多链间的智能路由。前两者已经实现,而智能路由还未上线。

需要注意的是,只有智能路由上线后,Zenlink才能说是真正聚合了流动性。目前已实现的功为:先通过跨链转账,将流动性聚集在单链内,之后在单链内进行资产交易。跨链转账和单链DEX的逻辑很好理解,都在官网的「Swap」界面内实现。

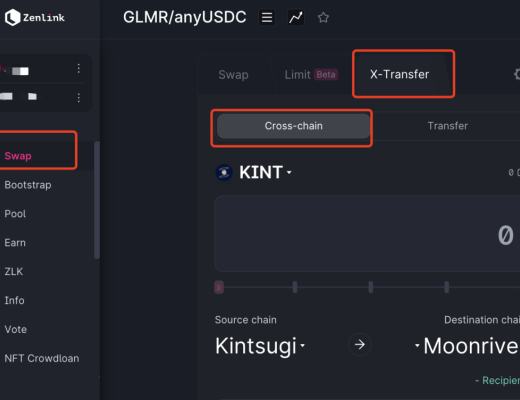

跨链转账通过「Swap」界面内「X-Transfer」下的「Cross-chain」来实现,目前支持Moonriver/Bifrost/Kusama/Karuka/Kintsugi/Statemine这几条链内的资产转账。需要注意的是,跨链转账依赖于平行链之间的通道开设,而这取决于XCM的部署,目前XCM仅仅部署在了Kusama上,因此X-Transfer支持的都是Kusama平行链之间的转账。

Zenlink跨链转账功能界面

「X-Transfer」下的另一个功能「Transfer」是用来支持Bifrost链内资产在不同地址间的转移,设立这一功能是为了弥补Polkadot.js钱包功能的不足,和跨链无关。不过对初次使用者来说,同一界面下并列两种功能会有一些令人困惑。

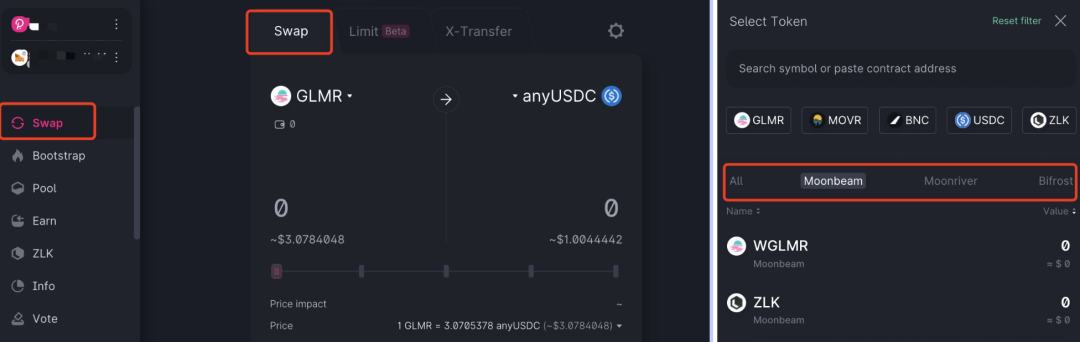

而在「Swap」界面内选择「Swap」功能,就是一个常规的DEX界面。由于DEX功能部署在了Moonbeam/Moonriver/Bifrost三条链上,因此交易时可以选择三条链的资产(右图)。读者也许会注意到,这其中还有个「Limit」功能,这是类似中心化交易所的限价单功能,也是Zenlink的一个功能创新,目前仍在测试中。

Zenlink DEX功能界面

跨链转账+单链DEX的功能组合,使得Zenlink很类似Cosmos生态的Osmosis,但其区别在于:Osmosis是单链部署,只部署在Osmosis链上,而Zenlink则部署在了多条平行链上。

Zenlink目前是Polkadot生态内唯一实现了上述功能的DAPP。其他的竞争对手,如Astar网络上的Arthswap、Moonbeam网络上的Stellaswap,虽然前端也集成了跨链转账,但需要通过第三方转账功能来实现,本质上只是一个单链DEX。

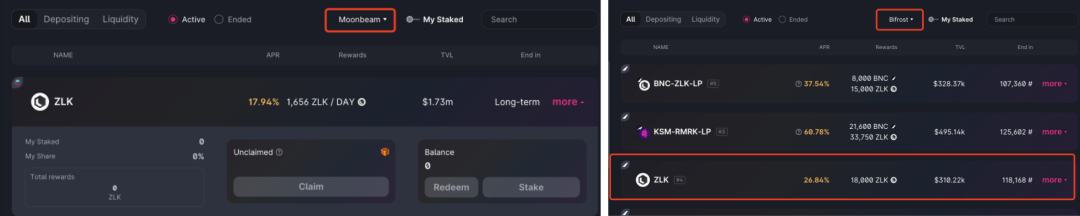

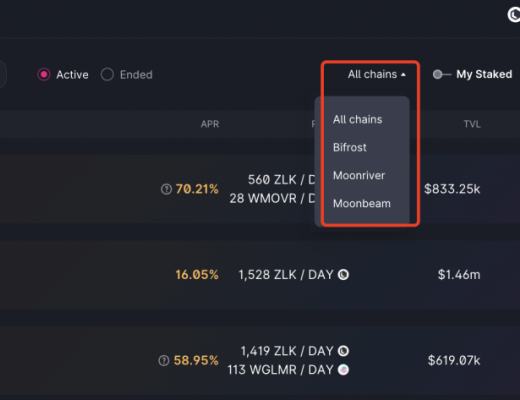

在这样的功能组合下,流动性自然是分散在各条链上的。在官网的「Staking」界面,可以看到不同链上,同是ZLK单币池,TVL和APR都是独立的。

Zenlink的「Staking」界面

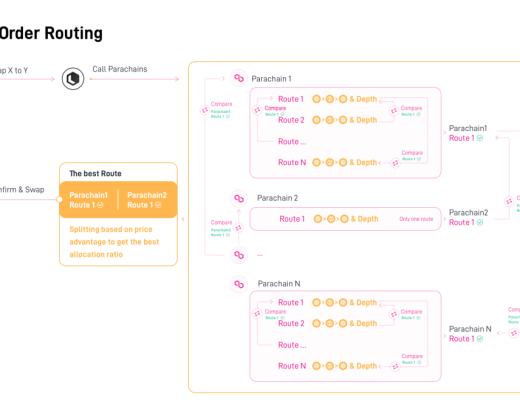

流动性分散会使得交易深度浅,伤害用户体验,那么如何聚合分散的流动性呢?关键是通过未来的「智能路由」功能,简单来说即在所有链的流动性池中寻找最优价格的路径,过程中可能会将一笔交易拆分成多条链上的多笔交易进行,完成后再将资产转移回用户最初交易的链上。整个过程有些类似1inch在单链内的各个DEX上寻找最优路径来进行交易,但区别在于,1inch会借用其他「DEX」的流动性池,而Zenlink只会借用其他「链」上Zenlink DEX的流动性池。

智能路由的功能暂未上线,我们目前只能从白皮书中看到其设计,示意图如下:

来源:https://wiki.zenlink.pro/zenlink-dex-dapp/aggregator

Zenlink的智能路由设计,使之在「跨链DEX」的光谱中,成为一种独特的模式:不像Osmosis/Arthswap/Stellaswap那样将流动性聚集在同一条链的池子内,而是维持流动性在各条链上的独立性,通过在各条链间寻找最优路径来实现「按需跨链」。

Osmosis/Arthswap/Stellaswap本质上都是单链DEX,由于将大量流动性吸引到了单链上,形成了较好的流动深度;但是,单链TVL的集中,必定会牺牲生态内其他平行链的TVL。在Cosmos生态内,除了Terra由于资本支撑且引入了Cosmos外部资产、而有高TVL的DEX之外,Osmosis作为DEX可以说是一家独大。

Zenlink的定位则更像是服务于整个Polkadot生态,鼓励每条链有自己的主流资产和流动性池。当平行链互相争夺TV、没有像Cosmos那样出现头部集中的赢家时,Zenlink的价值反倒会凸显,因为没有一条链会拒绝Zenlink,而Zenlink又能自动为用户寻找价格最优的链。当然即便如此,Zenlink仍然会面临各条链上独立DEX的竞争。

此外,智能路由上线的最初场景仍然是同一条链上的资产交易。Zenlink的最终目标是希望实现真正的跨链交易,即A链资产a直接兑换为B链资产b,这一进程将取决于平行链和XCM的运用情况。届时的流动性将如何处理,是像Stargate那样统一在源链上、按需分配到各条目标链上,还是直接创建源链到目标链的独立流动性池,将会是另一个问题。

1.2 混合AMM:满足多种价格曲线

在Zenlink的设计中,将会采用Standard和Stable两种模式的AMM算法。Standard采用Uniswap的V2模式,适合价值不同的资产对;Stable采用Curve模式,适合稳定币资产对。

目前已上线的流动性池都采用了Standard模式,很快会上线Stable模式。团队在今年4月发布的Medium中宣布,即将在Moonbeam上推出anyUSDT+anyUSDC+FRAX+UST组成的稳定币四池,随后将在Moonriver上线其他稳定币池。

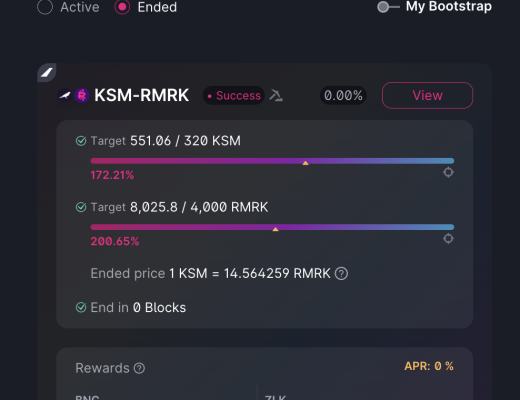

同时,Zenlink也提供了Bootstrap功能,让项目方能够以交易低成本实现最初的流动性池,并完成价格发现。

Zenlink的「Bootstrap」界面

2. 通证经济

Zenlink代币总量上限1亿枚,由于团队设置了回购机制,因此ZLK整体轻通缩。

2.1 代币作用

ZLK代币的主要作用为激励和治理。

Zenlink没有将ZLK作为交易手续费,而是采用交易的源代币作为手续费币种,如将BUSD兑换成USDC时,会收取BUSD作为手续费。交易手续费为每笔的0.3%,其中50%分配给LP质押者、30%不定期分配给活跃用户、10%作为交易挖矿奖励、其余10%用作保留资金。

ZLK的激励作用体现在质押LP挖矿和交易挖矿这两个功能上。

其中,质押LP挖矿和其他DEX没有太大区别,根据每个池子的深度决定其分配的ZLK代币奖励数量,再根据用户的持有份额分配奖励。这部分奖励来自于ZLK总量的25%,以及交易手续费的50%。

如前所述,每条链上的流动性独立,需要用户先选择在哪条链上提供流动性。

Zenlink的质押挖矿界面

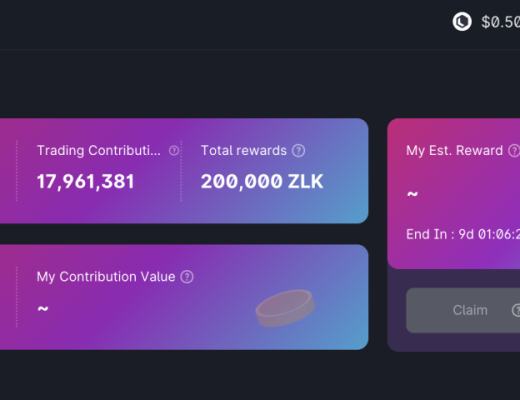

交易挖矿则根据用户的交易量来分配奖励,用户不需要承担提供LP的无常损失风险就可以获得收益。这部分奖励来自于ZLK总量的15%,以及交易手续费的10%。

Zenlink的交易挖矿界面

除此之外,ZLK也将作为治理代币,允许持有者投票决定Zenlink的产品功能,但这部分暂未上线。

2.2 代币分布

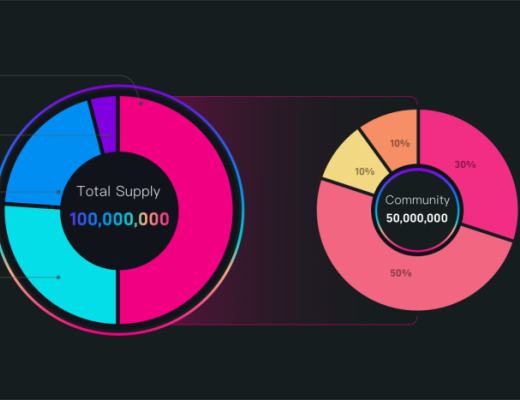

ZLK的代币分布如下图所示,50%分配给社区激励,26%分配给早期投资者,20%分配给团队,另外4%分配给Zenlink基金会。

社区激励部分中,50%(即总量25%)作为质押LP挖矿激励,30%(即总量15%)作为交易挖矿激励,其余分别为DAO资金库和社区留存,用于未来的宣传、项目拨款、给社区贡献者的奖励等。

来源:https://wiki.zenlink.pro/resources/tokenomics

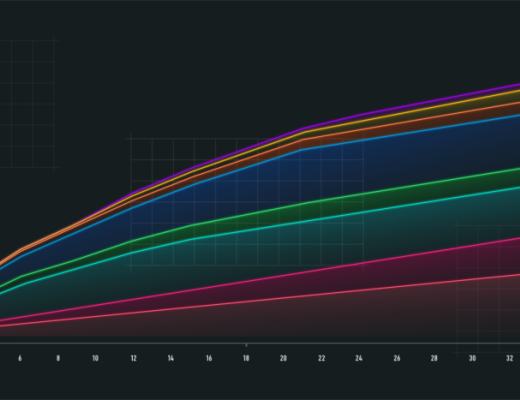

代币将在36个月后释放完毕,在第6、第15、第21个月分别有降速拐点。

来源:https://wiki.zenlink.pro/resources/tokenomics

这些代币中,~40%发布在Kusama,~60%发布在Polkadot,分别刺激两个生态。

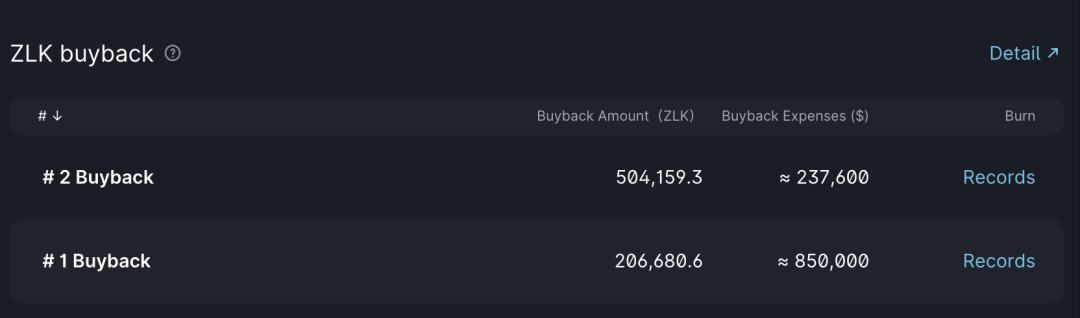

此外,团队会在每季度回购部分ZLK并销毁,造成轻微通缩。购买资金目前主要来源于交易手续费。目前为止,合计回购了~70万枚ZLK,占总量的0.7%。

来源:https://dex.zenlink.pro/#/zlk/overview

当前合计流通ZLK约2千万枚,占总量的~20%,在未来~30个月内将会释放余下的~80%,估计会带来一部分币价下跌的压力。

来源:https://dex.zenlink.pro/#/zlk/overview

3. 运营现状

Zenlink在21年11月上线,TVL最高达到1亿美金左右,近期在4,000万美元左右,FDV在4,500万美元左右。

来源:Defi Llama

Polkadot生态内颇有多链同质化竞争的态势,Zenlink作为生态内唯一的多链DEX,虽然定位独特,但不免面临其他单链DEX的竞争。Astar网络上的Arthswap在今年2月上线,目前TVL在1.5亿美元左右;Moonbeam网络上的Stellaswap在今年1月上线,目前TVL在6,000万美元左右,二者在TVL上都领先Zenlink。

TVL不及竞品,可能最大的原因正是由于DEX部署在了Moonbeam/Moonriver/Bifrost三条链上,导致流动性较分散。Zenlink上只有两个流动性池的TVL超过了400万,分别是Moonbeam上的madDAI/madUSDC池和Moonriver上的MOVR/xcKSM池。多链策略天然导致流动性割裂,对于短期竞争来说是一个不利因素。对比Arthswap和Stellaswap,头部的稳定币池分别达到了4,000万和1,000万美元的TVL。

左为Arthswap,右为Stellaswap

在Zenlink的规划内,有两个改变值得关注。

其一,Zenlink未来将上线Astar和Acala。多链部署是既定路线,其未来发展也会取决于Polkadot生态本身的发展。如果多链齐头并进,Zenlink大概率会受益于这一格局,因为多条链上可能会有重复的资产对(如稳定币这种高频使用的资产对),链间智能路由也更有了用武之地。

当然,Zenlink仍然面临各条单链上DEX的竞争。Zenlink毕竟不同于1inch,并不是聚合所有其他DEX的流动性,而只能聚合Zenlink DEX在不同链上的流动性,因此Zenlink仍然有必要做深DEX内流动性。

也因此,第二个变化也尤为重要:Zenlink上线4pool稳定池对后,会减少一部分现有的流动性池,做深单个流动性池,来优化交易价格和用户体验。如果单链DEX(如Arthswap)吸走了Polkadot生态内大部分稳定币的流动性,有可能导致用户宁愿进行额外的跨链步骤,将资产都先跨到Astar网络上,交易后再跨回其他网络,Zenlink和其他链所有DEX的价值都会受到冲击。因此无论如何,Zenlink做深DEX内单池的流动性都是必要策略。

4. 团队及融资

Zenlink团队主要在中国和新加坡,核心成员来自于imToken。创始人郭涛于2016年底进入区块链行业,最早从事产品相关工作,2017 年 9 月进入imToken,在Tokenlon DEX业务线做市场和运营方面的工作,2020年创立Zenlink。

2020年9月,Zenlink获得110万美元天使轮融资,由Hashkey、Continue Capital、IOSG Ventures、D1 Ventures和Youbi Capital领投。2021年7月,Zenlink完成A轮融资,由Alameda Research领投,IOSG Ventures、Hashkey、OKEx Blockdream Ventures、Hypersphere Ventures、SNZ Holding、SevenX Ventures、DFG、TRG Capital、PAKA参投,融资额度未公布。

5. 优势及风险

链茶馆总结Zenlink的优势包括为:定位独特,是Polkadot生态内唯一的多链DEX,当多链共同繁荣、且Zenlink在各条链上都有深度较好的流动性时,其多链价值将会凸显,用户无需进行跨链操作就可以享受跨链流动性。

Zenlink当前面临的挑战主要为:多链部署导致早期流动性分散,在深度上不及其他单链DEX,运营策略上需要取舍,集中做出有足够深度的流动性池。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

链茶馆

文章数量

101粉丝数

0